Дисконтированный срок окупаемости инвестиционного проекта (DPP)

При оценке эффективности инвестиционного проекта, как известно, хорошо работает комплексный подход. Для этого применяется группа показателей, в которой немаловажную вспомогательную роль играет дисконтированный срок окупаемости. В некоторых случаях для инвестора или других участников проекта данный критерий может иметь определяющее значение. В настоящей статье мы на простом примере разберем логику расчета и оценки срока окупаемости, для вычисления которого применяется динамический метод.

Формулы расчета показателя

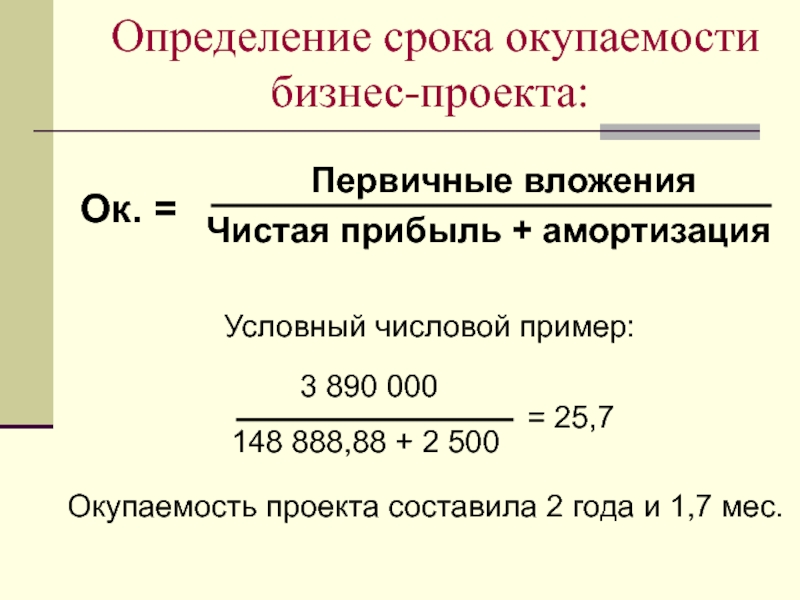

Приглашаю вас к логическим размышлениям на тему окупаемости. Иными словами, выяснить, как произвести расчет срока, в течение которого вложенные инвестором денежные средства в результате отдачи инвестиционного проекта получат полное возмещение. Под возмещением мы будем понимать чистую прибыль с амортизационными отчислениями или чистый денежный поток, сгенерированный проектными действиями.

Собственно возврат средств в чистом виде может и не произойти. Что важнее всего для инвестора? Что он в любой момент может свои деньги изъять, вернуть, окупить. Сам факт важен, поскольку он свидетельствует о финансовой безопасности проекта. Соответственно, окупаемость демонстрирует величину финансового риска, измеряемую числом шагов расчета, в течение которых произойдет гипотетический возврат вложений. Вся же последующая прибыль (чистый денежный поток) показывает накопление потенциального вознаграждения инвестору за понесенный риск.

Так мыслит инвестор. Но и самой компании-заказчику в лице ее лидера нужно помнить об озвученной выше «линии водораздела». Дисконтированный срок окупаемости инвестиций как бы отделяет период возвращения капитала от периода наработки подлинной добавленной ценности от результатов новой деятельности. Мы оставим за бортом рассуждений понятие и роль временного параметра стоимости, воплощенного в механизмах дисконтирования. Этому вопросу на нашем сайте уже уделено достаточно внимания. Примем, что достовернее использовать для расчета динамический метод, т.е. метод, учитывающий разницу стоимости денег в период вложений и в периоды их отдачи.

Мы оставим за бортом рассуждений понятие и роль временного параметра стоимости, воплощенного в механизмах дисконтирования. Этому вопросу на нашем сайте уже уделено достаточно внимания. Примем, что достовернее использовать для расчета динамический метод, т.е. метод, учитывающий разницу стоимости денег в период вложений и в периоды их отдачи.

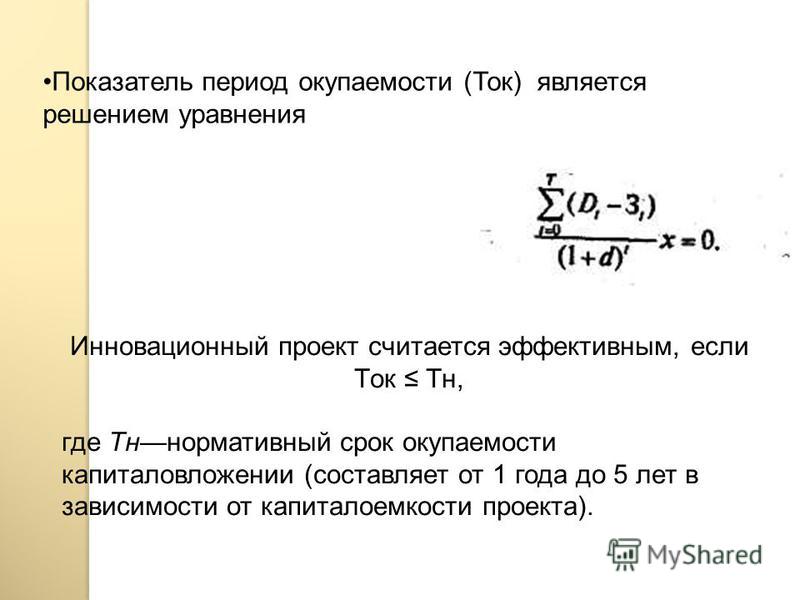

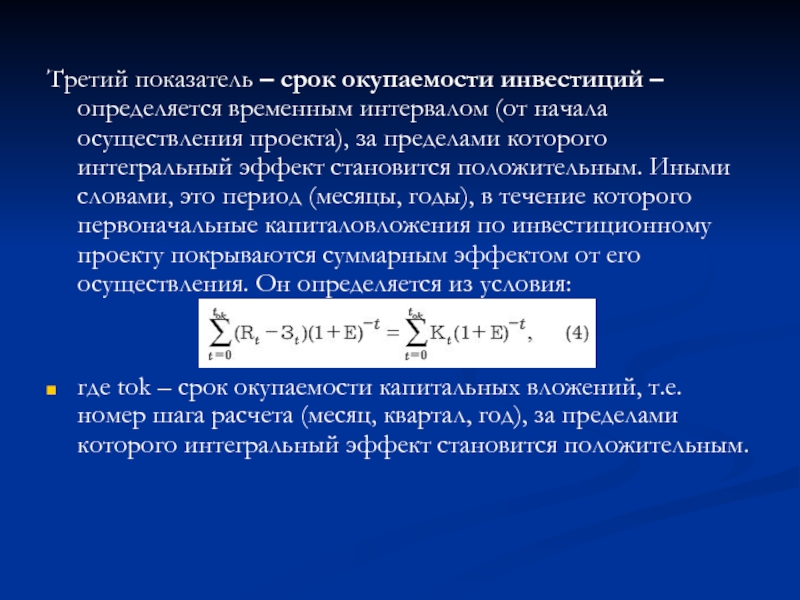

Логика расчета дисконтированного срока окупаемости (DPP, discounted payback period) основывается на идее поиска особого момента времени. В такой момент сумма накопленных чистых денежных потоков от инвестиционного проекта сравнивается с суммой инвестиционных вложений с учетом дисконтирования и затем превышает его. Для нахождения DPP нам необходимо сначала вычислить шаг периода расчета, в котором возникает указанное выше событие. Затем потребуется выполнить уточняющий расчет. Формула показателя выводится из ряда логических выражений, представленных ниже.

Исходные выражения для формирования формулы DPP

Как мы можем видеть, формула DPP с учетом дисконтирования выводится достаточно сложным путем.

Итоговая формула расчета дисконтированного срока окупаемости

Пример расчета DPP

Рассмотрим условный пример инвестиционного проекта, предположим, в сфере вывода на рынок В2С новой продукции компании. Вложения в проект являются одномоментными и совершаются на нулевом шаге реализации, поэтому для простоты расчета мы не будем подвергать суммы инвестиций дисконтированию. Как обычно, по мере вывода нового продукта на рынок поступления от продаж выходят на плановые объемы не сразу, а в течение нескольких отчетных периодов. За счет постепенного увеличения доли условно-переменных расходов в общем составе издержек при включении эффекта масштаба удельный вес выбытий ДС относительно размеров поступлений в операционном cash flow растет. Следовательно, и net cash flow от шага к шагу увеличивается.

За счет постепенного увеличения доли условно-переменных расходов в общем составе издержек при включении эффекта масштаба удельный вес выбытий ДС относительно размеров поступлений в операционном cash flow растет. Следовательно, и net cash flow от шага к шагу увеличивается.

Пример вспомогательных расчетов для вычисления DPP

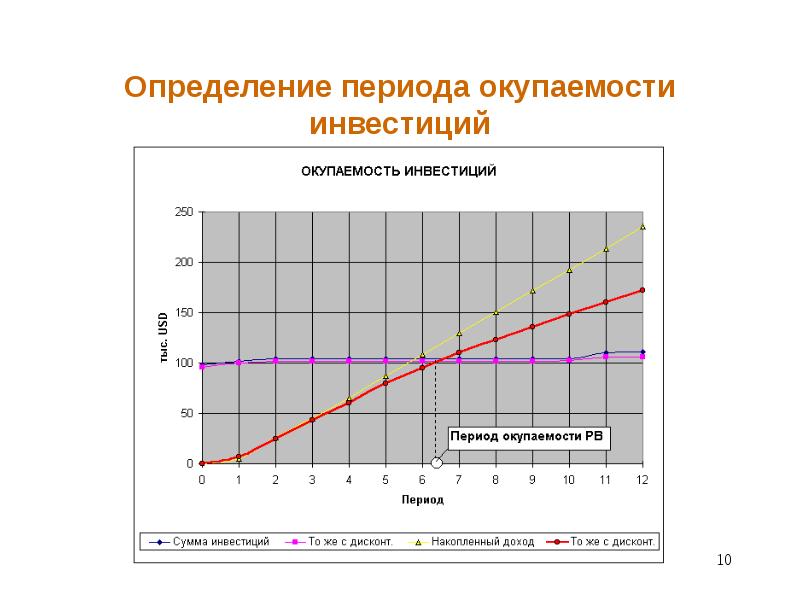

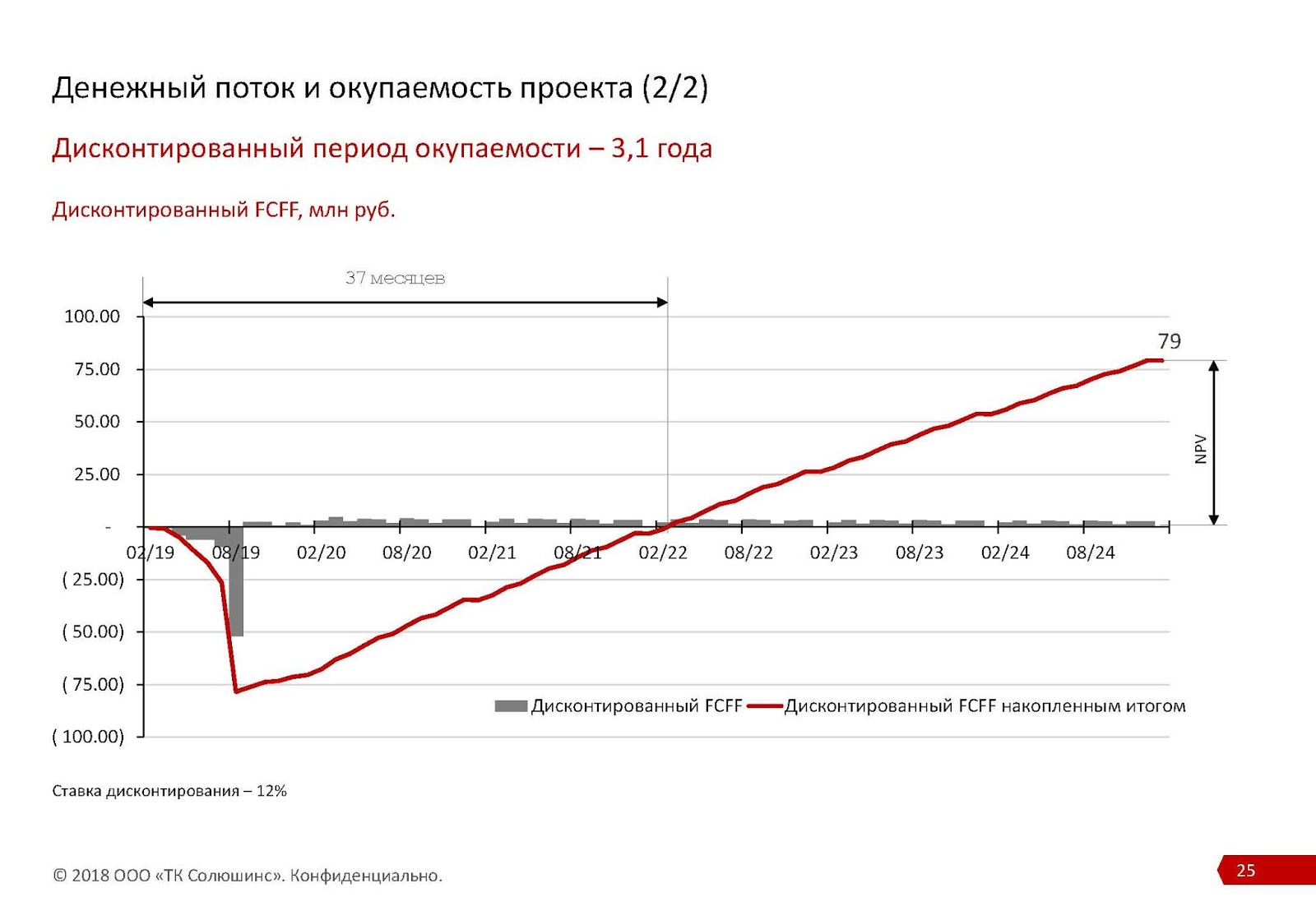

Приведенный пример расчета срока окупаемости построен таким образом, что мы имеем возможность сравнить между собой значения PP и DPP, отличающиеся процедурой дисконтирования. Для этого мы по шагам вычисляем сначала чистый денежный поток (NCF) нарастающим итогом, а затем дисконтированный поток денежных средств (DCF). В первом случае точка перехода от отрицательных значений к положительному итогу возникает между 3-м и 4-м шагами, а во втором случае – между 4-м и 5-м. Это вполне закономерно, поскольку дисконтированный период окупаемости всегда длительнее простого.

Таким образом, мы имеем расчетное значение периода М, соответствующего числу шагов до момента смены знака разницы между осуществленными капитальными вложениями инвестиционного проекта и накопленным дисконтированным операционным CF. Однако собственно смена знака происходит внутри периода М+1, т.е. на пятом шаге. Для уточняющих вычислений нам потребуется итоговая формула DPP. Применив ее, мы получаем значение динамического срока окупаемости, составившего 4,59 шага (4 – (-16,7/28,4)). В то же время, простой срок окупаемости, рассчитанный тем же способом, дает точное значение в 3,56 шага.

Однако собственно смена знака происходит внутри периода М+1, т.е. на пятом шаге. Для уточняющих вычислений нам потребуется итоговая формула DPP. Применив ее, мы получаем значение динамического срока окупаемости, составившего 4,59 шага (4 – (-16,7/28,4)). В то же время, простой срок окупаемости, рассчитанный тем же способом, дает точное значение в 3,56 шага.

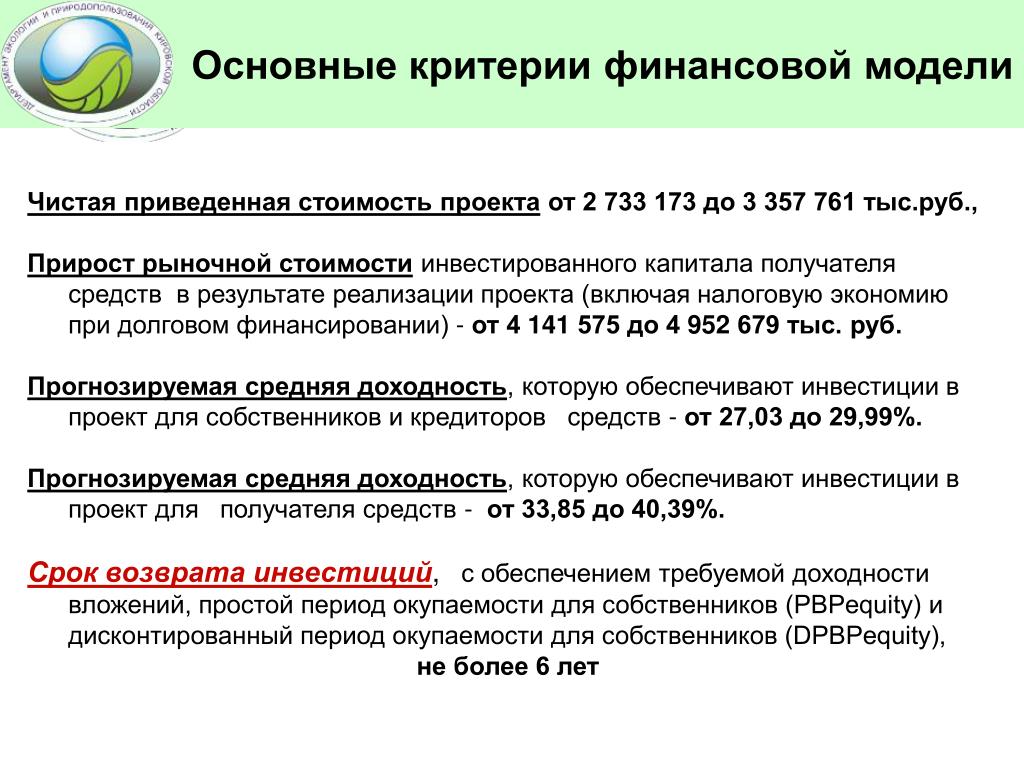

Подведем небольшие итоги. Уровень дисконтированного срока окупаемости важен для инвесторов и для государственных органов, осуществляющих участие в проектном финансировании на уровне выделяемых грантов. Несмотря на существенное значение показателя, в комплексе оценочных средств он играет все же вспомогательную роль. Параметр применяется часто для сравнения одного инвестиционного проекта с другими и отсечения решений, имеющих заведомо неприемлемые сроки возврата вложений. Критерий отбора основан на выделении инвестиционных задач, имеющих наименьший DPP.

Данный показатель ограничен временным промежутком, в который происходит возвратная отдача, и не оценивает эффективность после этого момента.

Период окупаемости активов: определение, нормативное значение, формула

← Вернуться в Финансовый словарь

Определение:

Нормативное значение:

Точного и верного норматива нет. В зависимости от бизнес-сферы, окупаемость у активов будет различной. Также имеет значение и размер компании. Если у крупного бизнес-проекта окупаемость за пару лет – отличный показатель, то в малом бизнесе – это всего лишь приемлемый результат.

В зависимости от бизнес-сферы, окупаемость у активов будет различной. Также имеет значение и размер компании. Если у крупного бизнес-проекта окупаемость за пару лет – отличный показатель, то в малом бизнесе – это всего лишь приемлемый результат.

Делая вывод, потребуется сравнивать показатели с конкурентами по рынку, у которых такая же стоимость активов. У крупных предприятий и корпораций нормой будет считаться 13-15 лет, у бизнеса среднего сегмента – 5-6 лет, а у малого – 2-4 года. Единой нормы нет, но тенденция увеличения показателя окупаемости – отличный прогностический признак. Он сигнализирует про эффективность предприятия и отличных перспективах его развития в будущем. Отрицательное значение говорит про деструктивный процесс в компании.

Как решить проблему при показателе коэффициента вне нормативных пределов?

Данный показатель демонстрирует работу всего предприятия. Поэтому снизить его могут помочь все сферы деятельности предприятия – операционная, финансовая, инвестиционная.

Формула расчета:

Срок окупаемости активов = Среднегодовая стоимость активов / Чистая прибыль (убыток)

Срок окупаемости активов = 100/ Рентабельность активов

С КУБом вы узнаете:

- Куда уходят ваши деньги.

- Как снизить расходы без потерь.

- Сколько вы заработали в прошлом месяце.

- Что приносит вам прибыль, а что убытки.

- Насколько эффективны ваши сотрудники.

- Какие из ваших клиентов самые надежные.

Нужна помощь по заполнению документов или консультация?

Получите помощь экспертов бухгалтеров по подготовке документов

НАПИШИТЕ ЭКСПЕРТУ

Загрузка…Срок окупаемости инвестиций — Экономика (Кушнир И.В.)

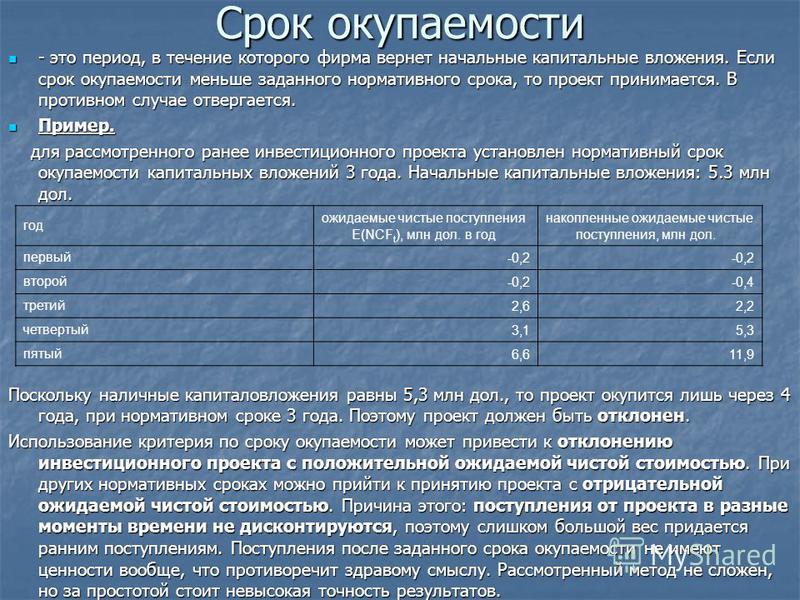

Срок окупаемости инвестиций (в зарубежной практике — Payback Period, РР) — один из главных показателей, который характеризует эффективность инвестиций. Чем меньше срок окупаемости инвестиций, тем выгоднее инвестиционный проект. При рассмотрении инвестиционных альтернатив инвестору выгоднее как можно раньше вернуть вложенные средства и начать получать инвестиционную прибыль.

Срок окупаемости инвестиций — это время возврата вложенного капитала, после чего инвестор начинает получать прибыль. Это время, когда вложенные инвестиции становятся равны полученным доходам от этих инвестиций. После срока окупаемости инвестиций доходы от инвестиций превышают размер инвестиций, образуя прибыль для инвестора.

Законодательное определение срока окупаемости инвестиций

В соответствии со статьей 2 Закона РФ «Об иностранных инвестициях в Российской Федерации»:

срок окупаемости инвестиционного проекта — срок со дня начала финансирования инвестиционного проекта с использованием прямой иностранной инвестиции до дня, когда разность между накопленной суммой чистой прибыли с амортизационными отчислениями и объемом инвестиционных затрат коммерческой организации с иностранными инвестициями, или филиала иностранного юридического лица, или арендодателя по договору финансовой аренды (лизинга) приобретет положительное значение.

Исходя из Закона срок окупаемости инвестиций достигается, когда:

(чистая прибыль + амортизационные отчисления) — инвестиционные затраты > 0.

В соответствии с Методическими рекомендациями по оценке эффективности инвестиционных проектов от 21 июня 1999 г. N ВК 477 сроком окупаемости («простым» сроком окупаемости, payback period) называется продолжительность периода от начального момента до момента окупаемости. Начальный момент указывается в задании на проектирование (обычно это начало нулевого шага или начало операционной деятельности). Моментом окупаемости называется тот наиболее ранний момент времени в расчетном периоде, после которого текущий чистый доход становится и в дальнейшем остается неотрицательным.

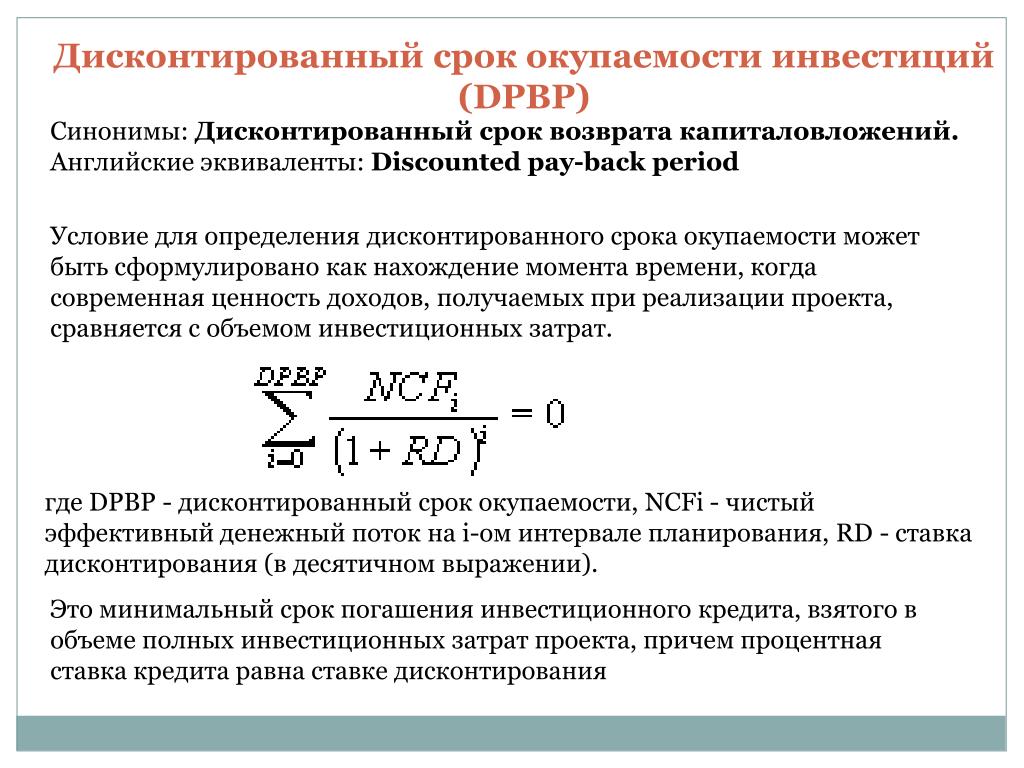

Сроком окупаемости с учетом дисконтирования называется продолжительность периода от начального момента до «момента окупаемости с учетом дисконтирования». Моментом окупаемости с учетом дисконтирования называется тот наиболее ранний момент времени в расчетном периоде, после которого текущий чистый дисконтированный доход становится и в дальнейшем остается неотрицательным.

Методы определения срока окупаемости инвестиций

Различают простой (статический) и динамический сроки окупаемости инвестиций.

Для расчета сроков окупаемости инвестиций будем пользоваться следующими условными обозначениями:

Q — объем инвестиций;

Ток — срок окупаемости инвестиций;

t — текущей год;

Пг — годовая прибыль, при регулярном потоке денег;

Пгt — годовая прибыль в t-ом году;

d — учетная ставка (барьерная ставка, ставка дисконтирования, коэффициент дисконтирования, норма дисконта). Это показатель, используемый для приведения величины денежного потока в n-периоде оценки эффективности инвестиционного проекта, другими словами ставка дисконтирования это процентная ставка, используемая для перерасчета будущих потоков доходов в единую величину текущей стоимости.

Основным экономическим нормативом, используемым при дисконтировании, является норма дисконта, выражаемая в долях единицы или в процентах в год. В отдельных случаях значение нормы дисконта может выбираться различным для разных шагов расчета (переменная норма дисконта). Норма дисконта показывает эффективность участия в инвестиционном проекте. Различаются следующие нормы дисконта: коммерческая, участника проекта, социальная и бюджетная. В расчетах эффективности инвестиционных проектов используется норма дисконта, равная приемлемой для инвестора норме дохода на капитал.

В отдельных случаях значение нормы дисконта может выбираться различным для разных шагов расчета (переменная норма дисконта). Норма дисконта показывает эффективность участия в инвестиционном проекте. Различаются следующие нормы дисконта: коммерческая, участника проекта, социальная и бюджетная. В расчетах эффективности инвестиционных проектов используется норма дисконта, равная приемлемой для инвестора норме дохода на капитал.

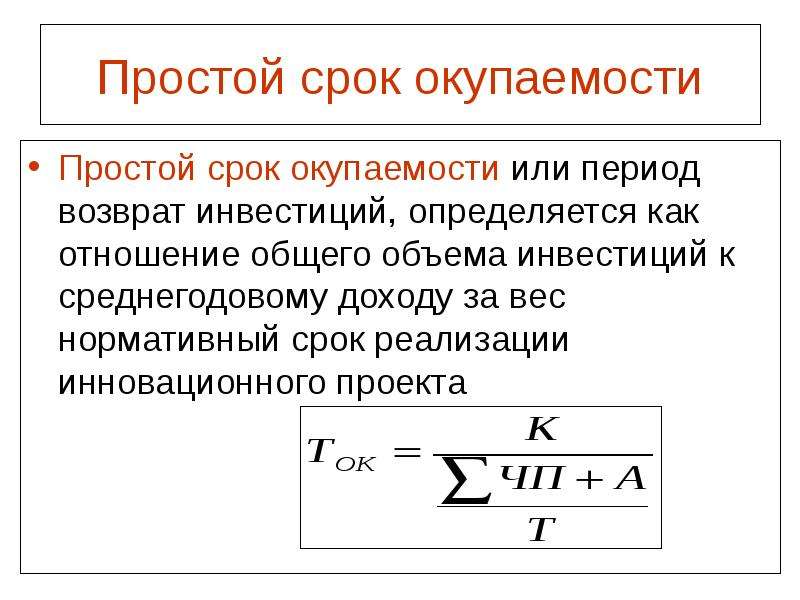

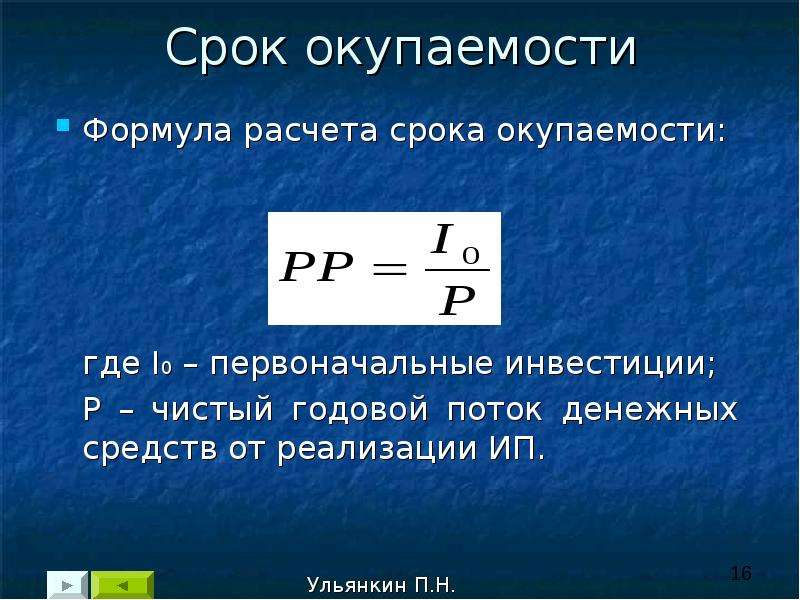

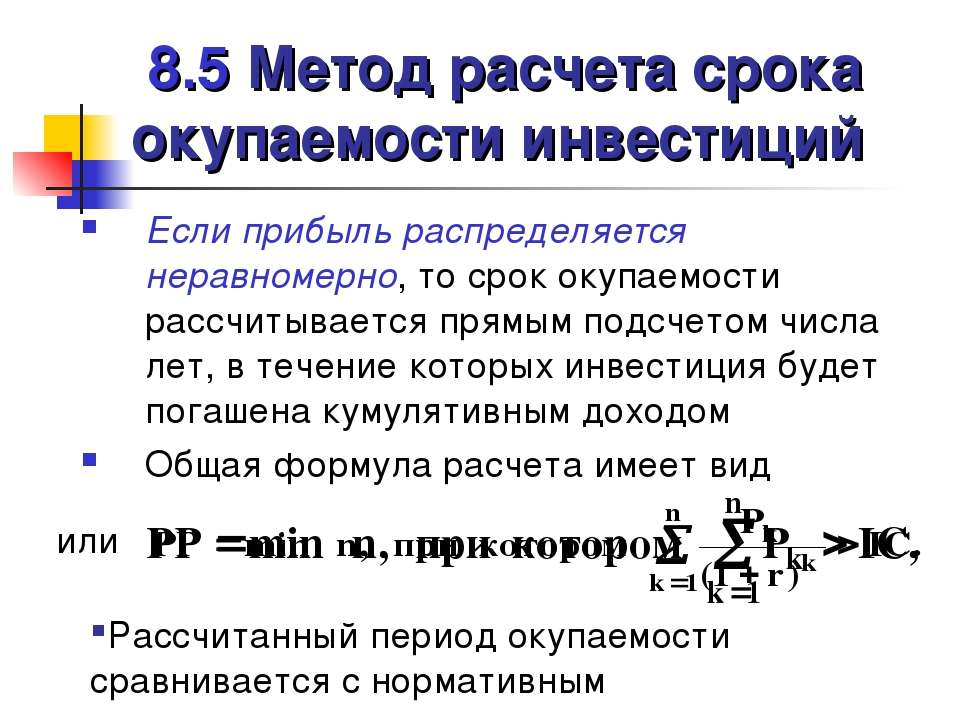

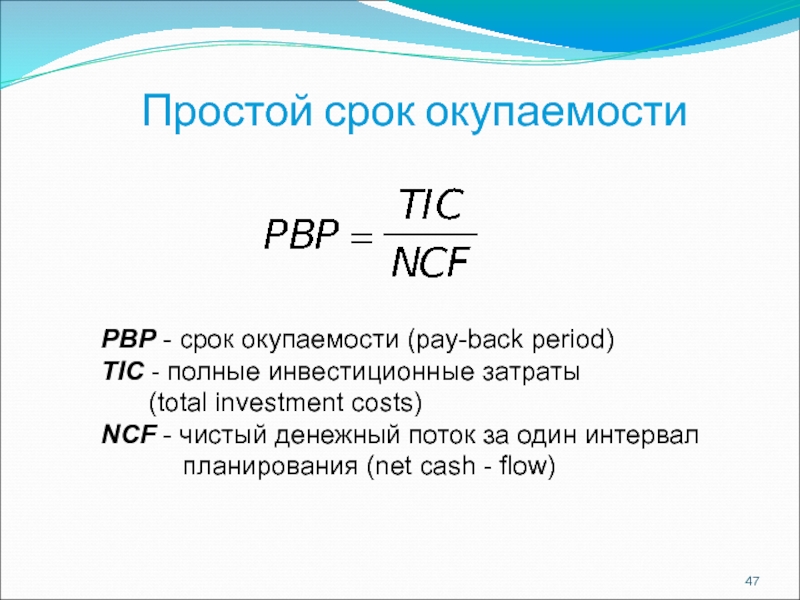

Простой срок окупаемости инвестиций

Простой (статический) срок окупаемости инвестиций — это период времени, по окончании которого чистый объем поступлений (доходов) перекрывает объем инвестиций (расходов) в проект.

Статический срок окупаемости инвестиций можно получить решением следующих уравнений:

в случае нерегулярного денежного потока:

в случае регулярного денежного потока:

Из этого уравнения можна получить формулу статического срока окупаемости инвестиций:

Динамический срок окупаемости инвестиций

Динамический срок окупаемости инвестиций соответствует периоду, при котором накопительное значение чистого потока наличности изменяется с отрицательного на положительное. Расчет динамического срока окупаемости осуществляется по накопительному (кумулятивному) дисконтированному чистому потоку наличности.

Расчет динамического срока окупаемости осуществляется по накопительному (кумулятивному) дисконтированному чистому потоку наличности.

Динамический срок окупаемости инвестиций можно определить при решении следующих уравнений:

в случае нерегулярного денежного потока:

в случае регулярного денежного потока:

Из этого уравнения можна получить формулу динамического срока окупаемости инвестиций:

Примеры расчета срока окупаемости инвестиций

Пусть инвестиции (Q) составляют 1000 условных единиц, учетная ставка (d) равна 10%, а ежегодная прибыль от инвестиции (Пг) будет 200 условных единиц. Рассчитаем статический и динамческий сроки окупаемости инвестиций в случае регулярного денежного потока.

При статическом критерии срок окупаемости инвестиций будет 5 лет:

При динамическом критерии срок окупаемости инвестиций составит 7,3 года:

Динамический срок окупаемости инвестиций с учетом дисконтирования всегда дольше, чем статический срок окупаемости инвестиций (без дисконтирования), потому что учитывается настоящая стоимость будущего денежного потока, так как динамический критерий учитывает временное изменение стоимости денег путем дисконтирования.

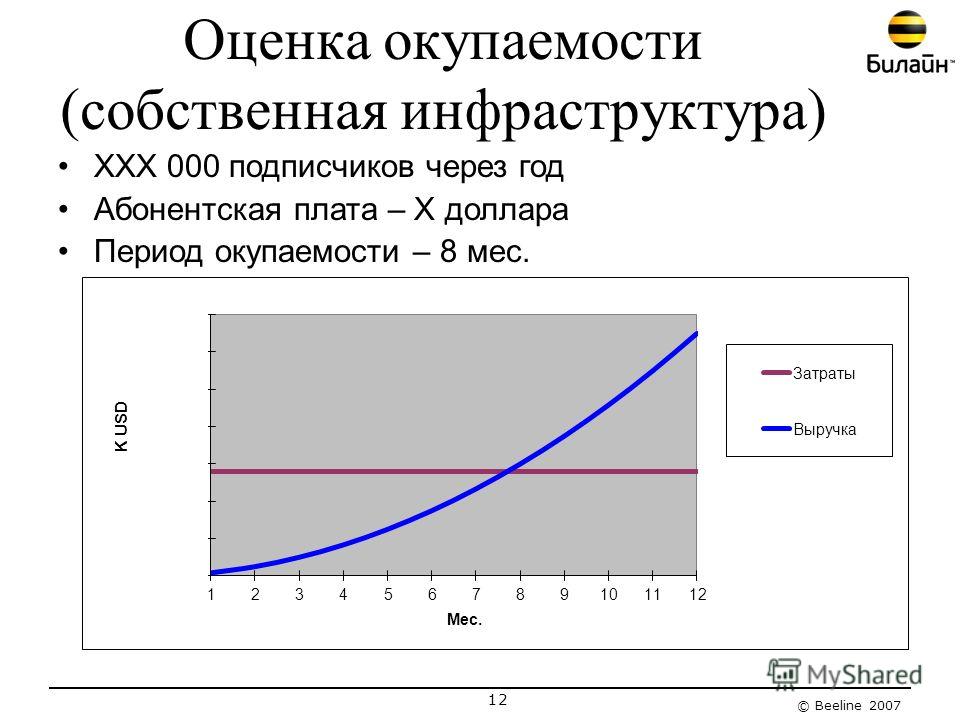

Рисунок. Графическая интерпретация срока окупаемости инвестиций

При нерегулярном денежном потоке значения срока окупаемости могут быть получены табличным или графическим методами решения с использованием соответствующего программного обеспечения.

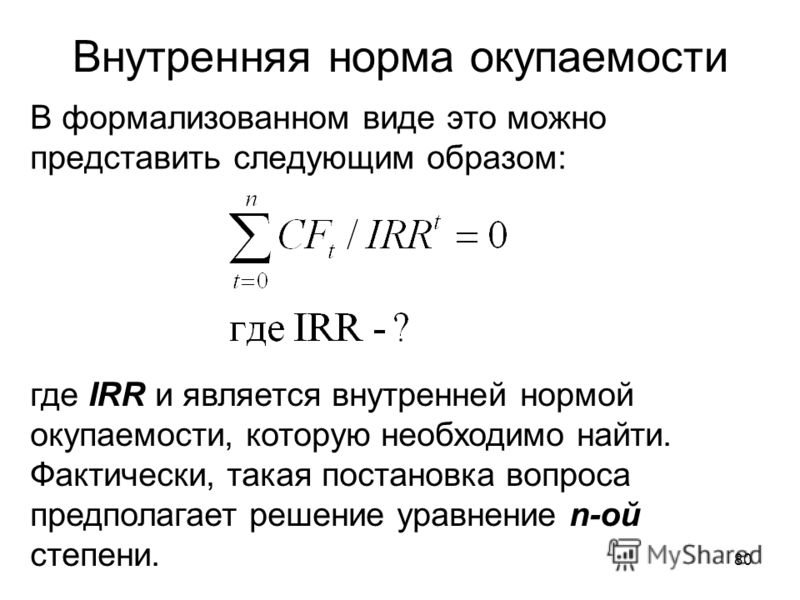

При нерегулярном денежном потоке необходимо рассчитывать такой показатель, как внутренний темп окупаемости инвестиций.

Внутренний темп окупаемости инвестиций — это реальные среднегодовые проценты отдачи инвестиции. Сравнение внутреннего темпа окупаемости с банковской учетной ставкой позволяет оценить эффективность капиталовложений. Если внутренний темп окупаемости инвестиций превышает учетную ставку (d) (в нашем примере 10%), это говорит об эффективности инвестиций, поскольку они обеспечивают большую доходность, чем банк.

Внутренний темп окупаемости инвестиций (Х) определяется по формуле:

Срок окупаемости инвестиций: время — не только деньги, но и другие возможности

Инвестор, определяя для себя цели и способы вложения капитала, руководствуется (в большинстве случаев) рациональными доводами, т. е. насколько будет прибыльным его инвестиционный проект, какой временной горизонт отведен для работы вложенных денег и какие риски следует ожидать при его практической реализации.

е. насколько будет прибыльным его инвестиционный проект, какой временной горизонт отведен для работы вложенных денег и какие риски следует ожидать при его практической реализации.

Безусловно, в первую очередь инвестора интересует норма прибыли инвестиций как самый важный из всех аргументов, принимаемых во внимание при выборе вариантов проектов. Однако есть еще такой фактор как время, без которого само понятие инвестирования лишено какого — либо смысла. Время в данном случае выступает как главный союзник инвестора с одной стороны, и как отрицательный момент с другой.

В первом случае время определяет период работы капитала, или конкретизируя в терминах финансового менеджмента — фактор сложного процента. Как непосредственная функция времени он делает инвестицию прибыльный до бесконечности (в идеальном варианте), с другой стороны (более практичной) каждая инвестиция ограничена сроком жизни рабочего капитала (например, быстрая смена технологий не позволяет в полной мере использовать фактор времени при инвестициях в промышленном секторе) и рисками нахождения в рынке.

В этом случае такой известный многим инвесторам и предпринимателям показатель как срок окупаемости эффективного инвестиционного проекта, является вторым по значимости при принятии инвестиционного решения.

Содержание статьи

Понятие срока окупаемости инвестиций и основная методология его определения в инвестиционной практике

В общем определении наиболее часто встречающийся в академической литературе аналитический термин «срок окупаемости инвестиционного проекта» — это минимально необходимый срок возврата вложенного капитала в инвестиционный проект или бизнес (см. Инвестиции в бизнес: как привлечь), с учетом издержек обращения капитала и сопутствующих рисков.

Естественно полагать, что срок возврата инвестиций или срок окупаемости, не может иметь какой либо универсального критерия, поскольку даже при реализации сходных по начальным данным проектах всегда есть определенные факторы, прямо или косвенно влияющие на время работы вложенного капитала, дающие разные результаты срока окупаемости.

Для определения срока окупаемости инвестиционных проектов в практике управления инвестициями (капитальными, портфельными или венчурными (см. Венчурные инвестиции — что это такое)) используется несколько довольно простых, но от этого не менее эффективных методов.

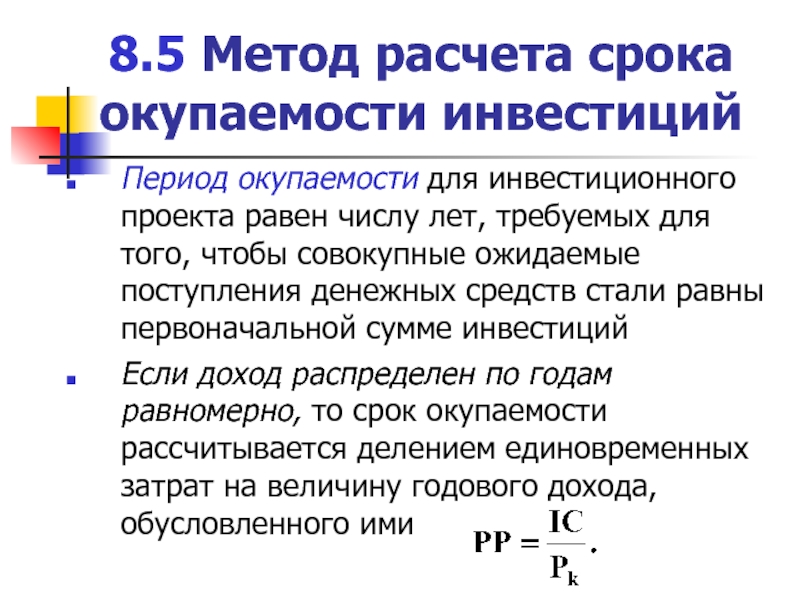

- простой срок окупаемости инвестиционного проекта – PP (Payback Period)

Метод определения срока окупаемости инвестиций (показатель PP).

Этот метод является одним из самых простых и широко распространенных в мировой практике. Алгоритм расчета срока окупаемости (PP) зависит от равномерности распределения прогнозируемых доходов от инвестиции. Общая формула расчета показателя PP имеет очень простой вид:

Или

Где:

- IC – начальный капитал (Initial Capital)

- СF – положительный денежный поток, сгенерированный вложенным капиталом.

Данный метод можно применять очень легко с использованием обычного приложения «Excel».

Например, в виде достаточно простой таблицы:

Как и всякий способ определения параметров относящихся к таким сложным нелинейным процессам как инвестирование, этот метод имеет свои достоинства и недостатки.

К очевидным достоинствам можно отнести:

- наглядность и простота расчета

- в расчет принимается практический временной период окупаемости инвестиций

- в некотором отношении этот способ учитывает риски проекта, которые могут существовать в неявной форме или быть трудно прогнозируемыми.

Вероятность того, что данные инвестиции принесут прибыль тем выше, чем короче период их окупаемости. Поэтому инвесторы, предприниматели, принимающие решения по инвестированию капитала, должны учитывать как экономически оправданный срок окупаемости инвестиций, так и общее время полезного использования инвестиционного проекта. Учет этого фактора позволяет повысить привлекательность инвестиций.

Недостатками метода простой окупаемости проекта являются:

- он не учитывает доходы (поступления), которые получит инвестор после завершения экономически оправданного срока окупаемости.

Поэтому при использовании этого метода как инструмента для принятия инвестиционных решений не учитываются другие возможные варианты, рассчитанные на более длительный срок окупаемости и требующие больших капитальных вложений.

Поэтому при использовании этого метода как инструмента для принятия инвестиционных решений не учитываются другие возможные варианты, рассчитанные на более длительный срок окупаемости и требующие больших капитальных вложений. - при использовании метода окупаемости не учитывается фактор времени, т.е. временной аспект стоимости денег, при котором доходы и расходы, связанные с использованием инвестиционного проекта, приводятся к сопоставимости с помощью дисконтирования.

Для решения этой проблемы может быть использован другой метод определения срока окупаемости инвестиций с учетом их временной стоимости или дисконтирования

- Дисконтированный срок окупаемости инвестиционного проекта.

Сама формула расчета по методу дисконтированного периода окупаемости также проста и выглядит следующим образом:

Как видно из нее, то главным аргументом при расчете срока окупаемости является фактор времени, распложенный в знаменателе. Как следует из этой математической функции, то срок окупаемости проекта тем меньше, чем выше скорость оборота капитала (степень k) и чем ниже процентная ставка стоимости инвестируемого капитала.

Как следует из этой математической функции, то срок окупаемости проекта тем меньше, чем выше скорость оборота капитала (степень k) и чем ниже процентная ставка стоимости инвестируемого капитала.

Эта формула очень легко считается с помощью таблицы в «Exel» пример, которой приведен на рисунке ниже:

Как и способ расчета «срок простой окупаемости инвестиционного проекта, этот метод дает ответ лишь на то, при какой стоимости капитала и времени его использования инвестиция будет выгодна инвестору. Однако насколько она будет эффективна, определяется уже другими методами и чисто субъективным восприятием риска и выгоды самого инвестора.

Резюмируя сказанное, следует также обратить внимание на то, какие меры следует принять инвестору, чтобы добиться сокращения срока окупаемости инвестиций, поскольку стоимость обращения вложенных денег для многих предпринимателей имеет критически важное значение (особенно если инвестиции осуществляются на заемные деньги или ресурсы). О том, какие факторы учитывает инвестиционный критерий «срок окупаемости» было уже сказано выше — это время и норма прибыли.

О том, какие факторы учитывает инвестиционный критерий «срок окупаемости» было уже сказано выше — это время и норма прибыли.

Таким образом, первой задачей инвестора по уменьшению срока работы капитала (увеличения скорости его оборота) является:

- Уменьшение стоимости заемного капитала – например, не привлечение банковского кредита, а использование акционирования или применение лизинговых схем инвестирования

- Вкладывать деньги в проект, имеющий высокий уровень оборота капитала — например, потребительский сектор, или рынок капитала (фондовый в частности)

- применять при капитальных инвестициях схемы аутсорсинга, или использования малобюджетных форматов капитального строительства, сокращать время между технологическими и организационными процессами в общей цепи добавленной стоимости – например, электронный документооборот, выход на прямых поставщиков и т.п.

- Применять методы реинвестирования прибыли или ее части для достижения эффекта сложного процента

- Использовать современные системы электронных платежей при проведении расчетов с контрагентами (особенно зарубежными)

- Использовать метод портфельных технологий при инвестировании, снижая общий риск.

Также здесь можно будет уместным применять стратегию хеджирования рисков капитальных инвестиций реальными опционами, что при высокой норме доходности (выше рыночной) позволит инвестору сохранить значительную часть высокой прибыли.

Также здесь можно будет уместным применять стратегию хеджирования рисков капитальных инвестиций реальными опционами, что при высокой норме доходности (выше рыночной) позволит инвестору сохранить значительную часть высокой прибыли.

Заключение

В этой статье были кратко рассмотрены основные методы определения срока окупаемости инвестиций, приведены некоторые (наиболее часто используемые при составлении бизнес-планов) примеры определение срока окупаемости инвестиций и сделан обзор тех мер, которые могут быть использованы для повышения эффективности инвестированного капитала за счет уменьшения срока его работы.

Период окупаемости — Перевод на английский — примеры русский

На основании Вашего запроса эти примеры могут содержать грубую лексику.

На основании Вашего запроса эти примеры могут содержать разговорную лексику.

Период окупаемости — около 11 лет.

Период окупаемости такого проекта составляет 14 лет, и поэтому добиться коммерческого финансирования подобных проектов практически невозможно.

The payback period of this project is 14 years and it is not feasible to get commercial financing for such project.Расходы на эти цели зависят, в частности, от того, какой период окупаемости предполагается при инвестициях в мероприятия по ограничению воздействия на климат.

Mitigation costs depended, inter alia, on the payback period assumed for climate investments. В Индонезии одна из компаний по производству цемента благодаря внедрению более чистых методов производства улучшила технологический контроль и добилась ежегодной экономии в размере 350000 долл. США, при этом период окупаемости составил менее года.

США, при этом период окупаемости составил менее года.

При использовании имеющихся на рынке технологий период окупаемости затрат на большинство транспортных средств составит менее одного года, тогда как по другим транспортным средствам, особенно с меньшим годовым пробегом, периоды окупаемости будут доходить до двух лет.

Using technologies commercially available today, the majority of vehicles will see a payback period of less than one year, while others, especially those with lower annual miles, will experience payback periods of up to two years. И все это влияет на период окупаемости проекта, это не означает, что вы не сможете использовать солнечную энергию, вы можете использовать солнечную энергию везде на Земле.

РауЬаск period: Период окупаемости: ожидаемый период времени, в течение которого недисконтированные прогнозируемые поступления денежных средств от реализации инвестиционного проекта превысят недисконтированную сумму инвестиций…

Payback period: The time it takes for an investment to generate sufficient returns to payback its cost.Просто это влияет на период окупаемости, если вы сравниваете его с проектом по проводному электричеству.

It just affects the payback period if you’re comparing to grid-supplied electricity. До введения в действие положения о полном освобождении от уплаты налогов на весь период окупаемости капиталовложений осуществлению небольших гидроэнергетических проектов могли бы также способствовать налоговые льготы.

Даже если соответствующие субъекты понимают, что такие инвестиции дадут им эксплуатационную экономию, они могут посчитать, что альтернативные затраты являются слишком высокими, а период окупаемости чрезмерно продолжительным, в связи с чем игра не стоит свеч.

Even if actors realize that such investments bring them operational savings, they may consider that the opportunity costs are too high, and the payback period too long, to be worth the effort. Период окупаемости капиталовложений, связанных с установкой внутренних плавающих крыш в резервуарах с неподвижной крышей, составляет приблизительно один-два года в зависимости от объема рекуперируемого продукта.

Благодаря относительно небольшим инвестициям в оборудование удалось обеспечить значительные улучшения; период окупаемости первоначальных инвестиций зачастую составляет всего лишь несколько месяцев.

Significant improvements have been realized through relatively small investments in equipment; the pay-back period for an initial investment is often as short as several months.Комитет далее был проинформирован о том, что период окупаемости солнечных батарей, по оценкам, составляет 4,56 года.

The Committee was further informed that the estimated simple payback period for the solar panels is 4. 56 years.

56 years.Крупномасштабные инвестиции менее подвержены влиянию текущих цен на энергию, поскольку расчетный период окупаемости электростанций варьируется от 10 до 25 лет.

Larger investments are less influenced by current energy prices as the rate of return for power plants ranges from 10 to 25 years.Согласно Международного Энергетического Агентства период окупаемости для некоторых тепловых помп может быть всего на всего от З месяцев до 2 лет.

According to the IEA, payback time for some heat pumps can be only 3 months to 2 years. Финансовые выгоды от передачи указанных функций будут весьма ограниченными: экономия оперативных расходов будет весьма скромной — менее 5 процентов, а период окупаемости капиталовложений составит девять лет.

Специалистами компании PrioCom была рассчитана нагрузка сети UMTS при подключении к телефонной сети общего пользования (ТФОП), сопряжение 3G сети с сетями мобильных операторов и ТФОП, а также рассчитана стоимость строительства и период окупаемости сети.

PrioCom specialists calculated the UMTS net workload at connection to the public switched telephone network (PSTN), interface of the 3G network with mobile operator networks and PSTN, and calculated the network construction cost and repayment period. Помимо существенных сумм, которые требуются для этой цели, операционные риски плюс риски, присущие стадии строительства, период окупаемости инфраструктуры, факторы неопределенности в отношении доходов и долгосрочной перспективы — все это не позволяет задействовать только одни частные источники финансирования такой инфраструктуры.

Поддержка государства особенно необходима там, где неопределенность и длительный период окупаемости не позволяют серьезно рассчитывать на обычные каналы финансирования.

И все это влияет на период окупаемости проекта, это не означает, что вы не сможете использовать солнечную энергию, вы можете использовать солнечную энергию везде на Земле.

And all this does is affect the payback period, it doesn’t mean that you couldn’t use solar energy; you could use solar energy anywhere on Earth.

Срок окупаемости инвестиций – теория и практика

1 Срок окупаемости инвестиций – базовая информация

В экономике принято использовать термин «Pay-Back Period», сокращенно «PP». В русском языке мы говорим «срок» или «период окупаемости инвестиций». Есть два схожих показателя: простой период окупаемости; дисконтированный срок окупаемости инвестиций. Первый показатель позволяет инвестору оценить время, которое понадобится проекту для того, чтобы полностью окупить вложенные средства, но без учета изменения стоимости денег.

Метод определения срока окупаемости инвестиций может также включать использование чистой приведенной суммы доходов (NPV – англ. Net Present Value). Во втором случае мы говорим о дисконтированном периоде окупаемости, который позволяет включить в расчет ставки дисконтирования и более точно оценить риски.

Внутренняя инвестиционная деятельность предприятия в течение одного аннуитета (года) часто может быть отражена в более простой форме с расчетом PP. Внутренняя инвестиционная политика объекта экономики включает в себя реальные инвестиции с ожиданием определенного чистого дохода.

Внутренняя инвестиционная политика объекта экономики включает в себя реальные инвестиции с ожиданием определенного чистого дохода.

2 Расчет периода окупаемости

На первичном этапе оценки инвестиционного проекта для инвестора важно представить себе эффективность будущих капиталовложений в общих чертах, чтобы понять, имеет ли проект потенциал или нет. Часто для большей объективности анализа используют также показатель «норма прибыли» или доходность проекта. Формула для вычисления показателя ROR (англ. Rate of Return) достаточно проста. Мы уже говорили об этом показателе в статье о методах оценки экономической эффективности инвестиций.

Формула для расчета PP включает в себя статические показатели – фактическую или ожидаемую доходность за указанный период времени (чаще всего год) и общую сумму инвестиций.

В качестве примера мы приведем решение простой задачи. В нашем случае мы будем использовать короткие временные периоды (1 неделя), а в качестве объекта вложений будем использовать стабильный ПАММ-счет с ожидаемой доходностью в 300$ еженедельно. Пример 1. Сумма первоначальных инвестиций – 3000$. Ожидаемая ежемесячная доходность – 300$. Каков простой период окупаемости? Следуя формуле, получим: PP=3000/300=10. 2 месяца и 2 недели или 70 дней.

Пример 1. Сумма первоначальных инвестиций – 3000$. Ожидаемая ежемесячная доходность – 300$. Каков простой период окупаемости? Следуя формуле, получим: PP=3000/300=10. 2 месяца и 2 недели или 70 дней.

Немного усложним задачу и добавим аналитики. Нам понадобится формула, по которой можно рассчитать показатель «норма прибыли», а также формула расчета сложных процентов, которая выглядит так. Поставлена задача выявить наилучший проект для рентабельности в 100 %.

Пример 2. Есть 2 проекта, каждый стоимостью 3000$, ПАММ-счет с ожидаемой доходностью в 300$ еженедельно и депозит с 10 % в месяц с ежемесячной капитализацией. Какова норма доходности для обоих проектов за соответствующие периоды окупаемости? Для первого проекта PP1 уже рассчитан.

Здесь все очень просто, нужно определить количество периодов (n), необходимое для получения суммы, равной 2x»сумма инвестиций». Можно посчитать последовательно или воспользоваться формулой логарифма: n=log1,12=~7. 2. Чтобы высчитать количество дней, приведем десятичный остаток к пропорции и получим: 1/5*30=6. PP2 равен 7 месяцам с лишком или ~246 дней. Инвестору следует выбрать первый проект из-за того, что PP1<PP2.

2. Чтобы высчитать количество дней, приведем десятичный остаток к пропорции и получим: 1/5*30=6. PP2 равен 7 месяцам с лишком или ~246 дней. Инвестору следует выбрать первый проект из-за того, что PP1<PP2.

Минусами данного метода можно считать недостоверность информации; использование статических данных при расчетах.

3 Дисконтированный срок окупаемости проекта или DPBP

Discounted Pay-Back Period – это более сложный по своей сути расчет периода полной окупаемости первоначальных вложений с учетом изменяющейся стоимости денег и финансовых рисков. Чем дольше проект, тем большее количество рисков действует на него. О том, как рассчитать NPV мы уже говорили, поэтому подробно останавливаться на этом не будем.

Нам понадобится вычислить NPV проекта для того, чтобы понять, насколько рентабельным будет проект в действительности с учетом инфляции, налогов, амортизационных стоимостей. К данной методике прибегают компании, когда внутренняя инвестиционная политика требует долгосрочных вложений (расширение производственных площадей, к примеру), или когда деньги вкладывают в инвестиционный инструмент на несколько лет.

На краткосрочные инвестиции частного капиталиста в меньшей степени влияют ставки дисконтирования. Наоборот, внутренняя инвестиционная деятельность предприятий почти всегда требует внимания к амортизационным отчислениям. Без дисконтирования обойтись труднее. Формула расчета DPBP является достаточно простой по своей сути, трудностью всегда становится расчет NPV для отдельно взятого проекта.

Пример 3. Предприятие имеет среднегодовой доход в 5000$ годовых с ежегодной капитализацией. Каков будет DPBP для 20 000$ с учетом инфляции 8 % и без продажи предприятия? Пойдем по чуть более простому пути и найдем суммы чистого приведенного дохода в каждом отчетном периоде в течение 6 лет. Данные сведены в таблицу ниже. Используя данные из таблицы, найдем, что DPBP=4 года и 211 дней.

PP для той же компании равен всего 4 годам. С учетом одной лишь инфляции DPBP дольше PP на 211 дней. Преимуществами DPBP являются: большее внимание к вероятным рискам; использование динамических данных при расчетах.

4 Важность внутренней нормы доходности

При анализе финансовой деятельности необходимо также использовать показатель «внутренняя норма доходности» или IRR (англ. Internal Rate of Return), данное значение позволяет инвестору определить, можно ли принимать инвестиционный проект к исполнению или нет, путем сравнения IRR для выбранного периода окупаемости и ставки дисконтирования.

IRR можно определить по формуле, которую мы приводим ниже.

Данный метод подходит и для анализа краткосрочных вложений, где ставки дисконтирования много ниже. К примеру, наши отчеты о прибыли еженедельные. Теоретически инвестор может вводить и выводить деньги в ПАММ-компанию каждый день, количество расчетных периодов увеличивается, а ставка дисконтирования – нет.

Для расчета данного показателя рекомендуется использовать специальные программы или приложение MS Excel, где есть специальная функция «ВНДОХ», позволяющая рассчитать IRR. IRR обычно подбирают таким образом, чтобы дисконтированные денежные потоки были равны нулю. Если ставка дисконтирования меньше, чем внутренняя норма доходности, то проект будет прибыльным.

Если ставка дисконтирования меньше, чем внутренняя норма доходности, то проект будет прибыльным.

Manzana Group | Окупаемость программы лояльности

Для бизнес-проекта, в том числе и программы лояльности, важным показателем целесообразности его реализации становится срок окупаемости. Период окупаемости инвестиций в запуск мотивационной программы отражает ее эффективность, становится первым «звоночком» к необходимости оптимизации ПЛ.

Также скорость возврата вложений – решающий фактор при выборе конкретных мероприятий для программы лояльности.

Поэтому необходимо на практике применять возможности математического расчета для определения срока окупаемости. Это поможет избежать ошибочных решений, успешно развивать бизнес.

Что такое окупаемость ПЛ?

Окупаемость программы лояльности – временной промежуток, в течение которого мероприятия мотивационной системы позволят вернуть все вложенные в нее деньги. В маркетинге эта величина характеризует переломный момент для компании – разница между отрицательной и плюсовой чистой прибылью равняется нулю. Как только наступает точка окупаемости, компания начинает получать чистый доход.

Как только наступает точка окупаемости, компания начинает получать чистый доход.

Расчет периода возвратности вложений в ПЛ обеспечивает для бизнеса ряд преимуществ:

- возможность ранжирования альтернативных мотивационных проектов и выбор подходящего варианта;

- расчетные формулы достаточно просты, их легко использовать даже без профильного образования. Результаты расчетов будут максимально близки к реальным цифрам даже без учета ставки дисконтирования;

- норму доходности выбирает предприятие, что обеспечивает минимальные погрешности в расчетах с учетом фактора изменения стоимости денег во времени.

Математический аппарат для подсчета показателя периода возврата инвестиций характеризуется универсальностью. Его можно применять во всех отраслях экономики с одинаковой эффективностью.

Формула расчета и интерпретация результатов

В маркетинговой практике широко применяется базовая формула расчета срока возврата инвестиций. Период окупаемости определяется отношением объема инвестиций в ПЛ к дисконтированным деньгам, полученным от проведения мотивационной системы (за 1 отчетный период). Чтобы полученный показатель отражал реалистичную картину, важно при проведении расчетов соблюдать такие условия:

Период окупаемости определяется отношением объема инвестиций в ПЛ к дисконтированным деньгам, полученным от проведения мотивационной системы (за 1 отчетный период). Чтобы полученный показатель отражал реалистичную картину, важно при проведении расчетов соблюдать такие условия:

- инвестирование осуществляется единоразово;

- в каждом отчетном периоде вкладчик получает примерно одинаковую сумму от реализации мотивационного проекта;

- при ранжировании ПЛ их срок экономической «жизни» должен быть одинаковым.

Срок возврата инвестиций – важный финансовый показатель. Именно он позволяет компании-инвестору оценить целесообразность вложения денег в конкретный мотивационный проект. Однако, чтобы выбрать успешный проект, нужно уметь интерпретировать финансовый показатель.

Логично, что чем меньше срок окупаемости проекта, тем эффективнее программа лояльности. Однако на практике это далеко не так. Делать упор при выборе мотивационного проекта только на быструю возвратность нельзя. Поскольку этот показатель не учитывает объемы денежных потоков после наступления точки окупаемости. А прогнозируемая чистая прибыль может не удовлетворить инвестора.

Поскольку этот показатель не учитывает объемы денежных потоков после наступления точки окупаемости. А прогнозируемая чистая прибыль может не удовлетворить инвестора.

Оценивать эффективность ПЛ необходимо комплексно с учетом показателей нормы доходности, рентабельности, чистой приведенной стоимости. Серьезная стратегическая программа лояльности не может характеризоваться коротким (до 1 года) периодом возвратности инвестиций.

Показатель срока возвратности может быть основным критерием выбора ПЛ, если главная цель инвестора – быстрый возврат вложений. В таком случае действительно работает правило: чем меньше период возврата средств, тем выгоднее проект.

Факторы, влияющие на срок окупаемости ПЛ

Показатель возвратности инвестиций рассчитывается на конкретный момент времени. Однако факторы внешней и внутренней среды не статичны, поэтому срок окупаемости может существенно варьироваться. Длительность периода возврата вложений меняется под действием таких факторов:

- изменение рыночной конъюнктуры;

- отклонения в планируемых объемах поступления денег;

- появление новых, сильных конкурентов на рынке;

- изменение условий финансовой деятельности предприятия;

- изменение рентабельности мотивационного проекта;

- инфляционные процессы;

-

политическая ситуация.

Помощь специалистов Manzana Group

Компания «МанзанаГрупп» специализируется на разработке высокодоходных программ лояльности и предоставлении программного обеспечения для их реализации. Специалисты нашей компании имеют большой опыт успешной работы с крупными компаниями из разных отраслей экономики.

Мы предоставляем все необходимые финансовые расчеты по проектам лояльности потребителей, в том числе и сроку возвратности инвестиций, с интерпретацией показателей.

Наши мотивационные проекты характеризуются эффективностью, высокой рентабельностью, относительно быстрой окупаемостью (до 1,5 года). Планируете повысить продажи, привлечь новых клиентов, расширить бизнес – наша команда обязательно поможет в ваших инициативах!

Определение срока окупаемости

Какой срок окупаемости?

Срок окупаемости — это время, необходимое для возмещения стоимости инвестиций. Проще говоря, срок окупаемости — это время, в течение которого инвестиции достигают точки безубыточности.

Проще говоря, срок окупаемости — это время, в течение которого инвестиции достигают точки безубыточности.

Желательность вложения напрямую зависит от срока его окупаемости. Более короткий срок окупаемости означает более привлекательные инвестиции.

Хотя расчет срока окупаемости полезен при составлении финансового и капитального бюджета, этот показатель может применяться в других отраслях.Его могут использовать домовладельцы и предприятия для расчета рентабельности энергоэффективных технологий, таких как солнечные панели и изоляция, включая техническое обслуживание и модернизацию.

Ключевые выводы

- Срок окупаемости — это время, необходимое для возмещения стоимости инвестиций или время, необходимое инвестору для достижения безубыточности.

- Управляющие счетами и фондами используют период окупаемости, чтобы определить, стоит ли вкладывать средства.

- Более короткий срок окупаемости означает более привлекательные инвестиции, а более длительный срок окупаемости менее желателен.

- Срок окупаемости рассчитывается путем деления суммы инвестиции на годовой денежный поток.

Понимание срока окупаемости

Корпоративные финансы — это основа капитального бюджета. Одна из наиболее важных концепций, которую должен усвоить каждый корпоративный финансовый аналитик, — это оценка различных инвестиций или операционных проектов, чтобы определить наиболее прибыльный проект или инвестицию. Один из способов, которым корпоративные финансовые аналитики делают это, — это период окупаемости.

Срок окупаемости — это стоимость инвестиции, деленная на годовой денежный поток. Чем короче окупаемость, тем желательнее вложения.

И наоборот, чем дольше окупаемость, тем она менее желательна. Например, если установка солнечных панелей стоит 5000 долларов, а экономия составляет 100 долларов в месяц, то для достижения срока окупаемости потребуется 4,2 года.

Составление бюджета капиталовложений и срок окупаемости

Но есть одна проблема с расчетом периода окупаемости: в отличие от других методов капитального бюджета, период окупаемости игнорирует временную стоимость денег (TVM) — идею о том, что деньги сегодня стоят больше, чем та же сумма в будущем из-за настоящего. потенциал заработка денег.

потенциал заработка денег.

Большинство формул капитального бюджета, такие как чистая приведенная стоимость (NPV), внутренняя норма прибыли (IRR) и дисконтированный денежный поток, учитывают TVM. Поэтому, если вы платите инвестору завтра, это должно включать альтернативные издержки. TVM — это концепция, которая определяет значение этой альтернативной стоимости.

Срок окупаемости не учитывает временную стоимость денег. Он определяется путем подсчета количества лет, необходимых для возврата вложенных средств. Например, если для окупаемости инвестиций требуется пять лет, срок окупаемости составит пять лет.Некоторые аналитики отдают предпочтение методу окупаемости за его простоту. Другим нравится использовать его как дополнительную точку отсчета при принятии решений по капитальному бюджету.

Срок окупаемости не учитывает то, что происходит после окупаемости, игнорируя общую прибыльность инвестиций. Таким образом, многие менеджеры и инвесторы предпочитают использовать NPV в качестве инструмента для принятия инвестиционных решений. NPV — это разница между текущей стоимостью поступающих денежных средств и текущей стоимостью денежных средств, уходящих за определенный период времени.

NPV — это разница между текущей стоимостью поступающих денежных средств и текущей стоимостью денежных средств, уходящих за определенный период времени.

Инвесторы и управляющие капиталом могут использовать период окупаемости, чтобы быстро оценить свои вложения.

Пример срока окупаемости

Предположим, что компания A инвестирует 1 миллион долларов в проект, который, как ожидается, будет ежегодно экономить компании 250 000 долларов. Срок окупаемости этих инвестиций составляет четыре года, то есть 1 миллион долларов разделен на 250 000 долларов. Рассмотрим другой проект, стоимость которого составляет 200 000 долларов, но без сопутствующей экономии денежных средств, который принесет компании дополнительные 100 000 долларов в год в течение следующих 20 лет на 2 миллиона долларов.

Понятно, что второй проект может принести компании вдвое больше денег, но сколько времени потребуется, чтобы окупить вложения?

Ответ можно найти, разделив 200 000 долларов на 100 000 долларов, что составляет два года. Окупаемость второго проекта займет меньше времени, а потенциальная прибыль компании больше. Если исходить исключительно из расчета срока окупаемости, то второй проект — лучшая инвестиция.

Окупаемость второго проекта займет меньше времени, а потенциальная прибыль компании больше. Если исходить исключительно из расчета срока окупаемости, то второй проект — лучшая инвестиция.

Срок окупаемости: принятие решений по капитальному бюджету

При планировании капитальных вложений период окупаемости является критерием выбора или решающим фактором, на который большинство предприятий полагается при выборе среди потенциальных капитальных проектов.Как малые, так и крупные предприятия, как правило, сосредотачиваются на проектах с вероятностью более быстрой и прибыльной окупаемости. При расчете срока окупаемости капитального проекта аналитики учитывают денежные потоки проекта, первоначальные инвестиции и другие факторы.

Эти капитальные проекты начинаются с капитального бюджета, который определяет первоначальные инвестиции в проект и ожидаемые годовые денежные потоки. Бюджет включает расчет, показывающий предполагаемый период окупаемости, при условии, что проект приносит ожидаемые денежные потоки каждый год.

Компании часто создают более одного сценария с разными начальными инвестициями или суммами окупаемости, чтобы выбрать наиболее вероятный сценарий, соответствующий их уровню риска и другим требованиям для принятия проекта.

Что такое капитальный проект?

Капитальный проект обычно определяется как покупка или инвестирование в основные средства, которые, по определению, будут длиться более одного года. Текущие проекты длятся менее одного года, и компании обычно показывают эти затраты как расходы в отчете о прибылях и убытках, а не как капитализированные затраты в балансе.

К капитальным проектам можно отнести любой крупномасштабный и дорогостоящий проект, например закупку оборудования для новой сборочной линии или строительство нового склада. Каждый проект должен быть доказан, что он окупается, а также увеличивает производство, снижает затраты или добавляет другие конкретные бизнес-преимущества.

Срок окупаемости капитальных вложений

Срок окупаемости для целей капитального бюджета определяется просто. Срок окупаемости представляет собой количество лет, необходимое для возврата первоначальных инвестиций в капитальный проект за счет денежных потоков, создаваемых проектом.

Срок окупаемости представляет собой количество лет, необходимое для возврата первоначальных инвестиций в капитальный проект за счет денежных потоков, создаваемых проектом.

Капитальный проект может включать покупку нового завода или здания, а также покупку нового или заменяющего оборудования. Большинство фирм устанавливают предельный срок окупаемости, например, три года в зависимости от их бизнеса. Другими словами, в этом примере, если окупаемость наступает менее чем через три года, фирма купит актив или инвестирует в проект. Если окупаемость займет четыре года, этого не произойдет, потому что она превышает целевой трехлетний период окупаемости.

Расчет срока окупаемости

Большинство малых предприятий предпочитают простой расчет или приблизительный расчет срока окупаемости:

Срок окупаемости = (Требуемые инвестиции / годовой приток денежных средств по проекту)

Чистый годовой приток денежных средств — это то, что инвестиции приносят денежными средствами каждый год. Однако, если бы эти инвестиции были инвестициями в замену, такими как новое оборудование, заменяющее устаревшее, то годовой приток денежных средств стал бы дополнительным чистым годовым потоком денежных средств от инвестиций.

Однако, если бы эти инвестиции были инвестициями в замену, такими как новое оборудование, заменяющее устаревшее, то годовой приток денежных средств стал бы дополнительным чистым годовым потоком денежных средств от инвестиций.

Окупаемость проекта наступает за год (плюс несколько месяцев) до того, как денежный поток станет положительным.

Пример

Допустим, у вас на складе две машины. Машина A стоит 20 000 долларов, и ваша фирма ожидает окупаемости в размере 5 000 долларов в год.Машина B стоит 12000 долларов, и фирма ожидает окупаемости с той же скоростью, что и машина A. Рассчитайте два сценария следующим образом:

Машина A = 20000 долларов / 5000 долларов = 4 года

Машина B = 12000 долларов / 5000 долларов = 2,4 года

При прочих равных условиях фирма выбрала бы машину Б.

Срок окупаемости как метод решения о капитальном проекте

Формула срока окупаемости имеет определенные недостатки. Например, если вы сложите экономический срок службы двух машин, вы можете получить совсем другой ответ, если срок службы оборудования будет отличаться на несколько лет.Таким образом, одним из недостатков окупаемости является то, что она не может учитывать срок полезного использования оборудования или установки, которые используются для оценки.

Возможно, еще более важной критикой периода окупаемости является то, что он не учитывает временную стоимость денег. Денежные потоки от проекта, которые планируется получить в будущем от двух до 10 лет или дольше, будут иметь тот же вес, что и денежный поток, который ожидается получить в первый год.

Из-за экономического риска, связанного с течением времени, чтобы получить деньги, формула дает, возможно, более благоприятный результат, чем предполагает реальность.

И последнее, но не менее важное: срок окупаемости не подходит для проекта с неравномерным денежным потоком. Если у проекта неравномерные денежные потоки, то период окупаемости является довольно бесполезным методом составления бюджета капиталовложений, если вы не сделаете следующий шаг, применив коэффициент дисконтирования для каждого денежного потока.

Основное преимущество формулы срока окупаемости — это «быстрый и грязный» результат, который она дает, чтобы дать руководству своего рода приблизительную оценку того, когда проект окупит первоначальные инвестиции.Даже при наличии более продвинутых методов руководство может полагаться на этот проверенный и надежный метод ради повышения эффективности.

Срок окупаемости — Что такое срок окупаемости?

Срок окупаемости — это время, необходимое для окупаемости инвестиций.

Не должно быть хлопот в ведении бухгалтерского учета и выставления счетов — попробуйте Debitoor бесплатно с 7-дневной пробной версией!

Продолжительность периода окупаемости инвестиций — это то, о чем следует серьезно подумать, прежде чем приступать к проекту — потому что чем дольше этот период, тем дольше эти деньги «теряются» и тем больше это отрицательно влияет на денежный поток пока проект не окупится или не начнет приносить прибыль.

Что означает срок окупаемости?

Срок окупаемости обычно используется для оценки проектов или инвестиций до их реализации путем оценки связанного с ними риска.

Инвестиция может иметь короткий или длительный период окупаемости. Более короткий период окупаемости означает, что инвестиции будут «окупаемы» довольно быстро, другими словами, стоимость этих инвестиций будет быстро возмещена за счет денежного потока, который они будут генерировать.

Как правило, более короткий период окупаемости считается лучшим, поскольку это означает, что уровень риска инвестиций, связанный с первоначальными инвестиционными затратами, рассчитан только на более короткий период времени.

Когда благоприятный срок окупаемости?

Чтобы определить, является ли период окупаемости благоприятным или нет, руководство определит максимальный желаемый период окупаемости для возмещения первоначальных инвестиционных затрат.

В зависимости от рассчитанного срока окупаемости проекта руководство может принять решение о принятии или отклонении проекта. Инвестиционный проект будет принят, если срок окупаемости меньше или равен максимальному желаемому менеджменту сроку окупаемости.

Простая формула для определения срока окупаемости:

Срок окупаемости = первоначальная инвестиционная стоимость / приток денежных средств за этот период

Пример срока окупаемости

Срок окупаемости обычно выражается в годах. Вы можете рассчитать период окупаемости, накопив чистый денежный поток от первоначального отрицательного оттока денежных средств, пока совокупный денежный поток не станет положительным числом. Когда совокупный денежный поток становится положительным, наступает год окупаемости.

Существует два метода расчета срока окупаемости, и это зависит от того, будет ли ваш ожидаемый приток денежных средств равномерным (постоянным) или неравномерным (меняется каждый год).

1. Срок окупаемости — равномерное поступление денежных средств

Если денежные поступления от проекта равны, то срок окупаемости рассчитывается путем деления первоначальных инвестиционных затрат на годовой приток денежных средств.

Например: Компания А хочет инвестировать в новый проект. Этот проект требует первоначальных инвестиций в размере 30 000 фунтов стерлингов и, как ожидается, будет приносить денежный поток в размере 5000 фунтов стерлингов в год.Максимальный желаемый срок окупаемости менеджмента — 7 лет.

Расчет:

30 000 фунтов стерлингов (начальная стоимость), разделенная на 5000 фунтов стерлингов (годовой приток денежных средств) = 6

Таким образом, срок окупаемости проекта 6 лет

Это означает, что период окупаемости (6 лет) меньше, чем максимальный желаемый период окупаемости (7 лет), поэтому они должны принять проект .

2. Срок окупаемости — неравномерное поступление денежных средств

Если денежные поступления от проекта неравномерны, то нам необходимо рассчитать совокупный денежный приток и использовать следующую формулу для расчета срока окупаемости:

Срок окупаемости = A + (B / C)

Где:

A = последний год с отрицательным совокупным денежным потоком

B = Абсолютное значение совокупного притока денежных средств в конце года A (последний год с отрицательным совокупным денежным потоком)

C = Общий денежный поток в течение года после года A

Например: Компания B хочет инвестировать в новый проект, и максимальный желаемый срок окупаемости — 3 года.Проект требует первоначальных инвестиций в размере 550 000 фунтов стерлингов и, как ожидается, принесет следующие денежные поступления:

Год 1 = 75 000 £

Год 2 = 140000 £

Год 3 = 200 000 £

Год 4 = 110 000 £

Год 5 = 60 000 £

Расчет:

- Год 0 = — 550 000 £

- Год 1 = 75 000 фунтов стерлингов (- 550 000 фунтов стерлингов + 75 000 фунтов стерлингов = — 475 000 фунтов стерлингов)

- Год 2 = 140000 фунтов стерлингов (- 475000 фунтов стерлингов + 140000 фунтов стерлингов = — 335000 фунтов стерлингов)

- Год 3 = 250 000 фунтов стерлингов (- 335 000 фунтов стерлингов + 250 000 фунтов стерлингов = — 85 000 фунтов стерлингов)

- 4 год = 120 000 фунтов стерлингов (- 85 000 фунтов стерлингов + 120 000 фунтов стерлингов = 35 000 фунтов стерлингов)

- Год 5 = 60 000 фунтов стерлингов (35 000 фунтов стерлингов + 60 000 фунтов стерлингов = 95 000 фунтов стерлингов)

Срок окупаемости = A + (B / C) Срок окупаемости = Год 3 + ( £ 85 000 /120 000 £) = 3,7 Таким образом, срок окупаемости этого проекта составляет 3,7 года.

Это означает, что срок окупаемости (3,7 года) превышает максимально желаемый период окупаемости (3 года), поэтому они должны отклонить проект .

Преимущества и недостатки метода окупаемости

Хотя концепция периода окупаемости легко осмыслить, а информация, которую вы получите из нее, полезна для оценки того, является ли проект хорошей идеей, есть некоторые определенные плюсы и минусы в использовании метод.

Преимущества использования расчета срока окупаемости:

- Легко понять и легко вычислить.

- Риск рассматривается заранее, и довольно быстро можно получить четкое представление о том, является ли вложение плохой идеей для начала.

Недостатки использования метода окупаемости:

- Денежные средства, полученные от проекта после согласованного максимального периода окупаемости, не принимаются во внимание, что означает, что в некоторых случаях проект может быть отклонен, если период окупаемости является единственным принимаемым во внимание сроком.

- Требуется произвольная точка отсечки.

- Временная стоимость денег (TVM) не учитывается при расчете срока окупаемости

Что такое «временная стоимость денег» (TVM)?

Временная стоимость денег (TVM) — это принцип, согласно которому сумма денег в текущий момент времени будет стоить больше в какой-то момент в будущем. Это из-за его многообещающего потенциала заработка (из-за процентов, которые можно заработать, тем быстрее они будут получены).

В сценарии расчета срока окупаемости мы смотрим на прогнозируемую доходность инвестиций в течение нескольких месяцев или лет и, следовательно, не принимаем во внимание, какую сумму процентов можно получить.Следовательно, это может не дать точной общей картины того, какие денежные потоки будут фактически получены от проекта.

Что означает срок окупаемости для моего бизнеса?

Для предприятий срок окупаемости может служить полезным способом увидеть, насколько жизнеспособен проект. Прежде чем браться за новый проект или инвестировать деньги в новый проект, убедитесь, что вам удобен срок окупаемости, который вы сами себе установили.

Если у проекта есть потенциал для получения нового дохода, то его стоит рассмотреть, однако, только в том случае, если вы можете окупиться — и даже лучше, если вы сможете окупиться до установленного срока!

Что такое срок окупаемости? Как время влияет на инвестиционные решения

6 мин.Читать

Срок окупаемости — это время, которое потребуется бизнесу, чтобы окупить вложения. Рассмотрим компанию, которая решает, покупать ли новую машину. Руководству необходимо знать, сколько времени потребуется, чтобы вернуть свои деньги из денежного потока, генерируемого этим активом. Расчет прост, а сроки окупаемости выражаются в годах.

Вот что мы расскажем:

Как рассчитать срок окупаемости?

Пример периода окупаемости

Что такое приемлемый срок окупаемости?

Каковы преимущества расчета срока окупаемости?

Какова критика срока окупаемости?

ПРИМЕЧАНИЕ: Члены группы поддержки FreshBooks не являются сертифицированными специалистами по подоходному налогу или бухгалтерскому учету и не могут давать советы в этих областях, кроме дополнительных вопросов о FreshBooks.Если вам нужна консультация по подоходному налогу, обратитесь к бухгалтеру в вашем районе .

Как рассчитать срок окупаемости?

Формула расчета срока окупаемости:

Срок окупаемости = инвестиции / годовой чистый денежный поток

(ответ выражается в годах)

Приведенное выше уравнение работает только в том случае, если ожидаемый годовой денежный поток от инвестиций остается неизменным из года в год. Если компания ожидает «неравномерного денежного потока», это необходимо учитывать.На этом этапе каждый год нужно будет рассматривать отдельно, а затем складывать.

Пример периода окупаемости

КомпанияJimmy’s Jackets, базирующаяся в Кливленде, производит высококачественные пуховики для зимнего сезона. Они чрезвычайно популярны, и Джимми хочет расширить свою деятельность, включив в нее и весеннюю одежду. Для этого ему понадобится специальная машина, которая сможет производить исключительно эту новую одежду. Вот цифры:

Стоимость станка 720 000 долларов.

Предполагается, что машина будет генерировать чистый денежный поток в размере 120 000 долларов в год.

Пришло время рассчитать срок окупаемости:

Срок окупаемости = инвестиции / годовой чистый денежный поток

или

Срок окупаемости = 720 000 долларов США / 120 000 долларов США

Ответ: 6 лет

Джимми узнает из этого, что ему понадобится 6 лет, чтобы окупить свои первоначальные вложения. Джимми может слишком долго связывать свои деньги, и, возможно, он предпочел бы потратить их на другие ресурсы.

Предположим, ожидается, что чистый денежный поток будет выше, скажем, 240 000 долларов в год.Это означает, что Джимми потребуется всего 3 года, чтобы окупить свои деньги. В таком случае Джимми мог бы легко принять решение.

Что такое приемлемый срок окупаемости?

Самый короткий срок окупаемости обычно считается наиболее приемлемым. Это особенно хорошее правило, которому следует следовать, когда компания выбирает между одним или несколькими проектами или инвестициями. Причина в том, что чем дольше связаны деньги, тем меньше возможностей вложить их в другое место.

Какие преимущества расчета срока окупаемости?

Преимущества расчета срока окупаемости:

Простота

Главное преимущество — простота.Метод срока окупаемости особенно полезен для небольшой компании, не имеющей большого объема инвестиций.

Оценка риска

Второе преимущество — сравнение рисков. Подсчитав, насколько быстро бизнес может вернуть свои деньги по проекту или инвестициям, он может сравнить это число с другими проектами, чтобы увидеть, какой из них предполагает меньший риск. Чем дольше актив окупает свои вложения, тем выше риск, на который берет на себя компания.

Какова критика периода окупаемости?

Как уже упоминалось, срок окупаемости очень простой расчет.Однако у него есть свои недостатки, поскольку существует множество факторов, которые период окупаемости не учитывается в его уравнении. Проблемы связаны с:

Неправильные предположения

Что делать, если ожидания денежного потока неверны? Или с 3-го года числа вдруг начинают снижаться? Что делать, если машине требуются неожиданные обновления? В таком случае возврат инвестиций займет больше времени.

Срок службы актива

Возьмите новую машину, которую приобрела компания Jimmy’s Jackets.Что делать, если срок службы машины всего 3 года? Тогда у Джимми проблема. Он не успеет расплатиться с автоматом, как ему придется покупать еще один. Возможно, в его случае прибыль того стоит, в зависимости от того, что еще происходит в его бизнесе. Однако вполне вероятно, что он подыщет другую машину для покупки, с более длительным сроком службы, или вообще отложит эту идею.

Дополнительные денежные потоки

Уравнение не рассчитывает денежные потоки за годы, прошедшие с момента, когда ожидается, что машина будет окупаться.Возможно, эти денежные потоки будут выше, чем в предыдущие годы.

Прибыльность

Уравнение не учитывает рентабельность. Ранее мы упоминали, что компании ищут наиболее короткие сроки окупаемости. Это сделано для того, чтобы деньги не были привязаны слишком долго, и руководство могло реинвестировать их в другое место, возможно, в дополнительное оборудование, которое принесет больше прибыли. Но что, если машина для Jimmy’s Jackets больше не будет прибыльной в последние 3 года? Тогда, может быть, это вообще не стоит вложений.

Вся операция

Уравнение не учитывает то, что происходит в остальной части компании. Скажем, новая машина сама по себе прекрасно работает и работает с максимальной нагрузкой. Но, возможно, это сильно влияет на мощность завода и влияет на другие системы. Возможно, другие машины необходимо отключить на длительное время, чтобы эта новая машина могла работать. Или, может быть, на заводе что-то еще происходит, что мешает ему нормально функционировать.Тогда ожидаемый денежный поток не будет реализован.

Капитальные затраты

Крупная покупка, такая как машина, будет капитальными расходами, стоимость которых отражается в бухгалтерском учете компании на протяжении многих лет. При расчете срока окупаемости такой корректировки не делается, вместо этого предполагается, что это разовые затраты.

Временная стоимость денег (или чистая приведенная стоимость)

Допустим, Джимми покупает машину за 720 000 долларов, а чистый денежный поток ожидается на уровне 120 000 долларов в год.Расчет срока окупаемости говорит нам, что ему понадобится 6 лет, чтобы вернуть свои деньги. Когда он это сделает, 720 000 долларов, которые он получит, не будут равны исходным 720 000 долларов, которые он вложил. Это связано с тем, что инфляция за эти 6 лет снизит стоимость доллара. При расчете срока окупаемости такая скидка не применяется. Это означает, что Джимми фактически потребуется больше 6 лет, чтобы вернуть свои первоначальные вложения.

Временная стоимость денег — важный фактор для бизнеса.Например, если Джимми может без риска получать 10% прибыли на свои деньги каждый год в течение следующих 6 лет, а инвестиции в машины не позволят ему зарабатывать больше, тогда Джимми было бы разумно потратить свои деньги в другом месте.

Калькулятор периода окупаемости

Калькулятор периода окупаемости может рассчитывать периоды окупаемости, дисконтированные периоды окупаемости, среднюю доходность и графики инвестиций.

Калькулятор сопутствующих инвестиций | Калькулятор среднего дохода

Денежный поток

Денежный поток — это приток и отток денежных средств или их эквивалентов физического лица или организации.Положительный денежный поток, возникающий в течение периода, например выручка или дебиторская задолженность, означает увеличение ликвидных активов. С другой стороны, отрицательный денежный поток, такой как оплата расходов, аренда и налоги, указывает на уменьшение ликвидных активов. Часто денежный поток отображается как чистая сумма как положительных, так и отрицательных денежных потоков за период, как это делается для калькулятора. Изучение движения денежных средств дает общее представление о платежеспособности; Как правило, наличие достаточных денежных резервов является положительным признаком финансового здоровья человека или организации.

Дисконтированный денежный поток

Дисконтированный денежный поток (DCF) — это метод оценки, обычно используемый для оценки привлекательности инвестиционной возможности с использованием концепции временной стоимости денег, которая утверждает, что деньги сегодня стоят больше, чем деньги завтра. Прогнозируемые будущие денежные потоки дисконтируются назад во времени для определения оценки приведенной стоимости, которая оценивается, чтобы сделать вывод о целесообразности инвестиций. В анализе DCF средневзвешенная стоимость капитала (WACC) — это ставка дисконтирования, используемая для расчета приведенной стоимости будущих денежных потоков.WACC — это расчет стоимости капитала фирмы, где каждая категория капитала, такая как собственный капитал или облигации, взвешивается пропорционально. Для более подробного анализа денежных потоков вместо ставки дисконтирования обычно используется WACC, поскольку это более точное измерение альтернативных финансовых затрат на инвестиции. WACC может использоваться вместо ставки дисконтирования для любого из расчетов.

Ставка скидки

Ставка дисконтирования иногда описывается как обратная процентная ставка.Это ставка, которая применяется к будущим платежам для расчета приведенной стоимости или последующей стоимости указанных будущих платежей. Например, инвестор может определить чистую приведенную стоимость (NPV) инвестиций во что-либо, дисконтируя денежные потоки, которые они ожидают получить в будущем, с использованием соответствующей ставки дисконтирования. Это похоже на определение того, сколько денег инвестору в настоящее время необходимо инвестировать по той же ставке, чтобы получить те же денежные потоки в одно и то же время в будущем. Ставка дисконтирования полезна, потому что она может брать будущие ожидаемые платежи за разные периоды и дисконтировать все до одного момента времени для целей сравнения.

Срок окупаемости

Срок окупаемости, который чаще всего используется при составлении бюджета капиталовложений, — это период времени, необходимый для достижения точки безубыточности (точки, в которой положительные и отрицательные денежные потоки равны друг другу, что приводит к нулю) инвестиций на основе по денежному потоку. Например, инвестиции в размере 2000 долларов США в начале первого года, которые приносят прибыль в размере 1500 долларов США после первого года и 500 долларов США в конце второго года, имеют двухлетний период окупаемости. Как показывает практика, чем короче период окупаемости, тем лучше.Любые вложения с более длительным сроком окупаемости, как правило, не так привлекательны, потому что они менее точны.

Из-за простоты использования период окупаемости является обычным методом, используемым для выражения возврата на инвестиции, хотя важно отметить, что он не учитывает временную стоимость денег, которая является теорией, которая утверждает, что деньги, полученные сегодня, стоят больше денег получено завтра. В результате срок окупаемости лучше всего использовать в сочетании с другими показателями.

Формула для расчета срока окупаемости:

| Срок окупаемости = |

|

В качестве примера для расчета срока окупаемости инвестиций в размере 100 долларов США с годовой окупаемостью 20 долларов США:

Дисконтированный срок окупаемости

Ограничение срока окупаемости заключается в том, что он не учитывает временную стоимость денег.Дисконтированный период окупаемости (DPP), который представляет собой период времени, необходимый для достижения точки безубыточности на основе чистой приведенной стоимости (NPV) денежного потока, учитывает это ограничение. В отличие от периода окупаемости, DPP отражает количество времени, необходимое для достижения безубыточности в проекте, основываясь не только на том, какие денежные потоки происходят, но и когда они происходят, и преобладающей ставкой доходности на рынке, или периодом, в котором совокупная чистая прибыль стоимость проекта равна нулю с учетом временной стоимости денег.Дисконтированный период окупаемости полезен тем, что помогает определить рентабельность инвестиций очень конкретным образом: если дисконтированный период окупаемости меньше срока его полезного использования (расчетный срок службы) или любого заранее определенного времени, инвестиции являются жизнеспособными. И наоборот, если он больше, инвестиции вообще не следует рассматривать. Сравнивая DPP различных инвестиций, можно сказать, что те, которые имеют относительно короткие DPP, обычно более заманчивы, потому что им требуется меньше времени для окупаемости.

Формула дисконтированного срока окупаемости:

| Дисконтированный период окупаемости = |

| ||||||||||||

Ниже приводится пример определения дисконтированного периода окупаемости с использованием того же примера, который использовался для определения периода окупаемости.Если годовая окупаемость инвестиции в размере 100 долларов составляет 20 долларов США, а ставка дисконтирования составляет 10%, ЧПС первых 20 долларов окупаемости составляет:

.NPV второй окупаемости:

Следующий в ряду будет иметь знаменатель 1,10 3 и непрерывно по мере необходимости. В этом конкретном примере точка безубыточности составляет 7,27 года, используя формулу, что больше, чем 5 лет, рассчитанных по обычному периоду окупаемости, поскольку учитывается временная стоимость денег.

Дисконтированный срок окупаемости обычно больше обычного. Инвестиции с более высокими денежными потоками к концу их жизненного цикла будут иметь большее дисконтирование из-за сложных процентов и в этом сценарии. Срок окупаемости может дать положительный показатель, а дисконтированный период окупаемости — отрицательный. Оба метода могут быть полезны при оценке финансовых вложений, но имейте в виду, что они не учитывают ни риск, ни альтернативные издержки, такие как альтернативные инвестиции или системная волатильность рынка.Это может помочь использовать другие метрики при принятии финансовых решений, такие как анализ DCF или внутренняя норма доходности (IRR), которая представляет собой ставку дисконтирования, при которой NPV всех денежных потоков от инвестиций становится равной нулю.

Напоминание о методе окупаемости

Компаниям необходимо вкладывать средства для роста — это само собой разумеющееся. Но как узнать, какие инвестиции могут оказаться целесообразными? Существует множество способов расчета рентабельности инвестиций (ROI) — чистая приведенная стоимость, внутренняя норма доходности, безубыточность — но самый простой — это период окупаемости.

Я поговорил с Джо Найтом, автором HBR TOOLS: Return on Investment, соучредителем и владельцем www.business-literacy.com, чтобы узнать больше о том, как понять и использовать этот конкретный метод ROI.

Какой срок окупаемости?Payback — это, безусловно, наиболее распространенный метод ROI, используемый для выражения окупаемости инвестиций. Скорее всего, вы слышали, как люди спрашивают: «Как скоро мы вернем наши деньги?» И это именно то, что показывает метод, — говорит Найт: «Время, необходимое для того, чтобы денежный поток от проекта окупил первоначальные инвестиции.”

Чем короче срок окупаемости, тем лучше. И это «очевидно, должно быть короче, чем срок действия проекта, иначе нет причин вкладывать средства». Если у вас долгий период окупаемости, вы, вероятно, не ищете выгодных инвестиций.

Привлекательность этого метода в том, что его легко понять и относительно просто вычислить.

Как это рассчитать?Вот что вы делаете: возьмите первоначальное вложение и разделите его на сумму денежных средств, которую вы ожидаете от инвестиций в год.

Knight представляет собой пример. Представьте, что ваша компания хочет купить компьютер за 3000 долларов, который поможет одному из ваших сотрудников предоставлять услуги вашим клиентам за меньшее время. Ожидается, что компьютер прослужит три года. В конце каждого из трех лет денежный поток от оборудования оценивается в 1300 долларов — это сумма дополнительных денег, которые ваша компания получит, потому что теперь она предоставляет эту услугу большему количеству клиентов.

Чтобы рассчитать период окупаемости, нужно взять начальные инвестиции в размере 3000 долларов США и разделить их на денежный поток за год:

Так как машина прослужит три года, то в этом случае срок окупаемости меньше срока проекта.Вы не знаете, какой общий доход он принесет вам за эти три года.

Это главное ограничение метода окупаемости. Как говорит Найт: «Это мало что вам говорит. В конце концов, вы, вероятно, не просто хотите окупить свои инвестиции. Вы хотите зарабатывать деньги ». Это может привести к ошибочным расчетам. Скажем, например, денежный поток по проекту составлял 3000 долларов в год в первый год и ничего после этого. Согласно расчету окупаемости, у вас будет период окупаемости в один год, что кажется отличным: вы получите все свои деньги обратно в течение одного года.Но без возврата в будущие годы вы фактически ничего не получите от своих инвестиций.

Дополнительная литература

Как компании используют метод окупаемости?Чаще всего используется как «проверка реальности» перед тем, как перейти к другим расчетам рентабельности инвестиций. «На мой взгляд, лучший способ окупаемости, — говорит Найт, — это быстро проверить цифры, прежде чем принимать решение о дальнейшем исследовании инвестиций».

Payback часто используется для описания государственных проектов или относительно рискованных капиталоемких проектов.«Промышленные и производственные компании склонны к окупаемости», — говорит Найт. Компании, которые испытывают нехватку денежных средств и не имеют большого капитала, который можно потратить, также могут сосредоточиться на сроке окупаемости, поскольку деньги им скоро понадобятся.