Основная ставка НДС 20% — katalog-rus.ru

Основная ставка НДС 20%

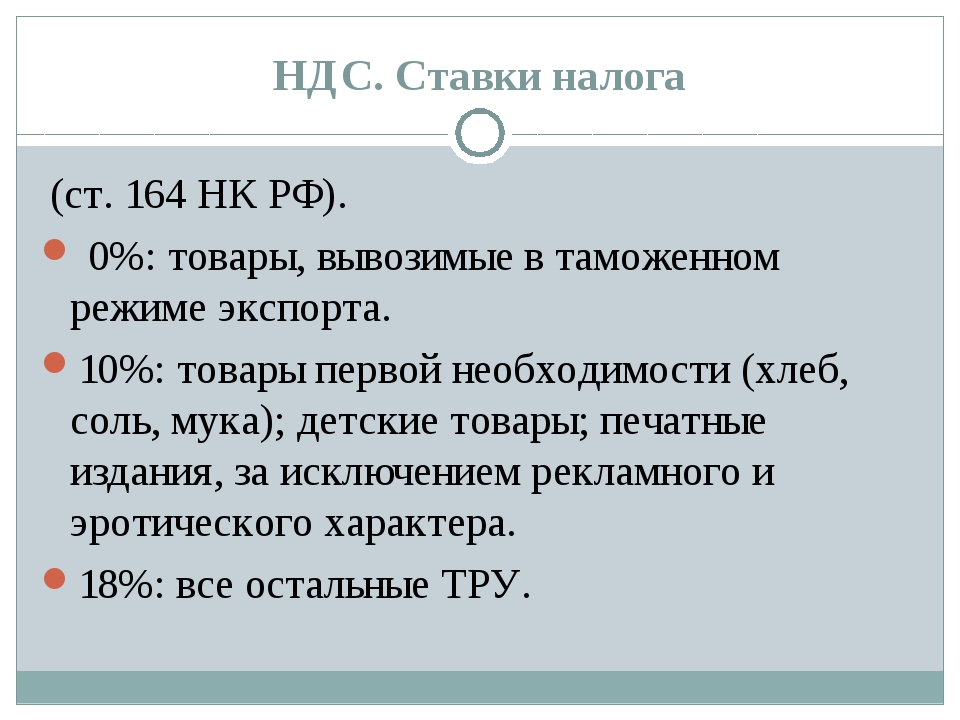

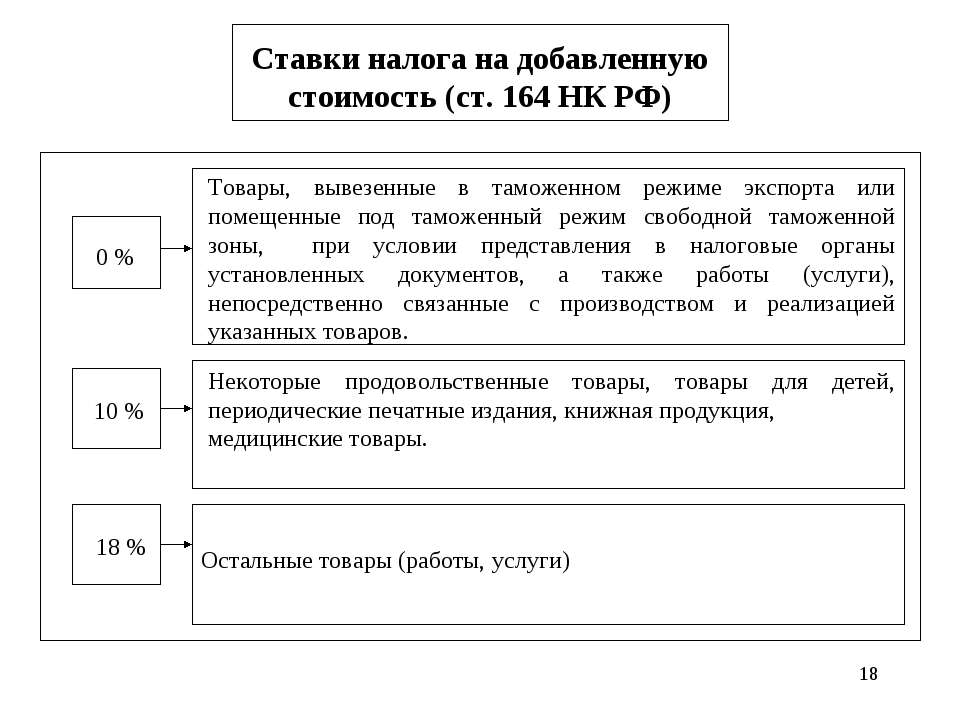

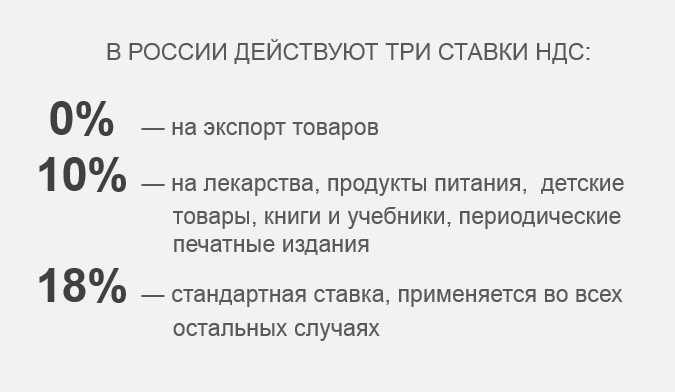

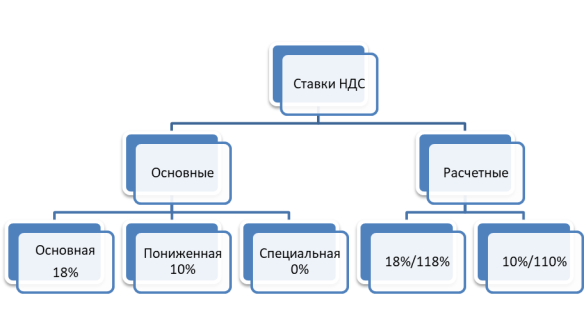

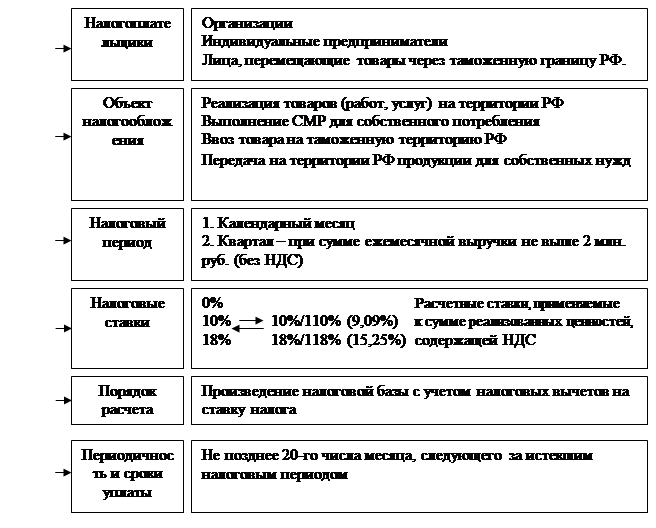

Ставки НДС установлены ст. 164 НК РФ. Размер применяемой в том или ином случае налоговой ставки зависит от вида товаров (работ, услуг), таможенной процедуры, момента определения налоговой базы.

Согласно п. 3 ст. 164 НК РФ налогообложение производится по налоговой ставке 20% (до 1 января 2019 года — 18%) в случаях, не указанных в пунктах 1, 2 и 4 ст. 164 НК РФ.

С 1 января 2019 года основная ставка НДС составляет 20% (федеральный закон от 03.08.2018 N 303-ФЗ).

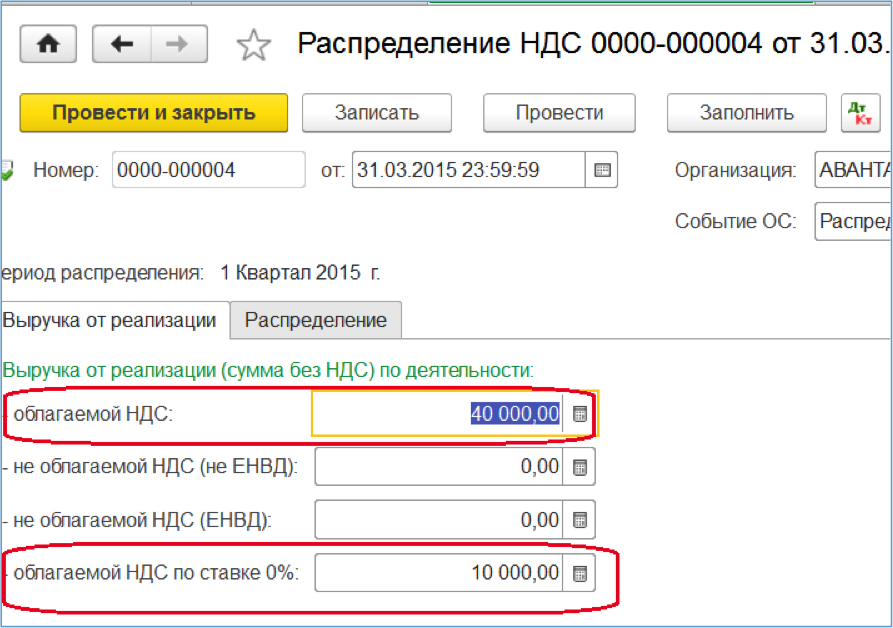

В п. 1 ст. 164 НК РФ налоговая ставка 0% установлена, например, для товаров, вывезенных в таможенной процедуре экспорта, товаров, помещенных под таможенную процедуру свободной таможенной зоны, а также услуг по международной перевозке и др. Применение нулевой ставки по отдельным операциям, предусмотренным п. 1 ст. 164 НК РФ, требует специального подтверждения — сбора и представления в налоговые органы в установленные сроки определенного пакета документов, подтверждающих проведение соответствующих операций.

С 1 января 2018 года на основании п. 7 ст. 164 НК РФ при реализации товаров, вывезенных в таможенной процедуре экспорта, и (или) выполнении работ (оказании услуг), предусмотренных подпунктами 2.1 — 2.5, 2.7 и 2.8 п. 1 ст. 164 НК РФ в отношении таких товаров, налогоплательщик вправе отказаться от нулевой ставки НДС и производить налогообложение таких операций по ставкам, указанным в пунктах 2 и 3 ст. 164 НК РФ. Для этого надо представить заявление в налоговый орган по месту своего учета не позднее 1-го числа налогового периода, с которого налогоплательщик намерен не применять нулевую ставку. Срок применения общих ставок НДС, предусмотренных таким заявлением, должен составлять не менее 12 месяцев.

Налогоплательщик вправе не применять ставку НДС 0% только в отношении всех осуществляемых им операций, предусмотренных абзацем первым п. 7 ст. 164 НК РФ.

7 ст. 164 НК РФ.

Не допускается применение разных налоговых ставок в зависимости от того, кто является покупателем (приобретателем) соответствующих товаров (работ, услуг).

Обращаем внимание, что налогоплательщик не вправе отказаться от применения нулевой ставки НДС при вывозе товаров в государства — члены ЕАЭС (см. письмо Минфина России от 09.01.2019 N 03-07-13/1/24).

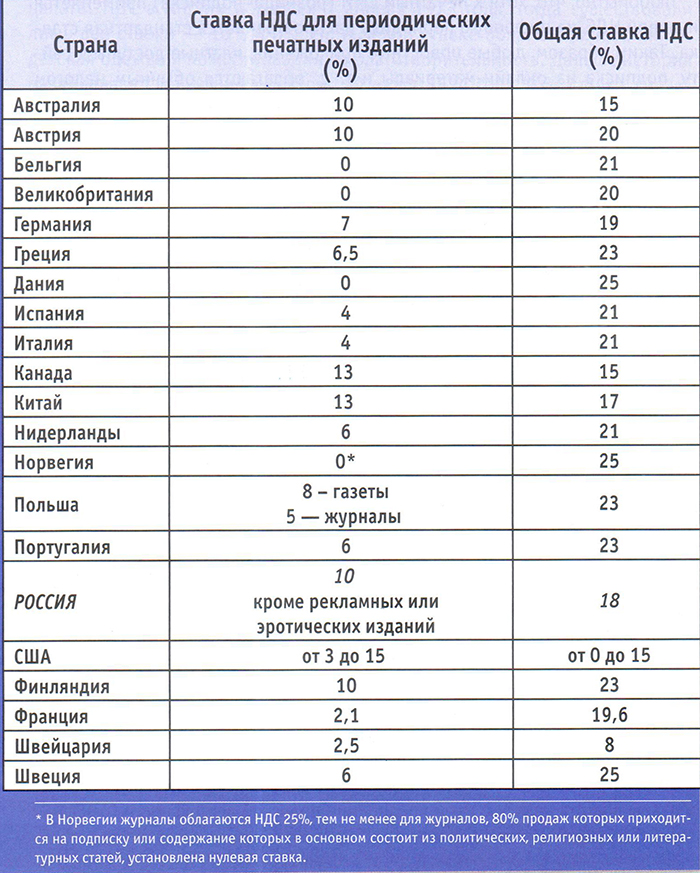

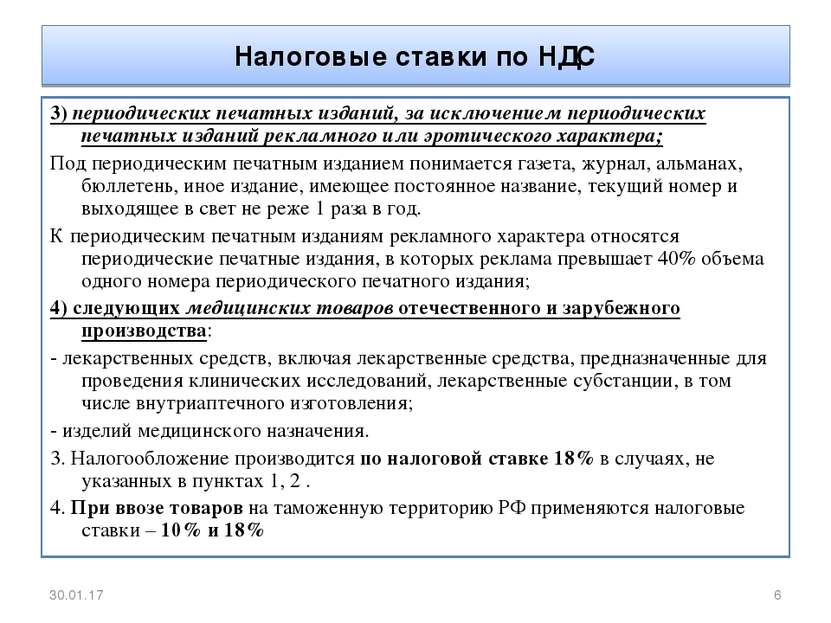

Обложение НДС по ставке 10% производится при реализации отдельных видов продовольственных товаров, товаров для детей, а также большинства печатных изданий, некоторых медицинских товаров, отдельных видов услуг (п. 2 ст. 164 НК РФ). Коды видов продукции, перечисленных в п. 2 ст. 164 НК РФ, в соответствии с Общероссийским классификатором продукции по видам экономической деятельности (ОКПД 2), а также Товарной номенклатурой внешнеэкономической деятельности (ТН ВЭД) определяются Правительством РФ.

2 ст. 164 НК РФ (10%) или п. 3 ст. 164 НК РФ (20% (до 1 января 2019 года — 18%)), к налоговой базе, принятой за 100 и увеличенной на соответствующий размер налоговой ставки.

2 ст. 164 НК РФ (10%) или п. 3 ст. 164 НК РФ (20% (до 1 января 2019 года — 18%)), к налоговой базе, принятой за 100 и увеличенной на соответствующий размер налоговой ставки. Для ставки НДС 18% расчетная ставка равна:

18 : (100 + 18) х 100% = 15,25%

Для ставки НДС 10% расчетная ставка равна:

Для ставки НДС 20% расчетная ставка равна:

20 : (100 + 20) х 100% = 16,67%

При ввозе товаров на территорию РФ и иные территории, находящиеся под ее юрисдикцией, применяются налоговые ставки 10% или 20% (до 1 января 2019 года — 18%) (в зависимости от видов импортируемых товаров).

Поделиться ссылкой:

- Нажмите здесь, чтобы поделиться контентом на Facebook. (Открывается в новом окне)

- Нажмите, чтобы поделиться на Twitter (Открывается в новом окне)

- Нажмите, чтобы поделиться записями на Pinterest (Открывается в новом окне)

- Нажмите, чтобы поделиться в Google+ (Открывается в новом окне)

- Нажмите, чтобы поделиться на LinkedIn (Открывается в новом окне)

- Нажмите, чтобы поделиться на Reddit (Открывается в новом окне)

- Нажмите, чтобы поделиться записями на Pocket (Открывается в новом окне)

- Нажмите, чтобы поделиться в Telegram (Открывается в новом окне)

- Нажмите, чтобы поделиться в WhatsApp (Открывается в новом окне)

- Нажмите, чтобы поделиться в Skype (Открывается в новом окне)

- Послать это другу (Открывается в новом окне)

- Нажмите для печати (Открывается в новом окне)

Легко переходим на ставку НДС 20% ― СБИС

Легко переходим на ставку НДС 20% ― СБИС Используя официальный сайт sbis. ru, вы даете согласие на работу с cookie, Яндекс.Метрикой, Google Analytics для сбора технических данных. Подробнее

ru, вы даете согласие на работу с cookie, Яндекс.Метрикой, Google Analytics для сбора технических данных. Подробнее

- 77 Москва

- 78 Санкт-Петербург

- 01 Республика Адыгея

- 02 Республика Башкортостан

- 03 Республика Бурятия

- 04 Республика Алтай

- 05 Республика Дагестан

- 06 Республика Ингушетия

- 07 Респ.

Кабардино-Балкария

Кабардино-Балкария - 08 Республика Калмыкия

- 09 Респ. Карачаево-Черкессия

- 10 Республика Карелия

- 11 Республика Коми

- 12 Республика Марий Эл

- 13 Республика Мордовия

- 14 Республика Саха (Якутия)

- 15 Северная Осетия — Алания

- 16 Республика Татарстан

- 17 Республика Тыва

- 18 Республика Удмуртия

- 19 Республика Хакасия

- 20 Республика Чечня

- 21 Республика Чувашия

- 22 Алтайский край

- 23 Краснодарский край

- 24 Красноярский край

- 25 Приморский край

- 26 Ставропольский край

- 27 Хабаровский край

- 28 Амурская обл.

- 29 Архангельская обл.

- 30 Астраханская обл.

- 31 Белгородская обл.

- 32 Брянская обл.

- 33 Владимирская обл.

- 34 Волгоградская обл.

- 35 Вологодская обл.

- 36 Воронежская обл.

- 37 Ивановская обл.

- 38 Иркутская обл.

- 39 Калининградская обл.

- 40 Калужская обл.

- 41 Камчатский край

- 42 Кемеровская обл.

- 43 Кировская обл.

- 44 Костромская обл.

- 45 Курганская обл.

- 46 Курская обл.

- 47 Ленинградская обл.

- 48 Липецкая обл.

- 49 Магаданская обл.

- 50 Московская обл.

- 51 Мурманская обл.

- 52 Нижегородская обл.

- 53 Новгородская обл.

- 54 Новосибирская обл.

- 55 Омская обл.

- 56 Оренбургская обл.

- 57 Орловская обл.

- 58 Пензенская обл.

- 59 Пермский край

- 60 Псковская обл.

- 61 Ростовская обл.

- 62 Рязанская обл.

- 63 Самарская обл.

- 63 Тольятти

- 64 Саратовская обл.

- 65 Сахалинская обл.

- 66 Свердловская обл.

- 67 Смоленская обл.

- 68 Тамбовская обл.

- 69 Тверская обл.

- 70 Томская обл.

- 71 Тульская обл.

- 72 Тюменская обл.

- 73 Ульяновская обл.

- 74 Челябинская обл.

- 75 Забайкальский край

- 76 Ярославская обл.

- 79 Еврейская АО

- 83 Ненецкий АО

- 86 Ханты-Мансийский АО

- 87 Чукотский АО

- 89 Ямало-Ненецкий АО

- 91 Республика Крым

- 92 Севастополь

НДС в Германии: пример для подражания или необходимость реформ?

Налог на добавленную стоимость – часть нашей повседневной жизни. Ежедневно мы совершаем самые разные покупки, каждая из которых приносит определенный доход в казну государства. Сейчас в Германии действуют две процентные ставки НДС: главная – 19 процентов, и сниженная – 7 процентов от стоимости товаров или услуг. Сниженная ставка НДС применяется на определенные категории продуктов и товаров первой необходимости, в том числе на мясо, рыбу, молоко, овощи, фрукты, муку, крупы, сахар, чай, кофе, книги, газеты, инвалидные коляски, медицинские протезы, а также фермерских животных – коров, овец, кур. Что касается услуг, льготная налоговая ставка действует для отелей, кроме того, некоторые сферы деятельности налоговое законодательство Германии полностью освобождает от уплаты НДС. К ним относятся, например, услуги страховых агентов, медицинских учреждений и частных врачебных практик, за исключением стоматологии и эстетической медицины.

Сейчас в Германии действуют две процентные ставки НДС: главная – 19 процентов, и сниженная – 7 процентов от стоимости товаров или услуг. Сниженная ставка НДС применяется на определенные категории продуктов и товаров первой необходимости, в том числе на мясо, рыбу, молоко, овощи, фрукты, муку, крупы, сахар, чай, кофе, книги, газеты, инвалидные коляски, медицинские протезы, а также фермерских животных – коров, овец, кур. Что касается услуг, льготная налоговая ставка действует для отелей, кроме того, некоторые сферы деятельности налоговое законодательство Германии полностью освобождает от уплаты НДС. К ним относятся, например, услуги страховых агентов, медицинских учреждений и частных врачебных практик, за исключением стоматологии и эстетической медицины.

Сложные механизмы и структуры НДС сделали этот налог в Германии одним из важнейших источников дохода для государства. В настоящее время он обеспечивает чуть более 30 процентов всех налоговых поступлений в казну. По закону предприятия обязаны оплачивать налог на добавленную стоимость каждый месяц. Молодые компании должны также предоставлять предварительные НДС-декларации ежемесячно в течение первых двух лет с начала работы. Предприятия отчитываются по НДС в конце каждого года. Это касается и крупных компании, и частных предпринимателей. Четкая схема расчета НДС существует для деятельности внутри страны и операций с импортом. А вот ставка налога при экспорте товаров и услуг в Германии равна нулю. Например, если дизайнерская фирма находится на территории страны и разрабатывает сайт для партнера, который осуществляет свою деятельность в США, она может облагать стоимость предоставляемых ею услуг по нулевой ставке.

Молодые компании должны также предоставлять предварительные НДС-декларации ежемесячно в течение первых двух лет с начала работы. Предприятия отчитываются по НДС в конце каждого года. Это касается и крупных компании, и частных предпринимателей. Четкая схема расчета НДС существует для деятельности внутри страны и операций с импортом. А вот ставка налога при экспорте товаров и услуг в Германии равна нулю. Например, если дизайнерская фирма находится на территории страны и разрабатывает сайт для партнера, который осуществляет свою деятельность в США, она может облагать стоимость предоставляемых ею услуг по нулевой ставке.

История налога в Германии

В 2018 году НДС в Германии отмечал 50-летний юбилей. Однако началась его история еще раньше – в конце Первой мировой войны. Тогда экономика страны испытывала сильнейший упадок. Дефицит бюджета и послевоенные выплаты нанесли серьезный удар по финансовой ситуации. Чтобы хоть как-то пополнить казну, правительство приняло решение ввести налог с оборота, который, по сути, стал первым в стране настоящим налогом такого рода. Его первоначальная ставка была всего 0,5 процента. Со временем она увеличивалась и в 1951 году составляла уже 4 процента. Официально этот налог назывался Allphasen-Brutto-Umsatzsteuer («многофазный налог с оборота») и взимался на каждом этапе продаж в рамках различных производственных цепочек. Этот налог был выгоден для крупных компаний, которые сами интегрировали все процессы и платили его только один раз. Однако если продукт проходил несколько предприятий, каждое из них было вынуждено платить этот налог.

Его первоначальная ставка была всего 0,5 процента. Со временем она увеличивалась и в 1951 году составляла уже 4 процента. Официально этот налог назывался Allphasen-Brutto-Umsatzsteuer («многофазный налог с оборота») и взимался на каждом этапе продаж в рамках различных производственных цепочек. Этот налог был выгоден для крупных компаний, которые сами интегрировали все процессы и платили его только один раз. Однако если продукт проходил несколько предприятий, каждое из них было вынуждено платить этот налог.

Ситуация изменилась в 1968 году, когда государство ввело существующий до сих пор Umsatzsteuer, который также известен как Mehrwertsteuer, – налог с оборота или налог на добавленную стоимость. Основная налоговая ставка составила тогда 10 процентов, льготная – 5. Стоит сказать, что налоговая реформа готовилась около четырнадцати лет, но не все прошло так гладко. Теперь компании и трейдеры стали платить друг другу валовую цену, включая НДС. То есть каждая компания в экономической цепочке стала платить только за добавленную стоимость, которую она создает, например, за дальнейшую обработку. В конечном итоге, оплата налога легла на потребителя, на которого компании стали переносить свои затраты. Многие предприятия сферы услуг и магазины розничной торговли просто увеличили свои цены на те самые 10 процентов и для граждан нововведение стало настоящим шоком. Однако схема включала в себя список товаров и услуг, которые относились к основным потребностям и проходили в системе налогообложения по льготному тарифу. В этот список входили не только продовольственные товары первой необходимости, но и, например, книги, расходы на общественный транспорт, билеты на концерты, в театр, на спортивные соревнования. Этот список действует до сих пор и включает около 50 различных категорий.

В конечном итоге, оплата налога легла на потребителя, на которого компании стали переносить свои затраты. Многие предприятия сферы услуг и магазины розничной торговли просто увеличили свои цены на те самые 10 процентов и для граждан нововведение стало настоящим шоком. Однако схема включала в себя список товаров и услуг, которые относились к основным потребностям и проходили в системе налогообложения по льготному тарифу. В этот список входили не только продовольственные товары первой необходимости, но и, например, книги, расходы на общественный транспорт, билеты на концерты, в театр, на спортивные соревнования. Этот список действует до сих пор и включает около 50 различных категорий.

Критика налога сегодня

Очередная реформа НДС произошла в Германии в 2007 году. Ее подготовило новое правительство под руководством Ангелы Меркель. Тогда были установлены тарифы НДС, действующие по сей день. Повышение основной ставки до 19 процентов не было резким, налоги росли постепенно, начиная с 1979 года. Можно сказать, что все прошло безболезненно, однако без критики не обошлось. В основном повышение ставок ругали за то, что из-за подорожания некоторых товаров и услуг налоговая нагрузка легла на получателей низких и средних доходов. Эксперты выявили закономерность: чем ниже у покупателя зарплата, тем большую ее часть он тратит на потребление. То есть малоимущие и представители среднего класса отдают государству в виде НДС существенно более крупную долю своих доходов, чем люди с высоким заработком.

Можно сказать, что все прошло безболезненно, однако без критики не обошлось. В основном повышение ставок ругали за то, что из-за подорожания некоторых товаров и услуг налоговая нагрузка легла на получателей низких и средних доходов. Эксперты выявили закономерность: чем ниже у покупателя зарплата, тем большую ее часть он тратит на потребление. То есть малоимущие и представители среднего класса отдают государству в виде НДС существенно более крупную долю своих доходов, чем люди с высоким заработком.

Кроме того, в настоящий момент в Германии идет активная дискуссия о пересмотре перечня предметов первой необходимости с налоговыми льготами. Так, например, спикер по вопросам семейной политики фракции ХДС Маркус Вайнберг неоднократно выступал с инициативой снижения налога на такие товары, как детские подгузники и предметы женской гигиены – прокладки и тампоны. «Различные товары женской гигиены относятся к товарам первой необходимости для около 50 процентов населения страны и облагаются при этом налогом, будто это предмет роскоши», – раскритиковал Вайнберг существующую практику в одном из своих заявлений. Эту инициативу мгновенно поддержали активисты и Интернет-пользователи.

Эту инициативу мгновенно поддержали активисты и Интернет-пользователи.

Самое популярное сравнение в немецких СМИ – это регулярная 19-процентная ставка НДС для подгузников, прокладок и минеральной воды и сниженный налог в 7 процентов, например, для таких деликатесов, как икра, фуа-гра и черепашье мясо. Логические расхождения критики видят и в похожих категориях товаров. Почему овощи и фрукты, вне зависимости от страны их произрастания, а также формы – свежие, в виде пюре или варенья, облагаются льготным налогом, а фруктовые и овощные соки – полной налоговой ставкой? Другой пример: молоко и молочные продукты с низким содержанием добавок проходят по льготному тарифу, а соевое молоко и продукты для аллергиков облагаются полным налогом. К реформе НДС призывают многочисленные онлайн-петиции, на государственном уровне ее поддерживает Союз налогоплательщиков Германии (BdSt).

Критике со стороны экспертов и профессионального сообщества подвергается и последнее изменение в законодательстве по НДС в отношении гостиничного дела. С января 2010 года услуги всех отелей, пансионов и гостевых домов стали облагаться льготной налоговой ставкой. Однако это касается лишь непосредственно ночевки. Все остальные услуги – например, завтрак, парковка, доступ в интернет, сауна, стирка белья – оплачиваются по стандартному тарифу. То есть хозяевам отелей приходится вести «двойную бухгалтерию» и рассчитывать сумму налога по двум различным категориям.

С января 2010 года услуги всех отелей, пансионов и гостевых домов стали облагаться льготной налоговой ставкой. Однако это касается лишь непосредственно ночевки. Все остальные услуги – например, завтрак, парковка, доступ в интернет, сауна, стирка белья – оплачиваются по стандартному тарифу. То есть хозяевам отелей приходится вести «двойную бухгалтерию» и рассчитывать сумму налога по двум различным категориям.

НДС в Европе

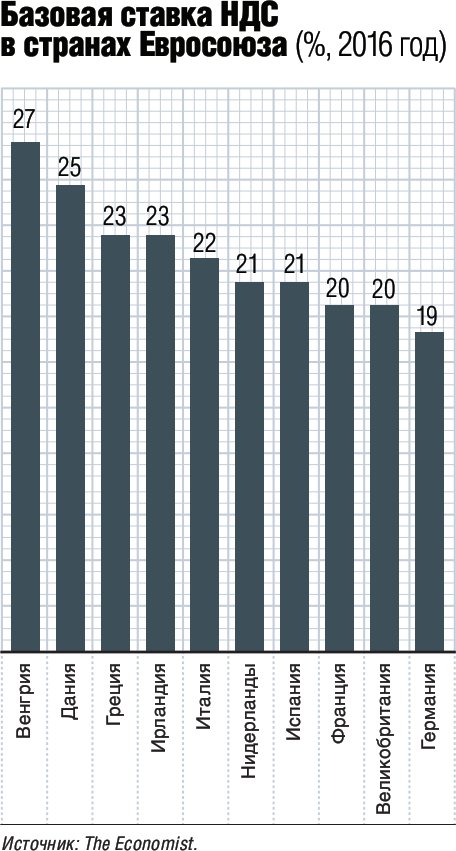

Каждый год портал Statista делает обзор данных по уровню НДС в европейских странах. По состоянию на 2018 год самый низкий налог зафиксирован в Швейцарии – всего 7,7 процента. При этом, в стране действуют сразу три различные ставки: наряду с регулярной существует две льготных – 2,5 процента для большинства продуктов питания и медикаментов, а также 3,8 процента – для услуг отелей. Второй самый низкий НДС в Европе – у Люксембурга, он составляет 17 процентов, за ним следует Мальта – 18 процентов. Государства Кипр и Румыния по ставке НДС находятся на одном уровне с Германией – они установили для своих граждан налог в размере 19 процентов. Далее с 20-процентной ставкой идут Болгария, Великобритания, Эстония, Франция, Австрия и Словакия. За ними следуют Нидерланды, Бельгия, Чехия, Испания, Латвия и Литва (21 процент), а также Италия и Словения (22 процента). НДС в 23 процента установлен в Ирландии, Польше и Португалии, в 24 процента – в Греции и Финляндии. В Дании, Хорватии, Швеции и Норвегии ставка НДС держится на отметке в 25 процентов. Самый высокий налог среди европейских стран зафиксирован в Венгрии – 27 процентов. Это в три с половиной раза больше, чем в Швейцарии.

Далее с 20-процентной ставкой идут Болгария, Великобритания, Эстония, Франция, Австрия и Словакия. За ними следуют Нидерланды, Бельгия, Чехия, Испания, Латвия и Литва (21 процент), а также Италия и Словения (22 процента). НДС в 23 процента установлен в Ирландии, Польше и Португалии, в 24 процента – в Греции и Финляндии. В Дании, Хорватии, Швеции и Норвегии ставка НДС держится на отметке в 25 процентов. Самый высокий налог среди европейских стран зафиксирован в Венгрии – 27 процентов. Это в три с половиной раза больше, чем в Швейцарии.

Стоит отметить, что в некоторых странах Европы существует не просто две тарифных ставки НДС – полная и льготная, но и несколько подкатегорий специальных сниженных ставок. Например, во Франции пять вариантов НДС: основная ставка – 20 процентов и три вида льготных – 2,1 процента, 5,5 процента и 10 процентов, действующие на разные категории товаров. Еще одной – повышенной ставкой в размере 33,3процента – облагаются предметы роскоши, например, яхты длиной более 30 метров и с мощностью мотора более 750 кВт. Похожий вид НДС есть и в Италии: с 2012 года правительство страны в целях борьбы с финансовыми трудностями ввело «налог на роскошь» – на определенные виды лодок, автомобилей и частных самолетов. В добавление к основному НДС налог на «люксовые товары» существует и в Нидерландах, к ним так же относятся автомобили повышенной ценовой категории.

Похожий вид НДС есть и в Италии: с 2012 года правительство страны в целях борьбы с финансовыми трудностями ввело «налог на роскошь» – на определенные виды лодок, автомобилей и частных самолетов. В добавление к основному НДС налог на «люксовые товары» существует и в Нидерландах, к ним так же относятся автомобили повышенной ценовой категории.

Tax Free: система возврата НДС для туристов

Популярная среди туристов практика покупок по системе Tax Free распространена и в Германии. Почти во всех магазинах одежды, обуви и промтоваров оформляют документы для возврата НДС. Это позволяет путешественникам дополнительно экономить 10-15 процентов от стоимости покупок. Право на такие розничные сделки имеют нерезиденты Евросоюза и люди, не имеющие разрешения на жительство в стране сроком больше, чем на три месяца. При этом, минимальная сумма покупок должна составлять 25 евро одним чеком, при покупке продуктов питания – не менее 50 евро. Еще одно важное условие – перевозка покупок в личном багаже, а не почтовая пересылка или передача их через третьих лиц. Исключением в системе Tax Free в Германии являются различные услуги, например, плата за проезд, счета в ресторане, проживание в отеле и прочее, а также любое оборудование для личного транспорта, например, покупка бампера, стекол, топлива, моторного масла и так далее. Также стоит учитывать, что у каждой страны-участницы ЕС своя ставка возврата НДС и собственные ограничения по сумме минимального и максимального возврата.

Исключением в системе Tax Free в Германии являются различные услуги, например, плата за проезд, счета в ресторане, проживание в отеле и прочее, а также любое оборудование для личного транспорта, например, покупка бампера, стекол, топлива, моторного масла и так далее. Также стоит учитывать, что у каждой страны-участницы ЕС своя ставка возврата НДС и собственные ограничения по сумме минимального и максимального возврата.

Дарья Хрущёва

Ставки НДС в странах Европы

Ставки НДС в Евросоюзе устанавливаются каждой страной самостоятельно. Законодательство ЕС тоже не устанавливает единые для всех членов сообщества ставки, а только лишь минимальный лимит

В Евросоюзе принято минимальное ограничение

В отношении нижнего порога основной ставки НДС соглашение между государствами Евросоюза действует пока до 2015 г.

Чешская Республика в настоящее время находится на средних позициях по размеру ставок НДС в Европе. Чего не скажешь об обложении заработной платы. Налоги и социальные отчисления на зарплаты в Чехии одни из наиболее высоких в Европе. В последнее время в Чехии существует тренд на повышение этого налога. Скорее всего до 2015 года чешскую экономику ждут относительно частые поправки в отношении ставок НДС.

Так, например, с 1 января 2013 г. прибавили обе ставки на 1%, а с 2015 года добавляется пониженная ставка в размере 10% на книги, лекарственные препараты и детское питание. Отсутствие пониженных ставок налогов на социальные товары и услуги явно способствовало недовольству общества политиками. После очередных выборов а какое-то время и сенат, и нижняя палата Чешской Республики могут засиять красными флагами. В том смысле, что чешские коммунисты регулярно сейчас набирают свои 10-15% и сдаваться не собираются.

Отсутствие пониженных ставок налогов на социальные товары и услуги явно способствовало недовольству общества политиками. После очередных выборов а какое-то время и сенат, и нижняя палата Чешской Республики могут засиять красными флагами. В том смысле, что чешские коммунисты регулярно сейчас набирают свои 10-15% и сдаваться не собираются.

В странах, которые в данный момент входят в Евросоюз, чаще всего поправки в размер этого налога вносились в Ирландии. Относительно часто редактировали их в Италии и во Франции. Стабильными странами можно назвать Польшу и Мальту. Если считать последние 20 лет, то самыми стабильными странами Евросоюза в отношении НДС являются Австрия, Дания и Швеция.

Довольно интересный факт: в Швейцарии с 1 января 2011 года ставки налога были повышены на срок до конца 2017 года. Затем они вернутся к старым цифрам 7,6%, 3,6% и 2,4%.

Таблица 1: Ставки налога на добавленную стоимость (VAT) в странах Европы*

| czech-consult.ru |

Сокращенное название |

Основная ставка, % |

Сниженная ставка, % |

Сниженная ставка, % |

Сниженная ставка, % |

Последние изменения |

| Австрия | USt | 20 | 13 | 10 | — | 01/1/2021 |

| Белоруссия | TVSH | 20 | 10 | 0,5 | — | — |

| Бельгия | BTW / TVA | 21 | 12 | 6 | — | 01/01/2000 |

| Болгария | DDS | 20 | 9 | — | — | 01/01/2021 |

| Великобритания | VAT | 20 | 5 | 0 | — | 04/01/2011 |

| Венгрия | AFA | 27 | 18 | 5 | 0 | 01/01/2012 |

| Германия | USt | 19 | 7 | — | 01/01/2021 | |

| Голландия | BTW | 21 | 9 | — | — | |

| Греция | FPA | 24 | 13 | 6 | — | 1/06/2016 |

| Дания | MOMS | 25 | — | — | — | 1/01/1992 |

| Ирландия | VAT | 21 | 13,5 | 9 | 4,8 | |

| Исландия | VASK | 24 | 11 | — | — | — |

| Испания | IVA | 21 | 10 | 4 | — | 1/09/2012 |

| Италия | IVA | 22 | 10 | 5 | 4 | 1/1/2016 |

| Кипр | FPA | 19 | 9 | 5 | — | 13/1/2014 |

| Латвия | PVN | 21 | 12 | 5 | — | 1/07/2012 |

| Литва | PVM | 21 | 9 | 5 | — | 1/09/2009 |

| Лихтенштейн | MwSt | 8 | 3,8 | 2,5 | — | — |

| Люксембург | MwSt | 17 | 14 | 8 | 3 | 1/01/2015 |

| Мальта | VAT | 18 | 7 | 5 | — | 1/01/2011 |

| Молдавия | TVA | 20 | 12 | 8 | 5 | 01/01/2021 |

| Норвегия | MVA | 25 | 15 | 12 | — | — |

| Польша | PTU / VAT | 23 | 8 | 5 | — | 1/01/2011 |

| Португалия | IVA | 23 | 13 | 6 | — | 1/01/2011 |

| Россия | НДС | 20 | 10 | — | — | — |

| Румыния | TVA | 19 | 9 | 5 | — | 1/01/2017 |

| Сербия | PDV | 20 | 10 | — | — | — |

| Словакия | DPH | 20 | 10 | — | — | 1/01/2011 |

| Словения | DDV | 22 | 9,5 | 5 | — | |

| Турция | KDV | 18 | 8 | 1 | — | — |

| Украина | ПДВ | 20 | 7 | — | — | — |

| Финляндия | ALV | 24 | 14 | 10 | — | 1/01/2013 |

| Франция | TVA | 20 | 10 | 5,5 | 2,1 | 1/01/2014 |

| Хорватия | PDV | 25 | 13 | 5 | — | 1/01/2014 |

| Черногория | PDV | 19 | 7 | — | — | 1/07/2013 |

| Чехия | DPH | 21 | 15 | 10 | — | 1/01/2015 |

| Швейцария | MwSt | 7,7 | 3,7 | 2,5 | — | 1/01/2011 |

| Швеция | MOMS | 25 | 12 | 6 | — | 1/01/1996 |

| Эстония | KM | 20 | 9 | — | — | 1/07/2009 |

* — без учета территорий с особым статусом, например, Корсика, Канарские острова и другие

В октябре 2012 г. Еврокомиссией организована дискуссия, посвященная льготной ставке НДС в государствах ЕС. В частности, идет изучение группы товаров и услуг, которые можно считать вредными для здоровья и окружающей среды.

Еврокомиссией организована дискуссия, посвященная льготной ставке НДС в государствах ЕС. В частности, идет изучение группы товаров и услуг, которые можно считать вредными для здоровья и окружающей среды.

Работа над новыми ставками НДС в Евросоюзе должны выявить диспропорции между странами, которые могут препятствовать развитию тех или иных рынков. Ведь с одной стороны налог на добавленную стоимость является одним из наиболее эффективным фискальным инструментом, а с другой может быть инструментом в скрытом экономическом противостоянии даже между странами общего рынка. На выравнивание направлен и институт идентифицированного субъекта НДС.

На сайте «Ассистент в Чехии» можно ознакомиться с порядком возврата таксфри в аэропорту Праги.

Автор: Юрий Молостов

НДС, налоги, бухгалтерия

- Последнее обновление: .

Калькулятор НДС 20% — выделить и начислить онлайн. Суммы числом и прописью

Скопировано

Сумма без НДС:

0 ₽

Сумма с НДС:

0 ₽

Сумма НДС прописью:

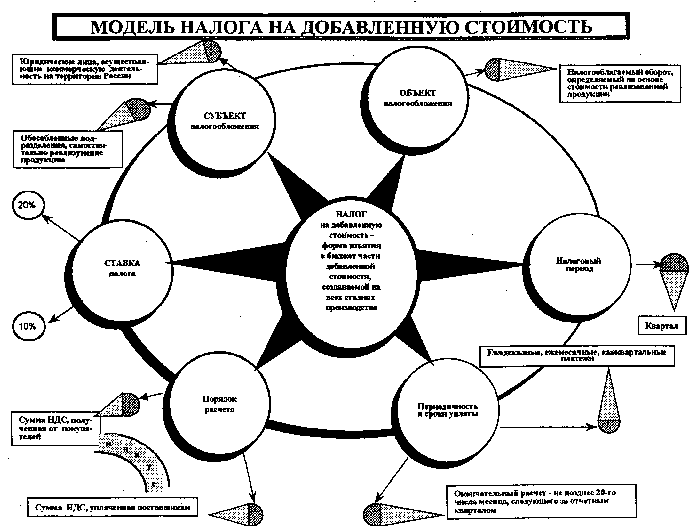

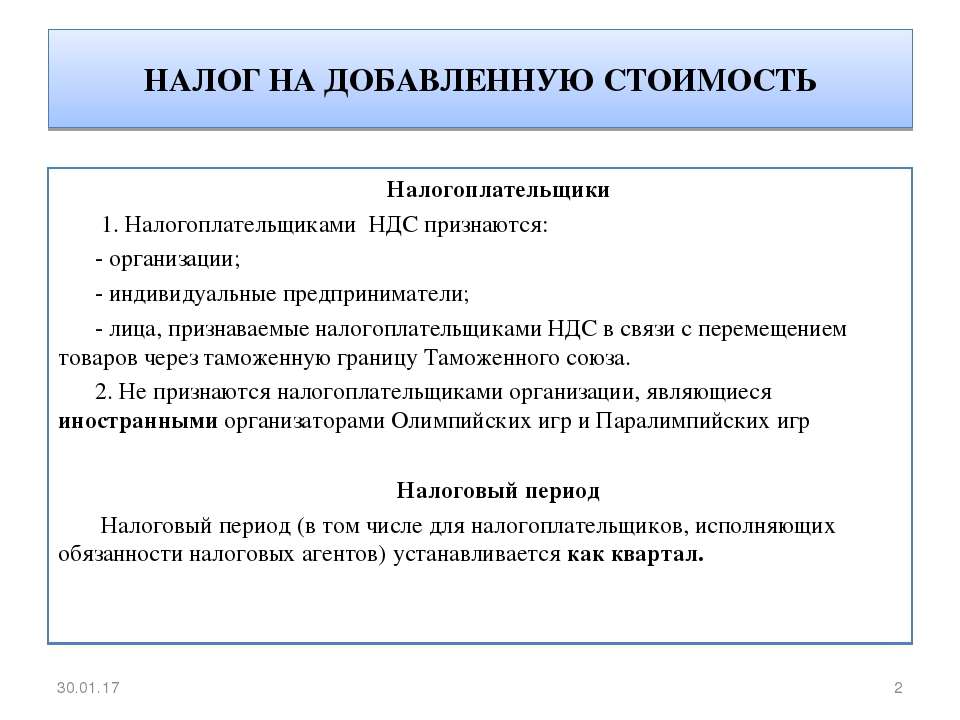

Кто является плательщиком НДС

Все субъекты предпринимательской деятельности с общей системой налогообложения (ОСНО) являются плательщиками НДС. Они имеют право на получение вычета. Форма собственности не влияет на уплачиваемый налог, в данном случае играет роль форма налогообложения, которая выбрана основателями компании. Уйти от НДС или снизить его размер можно в результате внешнеэкономической деятельности или по льготным товарам. Кроме того, допускается для некоторых видов деятельности спецрежим – УСН, ЕСХН, ЕНВД.

Уйти от НДС или снизить его размер можно в результате внешнеэкономической деятельности или по льготным товарам. Кроме того, допускается для некоторых видов деятельности спецрежим – УСН, ЕСХН, ЕНВД.

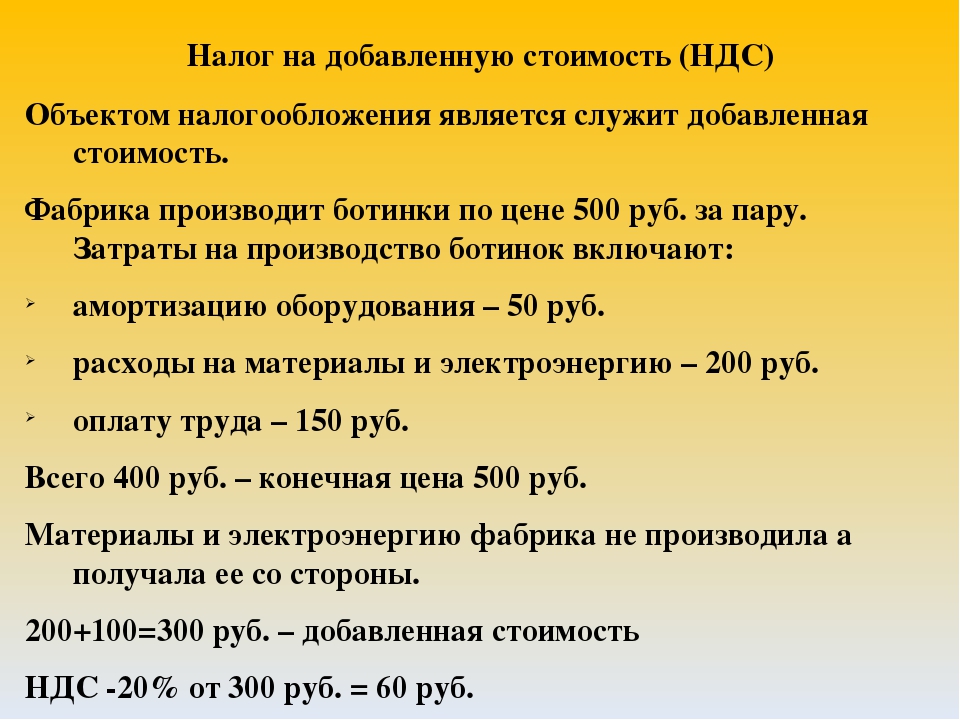

Как рассчитывается НДС и к каким товарам применяется

НДС не только самый важный налог в России, но и еще один из самых сложных для расчета, потому что является косвенным. Плательщики вносят его за счет полученных от покупателя денег. Те субъекты предпринимательской деятельности, которые покупают сырье, материалы, услуги, чтобы исключить двойное налогообложение, предъявляют этот налог, уплаченный вместе с оплатой за эти товары и услуги, к вычету. Затем, когда предприниматели производят свой товар или услугу, в ходе их реализации начисляется НДС, который выплачивает покупатель. То есть, налог на добавочную стоимость ложится на кошелек потребителя товаров и услуг.

Для справки! При экспорте товаров и услуг за пределы РФ и Таможенного союза, субъекты предпринимательской деятельности освобождаются от уплаты НДС. Если налог уплачен, его можно вернуть по специально предусмотренной процедуре и подтверждения экспортной поставки.

Если налог уплачен, его можно вернуть по специально предусмотренной процедуре и подтверждения экспортной поставки.

С 1 января 2019 года в России действуют следующие налоговые ставки НДС:

- Основная – 20%

- Пониженная – 10%

- Нулевая – 0%

Первая (20%) распространяется на большинство товаров и услуг. Пониженной ставкой в размере 10% облагаются такие товары, как:

- сельскохозяйственные продукты

- одежда и предметы быта для детей

- газеты, книги

- некоторые лекарства и медицинское оборудование

Импортные товары и услуги, которые попадают на территорию РФ, облагаются по первой ставке НДС в 20%. Некоторые из них освобождаются от этого налога. К ним, например, относятся:

- Товары (за исключением акцизов), импортируемые в качестве бесплатной помощи в РФ

- Национальная и иностранная валюта, а также ценные бумаги

- Бриллианты, которые считаются натуральными и необработанными

- Те товары, которые проходят по линии дипломатических консульств и представительств, предназначены для употребления их сотрудниками

В соответствии с требованиями законодательства, НДС необходимо перечислять за каждый налоговый период (квартал) в срок до 20 числа месяца, следующего после истечения последнего налогового периода.

Основная ставка НДС 20%: что изменилось с 1 января 2019 года и что необходимо сделать в первую очередь.

Изменения, внесенные в закон №303-ФЗ, увеличили основную ставку НДС с 18 до 20%. Несмотря на то, что они были внесены еще в августе 2018 года, положения касательно НДС применяются с 1 января 2019 года. Перерасчету подлежат все операции, по которым уплачивается основная ставка. Поэтому субъектами хозяйствования предстоит выдавать счет-фактуры и составлять шаблоны соглашений с учетом этого новшества.

Важно знать! Переходные положения законом не предусмотрены, возможны ошибки в вопросах, какой размер ставки применять по тем договорам, которые заключены до 1 января.

В связи с тем, что таких сделок и ошибок ожидается много, Министерство финансов разъяснило, как действовать в таких случаях. Так, если товар отгружен до 1 января, а получен после этой даты, применяется ставка в 20%. Кроме того, если НДС уплачен в конце 2018 года в 18%, а вычет по нему получается в 2019 году, субъект хозяйствования получит именно 18%, то есть, вернуть можно НДС, который фактически уплачен.

В министерстве обратили внимание, что повышение размера основной ставки не повлияет на порядок расчета. То есть, разница в 2% касается только тех случаев, когда применяется именно эта ставка. Для сниженных и нулевых все остается, как и прежде.

Что нужно сделать незамедлительно?

Юристы рекомендуют субъектам предпринимательской деятельности внести соответствующие исправления в шаблоны соглашений. Это касается размера основной ставки. Если этого не сделать, возможны правовые конфликты с контрагентами. Кроме того, сотрудники ФНС предъявят претензии, доначислят неуплаченный налог, назначат штраф.

Изменение нужно внести в графу налоговая ставка, поменять в ней значение с 18 на 20 процентов.

Соответствующее поручение следует дать бухгалтеру или провести самостоятельно, если такого сотрудника на предприятии нет.

Нужна помощь по заполнению документов или консультация?

Получите помощь экспертов бухгалтеров по подготовке документов

НАПИШИТЕ ЭКСПЕРТУ

Загрузка. ..

..как работать в переходный период — Диадок

Новый формат УКД

ФНС обновила формат корректировочного документа (УКД). Перейти на него нужно будет к 1 октября 2021.

1 ноября начинается маркировка шин и покрышек

Обязательная маркировка шин вводится поэтапно. Эксперты рассказали, как работать в переходный период.

1 октября меняются правила маркировки

Изменения касаются участников оборота духов и туалетной воды.

Как перейти на новый формат электронных документов

С 1 января выставлять счета-фактуры и УПД можно только в новом формате по приказу ФНС № 820. Перейти на него должны все организации, работающие с электронными документами.

Поддержка изменений в приказах ФНС № 155, 189, 551, 552

С 19 июля вступает в силу приказ ФНС от 8 апреля 2019 г. № ММВ-7-15/176.

ФНС утвердила новый формат электронных документов

Диадок поддержит изменения, чтобы пользователи смогли работать с документами в обновленном формате.

Как сократить риски, если покупатель отказывается или «забывает» подписывать электронные накладные?

Прокомментировать подобные ситуации мы попросили руководителя юридической компании «Частное право» Виктора Рассохина.

Как правильно указать адрес в счете-фактуре?

Главное, чтобы его легко можно было идентифицировать.

Штамп с информацией о КЭП, ГОСТ и юридическая значимость электронного документа

Какое из названных понятий в этом ряду лишнее?

Меняется ли с 1 октября заполнение графы 11 в счете-фактуре?

Нет, содержание осталось прежним, другим стало лишь ее название.

Что еще изменилось в Постановлении № 1137?

Новая редакция коснулась не только счетов-фактур, но и журнала учета счетов-фактур, книг покупок и книг продаж.

Появились изменения в Постановлении Правительства РФ от 26.12.2011 № 1137

Именно данный нормативный документ устанавливает правила заполнения счетов-фактур.

С 1 июля в счете-фактуре можно указывать идентификатор государственного контракта, договора (соглашения)

Изменения обусловлены новой редакцией Постановления Правительства от 26. 12.2011 № 1137, которую утвердило Постановление Правительства РФ от 25.05.2017 № 625.

12.2011 № 1137, которую утвердило Постановление Правительства РФ от 25.05.2017 № 625.

Представить документы в ответ на требование будет проще

Приказом от 18.01.2017 № ММВ-7-6/16@ ФНС утвердила формат описи документов, которая сопровождает электронный документооборот между налоговыми органами и налогоплательщиками.

Как правильно подать в суд документы в электронном виде

1 января 2017 года вступил в силу Порядок подачи в арбитражные суды РФ документов в электронном виде, в том числе в форме электронного документа.

В новом году в ФНС можно будет представить 13 типов формализованных документов

Соответственно меняется и формат описи, которая их сопровождает. Изменения внес Приказ ФНС РФ от 28.11.2016 № MMB-7-6/643@.

В суд можно будет обратиться через интернет

С 2017 года направлять в суд ходатайства, заявления, жалобы, представления и доказательства можно будет в электронном виде.

Электронные форматы акта и ТОРГ-12 действуют до 1 июля 2017 года

Это значит, что представить такие документы в налоговые органы через интернет можно только до конца 2020 года.

Сможет ли «Ростелеком» решить проблему роуминга операторов ЭДО?

Компания организует «Роуминговый центр» (РЦ ЭДО), который должен стать централизованным хабом для операторов.

Утвержден новый формат корректировочных документов

Это позволит беспрепятственно использовать новый, утвержденный в конце апреля, формат счета-фактуры и снимает последние ограничения в переходе на ЭДО для компаний, которые обмениваются УПД.

Экстерн, Фокус и Диадок вошли в Единый реестр российского ПО

Ранее в реестр были включены еще четыре программы СКБ Контур — Контур-Персонал, Контур-Зарплата, «Контур-Бухгалтерия Актив» и «Контур-Бухгалтерия Бюджет».

Утвержден формат электронного универсального передаточного документа

Теперь компании, которые используют УПД на бумаге, смогут беспрепятственно перевести его в электронный вид.

Узнайте, что изменилось при обмене электронными счетами-фактурами, на вебинаре

7 апреля в 11-00 по Москве Оксана Леонова расскажет, как Приказ Минфина № 174 отразился на пользователях ЭДО, и ответит на ваши вопросы.

Приказ Минфина № 174н утвердил новый порядок обмена электронными счетами-фактурами

Документ вступает в силу 1 апреля 2016 года и отменяет действующий Приказ Минфина от 25. 04.2011 № 50н.

04.2011 № 50н.

«Опоздание» счета-фактуры — не основание для отказа в вычете по НДС

Минфин официально подтвердил это письмом от 25.01.2016 № 03-07-11/2722.

Утверждены новые электронные накладные и акты приемки-сдачи работ

Налоговая служба обновила прежние электронные форматы накладных ТОРГ-12 и актов приемки-сдачи работ.

Электронный документооборот с 2016

Законодательство, регулирующее нормы электронного документооборота (ЭДО), меняется стремительно. И 2016 год не станет исключением, в силу вступит целый ряд изменений.

И 2016 год не станет исключением, в силу вступит целый ряд изменений.

Скоро можно будет использовать электронный универсальный передаточный документ

Федеральный портал проектов правовых актов опубликовал проект ФНС об утверждении формата электронного универсального передаточного документа (УПД).

Как учитывать электронные счета-фактуры?

Плательщики НДС должны регистрировать все счета-фактуры в книгах покупок и продаж, а организации-посредники — в журналах учета. Бумажные счета-фактуры обычно учитываются по дате их составления. А как вести учет электронных, если у них фиксируется сразу три даты: составления, выставления и получения? Как принять к вычету НДС, если счет-фактура получен на стыке налоговых периодов?

А как вести учет электронных, если у них фиксируется сразу три даты: составления, выставления и получения? Как принять к вычету НДС, если счет-фактура получен на стыке налоговых периодов?

Как хранить документы в электронном виде?

Объем электронного документооборота между российскими компаниями постоянно растет. По итогам III квартала 2015 года через систему электронного документооборота Диадок было передано 98,2 млн документов. Это на 24,1 млн больше, чем за первое полугодие. А потому вопрос хранения электронных документов становится все актуальнее.

Использовать ли Windows 10 в работе?

На данный момент еще нет сертифицированых ФСБ России версий СКЗИ для Windows 10.

Использование несертифицированных средств ЭП может поставить под сомнение легитимность ЭП и подписанных ею документов.

Как ЭДО помогает избежать доначисления налогов

Бумажный документооборот часто становится причиной не только системных проблем, которые тормозят бизнес-процессы компании, но и сложностей с налоговыми органами. Как следствие — доначисление налогов и отказ в получении вычета по НДС. Рассмотрим, как можно устранить эти риски с помощью сервиса электронного документооборота (ЭДО) Контур.Диадок (разработчик СКБ Контур).

Сравнение элементов нового и старого форматов счета-фактуры

14 апреля вступил в силу новый формат электронных счетов-фактур. Наши специалисты проанализировали новый формат и составили сравнительный список различий с предыдущей версией.

Наши специалисты проанализировали новый формат и составили сравнительный список различий с предыдущей версией.

Подробнее о наиболее значимых изменениях в новом формате электронных счетов-фактур

Вступает в силу новый формат электронных счетов-фактур.

Он утвержден ФНС России приказом от 04.03.2015 № ММВ-7-6/93@. Прежний формат имел ряд недостатков, которые ограничивали компании в переходе на электронный документооборот (ЭДО). Новый формат призван снять эти ограничения.

14 апреля вступают в силу новые форматы счетов-фактур

Изменения коснутся веб-версии и API Диадока.

Новая форма декларации по НДС: как правильно отчитаться

Срок подачи декларации по НДС по новой форме неумолимо приближается, а у налогоплательщиков все еще остается масса вопросов. Как правильно представить данные? Кто и какие сведения должен подать? Как застраховаться от ошибок? Иными словами, как сделать так, чтобы декларация по НДС была представлена вовремя, а у налоговых органов не возникло вопросов и нареканий.

Налоговой службе добавили полномочий

В новом году отчетность по НДС изменится. Юрлицам придется подавать декларацию в расширенной форме, которая включает сведения из книги покупок и продаж, а посредникам — данные из журналов учета счетов‑фактур: и полученных, и выставленных. Форма такой отчетности уже установлена приказом ФНС. Сейчас он регистрируется в Минюсте.

Юрлицам придется подавать декларацию в расширенной форме, которая включает сведения из книги покупок и продаж, а посредникам — данные из журналов учета счетов‑фактур: и полученных, и выставленных. Форма такой отчетности уже установлена приказом ФНС. Сейчас он регистрируется в Минюсте.

С 2015 года вычет по НДС по «опоздавшим» счетам-фактурам можно будет получить в том же периоде, в котором были получены товары

Часто товар или услуга продается в одном налоговом периоде, а счет-фактуру потребитель получает уже в другом. Действующее законодательство и сложившаяся практика не позволяют покупателю получить вычет по счету-фактуре в периоде поставки товара или оказания услуги. Однако с 2015 года ситуация изменится.

Безбумажная работа: как налоговики стимулируют повышение эффективности

Принято считать, что электронный документооборот (ЭДО) — прерогатива крупных компаний. Однако статистика говорит о том, что на одну крупную компанию в системе ЭДО приходится около 20 малых и средних. Одним из первых клиентов нашей системы, например, стал ИП, с которым до сих пор работаем.

Однако статистика говорит о том, что на одну крупную компанию в системе ЭДО приходится около 20 малых и средних. Одним из первых клиентов нашей системы, например, стал ИП, с которым до сих пор работаем.

Объем электронного документооборота быстро растет

Количество электронных документов, переданных за полугодие, выросло в шесть раз по сравнению с аналогичным периодом прошлого года.

Физические лица смогут обмениваться электронными документами

Впервые в России физические лица начали выставлять электронные документы в системе электронного юридически значимого документооборота (ЭДО) Диадок компании СКБ Контур.

ФНС утвердила форму универсального передаточного документа

Согласно Письму ФНС от 21.10.2013 № ММВ-20-3/96@ «Об отсутствии налоговых рисков при применении налогоплательщиками первичного документа, составленного на основе счета-фактуры» налогоплательщики имеют право свободно пользоваться документом, объединяющим в себе счет-фактуру и первичный документ.

Журнал и книги можно направить в налоговую по ТКС

У клиентов СКБ Контур появилась возможность представлять в налоговую инспекцию журнал учета выставленных и полученных счетов-фактур и книги покупок и продаж по ТКС без необходимости самостоятельно формировать xml-файлы.

Д. Егоров рассказал зрителям программы «Налоги» об особенностях ЭДО в России

Вопросы, заданные представителями операторов электронного документооборота (ЭДО) и волнующие весь прогрессивный бизнес в России, касались нарушения пятидневного срока выставления счетов-фактур, количества электронных формализованных документов, возможных поощрений налогоплательщиков, перешедших на ЭДО, и сети доверенных операторов ЭДО.

Тамара Мокеева, эксперт проекта Диадок, вновь отвечает на вопросы бухгалтеров

В разделе «Консультации онлайн» на портале Клерк. Ру эксперту снова можно задавать любые вопросы об электронном документообороте.

Ру эксперту снова можно задавать любые вопросы об электронном документообороте.

Как правильно представить документы по требованию налогового органа? Через интернет!

Возможности представлять истребуемые документы по ТКС уже чуть более года. На электронный документооборот с налоговой переходит все больше и больше самых разных компаний. О том, как это работает и что думают об электронном представлении крупнейшие налогоплательщики и налоговые инспекторы, смотрите ниже.

Диадок News: Выпуск 1. Как представить документы в налоговую в три шага

В первом выпуске системный аналитик проекта Диадок Тамара Мокеева рассказала о представлении документов в электронном виде в налоговую инспекцию в три шага.

Тамара Мокеева, эксперт проекта Диадок, отвечает на вопросы бухгалтеров

Задать вопрос эксперту можно на портале Клерк.Ру, в разделе «Консультации онлайн».

Подписывать электронные документы ЭЦП можно будет до 31 декабря 2013 года

Согласно поправкам, внесенным Госдумой в Федеральный закон от 06.04.11 № 63-ФЗ «Об электронной подписи», действие ЭЦП продлится еще полгода после утраты силы Федеральным законом от 10.01.02 № 1-ФЗ «Об электронной цифровой подписи».

В порядок обмена электронными счетами-фактурами изменения не вносились

Вопрос: Добрый день! Недавно опубликованное постановлению № 446 (об изменениях в постановление № 1137) исключило из документооборота электронными счетами-фактурами извещение от покупателя. Прокомментируйте, пожалуйста, как в таком случае сейчас будет происходить обмен счетами-фактурами?

Хотите создать свой собственный учетный документ с налоговыми функциями?

ФНС России предлагает всем желающим принять участие в обсуждении проекта формы многоцелевого первичного учетного документа, который можно использовать в целях применения НДС и налога на прибыль.

Практика представления документов через Интернет

Сегодня налоговые инспекторы для ускорения проверки все чаще просят налогоплательщиков направить документы через Интернет. О том, как удовлетворить просьбу налоговой на примере системы «Контур-Экстерн», читайте ниже.

Межрайонная ИФНС по крупнейшим налогоплательщикам Ростовской области № 6152 запросила у компании ЗАО «Юг Руси» бумажные документы в электронном виде

Компания сформировала пакет истребуемых документов в виде скан-образов и вместе с описью направила его по ТКС через спецоператора связи СКБ Контур.

Знание Диадока помогает найти работу

С проникновением электронных документов в России работодатели начинают предпочитать брать на работу сотрудников, умеющих работать в системах электронного документооборота.

Чем подписывать электронную первичку: читаем новый закон об электронной подписи

C 1 января 2013 года вступил в силу федеральный закон от 06.12.11 № 402-ФЗ «О бухгалтерском учете». Помимо прочего закон утверждает некоторые новшества, касающиеся электронных первичных документов. При этом работу с электронными документами усложняет наличие нескольких видов электронных подписей: электронной цифровой подписи, неквалифицированной и квалифицированной электронных подписей. О том, чем теперь подписывать электронную «первичку», рассказывает Тамара Мокеева, эксперт системы электронного документооборота «Диадок».

О том, чем теперь подписывать электронную «первичку», рассказывает Тамара Мокеева, эксперт системы электронного документооборота «Диадок».

С начала 2013 года унифицированные формы первичных документов можно не использовать

С 1 января 2013 года утратил силу федеральный закон РФ от 21.11.1996 № 129-ФЗ «О бухгалтерском учете». Одновременно с этим вступил в силу федеральный закон от 06.12.2011 № 402-ФЗ. Помимо прочего законом утверждены некоторые изменения, касающиеся электронных первичных документов.

Просрочка выставления электронного счета-фактуры – проблема или мыльный пузырь?

Согласно п. 3 ст. 168 Налогового кодекса (НК) РФ продавец обязан выставить счет-фактуру в течение пяти дней с момента отгрузки товаров или выполнения работ (услуг). По мнению Минфина (письмо Минфина от 26.08.2010 № 03−07−11/370), нарушение пятидневного срока влечет за собой отказ в вычете входящего НДС. В электронном счете-фактуре, в отличие от бумажного, дата выставления строго фиксируется оператором электронного документооборота (ЭДО), изменить ее нельзя. Однако реальных оснований для утраты права на вычет нет, считают эксперты.

3 ст. 168 Налогового кодекса (НК) РФ продавец обязан выставить счет-фактуру в течение пяти дней с момента отгрузки товаров или выполнения работ (услуг). По мнению Минфина (письмо Минфина от 26.08.2010 № 03−07−11/370), нарушение пятидневного срока влечет за собой отказ в вычете входящего НДС. В электронном счете-фактуре, в отличие от бумажного, дата выставления строго фиксируется оператором электронного документооборота (ЭДО), изменить ее нельзя. Однако реальных оснований для утраты права на вычет нет, считают эксперты.

Электронный документооборот глазами бухгалтеров

На мероприятиях, где освещается электронный документооборот (ЭДО), часто приходится слышать реплики бухгалтеров о том, что электронный документ слишком дорог по сравнению с бумажным. О том, так ли это, рассказывают бухгалтеры и менеджеры, которые уже перешли на электронный документооборот (система «Диадок»).

Вместо заверенных копий бумажных документов в ИФНС можно представлять их скан-образы.

После вступления в силу Приказа ФНС России от 29.06.2012 № ММВ-7-6/465@ налогоплательщики могут высылать в ответ на налоговое требование в ИФНС не заверенные бумажные копии документов, а их скан-образы или XML-файлы документов в электронном виде по ТКС.

Налоговые органы начали принимать электронные документы в ходе камеральных проверок

Налоговые органы активно готовятся к приему и обработке документов в электронном виде. А пока что принимают заверенные копии электронных документов, переданных через Диадок.

Налоговые инспекторы готовятся к электронным камеральным проверкам

Это выяснилось в ходе семинара компании СКБ Контур «Электронный документооборот (ЭДО) хозяйствующих субъектов и органов, принимающих отчетность», проведенного в Подмосковье с 6 по 8 июня.

Хотите сдавать электронные документы в налоговую? Отправьте заявление об участии в ЭДО!

Согласно п.2.1 — 2.3 Приказа Минфина РФ от 25.04.2011 № 50н, каждый участник электронного документооборота (ЭДО) должен оформить и представить своему оператору заявление об участии в ЭДО, в котором указать перечень необходимых реквизитов, как то: полное наименование организации (или ФИО ИП), место нахождения организации, сведения о владельцах полученных сертификатов ключа подписи и реквизиты сертификата ключа подписи, ИНН/КПП, сведения о налоговом органе, в котором состоит на учете организация и т д.

СКБ Контур стал одним из официальных операторов электронного документооборота (ЭДО)

31 мая ФНС России опубликовала официальный реестр операторов ЭДО, в который вошла и компания СКБ Контур, разработчик Диадока. Теперь чтобы выставить «настоящий» электронный счет-фактуру — достаточно подключиться к Диадоку.

Электронные счета-фактуры: с 23 мая 2012 года юридически значимы!

В «Российской Газете» опубликован Приказ ФНС России от 5 марта 2012 года № ММВ-7-6/138, утвердивший форматы электронных счетов-фактур, книг покупок и продаж и журнала учета выставленных и полученных счетов-фактур.

Налоговая уже вовсю готовится принимать электронные счета-фактуры

19.04.2012 был подписан Приказ ММВ-7-6/251@, внесший изменения в Приказ ФНС России от 09.11.2010 № ММВ-7-6/535@. Согласно этим изменениям, был обновлен унифицированный формат транспортного контейнера при информационном взаимодействии с приемными комплексами налоговых органов по ТКС с использованием электронной подписи.

Какими должны быть Операторы ЭДО?

Как стать Оператором ЭДО, и почему их пока не существует? Зачем временные правила, и когда уже появится реестр? Ответы на вопросы читайте ниже.

15 апреля 2012 года вступил в силу приказ, утвердивший коды видов операций по НДС

Приказ № ММВ-7-3/83@ от 14.02.2012 содержит в себе описание кодов видов операций по налогу на добавленную стоимость, необходимых для ведения журнала учета полученных и выставленных счетов-фактур.

С 1 апреля выставлять счет-фактуру стало возможным только по новой форме

С 1.04.2012 выставить счет-фактуру можно будет только по новой печатной форме, утвержденной Постановлением №1137 от 26.01.2012.

Минюст России «развернул» приказ, утверждающий форматы электронных счетов-фактур

Искренне надеемся, что форматы электронных счетов-фактур будут утверждены в ближайшее время.

ТОРГ-12 и Акт приемки-сдачи работ (услуг) скоро можно будет представить в налоговую в электронном виде

22 марта 2012 года на сайте ФНС был опубликован Приказ ФНС России от 21.03.2012 № ММВ-7-6/172@ «Об утверждении форматов первичных учетных документов».

Воспользуйтесь образцом заполнения новой формы счета-фактуры

Министерство Финансов России направило в Федеральную налоговую службу официальное письмо c разъяснениями сроков применения новой формы счета-фактуры.

Утверждены форматы служебных документов для обмена электронными счетами-фактурами

ФНС утвердила форматы документов, необходимые для выставления и получения счетов-фактур в электронном виде по ТКС с применением электронной подписи.

«Диадок-принтер»: перевести счет-фактуру в новую форму – просто!

Компания СКБ Контур, разработчик системы для обмена внешними электронными документами Диадок, выпустила специальное приложение, позволяющее бухгалтерам решить проблему с неактуальными формами счетов-фактур.

Опубликовано новое Постановление Правительства о счетах-фактурах

На сайте Правительства опубликовано постановление от 26.12.2011 г. № 1137 «О формах и правилах заполнения (ведения) документов, применяемых при расчетах по НДС».

Обзор изменений, введенных новым Постановлением Правительства о счетах-фактурах

Со вступлением в силу Постановления правила работы со счетами-фактурами существенно изменились.

Новую форму счета-фактуры планируют ввести с 1 января 2012 года

Минфин России в письме от 07.12.11 № 03-07-14/119 сообщил, что на утверждении Правительства РФ находится проект постановления, в котором предусмотрены новые формы счета-фактуры, корректировочного счета-фактуры, журнала учета полученных и выставленных счетов-фактур, книги покупок и книги продаж. Предполагается, что документ вступит в силу с 1 января 2012 года.

Электронные счета-фактуры позволят казахстанскому бизнесу экономить 5 млрд тенге в год

АСТАНА, 4 ноя — ИА Новости-Казахстан. Поэтапное введение электронных счетов-фактур с 2012 года позволит казахстанскому бизнесу экономить как минимум пять миллиардов тенге в год, сообщил в пятницу заместитель председателя Налогового комитета министерства финансов Казахстана Аргын Кыпшаков.

Вступили в силу изменения в части корректировочных счетов-фактур

С 1 октября 2011 года вступил в силу закон №245-ФЗ в части корректировочных счетов-фактур. Это означает, что теперь, при необходимости внести изменения в счет-фактуру, бухгалтеру необходимо будет создать новый документ — корректировочный. Отметим, что раньше правки вносились в исходный счет-фактуру.

Корректировочные счета-фактуры

В Российской газете опубликован Федеральный закон от 19 июля 2011 г. № 245-ФЗ, который вносит изменения в первую и вторую часть Налогового кодекса РФ. В частности, данный закон закрепляет право компаний выставлять корректировочные счета-фактуры.

Переход на электронные счета-фактуры позволит избежать ошибок при заполнении документов

Формализованный единый стандарт документа и автоматизация процесса (то есть максимальное исключение «человеческого фактора») помогут налогоплательщикам сократить количество ошибок и, как следствие, избежать риска доначислений налогов. Мы проанализировали ошибки, которые совершаются при составлении и выставлении счетов-фактур, и выделили те, о которых можно забыть при условии перехода компании на электронные документы.

Пора сворачивать «бумагу»

Юг России — точка огромного потенциального роста систем электронного документооборота (СЭД): объём их внедрений в нашем регионе пока составляет всего несколько процентов. Законодательство способствует развитию СЭД в бизнесе, а госорганы уже просто обязаны пользоваться только ими

Электронные первичные документы, подписанные ЭЦП, подтверждают расходы налогоплательщика

Первичный документ, оформленный в электронном виде и подписанный электронной цифровой подписью, может являться документом, подтверждающим расходы налогоплательщика.

Корректировочные (отрицательные) счета-фактуры теперь узаконены

В Российской газете опубликован Федеральный закон от 19 июля 2011 г. № 235-ФЗ, который вносит изменения в первую и вторую часть Налогового кодекса РФ. В частности, данный закон закрепляет право компаний выставлять корректировочные счета-фактуры.

Минфин России вот-вот доработает новую форму счета-фактуры

Вероятнее всего электронные счета-фактуры появятся уже в третьем квартале этого года. О том, какие изменения в счетах-фактурах коснутся налогоплательщиков, рассказал Сергей РАЗГУЛИН, заместитель директора Департамента налоговой и таможенно-тарифной политики Минфина России.

Переходим на электронные счета-фактуры

До недавнего времени для счетов-фактур устанавливалась только бумажная форма. Однако вскоре российские компании смогут выставлять и получать счета-фактуры в электронном виде. Такая возможность появится, как только чиновники утвердят соответствующий электронный формат документа. Разберемся, как будет происходить обмен счетами-фактурами в цифровом виде.

ФНС направила налоговикам приказ Минфина о порядке выставления и получения электронных счетов-фактур

Федеральная налоговая служба письмом от 22.06.2011 № ЕД-4−3/9868@ направила налоговым органам для сведения и использования в работе копию приказа Министерства финансов от 25.04.2011 № 50н об утверждении Порядка выставления и получения счетов-фактур в электронном виде по ТКС с применением ЭЦП.

Облачный ЭДО: Россия стоит перед прорывом

Об электронных документах бизнес знает не понаслышке. Многие предприятия уже давно используют внутренние СЭД для упрощения работы с документами в рамках компании. Однако процесс обмена электронными документами уже давно преодолел границы отдельно взятых предприятий и перерос в куда более масштабное явление. Сейчас российские компании получили законодательное право использовать электронные юридически значимые документы и во внешнем документообороте — при работе с клиентами и поставщиками. Договоры, накладные, акты выполненных работ и пр. можно подписывать электронной подписью и отправлять контрагентам через интернет, исключив почту и курьеров.

Утвержден порядок оборота электронных счетов-фактур

Минфин опубликован приказ, регламентирующий выставление и получение счетов-фактур в электронном виде (Приказ Минфина №50-н от 25.04.2011).

Германия упрощает законодательство по электронным счетам – фактурам с 1 июля 2011

Министерство Финансов Германии приняло решение упростить законодательство по электронным счетам — фактурам с 1 июля этого года.

Представление электронных документов в инспекцию: будущее и настоящее

Недавно вступил в силу приказ ФНС России от 17.02.11 № ММВ-7-2/168@, который определяет порядок предоставления документов по требованию инспекции в рамках налоговой проверки. На практике выслать хоть какие-то электронные документы в инспекцию можно будет не раньше конца 2011 года. Однако обмениваться электронной первичкой с контрагентами, не дублируя ее на бумаге, можно уже сейчас.

Утвержден порядок представления электронных документов в налоговые органы

Сегодня, 19 апреля 2011 года, вступил в силу Приказ ФНС РФ от 17.02.2011 № ММВ-7-2/168@ «Об утверждении Порядка направления требования о представлении документов (информации) и порядка представления документов (информации) по требованию налогового органа в электронном виде по телекоммуникационным каналам связи».

Вступил в силу закон об электронной подписи

8 апреля вступил в силу федеральный закон об электронной подписи. Документ, подписанный президентом РФ Дмитрием Медведевым, опубликован в «Российской газете».

Как будет происходить обмен электронными счетами-фактурами

По имеющейся у нас информации, проект приказа Минфина России, который утверждает Порядок обмена электронными счетами-фактурами, скоро должен быть зарегистрирован в Минюсте России. Согласно проекту, продавцы и покупатели будут пересылать друг другу электронные счета-фактуры через оператора документооборота.

Оборот Центра электронных счетов-фактур почтовой службы Эстонии вырос на 300%

Первый квартал 2011 года был очень успешным для Центра электронных счетов почтовой службы Эстонии. По сравнению с тем же периодом прошлого года оборот по этому направлению увеличился почти на 300%.

Электронный документ уравняли с бумажным

С вступлением в силу нового закона «Об ЭЦП» можно ожидать активного применения цифровых подписей гражданами. В том числе, для получения госуслуг в электронном виде

Электронные первичные бухгалтерские документы и счета-фактуры: предоставляем в налоговую

Будут ли налоговые инспекции при проверках запрашивать оригиналы в бумажном виде, стоит ли помимо электронных документов иметь обязательные бумажные копии, как технически представлять электронные документы по требованию инспекции? Такие вопросы в первую очередь возникают у российских налогоплательщиков, когда речь заходит о цифровом документообороте. Эксперты Диадока отвечают на эти вопросы.

Госдума одобрила закон об электронной подписи

В минувшую пятницу 25.03.2011 Госдума РФ одобрила в последнем чтении проект Федерального закона «Об электронной подписи».

Минфин завершает разработку и утверждение приказа по электронным счетам-фактурам. Порядок обмена электронными счетами фактурами

24 марта 2011 г. прошел круглый стол «Актуальные проблемы электронного взаимодействия налоговых органов с налогоплательщиками».

ФНС России и Минфин работают над проектом внедрения электронных счетов-фактур

21 марта состоялась встреча, посвященная вопросам внедрения в России электронных счетов-фактур

Не вся власть электронному правительству

В 2010 году субъекты Уральского федерального округа стали активнее переходить от теории на тему электронных госуслуг к практике. Стали появляться первые сервисы, позволяющие решать проблемы граждан дистанционно. Впрочем, как отмечают эксперты, основным тормозом в развитии электронных госуслуг является само государство.

Россия переходит на электронный обмен документами

В России вступили в силу ряд изменений, касающихся использования счетов-фактур. 229-ФЗ официально признал их в электронном формате, отменив действующую до этого времени формулировку о законности лишь бумажной версии этого документа. В результате электронный счет-фактура логично завершил список документов, использующихся всеми российскими компаниями для документарного подтверждения своих хозяйственных операций.

Россия появилась на мировой карте электронных счетов-фактур

13 октября в Германии завершился 6-й Европейский саммит — крупнейшее ежегодное мероприятие по электронным счетам-фактурам и другим электронным документам (EXPP Summit).

Электронные счета-фактуры: еще не всё дорешено

Интересные результаты показал опрос «Электронный обмен счетами-фактурами», проведенный осенью этого года среди читателей PC Week/RE. Как следует из его итогов (см. диаграмму 1), почти всех наших респондентов (свыше 94%) в той или иной степени заинтересовало известие о том, что в России наконец-то разрешен электронный обмен счетами-фактурами.

Электронная цифровая подпись — 2015

Интервью с Петром Диденко, главным специалистом по стратегическому развитию СКБ Контур

Счёт-фактура пойдёт по Сети

16 июля Госдума в третьем чтении приняла законопроект, позволяющий предприятиям обмениваться счетами-фактурами в электронном виде с помощью Интернета. Спустя три дня его одобрил Совет Федерации. Теперь организации, имеющие совместимые технические средства, могут пересылать друг другу электронные документы по взаимному согласию сторон сделки.

Что такое e-Invoicing?

Леонид Волков на Тверском Форуме рассказал, что такое e-invoicing, и почему он так популярен в мире. И как сделать так, чтобы e-invoicing заработал в России.

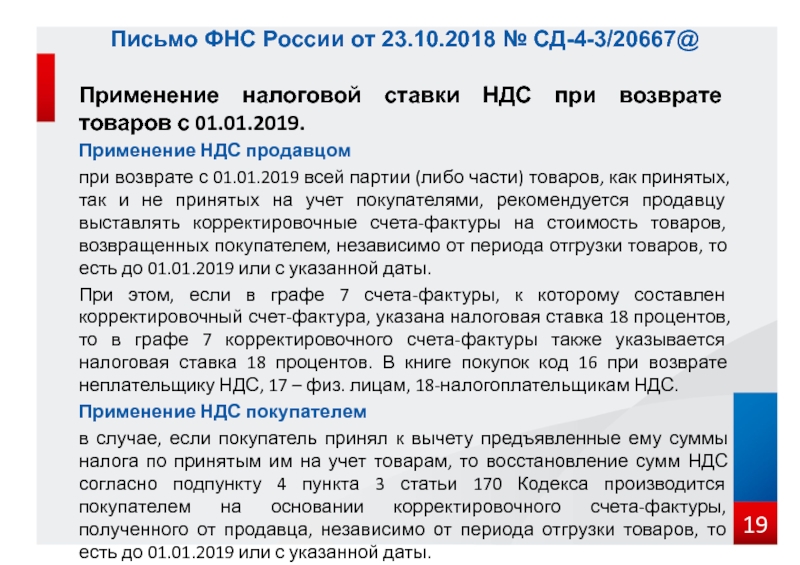

Переход на применение ставки НДС 20% с 2019 года

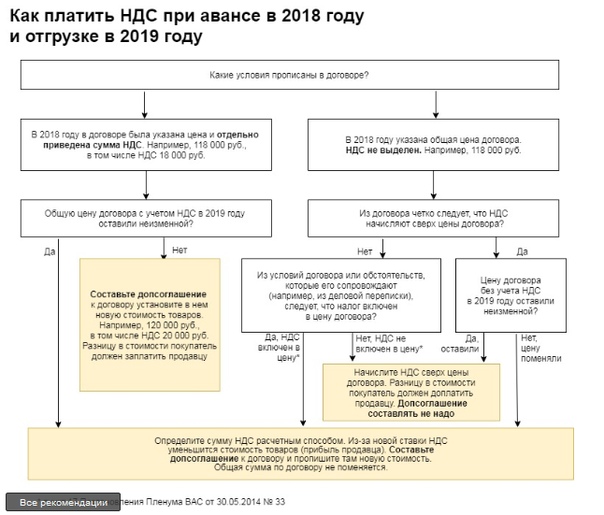

С 1 января 2019 года основная ставка НДС повышена с 18% до 20% (Федеральный закон от 03.08.2018 N 303-ФЗ). Соответственно, независимо от того, какая ставка указана в договоре, при отгрузке товаров (выполнении работ, оказании услуг), передаче имущественных прав с 2019 года поставщик обязан исчислять НДС и уплачивать его в бюджет по ставке 20%. Также и при получении авансов после этой даты необходимо будет исчислять НДС по ставке 20/120 (пп. 2 п. 1 ст. 167, абзац 2 п. 1 ст. 154, п. 4 ст. 164 НК РФ).Налоговые правоотношения гражданским законодательством не регулируются (п. 3 ст. 2 ГК РФ). То есть гражданско-правовым договором нельзя произвольно устанавливать налоговые ставки.

Чтобы избежать споров с контрагентами об окончательной стоимости товаров (работ, услуг), включающей НДС, целесообразно при заключении до 1 января 2019 года долгосрочных договоров при определении стоимости товаров (работ, услуг) не указывать конкретную ставку налога (и тем более — не указывать сумму НДС), а сделать отсылку на п. 3 ст. 164 НК РФ.Можно, например, указать, что стоимость товаров (работ, услуг) установлена без НДС, а НДС исчисляется дополнительно по ставке, установленной п. 3 ст. 164 НК РФ на дату отгрузки (получения предоплаты). В таком случае окончательная стоимость товаров (работ, услуг), приобретенных покупателем в 2019 году и подлежащая оплате, увеличится, что будет уже отражаться в выставленных счетах-фактурах и накладных.

Либо можно закрепить в договоре, что стоимость товаров (работ, услуг) включает НДС, исчисленный по ставке, предусмотренной п. 3 ст. 164 НК РФ. В таком случае общая стоимость товаров (работ, услуг) для покупателей (заказчиков) в 2019 году не изменится, однако «внутри» этой стоимости произойдет перераспределение: себестоимость покупки (без налога) уменьшится, а величина НДС увеличится.

Неправомерное применение продавцом ставки НДС — налоговые риски для покупателя.

Никаких переходных положений и исключений для применения новой ставки НДС Федеральный закон от 03.08.2018 N 303-ФЗ не предусматривает (см. также письмо Минфина России от 06.08.2018 г. N 03-07-05/55290). Поэтому нельзя, например, выставить в 2018 году счет-фактуру на отгрузку «заранее» с НДС 20% (с расчетом на то, что оплата поступит в следующем году). А с 1 января 2019 года нельзя будет выставить счет-фактуру с НДС 18% .По таким счетам-фактурам покупатель, скорее всего, не сможет принять НДС к вычету.

Возможна такая ситуация: аванс получен до 1 января 2019 года, а отгрузка произошла после этой даты.

Независимо от того, какие условия стороны закрепили в договоре относительно цены товара, в реальности может сложиться ситуация, когда аванс получен до 1 января 2019 года с НДС 18%, а отгрузка произошла уже после 1 января 2019 года.

Если до 1 января 2019 года поступила предоплата в счет предстоящей отгрузки товаров (выполнения работ, оказания услуг), по которой был исчислен НДС в размере 18%, то при отгрузке товаров (выполнения работ, оказания услуг) после 1 января 2019 года исчисление налога должно производиться в любом случае по ставке 20%.

Можно ли поставить в расходы долг покупателя по НДС в размере 2% ? Продавец не вправе учесть в расходах сумму НДС, которую должен предъявить покупателю. Чтобы не было споров с налоговиками и покупателями, в декабре отразите в договорах цену с учетом новой ставки НДС. Даже если покупатель не согласится увеличить цену, безопаснее указать в договоре новую сумму НДС.

Подготовлено при поддержке главного бухгалтера ЛК «ДиректЛизинг» Кажан Н.М.

Автор: Виктор Бочков

| Албания (Последние отзывы: 24 декабря 2020 г.) | 20 |

| Алжир (Последний раз отзыв 1 февраля 2021 г.) | 19 |

| Ангола (Последний раз отзыв 5 января 2021 г.) | 14 |

| Аргентина (Последний раз отзыв 28 января 2021 г.) | 21 |

| Армения (Последний раз отзыв 24 января 2021 г.) | 20 |

| Австралия (Последний раз отзыв 21 декабря 2020 г.) | Налог на товары и услуги: 10 |

| Австрия (Последний раз отзыв 12 января 2021 г.) | 20 |

| Азербайджан (Последний раз отзыв 10 февраля 2021 г.) | 18 |

| Бахрейн (Последний раз отзыв 18 января 2021 г.) | 5 |

| Барбадос (Последний раз отзыв 29 января 2021 г.) | 17.5 |

| Беларусь (Последний раз отзыв: 6 февраля 2021 г.) | 20 |

| Бельгия (Последний раз отзыв 3 февраля 2021 г.) | 21 |

| Бермуды (Последний раз отзыв 7 февраля 2021 г.) | NA |

| Боливия (Последний раз отзыв 28 января 2021 г.) | 13 |

| Босния и Герцеговина (Последний раз отзыв 9 сентября 2020 г.) | 17 |

| Ботсвана (Последний раз отзыв 12 февраля 2021 г.) | 12 |

| Бразилия (Последние отзывы: 31 августа 2020 г.) | Федеральный НДС (IPI): обычно от 10% до 15%; Государственный налог с продаж и услуг (ICMS): обычно от 18% до 20% (более низкие ставки применяются к межгосударственным транзакциям). |

| Болгария (Последний раз отзыв 4 января 2021 г.) | 20 |

| Кабо-Верде (Последний раз отзыв 10 января 2021 г.) | 15 |

| Камбоджа (Последний раз отзыв 28 января 2021 г.) | 10% |

| Камерун, Республика (Последние отзывы: 11 февраля 2021 г.) | 19.25 |

| Канада (Последний раз отзыв 10 декабря 2020 г.) | Комбинированные федеральные и провинциальные / территориальные налоги с продаж составляют от 5% до 15%. |

| Каймановы острова (Последние отзывы: 3 декабря 2020 г.) | NA |

| Чад (Последние отзывы: 11 февраля 2021 г.) | 18 |

| Чили (Последние отзывы: 15 декабря 2020 г.) | 19 |

| Китай, Народная Республика (Последний раз отзыв 5 января 2021 г.) | 13, 9 или 6 в зависимости от видов товаров и услуг |

| Колумбия (Последний раз отзыв 15 февраля 2021 г.) | 19 |

| Конго, Демократическая Республика (Последние отзывы: 16 августа 2020 г.) | 16 |

| Конго, Республика (Последний раз отзыв 13 января 2021 г.) | 18.90 (18% НДС + 5% подоходный налог) |

| Коста-Рика (Последние отзывы: 18 августа 2020 г.) | 13 |

| Хорватия (Последний раз отзыв 2 февраля 2021 г.) | 25 |

| Кипр (Последний раз отзыв 21 декабря 2020 г.) | 19 |

| Чехия (Последний раз отзыв 25 января 2021 г.) | 21 |

| Дания (Последний раз отзыв 15 февраля 2021 г.) | 25 |

| Доминиканская Республика (Последний раз отзыв 4 февраля 2021 г.) | 18 |

| Эквадор (Последний раз отзыв 25 января 2021 г.) | 12 |

| Египет (Последние отзывы: 27 сентября 2020 г.) | 14 |

| Эль Сальвадор (Последний раз отзыв 14 января 2021 г.) | 13 |

| Экваториальная Гвинея (Последний раз отзыв 1 сентября 2020 г.) | 15 |

| Эстония (Последний раз отзыв 26 января 2021 г.) | 20 |

| Фиджи (Последние отзывы: 23 декабря 2020 г.) | 9 |

| Финляндия (Последний раз отзыв 19 января 2021 г.) | 24 |

| Франция (Последние отзывы: 16 сентября 2019 г.) | Налог с оборота: 20 |

| Габон (Последний раз отзыв 31 декабря 2020 г.) | 18 |

| Грузия (Последний раз отзыв 1 февраля 2021 г.) | 18 |

| Германия (Последний раз отзыв 13 февраля 2021 г.) | 19 (стандартная ставка снижена до 16% на период с 1 июля 2020 г. по 31 декабря 2020 г. в связи с пандемией COVID-19) |

| Гана (Последний раз отзыв 5 февраля 2021 г.) | 12.5 |

| Гибралтар (Последние отзывы: 22 декабря 2020 г.) | NA |

| Греция (Последний раз отзыв 21 декабря 2020 г.) | 24 |

| Гренландия (Последние отзывы: 9 декабря 2020 г.) | NA |

| Гватемала (Последний раз отзыв 4 декабря 2020 г.) | 12 |

| Гернси, Нормандские острова (Последние отзывы: 20 августа 2020 г.) | NA |

| Гайана (Последние отзывы: 7 июля 2020 г.) | 14 |

| Гондурас (Последний раз отзыв 4 февраля 2021 г.) | Налог с продаж: 15 |

| САР Гонконг (Последний раз отзыв 31 декабря 2020 г.) | NA |

| Венгрия (Последний раз отзыв 1 января 2021 г.) | 27 |

| Исландия (Последние отзывы: 16 февраля 2021 г.) | 24 |

| Индонезия (Последние отзывы: 29 декабря 2020 г.) | 10 |

| Ирак (Последние отзывы: 3 декабря 2020 г.) | Налог с продаж: Зависит от товара / услуги (см. Сводку корпоративного налога Ирака). |

| Ирландия (Последние отзывы: 10 августа 2020 г.) | 23 |

| Остров Мэн (Последний раз отзыв 9 февраля 2021 г.) | 20 |

| Израиль (Последний раз отзыв: 6 февраля 2021 г.) | 17 |

| Италия (Последний раз отзыв 8 февраля 2021 г.) | 22 |

| Кот-д’Ивуар (Кот-д’Ивуар) (Последний раз отзыв 9 февраля 2021 г.) | 18 |

| Ямайка (Последний раз отзыв: 19 августа 2020 г.) | Общий потребительский налог (GCT): 15% |

| Япония (Последний раз отзыв 29 января 2021 г.) | Налог на потребление: 8 |

| Джерси, Нормандские острова (Последние отзывы: 7 июля 2020 г.) | Налог на товары и услуги (GST): 5 |

| Иордания (Последние отзывы: 28 декабря 2020 г.) | Налог с продаж: 16 |

| Казахстан (Последний раз отзыв 26 января 2021 г.) | 12 |

| Кения (Последний раз отзыв 9 февраля 2021 г.) | 16 |

| Корея, Республика (Последние отзывы: 8 декабря 2020 г.) | 10 |

| Косово (Последний раз отзыв 28 января 2021 г.) | 18 |

| Кувейт (Последние отзывы: 28 декабря 2020 г.) | NA |

| Кыргызстан (Последние отзывы: 24 декабря 2020 г.) | 12 |

| Лаосская Народно-Демократическая Республика (Последний раз отзыв 15 января 2021 г.) | 10 |

| Латвия (Последний раз отзыв 7 января 2021 г.) | 21 |

| Ливан (Последний раз отзыв 1 февраля 2021 г.) | 11 |

| Ливия (Последние отзывы: 3 декабря 2020 г.) | NA |

| Лихтенштейн (Последний раз отзыв 15 января 2021 г.) | 7.7 |

| Литва (Последний раз отзыв 24 января 2021 г.) | 21 |

| Люксембург (Последний раз отзыв 5 февраля 2021 г.) | 17 |

| САР Макао (Последний раз отзыв 4 января 2021 г.) | NA |

| Мадагаскар (Последний раз отзыв 10 февраля 2021 г.) | 20 |

| Малави (Последний раз отзыв 10 февраля 2021 г.) | 16.5 |

| Малайзия (Последние отзывы: 16 декабря 2020 г.) | Налог с продаж: 10; Налог на услуги: 6 |

| Мальдивы, Республика (Последний раз отзыв 26 января 2021 г.) | Налог на товары и услуги (GST): 6 |

| Мальта (Последний раз отзыв 15 февраля 2021 г.) | 18 |

| Мавритания (Последний раз отзыв 25 января 2021 г.) | 16 |

| Маврикий (Последний раз отзыв 10 февраля 2021 г.) | 15 |

| Мексика (Последний раз отзыв 4 февраля 2021 г.) | 16 |

| Молдова (Последний раз отзыв 19 января 2021 г.) | 20 |

| Монголия (Последний раз отзыв 26 января 2021 г.) | 10 |

| Черногория (Последние отзывы: 29 июля 2020 г.) | 21 |

| Марокко (Последние отзывы: 14 сентября 2020 г.) | 20 |

| Мозамбик (Последний раз отзыв 8 февраля 2021 г.) | 17 |

| Мьянма (Последний раз отзыв 8 февраля 2021 г.) | В Мьянме нет НДС.Косвенный налог в Мьянме — это коммерческий налог, общая ставка которого составляет 5%. |

| Намибия, Республика (Последний раз отзыв 14 января 2021 г.) | 15 |

| Нидерланды (Последние отзывы: 25 декабря 2020 г.) | 21 |

| Новая Зеландия (Последние отзывы: 14 декабря 2020 г.) | Налог на товары и услуги (GST): 15 |

| Никарагуа (Последний раз отзыв 14 января 2021 г.) | 15 |

| Нигерия (Последний раз отзыв 28 января 2021 г.) | 7.5 |

| Северная Македония (Последний раз отзыв 20 января 2021 г.) | 18 |

| Норвегия (Последний раз отзыв: 6 февраля 2021 г.) | 25 |

| Оман (Последние отзывы: 8 декабря 2020 г.) | 5 (с учетом особых исключений и нулевых рейтингов, предусмотренных Законом Омана о НДС) |

| Пакистан (Последний раз отзыв 1 января 2021 г.) | 17 |

| Территории Палестины (Последние отзывы: 22 декабря 2020 г.) | 16 |

| Панама (Последний раз отзыв 13 января 2021 г.) | Налог на передачу движимых товаров и услуг: 7 |

| Парагвай (Последние отзывы: 31 августа 2020 г.) | 10 |

| Перу (Последний раз отзыв 26 января 2021 г.) | 18 |

| Филиппины (Последние отзывы: 29 декабря 2020 г.) | 12 |

| Польша (Последний раз отзыв 9 февраля 2021 г.) | 23 |

| Португалия (Последний раз отзыв 20 января 2021 г.) | 23 |

| Пуэрто-Рико (Последние отзывы: 30 июня 2020 г.) | Налог с продаж и использования: 11.5% на движимое имущество и определенные услуги; 4% для бизнес-услуг и специальных услуг. |

| Катар (Последние отзывы: 24 сентября 2020 г.) | NA |

| Румыния (Последние отзывы: 21 июля 2020 г.) | 19 |

| Российская Федерация (Последний раз отзыв 12 февраля 2021 г.) | 20 |

| Руанда (Последние отзывы: 30 июля 2020 г.) | 18 |

| Сент-Люсия (Последний раз отзыв 29 января 2021 г.) | 12.5 |

| Саудовская Аравия (Последний раз отзыв 31 декабря 2020 г.) | 15 (5% до 1 июля 2020 года) |

| Сенегал (Последний раз отзыв 15 января 2021 г.) | 18 |

| Сербия (Последние отзывы: 29 июля 2020 г.) | 20 |

| Сингапур (Последний раз отзыв 4 февраля 2021 г.) | Налог на товары и услуги: 7 |

| Словацкая Республика (Последние отзывы: 29 сентября 2020 г.) | 20 |

| Словения (Последний раз отзыв 26 января 2021 г.) | 22 |

| Южная Африка (Последний раз отзыв 10 декабря 2020 г.) | 15 |

| Испания (Последний раз отзыв 4 февраля 2021 г.) | 21 |

| Шри-Ланка (Последний раз отзыв 18 января 2021 г.) | 8 |

| Свазиленд (Последние отзывы: 21 апреля 2020 г.) | 15 |

| Швеция (Последний раз отзыв 20 января 2021 г.) | 25 |

| Швейцария (Последний раз отзыв: 6 января 2021 г.) | 7.7% |

| Тайвань (Последний раз отзыв 27 января 2021 г.) | 5% в общепромышленный сектор |

| Таджикистан (Последний раз отзыв 19 января 2021 г.) | 18 |

| Танзания (Последний раз отзыв 18 января 2021 г.) | 18 |

| Таиланд (Последний раз отзыв 17 января 2021 г.) | 7 |

| Тимор-Лешти (Последний раз отзыв 8 февраля 2021 г.) | Налог с продаж на ввозимые товары: 2.5; Налог с продаж на прочие товары: 0 |

| Тринидад и Тобаго (Последние отзывы: 9 июля 2020 г.) | 12,5 |