Как принимать платежи по пластиковым картам? Прием платежей по банковским картам, прием оплаты картой с эквайрингом от 2can.

Прием платежей по банковским картам

Сегодня платёжные карты являются довольно распространённым явлением. В качестве платёжного инструмента банковские карты используются во многих организациях. Простота выполняемой операции экономит время, как клиента, так и компаний. Подобный способ оплаты услуг практически исключает появление очередей, в то же время продавцу не нужно искать сдачу, ибо терминал снимет со счёта именно ту сумму, которая нужна с точностью до копейки.

Как устроена платежная карта?

Так что же представляет собой пластиковая карта? На первый взгляд, сложно понять, каким образом с её помощью проводятся подобные операции. Она оснащена специальной магнитной полосой или чипом (иногда и тем, и другим). На полосе и/или в чипе хранится платежная информация держателя (владельца). Специальные считывающие устройства на терминалах получают информацию с карты, после чего производят необходимые операции.

После того, как банк-эмитент, выпустивший карту, авторизовал запрашиваемую сумму, всё, что требуется покупателю — это поставить свою подпись на чеке, чтобы удостовериться в том, что продавец ввёл в терминал верную сумму.

На большинстве банковских карт есть специальное поле, где владелец ставит свою подпись. Это нужно для того, чтобы определить действительно ли человек является её владельцем.

Как видите, этот платёжный инструмент удобен, универсален и практичен. Определённо, пройдёт некоторое время, и пластиковые карты вытеснят наличные деньги, этот процесс необратим. Да, сегодня многие люди всё ещё подсознательно боятся иметь дело с пластиковыми банковскими картами, но лет через 10 у них просто не будет выбора.

Аппараты для приема платежных карт

Прием кредитных карт и дебетовых в качестве платёжного инструмента сегодня возможен во многих сферах. В зависимости от условий продавцы товаров или услуг используют различные аппараты для приема пластиковых карт.

Организация приема платежей в МФЦ

Платежное решение для организации приема безналичных платежей за услуги оказываемые МФЦ.

Решение состоит из:

- Программного комплекса, устанавливаемого на рабочее место оператора

- POS-терминала, интегрируемого с программным комплексом и подключаемого к компьютеру оператора МФЦ

Карты принимаемые к оплате:

Применяемые терминалы:

| VeriFone VX 820 CTLS | Ingenico IPP 320 CTLS |

К несомненным преимуществам данного решения можно отнести:

- Наличие комплексного платежного решения с интегрированным терминальным оборудованием, позволяющее принимать к оплате любые банковские карты, применяемые на территории РФ в рамках одного окна непосредственно оператором МФЦ;

- Возможность оплачивать все виды платных услуг оказываемых МФЦ, в т.

- Отображать факт оплаты в системах ГИС ГМП и ГИС ЖКХ в он-лайн режиме;

- Осуществлять поиск всех видов задолженности и иных начислений плательщика перед органами гос.власти с возможностью их непосредственной оплаты по месту запроса информации;

- Исключить возможность ошибки при вводе реквизитов бюджетных платежей (все реквизиты предустановлены в систему, необходимо только выбрать нужный вид платежа в интуитивно-понятном интерфейсе системы;

- Отсутствие затрат со стороны МФЦ на реализацию эквайрингового проекта;

- Простой пользовательский интерфейс платежного решения, позволяющий минимизировать время на обучение операторов при использовании нового оборудования.

- Простота масштабирования решения для МФЦ и ТОСПа любого размера и количества обслуживаемых клиентов

Демо-версия алгоритма работы оператора МФЦ в программном комплексе «ЭЛПЛАТ»:

https://demo. webpayment.elplat.org

webpayment.elplat.org

Логин и пароль к демо-версии предоставляется по запросу.

Сбербанк улучшил сервис приема платежей для предпринимателей

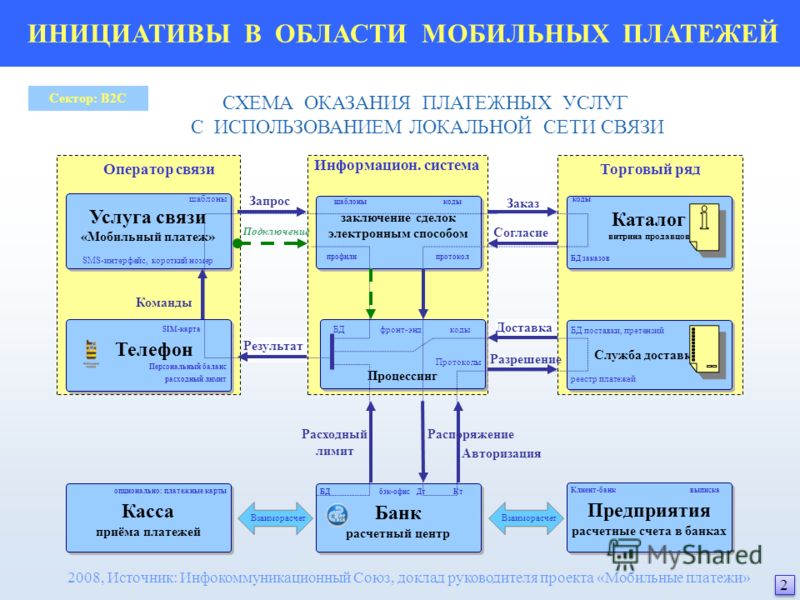

Сбербанк и «Яндекс.Деньги» произвели перезапуск сервиса, при помощи которого предприниматели могут проводить B2C и B2B онлайн-платежи. Новый проект получил название «Бизнес-профиль». Соответствующая информация была опубликована на официальном сайте финансовой организации.

Что из себя представляет «Бизнес-профиль»?

Технически, «Бизнес-профиль» представляет собой сетевой профиль компании, в который встроены необходимые инструменты для организации приема платежей (от физических и юридических лиц). Также пользователям предоставляется возможность организовать обратную связь с покупателями.

Формирование «Бизнес-профиля» может рассматриваться, как альтернатива созданию сайта компании для организации продаж.

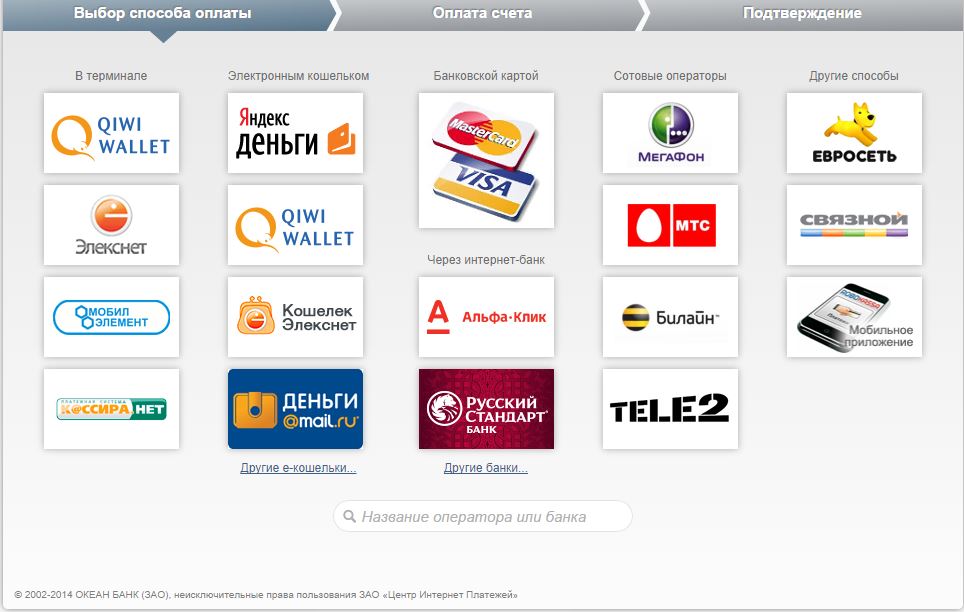

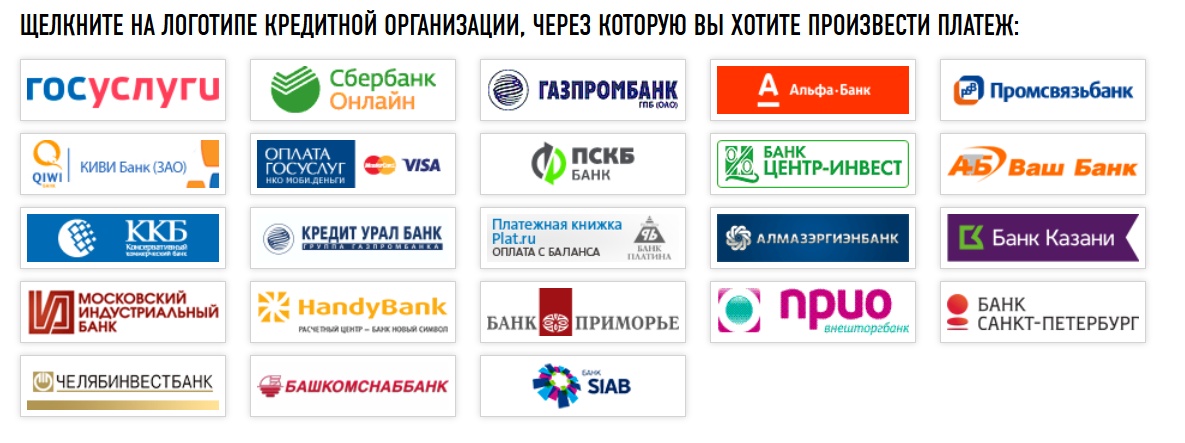

За прием платежей в сервисе отвечает «Яндекс.Касса». Оплата может быть переведена через пластиковые карты Visa и Mastercard, с аккаунтов интернет-банков крупных финансовых организаций, через электронные кошельки (Яндекс.Денег, Qiwi, WebMoney), а также в формате B2B (от юрлиц). Создание профиля и подключение компании производятся на бесплатной основе.

Оплата может быть переведена через пластиковые карты Visa и Mastercard, с аккаунтов интернет-банков крупных финансовых организаций, через электронные кошельки (Яндекс.Денег, Qiwi, WebMoney), а также в формате B2B (от юрлиц). Создание профиля и подключение компании производятся на бесплатной основе.

Какие проблемы решает сервис?

После обновления в «Бизнес-профиле» появилась возможность отправлять ссылку на реквизиты и форму произведения оплаты. Также обновленный сервис позволяет выставлять индивидуальные счета (путем отправления ссылки), с информацией по текущему платежу.

По словам представителей проекта, «Бизнес-профиль» является альтернативой, которая позволят бизнесу отказаться от создания интернет-магазина, формирования каталога и других затратных шагов.

Также представители проекта отмечают, что с его помощью (через опцию предоставления счета), бизнес, ранее вынужденный работать с фиатом (например, частный ремонтный сервис, где изначально стоимость работ не всегда может быть названа точно) может перейти на удобный формат оплаты.

Напомним, недавно стало известно о том, что команда «Яндекс.Деньги» запустила сервис, благодаря которому пользователи могут собирать донаты.

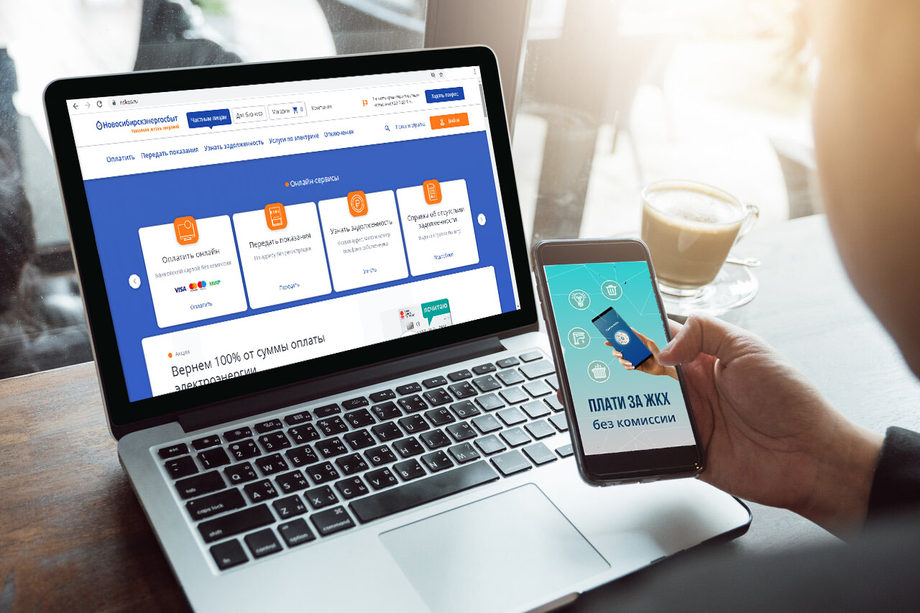

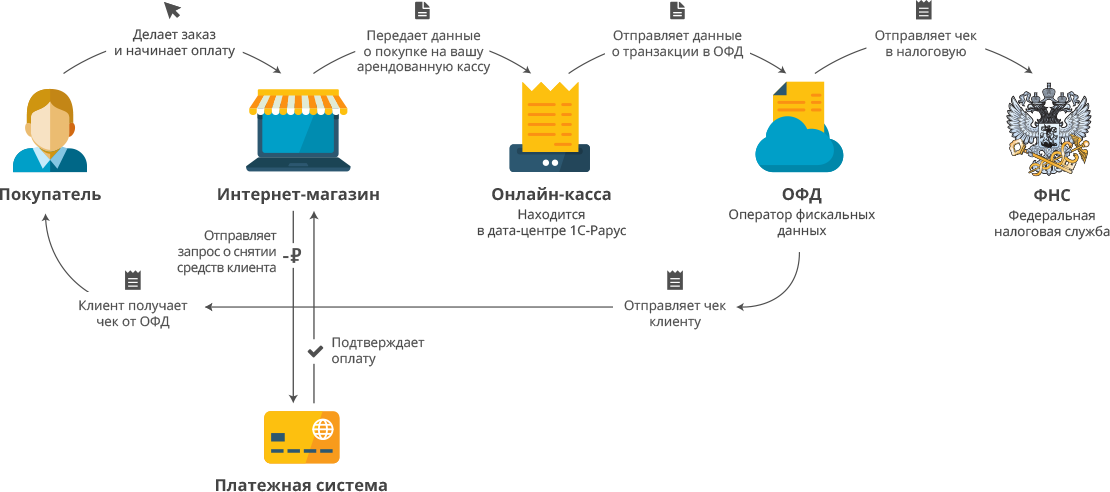

Онлайн оплата и платежи на сайте

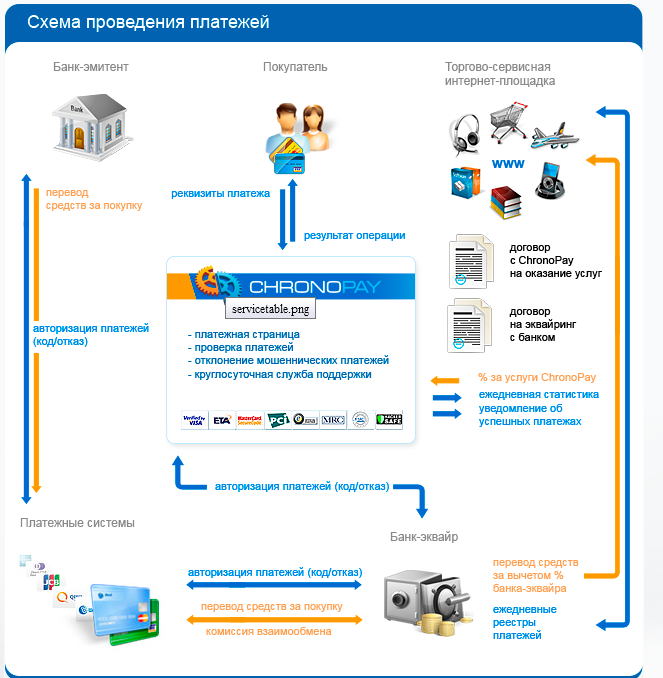

В процессе ведения собственного бизнеса одной из практичных функций является онлайн оплата на сайте с использованием банковских карт или через систему быстрых платежей(СБП) Банка России. Дистанционный способ оплаты будет очень удобен как для вас, так и для вашего клиента, ведь для этого необходимо лишь наличие интернета и денежных средств на банковском счету. Процесс онлайн оплаты выполняется через платёжную форму, которая будет встроена на ваш сайт. На этой форме ваши покупатели вводят данные своей карты или сканируют QR код системы быстрых платежей и производят оплату.

Оплата картой на сайте способна значительно поднять уровень ваших продаж в максимально сжатые сроки. Чтобы снизить коэффициент отказов по оплате онлайн, наши специалисты оптимизировали платёжную форму и настроили весь процесс проведения платежей с максимальным удобством для плательщика и высоким уровнем безопасности. Благодаря оптимизации, вашему клиенту будет гораздо проще оплачивать свои заказы, а значит он будет возвращаться к вам снова и рекомендовать своим знакомым.

Благодаря оптимизации, вашему клиенту будет гораздо проще оплачивать свои заказы, а значит он будет возвращаться к вам снова и рекомендовать своим знакомым.

Платежный шлюз GateLine подключен к такими ведущими банками-эквайерами, как ВТБ, Сбербанк, Банк Русский Стандарт, ФК Открытие и др. Благодаря этому, проведя интеграцию с нашим шлюзом, вы можете организовать приём онлайн-платежей на сайте на выгодных условиях в режиме мультиэквайринга. При этом, всю необходимую вам поддержку при организации онлайн оплат на вашем сайте, подготовку договоров, консалтинг и круглосуточное техническое обслуживания мы Вам предоставим с выделением персонального менеджера. Используя платёжный шлюз GateLine, вы сможете повысить объем ваших продаж и лояльность ваших клиентов.

Благодаря разнообразным функциональным возможностям нашего шлюза, Вы можете организовать привязку банковских карт плательщиков на Вашем сайте для удобства повторных онлайн оплат, предоставить плательщику возможность оплаты на сайте в один клик с использованием его карт, сохраненных в таких сервисах, как GooglePay, Apple Pay, MasterPass, а также организовать автоматическое списание с карт клиентов определенных сумм при использовании ими услуг, требующих ежемесячные оплаты.

В личном кабинете платежного шлюза вы можете всегда просмотреть все ваши заказы, их статус, операции онлайн оплаты заказов, при необходимости оформить возвраты платежей, выставить клиенту электронный счет для дистанционной онлайн оплаты ваших товаров и услуг, а также сформировать, распечатать или выгрузить необходимую вам отчетность по интернет эквайрингу.

Для вашего удобства, есть возможность проведения брендирования, кастомизации платёжной формы, а также её встраивания на ваш сайт, что будет отличать вас от остальных организаций. Максимально удобный сервис оплаты и привлекательный внешний вид страницы вызовет больше доверия у вашего покупателя, а значит поднимет продажи.

Прием онлайн-платежей на сайте – подключите онлайн-кассу

Мы ценим своих клиентов, а поэтому предоставляем своим клиентам комплексные услуги. Вам не надо отдельно искать поставщиков онлайн-касс и проводить с ними интеграцию вашего сайта. Для вашего удобства, мы можем при приеме платежей на сайте или в мобильном приложении автоматически направлять данные для формирования фискальных чеков через сервис по аренде онлайн касс нашего партнера — компании Orange Data (https://orangedata.

Чтобы подключить онлайн кассу и узнать все подробности, Вы можете воспользоваться консультацией наших специалистов, которые предоставят вам полную информацию по условиям подключения интернет-эквайринга с использованием онлайн-кассы по 54-ФЗ, предложат выгодные тарифы приёма банковских карт, а также возможность проведения оплат C2B через систему быстрых платежей Банка России.

Воспользуйтесь услугами нашей компании, и вы по достоинству оцените преимущества использования нашего платёжного шлюза при приёме платежей на сайте с онлайн-кассой. Вы будете удовлетворены результатом сотрудничества с нами, система оплаты на сайте с использованием нашего платежного шлюза оправдает все ваши ожидания и сделает ваш бизнес более конкурентоспособным.

Система приема платежей от абонентов сотовой связи в реальном времени Beepay XP

О заказчике

ОАО «ВымпелКом» — один из ведущих провайдеров телекоммуникационных услуг в России и странах СНГ, Компания оказывает услуги под торговой маркой «Билайн».

Группа компаний «ВымпелКом» — телекоммуникационный оператор, предоставляющий услуги голосовой связи и передачи данных на основе широкого спектра технологий беспроводной и фиксированной связи, а также широкополосного доступа в Интернет. В группу компаний «ВымпелКом» входят компании, предоставляющие свои услуги в России, Казахстане, Украине, Таджикистане, Узбекистане, Грузии и Армении, на территории с общим населением около 250 млн человек. ОАО «ВымпелКом» стало первой российской компанией, включенной в листинг Нью-Йоркской фондовой биржи (NYSE). Акции Компании котируются на NYSE под символом VIP.

С 2001г. для приема платежей от абонентов в компании «ВымпелКом» действовала универсальная платежная система Beepay – собственная разработка ИТ-специалистов компании. С её помощью клиенты Beeline могли самостоятельно выбирать время, форму и способ оплаты услуг оператора сотовой связи. Система объединила офисы Beeline, салоны дилеров сотовой связи, торговые центры, заправочные комплексы, отделения банков и сети банкоматов. Данный сервис обеспечил абонентам компании Beeline удобство и надежность оплаты. Однако к 2005 году в связи с развитием бизнеса и ростом числа абонентов система достигла критической отметки по производительности — назрела необходимость её модернизации.

Данный сервис обеспечил абонентам компании Beeline удобство и надежность оплаты. Однако к 2005 году в связи с развитием бизнеса и ростом числа абонентов система достигла критической отметки по производительности — назрела необходимость её модернизации.

Для бизнеса мобильного оператора система приема платежей является системой класса mission critical, через нее поступает оплата всех услуг, предоставляемых компанией. Поскольку платежная система Beepay достигла технологических ограничений и не могла далее поддерживать рост транзакций и ввод новых услуг, руководство компании «ВымпелКом» приняло решение не развивать старую систему, а создать новое, более перспективное и современное с точки зрения корпоративной архитектуры решение. Оно должно было удовлетворять жестким требованиям по надежности, производительности, масштабируемости, а также иметь возможности разработки и включения дополнительных функциональных модулей. Поэтому к выбору новой, промышленной платформы и разработчика системы ИТ-специалисты компании подошли очень серьезно.

Разработчиком системы по итогам конкурса была выбрана компания «Инфосистемы Джет». Основными критериями выбора исполнителя стали наличие у компании опыта разработки и внедрения подобных решений, а также возможность предоставления технической поддержки.

Основой для создания новой системы — Beepay ХР — сотрудники компании «Инфосистемы Джет» предложили специализированную платформу Kabira Transaction Platform, разработанную американской компанией Kabira Technologies. Данная промышленная платформа удовлетворила всем предъявляемым заказчиком требованиям. Это достаточно зрелое решение, и на мировом рынке много положительных примеров внедрения решений на её основе, в том числе в компаниях FranceTeleCom, Visa, Bank of America и др. Для российского рынка это был абсолютно новый продукт.

Проект начался в конце 2005г. В процессе разработки системы специалистами «Инфосистемы Джет» были созданы три функциональных базовых модуля, позволяющие абонентам «ВымпелКома» пополнить счет тремя разными способами.

Апрель 2006 г.

Была реализована возможность внесения средств на счет при помощи активации Единых карт оплаты сотовой связи, первая транзакция прошла 1 апреля 2006г. Работы по проектированию проводились совместно специалистами компаний «Инфосистемы Джет» и Kabira Technologies.

Сентябрь 2006 г.

Для повышения качества обслуживания своих абонентов специалистами департамента маркетинга компании «ВымпелКом» разработан совершенно новый, как с маркетинговой, так и с технологической точки зрения, продукт — «Мобильный перевод». Он позволял абонентам Beeline переводить деньги со своего счета на счет другого абонента с помощью мобильного телефона.

«Мобильный перевод» стал первым модулем системы Beepay XP полностью разработанным на новой платформе. Поскольку услуга «Мобильный перевод» заранее анонсировалась маркетинговой службой, жестким условием со стороны заказчика был запуск продукта в коммерческую эксплуатацию точно в срок. Модуль был запущен 1 сентября 2006 г.

Модуль был запущен 1 сентября 2006 г.

Зинаида Хохлова, директор по маркетингу массового рынка ОАО «ВымпелКом»: «Услуга «Мобильный перевод» позволила абонентам тарифных планов предоплатной системы расчетов по всей России пополнять в сети «Билайн» телефонные лицевые счета друзей и близких без использования карт оплаты или наличных. Услуга предоставляется в сети «Билайн» и в том случае, если абонент живет в другом городе или находится в роуминге».

Январь 2007 г.

Началась разработка самого сложного основного модуля, так называемой «Агентской схемы». Так как подавляющее большинство средств поступает в платежную систему компании Beeline через партнеров, которые осуществляют прием оплаты мобильной связи через кассы супермаркетов, терминалы и т.д., этот модуль был самым критичным по производительности.

Май – октябрь 2007 г.

Этап миграции со старой платежной системы на новую начался после завершения разработки и тестирования всех трех модулей. Он относился именно к «Агентской схеме» и продлился с мая по октябрь 2007г.

На этом этапе перед специалистами компании «Инфосистемы Джет» возникла еще одна проблема: не все агенты были готовы сменить свои

интерфейсы и перейти на новую платежную систему. Для преодоления этой проблемы специалисты «Инфосистем Джет» разработали ещё одно решение: так называемый compatibility-интерфейс, незапланированный с самого начала. Он выполнял функции адаптера между старой и новой системами. Это оказалось достаточно серьезной разработкой (новый интерфейс был синхронным, а старый — асинхронным, и требовалось в новом интерфейсе эмулировать асинхронность для внешнего агента и т.д.). Система была запущена, начался перевод первых агентов через эту гибридную схему. Затем был поставлен второй экземпляр системы, вход в которую осуществлялся уже через «родной» интерфейс. Так, к октябрю 2007г. на новую платежную систему перешли 97% агентов «ВымпелКома».

Так, к октябрю 2007г. на новую платежную систему перешли 97% агентов «ВымпелКома».

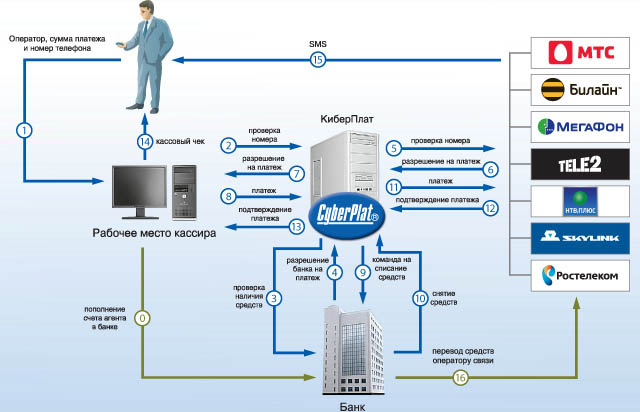

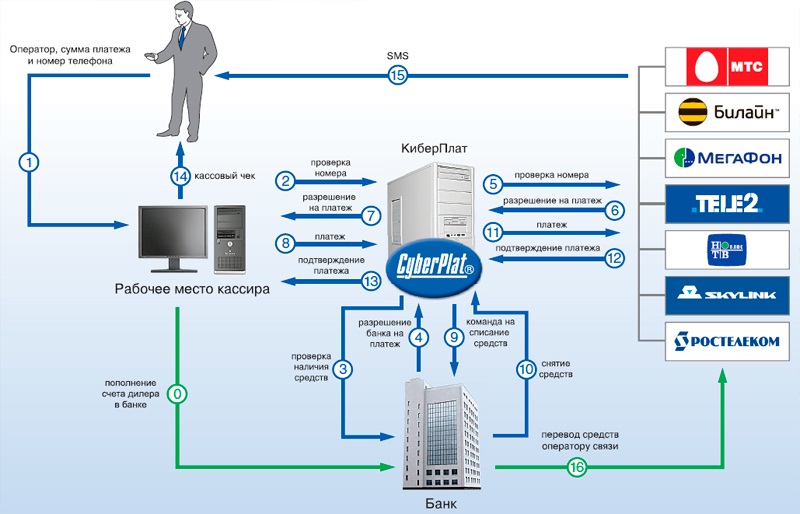

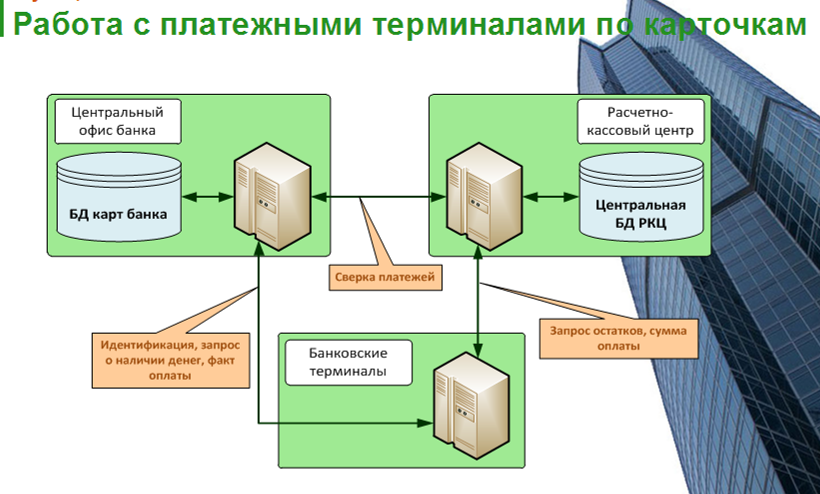

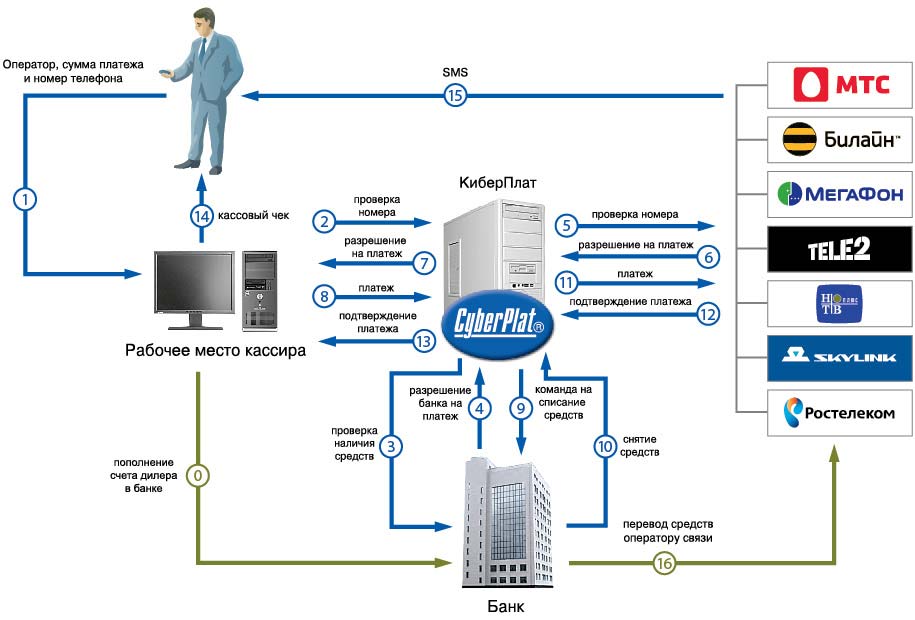

Рис.1 Cхема работы платежной системы Beepay XP

Декабрь 2007 г.

После завершения миграции всех агентов на первый план вышла задача стабилизации работы системы, поскольку необходимо было соответствовать показателям качества, предъявляемым заказчиком (таким как: количество претензий абонентов в неделю, среднее время зачисления платежа и т.д.). Специалисты компании «Инфосистемы Джет» совместно со службой эксплуатации «ВымпелКома» провели комплекс необходимых мероприятий, и к середине декабря стало ясно, что система в состоянии обеспечить должное качество.

Одним из основных параметров, которым специалисты компании «ВымпелКом» измеряют качество работы системы, является количество претензий от абонентов, которые возникают в результате различных сбоев и проблемных ситуаций. После завершения этапа стабилизации количество жалоб, поступающих в «ВымпелКом» от абонентов, резко сократилось, что является первостепенным показателем надежной работы системы.

Решающим испытанием для платежной системы стали новогодние праздники – это время, когда абоненты начинают много общаться, и 29-31 декабря платежи возрастают на 50-70%. Система успешно справилась, причем за сутки 29.12.2007 нагрузка достигла пика в 6 млн транзакций. Руководство «ВымпелКома» объявило перевод на новую систему завершенным.

Техническое решение

Система приема платежей Beepay XP является системой класса mission critical. Вычислительный комплекс, обеспечивающий работу системы такого класса, отличается особой надежностью и производительностью, но, тем не менее, это вполне стандартный вычислительный комплекс для системы корпоративного уровня. Высокая производительность и надежность, которую демонстрирует платежная система Beepay XP, достигается благодаря промышленной платформе, на которой она основана, а также выработанным проектным решениям.

В состав вычислительного комплекса входят дисковые массивы Hitachi Data Systems, серверы Sun Microsystems в кластерной конфигурации под управлением ПО Veritas Software. Для резервного копирования использовано ПО Veritas NetBackup. Для управления трафиком были использованы Nortel Application Switch и Nortel VPN Gateway. В качестве СУБД используется решение Oracle.

Для резервного копирования использовано ПО Veritas NetBackup. Для управления трафиком были использованы Nortel Application Switch и Nortel VPN Gateway. В качестве СУБД используется решение Oracle.

Для обеспечения бесперебойной работы платежной системы специалистами компании «Инфосистемы Джет» было разработано особое решение: поступление транзакций организовано по дублированной схеме, то есть в случае выхода из строя одного канала, система имеет возможность переключаться на второй.

Январь 2008 г.

Специалисты компании «Инфосистемы Джет» оказывают поддержку системы третьего уровня: т.е. нам эскалируются вопросы, которые не могут решить специалисты компании-заказчика, а также направляются запросы на устранение каких-либо дефектов в системе. Существует четко отлаженный механизм: возникшую проблему представитель заказчика обозначает в специальной системе trouble tickets, после чего задача решается специалистами «Инфосистемы Джет» согласно SLA или эскалируется экспертам компании Kabira

Результат

В настоящее время все платежи поступают в компанию «ВымпелКом» через новую платежную систему Beepay ХР. Возможности по производительности, масштабированию и надежности, заложенные в системе позволяют развивать её в соответствии с ростом потребностей бизнеса, разрабатывая и внедряя новые модули и наращивая функционал в непродолжительные сроки

Возможности по производительности, масштабированию и надежности, заложенные в системе позволяют развивать её в соответствии с ростом потребностей бизнеса, разрабатывая и внедряя новые модули и наращивая функционал в непродолжительные сроки

Владимир Филиппов, Вице-президент по архитектуре и развитию ОАО «ВымпелКом»:

«Поскольку предыдущая платежная система Beepay достигла технологических ограничений и не могла далее поддерживать рост транзакций и ввод новых услуг, нам была необходима новая система. Перед нами стояла цель создать в Компании перспективную и современную с точки зрения корпоративной архитектуры платежную платформу. Итогом проекта как раз и стала такая система, которая не только легко справляется с увеличивающимся количеством поступающих транзакций, но и содержит новые функциональные решения. Благодаря этому мы получили дополнительные конкурентные преимущества в бизнесе.

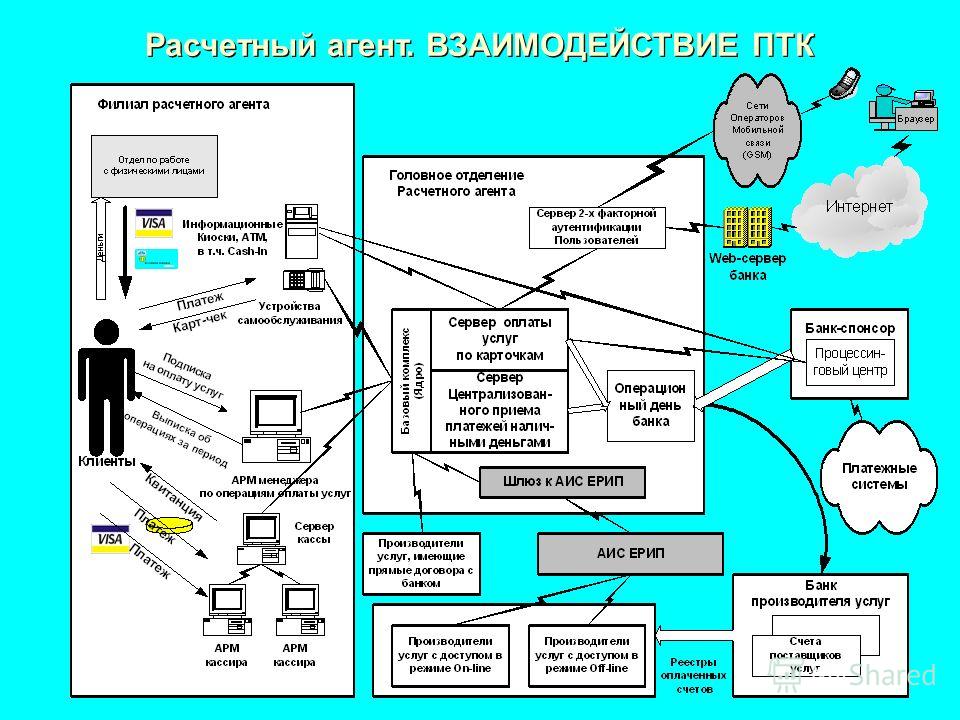

Банковским платежным агентам

Зарабатывайте с ФорБанком!

Приглашаем к сотрудничеству торговые/сервисные компании с разветвленной сетью, управляющие компании, сети АЗС, ТСЖ.

Если у Вас есть:

- офисное помещение/торговые площади

- доступ в Интернет

- рабочее место кассира

Вы можете стать Банковским платежным агентом АО КБ «ФорБанк» по приему платежей физических лиц.

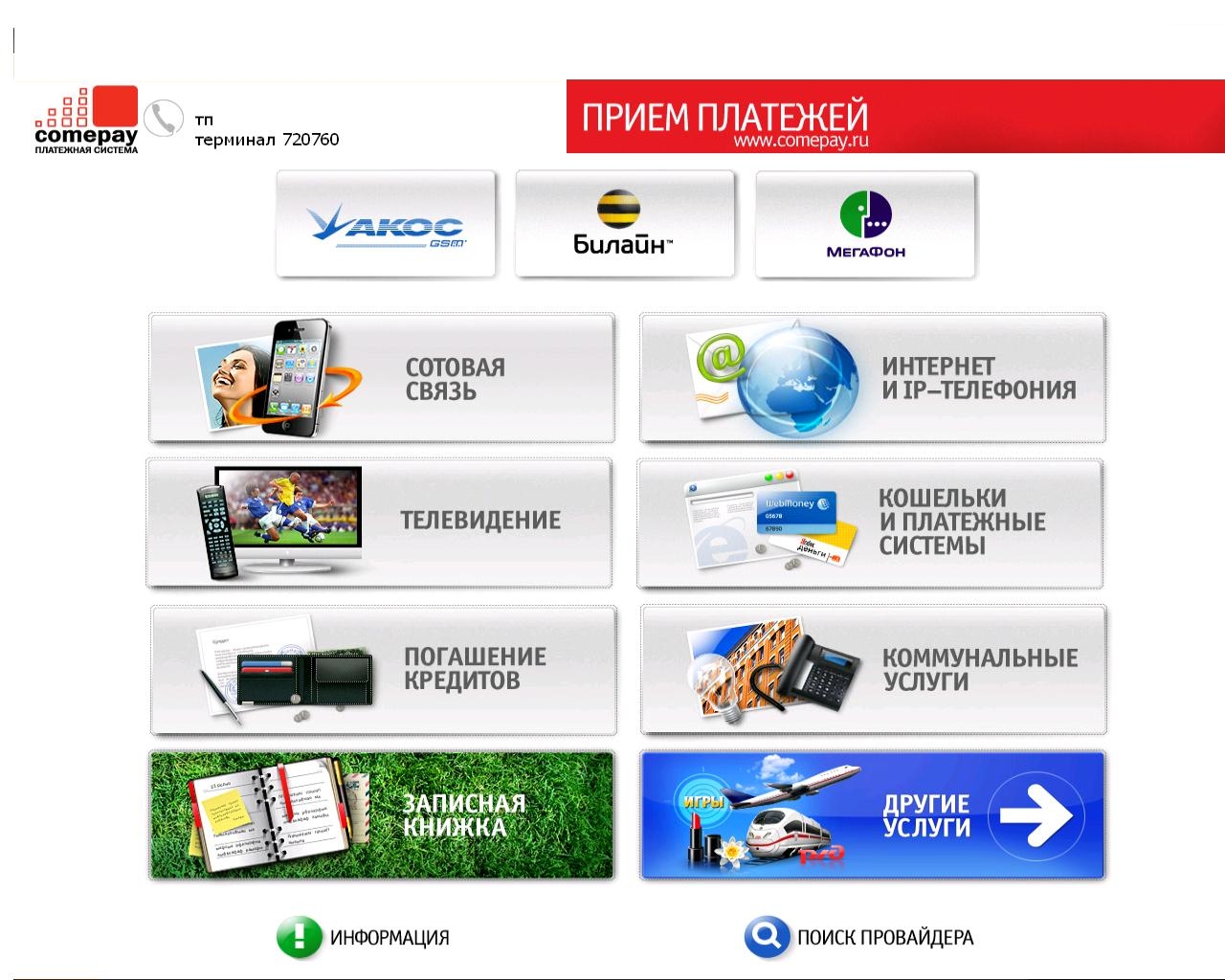

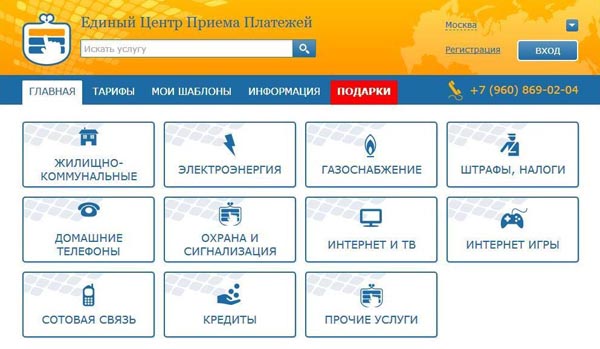

Вы сможете принимать платежи по Системе «Город» за услуги Операторов сотовой и проводной связи, кабельного и спутникового телевидения, интернета, а также за коммунальные услуги, детские сады и школы, штрафы ГИБДД и многое другое.

Это современный высокодоходный бизнес, требующий минимальных материальных и временных затрат.

Ваши преимущества

- прием платежей — это дополнительный бизнес. Он выгоден тем, что не требует больших затрат и при этом приносит доход!

- прием платежей расширяет спектр услуг, предоставляемых Вашей компанией. Представьте, сколько дополнительных клиентов получит Ваша торговая точка, если будет принимать платежи за коммунальные услуги, услуги связи и многое другое?! И насколько вырастет Ваш торговый оборот!

- Вы получаете практически готовый бизнес.

Для этого мы передаем Вам всю необходимую информацию, программное обеспечение, образцы документов, обучим Ваш персонал. Удобство, скорость и надежность предлагаемых нами решений позволяют открыть пункт по приему платежей, а разумное вознаграждение дает возможность окупить стартовые затраты по организации приема платежей за 2–3 месяца. Мы всегда готовы принять участие в решении возникших трудностей

Для этого мы передаем Вам всю необходимую информацию, программное обеспечение, образцы документов, обучим Ваш персонал. Удобство, скорость и надежность предлагаемых нами решений позволяют открыть пункт по приему платежей, а разумное вознаграждение дает возможность окупить стартовые затраты по организации приема платежей за 2–3 месяца. Мы всегда готовы принять участие в решении возникших трудностей

Как будут формироваться Ваши доходы

За каждую оплату счета или прием платежа в адрес оператора услуг Вы получаете вознаграждение. Размер вознаграждения зависит от объема платежей и определяется в Агентском договоре. Ограничений по общему объему приема платежей в день или месяц нет.

Операторы услуг самостоятельно повышают Ваши доходы. В острой конкурентной борьбе Операторы предлагают своим клиентам все новые и новые услуги, стимулируя клиентов к частому и постоянному их использованию, через размещение рекламы на ТВ, радио, в наиболее популярных газетах и журналах. Рост оборотов Операторов приводит к росту оборотов платежей через Ваши кассы и увеличивает Ваши доходы от этого бизнеса.

Ваши действия

- заключить договор банковского платежного агента с АО КБ «ФорБанк»

- открыть специальный банковский счет 40821 в АО КБ «ФорБанк»

- внести гарантийный взнос на счет

В дальнейшем возможно предоставление кредита в форме овердрафта на выгодных условиях.

Правила работы, которыми должны руководствоваться банковские платежные агенты при осуществлении своей деятельности

Правила привлечения банковских платежных агентов

Необходимые документы

Перечень поставщиков, чьи услуги оплачиваются по Системе «Город»

Единая региональная информационная система — Биллинговый центр

На основе системы S3.МЕГАПОЛИС возможно создание единого информационного пространства в жилищно-коммунальной сфере региона. Все участники рынка получают современный и удобный инструмент по осуществлению хозяйственной деятельности и управлению финансовыми и информационными потоками.

Участники проекта

Оператор системы – организация, регулирующая взаимоотношения между участниками Проекта и выполняющий следующие функции:

- Формирование единой базы по всем жилищно-коммунальным и другим услугам путем заключения договоров с поставщиками услуг;

- Формирование, печать и доставка Единых платежных документов (ЕПД) потребителям;

- Создание и обеспечение работы сети Абонентских центров и пунктов приема платежей;

Поставщики услуг – управляющие организации, ТСЖ, единые расчетные центры, ресурсоснабжающие организации, заключившие соответствующие договоры присоединения к Системе. Поставщики услуг размещают в единой базе данных всю необходимую информацию, необходимую для формирования ЕПД, качественного абонентского обслуживания пользователей жилищно-коммунальных услуг и организации приема платежей.

Поставщики услуг размещают в единой базе данных всю необходимую информацию, необходимую для формирования ЕПД, качественного абонентского обслуживания пользователей жилищно-коммунальных услуг и организации приема платежей.

Поставщик услуг имеет возможность прямого контроля в режиме реального времени за всеми процессами, начиная от формирования и доставки ЕПД и заканчивая оплатой и перечислением принятых денежных средств на собственный расчетный счет. Для этого Поставщику услуг устанавливается специальный модуль Системы или организуется он-лайновый режим обмена информацией между Системой и биллинговой системой поставщика услуг. Вся информация поставщика услуг, размещенная в системе, строго конфиденциальна и не доступна третьим лицам без особых указаний поставщика услуг.

Оператор ЕПД – организация, осуществляющая формирование, печать и доставку единого платежного документа на основании информации по лицевым счетам потребителей, размещенной поставщиками услуг в Системе. Оператор ЕПД осуществляет регламентируемую Правилами работы Системы деятельность, направленную на повышение платежной дисциплины потребителей.

Оператор ЕПД осуществляет регламентируемую Правилами работы Системы деятельность, направленную на повышение платежной дисциплины потребителей.

Абонентские центры – организации, имеющие доступ к соответствующей информации в базе данных системы и предоставляющие населению по поручению и от имени Поставщиков услуг услуги по абонентскому обслуживанию и приему платежей. Перечень услуг абонентского обслуживания определяется Поставщиком услуг индивидуально для каждого абонентского центра и может включать в себя консультацию абонентов, выдача справок, прием документов, прием платежей.

Оператор по приему платежей – некредитная организация, заключившая договоры с Поставщиками услуг на прием платежей населения в их адрес. Оператор по приему имеет возможность расширения сети пунктов приема платежей путем заключения агентских договоров с Платежными агентами.

Платежные агенты – некредитные организации, заключившие с Оператором по приему платежей агентские договора и осуществляющие прием платежей населения в адрес Поставщиков услуг.

Банк – кредитная организация, заключившая договоры с Поставщиками услуг на перевод в их адрес денежных средств плательщиков. Банк имеет возможность расширения сети пунктов приема платежей путем заключения агентских договоров с Банковкими платежными агентами.

Банковский платежные агенты – некредитные учреждения, заключившие с Банком агентские договора и осуществляющие прием платежей населения в адрес Поставщиков услуг.

Расчетный банк – кредитное учреждение, в котором открыт специальный счет для поступления всех принятых Агентами платежей. Поступившие на специальный счет денежные средства автоматически распределяются по расчетным счетам Поставщиков услуг.

Формирование единой базы данных

Единая база данных формируется на основе АИС «Информационный расчетный платежный комплекс» (АИС ИРПК), разработчик ООО «ИПК «Биллинговый центр». В информационной базе имеется информация по лицевым счетам большинства Поставщиков услуг, что позволяет осуществлять прием платежей, обслуживание абонентов и формирование единого платежного документа.

В информационной базе имеется информация по лицевым счетам большинства Поставщиков услуг, что позволяет осуществлять прием платежей, обслуживание абонентов и формирование единого платежного документа.

Единый платежный документ

Единый платежный документ (ЕПД) – платежный документ для внесения платы за содержание и ремонт жилого помещения и предоставление коммунальных услуг. Не зависимо от формы взаимоотношений между управляющими и ресурсоснабжающими организациями платежный документ включает в себя все жилищные и коммунальные услуги, получаемые потребителем.

Если по договору между управляющей и ресурсоснабжающей организациями получателем платежей за коммунальные услуги является ресурсоснабжающая организация или ресурсоснабжающая организация самостоятельно оказывает услуги напрямую потребителям, то в ЕПД соответственно в поле получатель платежей указываются реквизиты соответствующих организаций.

Единый платежный документ должен доставляться всем потребителям до 1 числа месяца следующего за расчетным. Получив ЕПД потребители имеют возможность провести оплату до 10 числа месяца, следующего за расчетным. Заполнив в ЕПД соответствующие поля, потребители могут в момент оплаты подать показания приборов учета с автоматическим подсчетом суммы платежа. Формирование, печать и доставку ЕПД осуществляет Оператор ЕПД.

Получив ЕПД потребители имеют возможность провести оплату до 10 числа месяца, следующего за расчетным. Заполнив в ЕПД соответствующие поля, потребители могут в момент оплаты подать показания приборов учета с автоматическим подсчетом суммы платежа. Формирование, печать и доставку ЕПД осуществляет Оператор ЕПД.

ОТНОШЕНИЯ МЕЖДУ УЧАСТНИКАМИ ПРОЕКТА

Договорные отношения

Основным документом, регулирующим отношения между участниками проекта, являются «Правила работы Системы»

Организацией определяющей «Правила работы Системы» и регулирующей отношения между участниками является Оператор

Каждый участник заключает с Оператором договор присоединения к Системе как определенный участник (Расчетный банк, Поставщик услуг, Абонентский центр, Оператор ЕПД, Оператор по приему платежей, Платежный агент, Банк, Банковский платежный агент).

Распределение информационных потоков

Оператор на основе информации предоставленной Поставщиками услуг формирует единую базу данных абонентов. Актуализация информации осуществляется в соответствии с техническим регламентом, определяемым индивидуально в отношении каждого Поставщика услуг. После 25 числа расчетного месяца, Поставщики услуг проводят предварительные начисления по всем лицевым счетам. Используя эти данные Оператор ЕПД в установленные сроки (до 1 числа, следующего за расчетным месяца) формирует, печатает ЕПД и доставляет их до потребителей. Информация по лицевым счетам абонентов и сформированным ЕПД автоматически становится доступной Абонентским центрам, Платежным Агентам, Банковским платежным агентам, работающим в Системе.

Актуализация информации осуществляется в соответствии с техническим регламентом, определяемым индивидуально в отношении каждого Поставщика услуг. После 25 числа расчетного месяца, Поставщики услуг проводят предварительные начисления по всем лицевым счетам. Используя эти данные Оператор ЕПД в установленные сроки (до 1 числа, следующего за расчетным месяца) формирует, печатает ЕПД и доставляет их до потребителей. Информация по лицевым счетам абонентов и сформированным ЕПД автоматически становится доступной Абонентским центрам, Платежным Агентам, Банковским платежным агентам, работающим в Системе.

Поставщики услуг в режиме реального времени имеют доступ к информации о принятых платежах и других операциях по лицевым счетам. Для этого Поставщикам услуг предоставляются автоматизированные рабочие места (АРМ).

Распределение финансовых потоков

При приеме платежей, в том числе и по ЕПД, плательщик определяет конкретного получателя платежа, реквизиты которого печатаются в чеке или приходном кассовом ордере. Вся информация о принятых платежах фиксируется в Системе и доступна для Поставщиков услуг. Для обеспечения прозрачности финансовых потоков в Системе предусматривается участник Расчетный банк – кредитное учреждение, осуществляющее распределение денежных средств. В Расчетном банке на специальном счете аккумулируются все принятые платежи абонентов. Поступившие на специальный счет денежные средства автоматически распределяются Системой по Поставщикам услуг и перечисляются Расчетным банком на их расчетные счета.

Вся информация о принятых платежах фиксируется в Системе и доступна для Поставщиков услуг. Для обеспечения прозрачности финансовых потоков в Системе предусматривается участник Расчетный банк – кредитное учреждение, осуществляющее распределение денежных средств. В Расчетном банке на специальном счете аккумулируются все принятые платежи абонентов. Поступившие на специальный счет денежные средства автоматически распределяются Системой по Поставщикам услуг и перечисляются Расчетным банком на их расчетные счета.

Оперативный контроль со стороны Поставщиков услуг и полная автоматизация движения денежных средств обеспечивают прозрачность и своевременность расчетов между участниками Системы.

ЗАКЛЮЧЕНИЕ

Создание единой интегрированной системы обслуживания абонентов обеспечит Поставщикам услуг переход на новый качественный уровень работы с потребителями. Организация единых абонентских центров и переход к Единому платежному документу приведут к повышению эффективности работы сбытовых подразделений и усилению контроля за финансовыми потоками. Качественный информационный и платежный сервис, предоставляемый потребителям, повысит уровень собираемости платежей, снижение дебиторской задолженности и способствуют формированию позитивного имиджа предприятий жилищно-коммунальной сферы.

Качественный информационный и платежный сервис, предоставляемый потребителям, повысит уровень собираемости платежей, снижение дебиторской задолженности и способствуют формированию позитивного имиджа предприятий жилищно-коммунальной сферы.

Практика приема выгодных некоммерческих платежей

Обработка платежей для некоммерческих организаций может показаться запутанным и сложным делом. Это далеко не так! Поскольку сбор пожертвований — это основа сбора средств, благотворительные организации должны понимать электронные инструменты, необходимые для получения средств. Независимо от того, знаком ли вам этот процесс или ваша некоммерческая организация является стартапом, продолжайте читать, чтобы узнать 4-1-1 о некоммерческих платежных решениях, выбранных для ваших нужд.

Что такое обработка платежей НКО (некоммерческой организации)?

В общем, обработка платежа относится к шагам, предпринимаемым, когда жертвователь представляет кредитную карту, дебетовую карту или электронный чек для виртуального пожертвования. После утверждения, пакетной обработки и расчета транзакция поступает на банковский счет НКО. Для успешного и оптимизированного процесса благотворительной организации нужны два инструмента — платежный шлюз и торговый счет.

После утверждения, пакетной обработки и расчета транзакция поступает на банковский счет НКО. Для успешного и оптимизированного процесса благотворительной организации нужны два инструмента — платежный шлюз и торговый счет.

Торговый счет дает вам возможность принимать электронные платежи через сети кредитных карт или автоматизированную клиринговую палату (ACH). Платежный шлюз подключается напрямую к вашему торговому счету. Это интерфейсный инструмент, в котором платежная информация надежно вводится и, в некоторых случаях, хранится в зашифрованном виртуальном сейфе.

Почему обработка платежей важна для НКО?

В эту эпоху онлайн-раздача популярнее, чем когда-либо прежде. Следовательно, благотворительные организации могут захотеть предоставить донорам возможность поддержать их усилия с помощью онлайн-платежей или платежей по телефону (MOTO). Чтобы принимать пожертвования онлайн, необходимо наличие торгового счета.

Многие люди хотят поддержать какое-то дело, но у них нет времени, чтобы стать волонтером или лично внести денежный взнос. Ваша НКО может быстро потерять этих добровольных жертвователей, если не будет доступно удобное, безопасное и разнообразное платежное решение.

Ваша НКО может быстро потерять этих добровольных жертвователей, если не будет доступно удобное, безопасное и разнообразное платежное решение.

Различные типы платежных систем НКО

Как упоминалось ранее, для того, чтобы некоммерческая организация могла принимать электронные платежи от доноров, они должны работать с надежной платежной системой. Эти поставщики услуг предлагают как платежный шлюз, так и торговую учетную запись, позволяющую благотворительной организации принимать онлайн-платежи.

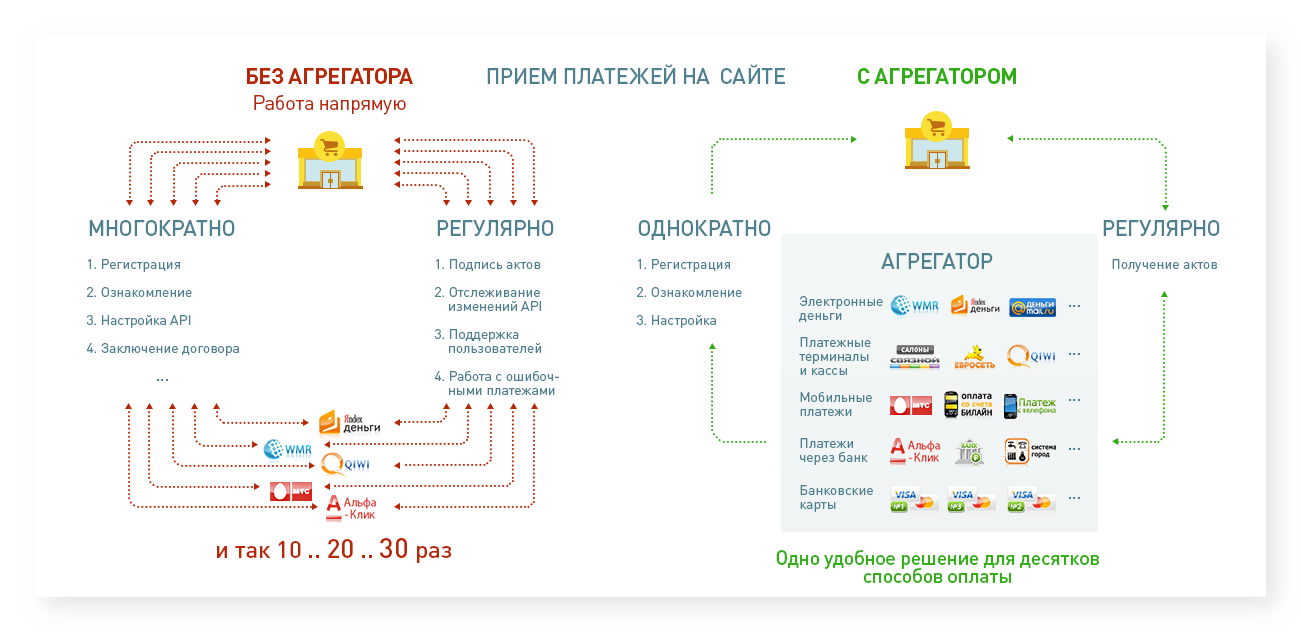

Некоммерческие организации могут выбрать платежную систему двумя способами.Вы можете работать как с агрегаторами, так и с выделенными платежными системами. Мы объясним различия ниже.

Агрегаторы

Агрегаторыпредлагают услугу, аналогичную PayPal и Stripe. Когда вы работаете с агрегатором, вы можете обрабатывать виртуальные транзакции, не имея мерчант-аккаунта. Преимущества этого включают быструю настройку.

Однако у работы с агрегаторами есть и обратная сторона. Ваша организация должна будет поделиться учетной записью продавца с другими клиентами, которые используют эту услугу.Если один из клиентов станет жертвой мошенничества, ваша НКО рискует потерять средства.

Ваша организация должна будет поделиться учетной записью продавца с другими клиентами, которые используют эту услугу.Если один из клиентов станет жертвой мошенничества, ваша НКО рискует потерять средства.

Выделенные обработчики платежей

Лучшей альтернативой для некоммерческих организаций является специальный платежный процессор. Они также разрешают виртуальные транзакции, но ваша благотворительность будет делать это через частную и эксклюзивную учетную запись продавца. Ваши средства в безопасности с помощью специальных платежных систем, так как ваш торговый счет обрабатывает платежи исключительно на вашу благотворительность. Если ваш торговый счет станет жертвой мошенничества, поставщик услуг окажет вам необходимую помощь.

Как правительства и некоммерческие организации проводят обработку платежей?

Первый шаг в обработке государственных платежей — это выбор подходящей платежной системы. Затем составьте план того, как вы будете проводить транзакции онлайн-платежей. Ваш поставщик торговых услуг поможет вам создать индивидуальное решение, которое идеально соответствует потребностям вашей организации.

Ваш поставщик торговых услуг поможет вам создать индивидуальное решение, которое идеально соответствует потребностям вашей организации.

Для новичков ваша платежная система создаст необходимые инструменты, такие как онлайн-формы пожертвований. Если у вас есть устоявшаяся система, вам нужно будет работать рука об руку с платежным процессором, услуги которого можно легко интегрировать с вашими текущими инструментами.

Очень важно, чтобы некоммерческие организации обеспечивали интеграцию своих инструментов с сервисами их платежных систем. Это обеспечивает эффективность, экономит время и снижает вероятность ошибок.

Виды платежей, принимаемых некоммерческими организациями

Чем больше платежей может принять ваш процессор, тем больше вариантов оплаты вы предложите своим донорам. Вот почему вам нужно работать с гибким и профессиональным поставщиком услуг торгового счета.В целом, ниже приведены два основных типа оплаты, которые может принять ваша организация:

- ACH Payments — электронные чеки, списываемые напрямую с текущего счета донора.

- Кредитные карты — прием кредитных и дебетовых карт, включая American Express, Discover, Mastercard и Visa.

Меры безопасности, которые необходимо предпринять при обработке государственных платежей

Чтобы заслужить лояльность жертвователей, вы должны сначала установить доверие. Помните, что эти доноры, делая взносы, делятся с вами своими финансовыми данными.Поэтому вам необходимо обеспечить безопасную обработку их данных.

Вы можете добиться этого, работая с платежным процессором, который гарантирует безопасную обработку платежей и соответствует требованиям PCI. Ниже приведены некоторые дополнительные меры, которые вы можете предпринять, когда дело доходит до обеспечения обработки платежей некоммерческих организаций.

- Ввести в действие положение, согласно которому все доноры должны будут вводить номер CVV при внесении взносов. Этот шаг поднимает безопасность на совершенно новый уровень и сводит к минимуму мошенничество.

- Используйте систему проверки адресов, которая сравнит адрес для выставления счетов доноров с адресами в их банках.

- Придумываю минимальную сумму пожертвования. Это не позволяет мошенникам превратить вашу платформу в полигон.

Как снизить плату за обработку для государственных и некоммерческих организаций?

Работа некоммерческой 101 требует от вас сокращения расходов и увеличения сбережений. В основном это связано с тем, что средства и ресурсы обычно ограничены. Хотя есть много способов сэкономить на расходах, одним из наиболее эффективных способов является снижение государственных и некоммерческих сборов за обработку платежей.

Ведущие платежные системы обычно снижают комиссию за обработку для постоянных клиентов. Если ваш текущий процессор отказывается, вы всегда можете поискать в другом месте. Иногда снизить скорость обработки платежей можно так же просто, как предъявить подтверждение вашего номера 501 (c). Продление или продление контракта также может дать вам право на скидку. Всегда спрашивайте у своей платежной системы совета, как снизить ставки.

Если вы хотите принимать пожертвования через Интернет, самое время обратить внимание на надежную обработку платежей. Тем некоммерческим организациям, которые уже принимают платежи по кредитным картам, вам, вероятно, следует просмотреть свои ежемесячные отчеты и увидеть свои текущие ставки.

Тем некоммерческим организациям, которые уже принимают платежи по кредитным картам, вам, вероятно, следует просмотреть свои ежемесячные отчеты и увидеть свои текущие ставки.

Payment Savvy — инновационный лидер в области обработки некоммерческих платежей. Государственное учреждение или благотворительная организация 501 (c) всегда предоставит масштабируемые, доступные по цене платежные решения, соответствующие уровню 1 PCI-DSS. Вы хотите узнать больше? Обсудите свои варианты с одним из наших опытных членов команды сегодня!

Понимание и отслеживание затрат на прием платежей по картам

Роберт Унгер

Платежи по кредитным и дебетовым картам растут.В «Исследовании платежей Федеральной резервной системы за 2016 год», в котором отслеживаются долгосрочные тенденции потребительских и корпоративных платежей, говорится, что:

Платежи, сделанные с помощью универсальных кредитных карт и дебетовых карт без предоплаты, росли быстрее, чем другие типы платежей, с 2012 по 2015 год, в выражении как процентного роста, так и роста количества.

Рост карточных платежей обычно связан с увеличением затрат, связанных с приемом платежей. Тем не менее, компании часто сталкиваются с проблемами, когда дело доходит до отслеживания связанных показателей затрат.

В этом блоге мы беседуем с Анандом Гоэлем, основателем компании Optimized Payments Consulting (OPC). OPC помогает компаниям понимать расходы на прием платежей и управлять ими. Основываясь на его опыте и вопросах, которые мы получили в справочной службе Payments, мы хотим объяснить и обезвредить компоненты затрат на прием карт и ключевые показатели, которые нужно отслеживать для биллеров, продавцов, поставщиков и любой организации, которая принимает карты для платежей. .

Rob : Платежи кредитной, дебетовой и предоплаченной картой предлагают удобство, судебное решение и другие функции, которые, возможно, недоступны для других типов платежей.Часто выбор платежа зависит от плательщиков, и у них есть стимулы использовать карты, например программы вознаграждения для потребителей и программы «скидок» для предприятий. Каковы последствия увеличения использования карт для биллеров, продавцов, поставщиков и т. Д., Принимающих карты?

Каковы последствия увеличения использования карт для биллеров, продавцов, поставщиков и т. Д., Принимающих карты?

Ананд : Непосредственно подразумевается, что карты составляют значительную часть тендерного состава, до 80% в продуктовом и розничном магазине, и их рост происходит за счет чеков и наличных денег. По мере увеличения количества карточных платежей абсолютная комиссия за прием карточных платежей будет увеличиваться.На менеджеров казначейства ложится ответственность управлять повышенными комиссиями, связанными с приемом платежей.

Роб : Это кажется очевидным, но важно ли компаниям отслеживать расходы на прием платежей по картам?

Ананд : Совершенно верно! Прием платежей по картам — это услуга и процесс, как и другие процессы в организациях. Затраты могут выйти из-под контроля, если их не контролировать; компании могут оставлять деньги на столе. Знание ваших затрат очень важно для получения прибыли.

Сложность в том, что нет единой скорости приема карт. На стоимость карты влияет множество переменных. Однако важно то, что на эти переменные можно повлиять. Иногда корпорации считают, что прием карт — это как услуга, а это означает, что ставка устанавливается для всех и не может быть изменена. Но плата за обработку карт, которую платят корпорации, совсем не такая. Когда-то было несколько обменных курсов; сейчас их сотни.Корпорации могут влиять на многие переменные, влияя на стоимость приема платежей.

Rob : Понятно — важно знать ваши затраты на прием платежей, так как это влияет на чистую прибыль, а компании могут влиять на их ставки. Итак, сначала перейдем к определенному уровню: каковы ключевые компоненты, составляющие «всеохватывающую» стоимость приема карт для компании?

Ананд : Есть три основных компонента затрат на прием карт:

- Первый — это обменный пункт, который составляет 70-85% от общей стоимости приема карты.

Interchange оплачивает стимулы (например, возврат наличных, мили, баллы), предоставляемые клиентам за использование карт.

Interchange оплачивает стимулы (например, возврат наличных, мили, баллы), предоставляемые клиентам за использование карт. - Другой — это взносы и взносы, составляющие 10-15% от общих затрат. Эти комиссии поступают в сети карт: Visa, MasterCard, Discover и American Express.

- Комиссия за эквайринг — последний компонент. Около 15-20% затрат на прием карты ложится на платежную систему или организацию, которая предоставляет продавцу услуги авторизации, расчетов и отчетности.

Существуют и другие дополнительные расходы, но это три основных вида затрат в порядке важности.

Rob : Я предполагаю, что большинство компаний знают «большую тройку». Можно ли также предположить, что у компаний обычно есть стандартные показатели и процессы для отслеживания своих затрат? Как компании обычно отслеживают расходы на прием карт?

Ананд : Надзор за расходами на прием карт в большинстве средних и крупных корпораций осуществляется казначейской группой. У них есть сотни других вещей, о которых нужно беспокоиться, а это означает, что вы редко найдете команды, которые действительно разбираются в тонкостях приема карт.Иногда да, но большинство — нет. Многие строят свои собственные процессы, загружая сводные данные с веб-сайта эквайера и импортируя их в электронную таблицу Excel. Или отслеживание осуществляется путем просмотра главной книги. В том, чем здесь занимаются организации, существует большая разница.

У них есть сотни других вещей, о которых нужно беспокоиться, а это означает, что вы редко найдете команды, которые действительно разбираются в тонкостях приема карт.Иногда да, но большинство — нет. Многие строят свои собственные процессы, загружая сводные данные с веб-сайта эквайера и импортируя их в электронную таблицу Excel. Или отслеживание осуществляется путем просмотра главной книги. В том, чем здесь занимаются организации, существует большая разница.

Роб : Несмотря на важность знания и отслеживания ваших затрат, похоже, что несоответствие в процессах — или даже отсутствие каких-либо действий — может указывать на то, что это довольно сложная задача.Почему так сложно узнать свои затраты, когда мы знаем, что затраты в основном будут основываться на компонентах «большой тройки»?

Ананд : Прием карт очень сложен. Три основные причины:

- Компании могут иметь отношения с несколькими поставщиками платежей, каждый из которых использует свой язык и коды для описания сборов.

Кроме того, некоторые эквайеры выставляют счета в конце месяца, а некоторые — просроченные. Это означает, что в счетах могут быть сборы за предыдущие месяцы — некоторые за два месяца назад — и сборы нужно будет распределить на правильный месяц.

Кроме того, некоторые эквайеры выставляют счета в конце месяца, а некоторые — просроченные. Это означает, что в счетах могут быть сборы за предыдущие месяцы — некоторые за два месяца назад — и сборы нужно будет распределить на правильный месяц. - И любой бизнес, совершающий транзакции на сумму более 1 миллиона долларов, должен иметь прямые отношения с American Express.

- Наконец, предприятиям необходимо выяснить, что включить в их «эффективную стоимость». Следует ли включать возвратные платежи и сборы за использование шлюза? Да, это можно сделать, но вам нужно поддерживать последовательные определения. Рекомендуемый совет — исключить возвратные платежи, потому что они относятся к другому животному и могут быть связаны с мошенничеством и другими проблемами.

Роб : Можете ли вы уточнить «эффективную стоимость» и как ее рассчитать?

Anand : «Эффективная стоимость» — это средневзвешенное выражение затрат на прием карты. Это единственный наиболее важный показатель для понимания затрат на прием ваших карт, и он расскажет вам об эффективности ваших платежных операций больше, чем любой другой показатель. Эффективная стоимость рассчитывается путем сложения общих сборов за обработку карт и последующего деления этой суммы на чистый доход от продаж без учета возмещения. Эффективная стоимость выражается в процентах, поэтому эффективная стоимость «2,15%» означает, что компания имеет 2,15 доллара в виде комиссии за каждые 100 долларов дохода.

Это единственный наиболее важный показатель для понимания затрат на прием ваших карт, и он расскажет вам об эффективности ваших платежных операций больше, чем любой другой показатель. Эффективная стоимость рассчитывается путем сложения общих сборов за обработку карт и последующего деления этой суммы на чистый доход от продаж без учета возмещения. Эффективная стоимость выражается в процентах, поэтому эффективная стоимость «2,15%» означает, что компания имеет 2,15 доллара в виде комиссии за каждые 100 долларов дохода.

Роб : Ананд, вы уже какое-то время занимались платежами по картам и отслеживанием связанных расходов.Есть ли что-нибудь, что вас все еще удивляет? Есть ли какие-нибудь мифы, с которыми вы все еще сталкиваетесь?

Ананд : Меня все еще удивляют две вещи. Во-первых, корпорации все еще спрашивают, можно ли снизить комиссионные. Как я уже упоминал, многие обычно думают, что плата за карту аналогична оплате за коммунальные услуги, и что ставки в значительной степени заблокированы. Им нужно преодолеть препятствие, которое вы можете повлиять на комиссию по карте. Второе, что меня удивляет, — это то, что многие корпорации не знают свою эффективную стоимость карточных платежей.Это действительно удивительно, особенно для крупных корпораций.

Им нужно преодолеть препятствие, которое вы можете повлиять на комиссию по карте. Второе, что меня удивляет, — это то, что многие корпорации не знают свою эффективную стоимость карточных платежей.Это действительно удивительно, особенно для крупных корпораций.

Rob : Мы говорили о важности знания эффективной ставки затрат. И я уверен, что компании хотели бы снизить свои затраты на прием и уйти от «полезного» образа мышления. Какова одна из основных рекомендаций для этого?

Ананд : Вести переговоры и анализировать обмен. Компаниям необходимо вести переговоры со своим эквайером, чтобы получить наиболее конкурентоспособные сборы за обработку. И им необходимо проанализировать обмен, чтобы убедиться, что они получают самые низкие ставки обмена, доступные для своих транзакций.

Rob : Имеет смысл для компаний, которые принимают платежи по картам. Что посоветуют компаниям, которые только сейчас рассматривают возможность предлагать оплату картой?

Ананд : Большинство компаний, плохо знакомых с приемом карт, начинают с учетом потребностей клиентов, иначе решение может быть в значительной степени обусловлено рынком. Карты предлагают удобство для клиентов, могут дать конкурентное преимущество или, возможно, могут снизить DSO (количество дней продажи). Им просто нужно иметь в виду, что при приеме карты 2-3% выручки пойдет на комиссию.Есть определенные отрасли, где маржа может поддержать или не поддержать этот вариант.

Карты предлагают удобство для клиентов, могут дать конкурентное преимущество или, возможно, могут снизить DSO (количество дней продажи). Им просто нужно иметь в виду, что при приеме карты 2-3% выручки пойдет на комиссию.Есть определенные отрасли, где маржа может поддержать или не поддержать этот вариант.

Rob : Стоимость приема карт — большая тема, и в этом блоге мы коснулись ее поверхности. Optimized Payments Consulting and Elevation, консалтинговое подразделение NACHA, совместно разработали официальный документ, а также предлагают бесплатный веб-семинар 19 сентября, в 13–2 часа дня. По восточному времени. О чем еще рассказывается в официальном документе и веб-семинаре?

Ананд : Мы более подробно рассмотрим три компонента обработки карт: обмен, начисления / сборы и комиссии за эквайринг.Мы рассмотрим пример расчета эффективных затрат. И вебинар будет очень интерактивным, с возможностью задать конкретные вопросы.

Роб : Спасибо, Ананд. Отличная информация! Я призываю людей скачать бесплатный технический документ и подписаться на бесплатный веб-семинар, чтобы узнать больше.

Отличная информация! Я призываю людей скачать бесплатный технический документ и подписаться на бесплатный веб-семинар, чтобы узнать больше.

Как работает индустрия обработки платежей?

Вы когда-нибудь задумывались, что происходит за кулисами, когда производится онлайн-платеж? Если вы только начинаете заниматься электронной коммерцией и онлайн-платежами — или если вам просто интересно узнать о процессе — может быть сложно ориентироваться в запутанной терминологии, используемой в отрасли, и понять, что и как делает каждый участник.

Таким образом, в этом сообщении блога мы объясним основные условия платежной инфраструктуры , которые вам необходимо понять, и то, как они работают вместе, чтобы обеспечить глобальные транзакции электронной коммерции .

1. Торговец Начнем с продавца — лица, предлагающего товары или услуги на продажу.

Что такое торговец?

Торговец — это любое лицо или компания, которые продают товары или услуги. Торговец электронной коммерции относится к стороне, которая продает товары или услуги через Интернет.

Торговец должен работать с банком-эквайером, чтобы подать заявку и получить торговый счет — счет, который позволяет продавцу принимать кредитные и дебетовые карты — чтобы иметь возможность начать продавать и получать платежи от покупателей. Вам, вероятно, интересно, что такое банк-эквайер — ну, это банк или финансовое учреждение, которое является зарегистрированным участником сети карт, такой как Visa или MasterCard, и принимает (или приобретает) транзакции для продавцов от имени дебетовой и сети кредитных карт.Мы расскажем об этом более подробно позже в этом сообщении блога.

Что такое торговый счет?

Это счет, выпущенный банком-эквайером, который позволяет предприятию принимать кредитные и дебетовые карты.

Счет продавца — это номер счета, выданный банком-эквайером для конкретного продавца. Этот номер счета аналогичен другим уникальным номерам счетов, выпущенным банком (например, номер банковского счета), но специально используется продавцом, чтобы идентифицировать себя как владельца информации о транзакции, которую он отправляет в банк, а также как получателя. средств от транзакций.В рамках заявки на получение торгового счета продавцы должны согласиться следовать правилам, установленным ассоциациями карт, такими как Visa или MasterCard.

Торговые счета облагаются различными комиссиями. Эти сборы могут быть реализованы посредством ежемесячного выставления счетов, в процентах от каждой транзакции или и того и другого.

После того, как продавец получил торговый счет, всякий раз, когда покупатель покупает товар с помощью кредитной или дебетовой карты, продавец отправляет информацию о транзакции покупки в свой банк-эквайер, который затем передает ее через сеть сопоставления карт на карту банк-эмитент держателя. Банк-эмитент утвердит или отклонит платеж и выставит счет держателю карты на сумму, причитающуюся продавцу.

Банк-эмитент утвердит или отклонит платеж и выставит счет держателю карты на сумму, причитающуюся продавцу.

Если клиент использует цифровой кошелек (например, Visa Checkout, Google Pay и т. Д.) Или другой способ онлайн-оплаты, данные транзакции будут передаваться от продавца поставщику кошелька, а оттуда — к платежным системам, банкам-эквайерам и т. Д. вперед.

2. ПокупательПокупатель — это покупатель, который покупает товары или услуги у продавца.

Когда покупатели совершают покупки в Интернете, они обычно размещают заказ на товар или услугу на веб-сайте продавца. Они будут вводить свои платежные реквизиты — данные кредитной / дебетовой карты или другие способы оплаты — на защищенных веб-страницах или страницах корзины (URL с префиксом «HTTPS»), после чего информация зашифровывается веб-браузером и отправляется на серверы продавца. или поставщику платежных услуг или платежному шлюзу , который продавец использует для приема платежей.

После авторизации платежа ( Авторизация кредитной карты, ) продавец выполнит заказ для покупателя.

3. Обработка платежейПосле того, как продавец получил торговый счет, всякий раз, когда покупатель покупает товар с помощью кредитной или дебетовой карты, продавец отправляет информацию о транзакции покупки в процессор платежей , используемый его банком-эквайером через платежный шлюз .

Что такое платежный шлюз?

Платежный шлюз — это программное обеспечение, которое упрощает передачу информации о транзакциях.

Платежные шлюзы — это программное обеспечение и серверы, которые передают информацию о транзакции в банки-эквайеры и ответы от банков-эмитентов (например, утверждена ли транзакция или отклонена). По сути, платежные шлюзы облегчают общение внутри банков. Наберитесь терпения, мы немного объясним, что такое банк-эмитент.

Наберитесь терпения, мы немного объясним, что такое банк-эмитент.

Безопасность является неотъемлемой частью всех платежных шлюзов; конфиденциальные данные, такие как номера кредитных карт, должны быть защищены от любых мошеннических действий. Карточные ассоциации создали набор правил и стандартов безопасности, которым должен следовать любой, у кого есть доступ к карточной информации, включая шлюзы. Этот набор правил и стандартов безопасности называется стандартом безопасности данных индустрии платежных карт (PCI-DSS или PCI).

Отправка заказа выполняется с использованием протокола HTTPS, который безопасно передает личную информацию через стороны, участвующие в транзакции.Платежные шлюзы обычно взимают с тех, кто их использует, комиссию за транзакцию.

Многие продавцы электронной коммерции используют поставщиков платежных услуг , чтобы получить доступ к платежным шлюзам и, таким образом, иметь возможность принимать платежи. В этом случае поставщик платежных услуг сделает функциональность шлюза доступной для продавца и его клиентов.

Что такое поставщик платежных услуг (PSP)?

Поставщик платежных услуг — это третья сторона, которая помогает продавцам принимать и упрощать платежи.

Поставщики платежных услуг сотрудничают с банками-эквайерами и их платежными системами , чтобы предложить торговцам возможность принимать платежи . Поставщики платежных услуг часто предлагают услуги в дополнение к обработке транзакций. Эти услуги включают соответствие стандарту безопасности данных индустрии платежных карт (PCI), защиту от мошенничества и возможность обрабатывать разные валюты и переводить на разные языки.

PSP отправляет (через платежный шлюз) информацию о транзакции, инициированную покупателем с продавцом, процессору платежей , используемому банком-эквайером продавца.

Что такое платежная система?

Обработчик платежей — это компания, уполномоченная обрабатывать транзакции по кредитным картам между покупателями и продавцами.

Платежные процессоры позволяют продавцам принимать платежи по дебетовым или кредитным картам в Интернете, обеспечивая соединение с банком-эквайером.Эти процессоры выполняют множество функций, например, оценивают, являются ли транзакции действительными и утвержденными, используя меры по борьбе с мошенничеством, чтобы гарантировать, что транзакция покупки инициирована источником, который, по их утверждению, является. Обработчики должны соответствовать стандартам и правилам, установленным ассоциациями кредитных карт. Эти стандарты включают правила, касающиеся мошенничества, возвратных платежей и кражи личных данных.

Если покупатель использовал кредитную или дебетовую карту для размещения заказа у продавца, обработчик платежей передает информацию о транзакции со шлюза в соответствующую ассоциацию карт .

Что такое карточная ассоциация?

Карточная ассоциация — это сеть банков, которые обрабатывают платежные карты определенной марки (например, Visa, Mastercard и т. Д.).

Д.).

Карточная ассоциация либо одобряет, либо отклоняет транзакцию напрямую (например, в случае American Express), либо связывается с банком-эмитентом карты для авторизации (в случае Visa / MasterCard).

4.Банки и расчет сделок

Что такое банк-эмитент?

Банк-эмитент — это любой банк или финансовое учреждение, которое предоставляет (или выпускает) кредитные или дебетовые карты через ассоциации карт.

Банк-эмитент несет ответственность за способность держателя карты погасить накопленный им долг с помощью кредитной карты или кредитной линии, предоставленной банком.

После получения запроса на авторизацию карты от ассоциации карт банк-эмитент одобряет или отклоняет транзакцию, в зависимости от финансового положения покупателя.

Что такое банк-эквайер?

Банк-эквайер — это банк или финансовое учреждение, которое принимает транзакции по дебетовым или кредитным картам для держателя карты.

Как работает банк-эквайер?

Эквайеры / банки-эквайеры являются зарегистрированными участниками сети карт, таких как MasterCard или Visa, и принимают (или приобретают) транзакции от имени этих сетей дебетовых и кредитных карт для продавца.Карточная сеть соединяет банки-эквайеры с банками-эмитентами, чтобы можно было проверить транзакцию клиента. Каждый раз, когда владелец карты использует дебетовую или кредитную карту для покупки, банк-эквайер либо одобряет, либо отклоняет транзакции на основе информации, имеющейся у сети карт и банка-эмитента о счете этого держателя карты.

Помимо управления транзакциями, эквайер также принимает на себя полный риск и ответственность, связанные с транзакциями, которые он обрабатывает. Из-за этого эквайер взимает различные комиссии за свои услуги.Эти комиссии различаются в зависимости от эквайера, но обычно они взимаются за такие действия, как транзакции, возврат средств, возвратные платежи и т. Д. Эквайер взимает комиссию от своего имени, от имени сети карт и банка-эмитента с учетом затрат на обмен кредитных карт.-e1579350732955.png)

Что такое авторизация карты?

Авторизация карты — это запрос на проверку того, одобрена ли карта для использования для завершения данной транзакции покупки.

Авторизация необходима, чтобы проверить, достаточно ли средств на дебетовой или кредитной карте держателя карты и разрешена ли покупка у продавца.Запрос на авторизацию сначала появляется, когда владелец карты пытается приобрести товар или услугу с помощью дебетовой или кредитной карты.

Запрос на авторизацию сначала отправляется через банк-эквайер продавца и соответствующий платежный процессор, чтобы определить банк держателя карты ( банк-эмитент ). Получив уведомление, банк-эмитент держателя карты затем определяет, будет ли сделка с продавцом одобрена или отклонена на основании кредитной линии держателя карты.Если банк-эмитент одобрит транзакцию, он заблокирует («авторизацию») необходимые средства на счете покупателя.

Банк-эмитент затем сообщает результат (одобрен / отклонен) и причину его обратно процессору платежей, который, в свою очередь, передает их продавцу и покупателю через платежный шлюз. Если транзакция одобрена, то сумма транзакции списывается со счета держателя карты, и держателю карты выдается квитанция.Весь описанный выше процесс занимает не более нескольких секунд в реальном времени.

Следующий шаг — выполнение продавцом заказа, размещенного покупателем. После того, как продавец выполнит заказ, банк-эмитент аннулирует авторизацию средств покупателя и подготовится к расчету по транзакции с банком-эквайером продавца .

Что такое обмен кредитными картами?

Обмен кредитными картами — это процесс, в котором банк-эквайер или банк-эквайер отправляет утвержденные транзакции по картам от имени своих продавцов.

Interchange относится к клирингу и расчету записей между участниками платежной системы. Этот термин также может использоваться для описания комиссий или трансфертных цен между эмитентами и эквайерами. Участвующие эквайеры и эмитенты платят или получают обмен каждый раз, когда используется кредитная или дебетовая карта. Например, банки оплачивают обменные операции по карточным транзакциям. Этот сбор, как правило, выплачивается банком-эквайером или банком продавца, банкам потребителя или банку-эмитенту.

Этот термин также может использоваться для описания комиссий или трансфертных цен между эмитентами и эквайерами. Участвующие эквайеры и эмитенты платят или получают обмен каждый раз, когда используется кредитная или дебетовая карта. Например, банки оплачивают обменные операции по карточным транзакциям. Этот сбор, как правило, выплачивается банком-эквайером или банком продавца, банкам потребителя или банку-эмитенту.

В интересах эффективности продавцы обычно отправляют все свои одобренные транзакции в свои банки-эквайеры — через свои платежные системы — в конце каждого дня в пакетном режиме. Затем банк-эквайер отправляет запрос об урегулировании транзакции в участвующие в банки-эмитенты покупателей.

Что такое расчет по сделке?

Расчет транзакции — это процесс, посредством которого продавец получает средства для транзакции с покупателем.

Как работает расчет по сделке?

После получения всех разрешений и согласований участвующих сторон банк-эмитент покупателя отправляет средства в банк-эквайер продавца через платежную систему этого банка. Затем банк-эквайер берет эти средства и помещает их на счет продавца. Это называется расчетной оплатой или расчетом.

Затем банк-эквайер берет эти средства и помещает их на счет продавца. Это называется расчетной оплатой или расчетом.

Для типичных транзакций по карте, даже если авторизация и утверждение выполнения заказа занимают всего несколько секунд, для завершения всей схемы обработки платежей в фоновом режиме может потребоваться до трех дней.

И вот, вкратце, как работает платежная индустрия. Теперь вы должны лучше понимать все сущности, участвующие в онлайн-транзакциях, и последовательность операций обработки платежей, лежащих в основе цифровой торговли.

Чтобы узнать больше о терминах и концепциях обработки онлайн-платежей, обязательно ознакомьтесь с этим полным руководством.

0,00 ср. рейтинг ( 0 % оценка) — 0 голосов

Прием платежей для продавцов B2B — EVO Payments

Эксперты по платежам B2B

EVO B2B® поможет снизить общие затраты на обработку для наших продавцов и предоставит простые решения для автоматизации процесса A / R и увеличения денежного потока. В отличие от многих платежных систем, которые облегчают прием платежей, мы исключили посредников.

В отличие от многих платежных систем, которые облегчают прием платежей, мы исключили посредников.

| EVO B2B ПРЕДЛОЖЕНИЯ: | |

|

|

Подробнее:

Анкер PayFabric

PayFabric Gateway легко интегрирует платежи в любое приложение или платформу

PayFabric® Gateway a — это облачная платформа для приема платежей и хаб для хранения, разработанная Nodus Technologies, подразделением EVO Payments, которое создает инструменты автоматизации A / R и является ведущим поставщиком интеграции платежей для Microsoft Dynamics.

PayFabric может быть легко и просто интегрирован с любым приложением, системой и средой вспомогательного офиса. Помимо обеспечения обработки кредитных карт и ACH, PayFabric упрощает соответствие требованиям PCI, поддерживает токенизацию и, поддерживая транзакции уровня II и III, помогает торговцам B2B экономить на скорости обработки.

Функции PayFabricВИРТУАЛЬНЫЙ ТЕРМИНАЛ

Виртуальный терминалPayFabric позволяет легко превратить любое подключенное к Интернету устройство в недорогой и удобный способ принимать платежи по кредитным и дебетовым картам с подписью.Обработка платежей из настольных и мобильных приложений, платформ ERP и CRM, считывание карт и многое другое.

- Принимать ACH, дебетовые карты и карты всех брендов, включая Visa, Mastercard, American Express, Discover и JCB

- Продвигает данные транзакций уровня II и уровня III для корпоративных и покупных карт

ССЫЛКА НА ПЛАТЕЖ

Гиперссылка, позволяющая быстро и легко получать платежи. Клиенты просто щелкают ссылку в электронном письме или текстовом сообщении, чтобы просмотреть детали счета и произвести оплату, не заходя на веб-сайт или платежный портал.

Клиенты просто щелкают ссылку в электронном письме или текстовом сообщении, чтобы просмотреть детали счета и произвести оплату, не заходя на веб-сайт или платежный портал.

УПРАВЛЕНИЕ ДЕБИТОРСКОЙ ЗАДОЛЖЕННОСТЬЮ

Автоматизируйте множество ручных задач, связанных со сбором платежей клиентов.

- Рассылка счетов клиентам и планирование автоматических напоминаний об оплате

- Планирование автоматических регулярных платежей для клиентов

- Интегрируйте данные с любым бухгалтерским решением с помощью нашей загрузки или нашей автоматической интеграции с Microsoft Dynamics ERPs

ПОРТАЛ ОПЛАТЫ КЛИЕНТОВ

Безопасный платежный портал самообслуживания, который позволяет продавцу предоставлять своим клиентам круглосуточный доступ к их счетам для оплаты неоплаченных счетов.

- Повысьте удобство для клиентов, разрешив им просматривать историю своих учетных записей и загружать неоплаченные и исторические счета-фактуры

- Разрешите клиентам вводить конфиденциальную информацию о платежах на нашем защищенном портале и сократите объем соответствия PCI для вашего бизнеса

- Разрешите клиентам регистрироваться для автоматических платежей для плановой оплаты счетов

Якорь автоматики A / R

Автоматические опции A / R для EVO B2B

EVO обладает опытом и знаниями для предоставления интегрированных платежных решений для организаций B2B и B2C, которые служат важным платежным элементом вашего плана финансовой автоматизации.

Каждый день мы обеспечиваем тысячам наших клиентов повышение эффективности работы с дебиторской задолженностью (A / R) и возможность принимать платежи B2B с наименьшими общими затратами по сравнению с любым другим способом.

EVO B2B® имеет несколько способов автоматизации рабочего процесса A / R, включая интеграцию приема платежей в вашу ERP или через EVO PayFabric® Gateway.

Преимущества A / R AutomationПлатежи

Откажитесь от бумажных документов и выставляйте счета в электронном виде.Сделайте так, чтобы вашим клиентам было проще платить. Предоставьте им круглосуточный доступ к своей учетной записи, где они могут безопасно отправлять электронные платежи, обновлять или сохранять платежную информацию для использования в будущем, а также настраивать рассрочку, когда это наиболее удобно для них.

Выверка

Балансируйте книги быстрее. Инструменты выверки или кассового приложения могут автоматизировать проводки в вашу ERP или бухгалтерскую систему, когда ваши клиенты совершают платежи. Это делает вашу команду A / R более эффективной и увеличивает денежный поток.

Это делает вашу команду A / R более эффективной и увеличивает денежный поток.

Выставление счетов

Уменьшите стоимость ручного выставления счетов и входящих вызовов за счет доставки электронных счетов. Представляйте неоплаченные и исторические счета онлайн. Автоматизируйте уведомления по электронной почте о новых счетах.

Коллекции

Закройте пробел в ваших номерах DSO. Инструмент для сбора данных может автоматически отправлять электронные письма с напоминаниями для просроченных счетов с запросом онлайн-платежа, поэтому вашим сотрудникам не нужно вручную отправлять электронную почту или звонить клиентам.

EVO B2B может помочь вам разработать стратегию автоматизации процесса A / R в вашей организации.Запланируйте консультацию с нами, чтобы мы могли помочь вам настроить решение, отвечающее конкретным потребностям вашей компании.

Нужна дополнительная информация об автоматизации A / R?

Прием электронных платежей B2B вырос за последние десять лет и будет продолжать расти благодаря тенденции отрасли: сокращению использования бумажных чеков и бумажных счетов-фактур. Эта тенденция привела к быстрорастущему типу программного обеспечения для бизнеса: автоматизации дебиторской задолженности (A / R).

Эта тенденция привела к быстрорастущему типу программного обеспечения для бизнеса: автоматизации дебиторской задолженности (A / R).

Для решения проблемы перехода к автоматизации A / R наша исследовательская группа подготовила технический документ, который не только четко определяет, что такое автоматизация A / R, но также предоставляет данные, которые помогут финансовым руководителям обосновать инвестиции в программное обеспечение для автоматизации A / R.По своей сути, инструменты автоматизации A / R экономят время для бизнеса, автоматизируя ручные процессы, начиная с подключения и заканчивая процессом сбора, когда те же самые клиенты могут сильно просрочить счета.

Прием электронных платежей B2B вырос за последние десять лет и будет продолжать расти благодаря тенденции отрасли: сокращению использования бумажных чеков и бумажных счетов-фактур. Эта тенденция привела к быстрорастущему типу программного обеспечения для бизнеса: автоматизации дебиторской задолженности (A / R).

Как мы уже отмечали в отношении приема кредитных карт, предприятия будут продолжать переходить к автоматизированным решениям и отказываться от бумаги.

Программное обеспечение для автоматизации A / R не только является растущей отраслью, но и дополняет процесс обработки платежей как для кредитных карт, так и для ACH. Поскольку бизнес автоматизирует многие из своих повторяющихся функций A / R, он также с большей вероятностью расширит использование электронных методов оплаты.

Будущее B2B-платежей за автоматизацией

Как мы видели с появлением виртуальных терминалов, таких как Authorize.net и PayFabric, компании могут получить выгоду от онлайн-решений, даже если они не интегрированы в их ERP. Это простой первый шаг, который компании могут сделать для улучшения своих процессов A / R.

Инструменты автоматизации A / R делают еще один шаг вперед, используя технологию, позволяющую сократить количество ручных операций или избавиться от них; способствовать расширению общения; увеличить денежный поток компании; и максимизировать прозрачность всех аспектов дебиторской задолженности, чтобы помочь руководству быстрее принимать решения.

У предприятий теперь есть больше поставщиков программного обеспечения и цен на выбор в области автоматизации, и технология продолжает совершенствоваться.Облако устранило множество барьеров на пути автоматизации, сделав автоматизацию процессов доступной для организаций любого размера. В результате переход от ручного управления дебиторской задолженностью к автоматическому станет более распространенным явлением.

Загрузите технический документ EVO по A / R Automation

Якорь приема защищенных данных

Безопасный прием данных

EVO B2B обеспечивает высочайшие стандарты безопасности в бизнес-платежах с сетевой защитой, двухточечным шифрованием и общесистемным мониторингом.Наше стремление к наилучшему обслуживанию бизнес-уровня и высочайшим стандартам безопасности для бизнес-платежей дает нам лучший в отрасли показатель удержания 96 +%.

Наша передовая команда поддержки бизнеса, доступная 24/7/365, предоставляет ведущие в отрасли услуги для финансовых руководителей компаний B2B. От подключения до постоянного управления учетными записями мы нацелены на единую точку контакта для поддержки, рекомендаций по соблюдению требований PCI и тщательного анализа обязательств на протяжении всех наших отношений.

От подключения до постоянного управления учетными записями мы нацелены на единую точку контакта для поддержки, рекомендаций по соблюдению требований PCI и тщательного анализа обязательств на протяжении всех наших отношений.

8 типов платежей клиентов — и то, что ваш бизнес должен принимать — процветающий малый бизнес

Если вы впервые являетесь владельцем малого бизнеса, у вас может возникнуть соблазн сказать, что вы примете любой вид оплаты, если вам будут платить.

Однако это опасный прецедент. Платежи бывают всех форм, некоторые менее ценные, а некоторые менее заслуживающие доверия, и, принимая некоторые типы платежей, вы можете перекладывать ненужный риск на свой и без того наполненный рисками малый бизнес.