наличные деньги, на карту, электронный кошелек, расчетный счет

Начинающему предпринимателю важно правильно принимать платежи. Нельзя просто взять деньги и положить в карман, никому об этом не сообщив, — за это накажут. Чтобы вы не нарушили закон, расскажем, куда и как правильно принимать деньги, чтобы не было проблем с налоговой.

Покупатели могут платить вам как угодно — ходить в банк с квитанцией или переводить со счета сим-карты. Для вас важно, куда и в каком виде вам поступают деньги — наличкой, на карту, электронный кошелек или счет.

Когда можно брать наличные и как это делать

Это могут все — и физические лица, и самозанятые, и ИП с юридическими лицами. Но есть пара нюансов.

Если работаете как физическое лицо, каждый год весной нужно заполнять декларацию 3-НДФЛ и платить по ней 13% от дохода. Но учтите, что регулярно работать как физлицо не получится — это уже незаконное предпринимательство. Так можно выполнять только какие-то разовые работы или, например, распоряжаться личным имуществом — сдавать квартиру, продавать вещи, бывшие в употреблении, подрабатывать на BlaBlaCar.

Если вы живете в Москве, Московской области,Татарстане, Калужской области или оказываете услуги людям оттуда, регистрируйтесь как самозанятый. Самозанятые работают легально, платят налоги, но экономят на взносах в страховые фонды. Если принимаете платежи как самозанятый, по каждому платежу нужно формировать чек в приложении «Мой налог», а потом раз в месяц платить налоги. Они начисляются так:

4% от суммы продаж физическим лицам;

6% от суммы продаж юридическим лицам.

У индивидуальных предпринимателей и юридических лиц все немного сложнее. Согласно 54-ФЗ, они могут принимать наличные только через онлайн-кассу вне зависимости от того, был ли заключен договор с покупателем.

У ИП дополнительное ограничение: по одному договору можно принять наличными не больше 100 000 ₽.

Онлайн-касса обязательно нужна ИП и компаниям, принимающим наличные. Но ИП без наемных работников получили отсрочку — им можно установить онлайн-кассу в 2021 году, а пока работать по договору.

Как принимать наличные. В офлайне все просто, по крайней мере, если вы самозанятый или физическое лицо. Открыли небольшой ларек, продаете торты на заказ, ремонтируете квартиры или распродаете хлам из гаража — просто берите деньги и платите потом налоги.

Если вы ИП или юридическое лицо, нужно:

купить онлайн-кассу и фискальный накопитель к ней;

подключиться к оператору фискальных данных, чтобы он передавал данные о продажах в ФНС;

выдавать чеки при каждой покупке.

Если продаете и офлайн, и онлайн, подключите Яндекс.Кассу. Мы разработали специальное решение для тех, кто должен работать по 54-ФЗ. Поможем интегрировать наш сервис с онлайн-кассой, и ФНС будет получать данные обо всех продажах в сети.

Если хотите подключить ККТ (контрольно-кассовую технику) легко и быстро, используйте облачную онлайн-кассу. Зарегистрируйтесь, и сервис:

предоставит кассовый аппарат в аренду;

поможет подключиться к оператору фискальных данных;

подготовит документы.

Если нет задержек в налоговой, подключение занимает три рабочих дня. Через три дня сможете принимать платежи по 54-ФЗ, а сервис поможет с настройкой формы для приема денег.

Чтобы принимать наличные онлайн, подключите Яндекс.Доставку. Покупатели будут отдавать деньги курьеру наличными, а он перечислит их вам на счет, карту или электронный кошелек.

А если я хочу принимать платежи на карту?

Если вы — физическое лицо или самозанятый, просто принимайте платежи и платите с них налоги.

Если вы работаете как индивидуальный предприниматель, все сложнее. Согласно письму ФНС, можно принимать деньги на личную карту, но потом их нужно снять в банкомате и положить на расчетный счет. Что будет, если не класть их на счет, непонятно. Можно сделать наоборот — принять оплату на расчетный счет, привязать к нему карту и оплачивать с нее личные покупки.

Юридическим лицам нельзя принимать платежи на карту. Они могут открыть корпоративную банковскую карту, но только для расходов. Например, выдавать карты командировочным из Москвы в Таганрог, чтобы они оплачивали себе жилье и еду.

Как принимать деньги на карту. В офлайне просто — даете клиенту номер карты, счета или телефона, к которому она привязана. Он переводит деньги через банкомат или интернет-банкинг.

В онлайне это можно делать так. Если вы ИП, по закону нужна онлайн-касса. А еще нужно как-то сообщить кассовому аппарату, что оплата прошла и пора выбивать чек, а заодно передать названия и цены товаров (или услуг), за которые вам заплатили. Подключите Яндекс.Кассу — она «подружит» онлайн-кассу с магазином, и вы будете получать деньги на карту.

Если вы самозанятый или работаете как физическое лицо, онлайн-касса не нужна. Просто подключите Яндекс.Кассу и вставьте форму для оплаты на сайт или отправляйте покупателям счета. Покупатели смогут оплачивать товары или услуги с сайта, через социальные сети или мессенджеры. Если сомневаетесь, стоит ли подключать Яндекс.Кассу, попробуйте сначала Платежку: настройте форму за 10 минут, и сможете принимать платежи на сайтах с карт или электронного кошелька Яндекс.Денег.

Покупатели будут платить как угодно — со счета сим-карты, через терминалы или системы денежных переводов. Также смогут отправлять деньги с карт Visa, Mastercard, Maestro, Мир, JCB и через интернет-банкинг. Вы будете получать деньги на карту.

А на электронные кошельки тоже можно?

Да. У самозанятых и физических лиц все как обычно — принимайте деньги и платите налоги. А электронные кошельки ИП и юридических лиц отличаются от обычных. Согласно 161-ФЗ, нужно зарегистрировать корпоративный электронный кошелек: указать сведения о предпринимателе или компании, привязать его к расчетному счету и сообщить об открытии в ФНС.

Как принимать деньги на электронный кошелек. В офлайне легко. Допустим, вы открыли салон красоты и решили порадовать клиентов самыми разнообразными способами приема оплаты. Распечатайте реквизиты кошелька и повесьте листок на стену или сделайте QR-код, который бы отправлял человека по ссылке на оплату в электронный кошелек.

Если работаете онлайн, снова поможет Яндекс.Касса. Покупатели смогут оплачивать покупки самыми разными способами, а сервис будет перечислять их на ваш кошелек. Также в Кассе можно выставлять счета: вы сами указываете сумму и наименование товара, отправляете счет покупателю, а он оплачивает его в один клик с карты или кошелька Яндекс.Денег.

ИП и юридические лица, принимающие оплату на электронный кошелек, тоже обязаны использовать онлайн-кассу.

Как принимать деньги на расчетный счет

У физических лиц и самозанятых есть только счет, к которому привязана карта. Его номер можно использовать для переводов, деньги поступят на карту.

Индивидуальные предприниматели и юридические лица могут принимать оплату сразу на расчетный счет. Для этого нужно будет заключить договор с контрагентом, выставить ему счет, подписать акт. Но есть один плюс — если работаете исключительно с безналичными платежами, онлайн-касса не нужна вообще: ни сейчас, ни потом.

Получить деньги на расчетный счет юридического лица просто. Вывести их оттуда на личные нужды сложнее — нужно будет выплатить себе зарплату. С зарплаты нужно заплатить более 30% в фонды и удержать 13% в качестве НДФЛ.

Можно выплатить деньги как дивиденды, если у вас акционерное общество. Но для этого придется проводить собрание акционеров и решать, кто и сколько получит. У ИП таких проблем нет — они просто тратят деньги с карты, привязанной к расчетному счету, или выводят наличку — это тоже разрешено.

Как принимать платежи на расчетный счет. В офлайне подпишите договор и отправьте покупателю счет на оплату. Поставляете партию из 10 000 игрушек — подписали договор, выставили счет, получили деньги и отправили заказ.

В онлайне подключитесь к Яндекс.Кассе. Покупатели будут оплачивать покупки прямо в виджете на сайте, в социальных сетях и мессенджерах и другими способами. Вы будете получать деньги прямо на расчетный счет. Если вам платят со счета, то больше ничего не нужно. Если платит физическое лицо или покупатель перечисляет деньги с карты, вносит их в кассу наличными, то нужна онлайн-касса.

Яндекс.Касса помогает принимать платежи в онлайне вообще любым способом. Покупатели могут платить наличными, балансом мобильного, картой и другими способами везде: например, на сайте, в Instagram или Telegram. В Instagram можно выставить покупателю счет, в Telegram — принять платеж прямо в приложении. Деньги будут поступать вам на карту, электронный кошелек или счет. Поможем работать по 54-ФЗ и предоставим удобный личный кабинет с информацией обо всех платежах.

Что выгоднее и как платить меньше налогов

Все индивидуально и зависит от того, как вы оформлены и какую форму налогообложения выбрали:

физические лица платят 13% с полученного дохода, других вариантов нет;

самозанятые платят 4% с продаж физическим лицам и 6% с продаж юридическим лицам;

индивидуальные предприниматели платят от 6% в зависимости от формы налогообложения, перечисляют взносы за работников и удерживают НДФЛ с их зарплаты;

юридические лица тоже платят от 6% и оплачивают взносы, удерживают НДФЛ.

Меньше всего ставка у самозанятых. Но если ваш доход больше 2,4 млн ₽ в год, нужно выбрать другую форму деятельности. ИП и юридические лица тоже могут платить 6%, если выберут УСН — упрощенную форму налогообложения.

Нужно считать все в каждом конкретном случае.

Например, при доходе 240 000 ₽ в год физическое лицо заплатит 31 200 ₽. А индивидуальному предпринимателю на УСН без работников придется заплатить 6% налога — 14 400 ₽ — и 36 238 ₽ обязательных взносов. Получается, он заплатит в бюджет в общей сложности 50 638 ₽. А если работает онлайн, ему нужно будет еще отдать процент с каждого платежа агрегатору. Самозанятый же заплатит всего 9 600 ₽, если продает только физическим лицам.

Выбрать с первого раза правильные формы бизнеса и налогообложения сложно. Поэтому мы создали конструктор бизнеса. В рамках сервиса:

помогаем выбрать самую выгодную форму ведения бизнеса и налогообложения;

готовим документы для регистрации, отправляем их в налоговую;

привозим готовые документы на дом с курьером в удобное для вас время;

помогаем открыть расчетный счет.

С нами можно открыть компанию, не выходя из дома. Поможем не только зарегистрировать бизнес, но и настроить форму для приема платежей, подключить ее к сайту, запустить контекстную рекламу.

Повторим: как принимать платежи бизнесу

Наличные могут принимать все. Самозанятые отчитываются по ним чеком, физические лица — декларацией 3-НДФЛ, а индивидуальные предприниматели и компании проводят оплату через онлайн-кассу. Но ИП не могут принимать более 100 000 ₽ по одному договору.

Переводы на карту доступны самозанятым и физическим лицам: самозанятые выписывают чек, физические лица заполняют декларацию. ИП могут открыть карту, привязанную к расчетному счету, и тоже получать на нее деньги, проводя каждый платеж через онлайн-кассу.

Электронные деньги тоже доступны всем. Но ИП и юридические лица по 161-ФЗ должны регистрировать корпоративный кошелек. Отчитываться о таких платежах нужно как обычно: самозанятым — чеками, физическим лицам — декларацией. ИП и юрлица проводят платежи через онлайн-кассу.

Платежи на расчетный счет доступны ИП и юридическим лицам. Если принимать только безналичный расчет, онлайн-касса не нужна.

Как начать принимать платежи без регистрации юр. лица

Регистрация бизнеса способна убить начинающий проект. Получение официального статуса организации или предпринимателя налагает материальную ответственность. Уплата налогов, пошлин, штрафов – все это допустимо для уже зрелого предприятия. Но для небольшой команды, которая хочет просто протестировать свою идею – непозволительная роскошь.

Без юридического лица можно сделать большую часть работ. Но вот когда дело доходит до проверки прибыльности проекта, придется стать в тупик: платежные агрегаторы будут один за другим отклонять заявки на подключение без наличия официального статуса.

Открыть компанию не очень сложно, а вот закрываться – значит пройти долгий и затратный процесс. Поэтому монетизацию необходимо проверить до начала официальной работы.

И некоторые платежные шлюзы предлагают поработать с ними как частное лицо. С выбором компании, которой можно доверить деньги клиентов, столкнулся и я. Разберемся, на ком лучше остановить выбор.

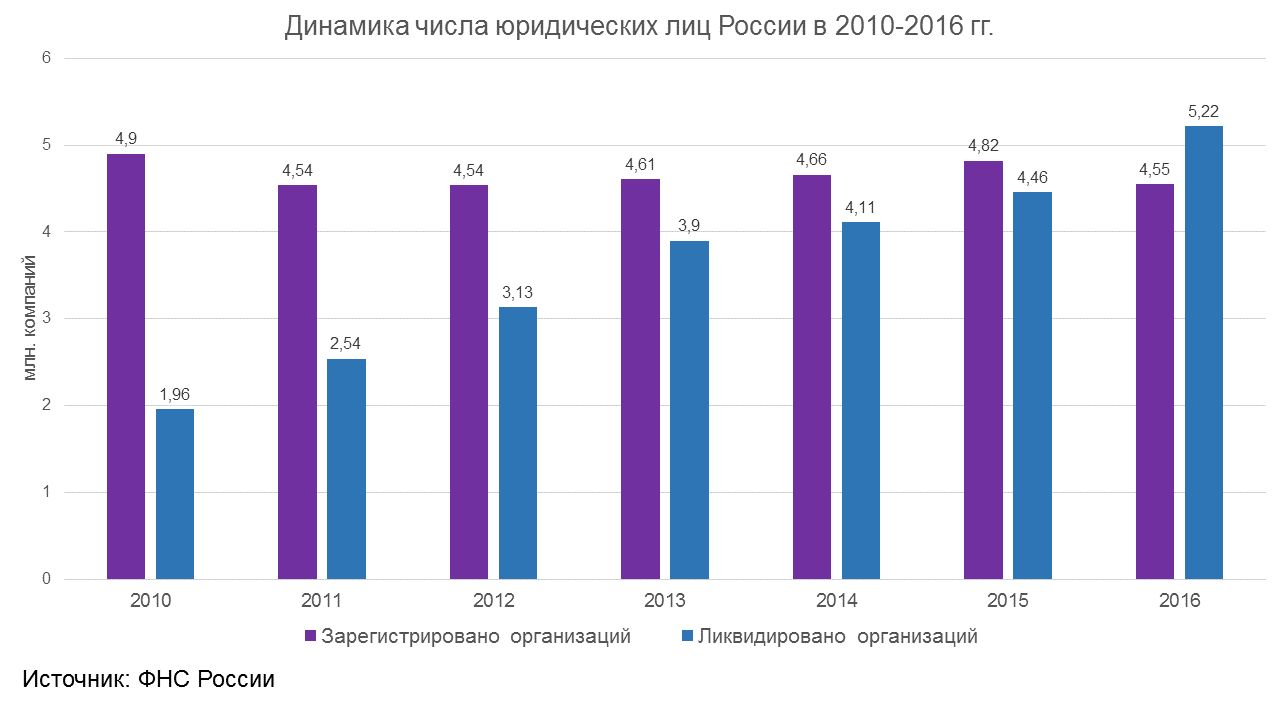

Уверены, что не придется закрывать свой бизнес после старта? Тогда посмотрите еще раз на эту статистику.

Кто остался на рынке?

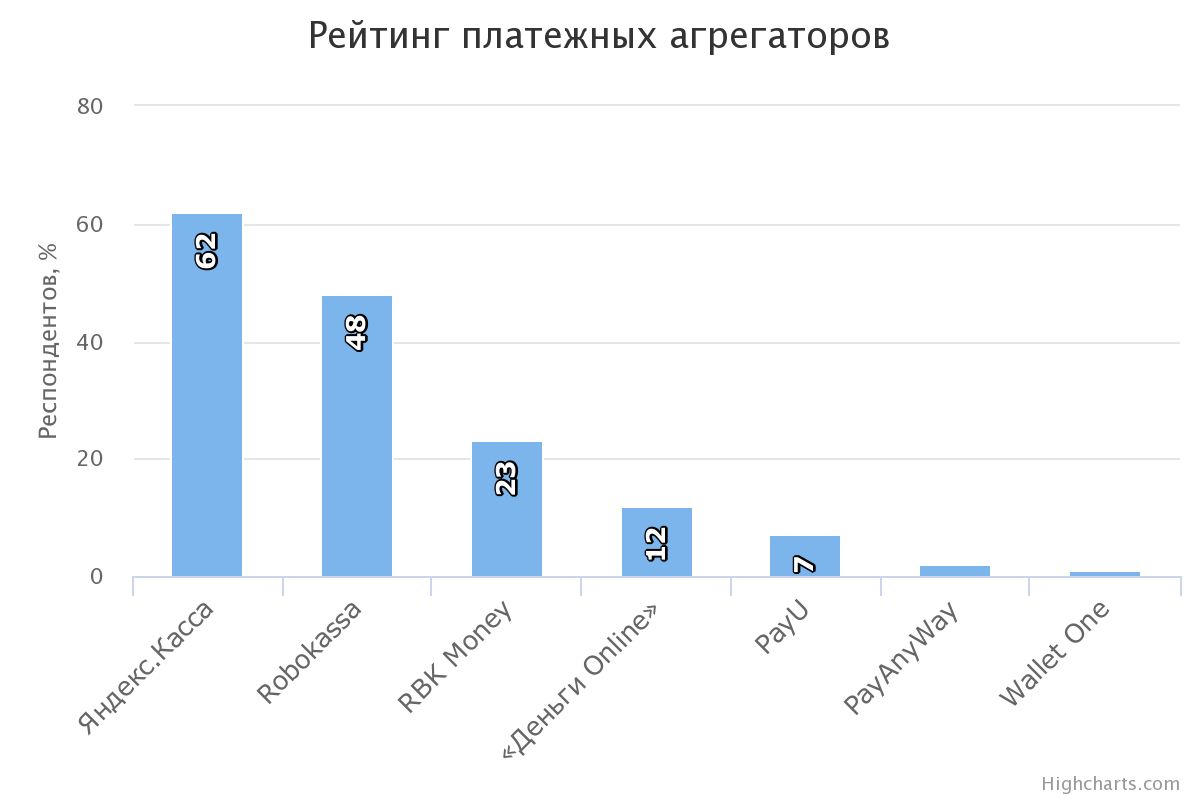

Еще год назад не было проблемы найти агрегатор, который можно было подключить без регистрации бизнеса. Но затем Банк России ограничил работу платежных сервисов с физическими лицами. Известным организациям вроде Paymaster, Robokassa и OnPay ничего не осталось, как заморозить счета своих клиентов.

С тех пор ситуация в лучшую сторону не сильно изменилась. Прием платежей в качестве физ. лица практически никто больше не поддерживает. Те немногие, кто еще заинтересован в работе с частниками, серьезно ужесточили требования. Но все же несколько сервисов предлагают подключить свои услуги без регистрации бизнеса:

- Robokassa.

- Interkassa.

- Wallet One.

- Webmoney Merchant.

Что же каждый из них предлагает?

Как видно, лишь две системы из ТОП-7 работают с физ. лицами.

Robokassa

Робокасса – это уже почти синоним платежной системы. Пожалуй, это один из самых известных агрегаторов в СНГ. Известных, прежде всего, своей огромной комиссией. После прошлогоднего инцидента сервис какое-то время не работал с физическими лицами, но сейчас снова возобновил для них прием платежей. Надолго ли?..

Впрочем, рассмотрим, что сейчас предлагает своим клиентам Robokassa.

- Для полноценного использования сервиса придется пройти процедуру идентификации. Для этого после регистрации необходимо внести свои паспортные данные и пройти проверку Qiwi-кошелька, прикрепленного к личному кабинету. Это процедура доступна только гражданам России. Физ. лицам-резидентам других стран воспользоваться системой не удастся.

- Количество способов оплаты сильно ограничено. Клиенты смогут рассчитаться в вашем магазине картами Visa и MasterCard (комиссия от 7%), электронными деньгами Qiwi (6,8%) и Яндекс (дикие 9%), списанием средств со счета российского сотового оператора (5%), а также в салонах связи и нескольких терминалах (5-8%).

- Вывести заработанную сумму можно только на кошелек Qiwi.

- Нельзя напрямую переложить комиссию на магазин. Для этого придется вручную настраивать XML-интерфейс. Он рассчитает, какую сумму платежа выставить клиенту, чтобы с учетом комиссии ему пришлось заплатить ровно столько, сколько стоит товар или услуга. Костыль как он есть.

- Из плюсов Robokassa стоит отметить очень обширную техническую документацию и множество готовых модулей под популярные и не очень CMS.

Из-за ограничения для граждан РФ нам этот сервис подойти не мог. Впрочем, даже имея российский паспорт, я бы серьезно задумывался, стоит ли связываться с Робокассой. Их комиссия самая высокая среди всех сервисов, о которых сегодня пойдет речь, а способ вывода, пожалуй, один из самых неудобных.

Interkassa

Украинская платежная система, поэтому ее распоряжение Банка России не коснулось. Interkassa и до этого предоставляла свои услуги физическим лицам, и на сегодня ничего не изменилось.

Пользовался этой системой примерно полгода на одном из других проектов. Пожалуй, самое главное преимущество Interkassa – очень простая регистрация. Для начала достаточно просто завести аккаунт с помощью email, после чего можно отправить свой магазин на модерацию в WebMoney, Qiwi и Яндекс.Деньги.

Чтобы подключить дополнительные способы оплаты, нужно отправить в тех. поддержку запрос для каждого сервиса, добавленного в систему, и описать, как и для чего будет взиматься оплата. После станет возможным принимать деньги с банковских карт, номеров мобильных операторов, терминалов и еще доброго десятка платежных систем, о которых я вообще никогда не слышал.

Ни на одном из этапов паспортные данные не нужны.

Комиссия невысокая, в пределах 3-5%. С помощью ползунка можно определять, сколько процентов комиссионных будет оплачивать покупатель, а сколько – продавец.

Модули для подключения Interkassa к CMS существуют, но их немного. Более того, создается впечатление, что не все они официальные. У нас возникли проблемы при настройке платежей через единственный доступный плагин для Drupal Commerce. На вопросы тех. поддержка не только не смогла дать ответа, но вообще удивилась существованию этого модуля.

Какие еще минусы Интеркассы:

- Неудобный и неинформативный интерфейс. На главной кроме парочки слайдов с банальной информацией ничего больше нет. Комиссия видна только после подключения нужного способа оплаты. В режимах касс и кошельков поначалу путаешься. Архив принятых платежей никак нельзя отсортировать и удалить — до сих пор на аккаунте висит полсотни тестовых платежей, сделанных в прошлом году.

- Периодически по непонятным причинам отключают прием и вывод средств по одному-двум направлениям. Через какое-то время снова подключают. Правда, всегда предупреждают об этом.

- Плохая репутация. Достаточно поискать по запросу «Interkassa отзывы», чтобы найти множество примеров негативного опыта работы с системой, как в качестве плательщика, так и магазина. В основном жалуются на потерянные платежи, блокировку аккаунтов, долгий вывод средств и медленную работу тех. поддержки. Объективности ради скажу, что сам реально сталкивался только с нерасторопностью саппорта. Впрочем, суммы выводил незначительные. В последнее время заметно, что пытаются исправить свою репутацию, активно работают с клиентами в соц. сетях, стараются отвечать на возникшие претензии.

- Слабая модерация площадок. Это кажется плюсом до тех пор, пока не начинаешь понимать, что ее может пройти не только «белый» сервис, но и мошеннический. Не хотелось бы, чтобы при одном виде платежной формы Interkassa у покупателей закрадывались подозрения в обмане.

Рекомендовать эту систему не могу, все-таки количество негатива в сети в адрес этого платежного шлюза настораживает. А проверять их правдивость на живой аудитории — не лучшее решение. Подождем, может через год-два Интеркасса все же сможет восстановить репутацию.

Wallet One

Международная платежная система со штаб-квартирой в Лондоне, поэтому ее также распоряжение Банка РФ коснулось косвенно. Что примечательно, предлагает свои услуги не только как агрегатор, но и как электронный кошелек для личных нужд, на который можно принимать переводы через любую другую систему.

Поначалу Wallet One встречает красивым, современным и абсолютно неинформативным сайтом. Всю маркетинговую ерунду на лендинге можно смело пролистывать вниз, где и спрятались самые важные ссылки: информация о тарифах, документация, правила использования.

Комиссия системы зависит не только от выручки магазина, но и региона, в котором он зарегистрирован, а также основной валюты. Так, для сайта РФ прием платежей в российских рублях обойдется в 3-5%, а для белорусского сервиса – уже 5-6%.

Wallet One интересен тем, что позволяет работать с разными валютами. Среди доступных: доллары, евро, российские и белорусские рубли, гривны, тенге, злотые и множество других. К сожалению, иногда выбор денежного стандарта сокращает способы оплаты. К примеру, доллары можно принимать только с банковских карт.

Wallet One предлагает очень большой охват доступных платежных систем. Кроме стандартных пластиковых карточек, Webmoney, Яндекс.Денег и Qiwi поддерживаются и региональные электронные кошелки вроде белорусского EasyPay или казахстанского «Касса 24».

Самый главный минус – достаточно сложная процедура идентификации. Система предлагает на выбор несколько способов:

- Отправить заявление по почте.

- Посетить офис компании. Представительства есть во всех странах, валюту которых принимает «Единая касса».

- Посетить салон Contact или Евросеть.

- Пройти видео-идентификацию по Skype.

Но не стоит обольщаться, воспользоваться большинством способов не удастся. Этот список актуален только для России. В зависимости от страны и денежного стандарта, доступны будут только несколько вариантов. Например, для приема денег в нац. валюте нужно посетить офис компании.

При попытке пройти видео-идентификацию кроме паспорта зачем-то потребовали предоставить дополнительный документ: водительское удостоверение, вид на жительство или военный билет. Ничего из этого списка на руках не было, а в офис ехать не хотелось, поэтому пока что работа с Wallet One отложена до лучших времен.

Webmoney Merchant

Если вы зашли на сайт Paymaster и увидели кнопку «Зарегистрироваться как физ. лицо», не спешите радоваться. Вместо одобрения заявки на почту придет предложение принимать платежи как продавец в Webmoney Merchant. Что не удивительно — Paymaster находится в собственности владельцев Webmoney.

Поначалу этот вариант воспринимается достаточно скептически. Принимать платежи только с помощью одного вида электронных денег несерьезно. Однако если внимательнее изучить условия Merchant, выяснится – эта система ближе к агрегатору, чем к обычному кошельку.

Кроме приема Webmoney, сервис позволяет оплатить товар или услугу с помощью карт российских банков, номеров мобильных операторов, терминалов, интернет-банкинга. Можно даже рассчитаться экзотическими Bitcoin. Комиссия за использование небольшая, в пределах 3-5%. К сожалению, встроенными средствами переложить ее на магазин нельзя.

Для начала работы с Webmoney Merchant достаточно просто иметь аккаунт в системе с аттестатом не ниже начального и подать заявку на регистрацию в каталоге торговых площадок Megastock. Модерация занимает примерно сутки, после чего можно начинать принимать платежи. Заработанные деньги будут поступать на ваш WMR-кошелек, откуда их можно вывести обычным способом.

Но все же несколько минусов у системы есть и их стоит иметь ввиду:

- Принимать платежи можно только с карт российских банков. Для жителей других стран рассчитаться карточкой не выйдет, и это очень неудобно.

- Не поддерживаются электронные валюты. Оплатить услуги нельзя популярными Яндекс.Деньгами и Qiwi.

- Мало платежных модулей для CMS. Под Drupal удалось найти только один неофициальный плагин, при этом находился он в песочнице и требовал значительных доработок. Впрочем, на сайте подробно описано API системы, поэтому при наличии программиста интегрировать агрегатор – не проблема.

В целом Webmoney Merchant не дотягивает до звания полноценного платежного шлюза – способов оплаты не хватает. Но при этом он на голову выше обычного приема средств на персональный кошелек ЯД или Qiwi. Процесс подключения достаточно простой, но в то же время отсеивающий мошеннические сайты.

Итог

Мы остановили свой выбор на Webmoney Merchant. Основная причина – отличная репутация системы. Услугами WM пользуюсь уже больше пяти лет, и нареканий в работе системы не было ни разу. Сервис доверенный и заботящийся о безопасности клиентов.

Если не устраивает ограниченный функционал Webmoney Merchant, определенно стоит попробовать Wallet One. Хоть с этой системой и не довелось поработать, она была второй на очереди, если бы с WM возникли проблемы. Возможно, после оформления юр. лица перейдем именно на этот шлюз.

Robokassa и Interkassa вызывают вопросы. Если вы – гражданин РФ, и не боитесь высоких комиссий, то в принципе Робокассу можно попробовать. Интеркасса успела серьезно испортить себе репутацию и сейчас старается восстановить ее. Подключайтесь, если считаете это достаточным основанием. В плане функционала и комиссий системе неплоха.

Организация бизнеса по приему платежей

Наверно многие из вас задумывались начать свое дело, и например, открыть бизнес по приему платежей. Попробуем рассмотреть этот вид бизнеса более детально. И так Вы решились организовать собственный бизнес, на что стоит обратить внимание начиная эту простую с виду деятельность.

Первое что нужно понимать, что конкуренция в этой области очень велика. Но без конкуренции нет и развития и поиски новых методов снижения издержек приема платежей, увеличения оборотов принимаемых денежных средств, расширения числа услуг и сопутствующих способов увеличения прибыли.

Одним из примеров таково развития слали платежные терминалы, способные упростить и автоматизировать этот процесс. Платежные автоматы постепенно завоевывают доверие простых пользователей, своей простотой, удобством, скоростью оплаты и широкой функциональностью, исключая возможности ошибок операторов, как человеческого фактора. Но о терминалах мы погорим позже.

И так вы решили открыть точку приема. Первоначально вам следует оформить индивидуальное предпринимательство или зарегистрировать юридическое лицо, отсутствие необходимой регистрации повлечет наказание и штрафы со стороны государственных органов, да и заключить договоры с платежной системой и арендодателями вам скорей всего просто не удастся. Выбор организационно правовой формы, оставляем на ваше усмотрение, в прочем как и выбор налогообложения. Но при наличии грамотного бухгалтера наиболее приемлемой будет упрощенная система налогообложения (доходы уменьшенные на расходы). После регистрации в налоговых органах следует заключить договор на прием платежей с платежной системой.

Платежных систем сейчас существует большое количество, возможности их достаточно велики. Используя платежную систему вы сможете принимать платежи за более чем 300 услуг. При этом рост числа услуг постоянно увеличивается и ваши возможности соответственно. Наиболее основными в приеме платежей является оплата услуг сотовой связи (МТС, Билайн, Мегафон, Смартс…), услуги по приему коммунальных платежей, оплата цифрового телевидения, погашение потребительских кредитов, пополнение электронных кошельков Яндекс Деньги, WebMoney. Вот не полный список ваших будущих возможностей в приеме платежей. Предложения платежных систем могут различаться условиями работы (предоплата или кредитование), ставками процентного вознаграждения, сроками выплаты вознаграждения, технической поддержкой, предоставлением программного обеспечения для приема платежей. Сроки подключения к системам разняться , но обычно договорные отношения разрешаются сроком в один месяц. После заключения договора с платежной системой Вы получаете статус агента и можете осуществлять прием платежей.

Если предыдущие шаги по организации приема платежей были типичными для всех, то следующие будут зависеть только от Вас. Выбор торгового места, очень важный момент, не стоит пренебрегать этим очевидным моментом. Наиболее проходимые места, часто посещаемые заведения, супермаркеты и крупные продуктовые магазины, это лакомые места в данном бизнесе. Попробуйте заглянуть в психологию человека идущего в магазин, посетитель магазина уже психологически готов потратить определенную сумму денег. Как известно что большинство покупок в супермаркетах происходит незапланированно (увидел-купил), в таком случае прием платежей в вашей торговой точке будет успешен. Оплата за мобильную связь носит регулярный характер, по этому доход будет более стабилен в хороших торговых местах.

Какое количество точек приема платежей стоит открывать? Ответ на этот вопрос однозначный, чем больше, тем лучше. Однако без изначальных капиталовложений этого не сделать. Затраты на торговое оборудование, кассовый аппарат, оплату кассиру, компьютерную технику или POS-терминал стоит учитывать. Стоит также учесть сроки раскрутки точки, а это не один месяц. По этому наиболее приемлемо стремиться развивать сеть торговых точек, но если прием платежей не основной для вас бизнес, то лучше использовать в своем помещении автомат по приему платежей. Сенсорный киоск можно подобрать нужного цвета и формы, благо компаний осуществляющих продажи платежных терминалов сейчас достаточно много.

И так в чем выгода приема платежей с помощью платежных терминалов? Выгода состоит в том, что используя сенсорный киоск Вы можете принимать платеже круглосуточно, 24 часа в сутки 365 дней в году, исключая затраты на оплату кассиру- продавцу, значительно снижая затраты на арендуемую площадь. Вам достаточно иметь 1 кв. м. Плюс к этому отсутствуют затраты на покупку кассового аппарата и оборудование торгового места оператора. Стоимость такого платежного терминала составляет от 2000$. Затраты на обслуживание одного автомата не велики, это инкассация, замена бумаги термопринтера и оплата GPRS связи. Такие затраты практически равны тем, что вы бы несли используя кассира-оператора на своей точке. Автомат является полностью автономным и не требует кроме обслуживания, какого либо участия человека. При использовании такого автоматизированного приема платежей вам будет легче договориться с арендой площади под киоск в супермаркетах и крупных магазинах, где остро стоит проблема со свободным местом. Использование сети сенсорных автоматов Вам стоит подумать о системе управления терминалами, которая в режиме on-line проинформирует вас о возникшей неполадке или ошибке возникшей в определенном терминале. Приобретение такого программного обеспечения может стоить вам определенных средств, но такие затраты избавят вас от возможных простоев сенсорных киосков, что может являться более худшим для вас вариантом. Однако, некоторые платежные системы могут предоставлять системы управления и мониторинга бесплатно.

Стоит отметить, что автоматизация приема платежей с помощью платежных киосков хоть и выглядит оптимистично, и при этом имеет ряд нюансов. При выборе терминала уделите внимание качеству комплектующих, использование надежных купюроприемников, термопринтеров и сенсорных мониторов это сделает процесс оплаты в вашем киоске удобным и простым, а это безусловно отразиться на лояльности ваших пользователей. Сделать прием платежей комфортным и быстрым это должно стать вашей основной целью, при соблюдении этих условий успех и прибыль будут вашими спутниками.

Увеличить прибыть сенсорного терминала можно и за счет установки программного обеспечения для продажи контента. Мобильный контент пользуется спросом и контент провайдеры разрабатывают свои собственные терминалы и программы способные также осуществлять и прием платежей в адрес сотовых операторов, цифрового телевидения, коммунальных платежей и многих других. По этому увеличивать доходы от терминалов вам позволит качественное программное обеспечение, благодаря которому можно расширять возможности ваших киосков.

KIOSKSOFT.RU

Читайте наш канал в Telegram

: узнавайте о главных новостях дня первыми.

организация приема электронных платежей через интернет на базе платформы Paykeeper

Организация приема платежей на сайте через интегратор PayKeeper имеет ряд неоспоримых преимуществ, среди которых:

- Минимальная комиссия в размере 0.55-1.95 %

- Ежедневное поступление средств на ваш расчетный счет

- Информационная и техническая поддержка клиентов, а также гарантия безопасности переводов от крупнейших российских банков

- Простое и интуитивно понятное программное обеспечение, которое отвечает мировым требованиям безопасности

Прием оплаты на сайте подключается по следующему алгоритму:

- Наши сотрудники подготавливают и оформляют пакет документов, необходимых для обеспечения прямого взаимодействия с банками

- Технические специалисты развертывают и настраивают прием платежей в интернете, а также налаживают электронное взаимодействие с банком и производят сертификацию по стандартам Verified by Visa и MasterCard

- Вам предоставляется бессрочная лицензия на программное обеспечение PayKeeper, с помощью которой вы сможете не только выполнять прием платежей на сайте онлайн, но и отслеживать их, делать полный или частичный возврат, печатать реестры бухгалтерского учета, выставлять электронные счета для перевода денежных средств через Visa и MasterCard по email клиента и многое другое.

Наши сотрудники возьмут на себя все технические и юридическое вопросы, чтобы оперативно и качественно организовать прием платежей через интернет.

Если вы решили подключить прием платежей через сайт или желаете получить консультацию профессионала, заполните электронную форму онлайн-заявки, находящуюся в разделе «Подключение», либо позвоните нам по номеру, указанному в разделе «Контакты».

доступные способы. Организация бизнеса по приему платежей

Если агент заключит договор напрямую с поставщиком, то он будет именоваться оператором по приему платежей. Если последний передоверил прием платежей другому лицу, то оно будет именоваться платежным субагентом. Все обозначенные термины представлены в Законе о деятельности по приему платежей.

Конкуренцию названным лицам составляют банковские платежные агенты, привлекаемые кредитной организацией в целях участия в оказании услуг по переводу денежных средств. Деятельность данных лиц регулируется другим нормативным актом — Законом о национальной платежной системе. Операторы связи как поставщики услуг сотрудничают со всеми лицами, но в статье внимание будет уделено «обычным» платежным агентам и их взаимоотношениям с операторами связи.

О признании доходов

Представим ситуацию. По условиям договора оператора связи с платежным агентом последний от имени первого за вознаграждение осуществляет прием денежных средств от физических лиц — абонентов и перечисляет полученные деньги на банковский счет оператора. Когда ему отражать расчеты с абонентами (поступление аванса, погашение задолженности) в бухгалтерском учете?

Оказывается, ответ на этот вопрос можно найти в п. 3 ст. 3 Закона о деятельности по приему платежей. Денежное обязательство физического лица перед поставщиком считается исполненным в размере внесенных платежному агенту денежных средств, за исключением вознаграждения, с момента их передачи платежному агенту. Раз так, то датой отражения расчетов оператора с абонентами является день поступления денежных средств от физического лица — абонента платежному агенту. При этом если оператор по тем или иным причинам признает доходы от оказания услуг кассовым методом, то есть по мере поступления денежных средств, то датой получения доходов признается день поступления средств от клиента платежному агенту.

Более полные указания даны в Письме Минфина России от 24.01.2013 N 03-11-11/28. Моментом погашения задолженности покупателя перед организацией является момент одновременного принятия оператором электронных денежных средств распоряжения, уменьшения им остатка электронных денежных средств плательщика и увеличения им остатка электронных денежных средств получателя средств на сумму перевода электронных денежных средств. Этот момент и является датой признания дохода (при кассовом методе).

Возникает вопрос: каким документом подтвердить названную дату?

Если речь идет о платежном агенте — банке, то первичным документом, подтверждающим поступление ему денежных средств от физических лиц, может быть реестр кредитной организации о принятых денежных средствах, заверенный соответствующим образом. Если платежный агент не относится к кредитным организациям, то тогда может быть составлен аналогичный реестр о принятых агентом денежных средствах в пользу поставщика (оператора связи). Последний на основании такого реестра отражает расчеты с клиентами (абонентами).

О признании расходов

Платежный агент при приеме платежей вправе взимать с плательщика вознаграждение в размере, определяемом соглашением между платежным агентом и плательщиком. Об этом сказано в п. 2 ст. 3 Закона о деятельности по приему платежей. То есть вознаграждение может взиматься помимо суммы платежа, указанного в квитанции клиента, — именно у него в данном случае возникают расходы по уплате вознаграждения платежному агенту.

Но на практике бывает и по-другому: платежный агент договаривается с оператором, что вознаграждение удерживается из средств, которые перечисляются исполнителю услуг.

Вроде бы для оператора это менее выгодно, но если платежный агент принимает большой объем платежей от населения, то почему бы не сделать исключение и не учесть комиссию платежного агента в собственных расходах, связанных с приемом платежей? Ведь, напомним, услуги платежного агента помимо собственно приема платежей предполагают и осуществление последующих расчетов с поставщиком.

За это тоже кто-то должен платить, и не обязательно этим кем-то должен быть клиент. Поэтому в отдельных случаях оплату услуг платежных агентов берут на себя поставщики, что не нарушает диспозитивную норму п. 2 ст. 3 Закона о деятельности по приему платежей.

Дата признания таких расходов определяется по правилам пп. 3 п. 7 ст. 272 НК РФ. А именно: расходы в виде сумм комиссионных сборов признаются в целях налогообложения при методе начисления или на дату расчетов, или на дату предъявления расчетных документов, или на последнее число отчетного (налогового) периода.

Не будет также ошибкой признать для целей налогообложения прибыли расходы на вознаграждение платежному агенту на дату утверждения отчета агента принципалом (поставщиком услуг). Кстати, по тем же правилам можно признавать расходы на комиссионные вознаграждения платежных агентов для целей бухучета согласно ПБУ 10/99 «Расходы организации».

О документах платежного агента

Операциям с населением по приему платежей у населения платежные агенты уделяют не меньше внимания, чем расчетам с поставщиками услуг. Здесь нужно помнить, что при осуществлении большого количества наличных расчетов обязательным является применение ККТ в силу норм Закона о применении ККТ. Поэтому платежный агент при приеме платежей должен применять ККТ с фискальной памятью и контрольной лентой.

Как же можно применить один кассовый аппарат для использования на нескольких терминалах? Путем подключения одной или нескольких единиц ККТ к одному или нескольким платежным терминалам с использованием линий и каналов связи, не входящих в состав ККТ и платежного терминала.

Зачем все это операторам связи, выступающим в роли поставщиков услуг? Затем, чтобы урегулировать вопросы с клиентами-абонентами, а также с платежными агентами по не дошедшим до оператора или не поступившим вовремя платежам. Документальное подтверждение осуществленных расчетов до сих пор остается наиболее убедительным доказательством факта совершения операции при отстаивании интересов участниками сделки как во внесудебном, так и в судебном порядке.

О непростом сотрудничестве

Практика показывает, что иногда операторы заключают с платежными агентами договоры не только на прием денежных средств от абонентов через терминалы, но и на подключение абонентов (как дополнительный вид деятельности посредников).

В последнем направлении платежные агенты не всегда разбираются, в результате чего им приходится учиться на своих ошибках. Дело в том, что оператор поставил перед агентом условие: сумма его вознаграждения будет уменьшена, если клиент, заключивший договор на предоставление услуг через агента, будет пользоваться сетью Интернет менее трех месяцев с момента заключения договора.

По мнению недополучившего часть доходов платежного агента, предметом агентского договора не могут быть действия, составляющие содержание оказываемых принципалом возмездных услуг связи, а также результаты в форме положительного результата в предпринимательской деятельности принципала (оператора связи). Риски предпринимательской деятельности по оказанию услуг связи, в том числе сопряженные с действиями абонентов, лежат на принципале и не могут быть переложены на агента.

Суд не поддержал платежного агента, указав, что тот знал и понимал порядок исчисления своего вознаграждения и имел возможность повлиять на механизм его определения в момент заключения договора. При исполнении договора платежный агент не заявлял претензий в части применения условий о корректировке вознаграждения и подписал без замечаний акты выполненных работ за спорный период.

Спорное условие направлено на пресечение потенциальных недобросовестных действий агента, связанных с заключением договоров с абонентами, которые заведомо не будут исполняться со стороны абонентов либо будут исполняться в объеме, не перекрывающем базовую ставку вознаграждения.

По правовой сути агентский договор отличается от других посреднических договоров и договора возмездного оказания услуг более широким предметом действия: агент по поручению принципала совершает как юридические, так и фактические действия. В данном спорном случае это предполагает действия агента не только по заключению договоров от имени оператора, но и совершение фактических действий, которые приведут к достижению принципалом положительного результата в его предпринимательской деятельности.

Довод, что вознаграждение агента ставится в зависимость от деятельности третьих лиц, суд не принял, поскольку право оператора связи на корректировку вознаграждения не является ответственностью агента за действия абонентов.

В рассматриваемой ситуации агент отвечает за свои действия по недостаточному продвижению услуг оператора св

Организация бизнеса по приему платежей

Наверно многие из вас задумывались начать свое дело, и например, открыть бизнес по приему платежей. Попробуем рассмотреть этот вид бизнеса более детально. И так Вы решились организовать собственный бизнес, на что стоит обратить внимание начиная эту простую с виду деятельность.

Первое что нужно понимать, что конкуренция в этой области очень велика. Но без конкуренции нет и развития и поиски новых методов снижения издержек приема платежей, увеличения оборотов принимаемых денежных средств, расширения числа услуг и сопутствующих способов увеличения прибыли.

Одним из примеров таково развития слали платежные терминалы, способные упростить и автоматизировать этот процесс. Платежные автоматы постепенно завоевывают доверие простых пользователей, своей простотой, удобством, скоростью оплаты и широкой функциональностью, исключая возможности ошибок операторов, как человеческого фактора. Но о терминалах мы погорим позже.

И так вы решили открыть точку приема. Первоначально вам следует оформить индивидуальное предпринимательство или зарегистрировать юридическое лицо, отсутствие необходимой регистрации повлечет наказание и штрафы со стороны государственных органов, да и заключить договоры с платежной системой и арендодателями вам скорей всего просто не удастся. Выбор организационно правовой формы, оставляем на ваше усмотрение, в прочем как и выбор налогообложения. Но при наличии грамотного бухгалтера наиболее приемлемой будет упрощенная система налогообложения (доходы уменьшенные на расходы). После регистрации в налоговых органах следует заключить договор на прием платежей с платежной системой.

Платежных систем сейчас существует большое количество, возможности их достаточно велики. Используя платежную систему вы сможете принимать платежи за более чем 300 услуг. При этом рост числа услуг постоянно увеличивается и ваши возможности соответственно. Наиболее основными в приеме платежей является оплата услуг сотовой связи (МТС, Билайн, Мегафон, Смартс…), услуги по приему коммунальных платежей, оплата цифрового телевидения, погашение потребительских кредитов, пополнение электронных кошельков Яндекс Деньги, WebMoney. Вот не полный список ваших будущих возможностей в приеме платежей. Предложения платежных систем могут различаться условиями работы (предоплата или кредитование), ставками процентного вознаграждения, сроками выплаты вознаграждения, технической поддержкой, предоставлением программного обеспечения для приема платежей. Сроки подключения к системам разняться , но обычно договорные отношения разрешаются сроком в один месяц. После заключения договора с платежной системой Вы получаете статус агента и можете осуществлять прием платежей.

Если предыдущие шаги по организации приема платежей были типичными для всех, то следующие будут зависеть только от Вас. Выбор торгового места, очень важный момент, не стоит пренебрегать этим очевидным моментом. Наиболее проходимые места, часто посещаемые заведения, супермаркеты и крупные продуктовые магазины, это лакомые места в данном бизнесе. Попробуйте заглянуть в психологию человека идущего в магазин, посетитель магазина уже психологически готов потратить определенную сумму денег. Как известно что большинство покупок в супермаркетах происходит незапланированно (увидел-купил), в таком случае прием платежей в вашей торговой точке будет успешен. Оплата за мобильную связь носит регулярный характер, по этому доход будет более стабилен в хороших торговых местах.

Какое количество точек приема платежей стоит открывать? Ответ на этот вопрос однозначный, чем больше, тем лучше. Однако без изначальных капиталовложений этого не сделать. Затраты на торговое оборудование, кассовый аппарат, оплату кассиру, компьютерную технику или POS-терминал стоит учитывать. Стоит также учесть сроки раскрутки точки, а это не один месяц. По этому наиболее приемлемо стремиться развивать сеть торговых точек, но если прием платежей не основной для вас бизнес, то лучше использовать в своем помещении автомат по приему платежей. Сенсорный киоск можно подобрать нужного цвета и формы, благо компаний осуществляющих продажи платежных терминалов сейчас достаточно много.

И так в чем выгода приема платежей с помощью платежных терминалов? Выгода состоит в том, что используя сенсорный киоск Вы можете принимать платеже круглосуточно, 24 часа в сутки 365 дней в году, исключая затраты на оплату кассиру- продавцу, значительно снижая затраты на арендуемую площадь. Вам достаточно иметь 1 кв. м. Плюс к этому отсутствуют затраты на покупку кассового аппарата и оборудование торгового места оператора. Стоимость такого платежного терминала составляет от 2000$. Затраты на обслуживание одного автомата не велики, это инкассация, замена бумаги термопринтера и оплата GPRS связи. Такие затраты практически равны тем, что вы бы несли используя кассира-оператора на своей точке. Автомат является полностью автономным и не требует кроме обслуживания, какого либо участия человека. При использовании такого автоматизированного приема платежей вам будет легче договориться с арендой площади под киоск в супермаркетах и крупных магазинах, где остро стоит проблема со свободным местом. Использование сети сенсорных автоматов Вам стоит подумать о системе управления терминалами, которая в режиме on-line проинформирует вас о возникшей неполадке или ошибке возникшей в определенном терминале. Приобретение такого программного обеспечения может стоить вам определенных средств, но такие затраты избавят вас от возможных простоев сенсорных киосков, что может являться более худшим для вас вариантом. Однако, некоторые платежные системы могут предоставлять системы управления и мониторинга бесплатно.

Стоит отметить, что автоматизация приема платежей с помощью платежных киосков хоть и выглядит оптимистично, и при этом имеет ряд нюансов. При выборе терминала уделите внимание качеству комплектующих, использование надежных купюроприемников, термопринтеров и сенсорных мониторов это сделает процесс оплаты в вашем киоске удобным и простым, а это безусловно отразиться на лояльности ваших пользователей. Сделать прием платежей комфортным и быстрым это должно стать вашей основной целью, при соблюдении этих условий успех и прибыль будут вашими спутниками.

Увеличить прибыть сенсорного терминала можно и за счет установки программного обеспечения для продажи контента. Мобильный контент пользуется спросом и контент провайдеры разрабатывают свои собственные терминалы и программы способные также осуществлять и прием платежей в адрес сотовых операторов, цифрового телевидения, коммунальных платежей и многих других. По этому увеличивать доходы от терминалов вам позволит качественное программное обеспечение, благодаря которому можно расширять возможности ваших киосков.

KIOSKSOFT.RU

Читайте наш канал в Telegram

: узнавайте о главных новостях дня первыми.

Организация приёма онлайн-платежей | htmlbook.ru

Реклама

Если вы занимаетесь запуском интернет-магазина и уже определились что вы будете продавать, кто будет вам поставлять товар и как вы будете доставлять товар своим покупателям, то самое время задуматься о том, как вы будете принимать от покупателей оплату за проданные товары. И в этом вам помогут так называемые агрегаторы платёжных систем, то есть сервисы, с помощью которых вы сможете организовать приём оплаты от ваших покупателей сразу многими популярными способами. Поскольку подключение к таким агрегаторам — это некоторый не совсем тривиальный процесс, предполагающий как технические мероприятия, так и организационные, то есть подписание договора и обмен документами, имеет смысл внимательно изучить потенциальных кандидатов и выбрать того, кто вам больше всего подходит.

При оценке агрегаторов платёжных систем имеет смысл обратить внимание на перечень поддерживаемых способов оплаты. Это могут быть: банковские карты, электронные деньги, интернет-банкинг, терминальные сети, мобильные платежи и пр. Очевидно, вы понимаете, какие способы оплаты совершенно необходимы для аудитории вашего магазина, а какие способы являются скорее экзотикой.

Кроме списка доступных способов оплаты, конечно же, поинтересуйтесь финансовыми условиями сотрудничества, прежде всего уровнями комиссий сервиса на различные виды платежей.

Обратите внимание, что эти комиссии могут быть разными для разных способов оплаты. Соответственно, желательно, чтобы наиболее предпочтительные для вас способы оплаты принимались с минимальными комиссиями. Кроме уровня комиссий важное значение имеет порядок и скорость перечисления средств, причитающихся владельцу магазина.

Разумеется, хорошо бы понимать, насколько сложно подключиться к понравившемуся вам платежному сервису. При этом важно оценить как техническую сложность подключения, так и сложность и забюрократизированность процедуры подписания договора, и последующего периодического обмена документами уже в процессе работы.

Важное значение имеет удобство личного кабинета владельца магазина. Желательно до подключения выяснить, какая информация и в каких форматах предоставляется по обслуженным заказам, какие есть инструменты для анализа этой информации, какие предоставляются варианты выгрузки информации о заказах в вашу информационную систему.

И, конечно же, чрезвычайно важно, чтобы сервис предоставлял вашим покупателям удобные и понятные платёжные формы. Ведь от этого зависит уровень конверсии вашего магазина.

Рассмотрим несколько конкретных примеров платёжных сервисов:

PAYSYSTEM.TV — это сервис приёма платежей для сайтов по продаже информационных продуктов. Доступно более 30 способов приёма платежей: банковские карты Visa и MasterCard, электронные деньги, терминалы оплаты, банки, мобильные платежи и др. Сервис характеризует простая процедура подключения. Оплаты от клиентов можно принимать сразу же после регистрации в сервисе. Покупателям предоставляются удобные и понятные формы оплаты. Имеется видеоинструкция по проведению оплаты. Таким образом процесс оплаты комфортен для покупателей и обычно не вызывает затруднений. Кроме приёма платежей PAYSYTEM.TV также предоставляет инструментарий для организации партнёрской программы вашего магазина.

АвтоВебОфис — это платформа для ведения бизнеса в сети Интернет, позволяющая автоматизировать многие бизнес-процессы, такие как выставление счетов, приём платежей на сайте, сбор подписчиков, организацию массовых email-рассылок, построение партнёрских сетей, проведение рекламных кампаний и пр. Модуль приёма платежей позволяет работать не только с физлицами, но и автоматически выписывать счета для безналичной оплаты юридическим лицам. Важной особенностью модуля приёма платежей АвтоВебОфиса является то, что с его помощью вы можете принимать деньги не только за товары предлагаемые на вашем веб-сайте, но и за товары, которые вы рекламируете в соцсетях, на досках объявлений, на форумах и т. д. Чтобы принять оплату достаточно разместить в вашем рекламном объявлении созданную в системе АвтоВебОфис ссылку на заказ ваших товаров или услуг.

«Единая касса» Wallet One предлагает подключение более 100 способов приёма платежей по одному договору. Подключить агрегатор платежей легко и быстро: бесплатно предоставляются готовые модули для многих популярных CMS и качественная документация по подключению. Финансовые условия для интернет-магазинов также привлекательны, имеется система гибких, настраиваемых дифференцированных комиссий. В личном кабинете есть наглядная статистика по продажам и средствам оплаты. Служба поддержки круглосуточная. У сервиса более 40000 клиентов, включая таких лидеров на своих рынках как Альпари, Столото, Simtravel, Фотострана и др.

Процессинговая компания e-POS более 10 лет предоставляет предприятиям электронной коммерции услуги по организации приёма платежей банковскими картами и другими популярными способами. Клиентам доступен личный кабинет и различная функциональность: кастомизация платёжной формы, режим предавторизации, рекуррентные платежи, индивидуально настраиваемые фильтры фрод-мониторинга, приём платежей в различных мировых валютах и многое другое. e-POS, в партнёрстве с компаниями Pay.Travel и Аппекс, является лидером по предоставлению услуг интернет-эквайринга для туристических и страховых компаний, а также провайдеров телекоммуникационного сектора.

Платёжный сервис ArsenalPay предоставляет решения по приёму платежей как для юридических, так и для физических лиц. Приём платежей возможен на сайтах, в мобильных приложениях и социальных сетях. Поддерживаются все наиболее популярные форматы платежей: банковские карты, электронные деньги и платежи при помощи баланса телефона. Систему характеризует простая и понятная тарифная политика. Подключение физического лица занимает пару минут, настроить может любой человек, даже не специалист. Принимать платежи можно сразу же после регистрации в системе. Для юридических лиц доступны через единую точку интеграции периодические платежи (реккуренты), холдирование и другие функции. Также, в личном кабинете доступны отмена и возврат платежей. При обработке транзакций особое внимание уделяется надежности и безопасности. Программное обеспечение ArsenalPay прошло сертификацию PCI DSS — максимальный стандарт безопасности от Visa и Mastercard.

Перечисленные здесь сервисы это всего лишь несколько примеров. В сети вы найдете множество других предложений от платежных сервисов, после тщательного и взвешенного анализа которых вы примете окончательное решение по выбору партнёра для приёма платежей в вашем интернет-магазине.