Налог/ обязательный взнос | Сроки уплаты налога (авансовых платежей) | Сроки сдачи отчетности | Система налогообложения (Кому сдавать) |

Страховые взносы в ФСС

Страховые взносы на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, уплачиваемые в Фонд социального страхования РФ, а так же от несчастных случаев на производстве 0,2% (Форма 4 ФСС) | Ежемесячно

| В ФСС Ежеквартально

Отчетность предоставляется даже в случае, если начисления отсутствовали и отчетность будет нулевой | Все компании на ОСНО и УСН имеющие в штате сотрудников, работающих по трудовым договорам, даже если начислений по заработной плате нет. Если количество сотрудников составляет 25 и более человек, отчетность сдается только в электронном виде. |

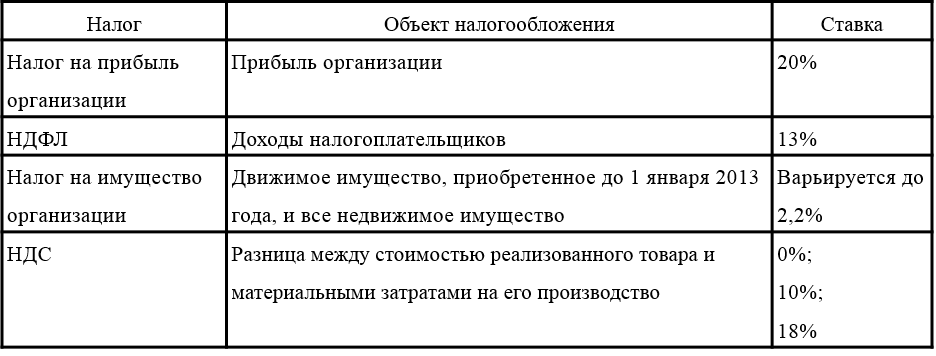

Налог на добавленную стоимость

(Декларация по НДС) | Ежеквартально

| В ИФНС Ежеквартально

Отчетность предоставляется даже в случае, если начисления отсутствовали и отчетность будет нулевой | Компании на ОСНО. Декларация сдается только в электронном виде (даже нулевая форма). |

Налог на прибыль

(Декларация по налогу на прибыль) | Ежеквартально

| В ИФНС Ежеквартально

Отчетность предоставляется даже в случае, если начисления отсутствовали и отчетность будет нулевой | Компании на ОСНО. |

СЗВ-М в ПФР

Форма СЗВ-М в ПФР

| Ежемесячно

| В Пенсионный фонд ежемесячно

| Все ИП и ООО на ОСНО и УСН имеющие в штате сотрудников, работающих по трудовым договорам.

|

Расчет по страховым взносам

Форма Расчет по страховым взносам | Ежемесячно

| В ИФНС Ежеквартально

Отчетность предоставляется даже в случае, если начисления отсутствовали и отчетность будет нулевой | Все ООО на ОСНО и УСН, вне зависимости от наличия сотрудников и ИП с сотрудниками |

Расчет 6 НДФЛ

(Форма 6 НДФЛ-квартальная) | Ежемесячно

| В ИФНС Ежеквартально

Отчетность предоставляется в случае, если есть начисления дохода и соответственно ндфл с дохода | Все ИП и ООО на ОСНО и УСН имеющие в штате сотрудников, работающих по трудовым договорам. |

Налог на доходы физических лиц (НДФЛ)

(Реестр по форме 2- ндфл и годовая форма 6 НДФЛ) | Удержание и перечисление НДФЛ в бюджет производится налоговым агентом в момент выплаты дохода физическому лицу | Налоговый агент представляет в налоговую инспекцию сведения о выплаченных доходах и удержанных налогах ежегодно не позднее 2 марта года, следующего за истекшим налоговым периодом. | Все ИП и ООО на ОСНО и УСН имеющие в штате сотрудников, работающих по трудовым договорам. |

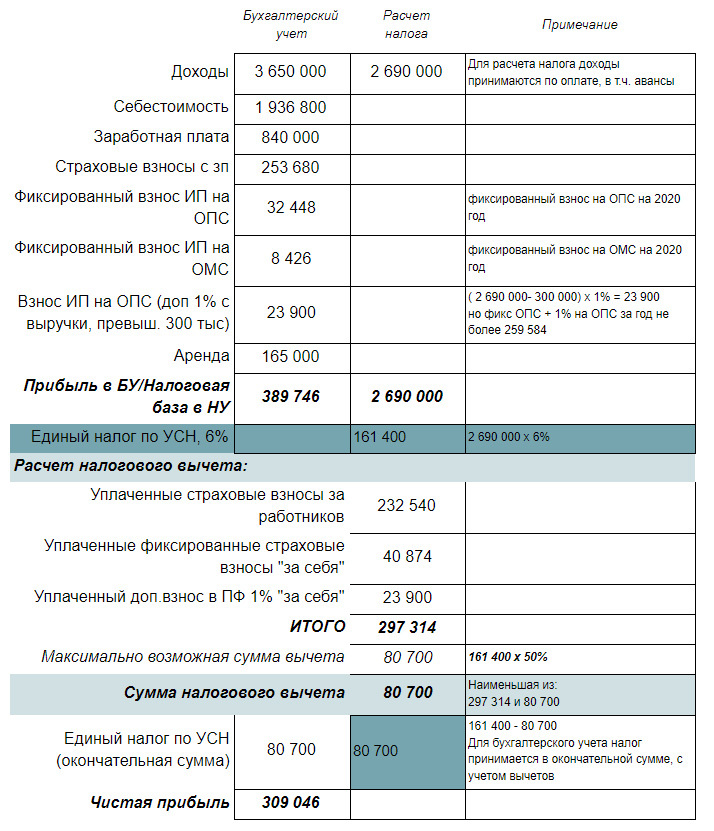

Декларация по УСН

(Упрощенная система налогообложения) | Ежеквартально

| Ежегодно

| ООО и ИП на УСН |

Декларация по ЕНВД

(Единый налог на вмененный налог) | Ежеквартально

| Ежеквартально

| ООО и ИП на ЕНВД |

Сведения о среднесписочной численности

(Форма Среднесписочная численность за год) | Ежегодно

| ООО на УСН и ОСНО, вне зависимости от наличия сотрудников; И П в случае наличия сотрудников | |

СЗВ-Стаж

(Отчет о пенсионном стаже своих работников) | Ежегодно

| Все ИП и ООО на ОСНО и УСН имеющие в штате сотрудников, работающих по трудовым договорам. |

Порядок погашения налоговых и иных обязательных платежей при ликвидации — Статьи

Несмотря на то что погашение обязательных платежей в процессе добровольной ликвидации регулируется теми же нормами, что и удовлетворение требований иных кредиторов, существует ряд вопросов, которые прояснить следует отдельно. Могут ли налоговые органы взыскивать в бесспорном порядке долги, налагать арест на расчетный счет, отказывать в завершении ликвидации недоимщику? Постараемся дать ответы на эти вопросы в статье.

Очередность погашения налоговых и иных обязательных платежей

Для того чтобы установить порядок удовлетворения налоговых платежей при добровольной ликвидации юридических лиц, следует в совокупности проанализировать нормы НК РФ, ГК РФ, и Федерального закона от 26.10.2002 № 127-ФЗ «О несостоятельности (банкротстве)» (далее – Закон о банкротстве).

В соответствии с п. 3 ст. 49 НК РФ очередность исполнения ликвидируемой организацией обязанностей по уплате налогов и сборов среди расчетов с другими кредиторами такой организации определяется гражданским законодательством РФ, то есть НК РФ отсылает к ст. 64 ГК РФ [1] .

Из анализа норм ст. 64 ГК РФ следует, что все платежи, включая обязательные, делятся на очередные платежи и текущие расходы. Под последними понимаются расходы, необходимые для осуществления ликвидации. Согласно п. 1 и 2 ст. 5 Закона о банкротстве текущими платежами считаются те, что возникли после даты принятия заявления о признании должника банкротом и не подлежат включению в реестр требований кредиторов. Применительно к добровольной ликвидации под текущие расходы подпадают те, которые возникли после составления промежуточного ликвидационного баланса и, соответственно, не вошли в промежуточный ликвидационный баланс. Текущие налоговые платежи могут образоваться, например, по результатам проверки, которую имеют право назначить налоговые органы на основании п. 11 ст.

Согласно п. 1 ст. 64 ГК РФ текущие расходы приоритетны по отношению к очередным платежам. Внутри текущих расходов текущие налоговые платежи гасятся в очередности, предусмотренной Законом о банкротстве, то есть в последнюю, четвертую очередь. В данном случае, поскольку ст. 64 ГК РФ не устанавливает очередность погашения текущих расходов, применяется аналогия закона (п. 1 ст. 6 ГК РФ) исходя из норм ст. 134 Закона о банкротстве. На допустимость подобной практики со ссылкой на п. 24, 25 Постановления Пленума ВС РФ № 6, Пленума ВАС РФ № 8 от 01.07.1996 «О некоторых вопросах, связанных с применением части первой ГК РФ», в частности, указано в Постановлении ФАС УО от 30.09.2010 № Ф09-7990/10-С4.

Очередные платежи – требования кредиторов, которые включены в промежуточный ликвидационный баланс. Задолженность по очередным обязательным платежам в бюджет и во внебюджетные фонды в силу п. 1 ст. 64 ГК РФ погашается в третью очередь.

Итак, очередные обязательные платежи гасятся в третью очередь среди очередных платежей. Текущие расходы гасятся в первоочередном порядке по отношению ко всем очередным платежам. Внутри группы текущих расходов обязательные текущие платежи погашаются в четвертую очередь.

Порядок списания налогов при ликвидации

Согласно пп. 4 п. 3 ст. 44 НК РФ обязанность по уплате налога, штрафа прекращается с ликвидацией организации-налогоплательщика после проведения ликвидационной комиссией всех расчетов с бюджетом в соответствии со ст. 49 НК РФ. При этом то, что все действия во время ликвидации осуществляет ликвидатор, не имеет значения. Если у ликвидируемой организации из-за действий ликвидатора возникают обороты, все налоги с этих оборотов платить придется, в противном случае ликвидация являлась бы весьма удобным способом уклонения от налогов. Об этом, в частности, говорится в Письме Минфина России от 29. 11.2011 № 03‑02‑07/1-410, с указанием на то, что НК РФ не предусмотрено прекращение обязанности налогоплательщика-организации по уплате налогов (пеней, штрафов) в период нахождения ее в стадии ликвидации.

11.2011 № 03‑02‑07/1-410, с указанием на то, что НК РФ не предусмотрено прекращение обязанности налогоплательщика-организации по уплате налогов (пеней, штрафов) в период нахождения ее в стадии ликвидации.

На основании п. 1 ст. 49 НК РФ обязанность по уплате налогов и сборов (пеней, штрафов) ликвидируемой организации исполняется ликвидационной комиссией за счет денежных средств указанной организации, в том числе полученных от реализации ее имущества.

Если денежных средств ликвидируемой организации недостаточно для исполнения обязанности по уплате налогов и сборов, причитающихся пеней и штрафов, то остающаяся задолженность должна быть погашена учредителями (участниками) указанной организации в пределах и в порядке, которые установлены законодательством РФ (п. 2 ст. 49 НК РФ). Такое возможно только в том случае, если в соответствии с гражданским законодательством учредители (участники) ликвидируемого юридического лица несут субсидиарную ответственность по его долгам (п. 15 Постановления Пленума ВС РФ № 41, Пленума ВАС РФ № 9 от 11.06.1999 «О некоторых вопросах, связанных с введением в действие части первой НК РФ»). Поскольку мы говорим о коммерческих организациях, ответственность которых ограничивается взносом в уставный капитал, то в самом плохом случае, не будучи нарушителями законодательства, участники ликвидируемой организации могут потерять свои взносы в уставный капитал, но платить им из собственного кармана не придется. На это указывают соответствующие нормы гражданского законодательства: п. 2 ст. 56 ГК РФ, п. 3 ст. 3 Закона об ООО [2] , п. 3 ст. 3 Закона об АО [3] .

Как же погашаются налоговые обязательства ликвидируемой организации, если денежных средств на это не хватает? В этом случае организация ликвидируется не в добровольном порядке, а по упрощенной процедуре банкротства, описанной в гл. 11 Закона о банкротстве. Далее недоимка по налогам (пеням, штрафам) признается налоговым органом безнадежной к взысканию в связи с недостаточностью имущества организации на основании ст. 59 НК РФ и списывается в установленном порядке [4].

59 НК РФ и списывается в установленном порядке [4].

Налоговая служба – обычный кредитор?

В целом бюджет как кредитор не имеет каких-то преимуществ во время ликвидации налогоплательщика. Это же подтверждает обзор арбитражной практики, в которой одной из сторон является ликвидируемая организация, а другой – налоговый орган. Проиллюстрируем ситуацию несколькими примерами.

Недействительность ликвидационного баланса

Согласно правовой позиции, изложенной в Постановлении Президиума ВАС РФ от 13.10.2011 № 7075/11, представление ликвидационного баланса, не отражающего действительного имущественного положения ликвидируемого юридического лица и его расчетов с кредиторами, нужно квалифицировать как непредставление в регистрирующий орган документа, содержащего необходимые сведения.

ФАС ВСО в Постановлении от 05.08.2011 № А33-18667/2010 рассмотрел следующий случай. Общество приняло решение о добровольной ликвидации, налоговая служба в ходе проверки доначислила штрафы и предложила обществу их уплатить. Однако общество не погасило штрафы, утвердило ликвидационный баланс и представило в регистрирующий орган (налоговую службу) пакет документов для государственной регистрации ликвидации. Налоговая служба отказала в регистрации ликвидации по причине недостоверности ликвидационного баланса. Напомним, что заявление о государственной регистрации юридического лица в связи с его ликвидацией по форме Р16001 [5] содержит специальную запись, подтверждаемую подписью ликвидатора: «Расчеты с кредиторами завершены». Общество подало в суд на незаконные действия налоговой службы как регистратора. Суд поддержал позицию налоговиков по следующим основаниям:

- требования направлялись налогоплательщику после начала процедуры добровольной ликвидации данного юридического лица и утверждения ликвидатора;

- на момент составления промежуточного ликвидационного баланса общество извещалось об обнаружении налоговым органом фактов, свидетельствующих о налоговых правонарушениях;

- доказательств представления обществом в налоговый орган возражений не представлено;

- обществом не представлено доказательств исполнения обязанности по уплате штрафа до составления ликвидационного баланса, то есть задолженность имелась на момент утверждения промежуточного ликвидационного баланса.

[6]

[6]

Непредъявленные требования оплате не подлежат

В соответствии с п. 5.1 ст. 64 ГК РФ считаются погашенными при ликвидации юридического лица требования, не признанные ликвидационной комиссией, если кредиторы по таким требованиям не обращались с исками в суд.

В Определении ВАС РФ от 12.05.2009 № ВАС-5652/09 суд пришел к выводу, что несоблюдение налоговым органом как кредитором установленного законодательством порядка предъявления требований при ликвидации организации влечет установленные налоговым законодательством последствия, в том числе в виде погашения требований кредитора.

Аналогично в Постановлении ФАС ПО от 29.03.2011 № А55-17287/2010 суд отказал в удовлетворении требований ИФНС, поскольку инспекция не предъявляла требований к ликвидационной комиссии, в связи с чем у последней отсутствовали основания для включения в промежуточный ликвидационный баланс и ликвидационный баланс каких-либо сумм задолженности и для их выплаты налоговому органу.

Не признанные ликвидатором налоговые требования взыскиваются в судебном порядке

В Постановлении ФАС ЦО от 28.01.2009 № А23-1737/08А-14-83 суд указал, что налоговая служба не может требовать включения заявленных ею требований, если с ними не согласна ликвидационная комиссия. В данном случае налоговая служба наряду с другими кредиторами должна действовать в порядке, установленном п. 4 ст. 64 ГК РФ. Указанная норма закона прямо предусматривает способ защиты интересов кредитора, которому отказано в удовлетворении его требования (предъявление иска в суд), а также способ удовлетворения его требований в случае их обоснованности (за счет оставшегося имущества ликвидируемого юридического лица).[7]

Налоговая проверка – не препятствие для ликвидации

Что делать, если налоговая проверка не завершена, а момент составления ликвидационного баланса уже подошел? Должна ли ликвидируемая организация ожидать результатов проверки или же можно завершить ликвидацию без оглядки на факт проверки?

Согласно Письму ФНС России от 07. 08.2012 № СА-4-7/13101 если организация в установленном порядке уведомила налоговый орган о начале процедуры ликвидации, а налоговый орган какие-либо требования об уплате налогов и сборов не предъявлял, то организация может продолжать процедуру ликвидации на общих основаниях. В частности, в соответствии с п. 6 ст. 63 ГК РФ после завершения расчетов с кредиторами ликвидационная комиссия составляет ликвидационный баланс, который утверждается учредителями (участниками) юридического лица.

08.2012 № СА-4-7/13101 если организация в установленном порядке уведомила налоговый орган о начале процедуры ликвидации, а налоговый орган какие-либо требования об уплате налогов и сборов не предъявлял, то организация может продолжать процедуру ликвидации на общих основаниях. В частности, в соответствии с п. 6 ст. 63 ГК РФ после завершения расчетов с кредиторами ликвидационная комиссия составляет ликвидационный баланс, который утверждается учредителями (участниками) юридического лица.

ВАС проанализировал следующую ситуацию. Налоговая служба составила акт, на момент сдачи документов на ликвидацию требований не заявила, однако, уже выступая в качестве регистратора, отказала в ликвидации. Суд счел эти действия противоречащими законодательству и обосновал свое мнение так: на момент обращения заявителя в регистрирующий орган с заявлением согласно справке регистрирующего органа задолженность по обязательным платежам у общества отсутствовала, а акт выездной налоговой проверки не свидетельствует о доначислении заявителю сумм обязательных платежей… Довод инспекции о задолженности, имеющейся у общества на момент его обращения с заявлением, правомерно признан несостоятельным, поскольку проверка соблюдения обществом налогового законодательства проведена инспекцией в период осуществления ликвидационных процедур и до представления ликвидатором заявления о регистрации ликвидации общества она вправе была направить ему соответствующее требование (Определение ВАС РФ от 16.03.2009 № 2832/09).

Возможно ли бесспорное взыскание обязательных платежей с ликвидируемой организации?

Вправе ли налоговый орган взыскивать с ликвидируемой организации в бесспорном порядке долги, а если нет, то с какого момента процедуры ликвидации он лишается этого права?

В Определении ВАС РФ от 09.06.2014 № ВАС-6279/14 суд расценил действия банка по безакцептному списанию средств как противоречащие положениям ст. 64 ГК РФ о порядке и очередности удовлетворения требований кредиторов ликвидируемого юридического лица, что влечет ничтожность соответствующих операций. Но это про банки – а как насчет налоговых органов? Например, в Постановлении ФАС ВСО от 26.09.2013 № А19-1757/2013 суд посчитал, что в период нахождения налогоплательщика в процессе ликвидации налоговый орган не вправе производить принудительное взыскание налогов, пеней и штрафов в порядке, установленном положениями ст. 46, 47 НК РФ.

Но это про банки – а как насчет налоговых органов? Например, в Постановлении ФАС ВСО от 26.09.2013 № А19-1757/2013 суд посчитал, что в период нахождения налогоплательщика в процессе ликвидации налоговый орган не вправе производить принудительное взыскание налогов, пеней и штрафов в порядке, установленном положениями ст. 46, 47 НК РФ.

Минфин также неоднократно высказывался по этому поводу. В Письме от 29.07.2008 № 03‑02‑07/1-319 Минфин отмечает, что со дня утверждения промежуточного ликвидационного баланса налоговый орган не вправе осуществлять взыскание налогов, сборов, соответствующих пеней и штрафов в порядке, предусмотренном ст. 46 НК РФ, о чем также свидетельствует практика арбитражных судов (постановления ФАС СЗО от 25.11.2004 № А05-6517/04-13, ФАС ПО от 27.02.2007 № А55-7518/06, от 18.12.2007 № А55-6435/2007).

Одновременно Минфин заметил, что НК РФ не предусмотрена обязанность налоговых органов по отзыву инкассовых поручений и отмене решения о приостановлении операций по счетам налогоплательщика в случае принятия решения о его ликвидации.

В более позднем письме – от 24.08.2011 № 03‑02‑07/1-303 – в ответ на запрос банка, обслуживающего ликвидируемую организацию, Минфин пояснил, что при наличии документов о принятии юридическим лицом решения о добровольной ликвидации и (или) об утверждении ликвидационной комиссией промежуточного ликвидационного баланса банком не могут исполняться решения налоговых органов о взыскании налогов.

С учетом уточненной позиции Минфина, а также судебной практики можно утверждать, что срок исчисляется с момента принятия решения о ликвидации, а не с момента утверждения промежуточного ликвидационного баланса. В упомянутом Постановлении ФАС СЗО № А05-6517/04-13, на которое, кстати, сослался Минфин в Письме № 03‑02‑07/1-319, указано прямо: вынесение ИМНС оспариваемого решения о взыскании налогов и пеней за счет денежных средств учреждения на счетах в банке и выставление на основании данного решения инкассовых поручений в банк после принятия решения о ликвидации учреждения следует признать неправомерным.

Поскольку действия по ликвидации подлежат госрегистрации, срок, соответственно, исчисляется не с момента совершения действия, а с момента его регистрации. На это, в частности, указано в Постановлении ФАС СЗО от 01.10.2012 № А26-11436/2011: в период нахождения Общества в стадии ликвидации (то есть после принятия решения о ликвидации и внесении соответствующей записи в ЕГРЮЛ) у Инспекции в силу ст. 49 НК РФ и 64 ГК РФ отсутствовало право бесспорного взыскания налога и пеней, поскольку это повлекло бы нарушение порядка и очередности удовлетворения требований остальных кредиторов налогоплательщика… особый порядок исполнения обязанности по уплате налогов и сборов (пеней, штрафов) при ликвидации организации не зависит от даты составления ликвидационного баланса. Для применения этого порядка, как правильно указали суды, достаточно наличия решения о ликвидации организации и внесения соответствующей записи в ЕГРЮЛ.[8]

Эти правила распространяются и на обязательные взносы в социальные фонды. Так, в Постановлении ФАС ВСО от 15.08.2013 № А19-917/2013 указано, что исходя из того факта, что данный вопрос Законом № 212-ФЗ [9] не урегулирован, применению подлежат общие нормы права, содержащиеся в ГК РФ. То есть в период нахождения организации-страхователя в стадии ликвидации фонд не вправе осуществлять действия по бесспорному взысканию страховых взносов, пеней и штрафов, поскольку такие действия влекут за собой нарушение порядка и очередности удовлетворения требований остальных кредиторов налогоплательщика (Постановление ФАС ВСО от 14.03.2013 № А19-14698/2012). Схожий подход выражен судом в Постановлении ФАС УО от 21.03.2012 № А76-12541/2011.

Правомерны ли обеспечительные меры?

В соответствии с п. 1 ст. 76 НК РФ налоговый орган вправе для обеспечения исполнения решения о взыскании налога, сбора, пеней и (или) штрафа приостанавливать операции по счетам в банке налогоплательщиков. Является ли процесс добровольной ликвидации защитой от данной обеспечительной меры? На первый взгляд, да: раз действующее налоговое и гражданское законодательство не предусматривает возможности бесспорного списания средств со счета налогоплательщика в период ликвидации без соблюдения условий, установленных ст. 49 НК РФ, ст. 64 ГК РФ, то и обеспечение исполнения обязанности по уплате налога в виде приостановления операций по счетам в период ликвидации налогоплательщика противоречит налоговому и гражданскому законодательству (постановления Восемнадцатого арбитражного апелляционного суда от 23.08.2012 № 18АП-8114/2012[10], ФАС ПО от 31.07.2012 № А57-23213/2011, от 02.02.2011 № А65-7933/2010, от 21.12.2010 № А65-5800/2010 и № А65-5799/2010).

49 НК РФ, ст. 64 ГК РФ, то и обеспечение исполнения обязанности по уплате налога в виде приостановления операций по счетам в период ликвидации налогоплательщика противоречит налоговому и гражданскому законодательству (постановления Восемнадцатого арбитражного апелляционного суда от 23.08.2012 № 18АП-8114/2012[10], ФАС ПО от 31.07.2012 № А57-23213/2011, от 02.02.2011 № А65-7933/2010, от 21.12.2010 № А65-5800/2010 и № А65-5799/2010).

Однако в постановлениях АС ЗСО от 13.08.2014 № А67-6056/2013, № А67-6065/2013, № А67-6062/2013 суд счел иначе. Позиция его основывалась на том, что приостановление операций по счету не распространяется на платежи, очередность исполнения которых в соответствии с гражданским законодательством РФ предшествует исполнению обязанности по уплате налогов и сборов (ст. 76 НК РФ). Более того, суд уточнил, что даже в период нахождения юридического лица в процедуре банкротства, которая, как и добровольная ликвидация, является одним из видов ликвидации юридического лица, влекущим его прекращение без перехода прав и обязанностей в порядке правопреемства к другим лицам (ст. 61 ГК РФ), допускается реализация налоговым органом прав, предусмотренных ст. 76 НК РФ.

Что можно посоветовать ликвидируемым организациям при наличии приостановления операций по расчетному счету? Для того чтобы не было препятствий в осуществлении расходов, связанных с продолжением функционирования организации и в работе ликвидационной комиссии, рекомендуется делать специальную пометку в отношении текущих расходов. Указание в платежном поручении «текущий платеж (расход)» позволит банку проводить операции вне очереди на основании ст. 64 ГК РФ. По крайней мере, так советовал поступать суд в упомянутом ранее Постановлении ФАС УО № Ф09-7990/10-С4.

Заключение

Налоговая служба не освобождена от обязательных процедур, которые возлагаются на всех кредиторов ликвидируемой организации. Правда, иногда, пользуясь своими правами государственного регистратора, налоговики препятствуют завершению ликвидации – увязывают ее с погашением всех числящихся за налогоплательщиком долгов. Однако, как неоднократно подчеркивали суды, налоговые органы не могут игнорировать нормы законодательства о ликвидации, это чревато проигранными процессами и потерями для бюджета.

Однако, как неоднократно подчеркивали суды, налоговые органы не могут игнорировать нормы законодательства о ликвидации, это чревато проигранными процессами и потерями для бюджета.

[1] Более подробно об очередности погашения см. статью «Погашение требований кредиторов», № 18, 2014.

[2] Федеральный закон от 08.02.1998 № 14-ФЗ «Об обществах с ограниченной ответственностью».

[3] Федеральный закон от 26.12.1995 № 208-ФЗ «Об акционерных обществах».

[4] Приказ ФНС России от 19.08.2010 № ЯК-7-8/393@ «Об утверждении Порядка списания недоимки и задолженности по пеням, штрафам и процентам, признанных безнадежными к взысканию, и Перечня документов, подтверждающих обстоятельства признания безнадежными к взысканию недоимки, задолженности по пеням, штрафам и процентам».

[5] Утверждена Приказом ФНС России от 25.01.2012 № ММВ-7-6/25@ «Об утверждении форм и требований к оформлению документов, представляемых в регистрирующий орган при государственной регистрации юридических лиц, индивидуальных предпринимателей и крестьянских (фермерских) хозяйств».

[6] Обоснования по данному процессу приведены в Постановлении Третьего арбитражного апелляционного суда от 29.04.2011 № А33-18667/2010.

[7] Определением ВАС РФ от 21.05.2009 № ВАС-6063/09 в передаче дела в Президиум ВАС отказано.

[8] Определением ВАС РФ от 20.02.2013 № ВАС-917/13 в передаче дела в Президиум ВАС отказано.

[9] Федеральный закон от 24.07.2009 № 212-ФЗ «О страховых взносах в ПФ РФ, ФСС РФ, ФФОМС».

[10] Данное решение не было обжаловано в порядке кассационного производства.

О. Е. Орлова

эксперт журнала

Актуальные вопросы бухгалтерского учета и налогообложения

Изменения реквизитов для уплаты налогов, сборов, страховых взносов и иных обязательных платежей, администрируемых ФНС России. | ИКБР Яринтербанк

11 Января 2021

Важная информация!

С 01 января 2021 года меняются реквизиты для уплаты налогов, сборов, страховых взносов и иных обязательных платежей, администрируемых ФНС России.

Подробнее (см. по ссылке).

Образец заполнения платежного поручения.

Возврат к списку

+7 (4852) 50-06-58+7 (4855) 40-40-65

+7 (800) 200-45-75

для юридических лиц Интернет Банк-Клиент

Фактура.ру Яринтербанк-Онлайн

для физических лиц

Курс валют

| покупка | продажа | |

|---|---|---|

| USD | 75,15 | 76,50 |

| EUR | 88,75 | 90,00 |

| GBP | 102,80 | 106,00 |

| CHF | 79,20 | 82,25 |

| CNY | 10,95 | 12,23 |

| JPY | 0,69 | 0,71 |

| 26.03.2021 | ||

Яринтербанк Банк России

Курс валют

| покупка | продажа | |

|---|---|---|

| USD | 75,15 | 76,50 |

| EUR | 88,75 | 90,00 |

| 26.03.2021 | ||

Яринтербанк — Рыбинск

Лицензии Центрального Банка РФ: Базовая лицензия ЦБ РФ на осуществление банковских операций № 2564 от 06.11.2018 г.

Государственная корпорация Агентство по страхованию вкладов: Банк включен в систему обязательного страхования вкладов № 59 от 07.10.2004 г.

расчет, обязательные платежи, УСН и другие налоговые режимы

Фото: pixabay.com

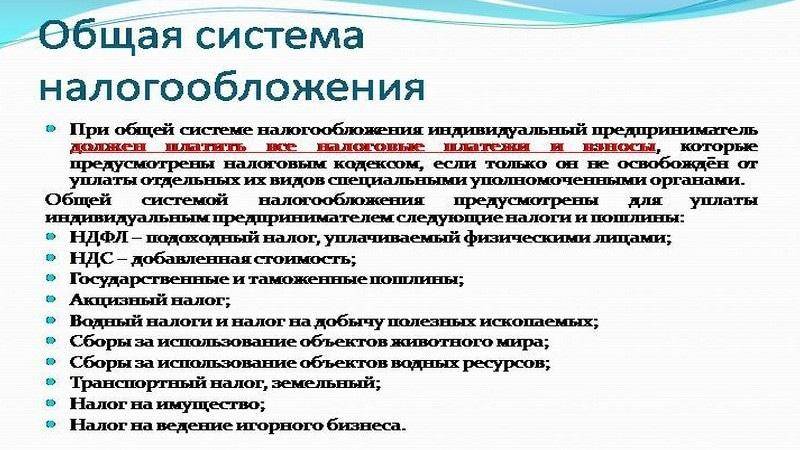

Размер и количество налогов уплачиваемых ООО, зависит от выбранной системы налогообложения, доходов наемных работников, а также вида деятельности предприятия. От правильности выбора вида налогообложения зависит налоговая нагрузка на компанию.

От правильности выбора вида налогообложения зависит налоговая нагрузка на компанию.

Налоги и платежи уплачиваемые ООО можно разделить на категории:

- Налоги и страховые платежи с зарплаты работников

- Налоги в зависимости от выбранной системы налогообложения

- Дополнительные налоги и платежи (в зависимости от вида деятельности)

Налоги и страховые платежи с зарплаты работников

В любой организации имеются наемные работники, работающие по трудовому договору или на гражданско-правовой основе (по договору оказания услуг, выполнения разовых работ, или договора связанного с передачей имущества). В обязанности работодателя входит:

- Начисление и удержание НДФЛ с доходов работников. Ежемесячно, на следующий день после выплаты заработной платы, работодатель обязан перечислять НДФЛ в налоговую службу, выступая в роли налогового агента

- Оплата страховых взносов в ФНС и ФСС. Отчисление за работников производится ежемесячно не позднее 15 числа, исходя из размера установленных тарифов

Генеральный директор также считается работником, и из его зарплаты удерживается НДФЛ и перечисляются страховые платежи.

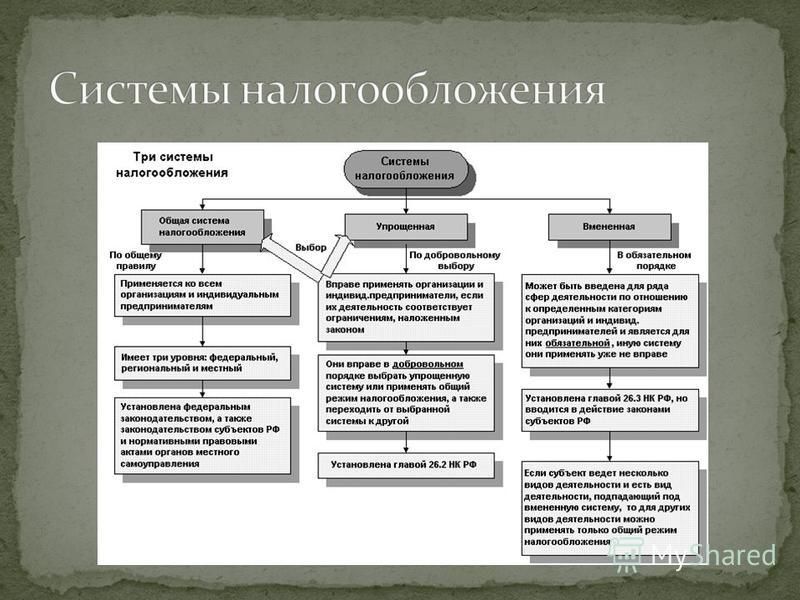

Размер налога зависит от выбранной системы налогообложения

Для ООО предусмотрен 1 общий и 3 специальных налоговых режима:

Налоговые режимы различаются между собой:

- Объектом налогообложения, что облагается налогом (доход, имущество или какой-либо физический показатель)

- Налоговой базой, объектом налогообложения в денежном выражении

- Налоговым (временным) периодом, за который рассчитывается налог

- Налоговой ставкой, процентом налоговых начислений

- Порядком расчета и сроками уплаты налога

Дополнительные налоги и платежи

Некоторых виды деятельности подразумевает уплату дополнительных налогов, например:

- Налог за производство и реализацию подакцизных товаров

- Налог на добычу полезных ископаемых (НДПИ)

- Водный налог за использование водных объектов

- Налог на игорный бизнес

Организации, имеющие специальные разрешения и лицензии, помимо дополнительных налогов должны также осуществлять:

- Регулярные платежи за пользование недрами

- Сборы за пользование объектами животного мира

- Сборы за пользование объектами водных биологических ресурсов

Дополнительные налоги, платежи и сборы нужно оплачивать независимо от выбранной системы налогообложения.

Госдума приняла порядок возврата страховых платежей

24 марта Государственная дума в третьем чтении рассмотрела и единогласно приняла законопроект, который определяет порядок возврата капитализированных платежей по обязательному страхованию от несчастных случаев на производстве, если страхователь восстановил платежеспособность.

Законодательство В ГД внесли законопроект об уточнении очередности кредиторовПри ликвидации страхователя-банкрота часть капитализированных платежей направляют на страхование от несчастных случаев на производстве и профессиональных заболеваний. При этом в законе ранее не было механизма возврата этих средств, если банкротство прекращается по реабилитирующим основаниям.

Новелла позволяет вернуть эти средства или зачесть их в счет будущих страховых платежей. Документ предусматривает порядок обращения компании по этому вопросу и его рассмотрения региональным органом страховщика.

Это позволит оптимизировать экономическую и административную нагрузку как на страхователя, так и на страховщика, считают авторы документа.

Законопроект № 1065737-7 «О внесении изменений в Федеральный закон «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний» в части установления порядка возврата (зачета) перечисленных страхователями капитализированных платежей»

- Право.ru

- Госдума

- Законопроект

Налоги, уплачиваемые обществами с ограниченной ответственностью

Компания с ограниченной ответственностью — это бизнес, управляемый одним или несколькими владельцами, называемыми «участниками». Если в ООО есть только один участник, оно облагается налогом как индивидуальное предпринимательство. Если у LLC два или более участника, оно обычно облагается налогом как партнерство (или оно может выбрать налогообложение как корпорация). Этот вид бизнеса считается «сквозным», поскольку налоги компании передаются владельцу или владельцам в их личных налоговых декларациях.

Если в ООО есть только один участник, оно облагается налогом как индивидуальное предпринимательство. Если у LLC два или более участника, оно обычно облагается налогом как партнерство (или оно может выбрать налогообложение как корпорация). Этот вид бизнеса считается «сквозным», поскольку налоги компании передаются владельцу или владельцам в их личных налоговых декларациях.

Различные виды налогов

Федеральный подоходный налог: Бизнес-форма LLC не считается налоговой организацией IRS, поэтому LLC платит федеральный подоходный налог в зависимости от количества участников, а прибыль / убытки LLC передаются в налоговые декларации участников.

Налоги на ООО с одним участником: ООО считается неучтенным юридическим лицом, и чистая прибыль предприятия рассчитывается по Таблице C формы 1040 физического лица по федеральным подоходным налогам.Прибыль или убыток по Таблице C добавляется к прочему доходу владельцем и супругом (-ой) для определения общей суммы подоходного налога, подлежащего уплате индивидуальным предпринимателем.

Налоги на ООО с несколькими участниками: ООО с несколькими участниками подает свои налоговые декларации как партнерство. Партнерство платит подоходный налог, подавая информационную декларацию в IRS, а индивидуальные партнеры подают Приложение K-1 к своим индивидуальным налоговым декларациям, чтобы показать свой процент от прибыли / убытков партнерства.Вот как выглядит процесс:

- Во-первых, партнерство подает отчет только для информации по форме 1065 и отправляет его в IRS.

- Затем доля каждого партнера в прибыли или убытке партнерства записывается в Таблицу K-1.

- Информация о K-1 для каждого партнера указывается в строке 17 партнерской формы 1040.

Большинство штатов используют федеральную информацию для определения общего дохода для определения налога штата.

Выборы для налогообложения как корпорация: LLC также имеет право подать заявку на налогообложение как корпорация. Обычно такой выбор делается, если налоговая структура выгодна компании. Выборы представлены в форме 8832 — Выборы по классификации юридических лиц.

Обычно такой выбор делается, если налоговая структура выгодна компании. Выборы представлены в форме 8832 — Выборы по классификации юридических лиц.

Налоги на самозанятость: членов ООО считаются самозанятыми физическими лицами (не наемными работниками). Каждый участник должен платить налоги на самозанятость, исходя из его или ее доли в доходе LLC. Налог на самозанятость включен в форму 1040 каждого участника для федеральных налогов, рассчитанных с использованием Таблицы SE, а общие налоговые обязательства по самозанятости указаны в строке 57 формы 1040.

Другие налоги на занятость: Если у LLC есть сотрудники, бизнес должен платить налоги на занятость, включая удержание и отчетность по федеральным налогам и налогам штата, уплату и отчетность по налогам FICA (социальное обеспечение и медицинское обслуживание), налогам на компенсацию рабочих и налогам на безработицу.

Налоги на недвижимость: Если ООО владеет зданием или другим недвижимым имуществом, налоги на имущество должны уплачиваться с этого имущества.

Государственные налоги с продаж, акцизы, налоги за пользование и франшизы: Компании с ограниченной ответственностью обязаны платить государственные налоги с продаж и акцизы так же, как и другие виды бизнеса.Для получения дополнительной информации о налогах с продаж и акцизах обратитесь в налоговый департамент вашего штата.

Компании с ограниченной ответственностью обычно не несут ответственности по налогам на франшизу, поскольку они взимаются государством с корпораций.

Основы налогообложения для компаний с ограниченной ответственностью (ООО)

Компания с ограниченной ответственностью (ООО) — это бизнес-структура, которая защищает своего владельца (владельцев) от личной ответственности по долгам бизнеса. Независимо от того, управляете ли вы в настоящее время LLC или думаете о том, чтобы превратить свою внештатную деятельность в LLC, важно знать основы налогообложения и преимущества ведения такой деятельности. Понимание всех ваших обязательств по декларированию доходов и уплате налогов на федеральном уровне и уровне штата — лучший способ избежать проверки со стороны IRS.

Понимание всех ваших обязательств по декларированию доходов и уплате налогов на федеральном уровне и уровне штата — лучший способ избежать проверки со стороны IRS.

Хотя LLC предлагают своим членам (владельцам) большую степень защиты, которой пользуются корпорации, иногда они используют другую систему уплаты налогов. В случае LLC прибыли и убытки переходят через само предприятие к владельцу (-ам), который затем должен указать их в своих индивидуальных налоговых декларациях. По этой причине LLC считаются «сквозными» организациями и в налоговых целях считаются аналогичными индивидуальным предпринимателям или товариществам в зависимости от количества «участников» или владельцев LLC.

Важно отметить, что в отношении LLC применяются санкции в соответствии с законами штата, а не со стороны IRS. Кроме того, в соответствии с законодательством вашего штата у вас может быть выбор в пользу определения вашего LLC и налогообложения в качестве корпорации. Если ваша LLC не классифицируется с самого начала как корпорация, вы можете выбрать, чтобы она облагалась налогом, используя форму IRS 8832. Посетите веб-сайт IRS для получения дополнительной информации о налоговых обязательствах компании с ограниченной ответственностью.

ООО с одним и несколькими участниками

В то время как индивидуальные предприятия имеют только одного владельца по определению, LLC могут быть организациями с одним или несколькими участниками.Структура вашей компании может повлиять на ваши налоговые обязательства, поскольку IRS рассматривает LLC с одним участником как индивидуальное предприятие, а LLC с несколькими участниками как партнерство. В некоторых случаях LLC могут по своему выбору рассматриваться как корпорации и облагаться налогом как таковые.

Подобно фрилансерам или самозанятым лицам, члены LLC не имеют налогов, автоматически удерживаемых с их доходов. В то время как традиционные сотрудники могут отправлять налоговые декларации только один раз в год, членам LLC, как и самозанятым лицам, возможно, придется производить ежеквартальные платежи в IRS.

Как владельцу или партнеру LLC важно сэкономить деньги для этих расчетных платежей, которые должны быть произведены в апреле, июне, сентябре и январе. Кроме того, как и любой другой бизнес или физическое лицо, LLC должна отправлять в IRS годовую информационную налоговую декларацию.

Помимо федеральных налогов, владельцы ООО несут ответственность за уплату налогов на уровне штата. Чтобы избежать штрафных санкций, важно быть в курсе конкретных правил вашего штата.

Налог с продаж

Наряду с государственными и федеральными налоговыми требованиями, LLC могут нести ответственность за сбор налога с продаж на продаваемые ими продукты и услуги.В случае ООО, его участники должны собирать все необходимые налоги с продаж и передавать их требуемым сторонам. Поскольку ставки и политика налога с продаж варьируются в зависимости от штата, владельцы бизнеса должны быть в курсе последних событий в области налогообложения и изменений ставок.

Кроме того, LLC должны учитывать, что могут применяться другие законы о сборе налога с продаж, если LLC продает товары клиентам, находящимся за пределами штата. Если вы не уверены в своих обязанностях, не стесняйтесь обращаться к CPA в вашем районе.

Налоговые льготы и отчисления ООО

Как член LLC, ваши налоговые обязательства будут зависеть от характера вашего «членства» в LLC.Если вы являетесь единственным владельцем — «единственным участником» — LLC, вы будете облагаться налогом как индивидуальный предприниматель. Если вы являетесь одним из членов LLC с двумя или более участниками, вы будете облагаться налогом как член полного товарищества.

Если ваша LLC решила облагаться налогом как корпорация, то любая прибыль, вероятно, будет облагаться налогом дважды, как в корпорации C. Единственная существенная разница заключается в том, что, как упоминалось ранее, на ваш бизнес может взиматься дополнительный налог на ООО в зависимости от штата.

Так же, как налоговые обязательства будут отражать вашу роль в ООО, точно так же будут и вычеты, которые вы сможете делать. Как индивидуальный участник, вы будете делать любые связанные с бизнесом вычеты по Приложению C, включая вычеты за площадь домашнего офиса, пробег или проезд. В партнерстве вычеты указываются в форме 1065, но отдельные партнеры будут платить налоги с любой полученной прибыли, которая проходит через партнерство. Если у вас есть какие-либо вопросы относительно вашей конкретной налоговой ситуации, связанной с переходом на ООО, вам следует обратиться к налоговому юристу или бухгалтеру.

Как индивидуальный участник, вы будете делать любые связанные с бизнесом вычеты по Приложению C, включая вычеты за площадь домашнего офиса, пробег или проезд. В партнерстве вычеты указываются в форме 1065, но отдельные партнеры будут платить налоги с любой полученной прибыли, которая проходит через партнерство. Если у вас есть какие-либо вопросы относительно вашей конкретной налоговой ситуации, связанной с переходом на ООО, вам следует обратиться к налоговому юристу или бухгалтеру.

Помимо налоговых обязательств, для создания ООО также требуется ежегодная подача формы в ваш штат.Чтобы узнать больше или начать создание LLC, загрузите наш бесплатный шаблон статей по организации здесь.

Тем не менее, что бы вы или ваши деловые партнеры ни решили, владельцы LLC должны быть в курсе последних событий в области налогообложения и регистрации как на федеральном уровне, так и на уровне штата. Постоянно следя за последними правилами и инструкциями, члены LLC могут избежать налоговых проверок и защитить свою личную ответственность.

Нужно ли мне подавать налоговую декларацию для ООО, не ведущего деятельности?

Иногда компания с ограниченной ответственностью (ООО) в течение года не ведет хозяйственной деятельности.Например, недавно созданная LLC могла еще не начать вести бизнес, или старая LLC могла стать неактивной без формального роспуска.

Но даже если неактивное ООО не имеет доходов или расходов в течение года, от него все равно может потребоваться подача федеральной налоговой декларации.

Требования к налоговой декларацииLLC зависят от способа налогообложения LLC. LLC может не рассматриваться как юридическое лицо для целей налогообложения или может облагаться налогом как партнерство или корпорация.

Налоговые выборы для ООО

Если у LLC есть только один владелец (известный как «участник»), Налоговая служба (IRS) автоматически игнорирует его для целей федерального подоходного налога.Участник LLC сообщает о доходах и расходах LLC в своей личной налоговой декларации.

Если у LLC два или более участника, IRS автоматически рассматривает это как партнерство. LLC подает налоговую декларацию информационного партнерства, и участники также сообщают о доходах и расходах LLC в своих личных налоговых декларациях.

Однако LLC может изменить эту классификацию по умолчанию и выбрать налогообложение как корпорация. Для этого LLC должна подать форму 8832 в Налоговую службу.LLC может сделать это решение при создании или изменить свою налоговую классификацию позднее.

Требования к подаче заявок на юридические лица, не являющиеся юридическими лицами

LLC, которая не считается отдельной организацией для целей федерального подоходного налога, облагается налогом так же, как и индивидуальный предприниматель: доходы и расходы LLC указываются как доход от самозанятости в Приложении C личной налоговой декларации участника. Вы должны подать Приложение C, если годовой доход вашего LLC превысил 400 долларов США.

Если LLC с одним участником не ведет никакой коммерческой деятельности и не имеет никаких расходов для вычета, участник не должен подавать Приложение C, чтобы сообщить о доходах LLC. Тем не менее, члену все равно придется подавать личную налоговую декларацию, если у него или нее был другой доход, и, возможно, придется подать Приложение C, если был доход от самозанятости от другого бизнеса.

Требования к подаче документов для ООО

LLC, которая облагается налогом как партнерство, подлежит тем же требованиям к подаче федеральной налоговой декларации, что и любое другое партнерство.ООО должно подать налоговую декларацию информационного партнерства по налоговой форме 1065, если оно не получало дохода в течение года И не имело никаких расходов, которые оно будет требовать в качестве вычетов или кредитов.

Таким образом, LLC, не осуществляющая коммерческую деятельность, которая облагается налогом как партнерство, не обязана подавать налоговую декларацию партнерства, если нет расходов или кредитов, которые LLC хочет потребовать.

Требования к подаче налоговой декларации LLC для корпорации LLC

У корпораций иные требования к подаче налоговой декларации, чем у неучтенных юридических лиц или партнерств.Все корпорации обязаны подавать корпоративную налоговую декларацию, даже если у них нет дохода.

Если LLC решила рассматривать ее как корпорацию для целей налогообложения, она должна подать федеральную налоговую декларацию, даже если LLC не занималась какой-либо деятельностью в течение года.

Даже если ваша LLC не ведет коммерческую деятельность, важно понимать ваш налоговый статус LLC и то, обязано ли оно подавать федеральную налоговую декларацию. Своевременная подача требуемых деклараций может помочь вашей компании избежать штрафов и пеней.

Общество с ограниченной ответственностью | FTB.ca.gov

Обзор

Общество с ограниченной ответственностью (ООО) сочетает в себе партнерство и корпоративную структуру. Вы можете создать ООО для ведения бизнеса или владения активами. Владельцы ООО являются членами. LLC защищает своих членов от личной ответственности.

LLC будет либо:

- Незарегистрированная организация (для федеральных целей), если она состоит только из одного члена

- Общество с ограниченной ответственностью с одним участником (SMLLC)

- Товарищество, если у него более одного собственника

- Товарищество с ограниченной ответственностью

- Товарищество с ограниченной ответственностью Общество с ограниченной ответственностью серии

- ООО, облагаемое налогом как корпорация

LLC должна иметь одинаковую классификацию как для Калифорнийского, так и для федерального налогообложения.

Открыть ООО

Чтобы зарегистрировать или организовать LLC в Калифорнии, обратитесь к Государственному секретарю (SOS):

- Веб-сайт

- Государственный секретарь Калифорнии

- Телефон

- 916-657-5448

- Почта

- Государственный секретарь Калифорнии

Поддержка подачи документов

А / я 944228

Сакраменто, Калифорния 94244-2280

Для получения дополнительной информации посетите Информацию о регистрации компании с ограниченной ответственностью (FTB 3556).

Ежегодный налог

Каждое LLC, ведущее бизнес или организованное в Калифорнии, должно платить ежегодный налог в размере 800 долларов США.

Этот ежегодный налог будет уплачиваться, даже если вы не ведете бизнес, до тех пор, пока вы не аннулируете свой LLC.

- У вас есть до 15-го числа 4-го месяца с даты подачи заявления в SOS для уплаты ежегодного налога за первый год.

- Пример: Вы создаете новое ООО и регистрируетесь в SOS 18 июня 2020 г.Ваш ежегодный налог на ООО будет уплачен 15 сентября 2020 г. (15-е число 4-го месяца)

- Ваши последующие ежегодные налоговые платежи будут по-прежнему подлежать уплате 15-го числа 4-го месяца вашего налогового года.

Ежегодный налоговый платеж подлежит оплате налоговым чеком LLC (FTB 3522).

Уплата годового налога

- Онлайн

- Банковский счет (Web Pay)

- Кредитная карта

- Почта

- Департамент налогообложения франшизы

А / я 942857

Сакраменто, Калифорния 94257-0631

Используйте FTB 3522 при оплате по почте.

Исключения из годового налога за первый год

ООО не облагаются ежегодными налогами и сборами, если выполняются оба из следующего:

- Они не вели никакой деятельности в Калифорнии в течение налогового года.

- Их налоговый год составлял 15 дней или меньше

Краткое аннулирование

Если вы откажетесь от своего LLC в течение одного года с момента организации, вы можете подать в SOS Краткую форму аннулирования (форма SOS LLC-4/8).Ваша LLC не будет облагаться годовым налогом в размере 800 долларов США за первый налоговый год.

Комиссия ООО

Если ваша LLC будет зарабатывать более 250 000 долларов, вам придется заплатить комиссию. ООО должны рассчитать и уплатить комиссию до 15 числа 6 месяца текущего налогового года.

| Если округлить общий доход Калифорнии до ближайшего целого доллара, получится: | Размер комиссии: |

|---|---|

| 250 000–49 999 долл. США | $ 900 |

| 500 000–999 999 долл. США | 2 500 долл. США 90 253 |

| 1 000 000–4 999 999 долл. США | 6000 долларов США |

| 5 000 000 долл. США или более | $ 11 790 |

Используйте примерную комиссию для LLC (FTB 3536), чтобы перечислить расчетную комиссию.

Недоплата

Если вы не внесете расчетную сумму вознаграждения LLC к первоначальному сроку возврата, к вам будут применены штрафы и пени. Посетите Сроки выполнения для предприятий для получения дополнительной информации.

Требования к подаче документов

Если ваша LLC соответствует одному или нескольким из следующих условий:

Тогда ваше ООО должно:

Иностранное незарегистрированное ООО

Если вы являетесь иностранным незарегистрированным ООО, которое соответствует всем следующим требованиям:

- Рассматривается как партнерство

- Имеет источник дохода в Калифорнии

- Не ведет бизнес в Калифорнии

Тогда ваше ООО должно:

Поддерживайте активность своего ООО

Чтобы ваше ООО оставалось активным, вам необходимо:

- Подайте информационное сообщение с помощью SOS

- Подать и уплатить подоходный налог штата

Приостановленные ООО

Мы не предоставляем автоматическое расширение файла для приостановленных LLC.Посетите Мой бизнес заблокирован для получения дополнительной информации.

Штраф SOS

SOS налагает штраф в размере 250 долларов, если вы не подадите свое информационное сообщение. Мы взимаем штраф от имени SOS.

Отмените ваше ООО

Зарегистрировано в SOS

Если вы закрываете свой бизнес, вы должны подать необходимые документы государственному секретарю и нам.

У нас вы должны:

- Подайте последнюю налоговую декларацию за текущий год.Отметьте соответствующее поле Окончательный возврат на первой странице возврата

- Прекратить вести бизнес в Калифорнии после последнего налогового года

Не зарегистрирован в SOS

- Подайте последнюю налоговую декларацию за текущий год. Отметьте соответствующее поле Окончательный возврат на первой странице возврата

- Прекратить вести бизнес в Калифорнии после последнего налогового года

Посетите Руководство по роспуску, передаче или аннулированию юридического лица в Калифорнии (публикация FTB 1038) для получения дополнительной информации.

Распределение и распределение

У вас может быть доход из источника в Калифорнии, если вы продаете товары клиентам из Калифорнии или оказываете услуги клиентам, которые получили выгоду от этой услуги в Калифорнии или владеют нематериальными активами, используемыми в Калифорнии. Посетите раздел «Распределение и распределение» для получения дополнительной информации.

Свяжитесь с нами по поводу ООО

- Телефон

- (800) 852-5711

(916) 845-6500 (за пределами У.С.)

Будние дни, с 7:00 до 17:00 - Чат

- Войдите в MyFTB для общения в чате

Будние дни, с 7:00 до 17:00 - Почта

- Департамент налогообложения франшизы

А / я 942840

Сакраменто, Калифорния 942840-0040

US LLC Налоги для предпринимателей за пределами США и США • Online Taxman

Обновлено 15 января 2020 г., Росс Ластман, JD, CPA, EA

LLC, расположенная в США, может иметь большие налоговые преимущества, особенно для иностранных предприниматели за рубежом.Даже для налогоплательщиков США налоги LLC могут быть благоприятными.

ООО является сквозным налоговым субъектом. Это означает, что ООО не облагается налогом напрямую. Вместо этого прибыли и убытки бизнеса переходят к его владельцам, которые сообщают о них в своих личных налоговых декларациях.

Не облагаемый налогом доход LLC для иностранных владельцев LLC в США

Малоизвестный факт: США могут быть одним из крупнейших налоговых убежищ в мире. ООО в США, открытое негражданином или нерезидентом США, может допускать получение доходов, не облагаемых налогом в США.

Конечно, существуют определенные правила, позволяющие избежать уплаты налогов на ООО.

Фактически, иностранцы облагаются налогом в США только в том случае, если они «занимаются торговлей или бизнесом в Соединенных Штатах» (ETOB). Если ваш бизнес — , а не ETOB, даже если он приносит доход в США, доход не облагается налогом в США.

Однако вы занимаетесь торговлей или бизнесом (ETOB) в США, если

(1) у вас есть хотя бы один «зависимый агент» в США, который является сотрудниками или компаниями, которые работают на вас почти исключительно, и

(2) этот зависимый агент делает что-то существенное для развития вашего бизнеса в США, в отличие от чего-то чисто административного, или

(3) вы занимаетесь «значительным, непрерывным и регулярным» бизнесом в США

Подробнее о зависимых агентах ниже.

К сожалению, суды не установили четкого и определенного стандарта того, что составляет «значительный, непрерывный и регулярный» бизнес.

Кроме того, другие обстоятельства могут сделать вас ETOB. Налоговый кодекс и постановления судов в отношении ETOB расплывчаты, что вносит здесь элемент риска.

Налоговые соглашения также играют роль. Некоторые налоговые соглашения включают исключения для зависимых агентов. Следовательно, если вы проживаете в стране с применимым налоговым соглашением с США, вы можете не облагаться налогом США.

В зависимости от договора вы можете заявить, что у вас есть «постоянное представительство» (например, офис или другое постоянное место деятельности) в стране, где вы являетесь налоговым резидентом. Другими словами, когда вы живете, работаете и платите налоги в своей стране, налоговое соглашение может нарушить право США облагать вас налогом.

В целом не облагаются налогом:

- Персональные услуги, оказываемые из-за границы

- Продажа цифровых продуктов

- Веб-дизайн и т. Д.

- Продажа физических продуктов, если пункт доставки находится за пределами США.

Любой бизнес, совершаемый в США, будет облагаться налогом. Это потенциально включает доставку из Amazon. Личные услуги, оказываемые в США, также облагаются налогом.

Потенциальный риск LLC для иностранцев

Имейте в виду, что применение этого подхода к продажам на Amazon требует довольно агрессивного прочтения налогового кодекса США и сопряжено с определенными рисками.

На сегодняшний день нам не известно о каких-либо постановлениях суда против такого толкования налогового кодекса.Однако, как и при любом агрессивном подходе к налоговому планированию, всегда существует вероятность того, что IRS в конечном итоге отклонит его.

Более осторожным подходом было бы создание американской корпорации C. Хотя он не облагается налогом, он все же может быть довольно эффективным с точки зрения налогообложения. Корпорация C должна платить налог с чистой прибыли после всех расходов. Поскольку эти расходы включают плату за управление, которую владелец платит себе, фактический налогооблагаемый доход может быть довольно небольшим. А поскольку услуга предоставляется лицом, не являющимся гражданином США, за пределами США, применяется более низкая ставка налога в США, часто нулевая.

Когда вы только начинаете, беспошлинное ООО может быть хорошим выбором. Для более осторожных предпринимателей или тех, у кого уже есть успешный бизнес, мы рекомендуем рассмотреть вопрос о Корпорации С, чтобы уменьшить любой риск. Обсудите ваши варианты с опытным налоговым бухгалтером.

Что такое зависимый агент

Давайте объясним требование «зависимого агента» на двух примерах.

Пример 1: Иностранная компания-разработчик программного обеспечения без офиса или представителя в США

Мексиканская компания-разработчик программного обеспечения выполняет работы по программированию / проектированию для клиентов из США.Он базируется в Мексике и не имеет офиса или торговых агентов в США. Все продажи осуществляются по телефону или через Интернет.

Компания может открыть ООО для приема платежей в долларах США на банковский счет в США. Работа выполняется в Мексике, а владельцы — не граждане / резиденты США, которые не облагаются налогом в США. Таким образом, доход LLC не облагается налогом в США, поскольку в США нет офисов или зависимых агентов.

Пример 2: Иностранный поставщик услуг «Фулфилмент через Amazon»

Иностранный предприниматель продает товары на рынке США, используя сервис Amazon «Фулфилмент через Amazon».Весь маркетинг и закупки управляются онлайн негражданином США, проживающим в Колумбии. Продукты заказываются и отправляются на склады Amazon, где сотрудники Amazon упаковывают продукты и отправляют их клиентам в США.

В этом случае Amazon является не зависимым агентом, а независимым агентом, который ведет собственный бизнес с миллионами других клиентов. Amazon работает не только на этого иностранного предпринимателя.

Несмотря на то, что Amazon не является зависимым агентом, продавец Amazon может по-прежнему заниматься торговлей или бизнесом в США.Если продавец не производит продукт, то фактическая сделка, передача права собственности, происходит в США. Это означает, что продавцу, возможно, придется заплатить подоходный налог в США.

Опять же, налоговый кодекс и суды неясно, если это квалифицируется как ETOB. Чтобы снизить риск, более безопасным подходом будет создание корпорации C.

Требования к подаче налоговой декларации US LLC для иностранцев

Ранее не требовалось подавать документы от LLC с одним участником и иностранными владельцами. Однако, начиная с 2017 года, все иностранцы, владеющие ООО в США, должны подать в IRS налоговую декларацию 5472 США в целях раскрытия информации, даже если они не должны платить налоги в США.

Кроме того, иностранные владельцы должны знать о налоговых последствиях LLC в их местных юрисдикциях налогового резидентства. Доход от US LLC может по-прежнему облагаться налогом в стране проживания.

Налоги на LLC для граждан или резидентов США в качестве владельцев

Для американцев нет налогового убежища для LLC. Тем не менее, LLC предлагает простой вариант формализации бизнес-операций и создания партнерских отношений.

Как упоминалось ранее, IRS не рассматривает LLC как отдельную налоговую организацию.Вместо этого весь его доход передается членам LLC, которые должны декларировать его и платить подоходный налог.

Один владелец LLC включит прибыль и убыток от LLC в Таблицу C своей формы 1040. При наличии двух или более партнеров каждый владелец сообщает распределенную часть прибыли в своей личной налоговой декларации.

Однако некоторые штаты США облагают ООО напрямую налогом. Также обратите внимание, что LLC может выбрать налогообложение как корпорация. Во многих случаях американские налогоплательщики также будут обязаны платить налог на самозанятость в дополнение к подоходному налогу.

Чтобы ограничить это обязательство по налогу на самозанятость, а также предложить возможность вносить больше взносов в пенсионный план, налогоплательщикам США следует рассмотреть вопрос о S Corp. Мы рассмотрим больше этих преимуществ в этом сравнении LLC и S Corp. Нажмите здесь, чтобы узнайте больше о наших услугах и ценах.

Фото Ли Кэннона

Налоговые обязательства малого бизнеса: налоги на заработную плату

Одной из проблем, с которой приходится сталкиваться владельцам малого бизнеса, является своевременное выполнение многочисленных обязательств по уплате местных, государственных и федеральных налогов.Хотя большинство владельцев бизнеса нанимают бухгалтера или налогового специалиста для решения налоговых вопросов, понимание налоговой системы важно для тех, кто несет полную ответственность за выполнение всех налоговых обязательств. В этой статье речь пойдет об обязательствах владельца бизнеса по налогам на заработную плату.

Обязательства по налогу на заработную плату

Любой бизнес с сотрудниками должен удерживать налоги на заработную плату из зарплаты сотрудников и платить применимые федеральные, государственные и местные налоги.Налоги, обычно удерживаемые из зарплаты сотрудников, включают FICA (налоги на медицинское обслуживание и социальное обеспечение), а также федеральные, государственные и местные подоходные налоги, если применимо.

Другие обязательства по удержанию включают FUTA (Федеральный закон о налоге на безработицу) и, в таких штатах, как Калифорния, Гавайи, Нью-Джерси, Нью-Йорк и Род-Айленд, налоги на страхование инвалидности. Неуплата налогов или пропуск платежа может привести к большим штрафам и пени, поэтому важно рассчитать сумму причитающихся налогов на заработную плату и уплатить их вовремя.

Если у владельца малого бизнеса нет внешних сотрудников, но он зарегистрирован, вышеуказанные правила применяются и к зарплате владельца, поскольку он, по сути, является единственным сотрудником корпорации. Если бизнес не зарегистрирован и в нем нет сотрудников, владелец должен будет платить ориентировочные налоги на доход от самозанятости каждый квартал.

Расчет налогов на заработную плату

Расчет налогов на заработную плату осуществляется в три этапа:

- Определить налогооблагаемых работников

- Определить налогооблагаемую заработную плату

- Рассчитать суммы удержания

Налогооблагаемые работники

Рабочие могут быть наемными работниками или независимыми подрядчиками.Сотрудники рассматриваются как облагаемые налогом работники, которые облагаются налогом на заработную плату, в то время как независимые подрядчики несут ответственность за уплату собственных налогов. Обычно рабочие считаются наемными работниками, если вы имеете право направлять и контролировать то, как они выполняют свою работу, а не просто ее результаты.

Однако границы между независимыми подрядчиками и сотрудниками не всегда четко очерчены. Чтобы помочь владельцам бизнеса определить, какие работники являются налогооблагаемыми сотрудниками, Налоговая служба (IRS) имеет правила общего права, которые включают поведенческие, финансовые тесты и тесты взаимоотношений:

Поведенческий тест

Работник — это работник, когда работодатель имеет право направлять и контролировать работника.Работодатель не обязан фактически направлять или контролировать работника, но имеет право делать это.

Финансовый тест

Этот тест проверяет степень контроля работодателя над финансовыми аспектами работы. В некоторых профессиях наличие значительного контроля над расходными материалами, используемыми для работы, поддерживает статус работника как независимого подрядчика.

Однозначный способ отличить независимого подрядчика от сотрудника — это наличие услуг.Независимый подрядчик не привязан к одной компании и может рекламировать услуги; сотрудник не может рекламировать услуги, если он не работает вне компании в качестве независимого подрядчика.

Тест на родство

Этот тест относится к тому, как работодатель и работник воспринимают свои отношения. Если предполагается, что отношения между работодателем и работником продлятся до конца конкретного проекта или в течение определенного периода времени, тогда работник является независимым подрядчиком.С другой стороны, если отношения не имеют границ, работник является налогооблагаемым работником.

Налогооблагаемая заработная плата

Облагаемая налогом заработная плата представляет собой компенсацию за оказанные услуги и может включать заработную плату, бонусы или подарки. Некоторые формы компенсации, такие как возмещение деловых расходов на проезд или питание, не квалифицируются как налогооблагаемая заработная плата. Чтобы расходы не облагались налогом, сотрудники должны подтвердить их с помощью квитанций или отчетов о расходах. Они также должны быть необходимыми, разумными и иметь отношение к бизнесу.Взаимодействие с другими людьми

Расчет удержания

После того, как вы выяснили, какие рабочие квалифицируются как облагаемые налогом сотрудники, а какая заработная плата является облагаемой налогом, следующим шагом будет определение суммы, которую вы должны удерживать для уплаты федеральных, государственных и местных налогов, а также FICA и FUTA.

Федеральные налоги

Из каждой зарплаты должен удерживаться федеральный подоходный налог за соответствующий период. В IRS есть два набора налоговых таблиц, которые работодатели могут использовать для расчета удерживаемых сумм: таблицы уровней заработной платы и таблицы процентов.

Таблицы уровней заработной платы разделены на пять различных периодов расчета заработной платы (ежедневные, еженедельные, двухнедельные, полумесячные и ежемесячные). Чтобы определить суммы удержания, работодатели выбирают применимый период оплаты и размер заработной платы для сотрудников, а затем просматривают таблицу до столбца, в котором указано количество заявленных освобождений.

Процентные таблицы доступны для восьми периодов расчета заработной платы (ежедневно, еженедельно, раз в две недели, раз в месяц, ежемесячно, ежеквартально, раз в полгода и ежегодно) и разделены по семейному положению.Работодатели начинают с уменьшения заработной платы на величину заявленных льгот. Затем они используют таблицу, соответствующую семейному положению сотрудника, и ищут сумму удержания на основе размера заработной платы.

Как владелец бизнеса, вы обязаны просмотреть два набора таблиц и определить, какой из них подходит для вашего бизнеса. Процентные таблицы более инклюзивны с точки зрения расчетных периодов, поэтому, если вы находитесь в ситуации, когда разные сотрудники получают зарплату в разные расчетные периоды, тогда таблица процентов должна быть таблицей выбора.Например, если ваши сотрудники получают зарплату ежеквартально, процентные таблицы будут более подходящими, чем таблицы уровней заработной платы. Чтобы получить эти таблицы, позвоните в IRS или зайдите на http://www.irs.gov/ и попросите Публикации 15 и 15-A.

Государственная пошлина

В большинстве штатов используются таблицы, аналогичные таблицам федеральных налогов, и вы можете получить их, перейдя в налоговый раздел на веб-сайте своего штата или связавшись с администрацией малого бизнеса. Вам не нужно удерживать налоги штата в юрисдикциях, которые не взимают налоги штата с дохода, например, на Аляске, Флориде, Техасе, Вайоминге и Вашингтоне.Другие исключения включают штаты, в которых подоходный налог с населения составляет фиксированный процент от федерального налога, например Аризона, и где налоги штата представляют собой фиксированный процент от валовой заработной платы, например, Пенсильвания.

FI CA

Федеральный закон о страховых взносах (FICA) — это федеральный закон, который требует от работодателей удерживать налоги на социальное обеспечение и медицинское обслуживание из заработной платы, выплачиваемой работникам. Это также требует, чтобы работодатель и работник платили половину налога FICA.

Налоги на социальное обеспечение и медицинскую помощь взимаются с сотрудников по фиксированной ставке в размере 6.2% для социального обеспечения и 1,45% для Medicare и единой фиксированной ставки работодателя в размере 6,2% и 1,45% соответственно, что создает комбинированную налоговую ставку FICA в размере 15,3% (12,4% для социального обеспечения и 2,9% для Medicare). Частные предприниматели несут ответственность за уплату всего 15,3% налога.

В отличие от федеральных налогов и налогов штата, на налоги FICA не влияет количество освобождений от удержания, заявленных работником. Вы просто умножаете валовую выплату заработной платы работника на применимую ставку налога, чтобы определить, сколько вы должны удержать и сколько вы должны заплатить как работодатель.

В 2021 году налог на социальное обеспечение применяется только к первым доходам в размере 142 800 долларов США, также называемым базой заработной платы социального обеспечения. База заработной платы ежегодно корректируется с учетом инфляции. Налог на Medicare не имеет ограничения дохода.

FUTA

Налоги по безработице или FUTA — это налоги, уплачиваемые исключительно работодателем. Вы должны платить налог по безработице, если применимо одно из следующих условий:

a) Вы выплачиваете заработную плату в размере не менее 1500 долларов за квартал

b) У вас есть хотя бы один сотрудник в любой день в течение 20 недель календарного года, независимо от того, идут ли недели подряд

Ставка налога FUTA составляет 6.0% на 2020 год, и он взимается с первых 7000 долларов заработной платы каждого сотрудника. Однако вы можете требовать возмещения вашего валового налога FUTA, чтобы отразить уплаченные вами налоги штата по безработице. Если вы уплачиваете свой государственный налог по безработице в срок, вы можете потребовать кредит в размере 5,4%, что фактически снижает вашу налоговую ставку FUTA до 0,6%.

Объединяя все вместе

Расчет налогов на заработную плату может быть очень сложным, и важно отправлять платежи вовремя, чтобы избежать штрафов и штрафов за просрочку платежа.Платежи по федеральным налогам могут производиться либо онлайн через Электронную систему федеральных налоговых платежей (EFTPS), либо через банки, уполномоченные принимать федеральные платежи. Если вы используете последний метод, каждый платеж должен сопровождаться формой 8109, которую можно получить, позвонив в IRS по телефону 1-800-829-4933 или на веб-сайте IRS.

Налоги FUTA обычно уплачиваются ежеквартально, а налоги на прибыль и FICA — раз в полмесяца или ежемесячно. IRS обычно отправляет владельцам бизнеса уведомление в конце каждого года с подробным описанием того, какой метод использовать в наступающем году.

Как правило, своевременность депозита определяется датой его получения. Однако отправленный по почте депозит, полученный после срока платежа, будет считаться своевременным, если вы сможете установить, что он был отправлен по почте как минимум за два дня до срока платежа. Чтобы узнать больше об обязанностях работодателей малого бизнеса по выплате заработной платы, посетите веб-сайт http://www.irs.gov/ или позвоните в оперативную справочную службу IRS для предприятий по телефону 1-800-829-4933.

Все, что вам нужно знать о том, как подавать налоги для LLC в США

Узнайте все о своих обязательствах по федеральному подоходному налогу в качестве компании с ограниченной ответственностью.

По данным налоговой службы (IRS), в США насчитывается более 25,5 миллионов индивидуальных предпринимателей, что делает их самой популярной формой владения бизнесом. И для этого есть причина: индивидуальное предприятие не требует оформления стартовых документов и является простым способом ведения малого бизнеса. Вот почему, когда большинство владельцев бизнеса начинают свой бизнес, они начинают как индивидуальные предприниматели.

В конце концов, многие индивидуальные предприниматели переходят на создание общества с ограниченной ответственностью (ООО) для защиты своей ответственности. С LLC у вас ограниченная личная ответственность, что помогает некоторым владельцам малого бизнеса спать более крепко по ночам.

Но переход в LLC меняет больше, чем ответственность — во многих случаях меняется и то, как вы платите подоходный налог. В этой статье мы рассмотрим различные требования для подачи налоговой декларации в качестве LLC.

Налоговый статус по умолчанию

Хотите платить налог на прибыль для своего ООО? IRS бросит вам немного кривой.Они фактически не признают LLC как юридическое лицо. Вы создаете и регистрируете LLC в штате, но, что касается IRS, формы подоходного налога для LLC не существует.

К сожалению, это не означает, что вы можете полностью отказаться от уплаты налогов. IRS назначит налоговый статус по умолчанию в зависимости от того, управляет ли LLC одним или несколькими людьми. Владелец бизнеса может выбрать, как облагать налогом свою ООО. Он может облагаться налогом как индивидуальное предприятие (один владелец), партнерство (два или более владельцев) или корпорация (любое количество владельцев).

Если вы не сделаете выбор, по умолчанию ваша LLC будет облагаться налогом как индивидуальное предприятие или партнерство. Но не волнуйтесь, в нижеследующем разделе описаны требования по подоходному налогу для всех трех типов.

Как подать заявку в качестве индивидуального LLC

Если вы являетесь единственным участником своей LLC, IRS будет рассматривать ваш налоговый статус как неучтенную организацию (если вы не выберете иное). Таким образом, ваш налоговый статус будет очень похож на статус индивидуального предпринимателя (т. Е. Бизнес не отделен от собственника для целей налогообложения).Любая прибыль или убытки переходят к вам как владельцу.

Чтобы подавать налоги в качестве ООО с одним участником, вы должны заполнить Таблицу C вместе со своей налоговой декларацией. В Графике C вы укажете доходы и расходы от вашего бизнеса. Затем эта сумма будет включена в качестве дохода или убытка в вашу личную налоговую декларацию по форме 1040.

Здесь есть исключение: если ваша LLC владеет арендуемой недвижимостью, информация будет включена в Приложение E, а не в Приложение C.

Эти налоговые декларации необходимо подать до 17 мая вместе с вашей личной налоговой декларацией.

Как подать заявку как многопользовательское LLC

Если ООО владеет более чем одним лицом, налоговый статус по умолчанию должен рассматриваться как партнерство. Подача документов становится немного сложнее в случае ООО, состоящего из нескольких участников, по сравнению с одним участником ООО. LLC необходимо будет заполнить информационную декларацию о партнерстве, форму 1065. Также необходимо будет подать форму K-1 для каждого члена LLC, которая включает долю каждого партнера в доходах, отчислениях и кредитах.

В форму 1040 вы включите информацию из своего K-1 в Таблицу E, дополнительный доход.

Форма 1065 и Приложение K-1 должны быть сданы до 15 марта. Сообщение о том, что информация в вашей форме 1040 и приложении E, необходимо до 17 мая.

Как подать заявку как корпорация

Как LLC вы можете гибко выбирать свой налоговый статус. Вы можете придерживаться параметров по умолчанию, перечисленных выше, или вы можете подать заявку как корпорация C или корпорация S. Этот выбор не изменит структуру вашего бизнеса — он по-прежнему будет работать как ООО. Это просто меняет то, как IRS ожидает, что вы подадите и заплатите налоги.

Как подать заявку как C-корпорация

Если вы хотите, чтобы IRS облагало налогом вашу LLC как корпорацию C, вам необходимо заполнить и отправить форму 8832, чтобы сделать выбор в IRS. Затем вы будете ежегодно подавать форму 1120 для налоговой декларации вашей компании.

Как подать заявку как S Corporation

Выбираете статус S-корпорации? Вам нужно будет заполнить и отправить форму 2553 в IRS. Затем вы будете ежегодно заполнять форму 1120 S для своей корпоративной налоговой декларации. Но S-корпорация — это сквозная организация, что означает, что она фактически не платит налоги.Любые доходы и расходы фактически отражаются в вашей личной налоговой декларации. Это означает, что нужно заполнить больше форм. Каждый владелец LLC получит Приложение K-1 и сообщит эту информацию в Приложении E формы 1040.

Расчетные квартальные налоговые платежи

В США действует распределительная налоговая система, что означает, что вы должны платить подоходный налог в течение года. Если вы заполняете налоги LLC, используя налоговый статус по умолчанию (LLC с одним или несколькими участниками по умолчанию), вам необходимо будет произвести расчетные выплаты подоходного налога.Эти налоговые платежи производятся четыре раза в год: апрель, июнь, сентябрь и январь.

Расчетные налоговые платежи можно произвести с помощью формы 1040-ES. Не забывайте отслеживать свои платежи, поскольку вам нужно будет указать их в налоговой декларации.

Налог на самозанятость

Независимо от того, есть ли у вас один участник в вашей LLC или несколько, когда вы получаете доход от коммерческой деятельности, IRS требует, чтобы вы платили налог на самозанятость с вашего заработка. Это общий налог 15.3%, которые покрывают налоги на бесплатную медицинскую помощь и социальное обеспечение. Вы воспользуетесь Schedule SE, чтобы рассчитать сумму налога на самозанятость.

Если вы решите, что вас будут рассматривать как корпорацию S или корпорацию C, вам не нужно будет платить налоги на самозанятость. Вместо этого корпорации будут платить налоги на заработную плату, и эти налоги будут вычтены из зарплаты каждого сотрудника.

Государственная пошлина

В этой статье рассматривается только федеральный подоходный налог для вашей LLC. Вам также нужно будет подать налоговую декларацию в свой штат.Проверьте требования вашего штата относительно сроков, необходимых форм и любых сборов. В некоторых штатах вам, возможно, даже придется платить ежегодный регистрационный сбор, и вы не хотите их пропустить.

Например, создание ООО в Калифорнии — дорогое удовольствие. Штат взимает ежегодный регистрационный сбор в размере 800 долларов. А если ваш бизнес приносит более 250 000 долларов, вам придется заплатить дополнительный налог штата Калифорния.

Сроки подачи налоговой декларации

Есть много разных способов уплаты налогов LLC. И из-за этого (и всех других форм) существует ряд разных сроков.Вот разбивка:

- ООО с одним участником: Ваши График C и График SE должны быть сданы 17 мая *

- Multi-member LLC: Форма 1065 и Приложение K-1 должны быть сданы 15 марта. Расписание E и Schedule SE должны быть сданы 17 мая *

- S corporation: 1120 S и K-1 должны быть выпущены 15 марта **

- Корпорация C: Выпуск 1120 должен быть произведен 15 апреля **

* 17 марта 2021 года IRS объявило, что срок подачи индивидуальной налоговой декларации продлен до 17 мая 2021 года.

** Эти сроки оплаты основаны на использовании календарного года для бизнеса (когда финансовый год заканчивается 31 декабря).

Если вы не можете уплатить налоги к установленным срокам, вы можете подать заявление о продлении срока. Сознательное игнорирование крайнего срока приведет только к неисполнению штрафных санкций. Обратите внимание, что это дает вам расширение для подачи налоговой декларации, но вам все равно нужно будет заплатить налоги в установленный срок.

Может ли ООО получить возврат налога?

После того, как вы подали правильно, вы можете задаться вопросом, пришлет ли IRS вашему LLC чек на переплату.За исключением корпорации C, все остальные налоговые статусы являются сквозными, то есть физическое лицо платит налоги и получает налоги.

[6]

[6]