Нарушили срок возврата НДС по заявительному порядку возмещения налога

Когда плательщик НДС возмещает из бюджета налог в заявительном порядке, то инспекция должна его вернуть в течение 11 рабочих дней со дня подачи заявления о применении такого порядка. Если срок будет нарушен, то налоговики должны начислить

проценты.

Проценты считают от суммы невозвращенного налога начиная с 12-го дня после подачи заявления и начисляют за каждый день просрочки. Ставка равна ключевой ставке Центробанка, которая действовала в эти дни.

Стоит отметить, что, по мнению Пленума ВАС РФ, подход, который применяется в отношении процентов при отмене решения инспекции судом, следует использовать и при разрешении споров, связанных с начислением процентов за нарушение сроков возврата налога в заявительном порядке.

Из-за незначительных недочетов в банковской гарантии нельзя отказать в возмещении НДС

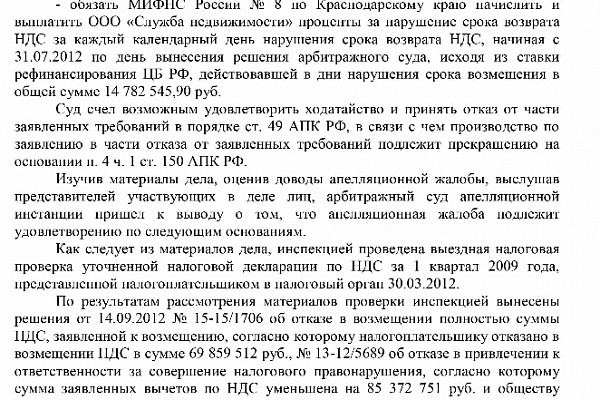

Общество представило в инспекцию декларацию по НДС, в которой заявило возмещение налога.

проценты, которые он выплатит при нарушении срока возврата налога. Однако по итогам проведения камеральной проверки налоговый орган вынес решение о возмещении всей суммы НДС, заявленной к возмещению. АС Московского округа признал незаконным решение об отказе в возмещении НДС в заявительном порядке. По результатам проверки принято решение о возмещении НДС в полном объеме, поэтому обществу

проценты за просрочку перечисления налога.следует выплатить

В другом случае, рассмотрев заявление компании о возврате НДС в заявительном порядке, инспекция вынесла решение об отказе в возмещении НДС. Основанием послужили выводы об отсутствии у лица, подписавшего банковскую гарантию, полномочий на ее подписание, а также непредставление банком на данное физлицо справки по форме 2-НДФЛ. Девятнадцатый ААС решил, что банковская гарантия

Девятнадцатый ААС решил, что банковская гарантия не нарушает

требований НК РФ, а отсутствие в информационном ресурсе налоговых органов информации о поданной банком справке по форме 2-НДФЛ

признания порочности доверенности. Кроме того, сам банк подтвердил выдачу гарантии. Поэтому суд обязал инспекцию выплатить проценты. АС Центрального округа поддержал

суд апелляции.

Открыть полный текст документа

Нарушили срок возврата НДС по декларации с суммой к возмещению / КонсультантПлюс

Когда в декларации сумма налоговых вычетов превышает исчисленную сумму налога, полученная разница подлежит

возмещению (зачету, возврату) налогоплательщику. После камеральной проверки такой декларации в течение семи дней налоговый орган обязан

принять решение о возмещении НДС, если не были обнаружены ошибки.

принимаетрешение о зачете (возврате) суммы налога.

Налог должен быть возвращен налогоплательщику в течение 11 дней с момента завершения проверки при условии, что заявление о возврате он представил до того, как было вынесено решение о возмещении. Если срок будет нарушен, то начиная с 12-го дня налоговики должны начислить

проценты.

Проценты считают от суммы невозвращенного налога начиная с 12-го дня после окончания проверки по день фактического возврата. Ставка равна ключевой ставке Центробанка, которая действовала в эти дни.

Обратите внимание: если заявление о возврате не было подано до вынесения решения о возмещении, то инспекция обязана

возвратить НДС в течение одного месяца со дня получения заявления. Поэтому заявление лучше подавать одновременно с декларацией.

Президиума ВАС РФ, в аналогичном порядке рассчитывают проценты, если инспекция отказала в возмещении налога, а затем ее решение было отменено.

В данной ситуации проценты подлежат начислению с 12-го рабочего дня после окончания камеральной проверки.

В данной ситуации проценты подлежат начислению с 12-го рабочего дня после окончания камеральной проверки.Срок возврата налога зависит от даты подачи заявления

По результатам камеральной проверки декларации по НДС инспекция вынесла решение о частичном возмещении НДС. До этого налогоплательщик представил заявление о возврате всей суммы налога, заявленной к возмещению в декларации. Вышестоящий налоговый орган признал, что налог должен быть возвращен полностью. АС Северо-Западного округа установил

, что заявление на возврат НДС подано обществом до вынесения решения налогового органа по результатам проверки, и взыскал с инспекции проценты начиная с 12-го дня после ее окончания.

Если заявление о возврате было подано после того, как суд отменил решение об отказе в возмещении налога либо после проведения налоговым органом допмероприятий и вынесения решения о возмещении НДС, после рассмотрения материалов камеральных проверок, то возврат НДС следует производить в месячный срок.

сообщиланалоговая служба.

С указанным согласен и ВС РФ

, который отказал в пересмотре судебного акта нижестоящего суда о выплате процентов. Заявление о возврате НДС было подано после отмены решения судом, и инспекция в месячный срок уложилась.

АС Центрального округа также решил

, что процентов быть не может, так как возврат налога произведен в течение месяца после подачи заявления. А оно было подано лишь после вступления в силу решения суда, которым решение налогового органа об отказе в возмещении НДС было признано недействительным.

Такой же подход применяет

ВС РФ и при отмене решения об отказе в возмещении НДС вышестоящим налоговым органом. Заявление о возврате налога представлено налогоплательщиком в налоговый орган после подтверждения УФНС права на возмещение НДС. Возврат произведен в месячный срок, поэтому проценты не подлежат взысканию.

АС Северо-Западного округа также признал

, что месячный срок инспекцией не нарушен, и отказал компании в уплате процентов. Заявление о возврате налога представлено обществом после того, как вышестоящая организация вынесла решение об отмене решений инспекции.

Заявление о возврате налога представлено обществом после того, как вышестоящая организация вынесла решение об отмене решений инспекции.

И АС Поволжского округа встал

на сторону налоговиков, которые возвратили налог в пределах месячного срока после подачи заявления. Как указал суд, заявление о возврате налога было подано после дня, когда решение о возмещении НДС должно было быть вынесено налоговым органом в силу закона, поэтому нет оснований для взыскания с инспекции процентов.

Аналогичное решение принял

АС Северо-Кавказского округа.

Неправомерное проведение зачета не освобождает от уплаты процентов

Принятые решения налогового органа о привлечении к ответственности и об отказе в частичном возмещении суммы НДС, заявленной к возмещению, признаны недействительными по решению суда. Инспекция произвела зачет заявленной к возмещению суммы НДС в счет погашения задолженности по налогу правопредшественника. АС Западно-Сибирского округа

, что требования на данную задолженность выставлены с пропуском срока. Налоговики утратили право на взыскание задолженности правопредшественника, поэтому не вправе были производить зачет в счет ее погашения. Кроме того, инспекция не смогла подтвердить, что уведомила налогоплательщика о зачете НДС в счет каких-либо налоговых платежей. Запись в лицевой карточке к таким доказательствам не относится, поскольку это внутренний документ, который не может служить доказательством проведенного зачета. При таких обстоятельствах суд

Налоговики утратили право на взыскание задолженности правопредшественника, поэтому не вправе были производить зачет в счет ее погашения. Кроме того, инспекция не смогла подтвердить, что уведомила налогоплательщика о зачете НДС в счет каких-либо налоговых платежей. Запись в лицевой карточке к таким доказательствам не относится, поскольку это внутренний документ, который не может служить доказательством проведенного зачета. При таких обстоятельствах суд

требования общества о взыскании процентов правомерными.

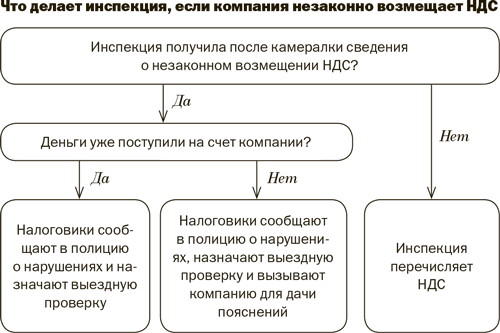

Возбуждение уголовного дела не освобождает налоговиков от обязанности возвратить налог

Инспекция после камеральной проверки приняла решение о возврате НДС. Но деньги на счет так и не поступили. Компания обратилась в ИФНС и УФК с просьбой разъяснить сложившуюся ситуацию. Налоговики оставили письмо без ответа. УФК сообщило, что заявка на возврат и поручение о перечислении денежных средств ему не поступали. Жалоба в УФНС не дала результата. Управление сообщило, что в связи с возбуждением уголовного дела в отношении общества произведена выемка файла с заявкой на возврат.

Обязанность инспекции по возврату налога может быть исполнена лишь после своевременного направления поручения на возврат налога в органы казначейства и реального поступления этого поручения в УФК. А направление заявки на возврат не может быть приравнено к направлению поручения на возврат.

Выемка следственными органами документа (файла) не является основанием для неисполнения налоговым органом собственного решения и норм НК РФ о возврате налога. Проведение правоохранительными органами проверки общества не влияет на обязанность налогового органа возвратить НДС на основании уже вынесенного решения о возмещении налога. Каких-либо решений об отмене или приостановлении исполнения решений о возврате НДС ни налоговый орган, ни следственные органы не принимали. Поэтому АС Московского округа

налоговиков возвратить налог с процентами.

Открыть полный текст документа

Сроки возмещения НДС из бюджета при общем порядке

Как быстро и сколько возмещают НДС зависит от многих факторов, рассказывает Анна Шешенина (Лукша). Существует два варианта возмещения НДС: общий (долгий) и заявительный (быстрый через гарантии банков). Здесь мы расскажем про общий порядок.

Существует два варианта возмещения НДС: общий (долгий) и заявительный (быстрый через гарантии банков). Здесь мы расскажем про общий порядок.

Общий порядок возмещения НДС (ст. 176 НК РФ) предусматривает:

- возврат НДС,

- зачет НДС

после проведения камеральной проверки. По нашей практике, если нет нарушений средний срок возмещения НДС 80 дней.

Заявительный порядок (ст. 176.1 НК РФ) предполагает возмещение НДС до завершения камералки при соблюдении определенных условий — примерно 20 дней.

Общий порядок начинается с оформления декларации по окончании отчётного периода и подготовки пакета документов, подтверждающих факт переплаты. Если сумма налогов, рассчитанная по операциям, являющимся объектом налогообложения, превышает произведенные выплаты, разница причитается к возврату или зачёту.

Сроки возврата НДС

60 дней на камеральную проверку

С момента подачи налоговой декларации по НДС, начинается камеральная налоговая проверка, которая длится 60 (шестьдесят) календарных дней (ст. 88 НК РФ). Если налоговым органом будут установлены нарушения законодательства о налогах и сборах, руководитель (заместитель руководителя) налогового органа вправе принять решение о продлении срока проведения камеральной налоговой проверки до трех месяцев со дня представления налоговой декларации по налогу на добавленную стоимость. Проверка проводится налоговым органом на предмет обоснованности претензий плательщика НДС на возмещение части выплаченного налога. На протяжении 2 (двух) месяцев сотрудники ИФНС изучают декларацию и прилагающиеся к ней документы. Определяют полноту и правильность заполнения представленной документации, контролируют соответствие указанных в декларации показателей данным налогового учёта, проверяют правомерность применения льготных ставок, налоговых вычетов, правильности расчётов базы и суммы налогов.

88 НК РФ). Если налоговым органом будут установлены нарушения законодательства о налогах и сборах, руководитель (заместитель руководителя) налогового органа вправе принять решение о продлении срока проведения камеральной налоговой проверки до трех месяцев со дня представления налоговой декларации по налогу на добавленную стоимость. Проверка проводится налоговым органом на предмет обоснованности претензий плательщика НДС на возмещение части выплаченного налога. На протяжении 2 (двух) месяцев сотрудники ИФНС изучают декларацию и прилагающиеся к ней документы. Определяют полноту и правильность заполнения представленной документации, контролируют соответствие указанных в декларации показателей данным налогового учёта, проверяют правомерность применения льготных ставок, налоговых вычетов, правильности расчётов базы и суммы налогов.

В ходе проверки налоговый инспектор имеет право запрашивать у налогоплательщика любые документы и объяснения. Может обратиться сотрудник ИФНС и к контрагентам проверяемого, и к обслуживающему банку, если некоторые вопросы требуют прояснения. Отказ от предоставления необходимой информации или несвоевременная её подача расценивается в качестве правонарушения, которое влечёт за собой штрафные санкции.

Отказ от предоставления необходимой информации или несвоевременная её подача расценивается в качестве правонарушения, которое влечёт за собой штрафные санкции.

Налоговики могут закончить проверку быстрее — это не нарушение (см. письма Минфина России от 19.03.2015 № 03-07-15/14753 и ФНС России от 13.04.2015 № ЕД-4-15/6266).

7 дней на решение

Если по итогам проверки претензий нет, в течение 7 рабочих дней по окончании КНП инспекция выносит решение о возмещении НДС из бюджета (п. 2 ст. 176 НК РФ). Если проверкой выявлены нарушения, составляется акт камеральной налоговой проверки, на который вы вправе подать возражения (п. 3 ст. 176 НК РФ). Выносится решение о привлечении или отказе в привлечении плательщика к налоговой ответственности. Одновременно с указанным решением принимается (п. 3 ст. 176 НК РФ) решение: о полном возмещении НДС из бюджета; о полном отказе в возмещении НДС; о частичном возмещении и частичном отказе в возмещении НДС.

5 дней на уведомление о решении

О принятом решении налоговики должны письменно известить вас в течение 5 рабочих дней (п. 9 ст. 176 НК РФ). При наличии у вас недоимки по НДС, иным федеральным налогам, а также обнаружении задолженности по соответствующим пеням или штрафам налоговики самостоятельно зачтут в счет них возмещаемую сумму налога (п. 4 ст. 176 НК РФ). Причем на недоимку, образовавшуюся в период между датой подачи декларации и датой решения и не превышающую сумму НДС к возмещению, пени начислены не будут (п. 5 ст. 176 НК РФ). Если недоимка отсутствует или перекрывается возмещаемой суммой, вы вправе вернуть сумму возмещения (либо ее часть, оставшуюся после погашения недоимки) на счет или зачесть ее в счет предстоящих платежей по НДС или другим федеральным налогам.

9 ст. 176 НК РФ). При наличии у вас недоимки по НДС, иным федеральным налогам, а также обнаружении задолженности по соответствующим пеням или штрафам налоговики самостоятельно зачтут в счет них возмещаемую сумму налога (п. 4 ст. 176 НК РФ). Причем на недоимку, образовавшуюся в период между датой подачи декларации и датой решения и не превышающую сумму НДС к возмещению, пени начислены не будут (п. 5 ст. 176 НК РФ). Если недоимка отсутствует или перекрывается возмещаемой суммой, вы вправе вернуть сумму возмещения (либо ее часть, оставшуюся после погашения недоимки) на счет или зачесть ее в счет предстоящих платежей по НДС или другим федеральным налогам.

5 дней на возврат

Для возврата и зачета НДС необходимо заявление (п. 6 ст. 176 НК РФ). На следующей день налоговый орган передает поручение о перечислении денег в орган Федерального казначейства, у которого 5 дней на возврат денег на расчетный счет организации. Одновременно с формированием поручения для казначейства налоговый орган обязан в письменном виде сообщить о своем решении налогоплательщику, который в свою очередь оформляет заявление в свободной форме на возврат денег с указанием конкретной суммы и банковских реквизитов. Если заявление о зачете или возврате вы не успеете подать до дня вынесения решения, возврат НДС из бюджета будет осуществляться в порядке, установленном ст. 78 НК РФ (п. 11.1 ст. 176 НК РФ).

Если заявление о зачете или возврате вы не успеете подать до дня вынесения решения, возврат НДС из бюджета будет осуществляться в порядке, установленном ст. 78 НК РФ (п. 11.1 ст. 176 НК РФ).

На основании решения о возврате инспекция оформляет поручение на возврат и направляет его в территориальный орган Федерального казначейства (это должно произойти на следующий день после дня принятия решения). Казначейство в течение 5 рабочих дней со дня получения поручения обязано перечислить деньги на ваш счет и известить налоговиков о дате и сумме возврата (п. 8 ст. 176 НК РФ).

Проценты за задержку возврата НДС

На практике бывают случаи задержек в поступлении денег из бюджета. Статья 176 пункт 10 НК РФ предусматривает штрафные санкции. При нарушении сроков возврата суммы налога, начиная с 12-го дня после завершения камеральной налоговой проверки, начисляются проценты, исходя из ставки рефинансирования ЦБ РФ. Начислять ли эти проценты, на наш взгляд, зависит от суммы возмещаемого налога, количества дней задержки возврата налога и готовности отстаивать свои права в суде.

Как заказать услугу по возмещению НДС

Воспользуйтесь любым удобным для вас способом:

Напишите онлайн консультанту;

Позвоните нам по телефону (4812) 701-700;

Воспользуйтесь формой ниже

Читать еще на эту тему:

Как ИФНС проверяет налоговую декларацию по НДС

Ускоренный порядок возмещения НДС

Проблемы возврата НДС

Заказать возмещение НДС

Предоставим в налоговую документы. Сопроводим камеральную проверку

Прекрасно|

Форма предоставления |

гарантийная линия |

|

Срок действия гарантийного лимита |

до 2 лет |

|

Срок гарантии |

не менее 8 месяцев со дня подачи налоговой декларации, в которой заявлена сумма налога к возмещению |

|

Сумма гарантии |

в размере суммы НДС к возмещению |

|

Валюта |

российский рубль |

|

Периодичность предоставления гарантии в налоговый орган |

ежеквартально |

|

Обеспечение |

необходим залог, покрывающий сумму гарантийного лимита. При необходимости оформляются поручительства основных компаний холдинга — владельцев активов и получателей выручки При необходимости оформляются поручительства основных компаний холдинга — владельцев активов и получателей выручки

|

Возмещение НДС. Юридическая помощь

СОГЛАСИЕ НА ОБРАБОТКУ ПЕРСОНАЛЬНЫХ ДАННЫХ

ПОЛЬЗОВАТЕЛЕЙ ИНТЕРНЕТ-САЙТА WWW.DELFARVATER.RU

В соответствии с Федеральным законом от 27 июля 2006 г. № 152-ФЗ «О персональных данных» я, субъект персональных данных, именуемый в дальнейшем Пользователь, отправляя информацию через формы обратной связи (далее – Формы) на интернет-сайте www.delfarvater.ru

(далее – Сайт), а также на адреса корпоративной электронный почты Адвокатского бюро «Деловой фарватер», заканчивающиеся на @delfarvater.ru

(далее – Корпоративная почта), свободно, в своей воле и в своем интересе, выражаю Адвокатскому бюро «Деловой фарватер» (ОГРН 1167700058679; ИННН 9705068808), располагающемуся по адресу: 109240, г. Москва, улица Гончарная, дом 24, (далее – Оператор), согласие на обработку моих персональных данных (далее – Согласие) на следующих условиях.

Москва, улица Гончарная, дом 24, (далее – Оператор), согласие на обработку моих персональных данных (далее – Согласие) на следующих условиях.

1. Моментом принятия Согласия является маркировка соответствующего поля в Форме и нажатие на кнопку отправки Формы на любой странице Сайта, а также нажатие на кнопку отправки электронного письма, содержащего персональные данные Пользователя, на адрес Корпоративной почты Оператора.

2. Обработка персональных данных – любое действие (операция) или совокупность действий (операций), совершаемых с использованием средств автоматизации или без использования таких средств с персональными данными, включая сбор, запись, систематизацию, накопление, хранение, уточнение (обновление, изменение), извлечение, использование, передачу (распространение, предоставление, доступ), обезличивание, блокирование, удаление, уничтожение персональных данных.

3. Обработка персональных данных осуществляется как с использованием средств автоматизации, в том числе в информационно-телекоммуникационных сетях, так и без использования таких средств.

Обработка персональных данных осуществляется как с использованием средств автоматизации, в том числе в информационно-телекоммуникационных сетях, так и без использования таких средств.

4. Согласие дается на обработку следующих персональных данных Пользователя, указанных Пользователем в Формах, в файлах, прикрепленных к Формам, а также информации, направленной на адреса Корпоративной почты:

Фамилия, имя, отчество;

Адрес электронной почты;

Контактный телефон;

Возраст;

Иных персональных данных, указанных Пользователем в Формах или файлах, прикрепленных к Формам.

5. Цели обработки персональных данных:

Идентификация Пользователя;

Взаимодействие с Пользователем, в том числе направление уведомлений, запросов и информации, касающихся услуг Оператора, а также обработка запросов и заявок от Пользователя и установление обратной связи Пользователя с Оператором;

Ответы на запросы Пользователей;

Обеспечение работы Пользователя с Сайтом Оператора;

Направление Пользователям аналитических материалов и информирование Пользователей о предстоящих мероприятиях, организуемых Оператором, а также регистрация Пользователей для участия в таких мероприятиях;

Заключение с Пользователем договоров, в том числе трудовых и договоров на оказание юридических услуг;

Направление Пользователям справочной и иной маркетинговой информации, посредством направления сообщений на адрес электронной почты, которая была указана Пользователем.

Предоставление Пользователям консультаций по вопросам, которые касаются оказываемых Оператором услуг, в целях маркетинговой деятельности и поддержки Пользователей, а также в иных целях, которые не противоречат действующему законодательству Российской Федерации и условиям соглашений между Оператором и Пользователями.

6. В ходе обработки персональных данных Оператор вправе осуществлять сбор, запись, систематизацию, накопление, хранение, уточнение (обновление, изменение), извлечение, использование, передачу (распространение, предоставление, доступ), обезличивание, блокирование, удаление, уничтожение персональных данных Пользователя.

7. Оператор принимает необходимые и достаточные организационные и технические меры для защиты персональной информации Пользователей от неправомерного или случайного доступа, уничтожения, изменения, блокирования, копирования, распространения, а также от иных неправомерных действий третьих лиц.

8. Передача персональных данных Пользователя третьим лицам не осуществляется, за исключением правопреемников Оператора при его реорганизации и лиц, осуществляющих обработку персональных данных по поручению Оператора и от его имени. В случае участия Пользователей в мероприятиях, организуемых Оператором, последний вправе раскрыть соответствующие персональные данные Пользователей лицам, участвующим в организации такого мероприятия.

9. Согласие на обработку персональных данных выдается Пользователем на срок, необходимый Оператору для достижения целей обработки персональных данных.

10. Согласие может быть отозвано Пользователем путем направления письменного заявления в адрес Оператора (109240, г. Москва, улица Гончарная, дом 24) или путем направления письменного заявления на следующий адрес Корпоративной электронной почты: [email protected].

11. Настоящее Согласие действует все время до момента прекращения обработки персональных данных.

12. Понятия, которые используются в настоящем Согласии, должны трактоваться в соответствии с их определениями, которые даны в Федеральном законе от 27.07.2006 N 152-ФЗ «О персональных данных».

важные для практики выводы (февраль 2021 г.)

Быстрое меню:

Волго-Вятский округ

ИП обратилось в Управление с жалобой на действия сотрудников инспекции, связанное с произведенными доначислениями. Управление приняло решение, которое было поименовано как решение по апелляционной жалобе. ИП обратился в суд с заявлением о признании недействительным решения Управления. По мнению ИП, Управление неправомерно вынесло решение до фактического обращения ИП с апелляционной жалобой на не вступившее в законную силу решение инспекции, следовательно, это изменило срок вступления в силу решения нижестоящего налогового органа. Суды отказали ИП в удовлетворении требования, поскольку на момент обращения решение о привлечении ИП к ответственности за совершение налогового правонарушения уже было вынесено; жалоба ИП содержала опровержение выявленных правонарушений по решению, следовательно, у Управления имелись основания для оценки спорной жалобы как апелляционной. Суды также учли, что меры по взысканию с ИП задолженности по решению были приняты инспекцией только после вынесения Управлением решения, следовательно, принятие Управлением решения не привело к нарушению прав и законных интересов ИП.Постановление АС ВВО от 19.01.2021 по делу № А31-66/2020 ИП Ленькова О.В.

Основанием к доначислению НДС, пени и штрафов послужили выводы налогового органа о том, что Общество неправомерно включило в состав внереализационных доходов выплаты в виде премий от продавца, поскольку спорные выплаты являются выплатами в счет увеличения дохода налогоплательщика, связанными с оплатой автомобилей, реализованных конечным покупателям со скидкой, и подлежат включению в налоговую базу по НДС. Суды отказали в удовлетворении требований Общества, поскольку установили, что размер премий напрямую зависел от суммы скидок, предоставленных конечному покупателю при продаже новых транспортных средств за отчетный период, и рассчитывался за единицу конкретного товара, а получение премий обусловлено именно уменьшением стоимости автомобилей для покупателей. В связи с этим, суды пришли к выводу, что спорные денежные средства по своей правовой природе являются выплатами в счет увеличения дохода налогоплательщика, связанными с оплатой автомобилей, реализованных конечным покупателям со скидкой, и, как следствие, подлежат включению в налоговую базу по НДС.

Постановление АС ВВО от 19.01.2021 по делу № А29-14874/2019 ООО «Динамика Сыктывкар»

Основанием к доначислению НДС, налога на прибыль, пени и штрафов послужили выводы о том, что Общество неправомерно применило налоговые вычеты по договорам подряда, которые заключило в целях исполнения инвестиционной программы. Материалами дела установлено, что муниципальным образованием было заключено инвестиционное соглашение с АО. Согласно данному соглашению Общество являлось эксплуатирующей организацией, а АО – инвестором. В целях исполнения инвестиционной программы Общество заключило договоры с подрядными организациями, по которым выступало в качестве заказчика и предъявило к вычету НДС. Суды отказали в удовлетворении требований Общества и пришли к выводу об отсутствии у посредника по инвестиционному соглашению оснований для предъявления к вычету НДС, уплаченного подрядным организациям при приобретении у них товаров и услуг при строительстве объектов теплоснабжения. Судами было учтено, что Общество выполняло функцию заказчика; строительство объектов теплоснабжения осуществлялось в рамках реализации инвестиционного соглашения и инвестиционной программы; финансирование строительства объектов теплоснабжения осуществлялось за счет средств инвестора.

Постановление АС ВВО от 13.07.2020 по делу № А28-16569/2018 ООО «Газпром теплоэнерго Киров»

Основанием к доначислению налога на прибыль послужили выводы о завышении расходов, составляющих стоимость списанного строительного песка. Суды признали обоснованным доначисления, поскольку материалами дела были установлены противоречия между количеством списанного строительного песка, отраженным в первичных документах, и количеством списанного песка по данным налогового учета. Суды отклонили довод Общества о правомерном списании им в расходы строительного песка на основании требований-накладных, поскольку требования-накладные, в отличие от актов по форме КС-2, не позволяют определить количество песка, переданного для производства работ на конкретном объекте. Суды признали обоснованным и расчет налогового органа с применением к количеству использованного песка переводного коэффициента 1,5% (перевод кубических метров в тонны исходя из среднего значения насыпной плотности сухого песка в размере 1,5%) и отклонили доводы Общества о применении коэффициента 2,01%.

Постановление АС ВВО от 09.07.2020 по делу № А79-361/2018 ООО «СПФ «ДорСтройРемонт»

Основанием к доначислению налога на прибыль, пени и штрафов послужили выводы инспекции о неправомерном включении в состав расходов при исчислении налога на прибыль затрат по договорам возмездного оказания услуг по предоставлению работников. По мнению налогового органа, первичные документы не подтверждали расходов по услугам предоставления персонала, а сами операции носили формальный характер. Суды удовлетворили требования Общества. По мнению судов, налоговый орган не опроверг реальность исполнения организациями договоров, а также не доказал, что работников данных контрагентов нанимало непосредственно само Общество, либо что работы выполнены силами работников Общества. Суды также учли, что спорные контрагенты зарегистрированы задолго до взаимоотношений с Обществом; у них имелись трудовые ресурсы для исполнения заключенных договоров; ими уплачивались страховые взносы за работников; организации осуществляли расходы, характерные для реальной хозяйственной деятельности.

Постановление АС ВСО от 03.02.2021 по делу № А33-24562/2018 АО «Нефтьрезерв»

При добыче полезных ископаемых, остающихся во вскрышных, вмещающих (разубоживающих) породах, в отвалах или в отходах перерабатывающих производств в связи с отсутствием в РФ промышленной технологии их извлечения, применение налогоплательщиком ставки 0% при исчислении НДПИ является правомерным.

Постановление АС ВСО от 03.02.2021 по делу № А10-7140/2019 АО «Закаменск»

НПА об утверждении результатов государственной кадастровой оценки недвижимости в той части, в какой они порождают правовые последствия для налогоплательщиков, действуют во времени в порядке, определенном ФЗ для вступления в силу актов законодательства о налогах и сборах (ст. 5 НК РФ). Сведения о кадастровой стоимости, внесенные в ЕГРН, применяются для целей, предусмотренных законодательством РФ, со дня вступления в силу акта об утверждении результатов определения кадастровой стоимости (письмо ФНС России от 18.02.2019 № БС-4-21/2652@).

Постановление АС ВСО от 03.02.2021 по делу № А10-1066/2020 ООО «ТАН»

Отсутствие в международных контрактах и иных документах указания на то, что установленные в них цены включают в себя сумму НДС и указание «без НДС» в расчетных документах, в данном случае является следствием того, что при заключении договоров их стороны не рассматривали себя в качестве плательщиков НДС и не предполагали необходимость учета данного налога при определении окончательной стоимости подрядных работ, ошибочно квалифицировав их в качестве услуг, оказываемых не на территории РФ. По мнению суда округа, порядок определения налоговой базы по НДС в рассмотренном судами споре не зависит от того, что Общество в рассматриваемых правоотношениях признано налоговым агентом, а не налогоплательщиком, поскольку принципы определения цен при реализации товаров (работ, услуг) в целях налогообложения как для продавцов (исполнителей), так и покупателей (заказчиков) одинаковы и не зависят от того, имеет ли один из участников таких правоотношений при осуществлении деятельности на территории РФ постоянное представительство.

Постановление АС ВСО от 03.02.2021 по делу № А19-18890/2019 ООО «СМУ-4»

Возмещение НДС возможно за пределами установленного п. 2 ст. 173 НК РФ срока, если реализации права налогоплательщика в течение этого срока препятствовали обстоятельства, связанные, в частности, с невыполнением налоговым органом возложенных на него обязанностей или с невозможностью получить возмещение, несмотря на своевременно предпринятые к тому действия со стороны налогоплательщика. Оценка конкретных фактических обстоятельств, как позволяющих реализовать право на возмещение НДС за пределами соответствующего трехлетнего срока, входит в полномочия суда.

Постановление АС ВСО от 27.01.2021 по делу № А58-4320/2019 ПК Артель старателей «Пламя»

Суды пришли к выводу, что Общество не имеет права на получение налоговой выгоды в виде применения вычетов по НДС и учета в составе расходов по налогу на прибыль затрат по хозяйственным операциям с контрагентом (проведение спорных строительно-монтажных работ). Договор с контрагентом заключен после окончания строительно-монтажных работ на объекте и не имел деловой цели, поскольку на дату заключения договора спорные строительные работы были выполнены силами самого налогоплательщика.

Постановление АС ВСО от 27.01.2021 по делу № А33-25619/2019 ООО «Современные инженерные технологии»

Установив, что спорные выплаты не являются оплатой труда (вознаграждением за труд), не относятся к стимулирующим выплатам, не зависят от квалификации работника, сложности, качества, количества и условий выполнения этим сотрудником самой работы, суды пришли к выводу, что спорные компенсационные выплаты носят социальный характер, не являются объектом обложения страховыми взносами и не подлежат включению в базу для начисления страховых взносов. Правовые позиции судов относительно перечисленных выплат, сформированные исходя из толкования ранее действовавшего ФЗ от 24.07.2009 № 212-ФЗ «О страховых взносах в ПФ РФ, ФСС РФ, ФФОМС» (утратил силу с 01.01.2017), сохраняют свою актуальность и подлежат применения, поскольку с изменением нормативного регулирования объект обложения страховыми взносами не изменился.

Постановление АС ВСО от 26.01.2021 по делу № А19-6508/2020 ООО «Братский завод ферросплавов»

Информация, представленная в публичной кадастровой карте, не может служить доказательством достоверности сведений, отраженных в налоговой декларации по земельному налогу за 2015 г., в связи с тем, что кадастровые карты представляют собой составленные на картографической основе тематические карты, на которых в графической и текстовой формах воспроизводятся сведения, содержащиеся в ЕГРН. Сервис имеет справочный характер и не является первоисточником сведений.

Постановление АС ВСО от 18.01.2021 по делу № А19-692/2020 ООО «Промстройкомплект»

Дальневосточный округ

Основанием для отказа Обществу в возмещении налога послужил вывод инспекции об истечении трехлетнего срока, установленного для заявления вычета. Общество обжаловало решение инспекции в суд. В качестве обстоятельства, препятствующего соблюдению трехлетнего срока, Общество указало на несовременное представление контрагентом — ИП счетов-фактур в связи с проведением в отношении него ВНП, по результатам которой было установлено неправомерное применение ИП специального налогового режима. По мнению Общества, в связи с переводом контрагента с УСН на общую систему у Общества возникла переплата по НДС. При этом право на возврат налога возникло у Общества только после окончательного перехода ИП с УСН на общую систему, подачей налоговой декларации и оплатой налога. Рассмотрев дело, суд не нашел оснований для удовлетворения требований налогоплательщика в связи со следующим.

Судом было установлено, что руководителем, а также единственным учредителем Общества является физическое лицо, которое одновременно является контрагентом Общества в статусе ИП, в связи с чем Общество и ИП являются взаимозависимыми лицами. В ходе проведения ВНП инспекцией было предложено ИП восстановить первичные учетные документы по НДС, т.е. ИП был осведомлен о необходимости восстановления бухгалтерского и налогового учета, в том числе и по взаимоотношениям с Обществом. По мнению суда, ИП и само Общество через органы управления в лице директора с учетом взаимозависимости этих двух лиц имели возможность для правильного исчисления налога по данным первоначальных налоговых деклараций еще в период осуществления хозяйственных операций. Кроме того, суд указал, что факт позднего выставления контрагентом счетов-фактур не имеет значения, поскольку счета-фактуры являются одним из документов, подтверждающих право на вычет, но само право возникает (и налогоплательщик о нем должен знать) в момент совершения хозяйственных операций, в связи с которыми счета-фактуры должны быть оформлены.

Судом было установлено, что Общество осуществляло выращивание всей сельскохозяйственной продукции на арендованных участках. При этом между Обществом и собственниками земельных участков были заключены договоры на оказание сельскохозяйственных услуг. Вместе с тем, процессом по выращиванию сельскохозяйственной продукции от культивации перед посевом до уборки урожая для Общества занимались привлеченные организации. При этом собственных работников нужной квалификации для производства сельскохозяйственных работ Общество не имело; сотрудники Общества не участвовали в процессе работы по выращиванию с/х продукции, а осуществляли контроль по фактическому выполнению работ подрядными организациями; техника, необходимая для выращивания сельскохозяйственной продукции, в собственности отсутствовала; у общества отсутствовали расходы по аренде техники, по закупке ГСМ, запчастей, транспортировке к месту осуществления работ. На основании изложенного суд пришел к выводу, что Общество не соответствовало понятию «сельскохозяйственный товаропроизводитель», следовательно, неправомерно исчислило налог на прибыль по налоговой ставке 0 процентов и неправомерно не исчислило налог в связи с необоснованным применением специального налогового режима для сельскохозяйственных товаропроизводителей.

Постановление АС ДВО от 02.02.2021 по делу № А04-1646/2020 ООО «Боринская Биофабрика»

Западно-Сибирский округ

Для целей налогообложения прибыли проведение работ по достройке, дооборудованию, модернизации, техническому перевооружению и реконструкции влечет изменение первоначальной стоимости основных средств, стоимость которых погашается путем начисления амортизации. Иные виды работ не увеличивают стоимости основных средств.

Критерием разграничения ремонтных работ и работ по реконструкции и модернизации является объем и характер выполненных работ, а также цель их выполнения: работы, выполненные для поддержания и частичного улучшения основных характеристик основного средства, подлежат квалификации как капитальный ремонт основного средства; работы, в результате которых изменились функциональные характеристики основного средства, позволяющие эксплуатировать объект по другому назначению или с другой технологией производства, квалифицируются как достройка, дооборудование, реконструкция, модернизация, или техническое перевооружение и являются капитальными вложениями, увеличивающими стоимость амортизируемого имущества. Из анализа технической документации на объект в совокупности с протоколом осмотра, следует, что до проведенных работ по реконструкции, данное строение не использовалось по назначению как «Сырное производство». Допрошенные в качестве свидетелей работники налогоплательщика пояснили, что техническое состояние объекта до реконструкции было устаревшее, в ходе осуществления работ производились монтаж конструкций, оборудования, инженерных сетей, отделочные работы, кровля. Согласно карточке счета 01 для сырного цеха приобретено новое оборудование, и это оборудование включено в группу амортизационных начислений. Указанные обстоятельства, подтверждают, что в цехе «Сырное производство» произведена реконструкция, увеличивающая стоимость основного средства, а не текущий ремонт.

Постановление АС ЗСО от 11.02.2021 по делу № А70-1980/2020 ООО «ТЮМЕНЬМОЛОКО»

Как установлено судом, причиной образования переплаты по налогу на прибыль явилась самостоятельная уплата Обществом авансовых платежей по налогу в 2015 г. в сумме, превышающей налоговые начисления. Со ссылкой на ст. 52 и п. 1 ст. 285 НК РФ НК РФ суд указал, что, исчисляя и уплачивая налоги самостоятельно, налогоплательщик должен знать об излишне уплаченных суммах налогов непосредственно в момент уплаты или при формировании окончательного финансового результата по итогам налогового периода — календарного года. Недостаточная компетентность персонала налогоплательщика не может рассматриваться в качестве законного основания для исчисления срока давности не с момента уплаты налога, то есть когда о факте его переплаты Общество должно было знать, а с момента, когда ему об этом стало известно. Следовательно, об излишней уплате самостоятельно исчисленного и уплаченного налога на прибыль за 2015 г. Общество должно было узнать в день уплаты налога или при подаче первоначальной налоговой декларации, на момент его обращения в арбитражный суд в 2020 г. трехлетний срок на возврат излишне уплаченного налога за 2015 г. пропущен, в связи с чем основания для удовлетворения требований налогоплательщика отсутствуют.

Постановление АС ЗСО от 09.02.2021 по делу № А45-16100/2020 ООО «ЭНДОМЕДИКА»Основанием для доначисления НДС и уменьшения убытков при исчислении налоговой базы по налогу на прибыль послужили следующие обстоятельства. Обществу оказаны услуги международных рейтинговых агентств, НДС по оказанным услугам Общество отнесло на налоговые вычеты, ссылаясь на то, что данные услуги оказаны в связи с запросом рейтингов по оценке кредитоспособности Общества, Raspadskaya Securities Limited и долговых обязательств, связанных с выпуском и обращением европейского облигационного займа на сумму 400 000 000 долл. Суды поддержали позицию инспекции, установив отсутствие надлежащих доказательств использования данных услуг для операций, облагаемых НДС. Так, в 2012 г. между Raspadskaya Securities Limited (заимодавец) и Обществом (заемщик) заключен договор займа на сумму 400 000 000 долл., из содержания которого не следует обязанность Общества по получению кредитных рейтингов как условия заемного финансирования. В компании Raspadskaya Securities Limited Общество не имеет долю участия или отношений, которые характеризуются как взаимозависимые или аффилированные. Кроме того, договор займа заключен в 2012 г., тогда как спорные услуги оказаны в 2014-2015 гг.

Постановление АС ЗСО от 26.01.2021 по делу № А27-12352/2018 ПАО «Распадская»

Московский округ

В соответствии со ст. 93 НК РФ не конкретизирован перечень документов, которые налоговый орган вправе истребовать у налогоплательщика (налогового агента). В силу п. 1 ст. 93.1 НК РФ налоговый орган также наделен правом истребования документов (информации), касающихся деятельности проверяемого налогоплательщика, что не исключает их получение, в том числе и от самого проверяемого лица. Возможность истребования у налогоплательщика пояснений по налоговой отчетности, выявленным расхождениям, противоречиям между сведениями, представленными налогоплательщиком, и имеющимися у налогового органа, предусмотрена п. 3 ст. 88 НК РФ при проведении камеральных проверок. Поскольку с учетом положений ст. 89 НК РФ выездная проверка является углубленной формой налогового контроля, то возможность истребования пояснений в ходе выездной проверки следует из положений п. 3 ст. 88, ст. 89 НК РФ и направлена на сопоставление и проверку данных о налогоплательщике, имеющихся в распоряжении налогового органа (содержащихся в его отчетности, полученных по результатам предпроверочного анализа и их иных источников).Постановление АС МО от 16.02.2021 по делу № А40-49652/2020 ООО «ГЕОМАШ-ЦЕНТР»

Исключительный порядок рассмотрения дел в порядке ст. 101 НК РФ предусмотрен только в отношении правонарушений, предусмотренных ст. 120, 122, 123 НК РФ. В отношении иных составов налоговых правонарушений законодательство о налогах и сборах такого запрета не содержит. Следовательно, производство по всем иным составам налоговых правонарушений, кроме предусмотренных ст. 120, 122, 123 НК РФ, возможно в порядке, установленном ст. 101.4 и 101 НК РФ. Привлечение к ответственности в порядке ст. 101.4 НК РФ происходит в случаях, когда отсутствует необходимость в проведении проверки для выявления совершенного налогового правонарушения. Принимая во внимание, что в силу ст. 88 и 89 НК РФ предметом камеральной или выездной проверки является правильность исчисления и своевременность уплаты налогов, дела о нарушениях законодательства о налогах и сборах, не связанные с неправильным исчислением и несвоевременной уплатой налогов, подлежат рассмотрению в порядке, предусмотренном ст. 101.4 НК РФ. Вместе с тем, если такие правонарушения выявлены инспекцией в период проведения проверки, они могут быть отражены в материалах этой проверки и, соответственно, в решении, принимаемом по итогам рассмотрения указанных материалов (ст. 101 НК РФ).

Постановление АС МО от 29.01.2021 по делу № А41-12242/2020 ООО «ПСК Фарватер»

Виновные действия Общества в неуплате налога отсутствуют. Неуплата налога явилась следствием признания инспекцией права на применение льготы при проведении камеральных проверок деклараций и принятия решений о возврате (зачете) признанных излишне уплаченными сумм налога на имущество за 2015 и 2016 гг. Изначально Общество представило в инспекцию первичные декларации без использования льготы по п. 21 ст. 381 НК РФ и уплатило налог в полном размере и в установленные сроки. Далее Общество подало уточненные декларации, в которых заявило льготу по налогу на имущество. Решениями инспекции по результатам камеральной проверки Обществу отказано в применении льготы. Решением вышестоящего налогового органа жалоба Общества удовлетворена, денежные средства ему возвращены. Данные действия вышестоящего налогового органа способны сформировать у налогоплательщика соответствующие законные ожидания относительно оценки своего поведения со стороны государства как правомерного (не требующего самостоятельного исправления), неизменности своего статуса как лица, исполнившего налоговую обязанность правильно и полно. При таких обстоятельствах, доначисление штрафа и пени является незаконным и необоснованным, противоречит подп. 1 п. 3 ст. 11 и п. 8 ст. 78 НК РФ.

Постановление АС МО от 24.12.2020 по делу № А40-207025/2019 АО Торгово-выставочный комплекс «Авиапарк»

Поволжский округ

На основании представленных налогоплательщиком отчетов о движении черных металлов и отходов черных металлов налоговым органом установлено количество черного металла, переданного в производство, и определена доля металлоотходов, образующихся в процессе изготовления готовой продукции из черных металлов. По представленным данным налогоплательщика, доля отходов, образующихся при изготовлении продукции из черных металлов, составляет не менее 15,42%. Таким образом, налоговый орган пришел к правильному выводу, что налогоплательщик подтверждает свою обязанность по ведению раздельного учета операций облагаемых и не облагаемых НДС как по производству готовых изделий из алюминиевых сплавов, так и из черных металлов. Соответственно, в ходе налоговой проверки было установлено, что в проверяемом периоде налогоплательщик, осуществляя процесс производства готовой продукции, облагаемой НДС, и заведомо зная о том, что технологическим процессом производства указанной продукции предусмотрено, что часть приобретаемого для изготовления продукции сырья будет реализована в качестве металлоотходов, освобождаемых от налогообложения НДС, принимал к вычету суммы «входного» налога по приобретаемым товарам (работам, услугам) в полном объеме, что привело к необоснованному применению Обществом налоговых вычетов по НДС.Постановление АС ПО от 09.02.2021 по делу № А55-201/2020 АО «Волжская металлургическая Компания»

Оспаривание ненормативных актов, направленных на взыскание налогов, пеней, штрафа, возможно только по мотивам нарушения сроков и порядка их принятия, но не мотиву необоснованности начисления налоговых платежей. Материалы дела не содержали доказательств признания решений налогового органа недействительными, в связи с чем, суды пришли к выводу об отсутствии оснований для признания незаконными оспариваемых решений и постановлений о взыскании обязательных платежей, начисленных на основании решений налогового органа. Судами также было указано, что Общество с заявлением об оспаривании решений и постановлений налогового органа обратилось в суд по истечении установленного ч. 4 ст. 198 АПК РФ срока на обращение в суд с соответствующим заявлением, что подтверждается почтовым штемпелем на конверте.

Постановление АС ПО от 25.01.2021 по делу № А55-10819/2019 ЗАО «Алькор»

Основанием для отказа в возмещении налогоплательщику суммы НДС послужили выводы инспекции о не подтверждении ставки 0% по реализации товаров на экспорт в результате отражения недостоверных сведений в документах, представленных в подтверждение обоснованности применения данной ставки, что привело к завышению суммы заявленного к возмещению НДС, а также о неправомерном применении налоговых вычетов по счетам-фактурам контрагента. Вышестоящие суды удовлетворили требования Общества, признав необоснованным отказ налогового органа в возмещении НДС. Суды посчитали неправомерным вывод налогового органа о том, что указание налогоплательщиком в ГТД, счетах-фактурах неверного наименования товара, кода ТН ВЭД вывозимого товара свидетельствует о недостоверности сведений, содержащихся в представленных Обществом документах, поскольку неправильное указание кода ТН ВЭД может свидетельствовать о нарушении заявителем таможенного законодательства и не влияет на право налогоплательщика на возмещение НДС. Следовательно, Общество имело право на применение ставки 0%. НК РФ не связывает право на применение налоговой ставки 0% с соблюдением таможенного законодательства или с экспортом определенного вида товара, а ошибки, допущенные в счетах-фактурах не являются основанием для отказа в применении налогового вычета.

Постановление АС ПО от 21.01.2021 по делу № А12-8961/2020 ООО «Центр инновационных технологий»

Северо-Западный округ

Суды, отказывая в признании незаконным доначисления НДС, пришли к выводу, что оказанные Обществом услуги по организации перевозки товара не являются частью международной перевозки с перегрузкой товаров в порту г. Владивостока с одного транспорта на другой, к этим операциям не применяются положения пункта 2.1 пункта 1 статьи 164 НК РФ, поэтому они не подлежат обложению налогом по ставке 0 процентов. Суды не приняли доводы Общества об осуществлении им спорных услуг как экспедитором на определенном участке мультимодальной международной перевозки импортного товара. Оказание услуг по международной перевозке товаров, а также транспортно-экспедиционных услуг, оказываемых на основании договора транспортной экспедиции при организации международной перевозки, несколькими лицами (множественность лиц на стороне исполнителя или привлечение основным исполнителем третьих лиц (субисполнителей)) само по себе не препятствует применению налоговой ставки 0 процентов всеми участвовавшими в оказании услуг лицами. В данном случае то обстоятельство, что покупатель импортного товара не имеет обособленных подразделений в г. Владивосток либо мест для хранения, само по себе не означает, что доставка товара по территории РФ (из порта г. Владивосток в г. Хабаровск) являлась одним из этапов международной перевозки.Постановление АС СЗО от 21.01.2021 по делу № А05-2593/2020 ООО «Вариант»

Налогоплательщик не доказал, что контрагент собственными силами либо силами привлеченных сторонних организаций или физических лиц осуществлял заявленные хозяйственные операции, а также не опроверг подтвержденное доказательствами утверждение инспекции об отсутствии у контрагента необходимых условий для достижения результатов экономической деятельности и, соответственно, реальной возможности исполнения обязательств. Суд указал, что право на вычет НДС может быть реализовано при условии четкой идентификации реального поставщика. У налогового органа отсутствует обязанность доказывать, какими именно контрагентами фактически были поставлены товары, выполнены работы, оказаны услуги. Предъявляя к вычету НДС по операциям с контрагентом, налогоплательщик должен доказать как факт реального приобретения товара (работ, услуг), так и то, что товары (работы, услуги) приобретены непосредственно у того контрагента, который заявлен в представленных в налоговый орган документах.

Постановление АС СЗО от 04.02.2021 по делу № А05-7033/2019 ООО «СпецФундаментСтрой»

По общему правилу к машинам и оборудованию, выступавшим движимым имуществом при их приобретении и правомерно принятым на учет в качестве отдельных инвентарных объектов, применимы исключения из объекта налогообложения, предусмотренные подп. 8 п. 4 ст. 374 и п. 25 ст. 381 НК РФ. Сам по себе факт монтажа спорного оборудования в специально возведенном для его эксплуатации здании, в том числе, если последующий демонтаж и перемещение оборудования потребуют несения дополнительных затрат и частичной ликвидации здания, не означает, что назначением оборудования становится обслуживание здания.

Постановление АС СЗО от 15.02.2021 по делу № А21-16814/2019 Муниципального предприятия Производственное управление «Водоканал»

Северо-Кавказский округ

Если улучшения в арендованном имуществе имели вид достройки, дооборудования, реконструкции, модернизации, технического перевооружения, но арендованный объект возвращен арендодателю без получения встречного предоставления за произведенные в него капитальные вложения, расходы налогоплательщика в части, оставшейся не списанной через амортизационные отчисления в течение срока аренды, по общему правилу не могут быть учтены при налогообложении, как не отвечающие критерию экономической оправданности (п. 1 ст. 252 НК РФ). Однако, в рассматриваемом случае наличие этих обстоятельств, повлиявших на увеличение стоимости объектов капитального строительства, суд не установил. Общество не возмещало стоимость неотделимых улучшений арендатору. Инспекция не доказала возвращение Обществу арендованного имущества в качественно улучшенном состоянии, а также достройку, дооборудование, реконструкцию, модернизацию, технического перевооружения, влекущих необходимость восстановления НДС по правилам подп. 2 п. 3 ст. 170 НК РФ. Инспекция не определила характер выполненных арендатором неотделимых улучшений. Объем, виды, стоимость фактически произведенных работ должны подтверждаться инспекцией иным образом: материалами встречных проверок, заключением экспертизы, проведенной в соответствии с требованиями действующего законодательства, допросами свидетелей и прочими. Документы о проведенных строительных и ремонтных работах, подтверждающие капитальные вложения и согласуемые Обществом, не представлены. Из имеющихся документов невозможно определить работы, относящиеся к текущему и капитальному ремонту.Постановление АС СКО от 10.02.2021 по делу № А32-32266/2019 АО «Пансионат «Автомобилист»

В нарушение п. 1 ст. 375 НК РФ Общество занизило базу налога на имущество на стоимость основных средств, отраженных в учете на счетах 07 и 08, но реально введенных в эксплуатацию и используемых в экономической деятельности налогоплательщика и получении доходов. Неправильное отражение объектов недвижимого имущества на счетах бухгалтерского учета, отсутствие государственной регистрации права собственности на спорные объекты, используемые Обществом как единый комплекс по производству и разливу минеральной воды, не является основанием для его освобождения от обязанности учета и налогообложения спорного имущества в порядке, установленном налоговым законодательством и законодательством о бухгалтерском учете. Суд также отклонил довод Общества о том, что инспекция не приняла меры по проведению инвентаризации имущества, указав, что законодательством не предусмотрена обязанность налогового органа на проведение инвентаризации имущества налогоплательщиков.

Постановление АС СКО от 01.02.2021 по делу № А18-1531/2019 ООО «Минеральная вода «Ачалкуки»

Инспекция трактует нормы ст. 280 НК РФ как исключающие возможность уменьшения общей налоговой базы, формируемой по доходам и расходам налогоплательщика, не связанным с операциями с ценными бумагами, на суммы убытков, полученных налогоплательщиком от операций с необращающимися ценными бумагами. Законодатель приравнивает операции, связанные с ликвидацией эмитента, к операциям с ценными бумагами. Суд не согласился с позицией инспекции. При отдельном расчете налоговой базы по необращающимся ценным бумагам при ликвидации организации-эмитента таких ценных бумаг в целях ст. 280 НК РФ, с одной стороны, доходы и расходы должны учитываться исключительно по правилам ст. 280 НК РФ. В то же время, ст. 280 НК РФ не содержит положений относительно того, как и в каком порядке должны учитываться доходы при ликвидации организации-эмитентов ценных бумаг любой категории. Порядок определения доходов в таком случае установлен п. 2 ст. 277 НК РФ. Соответственно убыток, как этот термин определен общими положениями п. 8 ст. 274 НК РФ, от ликвидации организации-эмитента необращающихся ценных бумаг в таком случае рассчитать для целей п. 25 ст. 280 НК РФ по правилам ст. 280 НК РФ невозможно. Сделав вывод о наличии у Общества права учесть в общей облагаемой базе убыток, полученный в результате ликвидации дочерней компании, суд исходил из принципа экономической обоснованности налогообложения и оценки налоговых последствий гражданско-правовой сделки, направленной на приобретение Обществом собственных акций, установив, что указанная сделка оформлена путем заключения и исполнения ряда обязательств, имеющих одну цель и объединенных данной целью; решение о приобретении пакета акций, посредством покупки Обществом компании, владевшей этим пакетом акций, принято в 2012 г.; налоговые последствия данной сделки Обществом учитывались в экономической деятельности по правилам 2012 г.

Постановление АС СКО от 27.01.2021 по делу № А53-43100/2019 АО «Торговый комплекс Горизонт»

Уральский округ

Общество обратилось в суд с заявлением о признании недействительным решения Управления о проведении повторной ВНП. По мнению ПАО, Управление не имело права проводить повторную ВНП с учетом поступивших сведений из правоохранительных органов. Такими сведениями инспекция располагала до начала проведения первоначальной проверки, а действия налогового органа являются неправомерными, так как проведенная проверка фактически является самостоятельной и не должна быть направлена на сбор новых доказательств. Суды отказали в удовлетворении требований Общества, поскольку решение о проведении повторной ВНП принято в порядке контроля вышестоящего налогового органа за деятельностью нижестоящей инспекции и соответствует требованиям действующего законодательства, а именно п. 10 ст. 89 НК РФ. Суды также указали, что тот факт, что решение о проведении повторной проверки принято тем же должностным лицом, которое проводило первоначальную проверку правомерно, поскольку данное лицо было переведено на иную должность в вышестоящий налоговый орган, следовательно, действовало в рамках полномочий вышестоящего налогового органа.Постановление АС УО от 22.01.2021 по делу № А76-14496/2020 ПАО «Птицефабрика Челябинская»

Общество обратилось в суд с заявлением о признании недействительным решений налогового органа. Суд первой инстанции удовлетворил требования Общества, указав на наличие у Общества права на возврат излишне взысканного НДС, поскольку по результатам ВНП инспекцией установлено, что со стороны налогоплательщика отсутствуют нарушения статьи 54.1 НК РФ по взаимоотношениям со спорным контрагентом, следовательно, основания для уплаты доначисленных по результатам камеральной налоговой проверки НДС, пени и штрафа отсутствовали. Таким образом, уплаченные суммы должны быть возвращены как переплата. Вышестоящие суды отказали в удовлетворении требований Общества и отменили решение суда первой инстанции. По результатам ВНП следует, что инспекцией повторно не исследовались и не устанавливались обстоятельства выполнения контрагентом работ по договору подряда с Обществом, поскольку за указанный налоговый период проведена КНП, правомерность принятия решения по которой подтверждена судебными актами. Вышестоящие суды указали, что у суда первой инстанции отсутствовали основания для распространения доказательственного значения свидетельских показаний в опровержение выводов судов.

Постановление АС УО от 04.02.2021 по делу № А76-51799/2019 ООО «ЭнергоМетИнвест»

ИП обратился в суд с заявлением к инспекции о возврате переплаты по налогу УСН за 2015 г. Налоговым органом ИП было отказано, поскольку ИП обратился с заявлением за пределами срока, установленного п. 7 ст.78 НК РФ. Суды удовлетворили требование ИП, так как установили, что переплата образовалась в связи с расчетом налоговых обязательств ИП исходя из общей системы налогообложения (в результате выявления схемы «дробления бизнеса»), а уплаченные ранее суммы единого налога по УСН приобрели статус излишне уплаченных. Суд установил, что основанием возникновения заявленных ИП к взысканию излишне уплаченных сумм единого налога по УСН за 2015 г. явилось именно решение налогового органа, вынесенное по итогам проведения ВНП, следовательно, срок на возврат налога заявителем не пропущен.

Постановление АС УО от 20.01.2021 по делу № А60-72145/2019 ИП Павлос Г.А.

Основанием для доначисления налога на прибыль, пени и штрафов послужили выводы инспекции о неправомерном отражении в налоговом учете искусственно созданных расходов по налогу на прибыль по фиктивным сделкам подряда. Нижестоящие суды отказали в удовлетворении требований Общества. Суд кассационной инстанции отменил акты нижестоящих судов и указал, что последними была неправильно истолкована ч. 2 ст. 54.1 НК РФ; также как и факт исполнения работ не тем лицом, от имени которого соответствующая сделка была оформлена, а иными лицами (областными государственными унитарными предприятиями, Обществом) не должен быть расценен как отсутствие реальной хозяйственной операции именно с названным в договоре контрагентом и являться достаточным основанием для отказа в учете соответствующих расходов по налогу на прибыль. Ч. 2 ст. 54.1 НК РФ не содержит запрет на проведение «налоговой реконструкции» налогового обязательства по налогу на прибыль в данном случае путем установления расходной части расчетным путем в рамках пп. 7 п. 1 ст. 31 НК РФ. При новом рассмотрении суд указал принять во внимание данную позицию и предложить налоговому органу представить доказательства наличия завышения рассматриваемых затрат применительно к данным об аналогичных операциях самого налогоплательщика.

Постановление АС УО от 08.01.2021 по делу № А76-48111/2019 ООО «Пластовское ДРСУ»

Центральный округ

Общество обратилось в суд с заявлением о признании недействительным требования налогового органа об уплате налога, возмещенного Обществу, как недоимки, и обязании устранить нарушения прав и законных интересов Общества путем возврата незаконно взысканных по требованию денежных средств. Так, во исполнение решения суда по иному делу налоговый орган на основании заявления Общества принял решение возместить НДС. Впоследствии в связи с отменой положительного решения суда налоговый орган направил Обществу требование, в котором сумма возмещенного НДС была отражена как недоимка, а также начислены пени. Суд признал обоснованным доводы Общества, поскольку спорная сумма НДС неправомерно была квалифицирована инспекцией в качестве недоимки, поскольку ее выплата Обществом была произведена во исполнение вступившего в законную силу решения суда первой инстанции. Тогда как отмена указанного решения суда первой инстанции не являлась основанием для вывода о необоснованном возмещении Обществу НДС из бюджета. В постановлении суда округа такие выводы отсутствовали, дело было направлено на новое рассмотрение в суд первой инстанции. Следовательно, отсутствие решения, установившего факт излишне возмещенного налога, свидетельствует о необоснованности требования в части предложения уплатить недоимку по НДС.Постановление АС ЦО от 17.02.2021 по делу № А35-9286/2018 ООО «Глобал Инвест»

Проведение повторных дополнительных мероприятий налогового контроля обусловлено представлением налогоплательщиком возражений и дополнительных документов после проведения первых дополнительных мероприятий налогового контроля. Ограничивая срок проведения дополнительных мероприятий налогового контроля, законодатель не ограничивает налоговые органы в их количестве, при обеспечении налогоплательщику возможности использования гарантированных ему прав по защите своих интересов. Суды указали, что, учитывая необходимость назначения экспертизы представленных документов, а также в целях соблюдения прав и интересов налогоплательщика и объективной оценки заявленных им в возражениях доводов, инспекцией обоснованно принято решение о проведении дополнительных мероприятий налоговой контроля.

По мнению инспекции, заключенный договор является договором фрахтования, а не договором перевозки, следовательно, Общество обязано было исчислить налог в соответствии с п. 1 ст. 309 НК РФ как с доходов, выплаченной иностранной организации от источников в РФ. Судами принято во внимание, что в договорах не содержится положений, характеризующих их как договоры перевозки, в частности того, что фрахтователю предоставляется полная (частичная) грузовместимость судна; что предметом является доставка груза, указание на порт погрузки и порт выгрузки; не указано приблизительное окончание рейса; не указана ставка фрахта, стоимость погрузки и выгрузки; установленная стоимость аренды не ставится в зависимость от количества выполненных рейсов; на арендодателя не возлагаются обязанности по оказанию от своего имени услуг, связанных с перевозкой грузов (пассажиров). Таким образом, суды пришли к обоснованному выводу, что данный вид деятельности не относится к предпринимательской деятельности в сфере оказания транспортных услуг по перевозке и, соответственно, в отношении такой деятельности не применяются положения п. 2 ст. 309 НК РФ.

Постановление АС ЦО от 26.01.2021 по делу № А83-10890/2019 ООО «Морская дирекция»

Налоговым органом были доначислены НДС, пени, штраф в связи с занижением налоговой базы по НДС. Так, Общество в 2013-2014 гг. заключало договоры об участии в строительстве с физическими лицами, по условиям которых обязалось осуществить строительство объекта, а физические лица обязались принять участие в строительстве путем оплаты предусмотренной договорами цены (паевого взноса) и принять объект инвестирования у застройщика. Денежные средства были получены Обществом от физических лиц в качестве паевого взноса, что нашло свое отражение в налоговых накладных по НДС, составленных и предоставленных Обществом по законодательству Украины. В 2018 г. после ввода пансионата в эксплуатацию и регистрации права собственности, сумма НДС, исчисленная с сумм предварительной оплаты, была включена Обществом в состав налоговых вычетов. Суды отказали в признании незаконным решения налогового органа, поскольку при заявлении указанных сумм к вычету в 2018 г. по законодательству РФ Обществом не учтено, что операции по получению Обществом сумм предварительной оплаты от физических лиц за период с 2013 г. по 28 февраля 2014 г. осуществлялись не на территории РФ; не являлись объектом налогообложения согласно нормам НК РФ или законодательства переходного периода; обязательства по НДС по указанным операциям не исчислялись в соответствии с нормами НК РФ или законодательства переходного периода; суммы НДС не перечислялись в бюджетную систему РФ, следовательно у Общества отсутствовало право на заявление вычетов по НДС по данным суммам.

Постановление АС ЦО от 03.02.2021 по делу № А84-1810/2020 ООО «Агат-А»

Общество обратилось в суд с заявлением о признании незаконными действия налогового органа по осмотру территории, помещений, документов, предметов налогоплательщиков, оформленных в виде протоколов осмотра, в рамках проведенной ВНП. Общество посчитало, что действия налогового органа по проведению осмотров территорий и имущества, принадлежащих контрагентам, не соответствуют налоговому законодательству. Суды всех инстанций отказали в удовлетворении требований Общества, поскольку пришли к выводу об отсутствии доказательств того, что действия инспекции по проведению осмотров территорий и имущества третьих лиц привели к нарушению прав и законных интересов заявителя в сфере предпринимательской или иной экономической деятельности.

Производителям вакцины от COVID-19 предложили упростить возмещение НДС :: Общество :: РБК

Правительство предложило разрешить производителям вакцины от коронавируса получать возмещение НДС до завершения проверки декларации. Меру планируется ввести на срок до 31 декабря 2024 года

Фото: Пресс-служба АФК «Система» / ТАСС

Правительство внесло в Госдуму законопроект, предусматривающий для производителей вакцины против коронавируса возможность получать возмещение НДС в заявительном порядке. Документ опубликован в электронной базе данных нижней палаты парламента.

Цель инициативы — «пополнение оборотных средств и сокращение издержек» производителей при ситуации, когда «возникает необходимость значительных объемов производства и поставки вакцины».

По закону, если по итогам квартала сумма налоговых вычетов оказалась больше исчисленного компанией НДС, то можно возместить разницу из бюджета. Подобная ситуация возникает при экспортных операциях или при реализации продукции по ставке 10% и приобретении товаров с применением ставки 20%.

При реализации вакцины против коронавируса применяется десятипроцентный НДС, а при приобретении товаров (работ, услуг), которые используются для производства и реализации вакцины, продавцами этих товаров (работ, услуг) предъявляется сумма НДС по ставке 20%, говорится в пояснительной записке к законопроекту. При этом получить возмещение возможно лишь по решению налогового органа. Оно выносится по результатам камеральной налоговой проверки, которая проводится в течение двух месяцев с момента представления в налоговые органы налоговой декларации по НДС.

Вакцину от COVID предложили внести в национальный календарь прививокВозврат НДС

На этой странице речь идет только о возмещении трансграничных транзакций, когда НДС уплачивается людьми или предприятиями, не зарегистрированными в соответствующей стране ЕС.

Это , а не рассматривает «стандартную» ситуацию возмещения НДС, когда и продавец, и покупатель находятся в одной стране.

Для возмещения необходимо различать 3 различных ситуации:

Возврат НДС за границу для предприятий ЕС

Большинство предприятий, которые уплачивают НДС в связи со своей деятельностью в стране ЕС, где они обычно не поставляют товары / услуги ( и поэтому не обязаны регистрироваться в качестве плательщика НДС), тем не менее, имеют право вычесть этот НДС (статьи , статьи 170–171a Директивы по НДС ).

Этот «вычет» производится путем возврата из страны ЕС, в которой они уплатили НДС.

Как получить возмещение НДС

Чтобы избежать потенциальных языковых проблем, заявители отправляют электронное заявление о возмещении в свои собственные национальные налоговые органы , которые затем пересылают его в страну ЕС, где заявитель уплатил НДС (после подтверждения личности заявителя и идентификационного номера плательщика НДС, а также действительности их требования).

Если налоговые органы страны ЕС, в которой они уплатили НДС, задерживают возврат, заявителям выплачивается процентов .

Порядок выполнения

Краткое изложение процедуры возврата НДС (включая обязанности национальных налоговых органов на каждом этапе).

Полные правила — Директива 2008/9 / EC.

Имплементирующее постановление 79/2012 — дополнительная информация, которая может потребоваться стране, возвращающей возмещение, о коммерческой деятельности заявителя и характере приобретенных товаров / услуг .

Кто может получить возврат НДС?

Чтобы претендовать на возмещение по этой процедуре, в течение периода возмещения бизнес должен НЕ иметь :

- находился в стране ЕС, осуществляющей возмещение, или

- поставлял там товары или услуги, за исключением:

- освобожденные от налога транспортные и вспомогательные услуги ( статьи 144, 146, 148, 149, 151, 153, 159 или 160 Директива по НДС ) или

- поставки клиентам, которые обязаны уплатить соответствующий НДС в соответствии с механизмом обратного начисления ( Статьи 194-197 или 199 Директивы по НДС ).

Страна ЕС, в которой находится заявитель, не будет направлять претензию стране ЕС, осуществляющей возмещение, если заявитель:

- не является лицом, облагаемым налогом для целей НДС

- предоставляет только освобожденные от налога поставки без права на вычет

- покрывается специальная схема для малых предприятий

- покрывается схемой единой ставки для фермеров.

Информация для страны ЕС

Эти документы были одобрены национальными налоговыми органами стран ЕС в Постоянном комитете по административному сотрудничеству и доступны только на английском языке .

Они предназначены только как справочники — для получения полной и актуальной информации о правилах обращайтесь в соответствующие национальные налоговые органы .

Другие справочники

Возврат НДС для предприятий, не входящих в ЕС

Предприятия, не зарегистрированные в Европейском Союзе, которые уплачивают НДС в связи со своей деятельностью в стране ЕС, где они обычно не поставляют товары / услуги (и поэтому не являются необходимы для регистрации в качестве плательщика НДС) имеют право вычесть этот НДС.

Этот «вычет» производится путем возврата из страны ЕС, в которой они уплатили НДС.

Как получить возврат НДС

Заявители должны отправить заявление в национальные налоговые органы той страны ЕС, где они понесли НДС — см. «Возврат НДС — руководство по стране».

Порядок выполнения

Полные правила — Директива 86/560 / EEC .

Кто может получить возврат НДС?

Чтобы претендовать на возмещение в рамках этой процедуры ( см. , статья 1 Директивы 86/560 / EEC ), в течение периода возврата компания НЕ должна иметь :

- , базирующуюся в любой стране или территории ЕС или

- поставили товары или услуги в стране, где они облагались НДС, за исключением:

- освобожденных транспортных и вспомогательных услуг ( Статьи 144, 146, 148, 149, 151, 153, 159 или 160 Директивы по НДС ) или

- услуг клиентам, несущим полную ответственность за уплату соответствующего НДС в рамках механизма обратного начисления ( статьи 194, 196 или 199, Директива по НДС ).

Условия для отдельных стран ЕС

Любая страна ЕС может:

- отказать в возмещении НДС таким образом, если страна / территория заявителя не предоставляет право на взаимный возврат НДС или аналогичное право предприятиям, базирующимся в этой стране ЕС.

- налагает ограничения на тип расходов, которые могут быть возмещены.

- настаивает на том, чтобы заявитель назначил налогового представителя.

Возврат НДС для туристов из стран, не входящих в ЕС

Розничные продавцы в ЕС могут предоставить возмещение НДС за товары, проданные туристам из стран, не входящих в ЕС, при их экспорте.В частности, это касается:

- туристов, чей постоянный адрес или обычное место жительства (как указано в их паспорте или другом признанном документе, удостоверяющем личность) не находятся в ЕС.

- граждан ЕС, проживающих за пределами ЕС (кто может подтвердить это с помощью вида на жительство или аналогичного).

Условия

- Туристы должны предоставить подтверждение места жительства (например, паспорт или вид на жительство за пределами ЕС)

- Товары должны быть вывезены из ЕС в течение 3 месяцев с момента покупки.Турист должен предоставить подтверждающий это документ о возврате НДС с печатью.

- Стоимость купленных товаров должна быть выше определенного минимума (установленного каждой страной ЕС).

- Продавцы могут возместить НДС напрямую или через посредников. Тот или иной из них может взимать комиссию , вычитаемую из возвращаемой суммы НДС.

Подробнее о возврате НДС для туристов из стран, не входящих в ЕС

Возврат НДС: подача онлайн-заявки — Your Europe

Последняя проверка: 26.03.2021

Пострадал от Brexit?

Возврат НДС для предприятий ЕС

Когда можно подать заявку на возврат НДС?Если с вас начисляется НДС за коммерческую деятельность в стране ЕС, где вы не зарегистрированы, вы можете иметь право на возмещение НДС властями этой страны.

Предупреждение

В некоторых странах ЕС не разрешен возврат денежных средств по определенным категориям расходов (например, расходы в ресторане, развлечения, автомобили, топливо и т. Д.).

Как запросить возврат НДС

Вы должны запросить возврат НДС онлайн через органы власти страны , в которой находится ваша компания .

Если вы имеете право на возмещение, власти передадут вашу претензию властям другой страны.

Процедура возврата НДС согласована на уровне ЕС. Вот краткое изложение процесса возмещения НДС с указанием обязанностей национальных налоговых органов.

Подробнее о процедурах возврата НДС для предприятий ЕС в каждой стране ЕС можно прочитать ниже:

Выберите страну:

- Австрияатен

- Бельгия

- Болгария * bg

- Хорватия

- Кипр * cy

- Чехия * cz

- Дания * dk

- Эстония

- Финляндия * fi

- Francefren

- Германия * de

- Греция * gr

- Венгрия * hu

- Исландия * — это

- Ирландия * ie

- Италияитен

- Латвийвен

- Литва * lt

- Люксембург * lu

- Maltamten

- Нидерланды * nl

- Norwaynoen

- Polandplen

- Portugalpten

- Румыния * ro

- Slovakiasken

- Словения * si

- Испания * es

- Swedenseen

* Информация пока недоступна.

Остались вопросы?

Национальные контактные лица

Чтобы быть уверенным в том, что у вас есть верная информация, вам следует обращаться в национальные контактные пункты [110 КБ] по каждому конкретному случаю.

Просрочка платежа

Если страна задерживает возврат вашего НДС, вы можете потребовать процентов .

Если у вас возникнут трудности с государственными органами, вы можете запросить помощь в наших консультационных и справочных службах.

Претензия — коды товаров / услуг

При подаче заявления на возврат вы должны ввести определенные стандартные коды, чтобы описать тип товаров / услуг, на которые вы уплатили НДС.

Коды товаров / услуг

Характер приобретенных товаров и услуг должен быть описан в соответствии со следующими кодами расходов.

- Топливо.

- Аренда транспортных средств.

- Расходы на транспортные средства.

- Плата за проезд и сбор с пользователей дорог.

- Дорожные расходы, например, такси, проезд в общественном транспорте.

- Размещение.

- Еда, напитки и ресторанное обслуживание.

- Допуск на ярмарки и выставки.

- Расходы на предметы роскоши, развлечения и развлечения.

- Другое.

В некоторых странах ЕС также требуется использовать дополнительные субкоды для каждого типа товаров / услуг.

Онлайн-курс — как подать заявку на возврат НДС

Вы можете зарегистрироваться на бесплатный курс электронного обучения о том, как подать заявку на возврат НДС на портале электронного обучения по налогам и таможенному союзу. Курсы проводятся Европейской комиссией в сотрудничестве с национальными администрациями.

Возврат НДС для предприятий за пределами ЕС

Когда можно подать заявку на возврат НДС?