Входящий и исходящий НДС «для чайников» — Контур.Бухгалтерия

НДС условно делят на входящий и исходящий. Бухгалтеру и руководителю важно ориентироваться в этих понятиях, чтобы знать, какую сумму придется перечислить в бюджет и как планировать движение средств внутри предприятия.

В двух словах об НДС

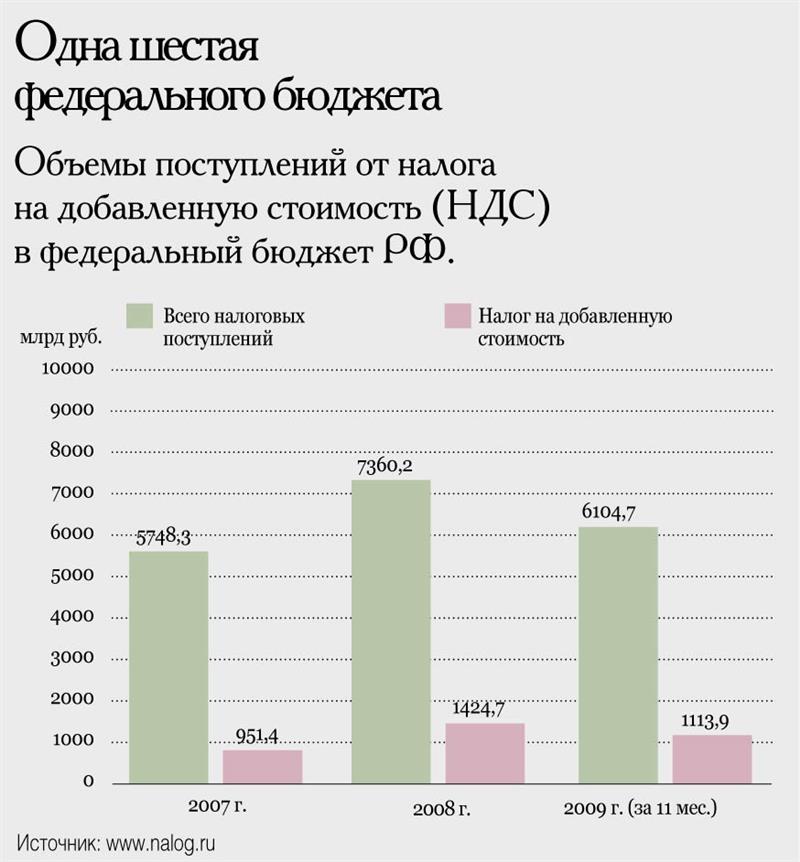

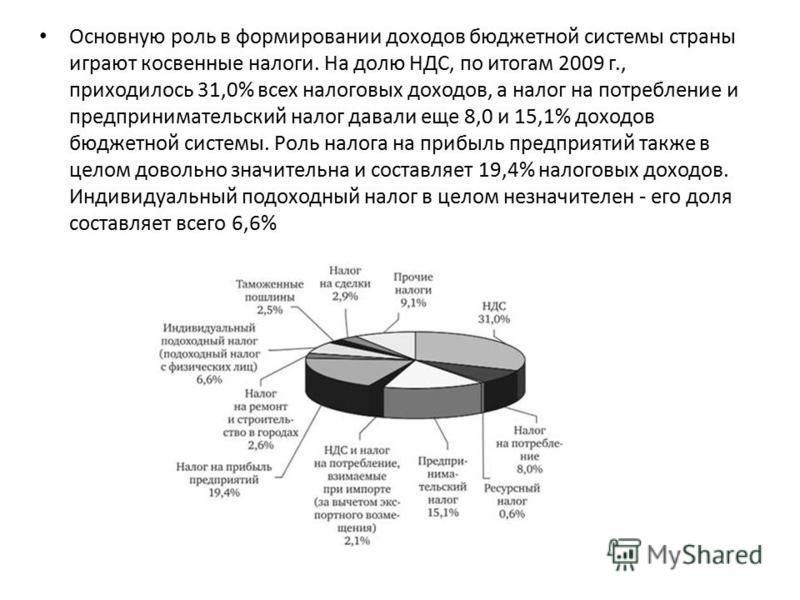

Налог на добавленную стоимость очень важен для бюджета. Его уплачивают и небольшие компании, и крупные корпорации. Есть ряд условий, при которых фирма не платит НДС, но такие льготы в основном распространяются на средний, малый, микро- бизнес и индивидуальных предпринимателей.

НДС относят к косвенным налогам, так как компания или ИП оплачивает его не из своих средств, а из денег, полученных от клиентов — именно на покупателей в конце цепочки покупок возложен груз уплаты налога, а компании только “передают” его в бюджет.

Если же предприятие само оплачивает товары и услуги, то налог в этом случае оно платит не напрямую в казну, а продавцу.

Что значит “входящий” и “исходящий” НДС

При уплате НДС в бюджет предприятие имеет право вычесть входящий НДС из суммы исходящего.

Когда компания покупает сырье, материалы, услуги, облагаемые НДС, то вместе с ними компания “приобретает” НДС. Запомнить легко: на предприятие “входят” товары вместе с НДС, который компания уже уплачивает поставщику. Этот налог называют “входящим”.

Когда компания отгружает товары и услуги и начисляет на них НДС, то вместе с ними “передает” НДС своему покупателю. Поэтому он “уходит” с предприятия, его называют “исходящим”.

Что нужно, чтобы оформить к вычету входящий НДС

Без них нельзя уменьшать сумму налога к уплате.

Без них нельзя уменьшать сумму налога к уплате.Бухгалтер фиксирует НДС, уплаченный продавцу, в Книге покупок, а НДС, полученный от покупателя, — в Книге продаж. В бюджет перечисляют разницу между исходящим и входящим налогом. Это делают раз в квартал, не позднее 25 числа месяца, следующего за отчетным.

Что делать, если входящий НДС превышает исходящий

Возможна ситуация, когда входящий НДС оказался больше исходящего. Например, если фирма активно покупала товары и оплачивала услуги, но реализовала собственной продукции меньше. В таком случае по итогам квартала можно возместить уплаченный НДС или учесть переплату в счет других налогов. Также на сумму уже уплаченного НДС можно снизить пени и штрафы.

Возможность засчитывать переплату по любому виду налогов и сборов, независимо от того, в бюджет какого уровня уплачивается налог, появилась у бизнеса в 2020 году. Это право регламентируется Письмом Министерства финансов РФ от 10 августа 2020 года № 03-02-07/1/72100).

Как платят НДС предприятия на УСН или патенте

Когда из двух контрагентов один применяет особый режим налогообложения, то схема учета НДС несколько меняется. Все зависит от того, кто является покупателем, а кто продавцом.

Ситуация 1: покупатель на спецрежиме. Например, продавец находится на ОСНО и продает товары/услуги юрлицу на спецрежиме. В любом случае поставщик начисляет НДС, оформляет накладную и счет-фактуру, где расписывает суммы, а затем полученный при реализации товара НДС, перечисляет в бюджет.

Покупатель, работающий на УСН или патенте, просто оплачивает весь счет полностью и ставит эту сумму в затраты, если использует систему “Доходы минус расходы”. Для компании, которая работает на УСН по системе “6% с дохода” или на патенте, уплаченный НДС не влияет на уменьшение других налогов.

Ситуация 2: продавец на спецрежиме. Если продавец работает на упрощенке или патенте, а покупатель — на общей системе, то поставщик не начисляет НДС и не оформляет счет-фактуру. Покупатель приобретает продукцию без НДС, соответственно, у него не появляется входящий НДС, который можно затем учесть при сдаче отчетности.

Покупатель приобретает продукцию без НДС, соответственно, у него не появляется входящий НДС, который можно затем учесть при сдаче отчетности.

Стороны могут договориться, чтобы продавец выставил счет-фактуру с выделенным НДС. Тогда он, несмотря на свой спецрежим, должен будет передать в бюджет полученный НДС и отчитаться по нему.

Коротко о главном

- Налог на добавленную стоимость считается входящим, когда покупатель приобретает товары и услуги с НДС.

- Этот налог считается исходящим, когда компания отгружает продукцию или оказывает услуги своего контрагенту.

- Разница между входящим (уплаченным) налогом и исходящим (полученным) перечисляется в бюджет, если полученный НДС больше, либо учитывается при уплате других налогов.

Веб-сервис Контур.Бухгалтерия поможет оптимизировать НДС: подскажет, какие документы нужны, чтобы оформить налоговый вычет, предупредит о неверном начислении сумм, избавит от переплат и штрафов.

Саудовская Аравия в три раза повышает НДС, чтобы спасти экономику. Бюджет страны опустел из-за пандемии

Автор фото, Getty Images

Власти Саудовской Аравии в три раза повышают налог на добавленную стоимость (НДС) в рамках мер жесткой экономии, предпринимаемых для поддержки зажатой в тиски пандемии экономики.

Также будут временно приостановлены выплаты в связи с ростом прожиточного минимума (надбавка на дороговизну) бюджетникам.

Поступления в казну Саудовской Аравии резко сократились с падением цен на энергоносители и прекращением воздушных перелетов на фоне пандемии коронавируса.

НДС в этой стране был введен всего лишь два года назад в попытке сократить зависимость экономики страны от мировых цен на нефть-сырец.

По новым правилам, с 1 июля НДС вырастет с 5% до 15%, а выплата надбавки на дороговизну жизни будет приостановлена с 1 июня.

«Эти меры болезненны, но необходимы, чтобы поддерживать финансовую и экономическую стабильность в средне- и долгосрочной перспективе и преодолеть этот беспрецедентный коронавирусный кризис с наименьшими потерями», — заявил министр финансов Мохаммед аль-Джадаан в официальном заявлении.

Оно прозвучало после того, как по итогам первого квартала расходы превысили доходы в казну, а бюджетный дефицит составил 9 млрд долларов.

Доходы от нефти в королевстве упали за этот период почти на 25% по сравнению с тем же периодом предыдущего года — до 34 млрд долларов, а общая выручка сократилась на 22%.

В то же время Центробанк Саудовской Аравии еще в марте отчитался о резком сокращении золотовалютных резервов до самого низкого уровня с 2011 года.

Эти меры, как ожидается, замедлят темпы и масштаб программы экономических реформ «Видение 2030», которую пытается претворить в жизнь кронпринц Мухаммед ибн Салман.

В прошлом году Саудовская Аравия сумела получить рекордные 25,6 млрд долларов, выпустив на биржу в Эр-Рияде первичные акции национального нефтяного гиганта Aramco.

Этот шаг стал одним из основных в планах кронпринца по модернизации экономики и ослаблении ее зависимости от нефтяных цен.

НДС в I полугодии сформировал четверть доходов консолидированного бюджета Беларуси | Публикации

31 июля, Минск /Корр. БЕЛТА/. Поступление налога на добавленную стоимость в первом полугодии 2019 года сформировало четверть доходов консолидированного бюджета Беларуси, сообщили БЕЛТА в главном управлении развития налоговых органов Министерства по налогам и сборам.В I полугодии налоговые органы обеспечили поступление Br13 020,2 млн в доход консолидированного бюджета, что составляет 100,7% плановых назначений текущего периода, в том числе в республиканский бюджет — Br5 677,2 млн (99,4%), в местные бюджеты — Br7 343,0 млн (101,6%).

В структуре доходов консолидированного бюджета НДС занимает 25,6%, подоходный налог — 22,1%, налог на прибыль — 10,7%, акцизы — 9,7%, дивиденды по акциям и доходы от других форм участия в капитале — 9,1%. Налог на недвижимость сформировал 4% доходов, налог за добычу природных ресурсов — 3,2%. Доля остальных видов налогов не превысила 3%.

Налог на недвижимость сформировал 4% доходов, налог за добычу природных ресурсов — 3,2%. Доля остальных видов налогов не превысила 3%.

В структуре поступлений, контролируемых налоговыми органами, 94,8% составляют платежи организаций. Данной категорией плательщиков в бюджет уплачено Br12 342,3 млн, что в сопоставимых ценах выше уровня первого полугодия 2018-го на 2%.

Организации госсектора экономики уплатили в бюджет Br6 135,8 млн, или 47,1% в общей сумме поступлений, контролируемых налоговыми органами, негосударственного сектора — Br6 206,5 млн, или 47,7%.

В сопоставимых ценах поступления организаций государственного сектора превысили уровень соответствующего периода 2018 года на 1,5%, негосударственного сектора — на 2,5%.

Наибольший объем поступлений в бюджет от организаций негосударственного сектора обеспечивают коммерческие структуры различных организационно-правовых форм — 42,8%. Доля их участия в формировании бюджета к уровню первого полугодия 2018 года увеличилась на 0,2 процентного пункта. Данной категорией плательщиков в бюджет уплачено Br5 569,8 млн, что в сопоставимых ценах на 2,5% больше соответствующего периода прошлого года.

Данной категорией плательщиков в бюджет уплачено Br5 569,8 млн, что в сопоставимых ценах на 2,5% больше соответствующего периода прошлого года.

Удельный вес поступлений от иностранных организаций в доходах бюджета составил 0,9% и не превысил уровня 1 июля 2018 года. В сопоставимых ценах их платежи увеличились на 5,7% и составили Br123,3 млн.

Доля платежей от организаций финансового сектора экономики (банков и страховых организаций) составила 3,5%. От данной категории плательщиков в бюджет поступило Br461,2 млн, что в сопоставимых ценах выше уровня первого полугодия 2018-го на 1,1%. При этом поступления платежей от страховых организаций увеличены на 25,7%.

От индивидуальных предпринимателей и иных физических лиц в бюджет поступило Br677,9 млн, что в сопоставимых ценах на 2,7% больше, чем в первом полугодии 2018-го. Удельный вес их платежей в общей сумме доходов составил 5,2%.

С 1 января отдельные отрасли начнут платить НДС напрямую в бюджет

youtube.com/embed/wsNKBNXSDOQ?feature=oembed»>

Добрый день, дамы и господа.

Начиная с 4 июля 2017 года, на каждом семинаре я говорил бизнесменам о новой замечательной идее налоговиков по поводу НДС. С 1 января 2018 года в некоторых отраслях компаниям, работающим на классической системе налогообложения перед тем, как что-то купить у контрагента, нужно будет сначала заплатить НДС в бюджет, и только потом вы сможете приобрести товар.

Затем на этот счет вышло письмо Минфина, потом появился законопроект. Государственная Дума приняла Федеральный закон 16 ноября 2017 года. Затем документ направили в Совет федерации на рассмотрение и подписание президентом. Владимир Путин подписал этот закон: это Федеральный закон от 27.11.2017 №335-ФЗ. С 1 января 2018 года этот закон вступает в силу.

Первый момент. Данный федеральный закон насчитывает больше 120 страниц текста. Данный закон кардинально меняет правила игры по уплате налога на добавленную стоимость.

Второй момент. Естественно, эксперимент в 2018-2019 годах закончится однозначно успешно. Я вас уверяю: начнут применять все новые и новые федеральные законы, требующие от все новых и новых отраслей, работающих на классической системе налогообложения, сначала платить НДС в бюджет и только потом появится право покупать что-либо у поставщика. Это «первая ласточка», и, по сути дела, мы переходим к уплате НДС напрямую в бюджет. Мы больше не будем платить НДС нашим поставщикам. Пока это правило будет относиться к налогоплательщикам, связанным с исчислением и уплатой НДС за сырые шкуры животных, а также за лом и отходы черных и цветных металлов, алюминия вторичного и его сплавов. И налоговая база по всем этим вещам будет определяться, исходя из стоимости реализуемых товаров, определяемых в соответствии со  3 НК РФ с учетом налога.

3 НК РФ с учетом налога.

Во-первых, НДС будет уплачиваться напрямую в бюджет. Во-вторых, я не знаю, как это понимать (аж мурашки по коже): налоговая база будет определяться, не исходя из той цены, которая указана на товар в договоре, а исходя из

Я рекомендую вам полностью изучить этот закон. Я даже не знаю, с чего начать комментарий… На семинарах меня уже спрашивали: «Владимир Викторович, а какой будет алгоритм уплаты этого налога, и где это посмотреть?» Уважаемые бухгалтеры, уважаемые бизнесмены, изучите этот закон целиком: по сути, нужно заново проштудировать главу 21 НК РФ в новой редакции.

Прочитайте в этом законе изменения в статью 173 НК РФ. В частности, добавлен пункт 4.1, где написано: «Сумма налога (НДС), подлежащая уплате в бюджет налоговыми агентами (это будете вы), указанными в пункте 8 статьи 161 (

В общем, то, чего бизнесмены больше всего боялись, можно считать состоявшимся фактом, а именно для отдельных отраслей в качестве эксперимента, а именно для сырых шкур животных, а также лома и отходов черных и цветных металлов, алюминия вторичного и его сплавов, все покупатели, покупающие эти виды сырья или продукции, будут платить налог на добавленную стоимость напрямую в бюджет. Сначала платите НДС, и только потом перечисляете деньги поставщикам. Вот такая у нас замечательная новость, коллеги.

Сначала платите НДС, и только потом перечисляете деньги поставщикам. Вот такая у нас замечательная новость, коллеги.

Я думаю, что не пройдет и полгода, как мы в следующем, 2018 году увидим целый перечень дополнительных отраслей. То, что я прогнозирую в ближайшем будущем: все бизнесмены Российской Федерации, работающие на классической системе налогообложения, будут платить НДС напрямую в бюджет, и только потом уже будут платить оставшиеся рубли поставщикам. Таким образом, господа обнальщики, добрый вам совет: сворачивайте свой бизнес и уходите в легальную экономику. Времена обнала завершены, об этом можно забыть.

Безусловно, коллеги, у вас возник вопрос: «Как же выжить, как быть?» Что ж, я опять скажу банальность: прийти на мой ближайший семинар, который состоится в Москве 25-26 декабря, где я на цифрах покажу, что выжить в нашей стране можно, даже если вы работаете на «классике» и платите весь НДС в бюджет. +

Увидимся на семинаре в Москве 25-26 декабря. Изучите, пожалуйста, этот неперевариваемый закон. Деваться некуда, по сути дела, нам заново придется изучать налоговое право.

Изучите, пожалуйста, этот неперевариваемый закон. Деваться некуда, по сути дела, нам заново придется изучать налоговое право.

Спасибо, коллеги!

Источник: https://turov.pro/zakon-prinyat-s-1-yanvarya-otdelnyie-otrasli-nachnut-platit-nds-napryamuyu-v-byudzhet-c

(RUS) Восстановление платежей с НДС в бюджет

- Статья

- Чтение занимает 2 мин

Оцените свои впечатления

Да Нет

Хотите оставить дополнительный отзыв?

Отзывы будут отправляться в корпорацию Майкрософт. Нажав кнопку «Отправить», вы разрешаете использовать свой отзыв для улучшения продуктов и служб Майкрософт. Политика конфиденциальности.

Нажав кнопку «Отправить», вы разрешаете использовать свой отзыв для улучшения продуктов и служб Майкрософт. Политика конфиденциальности.

Отправить

Спасибо!

В этой статье

Применимо к: Microsoft Dynamics AX 2012 R3, Microsoft Dynamics AX 2012 R2

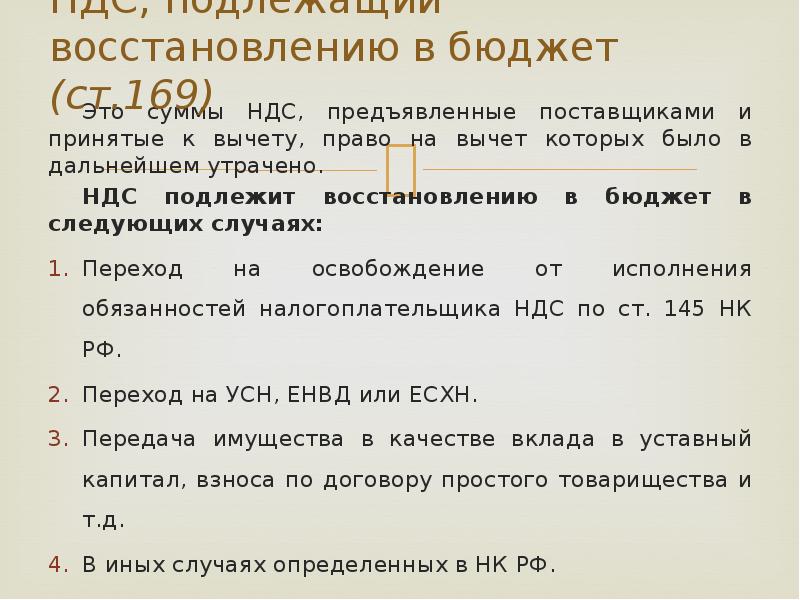

Материалы и основные средства, принимаемые как удержания и используемые в операциях без НДС, подлежат восстановлению НДС. Компании, которые осуществляют операции с НДС и освобождены от налога, могут вычитать все суммы входящего НДС, если их доля расходов по освобожденным от налога операциям не превышает 5 % общих производственных затрат. Сумма НДС, вычитаемая по товарам, материалам или основным средствам, которые не подлежат НДС, может быть компенсирована или восстановлена отгрузкой товаров по экспорту и использованию ОС в экспортном производстве.

Суммы НДС можно также получить для следующих проводок:

Себестоимость товаров, например работы или услуги, можно рассчитать включением или исключением НДС в зависимости от метода расчета выручки в процессе восстановления НДС.

Примечание

Сумма определяется как сумма без НДС во время осуществления экспортных проводок.

Извлеченную сумму НДС можно отменить для текущего периода. Обработка восстановленного НДС и журнал отмены отображаются в форме История обработки НДС. Во время процесса подтверждения экспорта можно возместить все восстановленные ранее суммы НДС. Компании могут списывать сумму НДС по фактурам экспорта в следующих случаях:

Подтверждение экспортных фактур было получено вовремя.

Подтверждение экспортных фактур не было получено, срок подтверждения в текущем периоде истек.

Необходимо выполнить следующие задачи настройки для восстановления сумм НДС и расчета выручки:

См. также

(RUS) Настойка параметров восстановления НДС и расчета дохода

Зачет НДС в бюджетных организациях

Пункт 5 приказа Минфина России от 10. 07.2000 № 65н изменил порядок предъявления к зачету (возмещения из бюджета) НДС по приобретенным ценностям в бюджетных учреждениях. В данной статье Татьяна Евгеньевна Володина, ревизор, зам. главного бухгалтера Минкультуры России, член Методологического совета при Минфине России, рассказывает о порядке предъявления к зачету «входного» НДС с учетом упомянутых изменений. Внимание! В данной статье анализируется порядок, действовавший до 1 января 2001 года.

07.2000 № 65н изменил порядок предъявления к зачету (возмещения из бюджета) НДС по приобретенным ценностям в бюджетных учреждениях. В данной статье Татьяна Евгеньевна Володина, ревизор, зам. главного бухгалтера Минкультуры России, член Методологического совета при Минфине России, рассказывает о порядке предъявления к зачету «входного» НДС с учетом упомянутых изменений. Внимание! В данной статье анализируется порядок, действовавший до 1 января 2001 года.

На основе проведенного анализа практического применения инструкции Минфина России от 30.12.99 № 107н (далее – Инструкция), а также вследствие выявления отдельных несоответствий между данной Инструкцией и действующим законодательством о налогах и сборах, Минфин России издал приказ от 10.07.2000 № 65н «О внесении изменений и дополнений в Инструкцию по бухгалтерскому учету в бюджетных учреждениях».

Среди изменений, вносимых этим приказом в порядок ведения учета, следует обратить внимание на пункт 133 Инструкции, связанный с операциями по исчислению налога на добавленную стоимость («входного» НДС). Так, в прежней редакции пункта 133 Инструкции было установлено не предусмотренное Законом РФ от 06.12.91 № 1992-1 «О налоге на добавленную стоимость» ограничение по предъявлению к возмещению из бюджета сумм «входного» НДС. А именно: предлагалось возмещать из бюджета лишь сумму НДС, относящуюся на объем фактически израсходованных материалов, работ и услуг по выполненному заказу.

Так, в прежней редакции пункта 133 Инструкции было установлено не предусмотренное Законом РФ от 06.12.91 № 1992-1 «О налоге на добавленную стоимость» ограничение по предъявлению к возмещению из бюджета сумм «входного» НДС. А именно: предлагалось возмещать из бюджета лишь сумму НДС, относящуюся на объем фактически израсходованных материалов, работ и услуг по выполненному заказу.

Однако статья 7 упомянутого закона определяет следующие условия предъявления сумм «входного» НДС к возмещению (зачету) из бюджета:

— фактическая оплата поставщику;

— оприходование (принятие к учету) материальных ценностей;

— принципиальная возможность отнесения на издержки производства и обращения при ведении предпринимательской деятельности, облагаемой НДС.

Упомянутым выше приказом снято не предусмотренное законом ограничение по предъявлению к возмещению из бюджета НДС.

Следовательно, бухгалтерская запись:

Дебет субсчета 173 «Расчеты по платежам в бюджет» Кредит субсчета 171 «Налог на добавленную стоимость» производится при наличии следующих условий:

— целевое предназначение материалов для выпуска продукции, выполнения работ, оказания услуг;

— фактическое оприходование материальных ценностей, в том числе основных средств;

— фактическая оплата приобретенных ценностей, выполненных работ, оказанных услуг.

Пункт 19 инструкции Госналогслужбы России от 11.10.95 № 39 «О порядке исчисления и уплаты налога на добавленную стоимость» ввел ограничения на отнесение сумм НДС к возмещению. Так, не относятся к возмещению суммы НДС, оплаченные по расходам, связанным с содержанием служебного автотранспорта, командировочными (расходами по проезду к месту служебной командировки и обратно, включая затраты за пользование в поездах постельными принадлежностями, а также расходами по найму жилого помещения), представительскими расходами, относимыми на себестоимость продукции (работ, услуг) в пределах норм, установленных законодательством (подлежат возмещению из бюджета только в этих пределах). Налог сверх нормы не подлежит возмещению из бюджета, а относится за счет прибыли, остающейся в распоряжении организаций (предприятий). При этом сумма налога, оплаченная при возмещении таких расходов в пределах нормы, определяется по расчетной ставке 16,67 % от суммы указанных расходов.

Не учитываются в соответствии с установленным Инструкцией порядком на субсчете 171 и не подлежат возмещению из бюджета суммы налога на добавленную стоимость, уплачиваемые поставщикам за приобретенные материальные ценности, работы и услуги по сметам доходов и расходов, финансируемым из бюджета, а также сметам доходов и расходов за счет целевых средств, безвозмездных поступлений и средств, формируемых из прибыли.

Уплачиваемые в таком случае суммы налога на добавленную стоимость относятся на увеличение стоимости приобретенных материальных ценностей, работ и услуг по соответствующим кодам экономической классификации расходов.

По дебету субсчета 171 «Налог на добавленную стоимость» и кредиту субсчетов 156 «Расчеты с исполнителями за выполненные работы» и 178 «Расчеты с прочими дебиторами и кредиторами» отражаются суммы налога на добавленную стоимость по приобретенным учреждением у поставщиков материальным ценностям, выполненным для учреждения работам и услугам.

Аналитический учет расчетов по субсчету 171 ведется на карточке ф. 292.

Зачет «входного» НДС в бюджетных организациях

На основе проведенного анализа практического применения инструкции Минфина России от 30.12.99 № 107н (далее – Инструкция), а также вследствие выявления отдельных несоответствий между данной Инструкцией и действующим законодательством о налогах и сборах, Минфин России издал приказ от 10. 07.2000 № 65н «О внесении изменений и дополнений в Инструкцию по бухгалтерскому учету в бюджетных учреждениях».

07.2000 № 65н «О внесении изменений и дополнений в Инструкцию по бухгалтерскому учету в бюджетных учреждениях».

Среди изменений, вносимых этим приказом в порядок ведения учета, следует обратить внимание на пункт 133 Инструкции, связанный с операциями по исчислению налога на добавленную стоимость («входного» НДС). Так, в прежней редакции пункта 133 Инструкции было установлено не предусмотренное Законом РФ от 06.12.91 № 1992-1 «О налоге на добавленную стоимость» ограничение по предъявлению к возмещению из бюджета сумм «входного» НДС. А именно: предлагалось возмещать из бюджета лишь сумму НДС, относящуюся на объем фактически израсходованных материалов, работ и услуг по выполненному заказу.

Однако статья 7 упомянутого закона определяет следующие условия предъявления сумм «входного» НДС к возмещению (зачету) из бюджета:

— фактическая оплата поставщику;

— оприходование (принятие к учету) материальных ценностей;

— принципиальная возможность отнесения на издержки производства и обращения при ведении предпринимательской деятельности, облагаемой НДС.

Упомянутым выше приказом снято не предусмотренное законом ограничение по предъявлению к возмещению из бюджета НДС.

Следовательно, бухгалтерская запись:

Дебет субсчета 173 «Расчеты по платежам в бюджет» Кредит субсчета 171 «Налог на добавленную стоимость» производится при наличии следующих условий:

— целевое предназначение материалов для выпуска продукции, выполнения работ, оказания услуг;

— фактическое оприходование материальных ценностей, в том числе основных средств;

— фактическая оплата приобретенных ценностей, выполненных работ, оказанных услуг.

Пункт 19 инструкции Госналогслужбы России от 11.10.95 № 39 «О порядке исчисления и уплаты налога на добавленную стоимость» ввел ограничения на отнесение сумм НДС к возмещению. Так, не относятся к возмещению суммы НДС, оплаченные по расходам, связанным с содержанием служебного автотранспорта, командировочными (расходами по проезду к месту служебной командировки и обратно, включая затраты за пользование в поездах постельными принадлежностями, а также расходами по найму жилого помещения), представительскими расходами, относимыми на себестоимость продукции (работ, услуг) в пределах норм, установленных законодательством (подлежат возмещению из бюджета только в этих пределах). Налог сверх нормы не подлежит возмещению из бюджета, а относится за счет прибыли, остающейся в распоряжении организаций (предприятий). При этом сумма налога, оплаченная при возмещении таких расходов в пределах нормы, определяется по расчетной ставке 16,67 % от суммы указанных расходов.

Налог сверх нормы не подлежит возмещению из бюджета, а относится за счет прибыли, остающейся в распоряжении организаций (предприятий). При этом сумма налога, оплаченная при возмещении таких расходов в пределах нормы, определяется по расчетной ставке 16,67 % от суммы указанных расходов.

Не учитываются в соответствии с установленным Инструкцией порядком на субсчете 171 и не подлежат возмещению из бюджета суммы налога на добавленную стоимость, уплачиваемые поставщикам за приобретенные материальные ценности, работы и услуги по сметам доходов и расходов, финансируемым из бюджета, а также сметам доходов и расходов за счет целевых средств, безвозмездных поступлений и средств, формируемых из прибыли.

Уплачиваемые в таком случае суммы налога на добавленную стоимость относятся на увеличение стоимости приобретенных материальных ценностей, работ и услуг по соответствующим кодам экономической классификации расходов.

По дебету субсчета 171 «Налог на добавленную стоимость» и кредиту субсчетов 156 «Расчеты с исполнителями за выполненные работы» и 178 «Расчеты с прочими дебиторами и кредиторами» отражаются суммы налога на добавленную стоимость по приобретенным учреждением у поставщиков материальным ценностям, выполненным для учреждения работам и услугам.

Аналитический учет расчетов по субсчету 171 ведется на карточке ф. 292.

Субсидия из бюджета и НДС

Налогоплательщик не обязан восстанавливать принятый к вычету НДС, если субсидия на возмещение затрат, связанных с оплатой приобретенных товаров, поступила из регионального бюджета

Определение СК по экономическим спорам Верховного Суда РФ от 21 января 2016 г. N 310-КГ15-13228

В определенных случаях суммы НДС, принятые к вычету налогоплательщиком по товарам (работам, услугам), должны быть им восстановлены. При получении субсидий из федерального бюджета на возмещение затрат, связанных с оплатой приобретенных товаров (работ, услуг), с учетом налога.Соответственно, если субсидии на возмещение таких затрат выделены из иных бюджетов, то данное правило не применяется.

Налогоплательщик получил субсидию на возмещение затрат, связанных с приобретением автомобиля по договору лизинга.

Налоговый орган решил, что налогоплательщик должен был восстановить НДС, ранее принятый к вычету. Суды поддержали данный вывод, посчитав, что субсидия была выделена из федерального бюджета.

Но Судебная коллегия по экономическим спорам Верховного Суда РФ признала такую позицию ошибочной. При этом она исходила из следующего.

В 2011 г. между Минэкономразвития России и региональным органом было заключено Соглашение о предоставлении региону субсидии из федерального бюджета на господдержку малого и среднего бизнеса. В силу него такая субсидия выделяется по заявке регионального субъекта при условии полного расходования им средств регионального бюджета.

Субсидия выделена налогоплательщику на основании постановления регионального органа, которым утверждено Положение о порядке предоставления субсидий субъектам малого и среднего бизнеса.

Денежные средства были выделены из федерального бюджета в рамках ведомственной целевой программы господдержки малого и среднего предпринимательства в регионе (2010-2012 гг.

) и зачислены в бюджет региона, который распределил их налогоплательщику как субъекту малого бизнеса.

) и зачислены в бюджет региона, который распределил их налогоплательщику как субъекту малого бизнеса. Поступившие из федерального бюджета денежные средства в виде субсидий становятся собственными доходами регионального бюджета, имеющими целевое назначение.

Следовательно, субсидия, полученная налогоплательщиком из регионального бюджета, источником финансового обеспечения которой являлись в т. ч. и целевые межбюджетные трансферты из федерального бюджета, не может считаться предоставленной из федерального бюджета. В связи с чем получение указанных бюджетных средств не влечет обязанности восстановить суммы НДС.

Налог на добавленную стоимость | Европейская комиссия

НДС был первым налогом, который был широко согласован на уровне ЕС, поэтому еще в 1970 году было логичным ввести собственный ресурс бюджета ЕС на основе НДС в качестве источника доходов наряду с таможенными пошлинами на импорт и сельскохозяйственными сборами.

До недавнего времени база НДС, на основе которой каждое государство-член применяла тарифную ставку для расчета своего взноса на основе НДС в бюджет ЕС, была согласована. Для расчета ресурсной базы НДС для данного календарного года государство-член должно разделить общий чистый доход от НДС, полученный этим государством-членом в течение этого года, на ставку, по которой НДС взимался в этом государстве-члене в течение того же года.Однако, если в государстве-члене применялось несколько ставок НДС, согласованная база НДС рассчитывалась путем деления общего чистого полученного дохода от НДС на средневзвешенную ставку НДС этой страны. Эта методология расчета гармонизированной базы НДС была определена в Постановлении Совета 1553/89 об окончательных единообразных механизмах сбора собственных ресурсов, начисляемых за счет НДС.

Для расчета ресурсной базы НДС для данного календарного года государство-член должно разделить общий чистый доход от НДС, полученный этим государством-членом в течение этого года, на ставку, по которой НДС взимался в этом государстве-члене в течение того же года.Однако, если в государстве-члене применялось несколько ставок НДС, согласованная база НДС рассчитывалась путем деления общего чистого полученного дохода от НДС на средневзвешенную ставку НДС этой страны. Эта методология расчета гармонизированной базы НДС была определена в Постановлении Совета 1553/89 об окончательных единообразных механизмах сбора собственных ресурсов, начисляемых за счет НДС.

Гармонизация базы НДС потребовала многочисленных корректировок и компенсаций, а также расчета средневзвешенной ставки.

Собственный ресурс на НДС сегодня

В соответствии с долгосрочным бюджетом на 2021–2027 годы, собственный ресурс на основе НДС был упрощен для снижения административного бремени со стороны администраций как ЕС, так и государств-членов.

В результате упрощения:

- Исправление базы НДС только для территориального охвата в нескольких случаях, предусмотренных в Договоре, и при нарушениях директивы по НДС;

- Применение в каждом государстве-члене средневзвешенной ставки НДС 2016 года в течение периода 2021-27 годов.

Затем база НДС каждой страны ограничивается 50% базы валового национального дохода (ВНД) каждой страны, чтобы ограничить регрессивные аспекты ресурсов, основанных на НДС. Наконец, на период 2021-2027 годов к базе НДС каждого государства-члена применяется единая ставка 0,3%.

Как это работает подробно?

Общая цель проверки собственного ресурса, основанного на НДС, состоит в том, чтобы убедиться, что каждое государство-член может внести правильную сумму ресурса на основе НДС в бюджет ЕС.Это осуществляется путем анализа документации, инспекций на местах в нынешних и будущих государствах-членах, а также путем разработки соответствующей методологии. Главное управление бюджета Комиссии отвечает за проверку базовых отчетов по НДС в государствах-членах.

Главное управление бюджета Комиссии отвечает за проверку базовых отчетов по НДС в государствах-членах.

НДС в бюджете на 2021 год | RSM UK

Продлена временная пониженная ставка НДС на отдых и гостеприимство

Правительство продлило временную пониженную ставку НДС, действующую в настоящее время для предприятий досуга и гостеприимства — сектора, который больше всего пострадал от чрезвычайной ситуации с коронавирусом.

15 июля 2020 года ставка НДС на гостиничные услуги, размещение в гостиницах и посещение достопримечательностей была снижена с 20 до 5 процентов. Это временное снижение ставки должно было закончиться 31 марта 2021 года. Однако последовательные блокировки означали, что секторы досуга и гостеприимства едва могли торговать в течение большей части этого периода, и поэтому еще не получили большой выгоды от снижения темп.

Как и ожидалось, канцлер решил продлить эту пониженную ставку.Ставка останется на уровне 5 процентов до 30 сентября 2021 года. Неожиданно то, что за ней последует промежуточная ставка НДС в размере 12,5 процента, которая будет применяться с 1 октября 2021 года и будет действовать до апреля 2022 года, когда будет установлена стандартная 20-процентная ставка. ожидается, будет восстановлен.

Неожиданно то, что за ней последует промежуточная ставка НДС в размере 12,5 процента, которая будет применяться с 1 октября 2021 года и будет действовать до апреля 2022 года, когда будет установлена стандартная 20-процентная ставка. ожидается, будет восстановлен.

Это очень приятная новость для предприятий сферы досуга и гостеприимства, которые будут продолжать получать прибыль в течение того, что, вероятно, будет долгим и затяжным повторным открытием отрасли с запланированной правительством даты 21 июня 2021 года.

Ожидается, что это будет стоить казначейству более 4,7 млрд фунтов стерлингов и может создать системные проблемы для некоторых предприятий, которые будут применять другую ставку НДС. Также были хорошие новости для пабов и ресторанов с замораживанием пошлин на алкоголь.

HMRC подтверждает местонахождение участков свободного порта

В дополнение к процессу консультаций в 2020 году правительство назвало предлагаемые площадки для новых свободных портов в Англии. Аэропорт Ист-Мидлендс, Феликстоу и Харвич, Хамбер, регион Ливерпуль, Плимут и Южный Девон, Солент, Тиссайд и Темза выиграли свои заявки и, как ожидается, с конца 2021 года начнут работу в свободном порту.

Аэропорт Ист-Мидлендс, Феликстоу и Харвич, Хамбер, регион Ливерпуль, Плимут и Южный Девон, Солент, Тиссайд и Темза выиграли свои заявки и, как ожидается, с конца 2021 года начнут работу в свободном порту.

Продолжаются переговоры между правительством Великобритании и автономными администрациями по свободным портам в Шотландии, Уэльсе и Северной Ирландии.

Предлагаемые основные таможенные и тарифные льготы (наряду с различными льготами в отношении корпоративного налога и взносов на национальное страхование с апреля 2022 года) составляют:

- приостановка действия пошлины — отсутствие тарифов, импортного НДС или акцизов на товары, ввезенные в свободный порт из-за границы, до тех пор, пока они не покинут свободный порт и не попадут на внутренний рынок Великобритании;

- инверсия пошлины — если пошлина на готовый продукт ниже, чем на комплектующие, бизнес может получить выгоду, беспошлинно импортируя компоненты, производя конечный продукт в свободном порту, а затем уплачивая пошлину по ставке готового продукта.

когда он выходит на внутренний рынок Великобритании; Освобождение от пошлины

когда он выходит на внутренний рынок Великобритании; Освобождение от пошлины - для реэкспорта — предприятие может беспошлинно импортировать компоненты, производить конечный продукт в свободном порту, а затем не платить пошлины на компоненты при реэкспорте конечного продукта; и

- упрощенные таможенные процедуры — когда товары ввозятся в зону свободного порта, импортер делает упрощенную декларацию об их прибытии, при этом полная таможенная регистрация производится только в том случае, если и когда товары впоследствии будут импортированы в Великобританию — краткие ввозные декларации для безопасности и безопасность по-прежнему будет требоваться.

Партнер RSM UK по международной торговле, Брэд Эштон, прокомментировал эти реформы в прошлом году, подчеркнув риск того, что эти свободные порты станут игрой с нулевой суммой, когда только скромный прирост рабочих мест для успешных соискателей будет происходить за счет увольнения.

Заменяемые пени и доплаты по умолчанию

Давние планы HMRC по замене надбавок по умолчанию и доплат по уплате НДС будут наконец реализованы для периодов НДС, начинающихся 1 апреля 2022 года или после этой даты. Это часть новой системы штрафов за несвоевременную подачу деклараций и несвоевременную уплату налога, которая будет охватывать как декларации по НДС, так и самооценку подоходного налога (ITSA).

Это часть новой системы штрафов за несвоевременную подачу деклараций и несвоевременную уплату налога, которая будет охватывать как декларации по НДС, так и самооценку подоходного налога (ITSA).

Штрафы за позднюю подачу: вместо автоматического взимания доплаты, когда декларация по НДС подается даже на один день с опозданием, HMRC налагает единый штрафной балл для предприятий, которые ежеквартально учитывают НДС, что не повлечет за собой финансовых штрафов, если они не превышают пороговое значение для нескольких пропущенных возвратов.Для бизнеса, подающего декларации по НДС на ежеквартальной основе, порог составляет четыре балла — как только они достигнут этого порога, за каждую пропущенную подачу будет начислен штраф в размере 200 фунтов стерлингов до тех пор, пока они не представят все невыполненные декларации и не завершат период полного соответствия. от 12 месяцев. Если бизнес не достигает порога штрафа, баллы истекают с момента их записи через два года. Правительство заявляет, что эта новая система будет наказывать постоянных опоздавших подателей, а не тех, кто время от времени допускает ошибки.

Штрафы за просрочку платежа: штраф будет наложен в размере 2% от суммы неуплаченного налога, если налог, подлежащий уплате по декларации, остается неуплаченным через 15 дней после даты уплаты. Если какой-либо из этих налогов все еще не уплачен после 30-го дня, штраф увеличивается до 4 процентов от суммы налога, еще не уплаченного на этот момент. Налогоплательщик также начнет нести второй дополнительный штраф по налогу, который еще не уплачен с 31-го дня, по ставке 4% в год от непогашенной суммы. Он перестанет накапливаться, когда предприятие уплатит причитающийся налог.Если налогоплательщик запрашивает и получает от HMRC соглашение о времени для оплаты (TTP) в течение 15 дней с даты подачи декларации по НДС, штраф за просрочку платежа не взимается, и применяется дисконтированная ставка штрафа в размере 2 процентов, если соглашение TTP запрошен и согласован через 16-30 дней после установленного срока.

HMRC имеет право по своему усмотрению уменьшить или отменить эти штрафы, и налогоплательщики будут иметь право обжаловать наложение штрафов или баллов по разумным причинам.

Новый режим также будет взимать пеню за просрочку платежа (рассчитывается по 2.На 5 процентов выше базовой ставки Банка Англии) по налогу, неуплаченному после установленного срока для возврата. Это применяется с установленной даты до даты, когда платеж будет окончательно произведен в HMRC. HMRC также будет обязана уплатить проценты по погашению (рассчитанные на 1 процент ниже базовой ставки Банка Англии, с минимальной ставкой 0,5 процента) налогоплательщикам в случае задержки возмещения НДС, заявленного в декларации по НДС.

Большинство предприятий будут рады окончанию режима доплаты по НДС по умолчанию, который в настоящее время рассчитывает штрафы как процент от чистого налога, подлежащего уплате в декларации по НДС.За прошедшие годы это привело к очень крупным штрафам для тех, кто подает и / или платит декларацию по НДС с опозданием всего на несколько дней. Были примеры, когда суды оставляли в силе шестизначные штрафы к предприятиям, которые подали и уплатили крупную декларацию по НДС с опозданием на один день. Новый подход, безусловно, приведет к более пропорциональному наказанию за несвоевременную подачу деклараций по НДС, что часто происходит из-за административной ошибки, а не из-за какого-либо намерения лишить доход платежа. Компании также будут приветствовать решение не вводить штрафы за просрочку платежа в течение как минимум 15 дней после установленного срока, но те, кто откладывает более длительный срок, могут оказаться в сложной сети все возрастающих штрафов, от которых может быть трудно избежать.Однако, поскольку HMRC продолжит наказывать тех, кто не подает и не уплатит свои декларации по НДС, ожидается, что это останется предметом многочисленных судебных разбирательств. Правительство ранее заявляло, что планирует в конечном итоге распространить этот режим на другие косвенные налоги, поэтому мы будем следить за дальнейшими изменениями.

За дополнительной информацией обращайтесь по телефону

С учетом налога на добавленную стоимость

Учитывая, что в будущем надвигается огромный структурный дефицит, многие наблюдатели считают, что нынешний налоговый кодекс не сможет обеспечить достаточный доход для сбалансирования бюджета даже при значительном сокращении расходов.Были разговоры о добавлении новых налогов, чтобы доходы соответствовали расходам. Ранее на этой неделе мы обсуждали перспективы введения налога на финансовые операции и налога на энергию. Еще одна широко обсуждаемая идея — налог на добавленную стоимость (НДС).

НДС аналогичен налогу с розничных продаж, за исключением того, что он взимается на каждом этапе производства, а не только с продавца в случае налога с продаж. Налог взимается с добавленной стоимости продукта на каждом этапе производства.В результате и производители, и розничные торговцы платят НДС, а общая сумма собираемого налога такая же, как и при налоге с продаж с той же ставкой налога. Преимущество НДС заключается в том, что даже если розничный торговец не уплачивает свою часть налога, остальная часть причитающегося налога все равно может быть взыскана с производителей. Кроме того, сторонники НДС утверждают, что этот налог будет намного проще, чем нынешний индивидуальный подоходный налог.

НДС уже используется во многих странах Европы и Канаде.Однако введение налога в США подверглось критике с обеих сторон. Либералам не нравится этот налог, потому что, как и в случае любого налога на потребление, он имеет тенденцию быть регрессивным, поскольку люди с низкими доходами, как правило, тратят более высокий процент своего дохода, чем налогоплательщики с высокими доходами. Существующие системы НДС решают эту проблему, исключая предметы первой необходимости, такие как продукты питания. Нападение на НДС идет справа отчасти потому, что налог на потребление менее заметен, чем налог на прибыль; то есть люди менее осведомлены о том, сколько они платят налогов.Если это так, они считают, что налогоплательщики будут менее сопротивляться расширению правительства.

Другие проблемы связаны с простотой налогообложения. Критики оспаривают утверждение о том, что НДС был бы проще, чем налог на прибыль, отмечая, что текущие НДС и системы налога с продаж в США имеют многочисленные ставки и освобождения. Центр налоговой политики обратил внимание на спор в Великобритании по поводу классификации определенного типа торта, который продемонстрировал эту сложность. Кроме того, Брюс Бартлетт и Пит Дэвис указали, что введение НДС повлечет за собой большие административные расходы, и потребуется не менее нескольких лет, чтобы администрация начала собирать налоги не только с розничных торговцев, но и с производителей на каждом этапе. производства. Однако, когда он будет введен, НДС может существенно сократить бюджетный дефицит. По оценкам TPC, только в 2012 году в результате введения НДС на широкой основе (включая 80% всего потребления) будет получено 260 миллиардов долларов. Даже узкий НДС, полный исключений и включающий только около половины всего потребления, принесет 160 миллиардов долларов в 2012 году. Альтернативой НДС является прогрессивный налог на потребление (PCT). PCT будет подоходным налогом, который в значительной степени будет функционировать как налог на потребление. Он будет облагать налогом разницу между полученным и сэкономленным доходом, по сути, «потребление».«Налог может быть прогрессивным, как и текущий налог на прибыль, с более высокими ставками для налогоплательщиков с более высокими доходами. Кроме того, поскольку это налог на прибыль, он будет более заметным и прозрачным, чем НДС.Учитывая наш рекорд по сокращению расходов и тяжелую фискальную ситуацию в будущем, весьма вероятно, что нам потребуется увеличить выручку, чтобы иметь шанс стабилизировать долг. Будет ли какой-либо вид потребительского налога — будь то налог на добавленную стоимость, прогрессивный потребительский налог или простой розничный налог — правильным путем, безусловно, будет обсуждаться в ближайшие годы.С обеих сторон есть веские аргументы. И, как и все другие варианты налогов и расходов, он обязательно должен быть включен в дискуссию.

Чтобы увидеть другие наши публикации в День налоговой инспекции, щелкните здесь.Будет ли сохранена ставка НДС 12,5% для пабов?

Сохранение ставки НДС 12,5% было высшим приоритетом для операторов, согласно опросу 55 операторов, проведенному агентством The Morning Advertiser , набравшим почти половину (47%) голосов.

Далее более четверти (27%) заявили, что реформа системы бизнес-тарифов поможет больше всего.

Около 15% проголосовали за более низкий уровень акциза, 5% за замораживание пива и еще 5% сказали «другое».

Вес увеличения

В объявлении бюджета, советник по ночной экономике Большого Манчестера и оператор Саша Лорд : «Я разочарован, что не было упоминания о продлении нынешней ставки НДС в размере 12,5% для гостеприимства, которая вернется к 20 % в апреле следующего года и увидим всплеск числа операторов, закрывающихся под тяжестью этого роста.

«Несмотря на внешний вид и оживленную ночную жизнь по всей Великобритании, сектор все еще находится в затруднительном положении. Операторам потребуется не менее трех лет, чтобы оправиться от этой пандемии, и многие из них по-прежнему испытывают серьезные финансовые трудности, которые могут привести к гибели в любой момент. ”

Далее он предупредил, что рост затрат приведет к остановке в секторе и повлияет на доверие потребителей.

Ужасное финансовое положение

Лорд добавил: «Рост инфляции, проблемы с цепочкой поставок и повышение НДС — все это тяжелое бремя. это окажет влияние на уже осажденный сектор, и в совокупности это приведет к закрытию заведений, увольнению большего числа сотрудников и неоплате налоговых счетов в результате банкротства.

«Вдобавок к этому, отчеты о надвигающихся мерах по Плану Б также влияют на уверенность. Одна вещь, которую мы постоянно просили в течение всего этого кризиса, — это ясность и заблаговременное уведомление.

« Площадки только-только встают на ноги, с большинство из них все еще находятся в тяжелом финансовом положении. Дразнить их неуверенностью в отношении паспортов на вакцины и угрозой работы из дома, что, несомненно, приведет к оттоку клиентов для операторов, которые полагаются на офисных работников в своем бизнесе, — это еще одна медвежья услуга сектору.

«Индустрия гостеприимства имеет жизненно важное значение для восстановления и роста Великобритании, и только ночная жизнь принесла экономике 36,4 млрд фунтов стерлингов перед пандемией. В индустрии гостеприимства нет ни одного оператора, который не пострадал бы за последние 20 месяцев. , и мы стали свидетелями того, как более 86 000 сотрудников покинули отрасль. Это необходимо сейчас, когда правительство продолжает поддерживать сектор по мере его восстановления ».

Лорд, однако, приветствовал скидку на коммерческие тарифы на торговлю и изменения в пошлине на алкоголь.

Он сказал: «Наконец, канцлер признал силу и важность сектора гостеприимства. Я рад видеть столь необходимую бизнес-скидку и введение налоговых реформ в отношении алкоголя, и то и другое поможет операторам сферы гостеприимства, особенно пабам с мокрым окном, сохранить стабильную основу, пока они выздоравливают ».

Осенний бюджет 2021: НДС — haysmacintyre

FreeportsПравительство внесет в Закон о финансах 2021–222 законодательные акты, чтобы ввести дополнительные элементы в модель зоны, свободной от НДС, для свободных портов.

Законодательство будет:

- Ввести плату за выход из свободной зоны, чтобы гарантировать, что предприятия не получат непреднамеренного налогового преимущества от нулевой ставки в модели свободной зоны

- Внести поправки в действующий закон о НДС, чтобы правила свободной зоны и правила складского хранения были взаимоисключающими.

- Внести изменения в элементы исторического законодательства о свободной зоне, которые несовместимы с новыми правилами НДС для свободной зоны.

Мера вступит в силу с 3 ноября 2021 года.

Внедрение правил НДС в свободных зонах налоговая информация и примечание о влиянии содержат дополнительную информацию.

Схема вторичной наценки в Северной Ирландии — временное соглашениеВ ожидании внедрения долгосрочного решения было объявлено, что правительство внесет в Закон о финансах 2021-22 закон о расширении схемы маржи НДС, которая будет применяться в Северной Ирландии на ограниченной основе в отношении автотранспортных средств, полученных из Великобритании, на период до введения в действие схемы возврата вывозных автотранспортных средств.В результате автомобили, впервые зарегистрированные в Соединенном Королевстве до 1 января 2021 года, будут доступны для продажи по схеме маржи НДС в Северной Ирландии в течение этого периода времени.

Эта мера вступит в силу, если будет достигнуто соответствующее соглашение с ЕС, и будет применяться ретроспективно с 1 января 2021 года.

Налоговая информация о временном соглашении по схеме подержанной маржи в Северной Ирландии и примечание о последствиях содержат дополнительную информацию.

Схема возмещения экспортных подержанных автотранспортных средствВслед за вышеизложенным была объявлена более долгосрочная мера, согласно которой правительство внесет в Закон о финансах 2021–222 закон, позволяющий ввести схему возмещения экспортных возмещений за подержанные автотранспортные средства.Компании, которые вывозят подержанные автомобили из Великобритании для перепродажи в Северной Ирландии или ЕС, могут потребовать возмещения НДС после экспорта.

Это гарантирует, что дилеры по продаже автомобилей в Северной Ирландии останутся в положении, сопоставимом с теми, которые применяют схему маржи НДС в других странах Великобритании. Дальнейшие подробности относительно схемы схемы будут предоставлены в должное время, включая любые правила, предложенные для ее реализации.

Дополнительная информация содержится в налоговой информации и примечании о возмещении вывоза подержанных автотранспортных средств.

НДС: Освобождение от импорта зубных протезовПравительство внесет в Закон о финансах 2021-22 закон о расширении действующего освобождения от НДС для зубных протезов, поставляемых зарегистрированными стоматологами и другими стоматологами или зубными техниками, на импорт зубных протезов этими лицами. Это обеспечит единообразие НДС для таких протезов, поставляемых в Соединенное Королевство и в пределах Соединенного Королевства, в том числе между Великобританией и Северной Ирландией.Эта мера вступит в силу не ранее даты подписания законопроекта о королевском одобрении финансирования 2021 года и будет применяться ретроспективно с 1 января 2021 года.

Освобождение от НДС для зубных протезов включает налоговую информацию, а дополнительная информация содержится в примечании о влиянии.

НДС в отношении платы за управление фондомНаконец, правительство объявило о консультациях по вариантам упрощения НДС для сборов за управление фондами. Объявленные консультации вытекают из более широкого обзора финансового режима Великобритании, проведенного Казначейством Великобритании в январе 2021 года.На этом этапе консультации будут просто направлены на то, чтобы узнать мнения и мнения, поскольку в ближайшее время HMRC не планирует вносить изменения в правила НДС (о которых нам известно). Мы, конечно же, проинформируем наших клиентов, как только подробности консультации будут опубликованы, и будем предлагать комментарии и отзывы соответственно.

(PDF) Анализ НДС в предлагаемом бюджете

таможенных пошлин плюс другие пошлины и налоги. В то время как для отечественных товаров эта стоимость является возмещением (денежная стоимость

), по которой товары поставляются производителем, эта стоимость включает все затраты, сборы, комиссию

, пошлины и налоги, за исключением суммы НДС.С другой стороны, валовая выручка считается

в качестве основы для определения обязательства по НДС для услуг в целом. Но в особых случаях при расчете НДС учитываются некоторые узкие базовые значения

вместо валовых значений.

Опять же, в некоторых случаях значения тарифа фиксируются в качестве базового значения для определения НДС.

Каждый налогоплательщик должен представить квитанцию об уплате НДС в качестве доказательства уплаты НДС для каждой поставки

товаров или услуг.Однако от импортеров не требуется выпускать никаких чалланов. Но когда импортеры продают

своих товаров, они выдают чаллан покупателю, зарегистрированному в качестве плательщика НДС. НДС по ввозимым товарам уплачивается импортерами в момент уплаты таможенных пошлин

. Другими словами, НДС на этапе импорта

уплачивается до таможенной очистки товаров. Но для местных промышленных товаров НДС уплачивается при поставке товаров и услуг

. Каждый зарегистрированный поставщик товаров или услуг имеет право мгновенно получить кредит в размере

НДС, уплаченного за вводимые ресурсы.Уплата НДС на товары производится путем корректировки в текущей бухгалтерской книге

. Каждый налогоплательщик обязан подавать налоговую декларацию за каждый налоговый период (каждый календарный месяц) в течение 20

дней месяца, следующего за налоговым периодом.

НДС в Бангладеш предоставляет особый режим небольшим фирмам. Согласно системе, мелкие производители

и услуги, годовой оборот которых составляет менее 1,5 миллиона така, освобождаются от НДС, но они должны платить налог с оборота

@ 4.0 процентов. Такой налог с оборота может уплачиваться единовременно или ежеквартально. Но они

не имеют права на получение льгот по предварительным налогам. Более того, небольшие фирмы, годовой оборот которых на

меньше 1,5 миллиона така и чьи инвестиции в капитальные машины только в течение определенного года не превышают

така, 300,000, рассматриваются как надомная промышленность и полностью освобождаются от НДС или налога с оборота.

Они также освобождены от уплаты НДС.Легко получить преимущества от НДС в экономике, где НДС

реализован в комплексной форме, охватывающей все уровни производства и распределения, а также все виды экономической деятельности

.

К сожалению, процесс переноса налога с потребителей не применяется в Бангладеш, и существует

неудовлетворенности бизнесом и производственными предприятиями по поводу НДС. Национальное налоговое управление

(NBR) не готово и в некоторой степени не желает вводить настоящую систему.Дома малого бизнеса

также не имеют опыта или не имеют возможности иметь документы по уплате НДС. С другой стороны, NBR

«не смог» ввести надлежащую систему НДС в крупных производственных и торговых домах по той причине, что не требует разработки

.

Поступления от НДС часто ниже ожидаемых, потому что

сложно и дорого управлять и собирать. Однако во многих странах, где сбор подоходного налога с физических лиц и налога на прибыль

с предприятий был исторически слабым, сбор НДС был более успешным, чем сбор НДС по другим видам налогов

.НДС стал более важным во многих юрисдикциях, поскольку уровни тарифов, а также налог на импорт

упали во всем мире из-за либерализации торговли, в ситуации, когда НДС фактически заменил потерянные

тарифных доходов. Являются ли затраты и искажения НДС ниже, чем экономическая неэффективность

, сокращающая недооцененный импорт и другую нерегулярную торговлю из-за высоких импортных тарифов, обсуждается, но теория

предполагает, что НДС гораздо более эффективен.

Определенные отрасли (например, мелкие услуги), как правило, в большей степени избегают НДС, особенно

, где преобладают операции с наличными деньгами, и НДС может подвергаться критике за поощрение этого. Однако с точки зрения правительства

введение налога с оборота в размере 4,0 процента вместо НДС может быть предпочтительным, потому что легче вести счета, хотя ставка действительно выше, чем НДС 15 на

процентов. Более того, правительство фактически имеет больше НДС, уже уплаченного другими за вклад мелких производителей весов

или поставщиков услуг, а налогоплательщики с оборота не имеют кредита на НДС, уплаченный на свои ресурсы

.

В Индии НДС заменил налог с продаж 1 апреля 2005 года. Из 28 индийских штатов восемь штатов не ввели

Что произошло в бюджете на 2021 год? Изменения НДС. налог на прирост капитала и все, что вам нужно знать

Риши Сунак объявил в среду о новых налоговых и расходных мерах в бюджете. Какие ключевые моменты повлияют на экономику, бизнес и личные финансы домашних хозяйств?

Рабочие места и экономикаУправление по бюджетной ответственности ожидает, что к середине следующего года экономика выйдет на уровень, существовавший до COVID, — на шесть месяцев раньше, чем предполагалось ранее.

Следите за бюджетом на 2021 год в прямом эфире: последние новости и обновления

Однако он также прогнозирует, что через пять лет экономика станет на 3 процента меньше, чем она была бы, если бы пандемия не произошла.

Более 700 000 человек потеряли работу с марта 2020 года, и экономика пережила самый сильный спад за более чем 300 лет.

Появление вакцин позволило OBR снизить прогноз будущей безработицы. Теперь ожидается, что уровень безработицы достигнет пика 6.5 процентов в этом году, по сравнению с ранее прогнозировавшимися 11,9 процентами.

Личные финансыГербовый отпуск и ипотека — Гербовый отпуск для покупателей жилья продлен еще на три месяца до конца июня, сообщил Риши Сунак. Покупки на сумму до 500 000 фунтов стерлингов будут по-прежнему освобождены от налога, а дома, купленные на сумму до 250 000 фунтов стерлингов, до конца сентября.

Канцлер также утвердил новую схему предоставления ипотечных кредитов покупателям жилья, которые вносят только 5-процентный депозит с государственной гарантией.

Обе политики будут стимулировать спрос на рынке жилья, который уже находится на подъеме, вызывая опасения по поводу роста цен.

Пороговые значения подоходного налога — Пороговые значения, при которых люди начинают платить подоходный налог или переходят в новую категорию, будут заморожены. Личное пособие останется на уровне 12 750 фунтов стерлингов до 2026 года. Пороговое значение более высокой ставки будет увеличено до 50 270 фунтов стерлингов в следующем году, а затем будет заморожено на этом уровне. Это изменение означает, что по мере роста заработной платы гораздо больше людей попадут в категорию лиц с более высокими налоговыми ставками.

Также будут заморожены пороги налога на наследство и не облагаемые налогом отчисления на пенсионные взносы. Не было упоминания о повышении ставок налога на прирост капитала, которое, по слухам, рассматривается. Повышение выровняло бы сумму, которую люди платят с доходов от покупки и продажи активов, с суммой, которую они платят по заработной плате.

Повышена пошлина на спирт и топливо — Пошлины на топливо и спирт заморожены. Решение означает, что пошлина на бензин и дизельное топливо осталась на уровне 57.95 пенсов за литр с 2011 года, при этом запланированные увеличения ежегодно отменялись в течение последнего десятилетия.

Универсальный кредит — Еженедельное увеличение выплат по универсальному кредиту на 20 фунтов стерлингов будет продолжаться в течение следующих шести месяцев.

Повышение, введенное в апреле прошлого года для смягчения воздействия коронавируса на финансы домохозяйств, которое должно было закончиться 31 марта, продлится до сентября.

Сунак сказал, что работающие заявители налоговых льгот получат эквивалентную поддержку в течение следующих шести месяцев в виде единовременного платежа в размере 500 фунтов стерлингов из-за того, как эта система работает в оперативном режиме.

Минимальная заработная плата — Минимальная заработная плата вырастет в апреле до 8,91 фунта стерлингов в час, что эквивалентно увеличению на 350 фунтов стерлингов в год для работника, занятого полный рабочий день. Возраст, при котором работник имеет право на получение полной минимальной заработной платы, будет снижен с 25 до 23 лет.

Для лиц в возрасте от 18 до 20 лет установленный законом минимум повышается с 6,45 фунтов стерлингов до 6,56 фунтов стерлингов, а для лиц в возрасте от 21 до 22 лет он повышается. с 8,20 фунтов стерлингов до 8,36 фунтов стерлингов.

Налоги на бизнесКорпоративный налог — В апреле 2023 года ставка, которую компании платят за свою прибыль, вырастет с 19 до 25 процентов.Более высокая ставка по-прежнему оставляет в Великобритании самую низкую ставку корпоративного налога в G7.

Мелкие предприятия будут продолжать платить по более низкой ставке. Только те, кто зарабатывает 250 000 фунтов стерлингов или более, будут платить более высокую ставку, которая будет снижена с 19 до 23 процентов.

Снижение НДС и ставок для бизнеса — Снижение НДС для индустрии гостеприимства и туризма будет продлено на шесть месяцев до 30 сентября. Канцлер сказал, что 150 000 предприятий, в которых работают 2,4 миллиона человек, «нуждаются в нашей поддержке» для защиты рабочих мест в связи с ослаблением ограничений на коронавирус.

Правительство впервые объявило о снижении стандартной ставки с 20% до 5% прошлым летом, применив его к индустрии гостеприимства, гостиницам и местам отдыха, а также к доступу к определенным достопримечательностям, поскольку национальная изоляция была снята.

Гостиничные и развлекательные предприятия не будут оплачивать бизнес-ставки в течение трех месяцев, а затем одну треть их обычной ставки в течение последних девяти месяцев года.

Freeports — Восемь английских портов получат спорные налоговые льготы, чтобы «разблокировать миллиарды фунтов инвестиций частного сектора».

Свободные порты будут созданы в аэропорту Ист-Мидлендс, Феликстоу и Харвич, регионе Хамбер, районе города Ливерпуль, Плимуте, Соленте, Темзе и Тиссайде.

Схема очень спорная, потому что она позволяет временно импортировать товары без уплаты тарифов, акцизов и других налогов — до того, как товары будут отправлены снова.

Поддержка бизнесаГранты на перезапуск — 5 млрд фунтов стерлингов «грантов на перезапуск» будут доступны с апреля, чтобы помочь предприятиям вновь открыться.Сначала откроются второстепенные предприятия розничной торговли, поэтому они получат гранты в размере до 6000 фунтов стерлингов на помещение. Гостиничный и развлекательный бизнес, в том числе услуги по уходу за персоналом и тренажерные залы, откроются позже, и смогут получить гранты в размере до 18 000 фунтов стерлингов.

Бизнес-кредиты — Будет запущен новый пакет кредитов, обеспеченных государством, чтобы заменить две программы, которые заканчиваются в этом году: возврат кредита (BBL) и кредитную схему для прерывания бизнеса в связи с коронавирусом (CBILS).

Компании могут подавать заявки на ссуды на сумму от 10 000 до 25 миллионов фунтов стерлингов через участвующих кредиторов.Ссуды будут поддерживаться государством на 80 процентов, как это делает сейчас CBILS.

Furlough — Программа сохранения рабочих мест в связи с коронавирусом будет действовать до 30 сентября, при этом уволенные работники будут получать 80% своей заработной платы за часы, которые они не работают. С июля работодатели должны платить 10 процентов заработной платы за это время, а в августе они должны платить 20 процентов.

Самозанятые — Новый раунд грантов будет доступен для самозанятых.Четвертый грант будет охватывать февраль, март и апрель в размере 80% от предыдущей торговой прибыли. Более 600000 человек, которые недавно стали заниматься индивидуальной трудовой деятельностью и ранее не допускались к подаче заявок на гранты, могут подать заявку на новый раунд, если они подали налоговую декларацию за 2019/20.

Пятый грант будет доступен с мая. Самостоятельно занятые люди, чья торговая прибыль упала на 30 процентов, смогут претендовать на грант в размере 80 процентов от предыдущего заработка. Те, чей доход был меньше затронут, могут подать заявление на получение субсидии в размере 30 процентов.

Сбережения и инвестицииIsas — Годовой необлагаемый налогом порог останется на уровне 20 000 фунтов стерлингов для индивидуальных сберегательных счетов (Isas) и 9 000 фунтов стерлингов для младших учетных записей Isas.

когда он выходит на внутренний рынок Великобритании;

когда он выходит на внутренний рынок Великобритании;