Как учитывать входной НДС компании на УСН — Контур.Экстерн — СКБ Контур

Компании, применяющие УСН «доходы минус расходы», могут включить сумму уплаченного НДС в расчет налоговой базы по УСН.

Организации на УСН не могут принимать входной НДС к вычету (подп. 1 п. 2 ст. 171 НК РФ). Объясняется это тем, что такие компании не платят НДС и поэтому не могут воспользоваться правом на вычет, которое имеют плательщики этого налога (п. 2 ст. 346.11 НК РФ).

Однако компании, применяющие упрощенку «доходы минус расходы», могут включить сумму уплаченного НДС в расчет налоговой базы по УСН (подп. 8 п. 1 ст. 346.16 НК РФ).

Однозначного ответа о порядке учета входного НДС действующее законодательство не содержит. Однако Минфин России рекомендует следующий порядок.

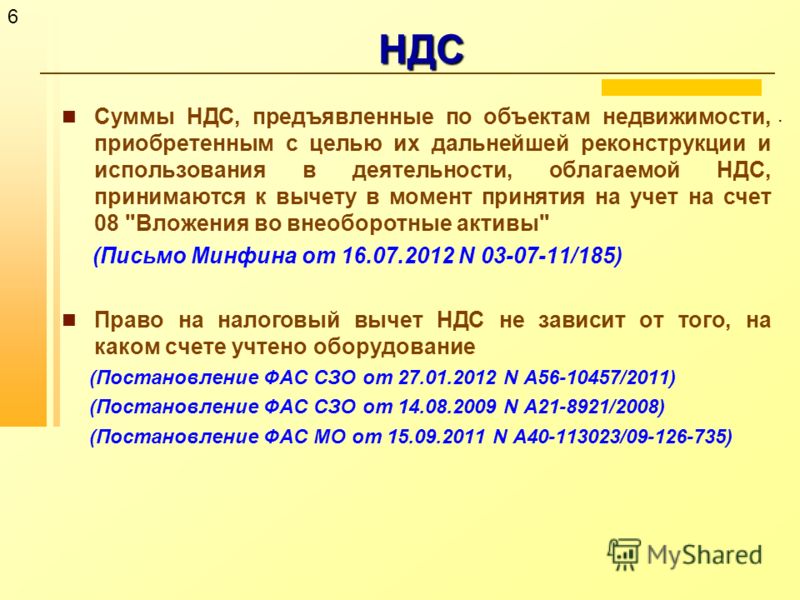

- Если компания приобрела основные средства и нематериальные активы, то сумму входного налога нужно включить в их стоимость (подп. 3 п.

- Если приобретены другие товары, работы или услуги, то НДС нужно списать по отдельной статье расходов (подп. 8 п. 1 ст. 346.16 НК РФ, письма Минфина России от 18.01.2010 № 03-11-11/03, от 04.11.2004 № 03-03-02-04/1/44).

Необходимо учитывать, что такой порядок не является обязательным. Организация может применять другой способ учета НДС (письмо Минфина России от 26.06.2006 № 03-11-04/2/131, постановление ФАС Восточно-Сибирского округа от 21.01.2009 № А19-3623/08-45-Ф02-7051/2008).

Очевидно, что входной НДС, предъявленный по товарам, работам и услугам, стоимость которых не уменьшает налоговую базу, в расходах тоже признавать нельзя (подп. 8 п. 1 ст. 346.16 НК РФ).

Остается добавить, что в бухгалтерском учете НДС, предъявленный поставщиками (исполнителями), нужно включить в стоимость приобретенных товаров, работ и услуг (п. 8 ПБУ 6/01, утв. приказом Минфина РФ от 30.03.2001 № 26н, п. 8 ПБУ 14/2007, утв. приказом Минфина РФ от 27.12.2007 № 153н).

8 ПБУ 6/01, утв. приказом Минфина РФ от 30.03.2001 № 26н, п. 8 ПБУ 14/2007, утв. приказом Минфина РФ от 27.12.2007 № 153н).

Пользуйтесь всеми возможностями Контур.Экстерна

Отправить заявкуКак учитывать входной НДС при УСН

Учет НДС при УСН по основным средствам и нематериальным активам

В соответствии с п. 3 ст. 346.16 НК РФ, расходы по основным средствам и нематериальным активам, а следовательно, и входной НДС признаются в учете равными долями с момента ввода объекта основных средств в эксплуатацию или принятия на учет нематериальных активов. При этом основные средства, которые подлежат государственной регистрации, учитываются в расходах с момента документального подтверждения подачи документов на регистрацию прав.

Однако для того, чтобы можно было отразить данные суммы НДС в учете, необходимо соблюсти требования подп. 4 п. 2 ст. 346.17:

- основные средства и нематериальные активы должны использоваться в предпринимательской деятельности;

- основные средства и нематериальные активы должны быть оплачены.

Если вы планируете продать основные средства, то рекомендуем ознакомиться с материалом «Продажи ОС упрощенцы 3 года ждут».

Учет НДС при УСН по товарам

Согласно подп. 2 п. 2 ст. 346.17 НК РФ, расходы на приобретение товаров учитываются в расходах по мере их перепродажи. Таким же образом необходимо действовать и с НДС по товарам: отследить их реализацию, а затем списать его вместе со стоимостью товара (см. письмо Минфина от 17.02.2014 № 03-11-09/6275 (направлено для сведения и использования в работе письмом ФНС от 18.03.2014 № ГД-4-3/4801@).

письмо Минфина от 17.02.2014 № 03-11-09/6275 (направлено для сведения и использования в работе письмом ФНС от 18.03.2014 № ГД-4-3/4801@).

Учет НДС при УСН по материалам

Входной НДС по материалам следует признавать расходом одновременно со списанием самих приобретенных ТМЦ. То есть при их оплате поставщику. Это следует из подп. 8 п. 1 ст. 346.16, подп. 1 п. 2 ст. 346.17 НК РФ.

Учет НДС при УСН в книге учета доходов и расходов

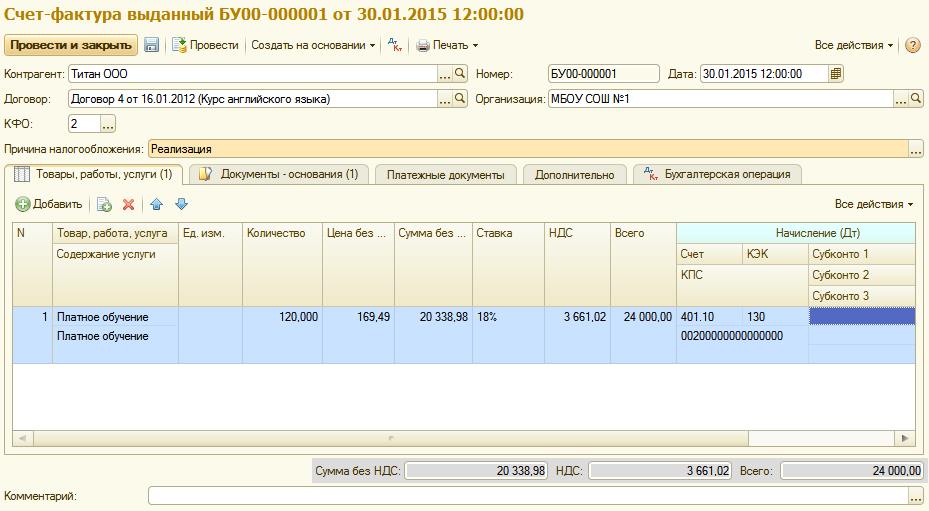

В связи с тем, что положениями НК РФ НДС в перечне расходов гл. 26.2 выделен в качестве самостоятельного расхода, то в книге учета доходов и расходов нужно его отражать отдельной строкой. При этом в качестве первичного документа в графе 2 необходимо указать номер платежного поручения, акта или товарной накладной. Кроме того, Минфин РФ настаивает на необходимости указания реквизитов счета-фактуры (письмо Минфина России от 24.09.2008 № 03-11-04/2/147).

Итоги

Применяя упрощенную систему налогообложения, налогоплательщик сталкивается с вопросом учета в расходах НДС по товарам, материалам, основным средствам или нематериальным активам.

Пробный бесплатный доступ к системе на 2 дня.

ФНС разрешила отельерам учитывать комиссию Booking.com и других иностранных компаний в качестве расходов Статьи редакции

Раньше отельерам не удавалось убедить налоговую, что выплаты агрегатору — расходы, что вело к росту налогов.

Налогоплательщики, которые применяют упрощённую систему налогообложения (УСН), могут использовать для подтверждения расходов документы, оформленные по правилам иностранного государства, если они подтверждают траты. Об этом пишет «Коммерсантъ» со ссылкой на ответ ФНС на обращение «Опоры России».

Это позволит отельерам учитывать комиссию Booking.com и НДС за неё в качестве расходов или оформлять налоговый вычет.

По закону участники рынка могут произвести вычет уплаченного Booking.com НДС из общей суммы налога, но сделать это не удавалось из-за технических несоответствий, рассказала изданию президент Ассоциации отелей Казани и Татарстана Гульнара Сафина. Теперь ФНС указала, что препятствий для реализации налогоплательщиком права на вычет НДС нет.

Теперь ФНС указала, что препятствий для реализации налогоплательщиком права на вычет НДС нет.

- В декабре 2020 года отельеры попросили ФНС изменить систему налогообложения при работе с Booking.com и другими иностранными компаниями.

- Поводом послужили сложности, возникающие у отельеров при работе с Booking.com. Отельеры ежемесячно платят сервису за совершенные через него бронирования комиссию в размере 15-35%.

- До 2019 года системы бронирования платили налог сами.

Но с вступлением «налога на Google», Booking.com стала самостоятельно платить налоги за физических лиц, а с 2019 года — за юридических.

Но с вступлением «налога на Google», Booking.com стала самостоятельно платить налоги за физических лиц, а с 2019 года — за юридических. - Отельеры не могли зафиксировать эти выплаты в расходах в бухгалтерской отчетности. Сервис предоставляет отелю только счёт и акт, а этого недостаточно по российскому законодательству.

{ «author_name»: «Евгения Евсеева», «author_type»: «editor», «tags»: [«\u043d\u043e\u0432\u043e\u0441\u0442\u044c»,»\u043d\u043e\u0432\u043e\u0441\u0442\u0438″,»bookingcom»], «comments»: 47, «likes»: 19, «favorites»: 15, «is_advertisement»: false, «subsite_label»: «legal», «id»: 209384, «is_wide»: false, «is_ugc»: false, «date»: «Tue, 16 Feb 2021 09:11:09 +0300», «is_special»: false }

{«id»:617692,»url»:»https:\/\/vc. ru\/u\/617692-evgeniya-evseeva»,»name»:»\u0415\u0432\u0433\u0435\u043d\u0438\u044f \u0415\u0432\u0441\u0435\u0435\u0432\u0430″,»avatar»:»e5523bf6-a7b7-52ee-8922-fc78e5045b29″,»karma»:10743,»description»:»»,»isMe»:false,»isPlus»:true,»isVerified»:false,»isSubscribed»:false,»isNotificationsEnabled»:false,»isShowMessengerButton»:false}

ru\/u\/617692-evgeniya-evseeva»,»name»:»\u0415\u0432\u0433\u0435\u043d\u0438\u044f \u0415\u0432\u0441\u0435\u0435\u0432\u0430″,»avatar»:»e5523bf6-a7b7-52ee-8922-fc78e5045b29″,»karma»:10743,»description»:»»,»isMe»:false,»isPlus»:true,»isVerified»:false,»isSubscribed»:false,»isNotificationsEnabled»:false,»isShowMessengerButton»:false}

{«url»:»https:\/\/booster.osnova.io\/a\/relevant?site=vc»,»place»:»entry»,»site»:»vc»,»settings»:{«modes»:{«externalLink»:{«buttonLabels»:[«\u0423\u0437\u043d\u0430\u0442\u044c»,»\u0427\u0438\u0442\u0430\u0442\u044c»,»\u041d\u0430\u0447\u0430\u0442\u044c»,»\u0417\u0430\u043a\u0430\u0437\u0430\u0442\u044c»,»\u041a\u0443\u043f\u0438\u0442\u044c»,»\u041f\u043e\u043b\u0443\u0447\u0438\u0442\u044c»,»\u0421\u043a\u0430\u0447\u0430\u0442\u044c»,»\u041f\u0435\u0440\u0435\u0439\u0442\u0438″]}},»deviceList»:{«desktop»:»\u0414\u0435\u0441\u043a\u0442\u043e\u043f»,»smartphone»:»\u0421\u043c\u0430\u0440\u0442\u0444\u043e\u043d\u044b»,»tablet»:»\u041f\u043b\u0430\u043d\u0448\u0435\u0442\u044b»}},»isModerator»:false}

СМИ узнали о налоговых послаблениях для использующих Booking.

com отелей :: Бизнес :: РБК

com отелей :: Бизнес :: РБКОтельеры смогут учитывать комиссию Booking.com и НДС за нее в качестве расходов или оформлять налоговый вычет

Фото: Pascal Rossignol / Reuters

Отельеры смогут учитывать комиссию Booking. com и НДС за нее в качестве расходов или оформлять налоговый вычет. Такие разъяснения дала Федеральная налоговая служба (ФНС) в ответ на обращение «Опоры России», пишет «Коммерсантъ».

com и НДС за нее в качестве расходов или оформлять налоговый вычет. Такие разъяснения дала Федеральная налоговая служба (ФНС) в ответ на обращение «Опоры России», пишет «Коммерсантъ».

Согласно ответу ФНС налогоплательщики, применяющие упрощенную систему налогообложения (УСН), могут использовать для подтверждения расходов документы, оформленные по обычаям делового оборота иностранного государства, если те прямо или косвенно подтверждают траты.

«Опора России» обратилась к ФНС с просьбой изменить систему налогообложения при работе с Booking.com. В письме говорилось, что отельеры ежемесячно платят сервису за совершенные через него бронирования комиссию в размере 15–35%, в которую включается НДС за эти услуги. До 2019 года система бронирования платила налог сама, однако со вступлением в силу закона, обязывающего иностранные компании платить НДС за услуги, оказанные российским налоговым резидентам, Booking.com стала включать средства в счет.

Из-за разницы в подходе к оформлению документов отельерам не удавалось убедить местные инспекции в осуществлении трат, указывает «Коммерсантъ». Booking.com предоставляет гостиницам стандартные голландские формы отчетности, переведенные на русский язык, а инспекторы требовали документы, оформленные по российским стандартам, пояснила в беседе с газетой президент Ассоциации отелей Казани и Татарстана Гульнара Сафина.

Booking.com предоставляет гостиницам стандартные голландские формы отчетности, переведенные на русский язык, а инспекторы требовали документы, оформленные по российским стандартам, пояснила в беседе с газетой президент Ассоциации отелей Казани и Татарстана Гульнара Сафина.

Взаиморасчеты с организациями работающими с НДС.

Вопрос:

ООО оформлено, как организация работающая без НДС. В большинстве случаев, другие компании работают с НДС. Нужно ли учитывать это различие при оплате и каким образом? Должна ли наша компания платить НДС если она с ним не работает и нужно ли нам добавлять к стоимости товаров и услуг НДС для таких организаций(которые работают с НДС)?

Ответ:

Если речь идет об оплате Вами товаров или услуг, приобретаемых у сторонних контрагентов, то в подобной ситуации Вы должны перечислять суммы согласно данным представленным в счете. Т.е. если контрагент — плательщик НДС, то счет он выставит с выделением этого налога, и Вы в платежном поручении также должны будете его выделить, согласно информации в счете.

Т.е. если контрагент — плательщик НДС, то счет он выставит с выделением этого налога, и Вы в платежном поручении также должны будете его выделить, согласно информации в счете.

Данная ситуация в целом никак не зависит от факта применения Вами УСН. Выделять или не выделять НДС всегда определяет продавец. Но на Вас это в любом случае никак не повлияет, и к дополнительным обязанностям по уплате налогов не приведет, Вы лишь перечислите НДС в составе цены непосредственно поставщику.

Когда же вопрос касается сделки по реализации товаров или услуг от Вашего имени стороннему поставщику, то нужно отметить следующее. На УСН Вы плательщиком НДС не являетесь. Поэтому Вы не должны выставлять своему заказчику НДС, а также оформлять счета-фактуры, то есть выделять этот налог в стоимости реализации. В крайнем случае допустим счет-фактура с нулевым НДС. В данной ситуации вопрос выставления НДС полностью зависит от стороны, которая оказывает услуги или продает товары, т.е от того, работает ли она на общей системе налогообложения или применяет какой-то спецрежим.

Однако часто клиенты просят выставить им документы с выделенным НДС, и фирмы или ИП на УСН идут им навстречу. Но данная уступка покупателю не имеет никакого смысла. Такой контрагент рассчитывает на получение вычета при таком раскладе, но получить он его не сможет. Если будет проверка, то контролеры отменят вычет, поскольку НДС в данном случае будете выставлять Вы, ООО на УСН, которое не является плательщиком НДС.

В Вашем случае тоже невыгодная ситуация: если Вы выставляете счет-фактуру с выделение НДС, то должны будете заплатить сумму налога в бюджет. При этом уменьшить ее за счет вычета по этому налогу, как сделала бы фирма на общем режиме, имея документы от первоначальных поставщиков товара, Вы не сможете. Основание то же — Вы не плательщик НДС, и должны заплатить этот налог лишь разово на основании оформленного счета-фактуры. Т.е. Вам придется заплатить 18% от полученной стоимости без возможности уменьшить данную сумму. Что касается включения дохода от сделки в базу по УСН, то согласно недавним разъяснениям Минфина НДС, который Вы заплатили на основании выставленного счета-фактуры, в базу по УСН не включается. Однако нужно понимать, что четкого правила на этот счет в законодательстве нет, и до недавнего времени контролеры требовали включать в УСН полную стоимость реализованного товара или услуг, т.е. уплачивать налог с части суммы фактически дважды. Не исключено, что подобная практика может до сих пор применяться отдельными инспекциями.

Однако нужно понимать, что четкого правила на этот счет в законодательстве нет, и до недавнего времени контролеры требовали включать в УСН полную стоимость реализованного товара или услуг, т.е. уплачивать налог с части суммы фактически дважды. Не исключено, что подобная практика может до сих пор применяться отдельными инспекциями.

Помимо уплаты налога в случае выставления счета-фактуры Вы должны будете подать декларацию по НДС. Для рассматриваемой ситуации полностью отчет не заполняется, оформить нужно будет лишь титульный лист и раздел 1 «Сумма налога, подлежащая уплате в бюджет (возмещению из бюджета), по данным налогоплательщика». В сервисе на текущем тарифе формирование данного отчета не предусмотрено, поэтому Вам придется воспользоваться сторонней программой для его составления. Срок подачи декларации по НДС в данном случае такой же, как и у плательщиков этого налога на общем режиме — 25 число месяца, следующего за окончанием квартала.

Подробнее об НДС на УСН в наших видео-новостях.

Особый порядок учета НДС действует в отношении посреднической деятельности. Если ИП или фирма является посредником в рамках, например, агентского договора, то в этом случае он должен перевыставлять полученные от поставщика счета-фактуры с НДС в адрес покупателя. При этом сам налог посредник не уплачивает, однако с этого года обязан подавать в ИФНС в электронном виде журнал полученных и выставленных счетов-фактур.

Актуально на дату 29.06.2015 г.

НДС разрешили исключать из кадастровой стоимости

Кадастровая стоимость была предметом споров бизнеса, налоговых органов и даже судов – включает ли она налог на добавленную стоимость (НДС) или нет. В феврале Верховный суд наконец поставил точку в спорах – кадастровая стоимость не должна включать НДС. А Минфин поддержал его позицию в своем письме.

У судов не было единого подхода к тому, стоит ли учитывать НДС при установлении кадастровой стоимости. Например, Верховный суд Татарстана писал в определении, что НДС не подлежит включению в кадастровую стоимость, поскольку она используется не для продажи, а как база для налога на имущество людей. А Московский городской суд считал, что правильно определять рыночную стоимость, на которую ориентируется кадастровая, с учетом НДС.

А Московский городской суд считал, что правильно определять рыночную стоимость, на которую ориентируется кадастровая, с учетом НДС.

В мае 2017 г. Минэкономразвития попросило Верховный суд обобщить практику, чтобы она стала единой. Спустя почти год Верховный суд вынес решение.

В феврале 2018 г. он решил, что в деле компании «Торговый дом «Зеленоград» суды неправомерно установили кадастровую стоимость объекта с учетом НДС. Рыночная стоимость объекта недвижимости, к которой приравнивается кадастровая, определяет наиболее вероятную цену, по которой он может быть продан, но само по себе определение рыночной стоимости для дальнейшей эксплуатации без продажи объекта не может быть поводом для включения НДС в кадастровую стоимость, следует из определения суда.

Такую позицию подтвердил и Минфин: при расчете налога на имущество кадастровая стоимость объекта уменьшается на НДС.

С точки зрения методологии оценки рыночная стоимость включает все налоги, в том числе НДС, объясняет председатель комиссии по кадастровой оценке Общественного совета при Росреестре Алексей Каминский. Так как кадастровая стоимость должна быть приближенной к рыночной, то с точки зрения методологии оценки в кадастровую стоимость включается и НДС. Для установления кадастровой стоимости в размере рыночной рыночная цена также не должна включать НДС, говорит Каминский. Если стоимость объекта определяет оценщик, НДС ней не добавляется и на него стоимость не уменьшается, поддерживает представитель Минэкономразвития.

Так как кадастровая стоимость должна быть приближенной к рыночной, то с точки зрения методологии оценки в кадастровую стоимость включается и НДС. Для установления кадастровой стоимости в размере рыночной рыночная цена также не должна включать НДС, говорит Каминский. Если стоимость объекта определяет оценщик, НДС ней не добавляется и на него стоимость не уменьшается, поддерживает представитель Минэкономразвития.

НДС возникает только в ситуации, когда происходит реализация объекта, говорит руководитель налоговой практики «Егоров, Пугинский, Афанасьев и партнеры» Сергей Калинин: «Цена объекта должна идти без НДС, а НДС появляется только в сделках с ним». Во всех остальных случаях, в том числе при выплате налога на имущество, стоимость объекта не должна включать НДС, согласен он.

Из-за методологии оценки возникала ситуация, когда собственник должен был платить налог на имущество с суммы НДС, включенной в кадастровую, говорит Каминский. Платить налог с другого налога – абсурдно, считает партнер Bryan Cave Leighton Paisner Виталий Можаровский. А если использовать кадастровую стоимость в сделках купли-продажи, то тоже возникают вопросы. «Например, как быть со сделками между людьми, которые не облагаются НДС, если бы этот налог был уже включен в кадастровую стоимость?» – удивляется он.

А если использовать кадастровую стоимость в сделках купли-продажи, то тоже возникают вопросы. «Например, как быть со сделками между людьми, которые не облагаются НДС, если бы этот налог был уже включен в кадастровую стоимость?» – удивляется он.

В одном регионе кадастровую стоимость считали с НДС, а в другом – без, решения судов были также как в ту, так и в другую сторону, рассказывает Каминский. Теперь Верховный суд разрешил многолетний спор, заключает Можаровский.

Как вернуть НДС при лизинге автомобиля

Лизинговые платежи, согласно п. 10 ст. 264 Налогового кодекса РФ, относятся к прочим расходам, связанным с производством. Если имущество, полученное по договору лизинга,

находится на балансе лизингополучателя, расходами, учитываемыми в соответствии с настоящим подпунктом, признаются лизинговые платежи за вычетом суммы амортизации по этому имуществу,

начисленной в соответствии со ст. 259-259.2 НК РФ; у лизингодателя — расходы на приобретение имущества, переданного в лизинг.

При этом сами сделки лизинга, согласно пп. 1 п. 1 ст. 146 НК РФ, подлежат обложению налогом на добавленную стоимость (НДС), который впоследствии может быть истребован лизингополучателем в качестве вычета на общих основаниях. При этом важно помнить, что сама процедура возврата бывает трех основных типов. О них и поговорим.

Классический возврат/перезачет НДС

Под наиболее часто встречающимся на практике классическим возвратом подразумевается принятие в расчет исходящего налога, включенного в состав лизинговых платежей, и его сопоставление с входящим НДС по операциям компании (продажа товаров, оказание услуг). Если исходящий НДС больше входящего, значит, лизингодатель осуществил переплату в бюджет, которую он вправе вернуть. При этом важно учесть два момента:- Вычет применяется в том квартале, за который начислен входящий налог. При этом по закону (п. 1.1 ст. 172 НК РФ) сумму исходящих НДС можно переносить в течение трех последующих лет.

- Если после подачи декларации органом ФНС будут обнаружены недоимки по оплате налогов, то переплата по НДС, в первую очередь, будет направлена на их погашение (п.

4 ст. 176 НК РФ).

4 ст. 176 НК РФ).

Возврат НДС при отказе сторон от совершения сделки

Впрочем, налог на добавленную стоимость можно вернуть и в том случае, если стороны отказались от совершения сделки. На практике такие ситуации встречаются редко, однако вопросы в спорных ситуациях все же возникают. При этом важно учитывать, что:- Согласно п. 5 ст. 171 НК РФ, лизингодатель может уменьшить исчисленный НДС по принятым платежам при расторжении договора. При этом полученные средства и объект лизинга должны быть возвращены исходному владельцу.

- Согласно п. 4 ст. 172 НК РФ, вычеты сумм налога производятся в полном объеме после отражения в учете соответствующих операций по корректировке в связи с возвратом товаров или отказом от товаров (работ, услуг), но не позднее одного года с момента возврата или отказа.

Возврат НДС при аннулировании сделки

В Гражданском кодексе РФ оговорены условия, при которых подписанный сторонами договор лизинга может быть признан недействительным и аннулирован (ст. 166-173.1 ГК РФ). Но как при этом регулируется вопрос налогообложения, в Налоговом кодексе РФ не указывается. В п. 5 ст. 171 и п. 4 ст. 172 НК РФ речь лишь идет о расторжении договора по воле сторон. Их-то и применяют на практике при возникновении спорных ситуаций: в расчет берется НДС по осуществленным платежам за период предъявленного счета-фактуры. Фото: Helloquence/Unsplash

166-173.1 ГК РФ). Но как при этом регулируется вопрос налогообложения, в Налоговом кодексе РФ не указывается. В п. 5 ст. 171 и п. 4 ст. 172 НК РФ речь лишь идет о расторжении договора по воле сторон. Их-то и применяют на практике при возникновении спорных ситуаций: в расчет берется НДС по осуществленным платежам за период предъявленного счета-фактуры. Фото: Helloquence/UnsplashКак оформить счет только с НДС

Компании с облагаемым НДС оборотом более 85 000 фунтов стерлингов должны зарегистрироваться в качестве плательщика НДС в HMRC. В качестве альтернативы, если оборот предприятия, облагаемый НДС, меньше указанного, разрешена добровольная регистрация.

После регистрации компании в качестве плательщика НДС, как правило, она взимает выходной НДС со своих поставок (по стандартной ставке НДС 20% или другой ставке, если применимо) и требует вернуть входящий НДС, уплаченный при покупках для бизнеса.Обратите внимание, что процесс расчета суммы НДС, подлежащей возврату / уплате в HMRC, может отличаться, если бизнес находится в другой схеме НДС, такой как Схема фиксированной ставки.

Регистрация в качестве плательщика НДС предъявляет свои собственные требования, которым должны соответствовать предприятия. В частности, есть практический вопрос, с которым сталкиваются многие недавно зарегистрированные предприятия НДС: как взимать НДС в счете-фактуре?

В некоторых случаях выбирается счет-фактура только с НДС. Подробнее о том, как обрабатывать счет только с НДС, читайте ниже.

Зачем нужно выставлять счет только с НДС

Согласно руководству HMRC, с даты вступления в силу регистрации НДС бизнес должен взимать правильную сумму НДС, уплачивать НДС, причитающийся HMRC, подавать декларации по НДС в HMRC, соблюдать требования к ведению учета НДС и вести учет НДС.

Однако после того, как компания зарегистрируется в качестве плательщика НДС, она не получит сразу свой номер плательщика НДС, и НДС не может быть начислен или отражен в счете-фактуре, пока не будет получен номер НДС.

Это приводит к практической проблеме для предприятий, которым может потребоваться выставлять клиентам счета за товары или услуги, проданные в течение этого периода между регистрацией для плательщика НДС и получением их номера плательщика НДС; как правильно выставить счет клиенту, чтобы учесть НДС, который будет применяться, но еще не может быть начислен?

Что говорится в руководстве HMRC?

HMRC предпочитает решение этой проблемы с выставлением счетов: предприятиям в этой ситуации следует повысить свои цены, чтобы учесть НДС, который будет взиматься с этих продаж, и сообщить своим клиентам, почему была принята эта мера.Затем, когда компания получит свой номер плательщика НДС, эти счета необходимо повторно выписать, чтобы показать НДС.

Кроме того, несколько практических советов о том, как вы можете рассказать своим клиентам о подходе, который использует ваш бизнес во время обработки регистрации НДС, включают в себя отметку в счетах-фактурах, что регистрация НДС ожидается. Вы также можете подтвердить эту позицию в сопроводительном электронном письме, которое сопровождает счета-фактуры.

Где сюда включаются счета только с НДС?

Иногда предприятие может решить выставить счет без НДС и отправить клиенту счет только с НДС позднее, когда станет известен регистрационный номер плательщика НДС и дата вступления в силу.

Как обработать счет только с НДС на AccountsPortal

Если вы выставили счет только с НДС, необходимо предпринять следующие шаги, чтобы обработать этот счет в системе AccountsPortal.

Введите исходный счет-фактуру продажи без НДС. Если поле «Ставка НДС» отображается в вашей позиции, присвойте код «Без НДС».

После того, как ваша компания получит данные о регистрации плательщика НДС, создайте статус НДС в настройках вашей организации, убедившись, что указана правильная дата начала действия (которая должна совпадать с датой вступления в силу от HMRC).

Создайте кредит-ноту на ту же сумму, что и исходный счет, используя код «Нет НДС» в отдельной позиции.

Создайте новый счет-фактуру на исходную сумму, но используйте соответствующую ставку НДС для вашего бизнеса (например, 20%) в строке позиции. Итоговая сумма нового счета должна быть равна исходному счету плюс сумма НДС.

Присвойте кредит-ноту из шага 3 счету из шага 1.

Бухгалтерские записи

Последнее примечание о требованиях к ведению документации.Следует иметь в виду, что обычно счет-фактура НДС должен быть выставлен в течение 30 дней с даты поставки или даты платежа (если вам заплатили авансом). Однако, если ваш бизнес недавно зарегистрирован в качестве плательщика НДС и не получил ваш регистрационный номер плательщика НДС, счет-фактура НДС должен быть выставлен в течение 30 дней с даты, когда HMRC сообщит вам ваш регистрационный номер плательщика НДС.

AccountsPortal может помочь вашему бизнесу соблюдать требования по НДС, в том числе сделать налог в цифровом формате для НДС и предприятиям, использующим схему фиксированной ставки или кассовую основу.Попробуйте AccountsPortal с нашей 30-дневной бесплатной пробной версией.

Дополнительная литература

Как контролировать разрешения пользователей и почему они важны

Как управлять запасами и запасами в AccountsPortal

Как учесть переплату поставщику

НДС — Что такое НДС?

НДС — сокращенно от «Налог на добавленную стоимость» — это налог, взимаемый с добавленной стоимости товаров и услуг.Во многих странах НДС известен как GST.

С помощью программного обеспечения для выставления счетов Debitoor легко управлять НДС вашей компании. Попробуйте Debitoor бесплатно с семидневной пробной версией.

По мере продвижения товаров и услуг в цепочке поставок их стоимость увеличивается. НДС облагается налогом на добавленную стоимость на каждом этапе.

НДС — это налог на потребление, означающий, что он уплачивается конечным потребителем, а не компанией, продающей товары или услуги.

Нужно ли мне взимать НДС?

Предприятия могут взимать НДС только в том случае, если они зарегистрированы в качестве плательщика НДС.Любой бизнес, зарегистрированный в качестве плательщика НДС, должен взимать НДС со всех облагаемых налогом продаж.

Если ваш облагаемый НДС оборот превышает 85 000 фунтов стерлингов, вам необходимо зарегистрироваться в качестве плательщика НДС через HMRC. Однако, даже если вы не достигли порога регистрации НДС в 85 000 фунтов стерлингов, вы также можете подписаться на регистрацию НДС.

Когда вы продаете товары за пределами Великобритании, правила взимания НДС могут немного усложниться. Следует ли вам взимать НДС с экспорта (например, экспортный НДС), зависит от того, где находится клиент, зарегистрирован ли клиент НДС, сколько вы продаете и продаете ли вы товары или услуги.

Какой НДС я должен взимать?

НДС рассчитывается как процент от общей стоимости товара или услуги.

В Великобритании подавляющее большинство товаров и услуг подпадают под стандартную ставку НДС в размере 20%. Однако некоторые товары и услуги классифицируются как освобожденные от НДС, с пониженной или нулевой ставкой. Подходит ли продукт под сниженные ставки НДС, может зависеть от того, кто продает продукт, кто покупает продукт, где он предоставляется, и от характера продукта.

Если вы не знаете, сколько НДС нужно взимать, вы можете узнать больше из обширного списка HMRC товаров и услуг со скидкой и нулевой ставкой.

Когда начисляется НДС по ставке 0%?

Товары и услуги с нулевой ставкой обычно рассматриваются как «предметы первой необходимости» и могут включать:

- Детская одежда или обувь

- Книги и газеты

- Физическая культура и спорт

- Строительство нового дома или квартиры.

Товары или услуги, для которых ставка НДС 0%, по-прежнему «облагаются НДС».Это означает, что вы все равно должны взимать налог с клиентов, но должны указать ставку как 0%. Вы также должны регистрировать эти продажи в своих счетах НДС и сообщать о них при подаче деклараций по НДС.

Когда взимается НДС по ставке 5%?

Товары и услуги по сниженной ставке обычно облагаются налогом в размере 5%. Примеры товаров со сниженной ставкой:

- Топливо, энергия и энергия для бытового использования

- Детские автокресла

- Зеленая энергия и энергосберегающие материалы — например, ветряные турбины или солнечные батареи.

НДС и выставление счетов

Когда вы совершаете продажу, облагаемую налогом, вы должны выставить счет-фактуру, который включает определенные данные о НДС, такие как ваш номер НДС, размер НДС, подлежащий уплате по каждому предоставленному продукту, и общая сумма подлежащего уплате НДС. Если вы не зарегистрированы в качестве плательщика НДС, вам не нужно включать эту информацию в свои счета-фактуры.

В Великобритании компании обычно рекламируют товары и услуги по цене брутто, то есть с учетом НДС. Если вы рекламируете продукт по чистой цене (т.е. до НДС) убедитесь, что это четко обозначено, чтобы не было путаницы в том, сколько вашим клиентам нужно заплатить.

НДС и дебит

Программа для выставления счетовDebitoor помогает фрилансерам и малому бизнесу со всем, что связано с НДС — от автоматического расчета НДС в ваших онлайн-счетах до отправки возврата НДС.

Чтобы применить НДС к счетам и расходам, просто перейдите в настройки своей учетной записи и активируйте НДС. После этого вы сможете выбрать, какая ставка НДС применяется к каждому продукту, и каждый счет, который вы отправляете, будет включать всю необходимую информацию о НДС.

С апреля 2019 года многие британские компании были обязаны сообщать свой НДС с помощью одобренного HMRC программного обеспечения Making Tax Digitial, такого как Debitoor. Пользователи, подписавшиеся на наши более крупные планы, смогут вести цифровые записи своего НДС и отправлять свои налоговые декларации напрямую в HMRC через интеграцию MTD Debitoor.

И если вам не требуется подавать онлайн-декларации по НДС, вы все равно можете создавать отчеты по НДС, которые помогут вам подавать налоговые декларации вручную.

НДС в ЕС — Справочный центр Zoom

Что такое НДС?

НДС — это сокращение от «Налог на добавленную стоимость».НДС обычно уплачивается при продаже товаров и / или услуг. Он применяется к большинству товаров и услуг, которые покупаются и продаются для использования или потребления в Европейском Союзе. Это налог на потребление , потому что в конечном итоге он оплачивается конечным потребителем.

Кто должен платить НДС?

Как правило, счет по НДС выставляется поставщиком, который продает товары или услуги, и взимается с покупателя. Впоследствии поставщик отчитывается и перечисляет собранный НДС в налоговые органы.

Если вы являетесь бизнес-клиентом, вы должны предоставить свой идентификационный номер плательщика НДС компании Zoom (подробнее о том, как это сделать, см. Ниже «Как мне ввести свой идентификатор плательщика НДС?»). Если номер НДС действителен, НДС не будет взиматься с поставок, произведенных для вас компанией Zoom. Если у вас нет номера плательщика НДС, НДС будет взиматься с поставок, произведенных для вас компанией Zoom.

Обратите внимание, что предоставленный вами номер плательщика НДС должен быть зарегистрирован в базе данных VIES, чтобы считаться действительным. Zoom будет использовать базу данных VIES (официальная база данных для проверки действительности номеров НДС, выданных государствами-членами ЕС) для проверки номеров НДС, предоставленных через платежный портал Zoom.В некоторых государствах-членах ЕС включение номера плательщика НДС в базу данных VIES не происходит автоматически. Таким образом, вам может потребоваться обратиться в соответствующий налоговый орган для включения вашего номера плательщика НДС в базу данных VIES.

Где применяется НДС ЕС?

НДС ЕС применяется к странам-членам ЕС. Страны, которые в настоящее время являются государствами-членами Европейского Союза: Австрия, Бельгия, Болгария, Хорватия, Кипр, Чешская Республика, Дания, Эстония, Финляндия, Франция, Германия, Греция, Венгрия, Ирландия, Италия, Латвия, Литва, Люксембург, Мальта, Нидерланды, Польша, Португалия, Румыния, Словакия, Словения, Испания, Швеция.

Для целей НДС Соединенное Королевство будет по-прежнему рассматриваться как государство-член ЕС до 31 декабря 2020 года.

Обратите внимание, что другие европейские страны, не являющиеся членами ЕС, могут иметь свою собственную систему НДС. Пожалуйста, обратитесь к часто задаваемым вопросам для других стран для получения дополнительной информации.

Включены ли Норвегия и Швейцария в ЕС?

Норвегия и Швейцария не являются членами ЕС. Пожалуйста, обратитесь к часто задаваемым вопросам для этих стран для получения дополнительной информации.

Что такое идентификационный номер плательщика НДС?

Идентификационный номер плательщика НДС или регистрационный номер плательщика НДС — это уникальный номер, который идентифицирует регистрацию компании в качестве плательщика НДС. Zoom не будет взимать НДС с клиентов, у которых есть действующий номер НДС (как показано в базе данных VIES).

Есть ли у Zoom идентификационный номер плательщика НДС?

Zoom не имеет регистрации плательщика НДС в каждой отдельной стране-члене ЕС. Вместо этого Zoom регистрируется в качестве плательщика НДС через службу единого окна Mini, не входящую в Союз («MOSS») в ЕС.

Схема MOSS, не входящая в Союз, представляет собой упрощение, доступное для налогообязанных лиц, которые не зарегистрированы в ЕС, для сбора и перечисления НДС на поставку телекоммуникационных и / или оказываемых в электронном виде услуг для некоммерческих клиентов в государствах-членах ЕС.

Схема MOSS позволяет поставщикам телекоммуникационных и / или электронных услуг некоммерческим клиентам избежать индивидуальной регистрации в каждом государстве-члене ЕС.

Zoom выбрала в качестве страны идентификации для целей MOSS Нидерланды.

Какая ставка НДС применяется, та, где находится покупатель, или та, где находится идентификационный номер плательщика НДС Zoom?

Zoom обычно взимает ставку НДС, применимую в зависимости от местонахождения покупателя. Это основано на местонахождении адреса «Кому», на который могут быть сделаны перекрестные ссылки с другой информацией.

Какие исключения доступны и как клиент уведомляет Zoom?

С клиентов, которые предоставили действительный номер плательщика НДС (как показано в базе данных VIES), Zoom не взимает НДС.Из-за структуры системы НДС никаких других льгот не предусмотрено.

Как мне ввести свой номер плательщика НДС?

Чтобы ввести идентификационный номер плательщика НДС, выполните следующие действия:

- Войти в портал Zoom

- В разделе «Управление учетной записью» выберите страницу выставления счетов.

- В разделе Контактное лицо по счетам выберите вариант редактирования номера плательщика НДС (который отображается после поля Адрес контактного лица по счетам)

- Введите свой идентификационный номер плательщика НДС и сэкономьте

Что произойдет, если у меня нет идентификационного номера плательщика НДС?

Если покупатель не может предоставить действительный номер плательщика НДС (как показано в базе данных VIES), Zoom будет взимать НДС с поставленных вам товаров.

Мне нужен номер плательщика НДС Zoom?

Нет, Zoom зарегистрирован в качестве плательщика НДС по схеме MOSS, не входящей в Союз, и поэтому не имеет индивидуальной регистрации НДС в каждом государстве-члене ЕС.

Если вы указали свой номер НДС, и ваш номер НДС отображается как действительный в базе данных VIES, Zoom не будет платить местный НДС. В этом сценарии услуга квалифицируется как услуга B2B, о которой вам может потребоваться указывать в своей периодической декларации по НДС в соответствии с механизмом обратного начисления как услуга, приобретенная за пределами ЕС.НДС, учитываемый по обратному начислению, может быть возмещен в той же декларации по НДС, что и входящий НДС, если ваша коммерческая деятельность дает вам право на возмещение входящего НДС.

Как Zoom определяет, к каким клиентам применяется НДС в ЕС?

Если вы не предоставили действительный номер плательщика НДС (как показано в базе данных VIES), Zoom применит НДС в зависимости от местоположения страны «Кому», указанной Заказчиком. Эта информация может быть сопоставлена с другими данными для проверки правильности страны «Продано».

Будет ли применяться НДС, если компания из ЕС приобретает Zoom для своего местоположения в США?

Если адрес «Кому» находится в США, даже если материнская компания или платежный адрес находятся в ЕС, НДС не взимается.

НДС, как правило, будет применяться только в зависимости от местоположения «Продано». Однако информация о проданных товарах может быть сопоставлена с другими данными для проверки правильности адреса «Продано».

Почему мой номер плательщика НДС отображается в разделе «Контактное лицо для выставления счетов», если применение НДС основано на местонахождении проданного товара?

Обычно местоположение «Контактное лицо по счетам» и «Кому продано» совпадают.Клиентов сначала просят указать местоположение «Контактное лицо для выставления счетов», которое служит местоположением «Кому продано» (если только адрес «Кому продано» не указан как другое местоположение, когда клиенты находятся на борту). Номер плательщика НДС запрашивается, если место продажи «Кому» находится в ЕС.

Если контактное лицо для выставления счетов и контактное лицо «Продано» находятся в разных местах, НДС будет взиматься в зависимости от местоположения, в котором «Продано». Обратите внимание, что местоположение «Продано» может быть сопоставлено с другой информацией для подтверждения ее точности.

Существует ли минимальный порог покупки до применения НДС?

Нет. НДС применяется ко всем продажам услуг Zoom, для которых клиент не предоставил действующий номер плательщика НДС (указанный в базе данных VIES).

Есть ли форма, которую благотворительная организация может отправить, показывая, что она освобождена от налогов, вместо того, чтобы вводить идентификационный номер плательщика НДС?

Благотворительные организации, которые не ведут никакой деятельности, в большинстве случаев не будут регистрироваться для уплаты НДС. Поскольку благотворительные организации обычно не занимаются экономической деятельностью (т.например, продажа товаров / услуг за вознаграждение), в большинстве случаев они не имеют номера плательщика НДС. Таким образом, благотворительные организации могут по-прежнему взимать НДС с товаров, приобретаемых у Zoom.

Применяется ли исключение по статье 151 к услугам, предоставляемым Zoom?

Статья 151 Директивы ЕС по НДС содержит исключение для поставок в международные организации (например, НАТО или посольства, учрежденные в ЕС). Поскольку Zoom находится в США, его поставки международным организациям в ЕС в принципе облагаются НДС ЕС.Если вы обычно полагаетесь на освобождение от налогов по статье 151, то вы можете подать в местные налоговые органы заявление о возмещении НДС в отношении НДС, взимаемого с вас компанией Zoom.

Исключение составляют случаи, когда клиент обращается в налоговые органы страны, в которой он зарегистрирован в качестве плательщика НДС, за письменным заявлением (свидетельством об освобождении) о том, что услуги, приобретенные у Zoom, могут рассматриваться как освобожденные от НДС в соответствии со статьей 151.

Если налоговые органы примут ваше заявление и предоставят вам письменное заявление, подтверждающее, что поставки, произведенные Zoom, могут рассматриваться как освобожденные от НДС, пожалуйста, предоставьте копию заявления из налоговых органов по адресу https: // support.zoom.us/hc/en-us/requests/new?ticket_form_id=360000983032.

В выписке должно быть указано ваше зарегистрированное название компании, а также ссылка на то, что поставки Zoom могут рассматриваться без НДС.

Есть ли у меня как у клиента какие-либо обязательства по уплате НДС?

Если вы предоставили действительный номер плательщика НДС (как показано в базе данных VIES), с вас не будет взиматься НДС. Однако вам может потребоваться сообщить о покупке услуг в декларации по НДС с помощью механизма обратного начисления.

Что делать, если у меня есть номер плательщика НДС, но я забыл его ввести?

Номер плательщика НДС можно ввести в любое время. Если ввести до следующего счета-фактуры, Zoom не будет взимать НДС со следующего счета-фактуры или будущих счетов, выставленных вам. Если номер НДС не введен при выставлении следующего счета-фактуры, НДС будет взиматься до тех пор, пока не будет введен действительный номер НДС (как показано в базе данных VIES).

Если введен действительный номер НДС и НДС ранее был начислен по счетам, выставленным вам, то по вашему запросу Zoom может возместить любой НДС, включенный в счета, выставленные за тридцать дней до предоставления действительного номера НДС.Однако НДС не будет возвращен по счетам, выставленным за пределами этого тридцатидневного периода.

Если я введу свой номер плательщика НДС, будет ли Zoom выставлять мне счет?

Да. Zoom выставит счет на все поставки для бизнес-клиентов.

В счете, который вы получаете от Zoom, если вы ввели свой номер плательщика НДС в свою учетную запись Zoom, в счете будет указан ваш номер НДС, название компании, а также другие детали, относящиеся к расходным материалам, которые Zoom производит для вас. Однако в счете-фактуре не будет отображаться местный номер плательщика НДС для Zoom, поскольку Zoom не зарегистрирован напрямую в качестве плательщика НДС ни в одном государстве-члене ЕС.

Если у меня нет номера плательщика НДС, получу ли я счет?

Если вы не предоставите номер плательщика НДС, местный НДС будет взиматься с поставок, произведенных для вас компанией Zoom.

Для поставок физическим лицам, не имеющим статуса НДС, Zoom собирает и перечисляет этот НДС посредством упрощения MOSS и выбрал Нидерланды в качестве страны идентификации для отчетности MOSS.

Согласно правилам MOSS требования к выставлению счетов, которые применяются к Zoom, — это требования к выставлению счетов, которые применяются в стране идентификации, которой для Zoom являются Нидерланды.В соответствии с голландскими правилами НДС не существует формального требования выставлять счет-фактуру для поставок физическим лицам, не зарегистрированным в качестве НДС.

Схема принятия решений — буду ли я платить НДС?

Заявление об ограничении ответственности

Каждый клиент уникален, как и его налоговые обстоятельства. Вышеуказанная информация должна рассматриваться не как налоговая консультация, а как общий обзор соответствующих налоговых правил. Zoom не может предоставить вам налоговую консультацию для вашей индивидуальной ситуации, поэтому мы настоятельно рекомендуем обратиться к профессиональному налоговому консультанту за индивидуальным советом.

Возврат НДС в Великобритании: сроки, платежи и штрафы

- НДС в Европе

- НДС в Великобритании

- Возврат НДС в Великобритании

Периодичность возврата НДС в Великобритании

Как правило, в Великобритании ежеквартально подаются деклараций по НДС.

Ежемесячные декларации по НДС могут быть затребованы налогоплательщиком в случае регулярных платежей трейдеров (например, частых экспортеров). HMRC также может попросить компанию производить ежемесячные платежи по счету.Эти платежи представляют собой авансовые платежи, которые вычитаются из общей суммы квартальных платежей при подаче квартальной декларации по НДС. платежей на Счет являются обязательными для предприятий с обязательством по НДС, превышающим 2,3 миллиона фунтов стерлингов.

В Великобритании квартальный период не всегда следует за календарным кварталом. Компании будут выбирать квартальный период при регистрации для онлайн-услуг НДС.

Ежегодная декларация НДС разрешается, если ваш налогооблагаемый оборот составляет менее 1,35 миллиона фунтов стерлингов.Схема годового учета НДС требует внесения авансовых платежей в течение года. Только одна декларация подается за полный 12-месячный период, эта декларация может потребовать оплаты или возврата в зависимости от авансовых платежей, внесенных в течение года. Более подробная информация о ежегодном учете НДС доступна в онлайн-информации, опубликованной официальными органами.

Когда наступает срок подачи декларации по НДС

Проверьте срок подачи декларации по НДС и крайний срок оплаты в своем онлайн-аккаунте HMRC.Как правило, сроком для подачи и уплаты налоговой декларации в Великобритании является 7 -й день второго месяца , следующего за отчетным периодом.

Более подробную информацию о применимых сроках можно найти здесь.

У предприятий, участвующих в ежегодной схеме учета НДС, разные сроки. Эти сроки публикуются налоговыми органами.

Кроме того, у предприятий, использующих схему «Платежи по счету», разные сроки. Вы можете проверить их в онлайн-информации, опубликованной властями.

Если срок платежа приходится на воскресенье или государственный праздник, дата переносится на предыдущий рабочий день.

Платежи НДС в Великобритании

НДС в Великобритании можно уплатить с помощью разных систем. Налоговые органы принимают BACS, CHAPS, прямой дебет, кредитную карту или платежи через онлайн-телефонный банкинг. Банковские реквизиты меняются в зависимости от используемого метода. Налогоплательщикам также следует учитывать применимые задержки до вступления платежа в силу, поскольку существует риск задержки платежа из-за этой задержки.

Незарегистрированные компании часто производят платежи с зарубежных счетов. Реквизиты, которые будут использоваться для этих платежей, следующие:

Номер IBAN: GB36BARC20051773152391

Код BIC: BARCGB22

Владелец счета: HMRC НДС

Адрес банка: Barclays Bank PLC; Черчилль-плейс, 1; Лондон; E14 5HP; Объединенное Королевство.

Ссылка, которая должна быть включена при уплате НДС с зарубежного банковского счета, — это номер плательщика НДС компаний.Вам следует дважды проверить приведенную выше информацию, прежде чем совершать платеж в HMRC.

Дополнительную информацию о налоговых платежах в Великобритании можно найти в руководстве по уплате НДС, опубликованном HMRC.

Возврат НДС в Великобритании

Выплаты по НДС в размереавтоматически возвращаются налоговыми органами Великобритании на банковский счет компании в Великобритании. Перенести кредит НДС на следующий отчетный период невозможно. Обычно возврат НДС занимает от 10 до 15 дней со дня подачи декларации по НДС.

Банковский счет в Великобритании является обязательным для получения возмещения посредством банковского перевода. Если у вас нет счета в Великобритании, HMRC выдаст чек на имя компании, который можно обналичить на счет в зарубежном банке. Если этот чек нельзя обналичить, компании необходимо будет открыть банковский счет в Великобритании, чтобы получить возмещение НДС. Возврат НДС чеком занимает больше времени.

Налоговые органы могут задать дополнительные вопросы или провести проверку перед принятием погашения. В этих случаях возврат НДС будет отложен.

Более подробная информация доступна в онлайн-правилах, опубликованных властями.

Нулевые декларации Великобритании и корректирующие декларации по НДС

Необходимо подавать нулевую декларацию по НДС, даже если за этот период нет транзакций.

Что касается исправлений, есть два способа исправить вашу декларацию по НДС:

- Способ 1. Исправление ошибки в текущей декларации по НДС. Этот метод можно использовать, если чистая стоимость вашей ошибки не превышает 10 000 фунтов стерлингов или ошибка составляет от 10 000 до 50 000 фунтов стерлингов, но не превышает 1% от поля 6 для текущего периода.

- Метод 2: Подача корректирующего отчета по форме VAT652 или отправка Добровольного раскрытия информации (Уведомление об исправлении ошибок) компетентному налоговому инспектору. Этот метод является обязательным, если чистая стоимость вашей ошибки составляет от 10 000 до 50 000 фунтов стерлингов и превышает 1% от суммы поля 6 за текущий период, в течение которого обнаружена ошибка, или, в любом случае, если ошибка превышает £ 50 000

Дополнительную информацию о том, как исправить вашу декларацию по НДС, можно найти в уведомлении по НДС, опубликованном HMRC, в отношении исправлений в декларации по НДС.

Штрафы по НДС в Великобритании

В следующей таблице представлен режим штрафов по НДС в Великобритании:

Причина

Штраф

Поздняя подача

На практике штрафы за просрочку возврата НДС отсутствуют, если платеж был произведен вовремя. Тем не менее, «Уведомление об ответственности за доплату» может быть инициировано при отсутствии одного возврата. См. Ниже

Просрочка платежа

Власти Великобритании отправляют « предупреждение » при первом пропуске декларации по НДС или уплаты НДС.Предупреждение называется «Уведомление об ответственности за доплату » и дает налогоплательщику 12-месячный испытательный период, в течение которого в случае повторения ошибки взимается штраф в размере

.В случае невыполнения условий Уведомления об ответственности за доплату (например, повторение ошибки), будет применяться дополнительный сбор в размере 2% от подлежащего уплате НДС. Этот штраф увеличится до 5%, 10% или 15%, если ошибка повторится снова. Также будет выпущено расширенное «Уведомление об ответственности за доплату»

Более подробная информация доступна в онлайн-руководстве, опубликованном налоговыми органами

Поздняя регистрация

Таким образом, нет единовременного штрафа за позднюю регистрацию НДС.Тем не менее, штрафы за просрочку уплаты НДС в периоды, когда вы не зарегистрированы в качестве плательщика НДС, будут оштрафованы в следующем размере:

— Опоздание менее 9 месяцев: 5% НДС к уплате

— с опозданием от 9 до 18 месяцев: 10% НДС к уплате

— Опоздание более чем на 18 месяцев: 15% НДС к уплате

Если любая другая покупка по механизму обратной оплаты пропущена, власти Великобритании обычно не применяют никаких штрафов.

Власти могут наложить дополнительные штрафы, особенно в случае мошенничества.

Информацию о штрафах за Intrastat и другие возвраты см. В соответствующем разделе.

Великобритания Дистанционные продажи. НДС на электронную торговлю

Правила НДС для предприятий электронной коммерции, продающих в Великобритании, зависят от местонахождения товаров и использования (или не использования) торговой площадки для продажи ваших товаров.

Существуют разные сценарии, поэтому мы перечислили все эти ситуации, чтобы помочь вам определить, что именно нужно делать вашему бизнесу при продаже только в Великобритании.

Пропустите текст и ознакомьтесь с нашей сводной таблицей о применимых правилах электронной коммерции в Великобритании.Эта статья относится к Великобритании в целом, но при продаже в Северную Ирландию применяются особые правила.

Вы используете Amazon или другую торговую площадкуВы будете использовать торговую площадку, если другая платформа позаботится о порядке, оплате и условиях за вас. В этом случае торговая площадка берет на себя дополнительную ответственность за ваши продажи. Возможны два сценария.

Вы отправляете товары из-за границы в ВеликобританиюЕсли вы являетесь иностранным онлайн-продавцом за пределами Великобритании и ваш клиент из Великобритании делает заказ через онлайн-платформу, правила будут зависеть от суммы вашей продажи.

- Продажи ниже 135 фунтов стерлингов: Предполагаемый поставщик — торговая площадка. Это означает, что для целей НДС вы будете продавать свои товары на торговой площадке, и впоследствии торговая площадка будет взимать НДС с конечного клиента. Именно торговая площадка отвечает за учет и уплату НДС в Великобритании. Вам не нужно регистрироваться в качестве плательщика НДС в Великобритании или оформлять импортный НДС на таможне.

- Продажи свыше 135 фунтов стерлингов: вы платите НДС при ввозе, проходите таможенное оформление и взимаете НДС с продаж своему клиенту.Вам потребуется регистрация плательщика НДС, и ваша транспортная компания (или другая местная компания) должна выступать в качестве косвенного представителя для таможенных целей. Вам также необходимо будет подать декларацию по НДС. Наше пошаговое руководство по импорту товаров в Великобританию и наша статья об учете импортного НДС могут помочь вам. В качестве альтернативы вы можете попросить вашего клиента уплатить НДС и таможенные пошлины «у него или у нее», чтобы вам не приходилось регистрироваться.

Стоимость рассчитывается исходя из стоимости вашей посылки.Поэтому, если вы отправляете более одного продукта, вам нужно будет добавить к общей стоимости доставки.

Если вы продаете покупателю, зарегистрированному в качестве плательщика НДС, через онлайн-торговую площадку и стоимость ниже 135 фунтов стерлингов, торговая площадка не будет взимать НДС. В этих случаях применяется обратная оплата.

Освобождение от налога на низкую стоимость в размере 15 фунтов стерлингов не применяется с декабря 2020 года.

В момент продажи ваши товары находятся в Великобритании (например, на складе в Великобритании)Вы совершите условную продажу на торговой площадке, которая затем будет взимать НДС с конечного клиента.Это правило действует независимо от стоимости продуктов.

Поскольку у вас уже есть запасы в Великобритании, вы должны были импортировать эти продукты и пройти таможенную очистку ранее, поэтому вам нужно будет заполнить всю таможенную документацию, получить номер НДС Великобритании для возмещения НДС на импорт и сообщить о продажах с нулевой ставкой по НДС в Великобритании возвращаться.

Если клиент является компанией, зарегистрированной в качестве плательщика НДС, продавец должен будет учитывать НДС и указывать эту продажу как исходящий НДС в своей декларации по НДС.

Если вы продавец на Amazon, прочтите руководство Amazon по этой теме в своей учетной записи продавца.

Вы используете собственный веб-сайт для продажи своей продукции (без торговой площадки) Вы отправляете товары из-за границы в ВеликобританиюЕсли вы являетесь иностранным онлайн-продавцом за пределами Великобритании и ваш клиент из Великобритании делает заказ через ваш собственный веб-сайт, правила будут зависеть от суммы вашей продажи:

- Продажи ниже 135 фунтов стерлингов: НДС на импорт не взимается. Вы будете взимать НДС в Великобритании со своей продажи и учитывать эту поставку в своей декларации по НДС в Великобритании. Вам по-прежнему потребуется упрощенная таможенная декларация и регистрация НДС для учета этих продаж.Вам также необходимо будет назначить косвенного представителя для таможенных целей.

- Продажи свыше 135 фунтов стерлингов: вы платите НДС при ввозе, проходите таможенное оформление и взимаете НДС с продаж своему клиенту. Вам также понадобится номер плательщика НДС. Прочтите нашу статью о том, как импортировать товары в Великобританию, и наши объяснения по учету импортного НДС, которые помогут вам подготовить декларацию по НДС.

Вы ввезете товар и очистите таможню при ввозе.Затем вы будете взимать НДС со своих продаж клиентам со склада в Великобритании. Для этого вам потребуется регистрация плательщика НДС и назначение косвенного таможенного представителя.

Дополнительная информация о правилах электронной коммерции в ВеликобританииHMRC и правительство Великобритании опубликовали несколько уведомлений и руководств о правилах электронной коммерции для британских и иностранных продавцов.

Налоговые органы Великобритании, контакт

UK имеет специальный отдел для незарегистрированных компаний.Все регистрации НДС для этих предприятий, а также другие вопросы НДС обрабатываются Подразделением по неустановленным налогоплательщикам (NETPU).

Ruby House

8 Ruby Place

Aberdeen

AB10 1ZP

Шотландия

Электронная почта: [email protected]

Teléfono: +44 3000 527458

Зарегистрированные предприятия должны проверить в своем свидетельстве о регистрации плательщика НДС офис, выделенный для компании.

Что такое НДС и как зарегистрироваться

Все владельцы бизнеса должны знать НДС и его значение для их бизнеса.Некоторые предприятия обязаны регистрироваться в качестве плательщика НДС, тогда как другие могут это сделать. Здесь мы рассмотрим все, что вам нужно знать о НДС, в том числе о том, как и когда регистрироваться и почему это может принести пользу вашему бизнесу.

Что такое НДС?

НДС означает налог на добавленную стоимость, и это налог с продаж, взимаемый от имени HMRC. Часть НДС любого дохода никогда не принадлежит бизнесу, поэтому полезно сразу отложить ее в отдельной учетной записи — если у вас есть Starling, вы можете создать для этого место для экономии.Вам разрешается уменьшить сумму, причитающуюся HMRC, на любой НДС, который вы понесли в связи с вашими собственными покупками и расходами, при условии, что у вас есть действующий счет-фактура НДС в качестве доказательства.

На данный момент стандартная ставка НДС составляет 20% для большинства товаров и услуг. Для некоторых товаров и услуг действует сниженная ставка в размере 5%, например, на средства передвижения для пожилых людей. Некоторые вещи не облагаются налогом по ставке 0%, например, рекламные услуги для благотворительных организаций.

Когда регистрироваться для плательщика НДС

Необязательно регистрироваться в качестве плательщика НДС до тех пор, пока ваш облагаемый НДС оборот не превысит или не превысит 85 000 фунтов стерлингов * за любой 12-месячный период.В конце каждого месяца стоит проверять, выставляли ли вы счет на сумму, превышающую эту сумму, за последние 12 месяцев.

Как зарегистрироваться для плательщика НДС

Как только ваш доход достигнет предела в размере 85 000 фунтов стерлингов для вашего облагаемого НДС оборота, вы сможете зарегистрироваться в качестве плательщика НДС онлайн. Некоторые товары и услуги освобождены от НДС, например, образование и здравоохранение.

Когда вы приблизитесь к этому пределу, это может быть момент, когда вы решите привлечь бухгалтера или бухгалтера к ведению вашего бизнеса, а не изучать все правила НДС самостоятельно.Обычно вам придется подавать декларацию по НДС каждый квартал.

Если вы зарегистрированы в качестве плательщика НДС и превышаете пороговое значение в 85 000 фунтов стерлингов, вы должны следовать государственной процедуре создания налоговых цифровых данных (MTD) и использовать программное обеспечение, совместимое с MTD, для подачи деклараций по НДС. Для многих наших клиентов Starling это может быть легко сделано с помощью Business Toolkit, который соответствует последним изменениям MTD.

Плюсы и минусы регистрации НДС

Некоторые предприятия предпочитают подождать, пока они не будут обязаны регистрироваться для уплаты НДС, особенно если они продают товары клиентам или физическим лицам, не зарегистрированным в качестве плательщиков НДС (в этом случае ваш бизнес сразу окажется на 20% дороже).Однако есть также несколько веских причин, по которым вы можете добровольно зарегистрироваться до достижения порогового значения НДС, например, требовать возмещения НДС на приобретенные вами товары. Узнайте больше обо всех преимуществах регистрации НДС.

* текущий лимит 2020/21

Должен ли я добровольно регистрироваться в качестве плательщика НДС?

Из всех областей, в которых мы платим налоги, наибольшую путаницу у владельцев бизнеса, вероятно, вызывает НДС. Налог на добавленную стоимость применяется ко всему, что мы покупаем и продаем, и если ваш бизнес превышает определенный порог, у вас нет другого выбора, кроме как зарегистрироваться в качестве плательщика НДС.Однако для предприятий, не достигших этого лимита, вы можете зарегистрироваться добровольно. Но когда это хороший шаг для вашего бизнеса?

Обязательная регистрация НДС

В течение 12 месяцев, если ваши налогооблагаемые поставки превышают текущий порог, у вас нет другого выбора, кроме как зарегистрироваться для уплаты НДС. На данный момент эта сумма составляет 83 000 фунтов стерлингов, поэтому, если ваш годовой оборот превышает эту цифру, компания должна зарегистрироваться для уплаты НДС.

Эта цифра относится к обороту, а не к прибыли, так что это цифра до того, как вы оплатите какие-либо расходы или не учитываете другие налоги или национальное страхование.Он также должен учитывать все налогооблагаемые поставки, даже если ставка составляет 0%, что вызывает путаницу у многих владельцев бизнеса. Единственные пункты, которые не нужно принимать во внимание, — это те, которые освобождены от НДС, поэтому иметь под рукой кого-то, кто разбирается в тонкостях НДС, — хорошая идея.

Добровольная регистрация

Но почему предприятия, которые находятся ниже этого порога, решают, что в любом случае может быть выгодно зарегистрироваться для уплаты НДС? Это серьезное решение, и его нельзя принимать без консультации специалиста.Но это может принести пользу.

Две основные причины для этого — возврат НДС и создание положительных впечатлений у клиентов. Когда вы начисляете НДС на свои товары и услуги после регистрации в качестве плательщика НДС, вы можете вернуть этот НДС, взимаемый с вас другими предприятиями, — известный как предварительный налог. Если ваш входящий налог превышает ваш исходящий налог за какой-либо период, вы сможете потребовать обратно разницу в HMRC.

У клиентов также есть положительные впечатления, когда бизнес зарегистрирован в качестве плательщика НДС, и это положительное впечатление может стоить работы.В противном случае вас могут посчитать «малым» предприятием, и если вы имеете дело с крупными компаниями, это может снизить вероятность того, что они будут иметь с вами дело. С другой стороны, если вы имеете дело с другими предприятиями или клиентами аналогичного размера, это может быть не так важно.

Отказ от постановки на учет по НДС

Нельзя сказать, что регистрация в качестве плательщика НДС выгодна, и есть некоторые недостатки, которые следует учитывать при принятии решения.

Во-первых, после регистрации в качестве плательщика НДС вам может потребоваться дополнительная плата за продукты или услуги, так как вам придется добавить эту цифру к цене.Вы можете вернуть его через систему, но всегда есть вероятность потерять клиентов из-за повышения цен, особенно если они сами не могут потребовать возврата НДС.

Кроме того, если ваш исходящий налог превышает предварительный, вам может потребоваться заплатить деньги в HMRC за разницу. Это может вызвать проблемы с денежным потоком и означает, что вы не сможете точно спрогнозировать прибыль за период.

Существует также проблема увеличения количества документов для заполнения деклараций по НДС, которые необходимо делать ежеквартально.Требуется наличие элемента учета НДС для бухгалтерского учета, а также наличие процедур отчетности, которые могут стоить дороже. Также могут быть наложены штрафы и штрафы за опоздание.

Снять регистрацию предприятия по НДС

Если вы решите добровольно зарегистрироваться в качестве плательщика НДС и обнаружите, что отрицательные стороны выходят за рамки положительных, то можно отменить регистрацию предприятия для уплаты НДС. Пока ваш бизнес находится ниже порогового значения, у HMRC, как правило, не будет проблем с отменой регистрации бизнеса.

Вы также должны отменить регистрацию, если ваша компания перестает производить налогооблагаемые поставки или становится частью группы. Изменение юридической структуры бизнеса или его продажа также будут означать, что его необходимо будет снять с регистрации.

Если вы решите полностью прекратить торговлю, вам нужно будет уведомить HMRC и Регистрационную палату. Вы можете узнать больше о том, кого вы должны сообщить, если ваша компания не занимается обучением, здесь.

Заключение

НДС— сложный вопрос, и помощь часто имеет решающее значение при принятии решения о том, следует ли вашему бизнесу регистрироваться добровольно и какие изменения необходимо внести, чтобы учесть это изменение.Это может быть хорошим способом получения дополнительного дохода для бизнеса, если это правильный выбор, но его следует делать с осторожностью.

Что такое НДС, сколько он стоит и сколько взимать?

Если вы ведете бизнес и продаете товары или услуги, вы обязаны взимать налог с большинства товаров, если ваш бизнес превышает минимальный порог оборота.

В Великобритании налог на добавленную стоимость или НДС взимается предприятиями, а затем перечисляется правительству.Он применяется к объектам налогообложения в зависимости от их стоимости, которая меняется на всех этапах производства объекта.

Этот налог отличается от налога с продаж тем, что НДС взимается во время сборки и оплачивается как предприятиями, так и потребителями, тогда как налог с продаж взимается в конечной точке покупки и оплачивается исключительно потребителями. Налог с продаж и НДС объединены в одну строку в квитанции конечного пользователя и помечены как «НДС». Бизнес собирает эту сумму, которую платит клиент, и затем передает ее правительству.

Важно понимать, как работает НДС и как правильно рассчитать сумму, применимую к вашему бизнесу.

В этой статье рассказывается о текущих ставках НДС, о том, как зарегистрироваться для уплаты НДС и как правильно взимать НДС.

Кроме того, мы познакомим вас с некоторыми альтернативными схемами НДС, призванными упростить весь процесс для малого бизнеса.

Содержание

Что такое НДС?

Налог на добавленную стоимость или НДС — это форма налога, который взимается при покупке определенных облагаемых налогом товаров и услуг.

Как предприятия, так и потребители облагаются НДС; будь то производитель, закупающий сырье, или покупатель, покупающий напрямую у компании.

Рассматривайте НДС как вид налога с продаж, который представляет собой «добавленную стоимость» продукта между поставщиком и покупателем.

Как упоминалось выше, разница между НДС и налогом с продаж заключается в том, что последний уплачивается раз, — при продаже товара.

НДС, с другой стороны, должен уплачиваться каждый раз, когда товар продается — от производителя к оптовику, от розничного продавца к покупателю.

НДС обычно пересылается покупателю. Это делается для того, чтобы компании могли просто вернуть НДС, который они уплачивают государству в ходе ведения бизнеса.

| Обстоятельства | Порог |

| Регистрация НДС | Более 85 000 фунтов стерлингов |

| Регистрация для дистанционной продажи товаров в Великобритании | Регистрация более 70 000 фунтов стерлингов |

| Более 85000 фунтов стерлингов | |

| Порог отмены регистрации | Менее 83000 фунтов стерлингов |

| Заполнение упрощенного списка продаж ЕС | 106 500 фунтов стерлингов или меньше и поставки в страны ЕС на сумму 11000 фунтов стерлингов или менее |

Если ваша компания ежегодно осуществляет продажи сверх установленного лимита регистрации НДС, вы должны зарегистрировать свою компанию для уплаты НДС, независимо от типа вашего бизнеса.

Текущий предел регистрации НДС составляет 85 000 фунтов стерлингов. Если ваш бизнес не достигает этого предела на постоянной 12-месячной основе, вам не требуется регистрироваться.

Если вы превысите лимит, вы должны зарегистрироваться в качестве плательщика НДС в течение 30 дней после окончания месяца, в котором вы превысили лимит. Кроме того, если вы прогнозируете, что ваши продажи превысят минимальный порог в течение 12-месячного периода, вам необходимо уведомить HMRC. После регистрации вам необходимо будет официально взимать НДС, а дата начала известна как дата вступления в силу регистрации (EDR).

Например, если вы превысите порог регистрации 22 июня, вы должны будете зарегистрироваться 30 июня. Вы должны уведомить HMRC до 29 июля, то есть в течение 30 дней с конца месяца, в котором вы превысили порог. Ваш EDR, или официальная дата регистрации, будет 1 августа. Это известно как ретроспективный взгляд .

Если вы прогнозируете, что вы превысите порог, но еще не превзошли его, то вы несете ответственность со дня, когда вы впервые сформировали этот прогноз.Если этот день выпадает на 20 марта, вы должны уведомить HMRC в течение 30 дней с 20 марта или до 19 апреля. Таким образом, вашим EDR будет день, в который вы сформировали прогноз, или 20 марта. Это называется прогнозом на . .

Если вы не зарегистрируетесь вовремя, вы все равно обязаны платить НДС с момента получения права на участие в программе. HMRC может взимать штраф в зависимости от суммы вашей задолженности и опоздания с регистрацией, но это зависит от конкретного случая.

Добровольная регистрация плательщика НДС

В любой момент вы можете добровольно зарегистрироваться для плательщика НДС, даже если знаете, что не превысите пороговое значение.Процесс добровольной регистрации такой же, как и для предприятий, которые обязаны регистрироваться.

После регистрации вы имеете право требовать возврата НДС, взимаемого с вас другими компаниями. Этот шаг имеет несколько преимуществ и недостатков.

Это огромное преимущество для предприятий, которые еще не достигли порогового значения, но хотят получить финансовые выгоды от возврата НДС, взимаемого с других предприятий.

Примечание: Вы можете вернуть НДС в течение года, только если вы участвуете в программе со стандартной ставкой.У HMRC есть несколько альтернативных схем НДС, на которые вы также можете подать заявку. Ниже мы подробно рассмотрим все возможные схемы уплаты НДС.

Например, вымышленный бизнес по производству браслетов LocalLink приближается к обороту в 55 000 фунтов стерлингов в первый год. Поскольку они ниже порога НДС, они не обязаны регистрироваться в качестве плательщика НДС. Однако их поставщики зарегистрированы как плательщики НДС и поэтому взимают с них плату НДС каждый раз, когда они покупают новую партию материалов.

Команда LocalLink решает, что они хотят вернуть уплаченный НДС, поэтому они принимают меры для добровольной регистрации в качестве плательщика НДС.Теперь LocalLink необходимо начать взимать НДС со своих клиентов. Если сумма, которую они платят поставщикам, превышает сумму, которую они взимают со своих клиентов в конце продажи, они могут вернуть разницу в своей декларации по НДС.

Еще одним преимуществом добровольной регистрации в качестве плательщика НДС является то, что это делает ваш бизнес более устоявшимся. Если вы не обязаны регистрироваться, мир узнает, что ваш оборот составляет менее 85 000 фунтов стерлингов. После регистрации ваши клиенты и поставщики будут считать, что ваш оборот превышает минимальный порог, что повысит ваш авторитет и впечатления.

Тем не менее, хотя преимущества сильны, есть несколько ключевых недостатков. Регистрация в качестве плательщика НДС означает больше документов и сроков, которые нужно отслеживать. Это добавляет дополнительный шаг к вашему учетному процессу и процедурам отчетности. Если это приведет к лишнему времени, на которое вы не можете себе позволить, возможно, это не стоит потенциальных выгод.

Кроме того, если вы продаете расходные материалы предприятиям, не зарегистрированным в качестве плательщика НДС, ваши счета могут внезапно увеличиться на 20%. Точный процент, который вы должны взимать, зависит от вашей отрасли, и мы обсудим это подробно ниже.Если ваши клиенты не могут вернуть уплату НДС, они могут выбрать более дешевого поставщика или поставщика, не зарегистрированного в качестве плательщика НДС, чтобы сократить свои расходы.

НДС также будет передан вашим клиентам, а это означает, что стоимость ваших товаров или услуг вырастет. Вам решать, хотите ли вы переложить полную сумму на своих клиентов или снизить цены, чтобы компенсировать разницу.

Наконец, если по какой-либо причине с вас взимается больше НДС, чем вы можете передать своим клиентам, вам может потребоваться заплатить больше HMRC, чтобы самостоятельно компенсировать разницу.

Перед принятием решения внимательно оцените, как добровольная регистрация в качестве плательщика НДС повлияет на ваш бизнес.

Обязанности по НДС

После регистрации вы должны начать подавать свой НДС в налоговые декларации. Это относится как к НДС, который вы взимаете с клиентов, так и к НДС, который вы платите другим предприятиям за товары и услуги.

Сумма, которую вы взимаете с поставщиков, клиентов или клиентов, называется выходным налогом . Другой способ представить это: отправляет из счет-фактуру покупателю.

И наоборот, сумма, которую вы должны другим предприятиям при покупке товаров, услуг или материалов, называется предварительным налогом . Думайте об этом как о счетах-фактурах , приходящих в , которые вы должны затем оплатить.

В своей налоговой декларации по НДС вы должны указать НДС на полную стоимость того, что вы продаете или покупаете. Таким образом, сюда входят налоги как на выпуск, так и на входящие ресурсы.

Как уже упоминалось ранее, компании, зарегистрированные в качестве плательщиков НДС, имеют две основные обязанности:

- Начисление НДС на ваши товары или услуги .Если вы заплатили НДС больше, чем заплатили, вы должны уплатить разницу в HMRC.

- Добровольное возмещение НДС, уплаченного за товары или услуги. В случае, если вы заплатили больше, чем вы списали, вы можете потребовать разницу в HMRC.

Когда нужно подавать декларации?

В стандартной схеме учета НДС НДС уплачивается ежеквартально после завершения регистрации. Но вы также можете попросить HMRC разрешить вам подавать отчеты на ежемесячной основе.

В соответствии со стандартной схемой учета НДС вы платите НДС за товары, купленные и проданные по мере их появления. Это похоже на метод учета по методу начисления, при котором вы сообщаете финансовую деятельность по мере ее возникновения.

Следовательно, вы должны заплатить или получить НДС в момент выставления или получения счета. Платежи НДС применяются к счетам-фактурам в том квартале, в котором они были получены или выставлены, а не в том квартале, в котором они фактически оплачены.

HMRC даже позволяет вам выбрать начальный квартал, в котором вы хотите подавать свои отчеты.Это может быть сделано для согласования платежей с концом финансового года вашей компании.

Возвраты должны быть отправлены в HMRC и оплачены онлайн в течение 37 дней после окончания квартала.

После регистрации вы должны подать декларацию по НДС, даже если у вас нет НДС для уплаты или возврата.

Оцифровка налогов

Правительство Великобритании пытается оцифровывать налоговую отчетность по НДС и подоходному налогу.

С недавним введением программы Making Tax Digital (MTD) они стремятся упростить подачу налоговых деклараций, помогая компаниям автоматизировать платежи и возвраты.

Эта программа упростит подачу налоговой декларации, положит конец деятельности по уклонению от уплаты налогов и снизит расходы, понесенные HMRC.

Компании с оборотом более 85 000 фунтов стерлингов должны хранить свои записи в цифровом виде, и использовать программное обеспечение для подачи деклараций по НДС за периоды НДС, начавшиеся 1 апреля 2019 г. или позднее.

Полностью оцифрованная система будет к апрелю 2020 года.

GOV.UK имеет пошаговое руководство, которое поможет малым предприятиям соблюдать правила создания цифрового налога на добавленную стоимость.

Совет: Программа Making Tax Digital направлена на повышение эффективности налогового администрирования для вашего бизнеса. Чтобы узнать больше о том, как это повлияет на ваши финансовые операции и отчетность, ознакомьтесь с нашим кратким руководством о том, что означает создание налоговых цифровых данных для вашего малого бизнеса.

Какие существуют сборы и льготы по НДС?

Некоторые товары облагаются НДС, а некоторые предприятия не могут взимать НДС.

Ниже приведены некоторые позиции, по которым начисляется НДС.Их также называют «налогооблагаемыми поставками».

- Продажа товаров или услуг

- Приобретение товаров для коммерческого использования

- Ссуды товаров кому-либо

- Продажа активов

- Комиссионные

- Предметы, потребляемые персоналу (продаются персоналу как обеды в кафе)

- Товары и услуги потреблено по личным причинам

Кроме того, следующие товары не облагаются налогом или не облагаются НДС.

- Страхование

- Почтовые марки или услуги

- Медицинские услуги, предоставляемые врачами

- Товары и услуги, приобретенные для использования за пределами ЕС

- Продажи в рамках хобби, такие как сбор и продажа монет

- Пожертвования на благотворительность, если ничего не получено взамен

- Установленный законом сбор, например сбор за въезд в Лондон

Сколько стоит НДС?

Для любого бизнеса, работающего в Великобритании, существует три различных ставки НДС.Вот ставки НДС на 2019/20

| Ставка | % НДС | Какая ставка применяется к |

| Стандартный | 20% | Большинство товаров и услуг | Сниженная ставка | 5% | Некоторые товары и услуги, например детские автокресла и энергия для дома |

| Нулевая ставка | 0% | Товары и услуги с нулевой ставкой, e.грамм. большая часть продуктов питания и детская одежда |

Стандартная ставка