Налоги в Италии

1 605 просмотров ·

В Италии сложная система налогообложения. Рекомендуем воспользоваться услугами налогового консультанта перед покупкой недвижимости в этой стране.

Налоги при покупке

НДС по ставке 4 % платят те, кто приобретает первичную недвижимость для основного места жительства, по ставке 10 % — те, кто покупает у застройщика «дачу». При покупке второго жилья премиум-класса НДС выплачивается по ставке 22 %.

Покупатели, приобретающие вторичную недвижимость в Италии, платят фиксированный регистрационный взнос. Ставка налога на вторичные объекты для основного места жительства составляет 2 %. Покупатели второго жилья платят по ставке 9 %.

Нотариальные сборы при покупке жилья составляют 2–4 % от оценочной стоимости объекта. В эту сумму входят кадастровый налог и ипотечный взнос — по 50 или 200 евро в зависимости от наличия ВНЖ у покупателя, госпошлина — 230 евро, налог на имущество — 24,71 евро, налог за внесение в государственный реестр — 90 евро и работа нотариуса — примерно 1–2,5 % (при стоимости недвижимости от 300 тыс. до 1 млн евро гонорар составляет 5–7 тыс. евро).

| Первичная недвижимость | Вторичная недвижимость | |||

|---|---|---|---|---|

| Основное место жительства | «Дача» | Основное место жительства | «Дача» | |

| Регистрационный взнос | 200 евро | 200 евро | 2 % | 9 % |

| Кадастровый | 200 евро | 200 евро | 50 евро | 50 евро |

| Ипотечный взнос | 200 евро | 200 евро | 50 евро | 50 евро |

| НДС | 4 % | 10 или 22 % | — | — |

Налоги при владении

В Италии действует единый коммунальный налог на недвижимость. Он включает три налога: муниципальный налог на недвижимость — 0,76 %, который не взимается, если объект является основным местом жительства, налог на вывоз и переработку мусора и муниципальный налог на содержание дорог, уличного освещения и прочее. Общие ставки не превышают 10,6 %.

Он включает три налога: муниципальный налог на недвижимость — 0,76 %, который не взимается, если объект является основным местом жительства, налог на вывоз и переработку мусора и муниципальный налог на содержание дорог, уличного освещения и прочее. Общие ставки не превышают 10,6 %.

Налог на прирост капитала — 20 %. Этот налог не выплачивается, если недвижимость продается после пяти лет владения.

Налог на наследство и дарение — 4–8 % в зависимости от степени родства и стоимости имущества. Имущество стоимостью до 1 млн евро, передаваемое между супругами и детьми, налогом на наследство и дарение не облагается.

| Для супругов и детей, если стоимость имущества превышает 1 млн евро | 4 |

|---|---|

| Для братьев и сестер, если стоимость имущества превышает 100 тыс. евро, родственников, вне зависимости от стоимости имущества | 6 |

| Для тех, кто не является родственниками | 8 |

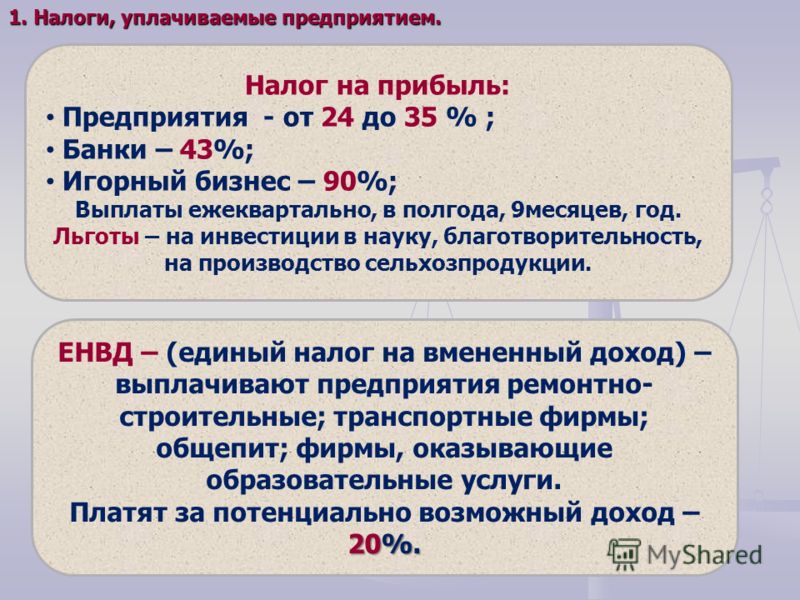

Подоходный налог для физических лиц — 23–43 %, к нему прибавляются налоги на местном уровне.

| Доход, евро | Ставки, % |

|---|---|

| До 15 000 | 23 |

| 15 000 – 28 000 | 27 |

| 28 000 – 55 000 | 38 |

| 55 000 – 75 000 | 41 |

| Свыше 75 000 | 43 |

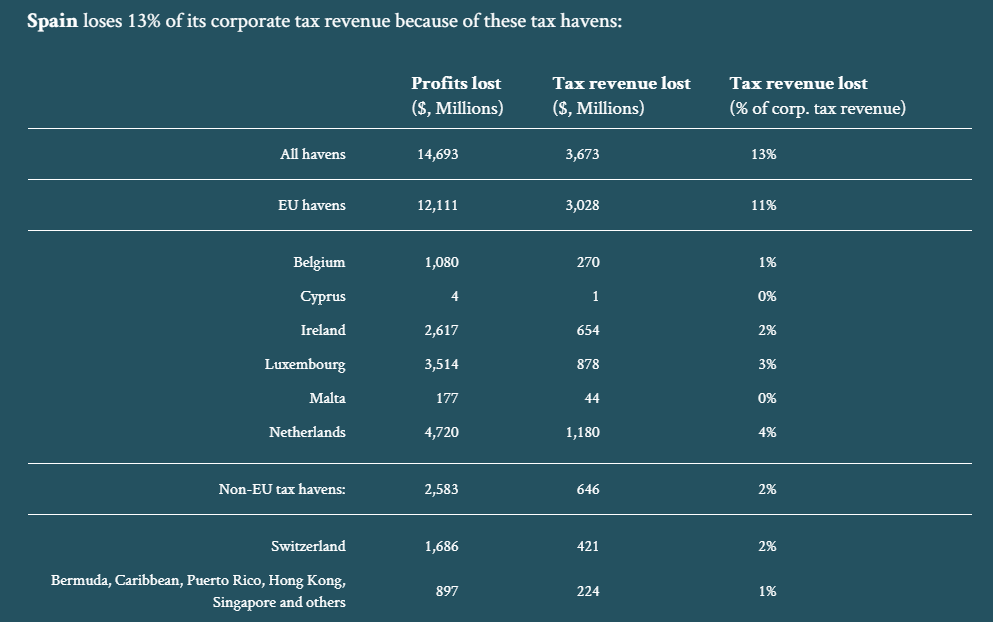

Ставка корпоративного налога — 27,5 %.

Просим обратить внимание, что выше представлена лишь базовая информация о налогах в Италии. Разобраться в нюансах, определить точные размеры налогов и способы их оптимизации вам помогут сертифицированные специалисты по налогообложению в Италии. «Транио» настоятельно рекомендует обратиться к ним перед заключением сделки.

Налоги в Италии — Еврогруппа Консалт

Налогообложение в Италии

предусматривает выплату налогов физическими и юридическими лицами.

Налоговый год в Италии соответствует, как правило, календарному году.

Налогообложение юридических лиц в ИталииНалоговая ставка – 27,5% на налогооблагаемый доход.

Налоги на доходы от участия в корпорацияхИтальянские компании: платят налог 5% от дивидендов. Возможно налогообложение по обязательствам компании при определенных предпосылках.

Иностранные компании: при распределении налогов на источники дохода – налог составляет от 27%.

НСД в Италии (IVA)

Составляет 21%, для ряда товаров – сниженный НДС, от 4 до 10%.

Налогообложение физических лиц в Италии

Для иностранцев, желающих получить ВНЖ в Италии — принципиально важный вопрос показать личные финансовые средства.

Минимум необходимо иметь сумму в размере годового социального платежа, который INSP (аналог нашего пенсионного фонда) устанавливает каждый год.

На 2018 г. была установлена годовая сумма 5830,63 евро (448,51 евро х 13 месяцев). При рассмотрении запросов по выдаче ВНЖ иностранец должен показать наличие как минимум этой суммы + ее половина для каждого члена семьи, находящегося на содержании.

Если речь идет о несовершеннолетних детях до 14 лет (два и более), то минимум должен быть 11661,52 евро только на проживание.

Это сбережения, которые должны быть для проживания в Италии.

Российский гражданин, показав доход и финансовую независимость и получивший в Италии разрешение на пребывание (Permesso di soggiorno) — ВНЖ, с приобретением резиденции в Италии на период свыше шести месяцев, должен будет платить налоги Итальянскому Государству.

Налог на доходы физических лиц в Италии зависит от размера дохода:

От 0 до 15.000 евро – 23%

От 15.001 до 28.000 евро – 27%

От 28.001 до 55.000 евро – 38%

От 55. 001 до 75.000 евро – 41%

001 до 75.000 евро – 41%

Свыше 75.000 евро – 43%

Наши специалисты подберут для Вас бизнес в Италии с учетом более выгодного налогообложения, а также предостатвят информацию о налогах при получении ВНЖ в Италии для индивидуальных предпринимателей.

+7 (495) 774-98-86

КАЛЕНДАРЬ ОПЛАТЫ НАЛОГОВ | |||

Дата | Наименование налога | Описание | Налого-плательщик |

Ежемесячно | |||

16 каждого месяца | Ritenuta d’acconto | Удержание подоходного налога в случае оплаты счетов специолистов (адвоката, нотариуса и т.д.) | Юр.лицо |

16 каждого месяца | IVA mensile | Ежемесячная оплата НДС, в случае если ежегодный объем продаж компании превышает 400.000,00 евро | Юр.лицо |

16 каждого месяца | INPS dipendenti | Отчисления в Пенсионный фонд персонала | Юр.лицо |

16 каждого месяца | IRPEF dipendenti | Подоходный налог персонала | Юр.лицо |

Февраль | |||

16/02 | Autoliquidazione INAIL 1° rata | Отчисления в Страховой фонд 1-й транш | Юр.лицо |

16/02 | Autoliquidazione INAIL Unica rata | Отчисления в Страховой фонд — единоразовый платеж | Юр.лицо |

16/02 | INPS Gestione Commercianti | Отчисления в пенсионный фонд 4-й транш предыдущего года | Физ.лицо |

Март | |||

16/03 | IVA trimestrale | НДС 4-й триместр предыдущего года | Юр. |

16/03 | Tassa Vidimazione Libri Sociali | Налог на регистрацию книг компании | Юр.лицо |

Май | |||

Autoliquidazione INAIL 2° rata | Отчисления в Страховой фонд 2-й транш | Юр.лицо | |

16/05 | IVA trimestrale | НДС 1-й триместр текущего года | Юр.лицо |

16/05 | INPS Gestione Commercianti | Отчисления в пенсионный фонд 1-й транш текущего года | Физ.лицо |

Июнь | |||

16/06 | IRES Saldo + 1°Acconto | Налоги на прибыль за предыдущий год + авансовый платеж за текущий год | Юр.лицо |

IRAP Saldo + 1°Acconto | Региональный налог на производственную деятельность за предыдущий год + авансовый платеж за текущий год | Юр.лицо | |

16/06 | Diritto CCIAA — Sede legale | Единоразовый ежегодный сбор ТПП за юридический адрес компании | Юр.лицо |

16/06 | Diritto CCIAA — Unità Locale | Единоразовый ежегодный сбор ТПП за дополнительный адрес/филиал компании | Юр.лицо |

16/06 | IRPEF Saldo + 1° Acconto | Подоходный налог на доход 2014 года + 1-й авансовый платеж 2015 года | Физ.лицо |

16/06 | IMU + TASI Acconto | Налог на недвижимость + налог на муниципальные услуги за текущий год — авансовый платеж | Физ.лицо |

Июль | |||

31/07 | TARI 1° rata | Налог на вывоз мусора 1-й транш | Физ. |

Август | |||

16/08 | Autoliquidazione INAIL 3° rata | Отчисления в Страховой фонд 3-й транш | Юр.лицо |

16/08 | INPS Gestione Commercianti | Отчисления в пенсионный фонд 2-й транш текущего года | Физ.лицо |

20/08 | IVA trimestrale | НДС 2-й триместр текущего года | Юр.лицо |

Сентябрь | |||

30/09 | TARI 2° rata | Налог на вывоз мусора 2-й транш | Физ.лицо |

Ноябрь | |||

16/11 | IVA trimestrale | НДС 3-й триместр текущего года | Юр.лицо |

16/11 | Autoliquidazione INAIL 4° rata | Отчисления в Страховой фонд 4-й транш | Юр.лицо |

16/11 | INPS Gestione Commercianti | Отчисления в Пенсионный фонд 3-й транш текущего года | Физ.лицо |

30/11 | IRES 2° Acconto | Налоги на прибыль — окончательный платеж за текущий год | Юр.лицо |

30/11 | IRAP 2° Acconto | Региональный налог на производственную деятельность зокончательный платеж за текущий год | Юр.лицо |

30/11 | IRPEF 2° Acconto | Подоходный налог 2-й авансовый платеж 2015 года | Физ.лицо |

Декабрь | |||

16/12 | Saldo IMU + TASI | Налог на недвижимость + налог на муниципальные услуги за текущий год — окончательный платеж | Физ. |

27/12 | IVA acconto relativo all’anno | НДС авансовый платеж по итогам | Юр.лицо |

31/12 | TARI 2° rata | Налог на вывоз мусора 3-й транш | Физ.лицо |

Новости Италии – 1 мая 2019 года вступил в силу налоговый режим, освобождающий от налога на прибыль до 90%

1 мая 2019 года в Италии вступил в силу «декрет», согласно которого, на прибывших с 2020 года работников-резидентов распространяется специальный налоговый режим, освобождающий от налога на прибыль до 90%. Новый режим действует для физических лиц, прибывших в страну для ведения трудовой деятельности.

Поправки включены в Постановление Правительства Италии и вступили в силу, но могут быть изменены по некоторым пунктам во время преобразования документа парламентом в закон, на что отводится 60 дней. В ходе конвертации серьезных изменений по спец режиму не ожидается, за исключением небольших дополнений.

Сумма освобождения от налога на прибыль в Италии

До принятия поправок, сумма освобождения от налога на прибыль физлиц в Италии составляла 50%. В связи с вступившими в силу изменениями, снижение составляет 70% от дохода, получаемого работников на территории Италии. Если раньше приходилось выплачивать в казну от 23% до 43% от прибыли, то по новым правилам всего 30%.

В случае переезда нового резидента в один из районов Южной Италии – Абруццо, Базиликата, Калабрия, Молизе, Апулия, кампания, Сардиния, Сицилия, освобождение составляет 90% (10% дохода облагается налогом).

Условия по освобождению от налога

Специальный налоговый режим на территории Италии будет действовать в течение 5 лет после переезда гражданина в страну, включая год переезда. Распространяется сниженная ставка по налогу только на доход от деятельности, осуществляемой на территории государства.

Также согласно новым поправкам, по истечению 5 летнего срока, работник может продолжать пользоваться спецрежимом по старым условиям (50%) в течение последующих 5 лет, но, только при условии соответствия одному из критериев:

- есть несовершеннолетний ребенок;

- минимум за 12 месяцев до переезда или в течение 1 года после прибытия в страну была приобретена недвижимость в Италии;

- при наличии троих детей в возрасте до 5 лет, сумма освобождения возрастает до 90%.

Согласно новому Указу, требования к бенефициару, желающего воспользоваться спецрежимом по налогу значительно упростили. По новым правилам, специальное освобождение предоставляется любому работнику, предпринимателю и самозанятому гражданину, который переезжает в Италию и соответствует ряду критериев:

- в течение 2-х предыдущих лет проживал за рубежом;

- обязуется проживать в Италии не менее 2-х лет, так как в противном случае, льготы придется возместить налоговым органам;

- основная рабочая деятельность осуществляется на территории Италии.

Также новые поправки касаются итальянских бизнесменов, которые последние 2 года были резидентами другого государства в соответствии с договором против двойного гражданства, но остаются гражданами Италии.

Обратите внимание! Новые поправки будут применяться к физлицам, ставшими резидентами Италии с 2020 года. Если человек переехал в страну раньше, то он имеет право на освобождение от налога на доход по старому режиму – 50%, без возможности продлить срок на дополнительный 5 летний период.

Такие нововведения в налоговом законодательстве Италии делают страну привлекательной для ведения бизнеса, проживания и покупки недвижимости. Наша компания предоставляет услуги по оформлению гражданства Италии, как одной из стран Евросоюза, а также оказывает поддержку по выбору банку и открытию оффшорного счета. Обратиться с вопросами и заявками можно по адресу электронной почты в удобное для вас время info@offshore-pro. info.

info.

Метки: Налог На Прибыль Налоги В Италии Освобождение От Налогов

Британия планирует крупнейшее за десятилетия повышение налогов | 30.08.20

Министерство финансов Великобритании разрабатывает планы крупнейшего повышения налогов за несколько десятилетий для того, чтобы компенсировать потери бюджета из-за общенационального карантина, введенного в связи с пандемией коронавируса. Как сообщает Sunday Telegraph, таким образом глава Минфина Риши Сунак намерен привлекать ежегодно до 25 млрд фунтов (33,3 млрд долларов).

Источники в правительстве рассказали изданию, что чиновники обсуждают возможность повышения с 10% до 20% размера базисной налоговой ставки на продажу активов и с 18% до 20% — налога на продажу второй квартиры или дома. Для более состоятельных граждан, которые платят налоги по повышенной ставке, размер сбора может быть увеличен до 40% (с нынешних 28% и 20%, соответственно). Рассматриваемые предложения также включают в себя уменьшение объема сокращение налоговых льгот для пенсионеров, введение налога на электронные продажи, повышение топливных и иных сборов.

Sunday Times в свою очередь пишет о намерении британского Минфина повысить с 19% до 24% налог на прибыли компаний, что позволит дополнительно привлечь 12 млрд фунтов (16 млрд долларов) в бюджет в следующем году и 17 млрд фунтов (22,7 млрд долларов) в 2023-2024 гг. Эти планы вызывают резкое недовольство бизнеса, который уже понес существенные потери во время пандемии, когда выживание многих компаний оказалось под угрозой.

Однако логика Сунака, как уточняет Sunday Times, заключается в том, что даже после повышения налог на прибыль компаний будет меньше, чем в таких европейских странах, как Германия, Франция, Италия и Испания. При этом бюджетные расходы государства лишь по выплате зарплаты 10 млн человек, которые были отправлены в отпуск из-за пандемии, составили к концу июля 31,7 млрд фунтов (42,3 млрд долларов), увеличиваясь каждый месяц на 14 млрд фунтов (18,7 млрд долларов). На этом фоне размер государственного долга Великобритании в июле впервые преодолел отметку в 2 триллиона фунтов (более 2,6 трлн долларов), превысив размер ВВП королевства.

На этом фоне размер государственного долга Великобритании в июле впервые преодолел отметку в 2 триллиона фунтов (более 2,6 трлн долларов), превысив размер ВВП королевства.

В Италии – новый налог на зарплаты. Теперь в Серию А легче заманить топов — ДжанлукаЛападула — Блоги

Летом 2018-го «Ювентус» взорвал рынок трансфером Криштиану Роналду, побив сразу два рекорда. 100 миллионов евро – самая дорогая покупка в истории Серии А, 31 миллион евро в год – самая большая зарплата в чемпионате Италии.

В прошлом сезоне Криш заработал в 4,4 раза больше, чем второй среди самых высокооплачиваемых игроков «Юве» – Пауло Дибала (7 млн евро). Доход Роналду превзошел зарплатные ведомости девяти клубов Серии А, среди которых попавшая в Лигу чемпионов «Аталанта» (27 млн евро). Но 31 миллион – это чистая зарплата португальца. «Ювентусу» он обходится намного дороже.

Подоходный налог в Италии для физических лиц, которые получают свыше 75 тысяч евро в год, – 43%. Каждый год «Юве» выделяет из бюджета 54,4 миллиона евро на оплату игры Криштиану. Невероятная сумма – только три итальянских клуба («Ювентус», «Лацио» и совсем недавно «Интер») тратили больше на приобретение футболиста.

Однако клубам из других топ-чемпионатов содержать Роналду было бы еще сложнее. Подоходный налог в Испании – 52%, в Германии – 47,5%, в Англии и Франции – 45%. В Италии самые выгодные условия среди первенств большой пятерки, а с 2020 года у местных клубов появится дополнительный козырь. В налоговой системе произошли изменения, после которых привлекать топовых футболистов будет еще легче.

29 июня был принят (158 голосов за в Сенате, 270 – в Палате депутатов) Декрет о росте, согласно которому подоходным налогом облагается только 50% суммы заработка профессиональных спортсменов, приезжающих в Италию из-за рубежа.

Такое уже было в Испании. Там действовал «Закон Бекхэма»По словам создателей закона, который стал носить имя легендарного британского футболиста, он был задуман для привлечения высокооплачиваемых международных руководителей, медиков и ученых. До 2005-го зарубежные граждане, которые жили на территории Испании более 183 дней в год, считались налоговыми резидентами – для них налог составлял от 15% до 43% в зависимости от уровня дохода.

До 2005-го зарубежные граждане, которые жили на территории Испании более 183 дней в год, считались налоговыми резидентами – для них налог составлял от 15% до 43% в зависимости от уровня дохода.

Новый закон предполагал фиксированную ставку в 24%, а доходы, полученные за пределами Испании, налогами не облагались. Этим, в первую очередь, воспользовались футбольные клубы, которые могли приглашать игроков на выгодных условиях. Самым громким трансфером Ла Лиги тогда был переход Дэвида Бекхэма из «Манчестер Юнайтед» в «Реал» – неофициально закон был назван в его честь.

72% тех, кто воспользовался новыми правилами, были футболистами, сообщала Marca. За пять лет в Испанию переехали Криштиану Роналду, Златан Ибрагимович, Кака, Карим Бензема, Арьен Роббен, Уэсли Снайдер, Клаас-Ян Хунтелар, Робиньо и другие звезды. «Реал», подписав Роналду за 94 миллиона евро, побил трансферный рекорд Ла Лиги. Его зарплата в Мадриде (в первый сезон Криштиану получал около 10,5 млн евро) стоила бы клубам АПЛ на 5 миллионов в год больше, чем «Реалу».

«Закон Бекхэма» в первоначальном виде действовал по отношению к спортсменам до 2010-го. Узнав о его отмене, президенты главных клубов страны угрожали забастовкой. «Это конец чемпионата звезд, – говорил вице-президент Лиги Хавьер Тебас. – Через несколько лет Ла Лига станет средненьким турниром, потому что лучшие игроки мира не будут к нам ехать».

Все оказалось не так пессимистично. За девять лет с момента отмены «Закона Бекхэма» в Испании четыре раза обновлялся трансферный рекорд, а испанские клубы шесть раз выиграли Лигу чемпионов.

В первой версии Декрета о росте «Наполи» оказывался в огромном выигрышеЗаконопроект Декрета о росте появился в конце апреля. В нем сообщалось об изменениях в системе налогов для тех, кто приезжает работать в Италию после как минимум двух лет за пределами страны. Речь шла как об итальянцах, так и о гражданах других стран.

Согласно законопроекту, налогом облагались только 30% грязной зарплаты. А для тех, кто переезжал в южные регионы (Абруццо, Молизе, Кампанию, Пулью, Базиликату, Калабрию, Сардинию и Сицилию), – всего 10%.

А для тех, кто переезжал в южные регионы (Абруццо, Молизе, Кампанию, Пулью, Базиликату, Калабрию, Сардинию и Сицилию), – всего 10%.

Цель реформы – вернуть в страну итальянцев, которые выехали за ее пределы, а также привлечь иностранных специалистов за счет налоговой выгоды. Особые привилегии получали компании с юга Италии, который считается неблагополучным и непривлекательным для зарубежных специалистов.

Неаполь – центр Кампании, и если бы закон приняли в первоначальном виде, «Наполи» оказался бы в очень большом выигрыше. В качестве примера рассмотрим ситуацию с Хамесом Родригесом, которого «Наполи» хочет подписать до закрытия трансферного окна. По информации Sky Sport Italia, клуб договорился с колумбийцем о зарплате в 6,5 миллионов евро. По старым правилам «грязными» Хамес обходился бы «Наполи» в 11,4 миллиона евро в год. С подоходным налогом на 10% зарплаты эта сумма составила бы всего 6,9 млн.

В финальной версии закона 30% и 10% применимы к представителям других профессий, но не к спортсменам. Для них ввели специальную норму – налогами облагаются 50% зарплаты.

Новые правила – самые выгодные в топ-чемпионатахСайт Calcio e Finanza цитирует Антонио Томассини и Антонио Лонго, адвокатов международного агенства DLA Piper, которое в конце июля провело в Милане семинар, посвященный значимости Декрет о росте для футбола. Они в один голос утверждают, что новые правила – это настоящая бомба, которая приведет к революции кальчо.

Декрет о росте будет применим к контрактам, которые подписаны летом 2019-го, но только начиная с сезона 2020/21. Например, сумма, которую «Интер» платит по контракту Антонио Конте, снизится на 4,7 млн евро.

Что касается доходов за пределами Италии, то на них налоги не распространяются – достаточно заплатить взнос в 100 тысяч евро в год. Простой способ избежать проблем с налоговой, которые регулярно возникают у футболистов в Испании, – там после отмены «Закон Бекхэма» игроки вынуждены платить налоги и за прибыль, полученную по спонсорским контрактам, которые заключены в других странах..jpg) Из-за этого имиджевые сделки прячут через офшорные компании, что стало причиной массовых исков.

Из-за этого имиджевые сделки прячут через офшорные компании, что стало причиной массовых исков.

«Это самый интересный вариант с налогами среди топовых европейских чемпионатов», – говорит Томассини. «После таких изменений многие профессиональные спортсмены станут более доступными для итальянских клубов, – считает Лонго. – Новый закон исключительно положительно скажется на финансовой ситуации, которая сейчас очень важна в связи с действием ФФП».

***

Если бы «Ювентус» взял Роналду этим летом, а не прошлым, то во втором сезоне сэкономил бы на его зарплате почти 15 миллионов евро. Как раз хватило бы на оклад еще одной звезде.

Фото: Gettyimages.ru/Thananuwat Srirasant, Carlos Alvarez; globallookpress.com/Davide Pischettola/ZUMAPRESS.com

Содержание недвижимости в Италии – налоги и сборы на недвижимость, коммунальные платежи в Италии

В вопросе покупки и содержания недвижимости иностранцы и резиденты Италии обладают одинаковыми правами. Независимо от того, гражданином какой страны вы являетесь, приобрести вы можете абсолютно любой объект недвижимости, даже незастроенный участок. Но есть ли разница в затратах на обслуживание дома? Какие налоги придётся платить обязательно и на какие суммы коммуналки рассчитывать? Читайте в нашей статье.

Содержание статьи

Ежемесячные расходы – обязательные налоги и коммунальные платежи – будут зависеть от конкретной локации и условий содержания дома. Если в России нет разделения по классам энергоэффективности, то европейцам приходится об этом задумываться, так как ресурсы стоят дорого.

К тому же многие налоги здесь закреплены на государственном уровне – к примеру, на облагораживание территории и вывоз мусора. И платить их необходимо, так как штрафы большие.

О том, какими правами обладают иностранцы при покупке недвижимости в Италии, какие расходы в виде налогов и услуг специалистов должны нести, как проходит процесс регистрации сделки, читайте здесь: Процедура приобретения недвижимости в Италии.

Налоги на недвижимость

Один или два раза в год (на выбор) владельцы итальянского жилья должны платить три налога.

-

На владение недвижимостью (IMU – Imposta municipale unica)

Для расчёта данного налога потребуется знать:

- кадастровую стоимость объекта;

- годовую налоговую ставку, которую определила коммуна;

- потенциальный кадастровый доход;

- категорию собственности, чтобы узнать повышающий коэффициент.

Самый непонятный для собственника – четвёртый пункт. Итальянское правительство присваивает категории разным типам собственности. К примеру, престижная недвижимость попадает в категорию А1, виллы у моря – А8, исторические здания – А9.

Узнать категорию стоит ещё до покупки дома, так как повышающий коэффициент может быть очень существенным. Нередко случается так, что невзрачная застройка имеет культурную или историческую значимость. А бывает и так, что, купив квартиру в одной части дома, вы будете платить налог в размере €900 в год, а купив аналогичную в другой – всего €400. Потому что одна часть здания – исторически ценная, а вторая – современная пристройка.

Пример годовой суммы налога на недвижимость в зависимости от типа жилья

- Трёхкомнатная квартира возле моря. Кадастровая стоимость – €120 тыс. Налог – €650.

- Вторичка эконом-класса далеко от моря. Цена – €50 тыс. Налог – €250–300.

- Частная вилла с земельным участком. Стоимость – €200 тыс. Налог – €700.

- Такая же частная вилла, но с бассейном и на морском берегу. Стоимость – €250 тыс. Налог – €1,2 тыс.

Средняя годовая ставка составит 0,4–0,7% от кадастровой стоимости объекта. Но чтобы узнать более точную цифру, перед покупкой выбранного дома или квартиры стоит посетить кадастровый офис. Предварительные примерные суммы можно узнать, воспользовавшись калькулятором.

Предварительные примерные суммы можно узнать, воспользовавшись калькулятором.

-

Муниципальный налог (TASI – Tassa sui servizi indivisibility)

Размер регулирует городской муниципалитет. За счёт этого налога улицы чистые и с освещением, скверы и парки ухоженные, газоны подстриженные, системы канализации и водоотведения стабильно работают.

Конкретная сумма разнится в зависимости от города, коммуны и властей, но никак не связана с типом недвижимости. Предел – €100, среднее значение – €70. Налог будет выше в исторических и/или туристических городах с плотной застройкой, сложной системой коммуникаций. Некоторые мелкие деревни и районы, расположенные ближе к центру полуострова, TASI не платят.

-

Налог на вывоз мусора (TARI – Tassa rifiuti)

Размер TARI зависит от расположения дома, числа жильцов и объёма отходов. Сумма рассчитывается индивидуально. К примеру, если в квартире площадью 150 кв. м в старом городе постоянно проживает два человека, годовой налог потянет примерно на €300. Если площадь жилья 77 кв. м, расположено оно в пригороде, а живёт в ней только один владелец – на €120–150.

- Если вы живёте в Италии всего несколько месяцев в году, можно подать заявку в муниципалитет и сократить размер налога на 30–50%.

- Когда недвижимость сдают в аренду, налог на вывоз мусора обычно платит съёмщик.

Италия, Милан

Когда платить

Крайний срок уплаты налогов на недвижимость зависит от того, одной или двумя частями вы намереваетесь их вносить. В любом случае хотя бы часть оплаты нужно провести до 16 июня. Если вы разбили платёж на две части, вторую обязательно внести до 16 декабря. Если вносите сумму полностью, то до 16 декабря необходимо свериться с актуальными ставками, которые за полгода могут измениться. Если это произошло – придётся доплатить, в противном случае будет «капать» пеня.

Как рассчитать

Есть два бесплатных варианта: рассчитать самому, но при этом приготовиться к ответственности за возможные ошибки, или возложить эту ответственность на коммуну. Второй случай – редкость, так как в большинстве случаев коммуна этим вопросом не занимается.

Второй случай – редкость, так как в большинстве случаев коммуна этим вопросом не занимается.

Из платных способов – нанять налогового консультанта, услуги которого обходятся в €40–100 в зависимости от региона, или обратиться в государственную налоговую службу. Там подобная услуга стоит всего €20–30, но придётся ждать в очереди, так как спрос немалый.

Как оплатить

Приятная новость: всё можно провести удалённо – через интернет-банкинг со своего личного счёта в итальянском банке или через личный кабинет после регистрации на сайте налоговой службы.

Если вы находитесь в Италии, можно также сходить с квитанцией в банк или на почту. Если основную часть времени вы живёте за пределами страны, можете доверить этот вопрос управляющей компании, представитель которой заботится об оплате всех счетов.

Можно ли получить скидку

В Италии существует налоговая льгота Prima casa, которая позволяет:

- Снизить налог при покупке недвижимости до 4%, если речь идёт о новостройке (не старше четырёх лет), или до 2%, если о вторичке. Воспользоваться льготой можно только один раз, независимо от региона, типа жилья и гражданства покупателя. Главное условие – наличие ВНЖ, при этом основным домом должна быть Италия. Можно использовать данное условие, даже если ВНЖ ещё нет, но вы намереваетесь его получить. В таком случае следует обратиться к нотариусу, который рассчитает налог с учётом льготы. Но важно оформить разрешение в течение 18 месяцев – в противном случае придётся внести недостающую сумму и пеню.

- Не платить налог на владение недвижимостью, если у вас есть ВНЖ в Италии и вы живёте в купленном объекте постоянно.

При наличии вида на жительство или ПМЖ можно претендовать на ряд других льгот при определённых условиях (многодетная семья, единственное жильё и т. д.).

Квартиры, которые можно купить в Италии

Коммунальные услуги

Сумма коммунальных платежей разнится в зависимости от размера и инфраструктуры собственности, а также региона, в котором она находится. Расходы могут варьироваться в пределах €500–6000 в год. Самый бюджетный вариант – иметь маленькую квартирку в Калабрии, один из самых дорогих – апартаменты в элитном комплексе в Абруццо или Тоскане. Но и качество жизни в этих регионах заметно разнится.

Расходы могут варьироваться в пределах €500–6000 в год. Самый бюджетный вариант – иметь маленькую квартирку в Калабрии, один из самых дорогих – апартаменты в элитном комплексе в Абруццо или Тоскане. Но и качество жизни в этих регионах заметно разнится.

Плата за кондоминиум

Если вы приобрели квартиру в комплексе, скорее всего, в нём будет придомовой кондоминиум – аналог нашего товарищества собственников. Это сообщество отвечает за общее пространство: лифты, лестницы, придомовую территорию, бассейн. Нанимает садовников, уборщиков, чистильщиков, лифтёров и прочий необходимый персонал, чтобы в здании всегда всё было в порядке.

Плата за кондоминиум общая на дом – она делится в равных пропорциях между всеми собственниками. Если, к примеру, в здании 20 квартир, а общая сумма составляет €4 тыс. в год, каждый владелец будет платить €200. Общая годовая плата может доходить до €6 тыс. в зависимости от оснащённости комплекса.

Примеры (сумма годового платежа)

- Небольшой комплекс на один – три этажа без прилегающей инфраструктуры (нет бассейна, зелёной зоны, детской площадки) – €0–30 (на этаже жильцы убирают самостоятельно либо сами нанимают персонал).

- Средний, не элитный комплекс, но с минимально необходимой инфраструктурой (лифты, зелёная зона, парковка) – от €150.

- Развитый многоэтажный комплекс, в котором есть бассейн, консьерж, сад, детская площадка, лифты, – от €500.

Электричество, газ, вода, интернет

Если подача воды и отопления – центральная, то нередко счёт включают в кондоминиум. Но в большинстве итальянских домов центральная система отсутствует, так как в стране нет собственных ресурсов. Отапливать приходится электричеством или газом, приобретая баллоны. Тарифы разнятся в зависимости от компании-поставщика и конкретного региона.

Квитанции за газ и электричество приходят раз в два месяца. Суммы платежей определяются по счётчикам. Замена сломанного счётчика обойдётся в €50–100. Средние актуальные тарифы:

Средние актуальные тарифы:

- электричество – от €0,25 за кВт·ч (ночью дешевле)

- газ – от €0,22 за куб. м

- вода – от €1,37 за куб. м

- интернет – от €25 в месяц

- TV-антенна – €18–20 в месяц

- абонентская плата за обслуживание сетей, которые поставляют газ и электричество, – €18 в месяц (резиденты) или €25 в месяц (нерезиденты)

- газовый баллон (хватает на два-три месяца) – €40–60

Интересная особенность: за TV-антенну платят все, исключение – невозможность её установить. То есть если даже у вас не подключено телевидение, но сделать это возможно, налог за TV вы всё равно платите.

Чтобы экономить ресурсы, итальянцы используют энергосберегающее оборудование: лампочки, технику с маркировкой А+++, а при покупке дома учитывают его энергоэффективность по присвоенному индексу (A, B, C, D, E, F, G). Кстати, расходы на обогрев дома с индексом A и G могут разниться даже вдвое.

Страховка

Страховать приобретаемое жильё обязательно, только если вы покупаете его в ипотеку. В остальных случаях страховка – по желанию. Цена годового полиса – 1–4% от стоимости недвижимости. Страховая компания может снизить ставку, если вы постоянный клиент и практически не задействуете полис.

Финальная стоимость страховки зависит от компании и конкретных условий. В среднем она составляет €180–200 в год.

Читайте также

Что касается внесения коммунальных платежей – ситуация такая же, как и с налогами: можно платить удалённо через интернет-банкинг или через сайты компаний-поставщиков, а также приходить с квитанциями в банк или на почту. Ещё один вариант – доверить решение этого вопроса управляющей компании.

Италия, Рим

На сколько потянут налоги и коммунальные услуги в Италии

|

Статья расходов |

Квартира в Абруццо, 76 кв. |

Квартира около Римини, 70 кв. м, три человека |

|

Налог на недвижимость |

€0 (по Prima casa) |

€0 (по Prima casa) |

|

Муниципальный налог |

€100 |

€70 |

|

Налог на вывоз мусора |

€130 |

€150 |

|

Плата кондоминиуму |

€420 |

€0 (нет товарищества) |

|

Абонентская плата |

€216 |

€216 |

|

Газ |

€376 |

€750 |

|

Электричество |

€362 |

€420 |

|

Вода |

€0 (включено в плату кондоминиуму) |

€180 |

|

Интернет + TV |

€500 |

€500 |

|

Страховка |

€180 |

€0 |

|

Итого |

€2 085 |

€2 286 |

Все суммы указаны за год.

Италия, Флоренция

Сдача недвижимости в аренду

Доходность. Согласно отчёту аналитического отдела издания Corriere Economia, средний доход от аренды дома площадью 60 кв. м в одном из четырёх крупных городов (Милан, Неаполь, Рим, Турин) составляет 4–6% в зависимости от расположения и конкретного города. При условии что со сдачей жилья нет накладок, а съёмщик регулярно платит.

Аренда. Арендные ставки зависят от региона, периода сдачи и типа жилья. К примеру, сдавать квартиру на побережье с одной-двумя спальнями можно за €500–700 в месяц. Ставки на жильё в Риме или Милане на порядок выше и стартуют с €850–900 для скромной студии.

Налоги. Иностранцы в Италии платят подоходный налог по прогрессивной шкале, в размере 23–43%. Сюда следует прибавить 0,9–1,4% от местных властей и 0,8% дохода на муниципальные сборы. Данные ставки применимы к прибыли, полученной только в Италии, причём между Италией и РФ действует закон об избежании двойного налогообложения.

Налог на доход от аренды (и краткосрочной, и долгосрочной) составляет 21%. Хорошая новость: из суммы дохода можно вычесть до 30% на обслуживание и ремонт жилья (необходимо предъявить чеки) и в результате платить налог с остатка.

Управляющие компании

В Италии в последнее время появляется всё больше управляющих компаний, которые берут на себя полный спектр забот о вашем жилье: следят за состоянием дома или квартиры в отсутствие хозяев и при наличии арендатора, занимаются вопросами клининга, заключением договоров с поставщиками коммунальных услуг и в последующем оплачивают счета, налоги. Берут на себя вопросы ремонта, доставки мебели и нужного оборудования, трансфера, поиска арендаторов.

Ставка на основные услуги управления недвижимостью – в пределах 8–10% от дохода. Оплата счетов, проверка квартиры обойдутся примерно в €200–250 в год, уборка – от €30.

По вопросам управления недвижимостью можно также обратиться в агентство, через которое вы покупали жильё.

Италия, Абруццо

Стоимость жизни в Италии

Аренда недвижимости. €650–1500 в месяц для квартиры 70 кв.м, €450–800 – для однокомнатной. Студии можно найти за €200–300. Конкретная ставка зависит от региона и расположения. Самые низкие арендные ставки – в Калабрии, самые высокие – на Сардинии.

Коммунальные платежи. €170–190 в месяц (опираясь на расчёты выше).

Транспорт. Месячный проездной – €35, стоимость одной поездки – €1,5.

Еда и кафе. Обед или ужин в ресторане среднего класса обойдётся в €15–30. Стоимость продуктов выше, чем в Восточной Европе, но всё же ниже, чем на севере континента. К примеру, пакет молока стоит €1,2, кило риса – €2,0, упаковка яиц (12 шт.) – €2,5, кило куриных грудок – €8,2, кило помидоров – €1,8, кило картофеля – €1,2. В среднем на еду на одного человека уходит €250–300 в зависимости от частоты посещения кафе.

Прочие расходы. Абонемент в фитнес-клуб обойдётся в €40–50, медицинская страховка – в €70–80 в месяц.

В среднем один человек на жизнь в Италии тратит около €1 тыс., если речь идёт о семье из двух человек – €1,6–1,7 тыс.

Читайте также: Как живётся в разных регионах ИталииСредняя зарплата в Италии на 2020-й составляет €29 600 в год, или €2 470 в месяц, до вычета налогов. Между севером и югом существует большая разница в зарплатах: к примеру, в Трентино-Альто-Адидже средняя годовая зарплата – €32 954, а в Базиликате – €25 168. Зарплата (до уплаты налогов) в Mилане – в среднем €35 597 за год, в Риме – €32 224.

Точной ставки минимальной зарплаты в Италии нет – сумма определяется в коллективном договоре конкретной компании. Но самые низкие доходы после вычета всех налогов стартуют с €1 050 для работников сельского хозяйства.

Примеры частных домов и вилл в Италии

Продажа недвижимости

Ситуация на рынке. Согласно данным Статистического комитета Италии, в 2019 году рынок недвижимости страны находился на пути медленного восстановления, но в 2020-м будет просадка, полагают специалисты. Причины – закрытые границы, рост безработицы и карантин.

Тем не менее интерес инвесторов к Италии не затухает. Да и местные жители всё чаще переселяются в южные провинции, а потому интересуются предложениями на рынке. Покупательную способность подпитывают банки, предлагая выгодные программы кредитования и низкие ставки по ипотеке.

Жильё за год, ко второму кварталу 2020-го, подорожало на 3,4–5,5% в зависимости от региона. Риелторы не ожидают глобального обвала рынка и говорят, что больших скидок продавцы не предлагают.

Читайте также: А скидки будут? Что изменилось в недвижимости Италии из-за пандемииНалоги. Если вы нерезидент Италии, налог при продаже – 20–45% от разницы между покупкой и приобретением. Для резидентов есть несколько вариантов.

- Если купленное жильё – первое для собственника и пробыло во владении менее пяти лет, налог платить не нужно. Условие – в течение года приобрести другой дом или квартиру в Италии. В противном случае придётся заплатить 7% от кадастровой стоимости объекта.

- Если объекту более пяти лет и он не первый у собственника, налог составляет 20–45% от разницы между ценой покупки и продажи.

На размер налога также влияет то, в каком регионе находится дом.

Налог на наследование и дарение составляет 4% для супругов и ближайших родственников (стоимость причитающейся доли – не более €1 млн), 6% – для дальних родственников, 8% – для третьих лиц.

Дополнительные расходы. Стоимость услуг риелтора – 2–4% от стоимости сделки. Нотариус берёт за свою работу 1–3% от цены продажи, причём чем эта цена ниже, тем выше ставка. В среднем нотариусу придётся заплатить €2,5–3,0 тыс.

Условия цитирования материалов Prian.ru

Италия — Физические лица — Налоги на доходы физических лиц

Основным подоходным налогом с физических лиц является подоходный налог с физических лиц (НДФЛ), также известный как Imposta sui redditi delle persone fisiche (IRPEF).

В Италии физическое лицо облагается следующими налогами на прибыль:

- Государственный подоходный налог.

- Региональный подоходный налог.

- Муниципальный подоходный налог.

Налоговое обязательство рассчитывается по прогрессивной ставке, а применимые налоговые ставки указаны ниже ( см. Национальный подоходный налог ).

Объем налогообложения в Италии

Налоговый статус физического лица является отправной точкой для применения правильного налогообложения в Италии. Согласно итальянскому налоговому законодательству, как резиденты Италии, так и физические лица-нерезиденты подлежат налогообложению в Италии, но на другой основе.

Физические лица — налоговые резиденты

Физические лица-налоговые резиденты облагаются итальянским личным (или национальным) подоходным налогом со своего дохода, где бы он ни был произведен (в соответствии с так называемым «всемирным принципом»).Следовательно, налоговые резиденты также подлежат налогообложению иностранных доходов (например, полученных от недвижимости, принадлежащей за пределами Италии, иностранных дивидендов и процентов, иностранных компенсаций и гонораров директора, а также других иностранных доходов).

Физические лица-налоговые резиденты также облагаются «налогом на имущество» на недвижимость и финансовые вложения, находящиеся за пределами Италии ( см. в разделе «Другие налоги» для получения дополнительной информации ).

Физические лица-налоговые резиденты должны задекларировать все свои иностранные инвестиции (финансовые и другие) для целей мониторинга в итальянской налоговой декларации.

Налоговый режим для лиц, не имеющих постоянного места жительства

Физические лица, которые мигрируют со своим налоговым резидентством (дополнительную информацию см. В разделе «Резидентство» ) из-за границы в Италию, могут выбрать, чтобы их доход, полученный не из итальянских источников, облагался налогом в Италии путем применения фиксированного замещающего налога по фиксированной ставке. сумма в размере 100 000 евро (в дальнейшем именуемый «налоговый режим для неодомицилированных лиц»).

Указанный налоговый режим может заменить:

- подоходный налог с иностранных инвестиций (иностранные проценты, дивиденды и прирост капитала), за исключением прироста капитала от квалифицированного участия, полученного в первые пять лет

- налог на имущество с недвижимого имущества и финансовых вложений, находящихся за пределами Италии, и

- Обязательства по финансовому мониторингу через итальянскую налоговую декларацию (это означает, что физическое лицо не обязано декларировать свои иностранные инвестиции в итальянской налоговой декларации).

В таком случае каждый член семьи может облагаться фиксированным замещающим налогом на конфискацию доходов, полученных не из итальянских источников, в размере более низкой фиксированной суммы в размере 25 000 евро.

Для того, чтобы иметь право на этот налоговый режим, необходимо заполнить итальянскую налоговую декларацию. В любом случае рекомендуется запросить предварительное решение итальянских налоговых органов.

Чтобы выбрать такой режим, физическое лицо должно соответствовать нескольким требованиям, включая предыдущее не итальянское налоговое резидентство в течение как минимум девяти лет в течение десяти финансовых лет, предшествующих передаче.

Указанный налоговый режим не суммируется с налоговым режимом для прибывающих сотрудников (s ee Новый налоговый режим для прибывающих работников в разделе определения доходов) .

Физические лица, не являющиеся налоговыми резидентами

Физические лица-нерезиденты подлежат обложению НДФЛ (IRPEF) только в отношении «дохода, полученного в Италии (т. Е. Дохода от занятости, связанного с трудовой деятельностью, выполняемой в Италии). Следовательно, иностранные доходы не имеют отношения к целям налогообложения в Италии.

Государственный подоходный налог

Национальный подоходный налог взимается по прогрессивной ставке налога со всех доходов, указанных ниже.

| Налогооблагаемый доход (евро) | Налог на превышение (%) | |

| Более | Не более | |

| 0 | 15 000 | 23 |

| 15 001 | 28 000 | 27 |

| 28 001 | 55 000 | 38 |

| 55 001 | 75 000 | 41 |

| 75 001 | 43 | |

Дополнительный налог на переменную компенсацию в финансовом секторе

Переменная компенсация (например,грамм. бонус / опцион на акции / план поощрений) выплачивается руководителю / менеджеру в финансовом секторе (т. е. банкам, финансовым учреждениям и другим компаниям, деятельность которых направлена исключительно или преимущественно на приобретение «холдингов»; управляющие компании, Società di Gestione del Risparmio [SGR] и Società di Intermediazione mobiliare [SIM]; финансовые посредники) облагаются дополнительным налогом в размере 10%, как описано ниже.

В случае, если переменная компенсация выплачивается до 17 июля 2011 года, налогооблагаемой базой для дополнительного налога в размере 10% является переменная компенсация («n» финансового года) за вычетом трехкратной базовой заработной платы («n» финансового года).

В случае, если переменная компенсация выплачивается после 17 июля 2011 года, налогооблагаемой базой для дополнительного налога в размере 10% является переменная компенсация («n» финансового года) за вычетом базовой заработной платы («n» финансового года)

В обоих случаях должно применяться сравнение переменной / базовой компенсации между переменной и базовой компенсацией в одном и том же финансовом году (независимо от года выплаты).

Единый налог на премию за «продуктивность»

Премия за продуктивность состоит из переменного вознаграждения, выплачиваемого сотруднику в свете повышения качества производства и / или производительности компании, если оно применяется ко всей имеющей на это право рабочей силе (или их однородной категории) на основании объективные, справедливые, заранее определенные и материально ценные критерии эффективности, обычно называемые KPI (например,грамм. экономия электроэнергии, рост выручки, увеличение прибыли, уменьшение отходов производства; улучшение сроков доставки; реализация интеллектуальной схемы работы).

Размер премии за продуктивность не может превышать 3000 евро в год или, в качестве альтернативы, 4000 евро в год в случае равного участия сотрудников в структуре компании.

Такой бонус подлежит налогообложению со скидкой в размере 10% в виде региональных и муниципальных удержаний, но не освобождается от удержаний по социальному обеспечению, которые несут работодатель и работник.

Что касается права на участие в программе, сотрудники, получившие ежегодное валовое вознаграждение в течение предыдущего года (включая потенциально предусмотренную схему переменного вознаграждения), превышающую 80 000 евро, не имеют права на получение вышеуказанной налоговой скидки.

Чтобы разрешить применение вышеупомянутых мер, работодатель в обязательном порядке подписывает коллективный договор с профсоюзами / рабочими советами. В случае отсутствия профсоюзов / рабочих советов можно применить территориальный коллективный договор (если таковой существует), подписанный наиболее представительными профсоюзами (если таковые имеются) на рассматриваемой территории.

Региональный подоходный налог

Региональный подоходный налог зависит от региона проживания. Ставка регионального налога на прибыль колеблется от 1,23% до 3,33%.

Муниципальный подоходный налог

Муниципальный подоходный налог зависит от муниципального образования. Ставка муниципального подоходного налога составляет от 0% до 0,8%. Муниципалитеты могут устанавливать прогрессивные налоговые ставки, применимые к категории национального дохода.

Простой налоговый справочник для американцев в Италии

В отделе налогов для экспатов мы готовили U.S. налоги для американцев в Италии с 1998 года. Мы были проверены Государственным департаментом и внесены в список утвержденных налоговых органов консульства США в Риме. Наши клиенты приезжают со всех концов страны — из Рима и Милана, Неаполя и Турина, Генуи и Сицилии (Палермо).

В Италии красивые пейзажи, древние руины, вкусная еда и веселая социальная атмосфера. Неудивительно, что Италия остается частым местом назначения как для экспатов, так и для туристов, многие из которых никогда не хотят уезжать! Но как жизнь в Италии в качестве американского эмигранта влияет на ваши налоги? Читай дальше что бы узнать.

Налоги на иностранцев в США — Италия

гражданина США, а также постоянные жители должны ежегодно подавать в федеральное правительство налоговые декларации за экспатриантов, независимо от того, где они проживают. Наряду с типичной налоговой декларацией о доходах многие люди также должны подавать декларацию об активах, которые хранятся на банковских счетах в зарубежных странах, с использованием формы FinCEN 114 (FBAR).

Соединенные Штаты являются одними из немногих правительств, которые облагают налогом международный доход, полученный их гражданами, а также постоянными резидентами, проживающими за границей.Однако есть некоторые положения, которые помогают защитить от возможного двойного налогообложения. К ним относятся:

- Исключение доходов, полученных за рубежом. Это исключение позволяет исключить 104 100 долларов США (это сумма для налогов 2018 года) из заработанного дохода из иностранных источников.

- Налоговый кредит, позволяющий уменьшить налог на оставшуюся прибыль на основе налогов, уплаченных иностранным правительствам.

- Исключение для иностранного жилья, которое позволяет дополнительные исключения из их дохода для некоторых сумм, выплачиваемых для покрытия домашних расходов в связи с проживанием за рубежом.

Подготовка качественной налоговой декларации после надлежащего налогового планирования должна позволить использовать эти, а также другие стратегии для минимизации или, возможно, устранения налоговых обязательств. Обратите внимание, что в большинстве случаев требуется подача налоговой декларации, даже если налоги не причитаются.

Кто считается резидентом Италии?

Налогоплательщиками считаются резиденты Италии, если они более 183 дней:

- Классифицируется как резидент Италии (т. Е. Имеет постоянное местожительство)

- Зарегистрировано как проживающее в стране (т.е., имеет налаженный центр интересов и бизнеса)

- Зарегистрировано в реестре страны (т. Е. Постоянное население)

Выполнение любого из этих требований делает человека резидентом Италии для целей налогообложения.

Ставки налога для Италии

Трудовой доход облагается налогом в Италии на национальном уровне по прогрессивным ставкам.

| Скорость | Прибыль | |

| 23% | на | 1 евро — 15 000 евро |

| 27% | 15 001 евро — 28 000 евро | |

| 38% | 28 001 евро — 55 000 евро | |

| 41% | 55 001 евро — 75 000 евро | |

| 43% | Более 75 000 евро |

Существует также подоходный налог на муниципальном и региональном уровнях.Ставки муниципального налога варьируются в зависимости от муниципалитета и составляют от 0,1% до 0,8%. Ставки регионального налога варьируются от 1,2% до 2,03%.

Существуют некоторые вычеты, которые могут применяться к доходу. Некоторые из них включают:

- Семейные пособия

- Благотворительные взносы

- Взносы на социальное обеспечение

- Алименты уплачены

- Медицинские расходы, превышающие 129,11 евро (19%)

- Выплаченные проценты по основным жилищным займам (19%, максимальная сумма составляет 4000 евро)

- Расходы на обучение в среднем образовании (19%)

Дивиденды (неквалифицированные), проценты и прирост капитала облагаются фиксированной ставкой налога в размере 20%.Прирост капитала и дивиденды, считающиеся «квалифицированными» (т. Е. Инвестиции более 25% в компанию, не котирующуюся на бирже), облагаются налогом по обычной налоговой ставке (из расчета 49,70% от суммы).

Налоговое соглашение

Между Соединенными Штатами и Италией существует налоговое соглашение. Основная цель соглашения — сократить любое двойное налогообложение итальянцев, проживающих в США, и граждан США, проживающих в Италии. Этот договор важен для понимания того, куда платить налоги. Поскольку каждая ситуация индивидуальна, рекомендуется поговорить со знающим налоговым специалистом, чтобы убедиться, что соответствующая страна получает надлежащую сумму налога.

Когда нужно платить итальянские налоги?

Большинство налогов в Италии уплачиваются у источника дохода. Если нет дополнительного дохода, о котором необходимо сообщать, налогоплательщик не должен подавать годовую налоговую декларацию. Если вы обнаружите, что вам необходимо подать «Modello 730» — федеральную декларацию сотрудника — ее необходимо подать в период с 1 мая по 30 июня. В случае уплаты налогов 40% подлежат оплате до 31 мая. Оставшуюся сумму необходимо оплатить до 30 ноября.

В Италии нет продлений, и штрафы за позднюю подачу довольно высоки.Если налоговые декларации поданы более чем на 30 дней после установленного срока, штрафы варьируются от 120% до 240% от любой суммы, подлежащей уплате.

Итальянское социальное обеспечение

Взносы в итальянскую систему социального обеспечения должны вносить как работники, так и работодатели. Обычно работодатели удерживают соответствующую сумму из заработной платы своих сотрудников.

Италия и США заключили соглашение о суммировании. Налоги на социальное обеспечение уплачиваются в зависимости от места жительства, общего времени, проведенного в каждой стране, местонахождения работодателя и предполагаемых планов налогоплательщика на будущее.В некоторых случаях налогоплательщик может выбирать, в какую систему страны вносить платежи.

Самостоятельная работа в Италии — внимательно прочтите!

Как и многие другие западные страны, Италия заключила соглашение о суммировании с США. На простом английском языке это означает, что если вы платите в систему социального обеспечения зарубежной страны как самостоятельно занятый человек, вам также не нужно платить в систему США, то есть — вам не придется платить Самостоятельную занятость. налог.

Что отличает Италию, так это то, что этот номер применяется только к итальянским гражданам. Неграждане Италии должны платить в систему социального обеспечения США. Освобождение от налога SECA для самостоятельно занятых граждан США / держателей грин-карт, проживающих в Италии, предоставляется только гражданам Италии. Неграждане Италии должны оплачивать самозанятость в систему социального обеспечения США. Большинство людей вносят взносы в итальянскую систему (INPS) для получения социальных пособий и медицинского страхования, однако эти взносы не могут быть востребованы для освобождения от налога SECA США. — если налогоплательщик не является гражданином Италии.

Облагает ли Италия налогом иностранный доход?

Налогоплательщики, считающиеся резидентами Италии, будут платить налоги со своего дохода по всему миру. Те, кто не являются налоговыми резидентами Италии, будут платить налоги только со своего дохода из итальянских источников.

Требования к итальянской налоговой отчетности

Налоговые органы Италии требуют, чтобы экспаты сообщали обо всех своих активах, находящихся за пределами Италии, включая имущество и сберегательные счета. Если у человека есть активы за пределами страны, он должен заполнить форму своей обычной налоговой декларации в Италии.Также необходимо сообщать о любых переводах денежных средств или инвестиций в Италию или из Италии. В настоящее время нет налога на эти переводы или активы, но не заполнение формы может привести к значительным штрафам.

Итальянские налоги

Как и в большинстве стран, в Италии существуют дополнительные виды налогов помимо подоходного налога.

Компенсация в безналичной форме облагается налогом, но по разным ставкам. Например, служебные автомобили облагаются налогом на основе стоимости эксплуатации автомобиля, в то время как жилье облагается налогом как обычный доход.

В Италии существуют налоги на недвижимость, основанные на стоимости собственности и ставках, устанавливаемых муниципалитетом, в котором она расположена. Ставки варьируются от 0,4% до 0,7%.

Налоги на наследство приходят и уходят. В настоящее время нет налогов на дарение или наследство.

Вопросы об итальянских налогах?

Свяжитесь с нами! У нас есть команда экспертов, которая предоставит налоговые консультации экспатриантам и предоставит вам всю информацию, которую вы должны знать, чтобы подать налоговую декларацию для экспатриантов из США, живя за пределами страны.

Подоходный налог — KPMG Global

Вычеты для членов семьи иждивенцев разрешены как вычеты из суммы подлежащего уплате валового налога.

Базовый вычет для супруга с доходом менее 2840,51 евро составляет 800 евро; однако эта сумма постепенно уменьшается для доходов до 15 000 евро. Для дохода от 15 000 до 40 000 евро базовый вычет составляет 690 евро. Для доходов, превышающих 40 000 евро, вычет в размере 690 евро постепенно уменьшается до нуля для доходов, превышающих 80 000 евро.

Дополнительный вычет для супруга (в размере от 10 до 30 евро) взимается с дохода от 29 000 до 35 200 евро.

Базовый вычет на ребенка составляет 950 евро. Увеличивается на:

- 200 евро за каждого ребенка, если в семье трое и более детей.

- 400 евро на каждого ребенка-инвалида.

Однако, начиная с 2019 финансового года, вышеуказанные вычеты применяются, если ребенок в течение налогового года:

получает доход менее 4.000 до 24 лет

- получает доход менее 2,840,51 за 24 года.

Эти суммы уменьшаются по мере увеличения дохода следующим образом.

- для лица, имеющего одного ребенка, вычет больше не применяется при доходе более 95 000 евро

- для налогоплательщиков с двумя детьми, вычет недоступен при доходе более 110 000 евро

- на троих детей, вычет недоступен при доходе более 125 000 евро

- на четверых детей, вычет недоступен при доходе более 140 000 евро

- на пятерых детей, вычет недоступен, если доход превышает 155 000 евро.Дополнительный вычет применяется к лицам с четырьмя и более детьми-иждивенцами.

Вычет равен 1 200 евро, независимо от суммы дохода.

Эти вычеты доступны также нерезидентам; однако они должны будут иметь возможность подтвердить родство с помощью местного свидетельства о родстве. Согласно Закону ЕС 2013 bis (дело Schumacker), для квалификации нерезидент должен выполнять не менее 75 процентов своей трудовой деятельности в Италии (не менее 75 процентов).

Согласно особым правилам, разрешены следующие дополнительные вычеты из совокупного дохода.

- Алименты, выплаченные бывшему супругу, за исключением выплаты алиментов, в размере, установленном судом.

- Взносы на социальное обеспечение и социальное обеспечение выплачиваются в соответствии с требованиями законодательства, даже если выплачиваются за границей.

- Добровольные отчисления на социальное обеспечение, выплачиваемые в Италии в размере до 5 164,57 евро, при соблюдении дополнительных условий.

- Обязательные отчисления на социальное обеспечение для домашнего персонала, няни и помощников по уходу за престарелыми в размере до 1 549,37 евро в год.

Налоговые льготы в размере до 19 процентов от следующих вычитаемых расходов разрешены только налогоплательщикам-резидентам.

- Медицинские расходы, превышающие 129,11 евро в любой год, понесенные налогоплательщиком, их супругами и другими иждивенцами, включая расходы, взимаемые специалистами.

- Взносы по добровольному страхованию жизни и от несчастных случаев, не превышающие 1 291 евро.14 при соблюдении дополнительных условий.

- Проценты, выплаченные резиденту банка в ЕС в связи с ипотечным кредитом, обеспеченным недвижимостью в Италии; максимум до 4000 евро в год (если каждый из супругов владеет общей собственностью, вычет будет рассчитываться пропорционально проценту владения).

- Проценты, выплачиваемые резиденту банка в ЕС в связи с сельскохозяйственными займами в пределах заявленного дохода от земли.

- Расходы на похороны до 1 евро.550,00.

- Плата за обучение в средней школе и университетах, не превышающая плату за обучение, выплачиваемую государственным школам и университетам.

- Расходы, связанные с начальной и средней школой, до максимум 800,00 евро.

- Расходы, выплачиваемые агенту по недвижимости, до 1000 евро.

- Гранты на определенные общественные цели.

Национальная налоговая премия за подоходный налог вводится в мае 2015 года, пропорционально полученному годовому доходу. Закон о бюджете Италии на 2018 год изменил применимые пороговые значения; Таким образом, премия выплачивается за заработную плату, не превышающую годовой валовой суммы 24 600 евро (минимальный предел годовой валовой заработной платы составляет 8 000 евро).Премия составляет 80 евро в месяц и пропорционально уменьшается для годовой брутто-зарплаты от 24 600 до 26 600 евро.

Италия Tax — подоходный налог в Италии

Международный индекс налоговой конкурентоспособностиМеждународный индекс налоговой конкурентоспособности (ITCI) Налогового фонда измеряет степень, в которой налоговые системы 36 стран ОЭСР способствуют повышению конкурентоспособности за счет низкого налогового бремени для инвестиций бизнеса и нейтралитета благодаря хорошо структурированному налоговому кодексу. ITCI учитывает более 40 переменных в пяти категориях: корпоративные налоги, индивидуальные налоги, потребительские налоги, налоги на имущество и международные налоговые правила.

ITCI пытается показать не только, какие страны обеспечивают лучшую налоговую среду для инвестиций, но также и лучшую налоговую среду для рабочих и предприятий.

Источники доходов в Италии

Страны увеличивают налоговые поступления за счет сочетания индивидуальных подоходных налогов, корпоративных подоходных налогов, налогов на социальное страхование, налогов на товары и услуги и налогов на имущество.Сочетание налоговой политики может повлиять на искажение или нейтралитет налоговой системы. Налоги на доход могут нанести больший экономический ущерб, чем налоги на потребление и собственность. Однако степень, в которой отдельные страны полагаются на любой из этих налогов, может существенно различаться.

Корпоративное налогообложение в Италии

Корпоративный подоходный налог — это налог на прибыль корпораций. Все страны ОЭСР взимают налог на прибыль корпораций, но ставки и базы сильно различаются от страны к стране.Корпоративный подоходный налог — самый вредный налог для экономического роста, но страны могут смягчить этот вред, снизив ставки корпоративного налога и щедрые надбавки на капитал.

Резервы капитала напрямую влияют на бизнес-стимулы для новых инвестиций. В большинстве стран предприятиям, как правило, не разрешается сразу вычитать стоимость капитальных вложений. Вместо этого они должны вычесть эти затраты в течение нескольких лет, увеличивая налоговую нагрузку на новые инвестиции. Это можно измерить, рассчитав процент от приведенной стоимости, которую бизнес может вычесть в течение срока службы актива.Страны с более щедрыми надбавками на капитал имеют налоговые системы, которые более благоприятны для инвестиций в бизнес, что способствует экономическому росту.

Индивидуальное налогообложение в Италии

Индивидуальные налоги являются одним из наиболее распространенных способов увеличения доходов для государственного финансирования в странах ОЭСР. Индивидуальные подоходные налоги взимаются с дохода отдельного лица или домохозяйства для финансирования операций сектора государственного управления. Эти налоги обычно являются прогрессивными, что означает, что ставка, по которой облагается налогом доход физического лица, увеличивается по мере увеличения дохода индивидуума.

Кроме того, в странах действуют налоги на заработную плату. Эти, как правило, фиксированные налоги взимаются с дохода от заработной платы в дополнение к общему национальному подоходному налогу с физических лиц. Однако поступления от этих налогов обычно направляются специально на программы социального страхования, такие как страхование от безработицы, государственные пенсионные программы и медицинское страхование.

Высокие ставки предельного подоходного налога влияют на решения о работе и снижают эффективность, с которой правительства могут получать доходы от своих индивидуальных налоговых систем.

Прирост капитала и доход от дивидендов — если они не включены в индивидуальный подоходный налог — обычно облагаются налогом по фиксированной ставке.

Потребительские налоги в Италии

Налог на потребление взимается с товаров и услуг и может принимать различные формы. В ОЭСР и в большинстве стран мира налог на добавленную стоимость (НДС) является наиболее распространенным налогом на потребление. Большинство налогов на потребление либо не облагают налогом промежуточные производственные ресурсы, либо предоставляют кредит на уже уплаченные с них налоги, что позволяет избежать проблемы налоговой пирамиды, когда один и тот же конечный товар или услуга облагается налогом несколько раз в процессе производства.Исключение затрат на бизнес делает налог на потребление одним из наиболее экономически эффективных средств увеличения налоговых поступлений.

Однако многие страны неправильно определяют свою налоговую базу. Чтобы свести к минимуму искажения, все конечное потребление должно облагаться налогом по одной стандартной ставке. Однако страны часто освобождают слишком много товаров и услуг от налогообложения или облагают их налогом по сниженным ставкам, что требует от них взимания более высоких стандартных ставок для получения достаточных доходов. Некоторые страны также не могут должным образом освободить бизнес-ресурсы.Например, штаты в США часто взимают налоги с продаж на машины и оборудование.

Налоги на недвижимость в Италии

Налоги на имущество применяются к активам физического или юридического лица. Например, налоги на наследство и наследство подлежат уплате в случае смерти человека и передачи его или ее имущества наследнику, соответственно. С другой стороны, налоги на недвижимость уплачиваются через определенные промежутки времени — часто ежегодно — на стоимость налогооблагаемой собственности, такой как земля и дома.

Многие налоги на имущество сильно искажают и значительно усложняют жизнь налогоплательщика или бизнеса. Налоги на наследство и наследство создают препятствия для дополнительной работы и сбережений, что снижает производительность и объем производства. Налоги на финансовые операции увеличивают стоимость капитала, что ограничивает поток инвестиционного капитала до его наиболее эффективного распределения. Налоги на богатство ограничивают доступный в экономике капитал, что наносит ущерб долгосрочному экономическому росту и инновациям.

Разумная налоговая политика сводит к минимуму экономические перекосы. За исключением налогов на землю, большинство налогов на собственность усиливают экономические перекосы и имеют долгосрочные негативные последствия для экономики и ее производительности.

Международные налоги в Италии

В условиях все более глобализации экономики предприятия часто выходят за пределы своих стран, чтобы охватить клиентов по всему миру. В результате странам необходимо определить правила, определяющие, как и если корпоративный доход, полученный в зарубежных странах, облагается налогом.Международные налоговые правила касаются систем и правил, которые страны применяют к этой коммерческой деятельности.

Налоговые соглашения согласовывают многие налоговые законы между двумя странами и пытаются сократить двойное налогообложение, в частности, за счет сокращения или отмены удерживаемых налогов между странами. Страны с большим количеством партнеров в сети налоговых соглашений имеют более привлекательные налоговые режимы для иностранных инвестиций и более конкурентоспособны, чем страны с меньшим количеством договоров.

Налог на прибыль в Италии — Италия

Общие сведения о налогообложении доходов, о том, как они рассчитываются, когда платить налоги, какие существуют льготы и многое другое …

В Италии два основных налога на прибыль:

- Подоходный налог с населения ( imosta sul reddito delle persone fisiche или IRE )

- Корпоративный подоходный налог ( imsta sul reddito delle societá или IRES )

В дополнение к этим существуют некоторые замещающие налоги для определенных видов дохода (например, на определенный финансовый доход и прирост капитала), а также существует региональный налог на прибыльный бизнес ( Imposta regionale sulle attivitá produttive или IRAP), который составляет применяется к стоимости чистой прибыли предприятий и специалистов.

Подоходный налог с населения (IRE)

IRE — это личный налог с прогрессивной шкалой подоходного налога, который рассчитывается на общем мировом доходе любого, кто проживает в Италии, и на доходе, полученном в Италии лицами, не являющимися резидентами Италии.

Кто является резидентом для целей налогообложения?

С налоговой точки зрения лицо считается резидентом Италии, если большую часть года (то есть в течение 183 дней или более, даже если они не идут подряд):

- Зарегистрированы в качестве резидента в муниципальном реестре ( Comune )

- Имеют место жительства в Италии (это значение отличается от английского термина и означает, что они создали в Италии главный центр своего бизнеса и интересов)

- Имеют место жительства в Италии (постоянное место жительства)

Что подразумевается под налогооблагаемым доходом?

Налогооблагаемый доход можно разделить на следующие категории доходов:

- Доходы от имущества

- Нетрудовые доходы (от капитала)

- Доход, полученный в качестве наемного работника

- Доход от самозанятости

- Доход от предпринимательской деятельности

- Прочие

В отношении лиц, не являющихся резидентами Италии, необходимо ознакомиться с международными конвенциями о двойном налогообложении, согласованными между различными государствами, но, как правило, любой доход, полученный в Италии, подлежит налогообложению в Италии.

В качестве примера считаются произведенные в Италии:

- Доход от собственности, расположенной в Италии (например, аренда, полученная исключительно от владения зданиями или землей, подлежит IRE)

- Доход от индивидуальной работы или от бизнеса или работы, выполняемой в Италии

- Нетрудовой доход или доход в качестве наемного работника, оплачиваемого резидентом Италии

- Вознаграждение резидента за совместную или интеллектуальную работу

Как рассчитывается подоходный налог?

Для расчета подоходного налога с населения необходимо начинать с общего дохода, который складывается из суммы различных доходов, рассчитываемых отдельно для каждой из вышеперечисленных категорий.

Затем общий доход уменьшается на сумму не облагаемого налогом бремени (расходов) и надбавок, чтобы получить величину налогооблагаемого дохода.

В отношении налогооблагаемого дохода валовой налог рассчитывается путем применения прогрессивных ставок IRE, соответствующих различным категориям дохода.

Затем валовой налог уменьшается на любую применимую вычитаемую нагрузку.

Вычитаемое бремя и налоговые льготы

Налоговые льготы включают так называемую «зону без налогообложения» (вычет от 3000 до 7500 евро во избежание налогообложения лиц с низким доходом), а также пособия для членов семьи на иждивении (жена и / или дети). .

Некоторые вычитаемые бремя ( oneri deducibili ) — это расходы, которые можно использовать для уменьшения общего дохода. Например: некоторые виды медицинских расходов, взносы в национальное страхование, пожертвования религиозным учреждениям, пожертвования университетам, исследовательским организациям и ассоциациям для защиты активов, представляющих художественный интерес, кадастровый доход (доход, полученный от стоимости любой земли, находящейся в собственности) основное место жительства считается вычитаемым бременем.

Некоторые вычитаемые бремени — это расходы, которые можно использовать для уменьшения суммы подлежащего уплате валового налога.Снова в качестве примера: медицинские расходы, пассивные проценты по ипотеке, расходы на образование, пожертвования организациям или фондам на исследования, исполнительское искусство, на социальные цели, пожертвования политическим партиям.

Каждый вид расходов имеет свои правила вычетов. Например: из дохода от сдачи внаем собственности фиксированная сумма в размере 15 процентов вычитается на расходы, а из дохода от бизнеса и самозанятости вычитаются расходы, понесенные на осуществление деятельности.Некоторые нетрудовые доходы облагаются налогом только на 40 процентов от суммы.

Большая часть этих обременений не подлежит вычету из дохода нерезидентов.

Тарифы

Ставки IRE на 2006 год варьируются от 23 процентов для группы доходов до 26 000 евро до 43 процентов для группы доходов свыше 100 000 евро.

Выплаты из доходов

Существуют региональные дополнительные налоги (ставки от 0,9 процента до 1,2 процента) и провинциальные налоги (0,2 процента), которые также необходимо уплатить.

Налоговые декларации и платежи

Налоговая декларация — это документ, с помощью которого налогоплательщики сообщают Финансовой администрации о доходах, полученных в определенном налоговом периоде.

Налоговым периодом является календарный год (с 1 января по 31 декабря). Крайний срок подачи налоговой декларации — 31 октября следующего года, а крайний срок уплаты налогов, рассчитанный вашим бухгалтером, — 20 июня следующего года.

Также возможна оплата до 20 июля или в рассрочку (за это взимаются проценты).В указанные даты и до 30 ноября необходимо внести авансовый платеж по налогам за текущий год.

Помимо определенных особых случаев освобождения от уплаты налогов, лица, как резиденты, так и нерезиденты, получившие налогооблагаемый в Италии доход в течение определенного налогового периода, должны подать налоговую декларацию и уплатить причитающиеся налоги.

Освобождение от подачи налоговой декларации

От обязанности подачи налоговой декларации освобождены те, кто:

- Не заниматься коммерческой или профессиональной деятельностью

- Доходы не получали

- Получили только доход, уже облагаемый налогом или освобожденный от налога

Упрощенная налоговая декларация

Работники и пенсионеры могут подавать упрощенную форму вместо обычной налоговой декларации.Это делается с помощью работодателя или Центра финансовой помощи ( Centro di Assistenza Fiscale ), который также будет заниматься любым остатком причитающихся налогов.

Примечание : Все вышеперечисленные правила действуют и применяются как к резидентам, так и к нерезидентам.

Санкции

Существуют санкции за неуплату или несвоевременную уплату налогов (от 10 процентов до 30 процентов), а также за непредставление или несвоевременную подачу налоговой декларации.

Подготовлено Avv.Джаммарко Музж и Дотт.сса Илария Мекатти JMU — Юридическая фирма. 80 Via Cavour, 50129 Firenze Тел: 055 268549, эл. Почта, сайт Авторские права © Джаммарко Музж и Илария Мекатти, 2006-2009 гг. Все права защищены.Подоходный налог — KPMG Global

Вычеты для членов семьи иждивенцев разрешены как вычеты из суммы подлежащего уплате валового налога.

Базовый вычет для супруга с доходом менее 2840,51 евро составляет 800 евро; однако эта сумма постепенно уменьшается для доходов до 15 000 евро.Для дохода от 15 000 до 40 000 евро базовый вычет составляет 690 евро. Для доходов, превышающих 40 000 евро, вычет в размере 690 евро постепенно уменьшается до нуля для доходов, превышающих 80 000 евро.

Дополнительный вычет для супруга (в размере от 10 до 30 евро) взимается с дохода от 29 000 до 35 200 евро.

Базовый вычет на ребенка составляет 950 евро. Увеличивается на:

- 200 евро за каждого ребенка, если в семье трое и более детей.

- 400 евро на каждого ребенка-инвалида.

Однако, начиная с 2019 финансового года, вышеуказанные вычеты применяются, если ребенок в течение налогового года:

получает доход менее 4.000 до 24 лет

- получает доход менее 2,840,51 за 24 года.

Эти суммы уменьшаются по мере увеличения дохода следующим образом.

- для лица, имеющего одного ребенка, вычет больше не применяется при доходе более 95 000 евро

- для налогоплательщиков с двумя детьми, вычет недоступен при доходе более 110 000 евро

- на троих детей, вычет недоступен при доходе более 125 000 евро

- на четверых детей, вычет недоступен при доходе более 140 000 евро

- на пятерых детей, вычет недоступен, если доход превышает 155 000 евро.Дополнительный вычет применяется к лицам с четырьмя и более детьми-иждивенцами.

Вычет равен 1 200 евро, независимо от суммы дохода.

Эти вычеты доступны также нерезидентам; однако они должны будут иметь возможность подтвердить родство с помощью местного свидетельства о родстве. Согласно Закону ЕС 2013 bis (дело Schumacker), для квалификации нерезидент должен выполнять не менее 75 процентов своей трудовой деятельности в Италии (не менее 75 процентов).

Согласно особым правилам, разрешены следующие дополнительные вычеты из совокупного дохода.

- Алименты, выплаченные бывшему супругу, за исключением выплаты алиментов, в размере, установленном судом.

- Взносы на социальное обеспечение и социальное обеспечение выплачиваются в соответствии с требованиями законодательства, даже если выплачиваются за границей.

- Добровольные отчисления на социальное обеспечение, выплачиваемые в Италии в размере до 5 164,57 евро, при соблюдении дополнительных условий.

- Обязательные отчисления на социальное обеспечение для домашнего персонала, няни и помощников по уходу за престарелыми в размере до 1 549,37 евро в год.

Налоговые льготы в размере до 19 процентов от следующих вычитаемых расходов разрешены только налогоплательщикам-резидентам.

- Медицинские расходы, превышающие 129,11 евро в любой год, понесенные налогоплательщиком, их супругами и другими иждивенцами, включая расходы, взимаемые специалистами.

- Взносы по добровольному страхованию жизни и от несчастных случаев, не превышающие 1 291 евро.14 при соблюдении дополнительных условий.

- Проценты, выплаченные резиденту банка в ЕС в связи с ипотечным кредитом, обеспеченным недвижимостью в Италии; максимум до 4000 евро в год (если каждый из супругов владеет общей собственностью, вычет будет рассчитываться пропорционально проценту владения).

- Проценты, выплачиваемые резиденту банка в ЕС в связи с сельскохозяйственными займами в пределах заявленного дохода от земли.

- Расходы на похороны до 1 евро.550,00.

- Плата за обучение в средней школе и университетах, не превышающая плату за обучение, выплачиваемую государственным школам и университетам.

- Расходы, связанные с начальной и средней школой, до максимум 800,00 евро.

- Расходы, выплачиваемые агенту по недвижимости, до 1000 евро.

- Гранты на определенные общественные цели.