Для профессиональных клиентов – программа «Лента ПРО»

СОБРАТЬ ДОКУМЕНТЫ ДЛЯ РЕГИСТРАЦИИ В «Лента ПРО» – ПРОСТО И БЫСТРО

- Паспорт представителя ИП (предъявляется однократно).

- Карта №1* «Лента» (при отсутствии можно приобрести при регистрации).

- Копия Свидетельства о постановке на учёт в налоговых органах/Уведомление о регистрации в качестве страхователя юридического лица (от ФСС) или копия Уведомления о постановке на учёт физического лица в налоговом органе, заверенная ИП (ИНН)

- Доверенность на представление интересов ИП (для лиц, не указанных в выписке из ЕГРИП). Скачать шаблон для ИП.

- Данные о банковских реквизитах (необходимо только при заключении договора поставки ПРО по безналичному расчёту)

- Паспорт представителя ЮЛ (предъявляется однократно).

- Карта №1* «Лента» (при отсутствии можно приобрести при регистрации).

- Копия Свидетельства о постановке на учёт в налоговых органах/Уведомление о регистрации в качестве страхователя юридического лица (от ФСС) или копия Уведомления о постановке на учёт физического лица в налоговом органе, заверенная ЮЛ (ИНН)

- Доверенность на представление интересов ЮЛ (для лиц, не указанных в выписке из ЕГРЮЛ).

Скачать шаблон для ЮЛ.

Скачать шаблон для ЮЛ. - Данные о банковских реквизитах (необходимо только при заключении договора поставки ПРО по безналичному расчету)

Обращаем внимание, что все товары, приобретённые в рамках программы «Лента ПРО», считаются приобретёнными для осуществления предпринимательской деятельности.

Уважаемый партнёр,

Сообщаем вам, что ООО «Лента» при коммуникации с партнёрами посредством электронной почты использует только официальный канал связи с домена @lenta.com

При возникновении любых вопросов пишите по адресу [email protected] Все официальные контакты Компании также представлены на нашем сайте lenta.comЗа информацию с иных почтовых адресов и не уполномоченных нашей Компанией лиц ООО «Лента» ответственности не несёт.

* №1 по количеству покупателей, считающих, что карта магазина «Лента» даёт существенную экономию (опрос посетителей продовольственных магазинов в городах присутствия «Ленты», 2016-2020)

Как устранить неполадки с подключением, чтобы можно было использовать программу запуска Epic Games и Fortnite?

Причиной, по которой вам не удаётся использовать программу запуска Epic Games или другие продукты Epic Games, может быть проблема с подключением. Она может возникать, когда вы входите в программу запуска Epic Games или играете в Fortnite.

Какие ещё при этом могут быть неполадки:

- не удаётся выполнить вход в программу запуска Epic Games Launcher;

- не удаётся скачать или обновить игры в программе запуска Epic Games;

- при использовании программы запуска Epic Games появляется ошибка с кодом;

- не удаётся находить соперников или подключаться к играм Fortnite;

- не удаётся присоединяться к другим отрядам в Fortnite;

- теряются пакеты или происходит большая задержка в Fortnite.

Если при использовании Xbox у вас появляется сообщение «Ошибка при подключении к очереди служб Epic» (Error Connecting to Epic Services Queue), обратитесь за помощью в службу поддержки Microsoft.

- Проверьте страницу состояния сервера Epic Games

- Используйте проводное подключение

- Отключите брандмауэры

- Откройте сетевые порты

- Не используйте VPN и прокси-серверы

- Смените службу доменных имен (DNS)

- Отредактируйте файл Engine.ini (только для Windows)

- Добавьте в белый список наши домены (для предприятий, учебных заведений и различных компаний)

Проверьте страницу состояния сервера Epic Games

Посетите страницу состояния сервера Epic Games, чтобы убедиться в корректной работе всех систем. Если проблема связана с некорректной работой системы или сбоем электрической сети, вы не сможете подключиться к программе запуска Epic Games или Fortnite без восстановления их работы.

Наверх

Используйте проводное подключение

Беспроводные подключения не настолько стабильны, как проводные. Это означает, что сигнал может быть ненадёжным, из-за чего могут возникать потери пакетов, проблемы с подключением, а также повышенные задержки и интервалы ожидания. Подключитесь напрямую к модему или маршрутизатору с помощью кабеля Ethernet, чтобы устранить эту вероятную проблему и обеспечить наиболее быстрое подключение.

Это означает, что сигнал может быть ненадёжным, из-за чего могут возникать потери пакетов, проблемы с подключением, а также повышенные задержки и интервалы ожидания. Подключитесь напрямую к модему или маршрутизатору с помощью кабеля Ethernet, чтобы устранить эту вероятную проблему и обеспечить наиболее быстрое подключение.

Наверх

Отключите брандмауэры

Зачастую быстрее всего устранить проблемы с подключением из-за брандмауэра можно, если временно удалить и/или отключить его.

Примечание. Эта процедура предназначена только для устранения неполадок. Если проблема с подключением устранена после удаления или отключения брандмауэра, вручную внесите наши продукты в исключения брандмауэра и повторите попытку.

Отключите брандмауэр Windows

- Нажмите Пуск.

- Откройте Панель управления.

- Выберите пункт Система и безопасность.

- Нажмите Брандмауэр Защитника Windows.

- Выберите пункт «Включение и отключение брандмауэра Защитника Windows» на панели слева (на этом шаге может потребоваться пароль администратора).

- В параметрах каждой сети выберите пункт «Включить брандмауэр Защитника Windows».

Удалите все остальные брандмауэры

Из-за использования стороннего брандмауэра у вас могут возникать проблемы с подключением к программе запуска Epic Games, Fortnite или другому продукту Epic Games. Рекомендуем временно удалить все сторонние брандмауэры, это может помочь в решении проблемы. Если проблема будет решена, добавьте следующие исполняемые файлы в исключения брандмауэра:

Программа запуска Epic Games

- C:\Program Files (x86)\Epic Games\Launcher\Engine\Binaries\Win64\EpicGamesLauncher.exe

- C:\Program Files (x86)\Epic Games\Launcher\Engine\Binaries\Win32\EpicGamesLauncher.exe

Fortnite

- C:\Program Files\Epic Games\Fortnite\FortniteGame\Binaries\Win64\FortniteClient-Win64-Shipping.

exe

exe - C:\Program Files\Epic Games\Fortnite\FortniteGame\Binaries\Win64\FortniteClient-Win64-Shipping_BE.exe

- C:\Program Files\Epic Games\Fortnite\FortniteGame\Binaries\Win64\FortniteClient-Win64-Shipping_EAC.exe

- C:\Program Files\Epic Games\Fortnite\FortniteGame\Binaries\Win64\FortniteLauncher.exe

Примечание. Чтобы узнать, как добавить эти файлы в исключения, обратитесь за инструкциями к производителю брандмауэра, поскольку они могут отличаться в зависимости от производителя.

Наверх

Откройте сетевые порты

Сетевые порты позволяют пересылать по сети данные определённых типов, используемые нашими службами. Если какой-то из этих портов закрыт, могут возникнуть проблемы при подключении к нашим играм или корректном использовании наших служб. Вот как вы можете открыть порты на своём маршрутизаторе:

WindowsДля начала вам потребуется основной шлюз и внутренний IP-адрес:

- Нажмите Пуск или нажмите сочетание клавиш Windows + R.

- Введите cmd и нажмите Enter.

- Введите ipconfig и нажмите Enter.

- Запишите данные, указанные в строках Основной шлюз и IPv4-адрес.

- Откройте браузер.

- Введите данные основного шлюза в адресной строке (как правило, это 192.168.1.1) и нажмите Enter.

- В зависимости от модели маршрутизатора могут запрашиваться имя пользователя и пароль. Сначала попробуйте просто нажать «ОК» без ввода данных. Если этого недостаточно, введите имя пользователя и пароль, используемые по умолчанию:

Имя пользователя: admin

Пароль: password

Если по-прежнему не удаётся войти, воспользуйтесь именем пользователя и паролем для вашей модели маршрутизатора из списка, представленного на этом сайте. - Найдите страницу перенаправления портов (Port Forwarding) в средстве администрирования и перейдите на неё.

- Убедитесь, что выбрано Перенаправление портов, а не «Запуск портов» (Port Triggering) — это совершенно разные функции.

- На этом экране необходимо ввести порты и диапазоны следующих портов, протоколы и локальные IP-адреса которых вы выписали выше: 80 (TCP/UDP), 433 (TCP), 443 (TCP), 3478 (TCP/UDP), 3479 (TCP/UDP), 5060 (TCP/UDP), 5062 (TCP/UDP), 5222 (TCP), 6250 (TCP/UDP) и 12000−65000 (TCP/UDP).

Если вам не удаётся выполнить эту процедуру на своём маршрутизаторе, воспользуйтесь дополнительными инструкциями с сайта поддержки производителя, поскольку они различаются в зависимости от производителя.

Наверх

VPN и прокси-серверы

НЕ используйте VPN и прокси-серверы. Пока вы не отключите их, мы не сможем устранить связанные с этим проблемы. Подробнее о том, как отключить прокси-сервер, можно узнать в этой статье.

Наверх

Смените службу доменных имен (DNS)

После смены DNS может улучшиться установка соединения и качество интернет-подключения. Если у вас возникают проблемы с подключением, рекомендуем воспользоваться любой из двух DNS-служб ниже. Как сменить DNS, вы можете узнать, перейдя по соответствующим ссылкам ниже:

Если у вас возникают проблемы с подключением, рекомендуем воспользоваться любой из двух DNS-служб ниже. Как сменить DNS, вы можете узнать, перейдя по соответствующим ссылкам ниже:

Наверх

Программа запуска Epic Games: отредактируйте файл Engine.ini (только для Windows)

Чтобы улучшить скорость загрузки в программе запуска Epic Games, отрегулируйте следующие настройки:

- Нажмите Пуск или нажмите сочетание клавиш Windows + R.

- Введите %localappdata% и нажмите Enter.

- Откройте папку EpicGamesLauncher.

- Откройте папку Saved.

- Откройте папку Config.

- Откройте папку Windows.

- Откройте файл Engine.ini и добавьте в него следующие строки:

[HTTP]

HttpTimeout=10

HttpConnectionTimeout=10

HttpReceiveTimeout=10

HttpSendTimeout=10[Portal.BuildPatch]

ChunkDownloads=3

ChunkRetries=20

RetryTime=0. 5

5 - Сохраните файл и снова откройте программу запуска Epic Games.

Наверх

Добавьте в белый список наши домены (для предприятий, учебных заведений и различных компаний)

Предприятия и учебные заведения могут иметь сетевые ограничения. Если вы находитесь в одной из таких сетей и испытываете проблемы с программой запуска Epic Games или нашими играми, рекомендуем обратиться в свой ИТ-отдел с просьбой разблокировать или добавить в список исключений следующие домены:

Наверх

Если вы уже воспользовались этими советами, но у вас по-прежнему возникают проблемы, нажмите Связаться с нами, чтобы отправить запрос в службу поддержки. Чтобы мы могли помочь вам как можно скорее, обязательно укажите следующие сведения:

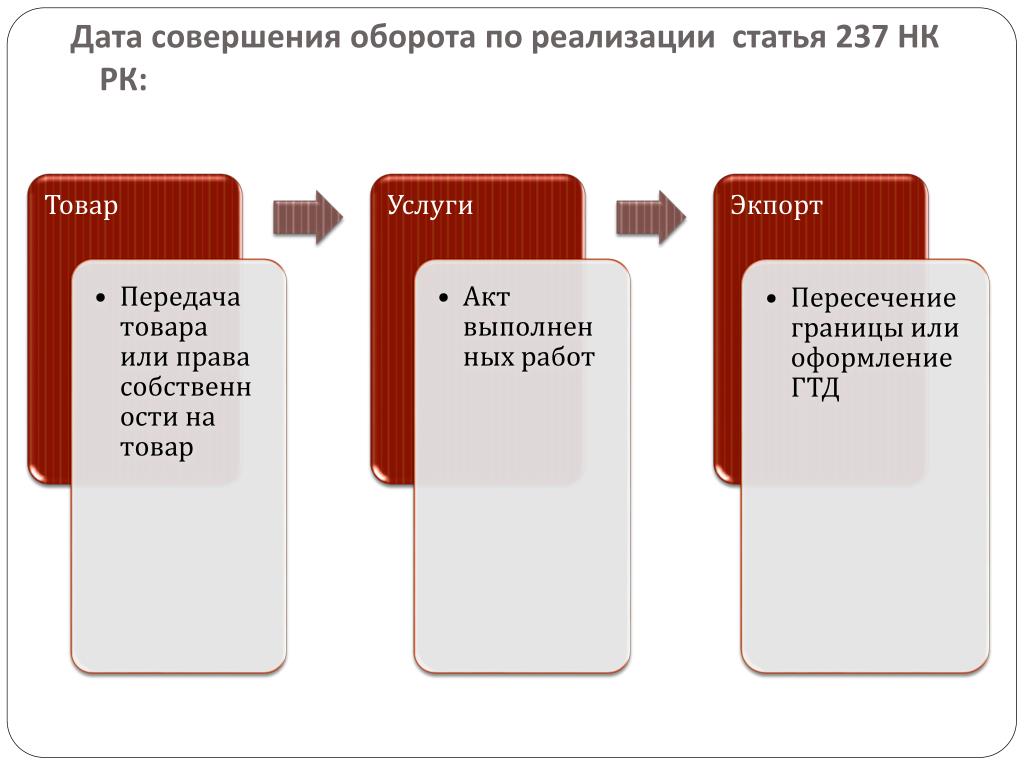

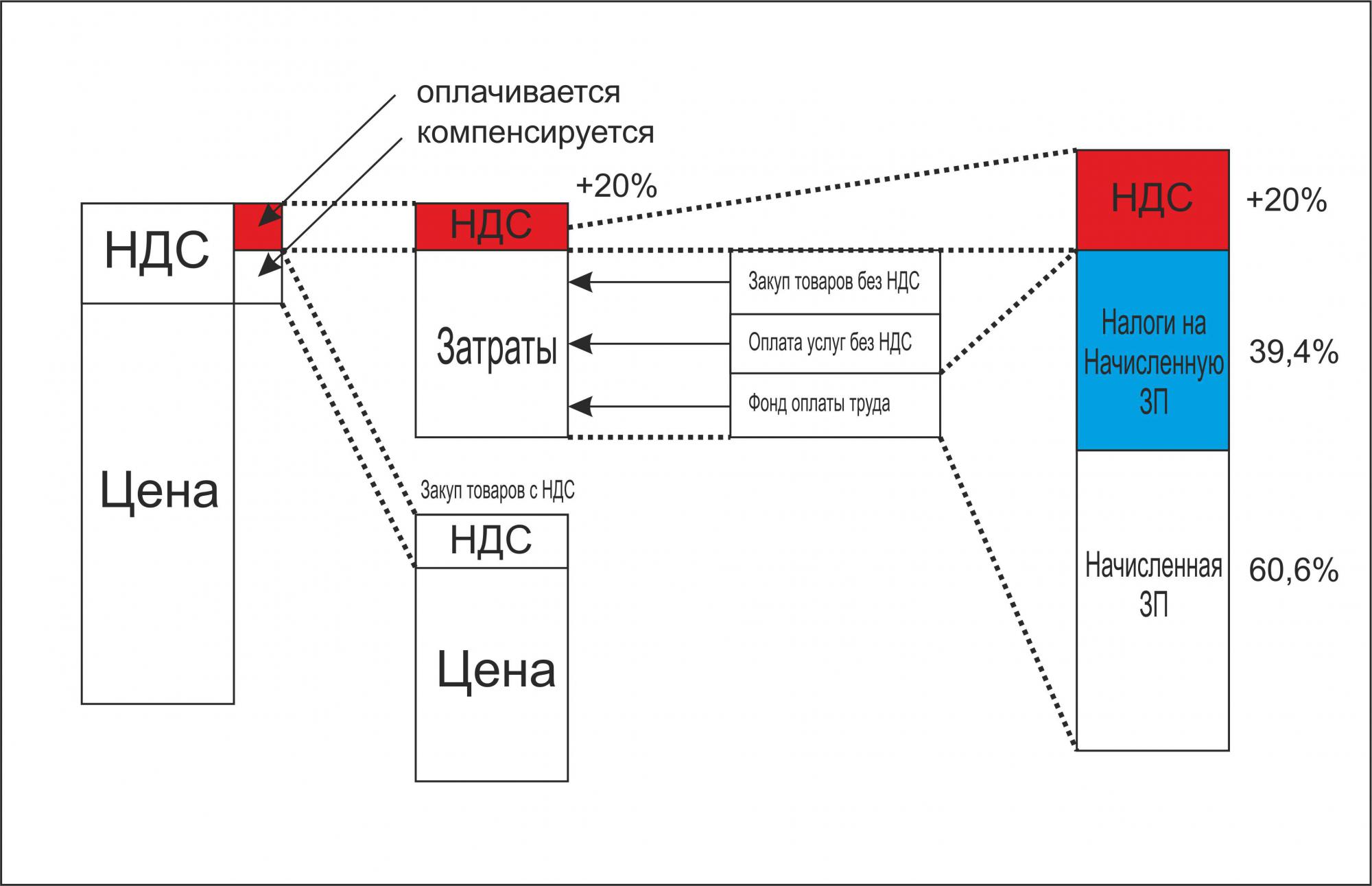

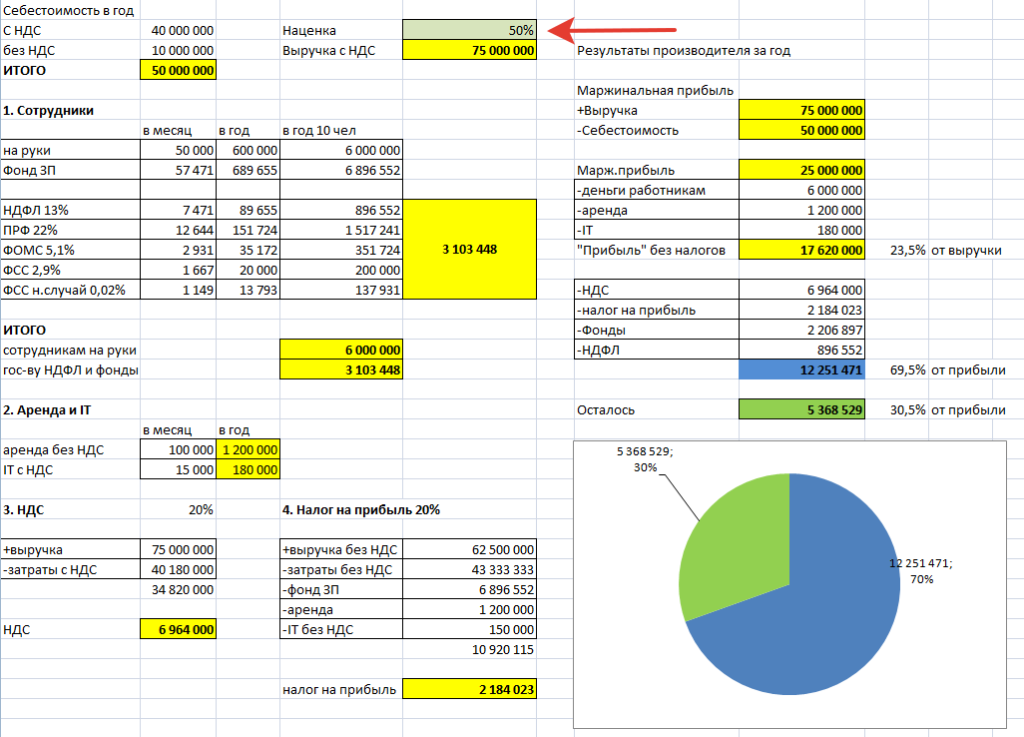

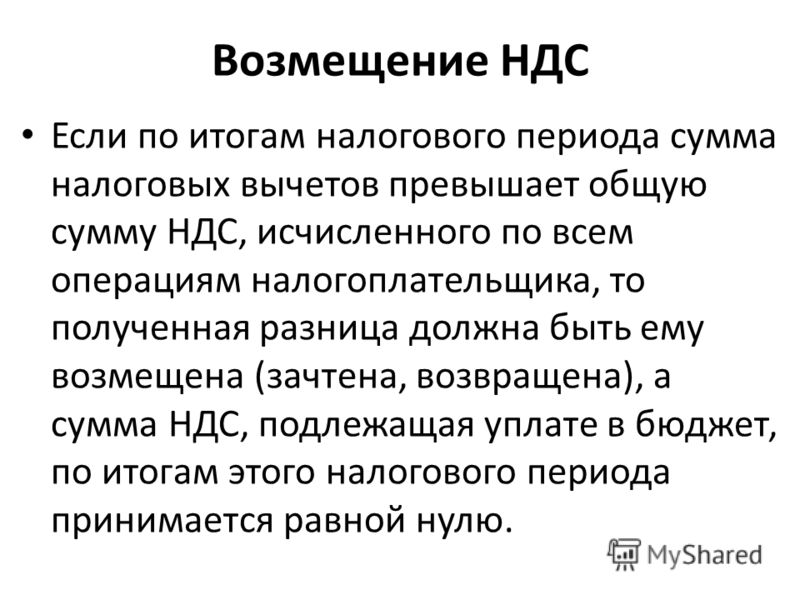

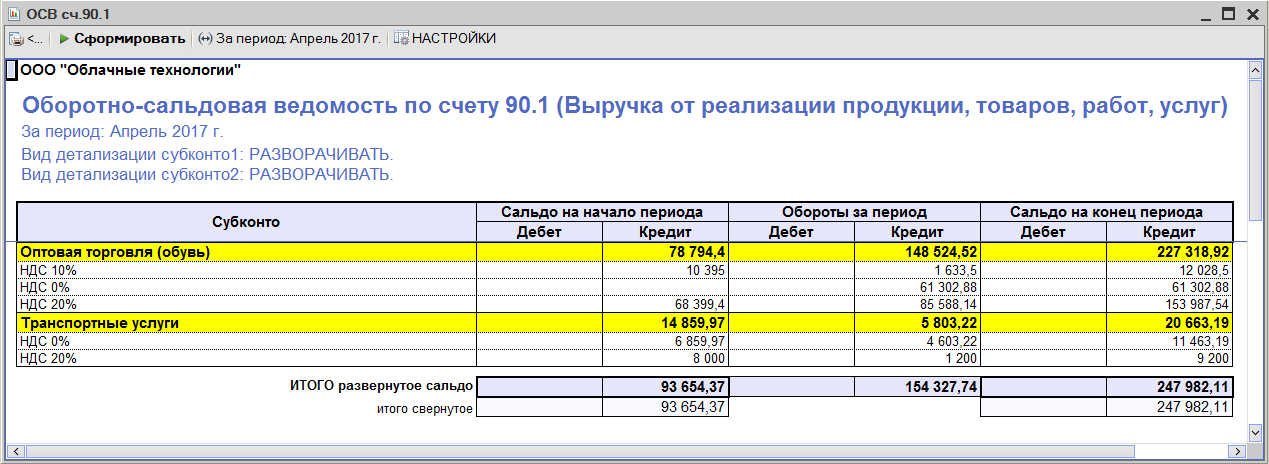

Как начисляется НДС в 2021 году

Налог, известный как НДС – один из самых сложных по своей структуре налогов. Его взыскание представляет собой многоступенчатый процесс, в котором уплата данного налога имеет место на каждом уровне реализации товара – от начального производителя до покупателя (конечного потребителя). То есть плательщиком НДС выступает и производитель товара, и покупатель этого же товара в магазине.

То есть плательщиком НДС выступает и производитель товара, и покупатель этого же товара в магазине.

Налоговый кодекс РФ относит НДС к федеральным налогам и сборам. Из-за сложной структуры НДС определяют как косвенный налог, который выражается в прибавочной стоимости товаров (услуг, работ). Иными словами НДС вычисляется в процентном отношении от начальной стоимости товара. Вычисленный процент прибавляется к начальной стоимости товара. В итоге получается конечная стоимость товара с учетом НДС. Именно за такую стоимость товар реализуется в магазине и поступает к конечному потребителю.

Ставки налога на добавленную стоимость

Общегосударственный закон устанавливает несколько ставок НДС – 0%, 10% и 18%. По умолчанию, общепринятой ставкой НДС выступает 18% (с 2019 года 20%). Наряду с этим существует перечень объектов, которые облагаются по ставкам 0% и 10%.

По ставке 0% при реализации облагаются следующие объекты:

- экспортные товары;

- товары свободной таможенной зоны;

- услуги по международной перевозке товаров;

- международные транспортно-экспедиционные перевозки;

- услуги по предоставлению железнодорожного состава для совершения международных перевозок.

Нулевая ставка применяется к узкому перечню объектов, которые связаны с международной экономической деятельностью субъектов хозяйствования. При этом продажа товаров и услуг (работ) для использования международными организациями также осуществляется в соответствии с положениями и предписаниями международных договоров (соглашений) России.

Ставка налога в размере 10% применяется к более широкому спектру объектов, к которым относятся:

- Продовольственные товары. Эта категория включает в себя довольно широкий перечень продуктов. Основные из которых: яйца и яйцепродукты, мясо, масло растительное, овощи, сахар, хлеб, в том числе, хлебобулочные изделия, детское питание, молоко и молочные продукты, птица и скот в живом весе, зерно, крупы;

- Товары для детей. Перечень включает почти все товары, которые могут использоваться детьми: трикотажная одежда для новорожденных, швейные изделия из овчины и кожи, игрушки, детские кровати и матрацы, подгузники, школьные принадлежности, которые включают тетради, дневники, альбомы, счетные палочки и тд.

;

; - Периодические печатные издания. Имеются в виду издания газет, журналов, альбомов, бюллетеней, которые имеют постоянные названия, нумерацию и выпускаются не реже 1раза в год;

- Отдельные медицинские товары национального и иностранного производства;

- Услуги по воздушным внутренним перевозкам. К данной категории относится перевозка как пассажиров, так и багажа.

Ставка 20% используется при реализации всех остальных товаров и услуг, к которым можно отнести передачу прав на имущество, реализацию автомобилей, получение денежных средств за товары, услуг и работ, при реализации сельскохозяйственной продукции. Полный перечень услуг и товаров, которые являются объектами НДС, регламентируются отдельной 21 главой НК РФ.

Налогоплательщики

Налогоплательщиками признаются лица, которые на любом этапе движения товара от производителя до конечного покупателя, участвовали в его реализации. Также под налогоплательщиками необходимо понимать лиц, которые реализуют товары, услуги и работы, перечисленные в предыдущем пункте.

Федеральный закон относит к налогоплательщикам налога на добавочную стоимость следующих субъектов:

- организации (предприятия), которые совершают операции, связанные с уплатой НДС;

- предприниматели, которые также совершают налогооблагаемые операции;

- лица, которые получили статус налогоплательщика НДС, в связи с тем, что они перемещают товар через таможенные пункты государства.

Действующим законодательством также предусмотрены исключения. Не являются плательщиками НДС FIFA, в том числе ее дочерние организации. Данное положение имеет временный характер, так как вводиться в связи с проведением футбольного чемпионата мира на территории государства, а значит, после 2018 года это положение будет упразднено.

На плательщиков НДС возлагается обязанность не только перечислять в государственный бюджет денежные средства за налогооблагаемые операции, но и вовремя подавать отчетность в контролирующие органы. Таким образом, лица обязаны подавать в налоговые органы декларацию не позднее двадцатого числа календарного месяца, который следует за концом отчетного периода.

Руководство по возврату НДС для посетителей ЕС

Если вы посещаете ЕС и собираетесь покинуть территорию ЕС, чтобы отправиться домой или в другое место за пределами ЕС, вы можете покупать товары без НДС.

Покупки без уплаты налогов: кто такой «посетитель»?

Что такое НДС?

Налог на добавленную стоимость (НДС) — это многоэтапный налог с продаж, окончательное бремя которого ложится на частного потребителя. НДС по соответствующей ставке будет включен в цену, которую вы платите за приобретенные вами товары.Как посетитель ЕС, который возвращается домой или собирается в другую страну, не входящую в ЕС, вы можете иметь право покупать товары без НДС в специальных магазинах.

Кто такой «посетитель»?

«Посетитель» — это любое лицо, постоянно или постоянно проживающее в стране за пределами ЕС. Ваш адрес, указанный в паспорте или другом документе, удостоверяющем личность, будет считаться местом, где вы постоянно или обычно проживаете.

Ваш адрес, указанный в паспорте или другом документе, удостоверяющем личность, будет считаться местом, где вы постоянно или обычно проживаете.

Пример: Эдуардо живет и работает в Бразилии, но каждое лето проводит три месяца в Португалии, где у него есть таймшер на вилле.Постоянный адрес Эдуардо находится в Бразилии, поэтому он «гость» в ЕС, находясь в Португалии.

В некоторых странах вы также можете квалифицироваться как «посетитель», если вы живете в стране ЕС в течение определенного периода времени с определенной целью, но ваш постоянный дом находится за пределами ЕС и вы не собираетесь возвращаться в ЕС в ближайшем будущем. Граждане ЕС, постоянно проживающие в странах, не входящих в ЕС, также имеют право на возмещение НДС.

Пример: Пол является гражданином Бельгии, но постоянно проживает в Канаде.Раз в год он возвращается в Бельгию, чтобы навестить родителей. Пол является «посетителем» и может подать заявку на возврат средств на основании своей карты пребывания в Канаде.

Покупки без уплаты налогов: как возвращается НДС?

Могу я просто заплатить цену без НДС в магазине?

Нет. Вы должны заплатить полную цену с учетом НДС за товары в магазине; вы получите возмещение НДС после того, как соблюдаете все формальности и сможете предъявить документ, подтверждающий экспорт.

Как мне это сделать?

- Находясь в магазине, заранее спросите продавца, предоставляют ли они эту услугу.

- Спросите продавца, какой порог применяется к покупке, чтобы иметь право на возмещение.

- При оформлении заказа продавец попросит вас предоставить доказательства того, что вы приехали в ЕС. Вам нужно будет предъявить паспорт или другой документ, удостоверяющий личность, подтверждающий ваше проживание за пределами ЕС.

- Продавец попросит вас заполнить форму с необходимыми данными. Вас могут попросить предъявить билет как доказательство того, что вы покидаете ЕС в установленное время.Продавец заполнит магазинную часть формы.

- Убедитесь, что вы точно понимаете, что вам нужно сделать и как получить возмещение. В некоторых случаях деньги вам вернет сам магазин. В других случаях магазин будет использовать третью сторону для организации возврата денег от своего имени.

- Убедитесь, что вы понимаете, взимает ли магазин административный сбор за эту услугу (который позже будет вычтен из возвращаемой суммы), и если да, то какова комиссия.

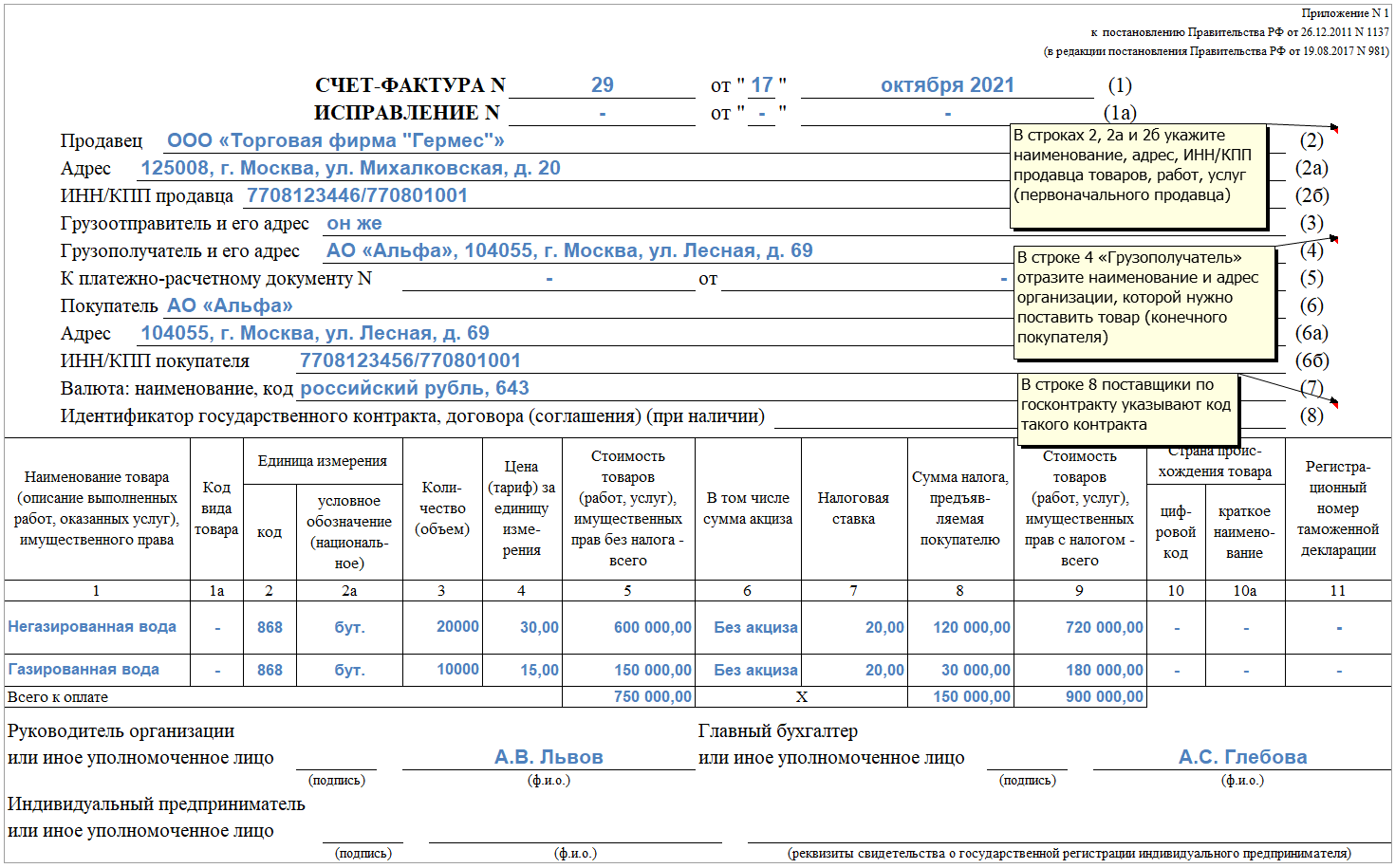

- Вы получите счет за товар.Вы должны предъявить счет-фактуру, форму возврата, товары и любые другие необходимые документы сотрудникам таможни последней страны ЕС, которую вы покинули. Сотрудники таможни должны поставить печать на бланке в качестве доказательства экспорта. Без печати вы не получите возмещение.

- Затем вы должны выполнить шаги, описанные в вашем документе о возмещении или продавцом. Вы можете немедленно потребовать возврат НДС в более крупных аэропортах, в противном случае вам придется отправить форму возврата по адресу, указанному в магазине.

Внимание! Точные детали будут зависеть от того, как этот конкретный магазин организует процедуру возврата.

Пример: Джон приехал из США на каникулы в Европу. Он купил дизайнерскую сумку в Париже; немного одежды и обуви в Милане и Будапеште. В каждом магазине ему были заполнены бланки возмещения. Через месяц Джон уезжает в США из Будапешта. В аэропорту он показывает приобретенный товар таможеннику и получает печать на документах на возврат. Некоторые документы на возврат были предоставлены посредником по возмещению — он находит их стойку возврата в аэропорту и сразу получает возмещение.Из суммы возмещения вычитаются административные расходы. Оставшийся документ возврата с печатью он должен отправить обратно в магазин, где он купил товар.

Получу ли я возврат всего НДС?

Это маловероятно. В подавляющем большинстве случаев за услугу взимается административный сбор. Убедитесь, что вы знаете, сколько с вас будет взиматься плата, когда вы еще находитесь в магазине.

Может ли кто-нибудь еще пойти за мной в магазин?

Нет. Вы должны присутствовать лично, чтобы совершить покупку без НДС, хотя вам не нужно оплачивать товары самостоятельно.

Придется ли мне ждать возвращения домой, чтобы получить возмещение?

Не обязательно. В некоторых более крупных портах и аэропортах вы можете получить возмещение сразу после того, как таможенники поставят штамп на вашей форме, при условии, что магазин, в котором вы купили товары, использует эту возможность.

Где я могу пожаловаться, если мне не вернули деньги?

Вы можете подать жалобу в компанию, в которой вы купили товар, потому что эта компания несет основную ответственность за возврат.Однако, если эта компания использовала посредника, вы можете сначала обратиться к нему. Европейская комиссия не вмешивается в частные случаи возврата НДС иностранным посетителям. «Покупки без НДС»: магазины беспошлинной торговли и соответствующие товары

Могу ли я покупать товары без НДС в любом магазине?

Нет. Магазины не обязаны предоставлять услуги без НДС. Те, кто решит это сделать, должны заключить соответствующие договоренности с налоговыми органами.

Магазины не обязаны предоставлять услуги без НДС. Те, кто решит это сделать, должны заключить соответствующие договоренности с налоговыми органами.

Как мне узнать, не облагается ли магазин НДС?

Обычно в витрине магазина размещается заметная вывеска, рекламирующая, что это «не облагаемый налогом» или «без НДС» магазин.Конечно, это может быть на местном языке.

Можно ли покупать все товары без НДС?

Нет. Некоторые товары не соответствуют требованиям. Помещение предназначено для товаров, которые в принципе можно перевозить в личном багаже. Товары, которые должны быть экспортированы, например, в качестве груза, а также автомобили и яхты, исключаются. Некоторые страны могут также исключать другие категории товаров.

Есть ли порог для каждой покупки?

Чтобы избежать административного бремени, связанного с товарами небольшой стоимости, минимальная стоимость покупки составляет 175 евро (или эквивалент в национальной валюте за пределами зоны евро), но страны ЕС могут устанавливать более низкие пороговые значения. Порог применяется к общему количеству товаров, купленных в определенном магазине. Обычно вы не можете суммировать покупки в разных магазинах, чтобы достичь порога. Вы получите отдельную форму в каждом магазине, в котором вы покупаете товары. Вы можете узнать в национальных налоговых органах о пороговых величинах, действующих в конкретной стране ЕС. Вы можете найти контактные адреса всех национальных налоговых администраций в документе «НДС в Европейском Союзе».

Порог применяется к общему количеству товаров, купленных в определенном магазине. Обычно вы не можете суммировать покупки в разных магазинах, чтобы достичь порога. Вы получите отдельную форму в каждом магазине, в котором вы покупаете товары. Вы можете узнать в национальных налоговых органах о пороговых величинах, действующих в конкретной стране ЕС. Вы можете найти контактные адреса всех национальных налоговых администраций в документе «НДС в Европейском Союзе».

Как скоро товары должны покинуть ЕС?

Товары, которые вы покупаете без НДС, должны покинуть ЕС до конца третьего месяца после того, как вы их купили.

Пример Брюс, который живет в Канаде, был в отпуске в Италии в течение двух недель. 10 сентября он покупает дизайнерский костюм в магазине без НДС. Иск должен покинуть территорию ЕС не позднее 31 декабря.

Нужно ли мне брать товар с собой при выезде из ЕС?

Да. Товары должны сопровождать вас при выезде из ЕС. Вы не можете покупать товары без НДС, если по какой-либо причине вы не можете или не хотите брать их с собой при выезде из ЕС. Более того, вы должны быть готовы продемонстрировать эти товары сотруднику таможни, который проштампует вашу форму возврата НДС.

Более того, вы должны быть готовы продемонстрировать эти товары сотруднику таможни, который проштампует вашу форму возврата НДС.

Должен ли я покинуть ЕС сразу из страны, где я приобрел товары?

Нет. Вы можете покупать товары без НДС, даже если вы собираетесь посетить другие страны ЕС до того, как окончательно вернетесь домой, при условии, что вы действительно покидаете ЕС с товарами в установленные сроки. Вы должны получить ваши документы с печатью на таможне в пункте выезда из ЕС — не обязательно в той же стране ЕС, где вы его купили.

Будьте осторожны, выезжая из ЕС поездом!

Вы можете получить документы на возврат НДС с печатью на некоторых станциях отправления.Однако вам может потребоваться сойти с поезда на последней станции в ЕС, чтобы получить этот штамп. Могут применяться и другие методы (например, таможенник может садиться в поезд).

Это зависит от маршрута поездов и внутреннего распорядка в каждой стране ЕС.

Поэтому мы настоятельно рекомендуем вам заранее проконсультироваться с национальными властями или вашей компанией, занимающейся возмещением, о мерах, применимых к нашему конкретному маршруту.

Что делать, если я не получил штамп?

Как правило, при возмещении НДС заверение документа о возврате НДС является обязательным.Свяжитесь с организацией, в которой вы купили товары, чтобы узнать, примут ли они другие документы в качестве доказательства того, что товары были экспортированы в надлежащий срок, и вернут вам деньги.

К кому мне обращаться по вопросам, связанным с моим возмещением?

Ваше основное контактное лицо — поставщик / агент по возмещению НДС, указанный в ваших документах на возмещение НДС. Если у вас есть вопросы о правилах возврата НДС, применимых в конкретной стране ЕС, обратитесь в национальные налоговые органы. По вопросам таможенного оформления на конкретной границе обращайтесь в национальные таможенные органы.

Европейская комиссия не дает рекомендаций по конкретным ситуациям.

Модернизация НДС для трансграничной электронной торговли

Новые правила НДС Новые схемы OSS Последние новостиРесурсыГлоссарий

Модернизация НДС для трансграничной электронной торговли Последние новости Чтобы разрешить контроль декларации по НДС OSS / IOSS государства-члена, трейдеры могут быть обязаны предоставить записи своих транзакций, заявленных в соответствии со схемами OSS / IOSS. Стандартизированный набор данных, описанный в Исполнительном регламенте Комиссии (ЕС) 2021/965, служит для смягчения административного бремени таких запросов для налогоплательщиков. Кроме того, весь обмен информацией между государствами-членами будет осуществляться через защищенную сеть для обеспечения защиты данных. Вышеуказанные положения будут применяться с 1 июля 2021 года. Дополнительные технические подробности об этом стандартизированном наборе данных (определение схемы XML SAF-OSS) будут опубликованы на этом веб-сайте, как только они станут доступны.

Стандартизированный набор данных, описанный в Исполнительном регламенте Комиссии (ЕС) 2021/965, служит для смягчения административного бремени таких запросов для налогоплательщиков. Кроме того, весь обмен информацией между государствами-членами будет осуществляться через защищенную сеть для обеспечения защиты данных. Вышеуказанные положения будут применяться с 1 июля 2021 года. Дополнительные технические подробности об этом стандартизированном наборе данных (определение схемы XML SAF-OSS) будут опубликованы на этом веб-сайте, как только они станут доступны.

С 1 апреля предварительная регистрация в One Stop Shops (OSS / IOSS) доступна в каждом государстве-члене. Приглашаем к регистрации предприятия, желающие воспользоваться этими новыми схемами! Здесь вы найдете контактную информацию. Также доступно руководство по единому окну НДС (OSS), в котором подробно объясняется, как регистрироваться, декларировать и уплачивать НДС через OSS / IOSS! В настоящее время на английском, а вскоре и на всех языках ЕС!

Опубликован последний статистический отчет MOSS, который из года в год показывает рост НДС, взимаемого с MOSS, для всего ЕС с 2 евро. 7 миллиардов в 2015 году до 5,04 миллиарда евро в 2019 году! Хотя MOSS ограничивается телекоммуникациями, радиовещанием и электронными услугами, он доказывает успех этого механизма единого окна. Это выглядит очень многообещающим для запуска пакета электронной коммерции с НДС с 1 июля 2021 года.

7 миллиардов в 2015 году до 5,04 миллиарда евро в 2019 году! Хотя MOSS ограничивается телекоммуникациями, радиовещанием и электронными услугами, он доказывает успех этого механизма единого окна. Это выглядит очень многообещающим для запуска пакета электронной коммерции с НДС с 1 июля 2021 года.

30 сентября 2020 года Комиссия опубликовала пояснительные примечания к новым правилам электронной торговли с НДС. Они содержат подробные объяснения и пояснения к этим новым правилам, включая практические примеры того, как применять правила, если вы являетесь поставщиком или электронным интерфейсом (например.грамм. торговая площадка, платформа), участвующие в транзакциях электронной торговли. Эти пояснительные примечания призваны помочь онлайн-предприятиям и, в частности, МСП понять свои обязательства по НДС, возникающие при трансграничных поставках потребителям в ЕС.

Эти пояснения теперь доступны на всех официальных языках ЕС, а также на китайском и японском языках. Пояснительные записки будут сопровождаться обновленным «Руководством по единому окну». Публикуется также Руководство для государств-членов и торговли относительно импорта и экспорта малоценных грузов.

Публикуется также Руководство для государств-членов и торговли относительно импорта и экспорта малоценных грузов.

В связи с практическими трудностями, создаваемыми мерами по сдерживанию пандемии коронавируса, применение новых правил электронной коммерции с НДС откладывается на шесть месяцев. Таким образом, правила будут применяться с 1 июля 2021 года вместо 1 января 2021 года, что даст государствам-членам и предприятиям дополнительное время для подготовки.

Европейская комиссия стремится упростить обязательства по НДС для компаний, осуществляющих трансграничную продажу товаров или услуг (в основном онлайн) конечным потребителям, и обеспечить правильную выплату НДС по таким поставкам государству-члену, в котором осуществляется поставка. в соответствии с принципом налогообложения в государстве-члене назначения.

Комиссия предложила законодательство ЕС в этой области в два этапа. Первые меры вступили в силу в 2015 году и касались телекоммуникационных, радиовещательных и электронных услуг для потребителей. Второй пакет мер был принят Советом в декабре 2017 года и распространил упрощение на дистанционные продажи товаров, а также на любые виды трансграничных услуг, предоставляемых конечным потребителям в ЕС. Последние меры, также называемые «пакетом НДС для электронной торговли», должны применяться с 1 июля 2021 года.

Второй пакет мер был принят Советом в декабре 2017 года и распространил упрощение на дистанционные продажи товаров, а также на любые виды трансграничных услуг, предоставляемых конечным потребителям в ЕС. Последние меры, также называемые «пакетом НДС для электронной торговли», должны применяться с 1 июля 2021 года.

С 2015 года действует упрощенная система декларирования и уплаты НДС по поставкам телекоммуникационных, радиовещательных и электронных (TBE) услуг в рамках бизнес-потребителей (B2C) в ЕС. Подробная информация о функционировании MOSS доступна на портале MOSS .

2. Пакет электронной коммерции с НДСПакет электронной коммерции с НДС был одним из приоритетов в рамках стратегии единого цифрового рынка .

5 декабря 2017 года Совет принял пакет электронной торговли по НДС, состоящий из:

21 ноября 2019 года Совет принял меры по реализации пакета электронной торговли по НДС, состоящего из:

12 февраля 2020 года Комиссия принял Исполнительный регламент Комиссии (ЕС) 2020/194, в котором подробно описывается работа службы единого окна по НДС.

В связи с практическими трудностями, созданными мерами по сдерживанию пандемии коронавируса, были приняты следующие акты, откладывающие применение пакета электронной коммерции с НДС до 1 июля 2021 года:

Обзор пакетаНДС Пакет электронной коммерции будет способствовать трансграничной торговле, бороться с мошенничеством с НДС и обеспечивать честную конкуренцию для предприятий ЕС.Новые правила включают:

- Улучшения существующего MOSS

- Специальные положения, применимые к поставкам товаров с помощью электронных интерфейсов

- Расширение сферы действия MOSS, превращая его в единое окно (OSS), для:

- Поставка услуг B2C, кроме услуг TBE

- Дистанционная продажа товаров внутри ЕС

- Определенные внутренние поставки товаров с помощью электронных интерфейсов

- Дистанционная продажа товаров, импортируемых из третьих территорий и третьих стран партиями с внутренней стоимостью максимум 150 евро

Пакет электронной коммерции с НДС будет внедряться постепенно. Ниже приводится обзор ключевых дат:

Ниже приводится обзор ключевых дат:

(подробности см. На портале MOSS)

- Введение двух пороговых значений для упрощения обязательств по НДС для микробизнеса и МСП. Во-первых, годовой порог оборота в 10 000 евро для трансграничных поставок телекоммуникационных, радиовещательных и электронных (TBE) услуг внутри ЕС. Поставки TBE на сумму до 10 000 евро по-прежнему регулируются правилами НДС государства-члена поставщика. Во-вторых, порог годового оборота в 100 000 евро, до которого поставщик должен хранить только одно свидетельство (вместо двух) для идентификации государства-члена клиента.

- Для выставления счетов теперь применяются правила страны ЕС, в которой указан поставщик, а не правила стран-членов потребления (т. Е. Клиента).

- Заполнить пробел в существующей системе MOSS: бизнес, не учрежденный в ЕС, но имеющий регистрацию НДС в ЕС (например, для разовых транзакций), может использовать схему вне Союза (т.

е. схему для налогооблагаемых лиц, не учрежденных в ЕС). ЕС).

е. схему для налогооблагаемых лиц, не учрежденных в ЕС). ЕС). - Некоторые улучшения текущего MOSS вступили в силу 1 января 2019 года, в частности те, которые не имеют никакого влияния на ИТ.

Расширение MOSS и особые положения, касающиеся обязательств в отношении электронных интерфейсов, вступят в силу 1 июля 2021 года, поскольку ИТ-системы нуждаются в адаптации или развитии.

- Компании, использующие электронные интерфейсы, такие как торговые площадки или платформы, в определенных ситуациях будут считаться для целей НДС поставщиком товаров, продаваемых клиентам в ЕС компаниями, использующими рынок или платформу.Следовательно, им придется собирать и платить НДС с этих продаж.

- Основываясь на успехе MOSS для услуг TBE, эта концепция будет расширена и превращена в OSS:

- Несоюзная схема предоставления услуг TBE налогоплательщиками, не зарегистрированными в ЕС, будет распространена на все виды трансграничных услуг конечным потребителям в ЕС;

- Схема Союза для поставок услуг TBE внутри ЕС будет распространена на все виды услуг B2C, а также на дистанционные продажи товаров внутри ЕС и некоторые внутренние поставки, осуществляемые с помощью электронных интерфейсов.

- Будет создана схема импорта, охватывающая дистанционные продажи товаров, импортируемых из третьих территорий или третьих стран покупателям в ЕС на сумму до 150 евро.

В отличие от сегодняшнего дня, когда используется схема импорта, продавец будет взимать и собирать НДС в точках продажи клиентам из ЕС, а также декларировать и уплачивать этот НДС во всем мире государству-члену, идентифицированному в IOSS.Затем эти товары будут освобождены от НДС при ввозе, что позволит быстро выпустить их на таможню.

Введение схемы импорта сопровождается отменой текущего освобождения от НДС для товаров небольшими партиями стоимостью до 22 евро. Это также соответствует обязательству применять принцип назначения для НДС.

- Если IOSS не используется, для импорта будет доступен второй механизм упрощения.

НДС на импорт будет взиматься с клиентов таможенным декларантом (т.е.грамм. почтовый оператор, курьерская фирма, таможенные агенты), которые будут платить его таможенным органам ежемесячным платежом.

НДС на импорт будет взиматься с клиентов таможенным декларантом (т.е.грамм. почтовый оператор, курьерская фирма, таможенные агенты), которые будут платить его таможенным органам ежемесячным платежом.

- Компании выиграют от значительного сокращения затрат на международное соблюдение НДС. Это будет способствовать увеличению трансграничной торговли.

- Предприятия из ЕС смогут на равных конкурировать с предприятиями за пределами ЕС, которые не взимают НДС.

- Государства-члены получат выгоду от увеличения доходов от НДС на 7 миллиардов евро в год.

Единый центр обслуживания в ЕС 2021 (OSS) Декларация НДС для электронной коммерции

В основе перезагрузки НДС в ЕС для электронной коммерции в 2021 году — введение единой декларации по НДС в ЕС и отмена пороговых значений дистанционных продаж. Это одна из трех реформ в рамках пакета НДС для электронной коммерции ЕС 2021 года.

- Прекращение освобождения от уплаты НДС на импорт низкой стоимости и новая декларация IOSS; и

- Создание торговых площадок как плательщиков НДС.

С июля 2021 года продавцы B2C, отправляющие свои товары из одной страны, больше не будут обязаны регистрироваться для иностранного НДС и заполнять несколько заявок на НДС в странах, где они продают. Вместо этого они могут просто заполнить и подать новую декларацию OSS вместе со своей обычной внутренней декларацией по НДС, в которой будут перечислены все их продажи в странах ЕС. Затем продавец уплачивает НДС своему налоговому органу, который затем пересылает налоги в соответствующие страны. Продавцы из стран, не входящих в ЕС, также могут подать заявку на использование режима OSS, и им просто нужно назначить любое государство ЕС для регистрации и подачи.Пакет электронной коммерции ЕС по НДС 2021 года был отложен, включая эту реформу, до 1 июля 2021 года, а первоначальный план был на 1 января 2021 года.

Это основано на успешном запуске единой декларации по НДС для цифровых услуг B2C в 2015 году, называемой декларацией MOSS.

Помимо дистанционных продаж, услуги B2C и организаторы мероприятий могут использовать OSS.

Правила прекращения действия порога дистанционной продажи

Действующие правила ЕС для «места поставки» требуют, чтобы продавцы взимали НДС по ставке НДС страны проживания своего покупателя — это известно как принцип назначения .Для трансграничных продаж в ЕС это означает, что продавцы должны регистрировать НДС в каждой стране, где они продают товары.

В настоящее время, чтобы снизить нагрузку на мелких продавцов, в ЕС действует специальное упрощение регистрации НДС для электронной коммерции, известное как пороговые значения для дистанционных продаж. Обычно это доступно только для продажи на внутренних запасах продавцов.

Пороги дистанционной продажи в ЕС до июня 2021 г .:

- 100 000 евро в год: Германия; Нидерланды; Люксембург; Великобритания, которая все еще находится в режиме НДС ЕС (70 000 фунтов стерлингов).

- Для всех остальных членов ЕС это 35 000 евро в год или эквивалент в местной валюте.

Более подробную информацию об этих порогах дистанционной продажи можно найти на сайте avalara.com

С 1 июля 2021 года упрощение регистрационного порога будет снято. Трансграничные продавцы должны будут взимать ставку НДС страны проживания покупателя с момента их первой продажи и переводить ее в иностранные налоговые органы.

Запуск единой декларации OSS по НДС в ЕС

Одновременно с отменой пороговых значений для дистанционной продажи ЕС расширяет единую декларацию НДС, OSS, на трансграничную дистанционную продажу товаров в электронной коммерции.Это заменит обязательство регистрировать НДС в каждой стране, где продавцы осуществляют продажи потребителям из ЕС из запасов в одном месте ЕС — обычно в их родном государстве. Существующее обязательство по регистрации во всех странах часто называют основным препятствием для трансграничной торговли в ЕС.

ПРИМЕЧАНИЕ: Продавцы, владеющие запасами в других странах ЕС, не получат выгоды от упрощения единого возврата OSS. Они должны оставаться зарегистрированными по НДС в каждой стране, где они владеют акциями. Это включает продажи с использованием программы Amazon FBA.

Продавцы с существующей регистрацией НДС за рубежом и продавцы со склада в своей стране проживания, могут решить закрыть эти регистрации для нерезидентов с 1 июля 2021 года и вместо этого использовать отчет OSS.

Продавцы будут продолжать декларировать любые продажи покупателям в их собственной стране проживания в своей существующей внутренней декларации по НДС.OSS также может использоваться для отчетности: традиционных услуг международного B2C; и определенная продажа на внутреннем рынке с помощью торговых площадок (см. следующий раздел).

следующий раздел).

Подача OSS дополняет обычную внутреннюю декларацию по НДС. Во-первых, продавцы будут взимать НДС по ставке страны проживания покупателя. Они могут использовать адрес доставки своего клиента для определения страны проживания. Затем определите правильную ставку НДС, а также примените пониженную или нулевую ставку НДС в соответствии с меняющимися ставками и классификациями товаров каждого государства-члена своих клиентов.

Подача OSS будет ежеквартально. Он задуман как простой список для декларирования НДС, подлежащего уплате продавцом в каждую страну ЕС, кроме государства внутри страны. Возврат OSS будет стандартизирован для всех стран-членов ЕС и будет иметь следующую структуру:

Суммы должны быть указаны в валюте страны продавца. В случае пересчета иностранной валюты продавцы должны следовать рекомендациям своей страны в отношении ставок, которые будут использоваться на дату транзакции.

Продавцы за пределами ЕС

Продавцы-нерезиденты ЕС также могут использовать упрощенную процедуру подачи документов OSS. Они должны сначала зарегистрироваться в качестве налогоплательщика, не входящего в Союз, в налоговом органе любого государства-члена ЕС. Затем они могут подавать ежеквартальные документы OSS, как любой продавец электронной торговли в ЕС. Как минимум в одном государстве-члене ЕС существует требование подачи регулярной внутренней декларации по НДС. НДС, уплаченный при импорте, также может быть задекларирован в OSS.

Они должны сначала зарегистрироваться в качестве налогоплательщика, не входящего в Союз, в налоговом органе любого государства-члена ЕС. Затем они могут подавать ежеквартальные документы OSS, как любой продавец электронной торговли в ЕС. Как минимум в одном государстве-члене ЕС существует требование подачи регулярной внутренней декларации по НДС. НДС, уплаченный при импорте, также может быть задекларирован в OSS.

Подача OSS

Подача OSS должна быть подана в тот же день, что и обычная квартальная декларация по НДС.Обычно это делается через онлайн-портал налогового органа. Налогоплательщикам, подающим ежемесячную декларацию по НДС, следует проконсультироваться с веб-сайтом местного налогового органа, чтобы узнать дату платежа. Причитающийся НДС должен быть перечислен в тот же срок.

Национальные налоговые органы будут нести ответственность за разделение и уплату НДС, полученного от продавца, в каждую страну в зависимости от обстоятельств.

Что это будет значить для типичного продавца?

Чтобы показать, как это повлияет на типичного продавца из ЕС, давайте посмотрим на обязательства по подаче налоговой декларации для примера продавца сегодня и после реформ в июле 2021 года.

Eurotrade GmbH, учрежденная в Германии, занимается онлайн-продажей товаров потребителям во всем ЕС. Большая часть складских запасов компании находится в Германии, откуда она отправляется. Тем не менее, у него есть запасы во Франции для быстрой доставки французским потребителям.

Годовой объем продажEurotrade GmbH и обязательства по НДС составляют:

Страна | Годовой объем продаж |

| Сегодня |

| июль 2021 г. | ||

| Декларация НДС | НДС% | Декларация НДС | НДС% | |||

| |||||||

Германия | 780 000 евро | Внутренняя декларация по НДС в Германии | Немецкий 19% | Внутренняя декларация по НДС в Германии | Немецкий 19% | ||

Испания | 54 000 € | 1 | Испанская декларация по НДС | Испанский 21% | OSS | Испанский 21% | |

Италия | € 42 000 | 1 | Италия Декларация НДС | Итальянский 22% | OSS | Итальянский | |

Венгрия | € 23 000 | 2 | Внутренняя декларация по НДС в Германии | Немецкий 19% | OSS | Венгерский 27% | |

Люксембург | 75 000 евро | 2 | Внутренняя декларация по НДС в Германии | Немецкий 19% | OSS | Люксембург 17% | |

Франция | € 75 000 | 3 | Французская налоговая декларация | Французский 20% | Французская налоговая декларация | Французский | |

1 — Сегодня при превышении порога дистанционных продаж необходимо регистрировать иностранный НДС; после июля 2021 года эта регистрация может быть закрыта

2 — Сегодня ниже порога дистанционных продаж, поэтому сообщайте о продажах в соответствии с немецкими правилами; после июля 2021 г. переходит на иностранный НДС, о чем сообщается через OSS

переходит на иностранный НДС, о чем сообщается через OSS

3 — Сегодня акции в иностранном государстве должны регистрироваться там по НДС; после июля 2021 г. должен оставаться зарегистрированным в качестве иностранного НДС во Франции

Освобождение от налога на 10 000 евро для микропредприятий ЕС

ЕС предоставит микропредприятиям-резидентам ЕС исключение из правил OSS.Это отражает опыт внедрения декларации MOSS за 2015 год, которая потребовала чрезмерно сложного отслеживания клиентов и расчета НДС для самых мелких продавцов.

Любые предприятия, продающие товары и услуги B2C за границу менее 10 000 евро в год, будут освобождены от обязанности заполнять декларацию OSS. Вместо этого они смогут взимать свою внутреннюю ставку НДС и сообщать о продажах ниже этого порога в своей обычной внутренней декларации по НДС.

Эта льгота не предоставляется предприятиям за пределами ЕС.Необходимо немедленно зарегистрироваться.

Brexit — эффект для продавцов из Великобритании и ЕС

Великобритания вышла из режима НДС ЕС 31 декабря 2020 года..png) Это означает, что продавцы из Великобритании теперь не являются продавцами из ЕС одновременно с введением реформ электронной торговли в июле 2021 года. Продавцы-резиденты Великобритании должны будут зарегистрироваться в одном из государств ЕС, чтобы подать декларацию OSS, не входящую в Союз. Продавцы из Великобритании по-прежнему смогут закрыть любую регистрацию НДС в ЕС, если они не владеют акциями в этих странах.

Это означает, что продавцы из Великобритании теперь не являются продавцами из ЕС одновременно с введением реформ электронной торговли в июле 2021 года. Продавцы-резиденты Великобритании должны будут зарегистрироваться в одном из государств ЕС, чтобы подать декларацию OSS, не входящую в Союз. Продавцы из Великобритании по-прежнему смогут закрыть любую регистрацию НДС в ЕС, если они не владеют акциями в этих странах.

британских продавцов, продающих товары покупателям из ЕС, теперь должны рассмотреть вопрос о назначении налогового представителя по НДС в большинстве стран ЕС, где они зарегистрированы.После того, как реформы вступят в силу в июле 2021 года, они смогут зарегистрироваться для возврата OSS, не являющегося профсоюзом.

ЕС 2021 Изменения НДС: что ожидается 1 июля

Написано Бет Оуэнс 28 мая 2021 г.

С 1 июля 2021 г. ЕС внесет существенные изменения в правила трансграничного НДС. Это сделано для того, чтобы привести нормативные акты в соответствие с изменениями в поведении потребителей и более эффективно бороться с мошенничеством с НДС.

Эти новые правила повлияют на предприятия из ЕС, которые продают товары между странами ЕС, и предприятия за пределами ЕС, которые экспортируют товары клиентам из ЕС.Намерение состоит в том, чтобы упростить управление НДС для тех, кто ведет бизнес в ЕС, и снять административное бремя существующей системы.

В этом посте мы расскажем, что каждое из этих изменений означает для онлайн-продавцов, торговых площадок, почтовых перевозчиков и потребителей из ЕС.

Какие изменения вступают в силу с 1 июля 2021 года?

- Налоги на импорт будут уплачиваться на все товары стоимостью от 0 евро, исключая предыдущий порог импорта низкой стоимости в размере 22 евро

- Введение службы единого окна импорта (IOSS) для товаров, импортируемых из-за пределов ЕС, стоимостью до евро 150.

- Расширение мини-службы одного окна (MOSS) в службу одного окна (OSS).

- Специальные меры по упрощению импорта товаров стоимостью менее 150 евро, если IOSS не используется.

- Пороги дистанционной продажи будут заменены единым порогом в 10 000 евро.

- Торговые площадки в Интернете будут нести ответственность за сбор НДС и соблюдение требований к ведению документации.

Почему меняются правила?

Продажи в электронной торговле резко выросли в результате пандемии COVID-19.Поскольку физический доступ запрещен на протяжении большей части 2020 года, это увеличило дисбаланс между предприятиями ЕС и трансграничными онлайн-продавцами. В результате не взимаются налоги и пошлины на миллионы евро, особенно в отношении товаров с низкой стоимостью. Поскольку к 2025 году объем продаж электронной коммерции в ЕС достигнет 569 миллиардов долларов, это равнозначно значительному сокращению налоговых поступлений.

В связи с тем, что традиционные системы сбора отходов больше не соответствуют назначению, ЕС принял меры для обеспечения:

1 . Бизнес в ЕС не находится в невыгодном положении из-за роста электронной торговли

2 .ЕС в целом продолжает получать выгоду от трансграничной электронной торговли

Кого коснутся эти изменения?

Потребители . В связи с отменой порога импорта для низкой стоимости, продавцы электронной коммерции за пределами ЕС будут нести ответственность за сбор и перевод НДС по ALL онлайн-покупкам, начиная с 1 июля. Это приведет к увеличению стоимости онлайн-покупок, чтобы привести их в соответствие с внутренними ценами ЕС.Кроме того, в некоторых случаях потребители несут ответственность за уплату НДС непосредственно почтовому перевозчику.

Почтовики . Курьерам необходимо будет предоставить информацию для таможенного оформления заранее от онлайн-продавцов. Им также может потребоваться взимать дополнительную плату за оформление для сбора НДС от имени клиента, если компания не подписана на IOSS.

Интернет-магазины . Так называемые «электронные онлайн-интерфейсы» (относящиеся к онлайн-торговым площадкам, платформам и веб-сайтам) теперь будут считаться поставщиками, если они содействуют продаже и импорту товаров в ЕС стоимостью менее 150 евро.Это возлагает на них ответственность за сбор и отчетность по НДС.

Интернет-магазины . Новый единый порог дистанционных продаж означает, что более мелкие интернет-магазины смогут взимать ставку НДС той страны ЕС, из которой они осуществляют доставку, в размере до 10 000 евро. Изменения, происходящие 1 июля, также означают, что онлайн-продавцы, использующие сторонние онлайн-площадки, больше не несут ответственности за сбор и отчетность по НДС.

Давайте углубимся в эти изменения.

Какие страны затронуты?

Эти изменения коснутся всех стран-членов ЕС, в том числе:

Австрия

Бельгия

Болгария

Хорватия

Кипр

Чехия

Дания

Эстония

Финляндия

Франция

Германия

Греция

Венгрия

Ирландия

Италия

Латвия

Литва

Люксембург

Мальта

Нидерланды

Польша

Португалия

Румыния

Словакия

Словения

Испания

Швеция

Обратите внимание, что сюда не входят Норвегия, Швейцария или Великобритания.

Изменение 1: налоги на импорт будут уплачиваться на все товары от 0 евро

С 1 июля все партии, ввозимые в ЕС, будут облагаться НДС, отменяя предыдущий порог в 22 евро, который позволял потребителям избегать уплаты НДС на товары с низкой стоимостью. онлайн-покупки. Ставка НДС будет зависеть от государства-члена, в котором находится клиент.

Австрия: 20%

Бельгия: 21%

Болгария: 20%

Хорватия: 25%

Кипр: 19%

Чешская Республика: 21%

Дания : 25%

Эстония: 20%

Финляндия: 24%

Франция: 20%

Германия: 19%

Греция: 24%

Венгрия: 27%

Ирландия: 23%

Италия: 22%

Латвия: 21%

Литва: 21%

Люксембург: 17%

Мальта: 18%

Нидерланды: 21%

Польша: 23%

Португалия: 23%

Румыния: 19%

Словакия: 20%

Словения: 22%

Испания: 21%

Швеция: 25%

Вот пример покупателя в Италии пары кроссовок:

| Цена (без НДС) | НДС (22%) | Итого | |

| € 117 | € 33 | € 150 | |

| Доставка пошлина | 15 евро.60 | 4,40 € | € 20 |

Изменение 2: Введение службы единого окна импорта (IOSS) для товаров, импортируемых из-за пределов ЕС, стоимостью до 150 евро.

Это одно из самых значительных изменений в существующей системе НДС, поэтому мы собираемся углубиться в это.

Что такое IOSS?

IOSS (Import One Stop Shop) предназначен для продавцов из стран, не входящих в ЕС, которые осуществляют дистанционные продажи потребителям из ЕС.Интернет-портал призван упростить соблюдение новых правил НДС для электронной торговли.

Как работает IOSS?

IOSS позволяет поставщикам собирать, декларировать и перечислять НДС в соответствующие налоговые органы на товары стоимостью менее 150 евро, вместо того, чтобы заставлять покупателя платить НДС после доставки товаров. Когда НДС взимается в точке продажи, продавец может декларировать и оплачивать его ежемесячно через портал IOSS.

Каковы преимущества IOSS?

IOSS эффективно обеспечивает быструю доставку импортных товаров.Он предоставляет зарегистрированным предприятиям номер IOSS, который может быть проверен таможенными служащими и почтовыми перевозчиками. Это гарантирует, что товары могут эффективно перемещаться по ЕС и избежать длительного времени обработки.

Как предприятия могут зарегистрироваться в IOSS?

Компании могут зарегистрироваться в IOSS через портал IOSS любого государства-члена ЕС. Если вы не проживаете в ЕС, вам потребуется посредник из ЕС, который возьмет на себя этот процесс.

Изменение 3: Расширение мини-службы одного окна (MOSS) до службы одного окна (OSS)

Мини-служба одного окна (MOSS) позволила предприятиям ЕС, предоставляющим электронные услуги, регистрироваться для уплаты НДС в одном члене государства, вместо того, чтобы регистрироваться в каждой стране, где предлагаются их услуги.С 1 июля этот оптимизированный процесс НДС распространяется на все предприятия B2C.

Регистрация в OSS означает, что предприятиям нужно будет подать только одну декларацию по НДС и платеж за всю деятельность, осуществляемую в ЕС (и только на одном языке). Это значительно упрощает процесс НДС и упрощает своевременную оплату.

Изменение 4: специальные меры по упрощению импорта товаров стоимостью менее 150 евро, если IOSS не используется

Если интернет-продавец не хочет использовать IOSS или испытывает трудности со сбором НДС при оформлении заказа, он должен возможность возложить на клиента ответственность за уплату НДС через почтового перевозчика до или во время доставки.Это возможно при следующих обстоятельствах:

- Стоимость партии товара меньше 150 евро

- Страна ЕС, в которую товары поступают, совпадает со страной, в которую они были импортированы

Изменение 5: Дистанционная продажа пороговые значения будут заменены единым пороговым значением в размере 10 000 евро

В настоящее время страны ЕС несут ответственность за установление собственных пороговых значений для дистанционных продаж, т. е. точки, в которой интернет-продавец обязан уплатить НДС на товары, проданные в их юрисдикции, а также страна, в которой они базируются.Например, в Германии порог дистанционной продажи составляет 100 000 евро, а во Франции — всего 35 000 евро.

1 июля отдельные пороги будут заменены единым порогом в 10 000 евро, охватывающим весь ЕС. Это означает, что продавцам из ЕС не нужно будет прогнозировать, в какой момент они, вероятно, будут платить НДС в различных областях.

Изменение 6: Интернет-магазины будут нести ответственность за сбор НДС и соблюдение требований к ведению документации.

Новые правила сделают так, чтобы онлайн-торговые площадки, такие как eBay, Etsy и Ali Express, считались «поставщиками».Это дает им две ключевые обязанности:

- Сбор и учет НДС по всем продажам через IOSS или по специальному соглашению.

- Учет всех операций, которые необходимо вести в течение десятилетнего периода.

Это заменяет предыдущее законодательство, которое возлагало на интернет-продавцов ответственность за сбор и отчетность по НДС. Интернет-торговая площадка будет считаться поставщиком в соответствии с этими новыми правилами, если:

- Товары, импортируемые в ЕС, имеют стоимость, не превышающую 150 евро.

- Торговая площадка не создана в ЕС, но осуществляет продажу потребителям в ЕС.

Эти изменения снимут огромную нагрузку с отдельных продавцов и могут позволить им приостановить регистрацию НДС.

Каковы преимущества новых правил?

Снятие порогового значения для импорта с низкой стоимостью призвано создать благоприятный климат для конкуренции, требуя от всех продавцов, не входящих в ЕС, платить налоги на импорт, что не позволяет сторонним компаниям подрывать конкуренцию в ЕС.

Введение IOSS и единого порога дистанционных продаж значительно упростит текущий режим множественных пороговых значений для разных стран ЕС, что создает огромное административное бремя как для бизнеса, так и для правительства. Объединение процесса регистрации и декларирования НДС приведет к меньшему количеству документов и меньшим задержкам с выводом продуктов на рынок.

Где найти дополнительную информацию:

Подкаст Sippin n ‘Shippin: Доставка в ЕС

НДС для электронной торговли

Все, что вам нужно знать об импортном универсальном магазине (IOSS)

Модернизация НДС для международной электронной торговли

Контактное лицо:

Шон Кинг

KINGS VAT LTD

M.+44 (0) 7834 273791

[email protected]

Фермерский магазин | НДС | Sectors Donut

Фермерские магазины и НДС

Товары, поставляемые вашей компанией, будут облагаться НДС по нулевой или стандартной ставке.

Налогооблагаемые поставки

Вы должны зарегистрироваться в качестве плательщика НДС, как только ваши продажи достигнут текущего порога НДС. Возможно, вам придется взимать НДС с некоторых продаваемых вами товаров — это известно как «исходящий налог». Вы сможете вернуть любой НДС, уплаченный при покупке, — это называется «предварительным налогом».

Существуют две основные ставки НДС:

Кроме того, некоторые товары, такие как топливо для внутреннего потребления, подлежат пониженной ставке.

Ежеквартально вы будете платить HM Revenue & Customs (HMRC) разницу между:

- исходящим налогом, который вы взимаете, и

- предварительным налогом, который вы заплатили за свои покупки.

Практически все предприятия должны платить свои Счет НДС в электронном виде — например, прямым дебетом или онлайн-банкингом. HMRC дает вам некоторое время в конце каждого квартала, прежде чем вы должны будете уплатить причитающийся НДС.Так, например, НДС, подлежащий уплате с продаж, осуществленных в первый, второй и третий месяц, будет выплачен в конце четвертого месяца. В вашей декларации по НДС будет указана дата крайнего срока оплаты.

Компании, у которых возникают проблемы с уплатой НДС или которые обеспокоены тем, что будущие платежи вызовут у них проблемы, могут обратиться за помощью в Службу поддержки бизнес-платежей HMRC. Если вашему бизнесу потребуется финансовая помощь, чтобы справиться с ситуацией, HMRC рассмотрит вашу ситуацию и обсудит временные варианты, которые могут помочь.Это может включать в себя разрешение производить платежи в течение более длительного периода времени и отказ от пени за просрочку платежа. Чтобы обсудить проблемы с оплатой с HMRC, вы можете позвонить на горячую линию службы поддержки платежей для предприятий по телефону 0300 200 3835.

Стандартный или нулевой рейтинг?

Поставка большей части продуктов питания и напитков для потребления людьми в настоящее время имеет нулевую ставку, поэтому вам не нужно будет взимать НДС со многих товаров, которые вы, вероятно, продадите. Однако запасы еды и напитков, приготовленные в процессе общественного питания, имеют стандартный рейтинг — например, еда и напитки, которые подаются в вашем кафе, если оно у вас есть, или горячая еда и напитки на вынос.

Другие предметы, которые вы можете продать, например декоративные растения или поделки, имеют стандартный рейтинг. Вам следует позвонить на горячую линию НДС по номеру 0300 200 3700, где вам будут предоставлены дальнейшие инструкции. На веб-сайте Gov.uk также есть несколько полезных публикаций, в том числе Уведомление об НДС 700/1, . Следует ли мне регистрироваться в качестве плательщика НДС? , Уведомление об НДС 709/1, Питание и еда на вынос , Уведомление об НДС 701/14, Продовольствие и Уведомление об НДС 701/38, Семена и растения .

Ваше исследование рынка поможет вам рассчитывать ежемесячный доход от продаж. Теперь вам нужно будет решить, какая часть этих продаж может приходиться на товары со стандартным рейтингом, чтобы вы могли приблизительно оценить, сколько НДС вы будете платить ежеквартально.

Создание цифровой налоговой информации (MTD) для НДС

В рамках инициативы HMRC Making Tax Digital компании, зарегистрированные в качестве плательщиков НДС с облагаемым налогом оборотом выше порогового значения НДС, должны вести учет в цифровом виде и использовать специальное программное обеспечение для подачи деклараций по НДС.Вы можете узнать больше о MTD на сайте Gov.uk.

Альтернативная схема фиксированной ставки

Возможно, вас заинтересует дополнительная схема фиксированной ставки (FRS) для правомочных малых предприятий. По этой схеме вы продолжаете выставлять налоговые счета клиентам, зарегистрированным в качестве плательщика НДС, но ежеквартальный НДС рассчитывается как процент от вашего оборота с учетом НДС. Вы применяете соответствующую фиксированную процентную ставку для вашего типа бизнеса. Однако эту схему нельзя использовать со схемами розничной торговли, схемой наценки для подержанных товаров или схемой учета наличных средств.Вы можете найти полную информацию о FRS, о том, кто может его использовать, и о фиксированной процентной ставке в Уведомлении об НДС 733, Схема фиксированной ставки для малого бизнеса . Это поможет вам определиться, подходит ли вам схема.

Союзная схема — Единое окно

С 1 июля 2021 года мини-служба одного окна (MOSS) становится универсальным центром обслуживания (OSS). НДС OSS упрощает обязательства по налогу на добавленную стоимость (НДС) для предприятий, продающих товары и услуги через границу конечным потребителям в Европейском союзе (ЕС).В рамках OSS существует две схемы: союзная и несоюзная.

Схема Союза упрощает обязательства по НДС для предприятий, продающих товары и услуги через границу конечным потребителям в ЕС. После регистрации в схеме Союза налогоплательщик может:

- декларировать и уплачивать НДС ЕС, причитающийся с поставок, произведенных по схеме, в виде единой электронной квартальной декларации

- и

- связывается с налоговой службой в отношении этих деклараций, даже если продажи облагаются налогом в другом государстве-члене.

В схеме Союза могут быть заявлены следующие поставки:

- Трансграничные поставки телекоммуникационных, вещательных и электронных услуг (TBE) лицам, не облагаемым налогом, в пределах ЕС (как это было ранее в рамках MOSS).

- Все прочие трансграничные поставки услуг лицам, не облагаемым налогом, в пределах ЕС.

- Дистанционная продажа товаров внутри сообщества

- и

- отдельные поставки товаров на внутренний рынок (при определенных обстоятельствах).

Регистрация схемы Союза

Если предприятие регистрируется в схеме Союза, оно должно декларировать и уплачивать весь НДС ЕС, причитающийся со всех поставок, охватываемых схемой Союза.

Налогообязанному лицу, зарегистрированному в настоящее время для участия в схеме Союза в рамках MOSS, не требуется регистрироваться в расширенной схеме Союза в рамках OSS. Их регистрация будет перенесена в новый OSS. Следует отметить, что после регистрации в схеме Союза все поставки в рамках этой схемы должны декларироваться через схему.Сюда входят регистрации, которые были перенесены из MOSS в OSS.

Поставщик, зарегистрированный в Ирландии, может зарегистрироваться для участия в схеме Union через раздел НДС OSS в Revenue Online Services (ROS).

Поставщик, не зарегистрированный в ЕС, может зарегистрироваться в Ирландии по схеме Союза, используя портал регистрации вне Союза.

Если поставщик, не зарегистрированный в ЕС, уже зарегистрировался для другой схемы в рамках OSS в Ирландии, его регистрация для этой схемы может быть завершена через раздел НДС OSS в ROS.

Поставщик, не зарегистрированный в ЕС, может зарегистрироваться в Ирландии только по схеме Союза, если он осуществляет дистанционную продажу товаров из Ирландии внутри Сообщества.

Дальнейшее руководство содержит более подробную информацию о схеме Союза.

Руководство по возврату НДС во Франции —

Одно из лучших мест во Франции — это шопинг. И, если вы не являетесь резидентом Европейского Союза, вы можете делать покупки, пока не упадете со скидкой, потребовав обратно свой налог с продаж.Поскольку этой концепции не существует в Соединенных Штатах, американцы могут найти этот процесс весьма запутанным. Таким образом, я составил это руководство по возврату НДС во Франции.

Что такое НДС?Налог на добавленную стоимость {НДС}, известный на французском языке как Taxe Sur La Valeur Ajoutée {TVA}, добавляется ко всему приобретенному. Стандартная ставка на приобретаемые товары во Франции составляет 20%. Поэтому потратить время на подачу заявления на уплату НДС — стоящая задача.

Право на возврат НДС во Франции

К сожалению, поскольку я живу в Париже, я не имею права на возврат налога { detaxe} . Однако, если вы приезжаете во Францию и собираетесь домой или в страну, не входящую в ЕС, вы имеете право на возмещение НДС. Вы также должны быть старше 15 лет, находиться во Франции менее шести месяцев и иметь товары за пределами ЕС в течение трех месяцев.

Покупки, за которые возмещается НДС во Франции

Персональные розничные покупки на сумму 100 евро.01 или более имеют право на возмещение НДС. Покупки необходимо совершать в тот же день в том же магазине. Вы можете купить несколько предметов или только одну вещь, если сумма чека превышает 100,01 евро. Неважно. Важно то, что квитанции должны поступать в тот же день, поэтому совершайте покупки с умом. Не каждый магазин предлагает возврат НДС, поэтому не забудьте спросить об этом перед тем, как вывести свою кредитную карту. Кроме того, не думайте, что вы просто приедете во Францию и купите яхту или машину. Хорошее эмпирическое правило: покупки должны помещаться в ваш чемодан.

Тем не менее, в некоторых магазинах, таких как Galeries Lafayette, покупки определенных брендов нельзя совмещать с покупками, сделанными в остальных магазинах. Например, представьте, что вы покупаете сумку за 1000 евро в Louis Vuitton и пару обуви New Balance за 75 евро в другом отделе Galeries Lafayette. Вы имеете право на возврат НДС на сумку, но не на обувь, поскольку обувь не достигает порога в 100,01 евро, и цена не может быть объединена с покупкой в Louis Vuitton {они готовят свои собственные налоговые формы} .Однако вы можете добавить носки на сумму 25,01 евро к своему вывозу и иметь возможность потребовать возврата НДС за обувь и носки.

Сколько НДС возвращается во Франции?

Из 20% НДС вы получите обратно примерно 12% этого налога. Почему это не полный процент? За возврат НДС во Франции взимается административный сбор. Эй, что-то лучше, чем ничего!

Получите свой НДС в аэропорту

Всегда запрашивайте бланк Detax e перед выходом из магазина и храните его вместе с оригиналом чека.Учитывая загруженность аэропорта, я бы посоветовал заполнить форму до прибытия, если это еще не сделано в магазине. Не забудьте уделить себе дополнительное время в аэропорту, если вам возвращают НДС во Франции. Вы начнете эту процедуру перед проверкой своих сумок и перед охраной. Имейте под рукой бланк Detaxe , квитанции и приобретенные товары.

В качестве наиболее быстрого варианта воспользуйтесь автоматами самообслуживания PABLO для проверки налоговой декларации.Это доступно только в том случае, если ваша форма имеет логотип PABLO вверху. Вы получите возмещение на свою кредитную карту примерно через четыре недели. Если вы хотите получить немедленный возврат наличными, эту услугу можно получить на стойке Travelex. Имейте в виду, что они будут взимать небольшую комиссию, а также вернут вам деньги по их обменному курсу, если вы выберете что-то другое, кроме евро.

Получите свой НДС в магазине

Такие магазины, как Galeries Lafayette, как никогда упрощают процесс возврата НДС во Франции.В магазине Galeries Lafayette Haussmann пройдите к стойке возврата налогов на первом этаже, рядом с магазином Rolex. Убедитесь, что у вас есть оригиналы квитанций, а также паспорт, затем выберите способ погашения. Вы можете выбрать наличные, даже если вы платили кредитной картой. Однако вам нужно будет вставить свою кредитную карту в киоск на случай, если позже возникнут проблемы с вашей претензией. Опция наличными возмещает 10,8% ваших покупок, и вы должны покинуть ЕС в течение 21 дня. Если вы выберете возврат на кредитную карту, вы получите 12% от стоимости покупки.Вы получите кредит примерно через четыре недели, но у вас есть 90 дней, чтобы покинуть ЕС.

Сотрудники Galeries Lafayette подготовят вашу форму возврата налога. Затем вы получите копию формы, которую необходимо будет проверить в любом киоске PABLO после отъезда из Франции. Нет необходимости отправлять что-либо обратно в Galeries Lafayette, поскольку компьютерные системы подключены. Если вы выезжаете из Франции не в ЕС, вам необходимо сдать бланки, квитанцию, паспорт и приобретенные товары на таможню в городе отправления в ЕС.

И когда вы подумали, что Galeries Lafayette не сможет упростить возврат вашего НДС, они это сделали. Вместо того, чтобы ждать в очереди, позвольте приложению Lineberty сделать это за вас. Воспользуйтесь бесплатным Wi-Fi в Galeries Lafayette и загрузите Lineberty. Выберите свою очередь; взять цифровой номер; продолжайте делать покупки, пока Линеберти не сообщит вам, что настала ваша очередь. Наконец, покажите свой телефон секретарю, и вы готовы начать возвращать свой НДС. Там есть команда людей, которые говорят на множестве языков, чтобы подготовить ваши формы НДС и помочь вам решить, следует ли вам запрашивать денежное или кредитное возмещение.

Скачать шаблон для ЮЛ.

Скачать шаблон для ЮЛ.

exe

exe

5

5

;

;

е. схему для налогооблагаемых лиц, не учрежденных в ЕС). ЕС).

е. схему для налогооблагаемых лиц, не учрежденных в ЕС). ЕС).

НДС на импорт будет взиматься с клиентов таможенным декларантом (т.е.грамм. почтовый оператор, курьерская фирма, таможенные агенты), которые будут платить его таможенным органам ежемесячным платежом.

НДС на импорт будет взиматься с клиентов таможенным декларантом (т.е.грамм. почтовый оператор, курьерская фирма, таможенные агенты), которые будут платить его таможенным органам ежемесячным платежом.