Можно ли открыть ИП на двоих в 2021 году

Интернет полон загадочных и необъяснимых явлений. Одно из этих явлений — его пользователи. Хотя, конечно, вопрос “как открыть ИП на двоих” специфический, и каждый знать на него ответ не обязан.

Начнем с того, что ИП, или индивидуальный предприниматель в 90-х годах назывался немного по-другому. А именно, ПБОЮЛ (предприятие/предприниматель без образования юридического лица).

В части 1 ГК РФ, от 1994 года, в статье 23, сказано так:

«Гражданин вправе заниматься предпринимательской деятельностью без образования юридического лица с момента государственной регистрации в качестве индивидуального предпринимателя».

Еще один термин: еще до ПБОЮЛ, ИП назывался ЧП, или частный предприниматель.

Все эти выкладки приведены с той целью, чтобы дать понять — данный статус дается физическому лицу, которое будет действовать на свой страх и риск, от своего лица.

Поэтому нельзя зарегистрировать ИП на двоих или нескольких человек, это уже будет хозяйственное товарищество или общество.

Однако ИП может принимать на работу сотрудников, назначить директора, к примеру, магазина, платить зарплату. Но ответственность по обязательствам он будет нести сам, своим имуществом.

Предвосхищая ряд вопросов — ИП нельзя продать, ИП нельзя передать по наследству, подарить, и т. д. Это не отдельное имущественное право, как акция, доля или пай. Это — статус гражданина с точки зрения налогового органа, еще один способ присвоить ему номер, внести в реестр, и требовать уплату налогов в соответствии с этим реестром.

Однако если все-таки есть желание такого странного сотрудничества, возможна такая схема. Два или более лиц регистрируются в качестве индивидуальных предпринимателей, и после заключают договор простого товарищества. Возможно, тут можно что-то выиграть на налогообложении, поскольку для ИП больше вариантов упрощенных режимов налогообложения.

Хотя на наш взгляд, проще и правильнее создать ООО.

3. 6 / 5 ( 7 голосов )

6 / 5 ( 7 голосов )

Соцзащита считает ИП богатым и отказывает ему в пособии Путина

Индивидуальный предприниматель хотел оформить детское пособие, именуемое в народе путинским, но получил отказ. Своей проблемой он поделился на нашем форуме.

Поясним, согласно Федеральному закону 218-ФЗ от 28.12.2017 нуждающиеся семьи имеют право на ежемесячные выплаты на первого и второго ребенка. С 2020 года выплату будут осуществлять до 3 лет (сейчас до 1,5). Критерий нуждаемости — 2 прожиточных минимума на человека. Размер выплат — 1 прожиточный минимум ребенка.

У читателя нашего форума проблема заключается в критерии нуждаемости. Мужчина подсчитал доход своей семьи (муж-ИП, жена в декрете и маленький ребенок). Он оказался ниже 2 ПМ на человека. Предприниматель обратился в Управление Соцзащиты населения, но получил отказ.

Дело в том, что данный ИП применяет УСН с объектом «доходы минус расходы». Считая свой доход, он из выручки вычел сумму расходов. А вот в Соцзащите, куда он предъявил свою книгу учета, принимать во внимание его расходы не стали. Они учли только его доход и сделали вывод, что семья и так небедная и в государственных выплатах на ребенка не нуждается.

Считая свой доход, он из выручки вычел сумму расходов. А вот в Соцзащите, куда он предъявил свою книгу учета, принимать во внимание его расходы не стали. Они учли только его доход и сделали вывод, что семья и так небедная и в государственных выплатах на ребенка не нуждается.

Однако этот доход существует только на бумаге. В объективной реальности его нет. ИП фактически приносит в семью только разницу между доходами и расходами, отраженными в декларации.

Супруга в декрете, я ИП на УСН15%, посчитали все «доходы», проходим. Но, Соцзащита Красногорского района Московской области, на основе рассмотрения КУДиР не принимает в учет мои расходы, а рассматривает только доходы от деятельности.Отметим, расчет среднедушевого дохода семьи производится органом соцзащиты населения в порядке, установленном статьей 4 Федерального закона № 418-ФЗ.Соответственно, из за суммы именно доходов, мы не проходим. А по факту деятельности, прибыль минимальная и с учетом всех выплат супруги, проходим.

Получается из за спец.режима я приобретаю одно, но теряю другое? Как законодательно разобраться в данной ситуации, Соцзащита руководствуется НК, при определении термина, «доходы»?

— Shurik33

Эта норма прописана в п.21 Порядка выплат, утвержденного Приказом Минтруда № 889н от 29.12.2017.

Эта норма прописана в п.21 Порядка выплат, утвержденного Приказом Минтруда № 889н от 29.12.2017.Суммы доходов, полученных от исполнения договоров гражданско-правового характера, а также доходов от предпринимательской и иной деятельности делятся на количество месяцев, за которые они начислены (получены), и учитываются в доходах семьи за те месяцы, которые приходятся на расчетный период.

То есть нюансов учета доходов ИП на разных режимах налогообложения ни закон, ни приказ Минтруда не содержат.

Участники обсуждения отмечают, что ситуация чем-то напоминает историю с начислением 1-процентных взносов ИП на УСН, когда ФНС упрямо не хочет учитывать расходы, но проигрывает в судах.

Клерки советуют бизнесмену обжаловать решение Соцзащиты.

Обсуждение происходит в теме форума «ИП на УСН15%, отказ в пособии на первого ребенка».

О том, что еще беспокоит граждан в вопросах выплат за детей, мы ранее рассказывали в материалах «Новые пособия на детей до 3 лет: чем недовольны родители» и «Если вы направили маткапитал в ипотеку, пособие за второго ребенка не ждите».

Все о документах для хостела

Город Санкт-Петербург

Прибыль 170 000 ₽ / мес.

Окупаемость 12 мес.

Прибыль

80 000 ₽ / мес.

Окупаемость 100 мес.

Прибыль По запросу

Окупаемость По запросу

Город Санкт-Петербург

Окупаемость 13 мес.

Город Санкт-Петербург

Прибыль 95 000 ₽ / мес.

Окупаемость 122 мес.

Город Санкт-Петербург

Прибыль

7 000 000 ₽ / мес.

Окупаемость 16 мес.

Город Санкт-Петербург

Прибыль По запросу

Окупаемость По запросу

Город Уфа

Прибыль

230 000 ₽ / мес.

Окупаемость 24 мес.

Город Москва

Прибыль 300 000 ₽ / мес.

Окупаемость

24 мес.

Город Санкт-Петербург

Прибыль По запросу

Окупаемость По запросу

Хостел как разновидность гостиничного бизнеса набирает все большую популярность. Особенно в городах с большим потоком туристов: в Москве и Санкт-Петербурге владельцы хостелов обеспечены стабильной прибылью круглый год.

Из статьи вы узнаете, какие документы для хостела нужны при открытии, с чего следует начать, какую организационно-правовую форму лучше выбрать и какие органы ставить в известность.

Документы важны, но сначала ищем помещение

Решите вопрос с помещением еще до регистрации в качестве ИП или юридического лица. Это позволит значительно сэкономить.

Дело в том, что после регистрации необходимо регулярно уплачивать страховые взносы в Пенсионный фонд. И это не зависит от того, начали ли вы уже свою деятельность или все еще решаете организационные вопросы. Поэтому начните именно с выбора помещения, чтобы после регистрации максимально быстро открыть хостел и не платить все социальные взносы из своего кармана.

При выборе помещения следует помнить, что хостелы не могут располагаться в цокольных и подвальных помещениях. Без исключений. Такое требование выдвигается Санитарными правилами и нормами. Также здание должно отвечать требованиям пожарной безопасности.

Не забудьте, что хороший хостел должен ставить на миграционный учет своих посетителей. Убедитесь, что хозяева помещения (при условии, что вы его арендуете) дадут на это свое согласие.

В последнее время не утихает скандал вокруг закона о запрете на размещение хостелов в жилых домах. Если рассмотрение закона не перенесут в очередной раз, то судьба его решится до конца этого года. Пока неизвестно, будет ли закон принят, поскольку в правительстве имеются как сторонники, так и противники этого запрета. Но на всякий случай присматривайтесь к помещениям нежилого фонда.

Нашли идеальное помещение? Прекрасно. Если оно у вас в собственности, тогда сразу переходите к следующему пункту и разбираетесь с нормативными документами для своего хостела. Если же вы собираетесь арендовать недвижимость под хостел, то самое время заключить договор аренды. Убедитесь, что в тексте договора прописаны все нюансы и у вас есть право оказывать на арендуемой площади услуги размещения гостей. Подписывайте договор на максимально длительный срок или же обсудите с арендатором возможность продления договора в будущем.

Подписывайте договор на максимально длительный срок или же обсудите с арендатором возможность продления договора в будущем.

Договор аренды или же документальное подтверждение прав на собственность всегда должны быть под рукой, чтобы избежать проблем с правоохранительными органами.

Выбираем организационно-правовую форму

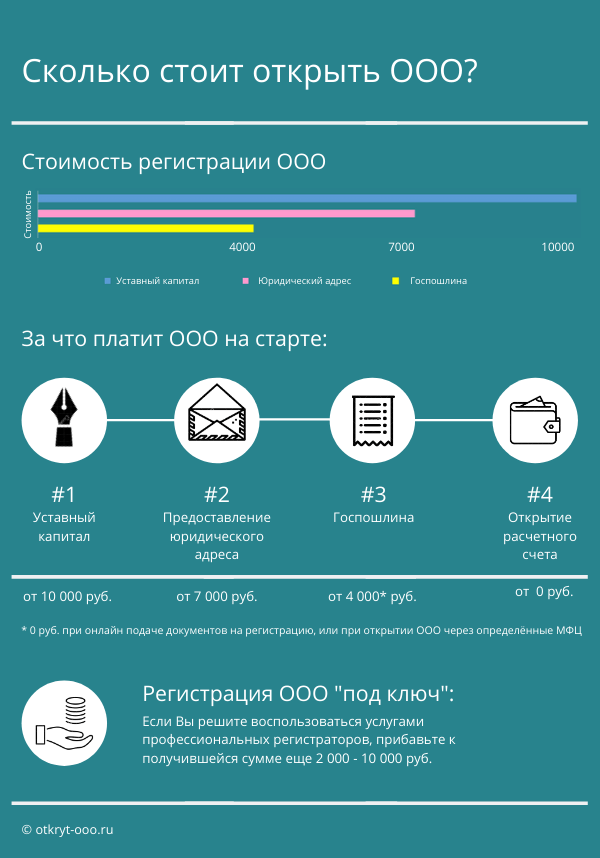

Оптимальным выбором для владельца хостела будет регистрация индивидуального предпринимателя или общества с ограниченной ответственностью. Рассмотрим основные различия.

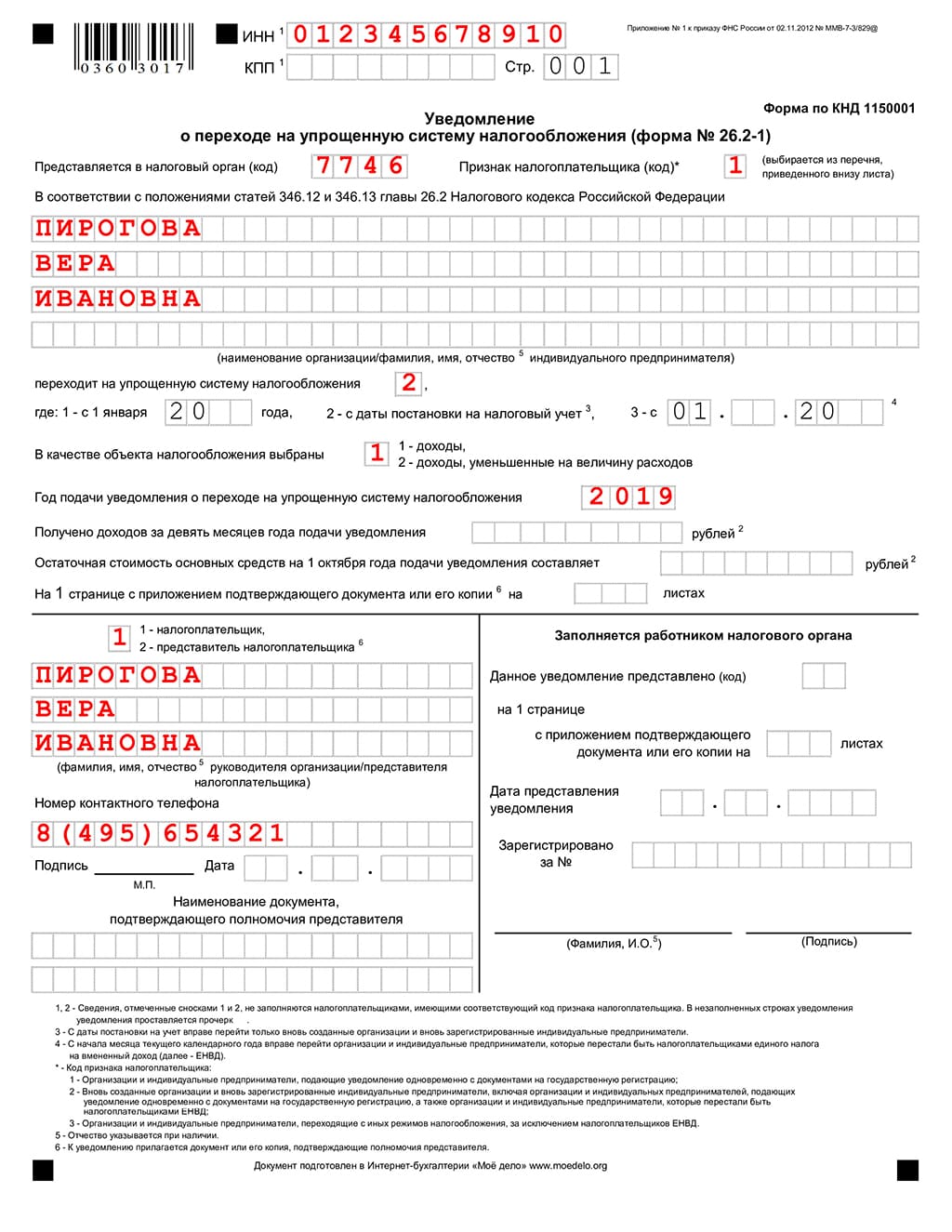

Лучшим вариантом является именно регистрация в качестве индивидуального предпринимателя. Во-первых, это актуально для тех, кто планирует открытие одного хостела. Регистрация юридического лица нужна для сети хостелов.

Во-вторых, налоговая и административная нагрузка на ИП значительно ниже. Так, ИП доступна патентная система налогообложения. В этом случае предприниматель просто покупает патент на определенный вид деятельности, который освобождает его от уплаты НДФЛ и НДС. Но учтите, что это касается только предпринимателей с хостелами в собственности. То есть тем, кто под хостел арендует помещение, патент недоступен.

Но учтите, что это касается только предпринимателей с хостелами в собственности. То есть тем, кто под хостел арендует помещение, патент недоступен.

Помимо этого ИП освобожден от необходимости вести бухгалтерский учет, прописывать устав и вносить уставной капитал. И, конечно же, ИП, при условии, что он работает один, «лишен удовольствия» регулярно отчитываться в пенсионный фонд и фонд соцстрахования.

Также регистрация в качестве индивидуального предпринимателя идеальна для тех, кто планирует открывать хостел не в своем городе, поскольку ИП становится на учет по месту своего проживания, а ООО — по месту фактического местонахождения организации.

В конце концов, регистрация ИП — просто более быстрая и экономная процедура.

А вот ООО следует выбирать тем, кто планирует открывать хостел не в одиночестве, а на пару с бизнес-партнерами, поскольку данная форма предусматривает возможность соучредительства.

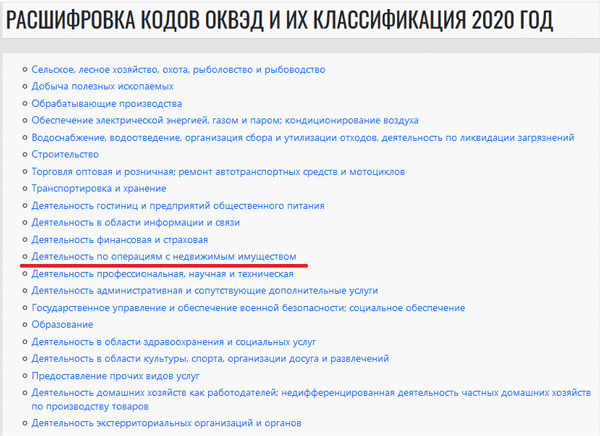

Коды ОКВЭД для хостелов — 55.23.3 «Сдача внаем для временного проживания меблированных комнат».

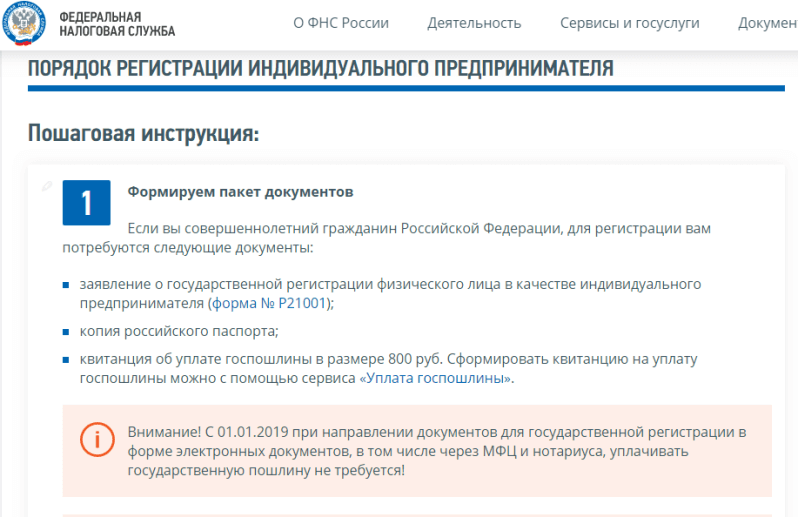

Итак, определились с организационно-правовой формой хостела и собрали полный пакет необходимых документов? Теперь сдавайте их в налоговый орган или многофункциональный центр, дождитесь документального подтверждения своей регистрации и переходите к следующему этапу.

Получаем добро от пожарной инспекции и санэпидемстанции

Пожарная инспекция выдвигает к хостелам такие же требования, как к гостиницам и общежитиям, то есть это класс функциональной пожарной опасности 1.2. в Федеральном законе “Технический регламент о требованиях пожарной безопасности”.

Что касается санитарных норм, то следует ознакомиться с Санитарными правилами и нормами для небольших гостиниц и хостелов. Так, из них следует, что на каждую кровать (в том числе двухъярусную) в номере должно приходиться не меньше 4 квадратных метров, в самом хостеле (даже самом большом) должно быть не больше 120 гостей, а влажную уборку необходимо проводить не реже одного раза в сутки.

Приведите свое помещение в полное соответствие со всеми требованиями. Подойдите к этому ответственно, не допускайте халатности, ведь от ваших действий зависят жизни множества людей.

Подойдите к этому ответственно, не допускайте халатности, ведь от ваших действий зависят жизни множества людей.

Решаем вопрос с отходами

Законодательство обязывает владельцев хостелов самостоятельно заниматься вывозом и утилизацией мусора.

Необходимо заключить договор с компанией по вывозу твердых бытовых отходов. Важно помнить, что вывоз мусора должен осуществляться ежедневно. Обязательно отразите этот аспект в вашем договоре.

Последний этап: Роспотребнадзор

Теперь дело за малым — необходимо проинформировать Роспотребнадзор. Уведомление о начале деятельности хостела можно послать по почте (заказное письмо с описью и уведомлением о вручении) или же в электронном виде с электронной подписью заявителя.

После успешного выполнения всех вышеизложенных процедур можно открывать свой хостел и размещать в нем постояльцев.

Готовый хостел как альтернативное решение

Открытие хостела с нуля — достаточно хлопотное дело. В четкий алгоритм действий всегда вмешиваются какие-то обстоятельства, тормозящие процесс. И даже после прохождения всех кругов бюрократического ада нет гарантии, что хостел получит все разрешительные документы и сможет работать. Для бюджета и нервной системы зачастую полезнее покупка хостела, который уже является функционирующим бизнесом. В этом случае вы получаете полностью оборудованное помещение, всю разрешительную документацию, налаженные бизнес-процессы и заведение, которое уже создало себе положительную репутацию и заработало доверие посетителей.

Мы собрали все статьи о хостелах, которые будут вам полезны.

история донора плазмы и сотрудника резервного госпиталя

Руководитель Гражданского штаба резервного госпиталя ГКБ им. Ф.И. Иноземцева в Сокольниках Кирилл Устинкин рассказал, в чем заключается работа его команды и зачем нужно сдавать плазму крови.

Кирилл Устинкин пришел в социальную защиту Северо-Восточного округа Москвы на должность заместителя директора по административно-хозяйственной части Территориального центра социального обслуживания «Алексеевский» в 2017 году. Выбрал эту профессию неслучайно. Мама, Людмила Петровна, прошла путь от социального работника до директора центра социального обслуживания.

Весной 2020 года команда Кирилла обеспечивала бесперебойную поставку средств индивидуальной защиты всем социальным помощникам СВАО. А в октябре 2020 года, когда возобновил работу резервный госпиталь для пациентов с COVID-19 при Городской клинической больнице № 24, он в числе первых был направлен в Гражданский штаб, чтобы обеспечить комфортные условия работы врачей и медицинского персонала. Сейчас мужчина выполняет обязанности руководителя Гражданского штаба резервного госпиталя ГКБ им. Ф.И. Иноземцева в Сокольниках.

— Почему выбрали социальную сферу?

— В детстве всегда смотрел на маму. Понимал, что ее труд — очень важен. Даже окончил Российский государственный социальный университет по специальности «Социальная работа». Но в юности эта профессия не привлекала. Работал в коммерции и в управе района. В итоге понял, что более благородного труда, чем помощь людям — быть не может. Сейчас уже 4 года работаю в социальной защите населения. Одним из главных достижений считаю помощь в организации открытия первого в Москве клубного пространства «Мой социальный центр» в Марьиной Роще. Это было непросто, но очень интересно: работа без выходных, поиск помещения, материалов. Действительно полезный опыт.

Фото: Из личного архива Кирилла Устинкина— Как изменилась ваша работа с приходом пандемии?

— У нас появились кардинально новые задачи. Весной мы с коллегами отвечали за обеспечение бесперебойной поставки и выдачи средств индивидуальной защиты социальным помощникам. Это была очень важная задача, ведь сотрудники социальной защиты в тот момент оказывали услуги не только гражданам, находящимся на надомном обслуживании, но и всем людям старшего возраста, а также больным COVID-19. От нашей слаженной работы зависело благополучие горожан.

— Почему решили стать донором плазмы?

— Весной 2020 года новый вирус был малоизучен, и плазма с антителами к COVID-19 стала спасением для больных пациентов. Я узнал, что переболел коронавирусом, когда сдал анализ на антитела. Сразу решил, что буду сдавать плазму. Моим долгом было помочь людям.

— Советуете сдавать плазму сейчас?

— Разумеется. В Москве иммунную плазмы применяют для лечения больных коронавирусной инфекцией с апреля 2020 года. За это время была доказана клиническая эффективность такого метода лечения. Думаю, помочь человеку выздороветь и вернуться к обычной жизни — хорошее дело.

— В данный момент вы работаете в госпитале. Расскажите о своих обязанностях. Сложно ли было перестроиться?

— Работа кардинально отличается от работы в ТЦСО. В этом одновременно и сложность, и интерес. Гражданский штаб — это надежный тыл для врачей. Мы делаем все, чтобы медицинский персонал думал только о процессе лечения больных, не вспоминая об административных задачах. Это пример слаженного взаимодействия столичных Департамента труда и социальной защиты населения и Департамента здравоохранения. Выполняя обязанности руководителя Гражданского штаба, я понимаю, насколько важно работать в команде. Все сотрудники, от оператора кол-центра до работника клининга — это части одного механизма, где нет лишних деталей, каждый выполняет свою определенную функцию и каждый по-своему важен.

Фото: Пресс-служба Департамента труда и социальной защиты населения города Москвы— Расскажите интересные случаи в работе госпиталя?

— В преддверии Нового года мы с коллегой нарядились в Деда Мороза и Снегурочку, чтобы поздравить пациентов в «красной» зоне госпиталя. Правда, праздничные наряды пришлось надевать поверх защитного костюма. Вы знаете, столько положительных эмоций и улыбок мы давно не видели. Все были настолько благодарны, что радовались, как дети. В такие моменты понимаешь, что не зря работаешь.

— Какие эмоции вызывает помощь людям?

— Я с детства знаком с социальной сферой, вместе с мамой ходил на работу и даже помогал, насколько мог. Поэтому для меня помощь людям — ежедневный труд, без которого не могу себя представить.

— Что для вас сейчас работа в социальной защите?

— Социальная защита претерпевает положительные изменения. Значительно улучшился имидж социального работника. Радует, что о достижениях сферы в целом, начали говорить во всеуслышание. Еще несколько лет назад никто не знал, что такое центр социального обслуживания. А сейчас москвичи знают о том, что мы выполняем очень важные функции в экосистеме города и к нам всегда можно обратиться за помощью.

Поделиться в FBПоделиться в VKПоделиться в TWПоделиться в OKПоделиться в TG

ЖК «Балканы» от застройщика «Лидер Групп» в Санкт-Петербурге и Ленинградской области

Компания «Лидер Групп» возвела новый дом комфорт-класса во Фрунзенском районе, недалеко от ст. метро «Купчино», по адресу: Будапештская ул., 102.Название жилого комплекса – «Балканы» – отражает традиционный подход к топонимике района, многие улицы которого носят имена европейских столиц, других географических названий Южной Европы. Ассоциации, навевающие мечты о южном полуострове, призваны вдохнуть в будущую жизнь дома частичку солнца, тепла и радости. Название жилого комплекса проникнуто позитивом и энергией солнечных Балкан.

Проект отвечает всем стандартам комфорт-класса: подземный паркинг, куда жители дома могут спуститься на лифте прямо из жилой части, система видеонаблюдения, служба консьержей, огороженная территория комплекса, ландшафтное благоустройство двора с зонами отдыха и детскими площадками.

Увеличенные оконные проемы во всех квартирах качественно улучшают внутреннее пространство, наполняют его дополнительным светом и объемом. Коллекторная система разводки отопления в доме предусматривает скрытые в полу трубы, что облегчит работы по дизайну и ремонту квартиры.

Экологичные материалы, самые актуальные инженерные системы и решения, качественная жилая среда, где каждый квадратный метр работает на максимальный комфорт жителей – ключевые особенности нового комплекса.

ЖК «Балканы» удобно расположен в самом «сердце» Фрунзенского района, в окружении всей необходимой для жизни инфраструктуры. Всего в 5 минутах ходьбы, на пересечении улиц Бухарестской и Я. Гашека расположена станция метро «Дунайская». За 15 минут можно дойти до Балканской площади, где находится станция метро «Купчино», а также ряд крупных торгово-развлекательных центров.

Может быть, Вам польстит, что в разные годы Вашими соседями по району могли быть Дмитрий Медведев, Эдита Пьеха, Григорий Перельман, Дмитрий Нагиев. Возможно, в будущем соседством с Вами будут гордиться потомки.

шагов для открытия бизнеса в США, если вы не гражданин США

Американская мечта о владении бизнесом в Соединенных Штатах не ограничивается только гражданами США. Для открытия малого бизнеса в США не требуется ни гражданство, ни вид на жительство. Конечно, есть правила и процессы, которым неграждане должны следовать, чтобы воплотить свою мечту в реальность. В целом, шаги аналогичны тем, которые должен предпринять гражданин США при открытии бизнеса в США.

7 шагов для предпринимателей без U.S. Получение гражданства для открытия малого бизнеса в США

1. Иметь необходимые федеральные разрешения.

Как правило, иностранцам не нужна зеленая карта, чтобы владеть бизнесом или быть указанным в качестве корпоративного должностного лица или директора американской компании и получать от этого прибыль при условии, что они платят налоги. Однако, чтобы работать в бизнесе, в который они инвестировали, физические лица должны получить одобрение правительства США в виде визы инвестора E-2 или EB-5.

E-2 Классификация инвесторов по договору

Чтобы иметь право на классификацию инвестора по договору E-2, инвестор-неиммигрант и негражданин должен:

- Быть гражданином страны, с которой Соединенные Штаты заключили договор о торговле и мореплавании;

- Активно участвовать в процессе инвестирования (или уже вложили) значительного капитала в добросовестное U.S. компания; и

- Находиться (или стремиться находиться) в Соединенных Штатах с единственной целью развития и управления инвестиционным предприятием. (Должен демонстрировать 50-процентную долю владения компанией или иметь операционный контроль через управленческую должность или другое корпоративное устройство.)

Классификация E-2 позволяет инвесторам-неиммигрантам первоначальное пребывание в США до двух лет. Продленное проживание может предоставляться с шагом до двух лет. Хотя нет ограничений на количество запрошенных продлений, инвесторы E-2 должны намереваться покинуть Соединенные Штаты, когда их статус E-2 истечет (или был прекращен).

Имейте в виду, что инвесторы по соглашению E-2 могут выполнять только ту работу, на которую они были утверждены при предоставлении статуса E-2. Таким образом, владельцы бизнеса, не являющиеся иммигрантами и негражданами, должны с осторожностью относиться к своему участию в бизнесе.

На веб-сайте Службы гражданства и иммиграции США (UCIS) вы найдете подробную информацию о процессе и необходимых формах для классификации E-2.

EB-5 Классификация визы

Программа для иммигрантов-инвесторов EB-5 названа в честь визы пятого предпочтения по трудоустройству, которую участники получают, если соответствуют требованиям.Классификация визы EB-5 доступна для иностранных предпринимателей, которые инвестируют не менее 1,8 миллиона долларов — или 900 000 долларов, если организация находится в TEA (целевой зоне занятости) — в коммерческое предприятие и создают десять новых рабочих мест с полной занятостью. Иностранные инвесторы, которые имеют право на классификацию EB-5, могут получить право на постоянное проживание в США и, в конечном итоге, на гражданство в результате своих финансовых вложений и обязательств.

Согласно UCIS, инвесторы также могут претендовать на классификацию EB-5, инвестируя через определенные региональные центры EB-5.Региональные центры EB-5 — это государственные или частные экономические единицы в США, которые участвуют в содействии экономическому росту.

С визой EB-5 инвестору и членам семьи может быть предоставлено условное постоянное место жительства сроком на два года. В течение 90 дней до истечения двухлетнего периода инвестор EB-5 может подать заявление на изменение статуса условного постоянного резидента на статус законного постоянного проживания. USCIS предоставляет подробную информацию о формах и процессе получения статуса инвестора EB-5.

2. Выберите тип юридического лица.

Существуют некоторые ограничения на бизнес-структуры, которые иностранные предприниматели могут создавать для своих компаний в США. Например, нерезиденты не могут образовывать S Corporation, потому что каждый акционер должен быть гражданином США или постоянно проживающим в стране иностранцем. Как правило, выбираются типы юридических лиц C Corporation и Limited Liability Company (LLC), потому что они обеспечивают защиту личной ответственности владельцев бизнеса и предлагают некоторую налоговую гибкость.Чтобы создать любое юридическое лицо, предприниматель должен подать документы о регистрации бизнеса в штате (ах), где он будет работать.

C Корпорации являются отдельным юридическим и налоговым лицом от владельцев бизнеса (известных как «акционеры». Таким образом, личные активы владельцев защищены от юридических и финансовых долгов компании. Компания сообщает о своих прибылях и убытках в Корпоративная налоговая декларация. Внешние инвесторы и финансовые учреждения часто предпочитают инвестировать в компании, созданные как C Corps, а не в другие типы хозяйствующих субъектов.Это связано с проведением проверок соответствия, чтобы убедиться, что они выполняются должным образом. Потенциальными недостатками структуры C Corporation являются документы и сроки, необходимые для соблюдения требований, и «двойное налогообложение». Некоторая прибыль корпорации облагается налогом дважды; корпорация платит налоги на свою прибыль, а затем отдельные акционеры платят налоги с дивидендов, полученных от бизнеса.

ООО рассматриваются как отдельные от своих владельцев юридические лица (известные как «участники»), тем самым обеспечивая защиту личной ответственности предпринимателей.Члены LLC могут выбрать, хотят ли они, чтобы бизнес облагался налогом как C Corp, или чтобы его прибыль и убытки передавались в личные налоговые декларации владельцев. Как и Корпус C, LLC должны выполнять текущие нормативные требования, хотя и не в той же степени.

Владельцы-неграждане, как и любой другой владелец бизнеса, должны платить подоходный налог в Налоговую службу США (IRS) и штат. Также могут применяться другие налоги и сборы на федеральном, государственном и местном уровнях.

3. Назначьте зарегистрированного агента.

LLC и корпорации C должны назначить зарегистрированного агента в каждом штате, в котором они подали учредительные документы, для принятия процессуального обслуживания от имени компании. «Процедурное обслуживание» относится к юридическим уведомлениям, корреспонденции государственного секретаря и другим официальным правительственным уведомлениям.

Требования к зарегистрированным агентам зависят от штата. Как правило, агент должен быть старше 18 лет, иметь физический адрес в пределах штата и быть доступным по этому адресу в обычные рабочие часы.Есть также компании, которые предоставляют услуги зарегистрированного агента. Список компаний, которые являются уполномоченными зарегистрированными агентами, можно получить в офисе государственного секретаря штата, в котором вы основали свой бизнес в США.

4. Получите EIN (идентификационный номер работодателя).

IRS требует, чтобы все предприятия США имели идентификационный номер налогоплательщика (ИНН). Для корпораций и LLC это должен быть EIN. С середины 2019 года IRS будет разрешать только лицам с SSN или ITIN быть «ответственной стороной» в приложениях EIN.Организации не могут использовать свои существующие EIN для получения дополнительных EIN.

Поскольку у иностранных предпринимателей нет номеров социального страхования, они могут подать заявление на получение индивидуального идентификационного номера налогоплательщика (ITIN). Для формы IRS (W-7) требуются документы, подтверждающие личность человека (например, водительские права или свидетельство о рождении) и связь с другой страной (например, паспорт).

После получения ITIN иностранные владельцы бизнеса могут запросить EIN, используя форму SS-4.

5. Откройте счет в банке для бизнеса в США

Для создания юридического лица в США необходимо открыть банковский счет в США.

Иностранцам стало сложнее открывать счета в США с тех пор, как был принят Патриотический акт США, но с официальной документацией и удостоверением личности это можно сделать.

Как правило, требуемые позиции включают:

- Официальные документы корпорации, включая официальный U.С. служебный адрес Номер ITIN

- и EIN

- Паспорт

6. Получить необходимые лицензии и разрешения.

Как и любой другой бизнес, компании, не принадлежащие гражданам, должны подавать заявки на получение лицензий и разрешений, относящихся к их отрасли, коммерческой деятельности и юрисдикциям, в которых они работают. Важно проконсультироваться с государственным секретарем, окружным секретарем и местными властями, чтобы определить, каким требованиям должен соответствовать ваш бизнес.

7.Будьте в курсе текущих задач по обеспечению соответствия.

В зависимости от типа юридического лица и местонахождения предприятия предприниматели должны выполнить определенные формальности. Например, они должны вовремя подавать и платить налоги. И им, возможно, придется подавать годовой отчет государству, продлевать лицензии и разрешения, проводить собрания акционеров или членов и многое другое. Несоблюдение правил отчетности и уплата необходимых сборов может привести к штрафам, пени, потере защиты личной ответственности владельцев и даже приостановлению или роспуску бизнеса.

Последние мысли для начала бизнеса в США в качестве иностранца

Как негражданин, вы столкнетесь с дополнительной работой и потенциальными проблемами. Однако эти препятствия ни в коем случае не являются непреодолимыми, если вы обратитесь за помощью к проверенным профессионалам, которые проведут вас через этот процесс. Я рекомендую вам обратиться за помощью к бухгалтерам и адвокатам, знакомым с тем, как помочь иностранцам начать бизнес в Соединенных Штатах. Кроме того, наставники SCORE, обладающие знаниями и опытом в области открытия бизнеса в широком спектре отраслей, могут дать вам ценные советы по мере того, как вы исследуете предпринимательство в этой стране возможностей.

Открытие бизнеса индивидуального предпринимателя

Большинство малых предприятий являются индивидуальными предпринимателями, потому что это самый простой и наименее затратный способ начать бизнес. Фактически, IRS сообщает, что более 25,5 миллионов предприятий платили налоги в качестве индивидуальных предпринимателей, заполнив Приложение C формы 1040 в 2016 году (рассчитано за последний год).

Что такое ИП?

Индивидуальное предпринимательство — самая старая и простая форма владения бизнесом. Единоличное владение (или «единоличное владение») — это форма бизнеса, при которой физическое лицо начинает бизнес под своим собственным именем.Это бизнес одного человека; ваш бизнес не может быть индивидуальным предпринимателем, если у него более одного владельца. В индивидуальном предпринимательстве вы ведете бизнес в индивидуальном предпринимательстве. Бизнес не отделен от вас.

IRS называет индивидуального предпринимателя тем, кто владеет «некорпоративным бизнесом самостоятельно». Это означает, что бизнес не является корпорацией (или корпорацией S) или компанией с ограниченной ответственностью (LLC) с одним владельцем.

Многие индивидуальные предприниматели работают из дома.Эта статья о создании домашнего бизнеса отвечает на часто задаваемые вопросы о дополнительных требованиях для начала индивидуального предпринимательства из дома.

Как начать работу с ИП?

Индивидуальное предприятие уникально, потому что это единственный бизнес, который не должен регистрироваться в государстве. Все другие типы бизнеса — партнерства, компании с ограниченной ответственностью и корпорации — должны подавать регистрационную форму в каждый штат, в котором они ведут бизнес.

Начать индивидуальный бизнес довольно просто. Все, что вам нужно сделать, чтобы начать ИП, это:

- Создайте название и выберите место для своего бизнеса

- Подайте заявку на получение лицензии на ведение бизнеса в вашем городе или округе и получите разрешение от вашего населенного пункта, если вы хотите вести свой бизнес из дома.

- Создайте текущий счет для бизнеса, чтобы не путать личные и деловые расходы.

Кроме того, вашему индивидуальному предпринимателю, возможно, придется зарегистрироваться в федеральных организациях или организациях штата (эти регистрации одинаковы для всех видов бизнеса):

- Если вы планируете продавать налогооблагаемые продукты или услуги, вы должны зарегистрироваться в налоговом органе вашего штата.

- Если вы планируете нанимать сотрудников, вам понадобится идентификационный номер налогоплательщика работодателя (EIN) от IRS. Ваш банк также может потребовать этот налоговый номер.

Преимущества ИП

Создание индивидуального предпринимателя дает несколько преимуществ.

Простой запуск

Вам не нужно готовить какие-либо юридические соглашения, потому что вы не ведете дела с кем-то другим, и вам не нужно создавать сложную бизнес-структуру: ни совета директоров, ни собраний, ни протоколов, ни сложного бухгалтерского учета. доли в бизнесе.Вы просто начинаете вести свой бизнес.

Контроль

У вас есть полный контроль над всеми операциями, и вы можете принимать все решения как единственный владелец бизнеса. Вам не нужен совет директоров или акционеры, и вам не придется отвечать перед другими владельцами.

Подготовка и подача налоговых документов

Подоходный налог с индивидуальных предпринимателей легко подать, используя Таблицу C и добавляя доход / убыток от бизнеса к вашему другому доходу в вашей личной налоговой декларации.

Использование убытков

Вы можете использовать любые коммерческие убытки для компенсации личного дохода из других источников (например, заработной платы супруга), потому что вы включаете свой доход / убыток от индивидуального предпринимательства в свою личную налоговую декларацию.

Вы должны активно участвовать в бизнесе, а не быть просто инвестором, чтобы нести максимальные убытки. Вы также должны быть осторожны, чтобы не столкнуться с ограничениями IRS для «хобби» предприятий, которые приносят убытки в течение многих лет. Убытки могут снизить ваши налоги, если вы докажете, что ваш бизнес является законным, а не хобби.

Недостатки ИП

Основным недостатком индивидуального предпринимательства является то, что ваши личные финансы и финансы вашего бизнеса — это одно и то же. Вы несете личную ответственность по любым долгам или обязательствам бизнеса, когда вы являетесь владельцем. Судебные иски или кредиторы могут получить доступ к вашим личным счетам, активам или собственности, если ваш бизнес не может оплачивать свои счета.

Вы не можете подать заявление о банкротстве своего бизнеса, не заявив о банкротстве физического лица.Заявление о банкротстве вашего индивидуального предпринимателя означает вовлечение ваших личных активов. Дело о банкротстве индивидуального предпринимателя распространяется как на коммерческие, так и на личные активы владельцев и должников.

Вопросы личной ответственности и вовлечения личных активов перевешивают преимущества структуры индивидуального предпринимательства для многих предпринимателей. Вместо этого рассмотрите возможность создания компании с ограниченной ответственностью (LLC) или корпорации, если это ваш случай.

Страхование бизнеса

Вы не можете защитить свои личные активы, если у вашего бизнеса финансовые проблемы, но вы можете получить некоторую защиту от судебных исков, если приобретете страхование имущества и гражданской ответственности.Вероятно, вам придется оформить эту страховку специально для вашего бизнеса, но она может помочь защитить вас, если ваш бизнес вовлечен в судебный процесс об ответственности.

Возможно, вы захотите оформить бизнес-автострахование, чтобы покрыть себя во время деловой поездки, если вы управляете автомобилем в деловых целях. Большинство личных автополисов не распространяется на вождение по делам.

Налоги и ИП

Индивидуальный предприниматель платит федеральный налог и подоходный налог штата со всей чистой прибыли бизнеса (доход за вычетом вычетов), даже если у вас нет наличных денег для уплаты этих налогов.

Доход от вашего бизнеса включается в личный доход в вашей личной налоговой декларации. Налоговую ставку, которую вы платите, может быть трудно определить, потому что это все вместе. Ставка корпоративного налога составляет 21% для всех уровней корпоративного дохода, поэтому ваша ставка налога может быть выше или ниже, в зависимости от вашей ставки личного налога.

И не забывайте о налоге на самозанятость. Индивидуальные предприниматели должны платить налог на самозанятость (социальное обеспечение и медицинское обслуживание) с прибыли своего бизнеса.Эта сумма удерживается из вашего дохода от бизнеса, поэтому вам, вероятно, придется ежеквартально производить расчетные налоговые платежи для этого и подоходного налога с вашего предприятия.

Проконсультируйтесь с налоговыми и юридическими специалистами

Проконсультируйтесь со своими налоговыми и юридическими консультантами, прежде чем выбирать бизнес-форму, даже если у вас очень маленький бизнес, состоящий из одного человека. Возможно, вам следует подумать о других вещах, прежде чем начинать индивидуальный бизнес.

Как начать бизнес в качестве иммигранта

Начать бизнес в США.С. — нелегкий подвиг, особенно если вы иммигрант. От преодоления языковых барьеров до получения права на легальное открытие и ведение бизнеса на американской земле предприниматели-иммигранты, безусловно, сталкиваются со своими трудностями.

Несмотря на эти препятствия, иммигранты по-прежнему преуспевают в США как владельцы бизнеса. Согласно отчету Fiscal Policy, владельцы малого бизнеса иммигрантов составили 30% от общего прироста владельцев малого бизнеса в Америке в период с 1990 по 2010 год.

Учитывая тот факт, что владельцы бизнеса иммигрантов, похоже, преуспевают в США.С., насколько сложно сегодня начать и финансировать бизнес в Америке?

Хотя США печально известны своей строгой иммиграционной политикой, легально получить въезд в страну и начать новую жизнь в качестве предпринимателя не невозможно.

Чтобы помочь вам понять, что вам нужно, чтобы начать бизнес в Америке в качестве иммигранта, мы рассмотрели все шаги для вас ниже.

Выбор структуры компании

Первым шагом к открытию бизнеса в качестве иностранного владельца бизнеса является выбор структуры компании.Для иммигрантов ваш выбор сводится к двум различным моделям: C-корпорация или компания с ограниченной ответственностью (LLC).

Обе эти бизнес-структуры выгодны иностранным владельцам бизнеса, поскольку они могут работать за пределами США и ни при каких обстоятельствах не требуют проживания или гражданства.

Преимущества корпорации C

Корпорации C идеально подходят для иностранных владельцев бизнеса из-за их налоговых и юридических преимуществ. Основные преимущества включают:

Отдельное юридическое лицо: корпорация имеет свои собственные права и обязанности в соответствии с законом.

Ограниченная ответственность для акционеров: Как акционер, вы не можете быть привлечены к судебной ответственности или привлечены к ответственности по долгам или обязательствам вашей компании.

Бессрочное существование: если вы уйдете из жизни или объявите о банкротстве, ваша корпорация будет жить.

Одним из недостатков корпорации C является двойное налогообложение. Как акционер, вы должны сначала заплатить налог корпоративного уровня за владение компанией, приносящей прибыль. Затем вы должны уплатить подоходный налог с дивидендов.Есть способы уменьшить или избежать двойного налогообложения, но для этого вам следует проконсультироваться с налоговым консультантом.

Преимущества ООО

ООО представляют собой гибридную структуру компании, что означает, что они сочетают в себе элементы как товариществ с ограниченной ответственностью, так и корпораций. В рамках LLC участники компании не несут личной ответственности по долгам или обязательствам компании, что является ключевой особенностью корпораций.

Преимущества, уникальные для LLC, включают:

Прямое налогообложение: как владелец бизнеса «сквозной организации» прибыль идет непосредственно вам, и вы платите налоги своего бизнеса с помощью своей личной налоговой декларации.

Больше гибкости: в рамках партнерства вы и другие совладельцы определяете, как распределять прибыль.

Меньше административных хлопот: LLC требуют меньше бумажной работы, потому что им не нужен совет директоров или собрания акционеров.

Если вы действительно планируете вести бизнес в США в своей стране, вам следует проверить налоговое законодательство своей страны, чтобы узнать, какая модель будет для вас наиболее выгодной.

Выбор штата для регистрации компании

После того, как вы определились с типом бизнес-структуры, которую хотите, вам нужно найти лучшее место для размещения вашего бизнеса.Такие штаты, как Делавэр, Невада, Монтана, Южная Дакота, Вайоминг и Нью-Йорк, известны своей доступной и снисходительной политикой по отношению к иностранным владельцам бизнеса, что делает их популярными штатами для предприятий, принадлежащих иммигрантам. Однако, если на вашем рынке доминирует конкретный штат, вам следует подумать о том, чтобы остановиться там.

Итак, что вам следует искать в локации? Вот некоторые соображения, о которых следует помнить:

Нет государственных налогов: сюда входят налог с продаж, государственный корпоративный подоходный налог на проданные товары и услуги, налог на личное имущество, налог на добавленную стоимость (НДС), налоги на бизнес-операции или налоги на акции или передачу акций.

Низкий налог на франшизу и LLC: во многих штатах требуется ежегодный налог на франшизу и LLC, основанный на вашем заработанном доходе, в то время как в других штатах (например, в Делавэре) предлагается недорогая фиксированная ставка.

Корпоративная конфиденциальность: это варьируется от штата к штату, но каждый штат предлагает законы, которые защищают личность и личную информацию корпоративных акционеров или владельцев LLC. Делавэр специально защищает имена и адреса членов и менеджеров LLC, не разглашая их.

Опять же, если вам не требуется конкретное место для открытия вашего бизнеса, в ваших интересах зарегистрировать свой бизнес в таких штатах, как Делавэр, Невада, оба из которых считаются налоговыми убежищами для национальных предприятий и предприятий, принадлежащих иммигрантам. одинаково.

Зарегистрируйте свой бизнес

После того, как вы нашли идеальное состояние для своего бизнеса, вам необходимо его зарегистрировать. Вот шаги, которые вам необходимо выполнить:

Выберите имя

Если вы не используете свое собственное имя для своего бизнеса, вы должны зарегистрировать его как торговое наименование или «ведение бизнеса как» (DBA) имя, с вашим государством.Когда дело доходит до наименования вашего бизнеса, единственное, о чем следует помнить, — это нарушение прав на товарный знак. Изучите доступные варианты, чтобы избежать судебного разбирательства.

Получите свой индивидуальный идентификационный номер налогоплательщика

Каждой компании требуется номер налогоплательщика. Как иммигрант, вы должны получить ITIN, чтобы удовлетворить это требование. Номера ITIN выдаются I.R.S. всем, кто должен платить налоги в США, но не имеет номера социального страхования. Чтобы подать заявку на получение одного, вам необходимо заполнить форму W-7.

Подайте заявку на получение идентификационного номера работодателя

После того, как вы получите свой номер ITIN, вы также можете подать заявление на получение своего EIN. EIN необходим для идентификации вашего бизнеса в налоговых целях. Вам необходим EIN, чтобы открыть банковский счет, подать налоговую декларацию и подать заявку на получение бизнес-лицензий. Чтобы получить свой EIN, вы можете просто подать заявку онлайн.

Зарегистрируйтесь как юридическое лицо

Когда вы регистрируете свой бизнес как юридическое лицо, вам необходимо подать документы, известные как «учредительные документы», в свой штат.Для этого вам необходимо выбрать государственного зарегистрированного агента, который будет обрабатывать все юридические документы для вашей компании.

Если у вашей компании есть физический адрес в США, она может выступать в качестве агента; в противном случае вам необходимо выбрать кого-либо, зарегистрированного в выбранном вами штате, чтобы действовать от вашего имени. Есть сервисы по поиску зарегистрированных агентов, но они зависят от штата. Если у вас нет контактов в желаемом месте, желающих действовать в качестве вашего агента, вам следует поискать онлайн-услуги в вашем районе.

Финансирование вашего бизнеса

Обеспечение финансирования вашего бизнеса может быть сложной задачей для иностранного владельца бизнеса. Возможно, вам вообще не удастся получить финансирование, если вы не можете на законных основаниях работать в США. Тем не менее, если вы находитесь здесь по рабочей визе или являетесь держателем грин-карты, существует множество вариантов.

Ссуды SBA

Некоторые из наиболее распространенных ссуд для иммигрантов — ссуды на управление малым бизнесом. SBA — это государственное агентство, которое поддерживает малый бизнес, предоставляя ему необходимые ресурсы, связи и помощь.

Итак, кто может подать заявку на финансирование? Вы соответствуете требованиям, если являетесь (n):

Законным постоянным жителем.

Законный непостоянный гражданин.

Право на получение кредита SBA затруднено, поэтому вы можете обратиться к требованиям соответствия критериям SBA (начало на странице 110).

Срочные ссуды

Срочные ссуды для бизнеса — это единовременные денежные суммы, предоставленные вам кредитором. Взяв ссуду, вы соглашаетесь выплатить ссуду в течение заранее определенного периода времени.Утверждение срочных кредитов иммигрантам труднее по разным причинам.

Чтобы повысить ваши шансы на получение срочной ссуды, лучше подавать заявку через специалиста по финансированию на онлайн-рынке, а не в обычном банке.

Краткосрочные ссуды

Краткосрочные ссуды похожи на срочные ссуды, только они имеют гораздо более короткий период выплаты, обычно около 18 месяцев или меньше. Привлекательность краткосрочной ссуды — это кредитный порог: вам не всегда нужно иметь высокий кредитный рейтинг, чтобы получить одобрение, поэтому вероятность получения краткосрочной ссуды выше.

Получение предпринимательской визы в США

Чтобы уточнить, вам не нужно быть гражданином США или даже обладателем грин-карты, чтобы начать бизнес в США. Фактически, единственная причина, по которой вам нужно получить визу если вы планируете работать в США в какой-то момент в будущем.

Если ваша цель — работать и жить в США, вы можете выбрать один из множества типов виз. Главное — определить, какая виза лучше всего соответствует вашим потребностям. Для бизнес-иммигрантов мы перечислили несколько наиболее распространенных (и целесообразных) вариантов ниже, а также включили стандартные требования для каждого из них.

Виза предпринимателя EB-1

Виза EB-1, безусловно, самая сложная для получения визы, предназначена для лиц, которые демонстрируют «выдающиеся способности» в своей области. EB-1 так желательна, потому что, в отличие от других виз в этом списке, она дает вам возможность жить и работать в США на неопределенный срок в качестве постоянного жителя.

Служба гражданства и иммиграции США (USCIS) использует балльную систему, чтобы определить, соответствует ли заявитель своим стандартам выдающихся способностей.Чтобы быть принятым, кандидаты должны соответствовать как минимум трем из следующих критериев:

Подтверждение наличия призов или наград, признанных на международном или национальном уровне.

Подтверждение членства в ассоциациях в вашей области, которые требуют от членов выдающихся достижений.

Подтверждение публикации материалов о вас в крупных отраслевых изданиях или других крупных СМИ.

Доказательство того, что вы были выбраны для оценки работы других индивидуально или в составе комиссии.

Подтверждение вашего оригинального научного, художественного, научного, спортивного или коммерческого вклада, имеющего значение в вашей области.

Подтверждение наличия авторских материалов в крупных отраслевых изданиях или других средствах массовой информации.

Доказательство того, что ваша работа выставлялась на крупных выставках или ярмарках.

Доказательство вашей выдающейся работы на критически важной ведущей роли в крупной организации.

Доказательство высокой зарплаты в вашей сфере по сравнению с другими в вашей сфере.

Доказательство коммерческого успеха исполнительского искусства.

Имея визу EB-1, вы можете:

Обойти трудовой сертификат при подаче заявления на работу.

Постоянно проживать в США, иметь постоянную работу или нет.

Получите грин-карту намного быстрее, чем другие держатели визы.

Основные требования и / или документация включают:

Вы должны соответствовать как минимум трем критериям, определяющим выдающиеся способности.

Виза инвестора по соглашению E-2

«Виза инвестора E-2» доступна инвесторам-иммигрантам, которые хотят жить и работать в США. предприятие, стартап или бизнес, в котором вы собираетесь работать. По сути, это означает, что вы планируете либо приобрести, либо открыть свой собственный бизнес в США. Виза E2 действует от трех до пяти лет и может быть выдана только лицам, которые прибыли из стран, подпадающих под действие Договора о торговле и коммерции.

Работать на законных основаниях в компании, выступающей в качестве инвестиционного механизма.

Выезд и выезд из США

Оставайтесь в США с неограниченным двухлетним продлением до тех пор, пока вы сохраняете свою квалификацию E2.

Возьмите с собой супругов или детей младше 21 года.

Основные требования и / или документация включают:

Вы должны быть гражданином страны-участницы соглашения.

Вы должны инвестировать (или находиться в процессе инвестирования) значительную сумму капитала в какое-либо предприятие в США.

Вы должны стремиться въехать в США исключительно с целью развития своих инвестиций. Чтобы доказать это, вы должны продемонстрировать, что владеете не менее 50% инвестиций.

Виза торговца по договору E-1

Виза торговца по договору E-1 позволяет гражданам страны, подписавшей договор (см. Договор о торговле и коммерции выше), работать в США.С. с целью занятия международной торговлей. Согласно USCIS, предметы торговли включают (но не ограничиваются) следующие:

Журналистика или «деятельность по сбору новостей».

Однако вы не можете просто работать в одной из этих областей и рассчитывать на получение визы E-1. Сначала вы должны иметь ту же национальность, что и ваша компания, и не менее 50% торговли вашей компании должно приходиться на США.S.

Имея визу E-1, вы можете:

Пребывать в США до двух лет одновременно.

Работайте только для одобренной вами деятельности или компании.

Выезд и выезд из США

Привозите с собой супругов или детей младше 21 года.

Основные требования и / или документация включают:

Вы должны иметь общее гражданство с вашей компанией.

Ваша компания должна активно вкладывать значительные средства в США.S.

Ваша компания должна находиться в стране-участнице соглашения.

Хотя это далеко не исчерпывающий список типов предпринимательских виз, на которые вы можете подать заявление, чтобы начать бизнес в США, он дает вам представление о том, каково это жить и работать в США. как иммигрантский владелец бизнеса.

Дополнительные ресурсы

Эта статья изначально была опубликована на JustBusiness, дочерней компании NerdWallet.

Как начать бизнес в США.С. как иностранец

Начать бизнес в США в качестве иностранца может быть долгим путем, но страна позволяет легко зарегистрировать вашу компанию и открыть свой бизнес. Изучение английского языка является основным требованием, если вы планируете вести бизнес с американцами, но другие аспекты, такие как регистрация вашего идентификационного номера работодателя (EIN) и выбор типа компании, которой вы хотите стать, могут усложнить ситуацию.

Выберите структуру своей компании

По словам налогового консультанта и юриста Schwartz International Ричарда Хартнига, большинство иностранных граждан предпочитают учреждать корпорацию C, которая может расширяться за счет предложения неограниченного количества акций и, как правило, более привлекательна для внешних инвесторов, даже несмотря на то, что ее прибыль облагается налогом дважды, сначала на корпоративном уровне. , а затем в виде дивидендов акционерам.

Для корпоративных акционеров преимущества обычно очевидны: корпоративные акционеры обычно имеют право на более низкую ставку дивидендов. И до тех пор, пока американская компания в основном не владеет недвижимостью, материнская компания не будет выплачивать прирост капитала при продаже дочерней компании в США. По словам Хартнига, даже частным иностранным владельцам, вероятно, лучше всего будет работать с корпорацией C, поскольку такая структура защитит их от прямого контроля IRS. «Иностранные граждане очень и очень неохотно пишут свои имена на букве U.С. налоговые ведомости », — говорит он.

Конечно, владельцы корпорации C платят больше за этот щит из-за двойного налогообложения. Но во многих случаях специалисты по налоговому планированию могут использовать заработную плату, пенсионные расходы и другие расходы, чтобы сократить корпоративный доход и устранить большую часть двойного налогообложения.

При этом в некоторых случаях — обычно в зависимости от особенностей местного налогового законодательства — коммандитное товарищество может быть лучшей бизнес-структурой. В партнерстве с ограниченной ответственностью партнеры без контроля со стороны руководства несут ограниченную ответственность, и прибыль передается участникам, которые платят подоходный налог по своей индивидуальной налоговой декларации.

Выберите штат для регистрации вашей компании в

Бизнес компании должен определить, где он находится. Если один штат доминирует на его рынке, лучше всего инкорпорировать его там — невозможно избежать обязательств по ведению бизнеса, скажем, в Калифорнии, известной своей высокозатратной юрисдикции, путем регистрации в Неваде или Делавэре, двух штатах с известными низкими затратами. С другой стороны, если бизнес не будет сосредоточен в каком-либо конкретном штате, большинство консультантов, вероятно, порекомендуют регистрацию в Делавэре, а затем в Неваде.

Отчасти это происходит из-за «гибкого» корпоративного права Делавэра, которое предлагает щедрую защиту акционерам и директорам, а также из-за его правил, благоприятных для посторонних. (Помимо того, что не требуется ни местный физический адрес, ни банковский счет, Делавэр делает свой веб-сайт корпоративного права доступным на 10 языках.) Это также, по крайней мере частично, вопрос инерции: налоговые консультанты настолько хорошо знакомы с гостеприимством Делавэра, что многие считают убежищем. Не потрудился изучить требования более отдаленных штатов.

Регистр

Формы и другие требования для создания хозяйственного общества несколько различаются в зависимости от штата. Вот как работает регистрация в Делавэре, которая служит упрощенной моделью для многих штатов:

- Руководители компании выбирают уникальное название.

- Они выбирают зарегистрированного агента, который может получать юридические документы для компании. (Компания с физическим адресом в штате может выступать в качестве собственного агента, но это не так в других штатах, например в Калифорнии.)

- Компания заполняет одностраничное свидетельство о регистрации, в котором указывается название компании, имя и адрес ее зарегистрированного агента, общая сумма и номинальная стоимость акций, которые корпорация имеет право выпускать, а также имя и почтовый адрес учредитель. Сборы начинаются с 89 долларов и увеличиваются в основном в зависимости от количества выпущенных акций или привлеченного капитала.

После регистрации компания должна ежегодно подавать отчет (50 долларов США) и платить налог на франшизу (от 175 долларов США).Хотя существует множество онлайн-сервисов, помогающих в создании юридических лиц за отдельную плату, которая может достигать нескольких сотен долларов, оформление документов, как правило, довольно простое, и штаты (обычно через своего государственного секретаря) обычно предоставляют онлайн-рекомендации, чтобы помочь людям подать надлежащие документы.

Получите идентификационный номер работодателя

Идентификационный номер работодателя (EIN) необходим не только для найма работников, но и для открытия банковского счета, уплаты налогов или часто для получения бизнес-лицензии.Подайте заявку на получение EIN бесплатно напрямую в IRS и избегайте множества онлайн-сервисов с правительственными интернет-адресами, которые взимают плату за эту услугу. Но если главное должностное лицо американской компании (которую IRS называет «ответственной стороной») уже не получило от агентства отдельный идентификационный номер налогоплательщика, он не может подать заявку на получение EIN онлайн — он должен подать заявку по почте или факсу, и где форма запрашивает идентификационный номер налогоплательщика, введите «иностранный / нет».

После того, как вы получили EIN, вам следует подумать о сравнительных покупках, чтобы найти коммерческий банковский счет, который соответствует вашим конкретным потребностям.Некоторые ключевые факторы, которые следует рассмотреть, включают вознаграждения, доступ к обычным и онлайн-сервисам, удобство внесения денежных вкладов и возможность получать привлекательные процентные ставки по своим депозитам.

Итог

В большинстве случаев иностранцы с бизнесом или инвестициями в Соединенных Штатах должны создать внутреннюю корпорацию. Прежде чем решиться, проконсультируйтесь со специалистами по налоговому праву как в вашей стране, так и в США, поскольку правила для иностранных граждан могут быть более сложными, чем если бы вы были гражданином.

Открытие бизнеса в Испании: руководство для предпринимателей

Для эмигрантов открытие бизнеса в Испании может открыть множество возможностей. Узнайте, какая бизнес-структура подходит вам и с чего начать.

Открытие нового бизнеса в чужой стране может быть очень неприятным занятием. Однако понимание ключевых правил и последствий открытия магазина может помочь вам начать работу и повысить ваши шансы на успех.

Это полезное руководство охватывает все, что вам нужно знать о начале бизнеса в Испании. Сюда входит информация о деловой культуре, основных видах бизнеса и наиболее важных аспектах страхования и налогообложения.

Руководство включает советы по:

Balcells International Lawyers Group

Balcells Group предоставляет юридические консультации физическим лицам, компаниям, инвесторам, иммиграционным агентствам и другим посредникам. У них более 40 лет профессионального опыта, и они построили свою фирму на основе интеграции нескольких поколений юристов, которые предлагают сбалансированное видение, основанное на опыте и современности.

Получите профессиональную консультациюДеловая культура в Испании

Деловая культура в Испании может значительно отличаться от культуры в вашей стране. Например, более непринужденный подход может привести к срыву сроков и затягиванию встреч до позднего вечера. Тем не менее, восприятие Испании как страны со старомодной деловой культурой не совсем верно.

Один из примеров — сиесты, которых больше не существует в испанском бизнесе; хотя долгие обеды по-прежнему подходят.Кроме того, некоторые компании отходят от устаревшей иерархической культуры принятия решений. Правительство Испании также настаивает на принятии постановления о сокращении гендерного разрыва в оплате труда примерно на 14%.

Хотя на то, чтобы приспособиться к деловой практике в Испании, может потребоваться некоторое время, откладывать это не стоит. По данным исследования Всемирного банка за 2018 год по легкости ведения бизнеса Испания заняла 28-е место из 190 стран, что означает, что вести бизнес здесь значительно проще, чем в большинстве соседних с ней стран.

Вы можете узнать больше в нашем путеводителе по деловой культуре в Испании.

Кто может начать бизнес в Испании?

Открытие бизнеса в Испании не всегда должно быть трудным процессом. Однако в зависимости от типа компании, которую вы открываете, этот путь может показаться вам несколько бюрократическим и долгим.

граждан ЕС, открывающихся как индивидуальные предприниматели или партнерства, могут сравнительно быстро преодолеть необходимые препятствия. Другое дело, для экспатов из-за пределов ЕС; им потребуется разрешение на работу, чтобы переехать в Испанию и открыть свой бизнес.

При наличии ряда различных бизнес-структур создание компании с ограниченной ответственностью может занять много времени и дорого. Во многом это связано с тем, что испанское правительство применяет минимальные финансовые требования к тем, кто хочет зарегистрироваться в Испании.

Юридические структуры для бизнеса в Испании

Правила и соображения, касающиеся открытия бизнеса в Испании, различаются в зависимости от объема ваших планов. Основные типы бизнес-структуры следующие.

Самостоятельные работники в ИспанииСамозанятые работники в Испании обычно известны как autonomos и должны зарегистрировать свой бизнес в испанских налоговых органах и испанском департаменте социального обеспечения.

Большинство autónomos должны предоставлять квартальные декларации по НДС ( IVA ), а также годовую налоговую декларацию ( I.R.P.F. ). Другие декларации часто применяются ежеквартально или ежегодно, в зависимости от ваших обстоятельств.Узнайте больше в нашем полном руководстве о том, как стать фрилансером в Испании.

Индивидуальные предприниматели и партнерства в ИспанииСамый дешевый способ открыть бизнес в Испании — создать некорпоративную компанию. Вы можете сделать это как индивидуальный предприниматель ( empresa, физическое лицо ) или как партнерство (sociedad civil ). При таких договоренностях нет минимальных требований к инвестициям, и вам не нужно будет проходить многие формальности, необходимые при учреждении компании с ограниченной ответственностью.

Как владелец бизнеса, вы будете нести ответственность за свою личную налоговую декларацию. Не существует юридических различий между вашими бизнес-активами и вашими личными активами. Следовательно, если у вашего бизнеса возникнут долги, вы несете личную ответственность.

Индивидуальные предприниматели и партнерства больше подходят для малых предприятий, у которых не будет большого годового оборота или у которых нет большого количества сотрудников. Если вы только начинаете бизнес в Испании, вы также можете выбрать профессионала-фрилансера ( profesionales autonomos ).

Если несколько человек создают товарищество и хотят ограничить размер личной ответственности и придать бизнесу более формальную структуру, они могут создать товарищество с ограниченной ответственностью ( sociedad comanditaria ) вместо общего.

Компании с ограниченной ответственностью в ИспанииВ Испании существует несколько типов компаний с ограниченной ответственностью. Однако наиболее распространенной формой является sociedad limitada или S.L . Регистрация важна для защиты владельца от личной ответственности в случае банкротства, но такая структура действительно предполагает ряд дополнительных налоговых, бухгалтерских и коммерческих обязательств.

SL должен предоставлять ежегодную налоговую декларацию испанской корпорации и официальную отчетность. Владелец должен будет подать свои декларации по НДС ( IVA ), и обычно применимы несколько других периодических деклараций.

Как начать бизнес в Испании в качестве экспата

Если вы хотите создать компанию с ограниченной ответственностью в Испании, есть определенный путь, по которому следует идти. Вскоре мы рассмотрим более подробно, но процесс работает следующим образом:

- Убедитесь, что у вас есть идентификационный налоговый номер иностранца (NIE)

- Зарегистрируйте название компании в Торговом реестре ( Registro Mercantil Central или RMC)

- Получите идентификационный налоговый номер компании (CIF)

- Откройте счет в коммерческом банке

- Подпишите учредительный договор

- Зарегистрируйте компанию

- Зарегистрируйтесь в системе социального обеспечения

Гражданам стран, не являющимся членами ЕС, которые переезжают в Испанию для открытия бизнеса, для этого потребуется действующее разрешение на работу.Чтобы получить разрешение на работу, вам нужно будет подать заявление в посольство Испании в вашей стране.

Прежде всего, вам нужно будет предоставить доказательства того, что у вас достаточно капитала, чтобы инвестировать в свой бизнес и поддерживать себя во время проживания в Испании. От вас также могут потребовать предоставить бизнес-план и подтверждение ваших навыков и опыта. Правительство Испании может попросить вас предоставить доказательства того, как ваша компания может создавать рабочие места для рабочих в Испании.

Разрешение на работу необходимо продлевать каждый год, но через пять лет вы можете вместо этого подать заявление на получение статуса резидента Испании.Это избавляет от необходимости получать разрешение на работу в будущем.

Лицензии и разрешенияПеред открытием бизнеса в Испании все иностранцы-резиденты и нерезиденты, ведущие финансовые дела в Испании, должны иметь идентификационный налоговый номер иностранца (NIE).

NIE необходим для любых фискальных операций в Испании, например, для регистрации компании. Если вы гражданин Испании, у вас будет номер NIF, а не номер NIE. Заявления на получение NIE могут быть поданы в офисе обработки иностранных граждан ( Oficina de Extranjeros ) в национальном полицейском участке Испании ( comisaría ).

Вы можете узнать, как подать заявку на получение NIE, с нашим полным руководством по испанскому номеру NIE.

Регистрация бизнеса в ИспанииПервым шагом в создании компании с ограниченной ответственностью является получение сертификата, подтверждающего, что название компании, которое вы хотите использовать, еще не занято. Это называется безымянным сертификатом совпадения и доступен в Торговом реестре (RMC). Вы можете сделать это самостоятельно через сайт RMC. Этот шаг занимает около трех дней, прежде чем вы получите ответ от RMC курьером.

Открытие коммерческого банковского счета в ИспанииПосле того, как вы получите налоговый код и справку о безымянном совпадении для компании с ограниченной ответственностью, вам нужно будет открыть бизнес-счет в испанском банке и внести депозит в размере 3000 евро. Это минимальный размер уставного капитала, разрешенный при создании компании с ограниченной ответственностью.

Доказательство оплаты может быть получено в виде банковского сертификата, который необходимо будет предоставить нотариусу или юристу с указанием акта регистрации компании.Если у вас нет банковского счета в Испании, узнайте, как открыть счет в Испании.

Учредительный договорТеперь вам нужно будет подать заявку на регистрацию для учреждения вашей компании. Это официальный документ, в котором указаны основные сведения о компании (название, адрес, реквизиты директоров, членов совета директоров, акционеров и т. Д.).

Вы можете договориться о встрече с местным нотариусом для подписания учредительного акта. Вы можете найти ближайший в вашем районе на сайте www.notariado.org. Этот этап длится от одного до трех дней в зависимости от нотариуса.

Вы должны предоставить нотариусу оригиналы документов и ксерокопии:

- Налоговая форма 036

- Свидетельство из торгового реестра

- Ваш NIE

- Доказательство наличия наличных денег на вашем банковском счете

С оригиналом учредительного акта, полученным от нотариуса, вам следует обратиться в налоговую службу местного самоуправления для его регистрации.В акте будет поставлена печать, подтверждающая этот факт. Этот шаг не должен длиться более двух часов. Не забудьте взять с собой оригинальную документацию, фотокопию акта и ваш NIE.

Затем вам нужно будет отнести документ с печатью в RMC, где он будет зарегистрирован в испанском реестре компаний с ограниченной ответственностью. Регистрация документа и возврат оригиналов документов должны занять около 15 дней.

Наконец, вам нужно будет вернуться в налоговую инспекцию, чтобы получить постоянный корпоративный налоговый идентификационный номер (CIF) после завершения процесса регистрации.

Недавно зарегистрированные компании должны использовать форму 036, используемую для запроса налогового идентификационного номера; описывать свою коммерческую деятельность и раскрывать другие детали бизнеса. Не забудьте взять с собой оригинал и ксерокопию акта и NIE.

Соображения по налогам и социальному обеспечениюКак упоминалось выше, вашей компании потребуется налоговый номер. Для этого вам нужно будет заполнить налоговую форму 036; это можно сделать онлайн или на бумажном носителе и доставить в местную налоговую инспекцию.Вы можете найти информацию о форме, а также ее загрузки и ссылки для заполнения онлайн в Испанском налоговом агентстве (Agencia Tributaria).

Если вы подаете заявление лично в местную налоговую инспекцию, принесите оригинал и ксерокопию вашего NIE ( numero identifyacion extranjero ).

Чтобы зарегистрироваться в системе социального обеспечения при открытии бизнеса в Испании, вам необходимо взять с собой регистрационный акт, NIE, CIF и форму TA 0521 (которую можно получить в местном отделении социального обеспечения).Подробную информацию о местных отделениях социального обеспечения в Испании можно найти на веб-сайте социального обеспечения.

Иностранные компании открывают филиал или дочернюю компанию в Испании

Если у вас дома есть собственная компания, но вы хотите открыть филиал или дочернюю компанию, это может быть проще, чем начинать с нуля в новой компании.

При обработке вашего заявления вы должны предоставить ряд документов, в том числе следующие:

- Копия свидетельства о регистрации основной компании и свидетельства о хорошей репутации

- Нотариально заверенная доверенность

- Испанский налоговый идентификационный номер (NIE)

- Сотрудник испанского филиала должен быть резидентом в Испании, который будет соглашаются нести ответственность за любые долги компании и налоговые платежи

Хотя дополнительным филиалам и дочерним компаниям не нужно регистрировать счета в реестре предприятий, они должны платить подоходный налог и подавать ежеквартальные декларации по НДС по своему NIE-номеру.Некоторые банки и бизнес-консультационные компании предложат специальные пакеты, которые помогут вам настроить особенности открытия нового филиала в Испании.

Создание некоммерческой компании в Испании

Некоммерческие компании в Испании делятся на две категории: фонды и ассоциации. Традиционные благотворительные организации, принимающие пожертвования от населения, обычно попадают в категорию фондов. С другой стороны, ассоциации обычно управляются более неформально группами людей, имеющих общие интересы.

Создать ассоциацию можно бесплатно, но для этого вам потребуется капитал в размере не менее 0 000 евро. С фондом любой может делать пожертвования (им не обязательно быть его членом), а членам комитета могут платить за их работу, как в обычном бизнесе. Фонды с оборотом более 2,4 млн евро или более 50 сотрудников должны ежегодно проходить внешний аудит.

Создание оффшорной компании в Испании

Если вы планируете создать оффшорную компанию, т.е.е. тот, который зарегистрирован, учрежден или учрежден за пределами страны вашего проживания, есть несколько основных плюсов и минусов, о которых вы должны помнить.

Регистрация оффшоров — это простой процесс во всех популярных оффшорных финансовых центрах и налоговых убежищах по всему миру. Они могут предоставить компаниям и руководителям компаний широкий спектр преимуществ.

Управление вашим бизнесом в Испании

Компании должны вести записи своих счетов и книг заказов, которые могут быть запрошены для проверки государственными органами, такими как налоговый орган.

Компании также должны вести журнал протоколов, содержащий подробную информацию о мерах, согласованных на Ежегодных общих собраниях (ГОСА). Компании должны иметь свою обязательную бухгалтерскую книгу, заверенную и проштампованную в местном отделении Торгового реестра, прежде чем они начнут их использовать.

Бизнес-банкинг в Испании

Банковские счета для предприятий открыты всеми крупнейшими кредиторами Испании. Хорошая новость заключается в том, что можно получить индивидуальный аккаунт в зависимости от конкретных потребностей вашего бизнеса.

Банки, такие как BBVA, Bankia, Santander и La Caixa, предоставляют бизнес-счета. Большинство этих кредиторов также предлагают конкретные продукты для самозанятых людей и более крупных компаний, соответственно.

Чтобы открыть счет, вам, как правило, необходимо предоставить подтверждение регистрации вашей компании, зарегистрированный адрес и (для более крупных компаний) не менее двух подписантов. Бизнес-счета различаются по стоимости, и вместо комиссии для некоторых потребуется минимальный депозит. Вы можете узнать больше о банковском деле в Испании в нашем полном руководстве по открытию банковского счета в Испании.

Налогообложение бизнеса в Испании

Порядок налогообложения вашего бизнеса в Испании зависит от типа вашего предприятия. Индивидуальные предприниматели будут платить налог ежеквартально по стандартной ставке подоходного налога; им нужно будет заполнять налоговую декларацию в конце каждого финансового года.

Партнерства работают аналогично, каждый партнер несет ответственность за уплату собственного подоходного налога. Для компаний с ограниченной ответственностью процесс существенно отличается. Компании с ограниченной ответственностью платят корпоративный налог в Испании, который взимается со всемирной прибыли.

Налоговые льготы доступны для новых компаний. В течение первых двух лет компании с ограниченной ответственностью платят 15% налог на первые 300 000 евро прибыли и 20% налог на прибыль сверх этого порога. По истечении этого периода вы будете облагаться налогом по общей ставке 25%.

НДС для компаний с ограниченной ответственностью в Испании

Хотя некоторые предприятия освобождены от НДС, подавляющее большинство должны его платить. В отличие от некоторых других стран, здесь нет порога для вступления в силу НДС; скорее, это применимо ко всей прибыли.НДС обычно взимается по ставке 21%, хотя компании в некоторых отраслях могут платить более низкий уровень — 4% или 10%.

Социальное обеспечение для компаний в Испании

Индивидуальные предприниматели и партнерства в Испании должны вносить взносы на социальное обеспечение в размере около 265 евро в месяц, плюс дополнительный взнос, если они нанимают персонал.

Компании с ограниченной ответственностью должны будут зарегистрироваться для выплаты социальных пособий и делать взносы в размере 29,9% от заработной платы своих сотрудников.Они также будут нести ответственность за вычет необходимых взносов на социальное обеспечение из заработной платы своих сотрудников каждый месяц.

Страхование бизнеса в Испании

Уровень страхования бизнеса, который вам нужно будет оформить, значительно различается в зависимости от размера вашей компании, наличия у вас сотрудников, а также характера и стоимости активов, которыми владеет компания.

Как владельцу компании с ограниченной ответственностью вам необходимо оформить полис страхования персонала для защиты своих сотрудников в случае несчастных случаев или болезни.Как и во всех схемах страхования, уровни покрытия и расходы различаются, поэтому лучше всего посоветоваться с опытным брокером.

Страхование гражданской ответственности жизненно важно, если вы ведете бизнес. Это защитит вас от любых претензий третьих лиц в отношении травм, несчастных случаев или материального ущерба, нанесенных вашим часам, или в результате халатности со стороны вашей компании.

Наконец, вам также понадобится страхование зданий и имущества. Это защитит вас от любого повреждения вашего офиса или потери товарных запасов; а также покрытие кражи акций, принадлежащих вашей компании.

Наем персонала при открытии бизнеса в Испании

Работа в Испании строго регулируется, поэтому вам нужно будет убедиться, что вы соблюдаете правила, прежде чем расширять свою команду.

Сотрудники в Испании обычно работают 40 часов в неделю и получают 14 выплат в год (один платеж каждый месяц, а затем дополнительный в июле и декабре). Работникам также предоставляется отпуск продолжительностью 30 календарных дней в году. Минимальная заработная плата в Испании в настоящее время составляет 900 евро в месяц при 14 выплатах в год.

Чтобы узнать больше о правилах и правах при трудоустройстве в Испании, ознакомьтесь с нашим руководством по работе в Испании.

Полезные ресурсы

Малый бизнес, частный предприниматель, другой бизнес

Определение может быть сложным и зависит от фактов и обстоятельств каждого случая. Определение основывается на том, имеет ли лицо, для которого предоставляются услуги, право контролировать, как работник выполняет услуги. Это зависит не только от того, как платят работнику, как часто ему платят, или от того, является ли работа неполной или полной.

Существует три основных категории факторов, которые имеют отношение к определению классификации работника:

- Поведенческий контроль (есть ли право руководить или контролировать, как работник выполняет работу),

- Финансовый контроль (есть ли право направлять или контролировать бизнес-часть работы) и

- Взаимоотношения сторон (как бизнес и работник воспринимают отношения).

Для получения дополнительной информации об отношениях между работодателем и работником см. Публикацию 15 (Циркуляр E) Налогового руководства работодателя и Публикацию 15-A Дополнительного налогового руководства работодателя.Также см. Публикацию 1779 «Независимый подрядчик или сотрудник».

Если вы хотите, чтобы IRS определило, предоставляются ли услуги в качестве наемного работника или независимого подрядчика, вы можете подать форму SS-8 «Определение статуса работника для целей федеральных налогов на трудоустройство и удержания подоходного налога».

Как правило, если вы являетесь независимым подрядчиком, вы считаются самозанятыми и должны сообщать о своем доходе (компенсации неработающим) в Приложении C (Форма 1040), Прибыли или убытках от бизнеса (Индивидуальное предпринимательство).Большинство самозанятых лиц должны будут платить налог на самозанятость (состоящий из налогов на социальное обеспечение и Medicare), если их доход (чистый доход от самозанятости) составляет 400 долларов США или более. Используйте Таблицу SE (Форма 1040), Налог на самозанятость, чтобы рассчитать размер налога.