Юридический принцип | Справочная информация

Бывший замглавы администрации Екатеринбурга Виктор Контеев, осужденный летом 2014 года Курганским областным судом на 18 лет строгого режима, из-за проблем со здоровьем был этапирован из тагильской колонии № 5 в екатеринбургскую ИК-2 для медобследования. Об этом Znak.com сообщила представитель Контеева Илона

От дорожно-транспортных происшествий не застрахованы даже самые осторожные и ответственные водители. В ночное время существует риск не заметить пешехода, идущего по проезжей части без фликера. Отдельные автомобилисты носятся по городу с огромной скоростью, не утруждая себя включением поворотников. А ответственность

Р Е Ш Е Н И ЕИМЕНЕМ РОССИЙСКОЙ ФЕДЕРАЦИИ19 июня 2017 года г. СаратовОктябрьский районный суд г. Саратова в составе:председательствующего судьи Забайлович Т.В.,при секретаре Эндрусенко М.А.,с участием:представителя истца ООО «Экспресс-Волга-Лизинг»: Шилова Д.

Как восстановить потерянные документы В зависимости от того, какой документ потерян, процесс восстановления может отличаться. В целом он прост — нужно обратиться в орган, который занимался выдачей бумаги, оплатить государственную пошлину и запросить дубликат или выдачу нового документа. В большинстве

Хотите обладать иномаркой оригинального производства и бошевского качества? Тогда читайте как пригнать авто из Германии в Россию, т. к. такие машины лучше всего покупать именно там без посредничества наших перекупов. Тогда вы будете ездить именно на том автомобиле, о котором

Добавить в «Нужное» Актуально на: 24 июля 2018 г. До 2017 года каждая организация, прошедшая процедуру регистрации в ИФНС, получала свидетельство о государственной регистрации юридического лица по форме N Р51003 (Приложение № 1 к Приказу ФНС от 13. 11.2012 N ММВ-7-6/843@).

11.2012 N ММВ-7-6/843@).

Проверка баланса – рядовая процедура, с необходимостью которой сталкивается любой абонент, использующий связь. Посмотреть, правильно ли рассчитали платеж, и сколько нужно внести денег, чтобы и дальше пользоваться услугами Ростелеком можно при помощи лицевого счета. Это номер, к которому привязываются ваши

Резюме проекта Планируется открытие небольшого кабинета-студии по наращиванию ресниц на дому в среднем по формату городе. Помещение подготовим площадью 20 кв. м. Этого достаточно, чтобы разместить все необходимое и принимать по одной клиентке за сеанс. Дом с кабинетом находится в

Дом с кабинетом находится в

Политика защиты и обработки персональных данных ООО «ИЛИС Групп» Настоящая Политика защиты и обработки персональных данных (далее — «Политика конфиденциальности») подробно объясняет, сайт, размещенный по адресам molodostroy24.ru (в дальнейшем «мы», «наш», «сайт») использует информацию, оставленную Вами или полученную во время

Юридический принцип | Справочная информация

Бывший замглавы администрации Екатеринбурга Виктор Контеев, осужденный летом 2014 года Курганским областным судом на 18 лет строгого режима, из-за проблем со здоровьем был этапирован из тагильской колонии № 5 в екатеринбургскую ИК-2 для медобследования. Об этом Znak.com сообщила представитель Контеева Илона

От дорожно-транспортных происшествий не застрахованы даже самые осторожные и ответственные водители. В ночное время существует риск не заметить пешехода, идущего по проезжей части без фликера.

Р Е Ш Е Н И ЕИМЕНЕМ РОССИЙСКОЙ ФЕДЕРАЦИИ19 июня 2017 года г. СаратовОктябрьский районный суд г. Саратова в составе:председательствующего судьи Забайлович Т.В.,при секретаре Эндрусенко М.А.,с участием:представителя истца ООО «Экспресс-Волга-Лизинг»: Шилова Д.В., представившего доверенность от ,представителя ответчика Киреева С.Н.: адвоката,

Как восстановить потерянные документы В зависимости от того, какой документ потерян, процесс восстановления может отличаться. В целом он прост — нужно обратиться в орган, который занимался выдачей бумаги, оплатить государственную пошлину и запросить дубликат или выдачу нового документа. В большинстве

Хотите обладать иномаркой оригинального производства и бошевского качества? Тогда читайте как пригнать авто из Германии в Россию, т. к. такие машины лучше всего покупать именно там без посредничества наших перекупов. Тогда вы будете ездить именно на том автомобиле, о котором

к. такие машины лучше всего покупать именно там без посредничества наших перекупов. Тогда вы будете ездить именно на том автомобиле, о котором

Добавить в «Нужное» Актуально на: 24 июля 2018 г. До 2017 года каждая организация, прошедшая процедуру регистрации в ИФНС, получала свидетельство о государственной регистрации юридического лица по форме N Р51003 (Приложение № 1 к Приказу ФНС от 13.11.2012 N ММВ-7-6/843@).

Медицинская статистика область на грани медицины и аналитики, в ведении которой сбор, анализ и подготовку статистических отчетов относительно медицинских вопросов. Статистика в применении к медицинской сфере призвана исследовать и выявлять ключевые тенденции в здравоохранении и их эффективность, отслеживать взаимосвязь показателей

Проверка баланса – рядовая процедура, с необходимостью которой сталкивается любой абонент, использующий связь. Посмотреть, правильно ли рассчитали платеж, и сколько нужно внести денег, чтобы и дальше пользоваться услугами Ростелеком можно при помощи лицевого счета. Это номер, к которому привязываются ваши

Посмотреть, правильно ли рассчитали платеж, и сколько нужно внести денег, чтобы и дальше пользоваться услугами Ростелеком можно при помощи лицевого счета. Это номер, к которому привязываются ваши

Резюме проекта Планируется открытие небольшого кабинета-студии по наращиванию ресниц на дому в среднем по формату городе. Помещение подготовим площадью 20 кв. м. Этого достаточно, чтобы разместить все необходимое и принимать по одной клиентке за сеанс. Дом с кабинетом находится в

Политика защиты и обработки персональных данных ООО «ИЛИС Групп» Настоящая Политика защиты и обработки персональных данных (далее — «Политика конфиденциальности») подробно объясняет, сайт, размещенный по адресам molodostroy24.ru (в дальнейшем «мы», «наш», «сайт») использует информацию, оставленную Вами или полученную во время

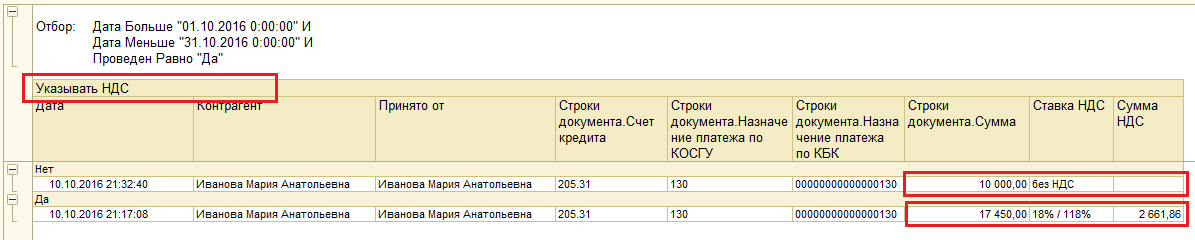

Что делать если поставщик выставил счет с НДС организации или ИП на УСН и ЕНВД

Оплачивайте сумму с НДС, если он выделен в счёте

Если поставщик выставил вам счёт с НДС, он работает на общей системе налогообложения и обязан продавать товары с НДС. Оплатите такой счёт с учётом налога. Для этого в назначении платежа напишите «включая НДС 20%». Если этого не сделать, поставщик может вернуть платеж или потребовать отдельной оплаты НДС.

При оплате счёта с НДС у вас дополнительной отчётности не возникает.

Как списать в расходы НДС при покупке товаров и услуг

Если вы на УСН «Доходы минус расходы» и купили товар с НДС, спишите его в расходы одним из способов:

- Включите его в стоимость купленного товара и спишите в расходы одной суммой. Такой способ возможен в соответствии со статьёй 170 Налогового кодекса.

- Выделите отдельной строкой в расходах — по пункту 1.8 статьи 346.16 Налогового кодекса.

Минфин и налоговая предлагают списывать НДС в расходы так:

- Если покупаете основные средства или нематериальные активы, включите НДС в их стоимость.

- Если покупаете товары для перепродажи, спишите НДС отдельно от стоимости товара. Списывайте НДС в расходы по мере реализации товаров покупателям.

Письмо Минфина и письмо налоговой.

На практике налоговая редко за этим следит, ведь дата признания уплаченного НДС в расходах всегда будет одной и той же. Поэтому смело выбирайте любой удобный для вас способ.

🎁

Новым ИП — год Эльбы в подарок

Год онлайн-бухгалтерии на тарифе Премиум для ИП младше 3 месяцев

Попробовать бесплатноСохраняйте счёт-фактуру от поставщика, чтобы подтвердить расход. Если вы письменно договорились работать без счетов-фактур, основанием для списания НДС будут платёжки, кассовые чеки и бланки строгой отчетности. Главное, чтобы в этих документах была выделена сумма НДС.

Статья актуальна на 05.02.2021

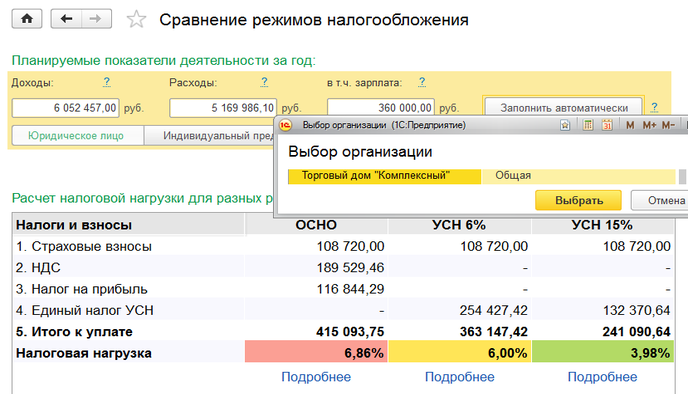

Что такое налоговая нагрузка? Определение термина, расчет, изменения 2021 — Контур.Бухгалтерия

Что такое налоговая нагрузка, как ее вычислить и какова ее роль в предпринимательской деятельности? Расскажем в статье.

Коэффициент налоговой нагрузки: что это и как он рассчитывается

Налоговая нагрузка — это один из показателей финансовой стабильности компании. Налоговая нагрузка может быть абсолютной величиной — это точная цифра, обременение на уплату налогов. Также она может быть относительной — это процент средств, которые компания выделяет из своей выручки на погашение налогов. Чтобы вычислить относительную нагрузку, нужно сумму налогов компании за год разделить на сумму выручки за год. Именно относительный показатель использует ФНС, когда составляет план выездных проверок. Компании, чья налоговая нагрузка ниже среднеотраслевой, рискуют оказаться в «списке подозреваемых». В первую очередь у таких налогоплательщиков запрашивают пояснения, а если они не прояснят ситуацию устраивают выездную проверку.

Банки используют показатели налоговой нагрузки при анализе рисков. Само собой, налоговая нагрузка — не единственный критерий при проверке платежеспособности (есть ещё порядка 80 показателей), но важный. ЦБ установил, что безопасным минимумом налоговой нагрузки является 0,9 % от дебетового оборота по счету. Большая налоговая нагрузка обычно означает, что у компании может быть низкая рентабельность. Для расчета этого коэффициента данные по выручке нужно взять из бухгалтерской отчетности (строка 2110), налоги за год — из налоговой отчетности.

ЦБ установил, что безопасным минимумом налоговой нагрузки является 0,9 % от дебетового оборота по счету. Большая налоговая нагрузка обычно означает, что у компании может быть низкая рентабельность. Для расчета этого коэффициента данные по выручке нужно взять из бухгалтерской отчетности (строка 2110), налоги за год — из налоговой отчетности.

Уровень налоговой нагрузки = сумма ваших налогов за год / выручка за год × 100 %

Налоговую нагрузку полезно считать на разных уровнях экономики:

- для государства или регионов;

- по типам отраслей;

- по группам предприятий, имеющих аналогичный с вами вид деятельности;

- по конкретным хозсубъектам;

- на одного человека.

В зависимости от уровня может меняться база расчётов: это может быть выручка с НДС или без него, доходы предприятия, затраты или прибыль, плановый доход/прибыль.

Коэффициент налоговой нагрузки и среднеотраслевой показатель

Коэффициент налоговой нагрузки зависит от типа экономической деятельности компании: для каждого типа индивидуально на уровне законов определено конкретное среднее значение. Может так получиться, что показатель КНН вашей компании ниже, чем средний по всей отрасли. Это не всегда хорошо: к вам могут нагрянуть налоговики. «Ниже среднего» означает, что существует вполне реальная возможность того, что вы платите налогов меньше других игроков отрасли. Или у вас ошибки в расчетах.

Может так получиться, что показатель КНН вашей компании ниже, чем средний по всей отрасли. Это не всегда хорошо: к вам могут нагрянуть налоговики. «Ниже среднего» означает, что существует вполне реальная возможность того, что вы платите налогов меньше других игроков отрасли. Или у вас ошибки в расчетах.

Чтобы узнать среднеотраслевое значение, ездить или звонить в налоговую не нужно — вся информация размещена на сайте ФНС, налоговики ее выкладывают ежегодно до 5 мая последующего года.

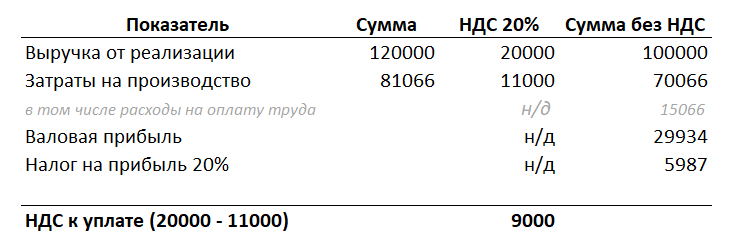

Налоговая нагрузка по налогу на прибыль и НДС

Нагрузку по налогу на прибыль можно определить исходя из данных налоговой декларации.

Нагрузка по налогу на прибыль = (весь исчисленный налог / (выручка + доходы от внереализационной деятельности)) × 100 %

Показатель менее 2–3 % означает, что ваша налоговая нагрузка низкая.

Нагрузка по НДС = (вычеты по НДС / начисленный НДС) × 100 %

Значения по вычетам и начисленному НДС надо взять за четыре предыдущих квартала. Нормальной считается сумма вычетов, не превышающая 89 %. Еще один способ, которым пользуется налоговая, — безопасную долю вычетов считают по данным декларации за квартал и сравнивают со средней долей вычетов в регионе.

Нормальной считается сумма вычетов, не превышающая 89 %. Еще один способ, которым пользуется налоговая, — безопасную долю вычетов считают по данным декларации за квартал и сравнивают со средней долей вычетов в регионе.

Нагрузка по НДС = НДС / Налоговая база по внутреннему рынку × 100 %

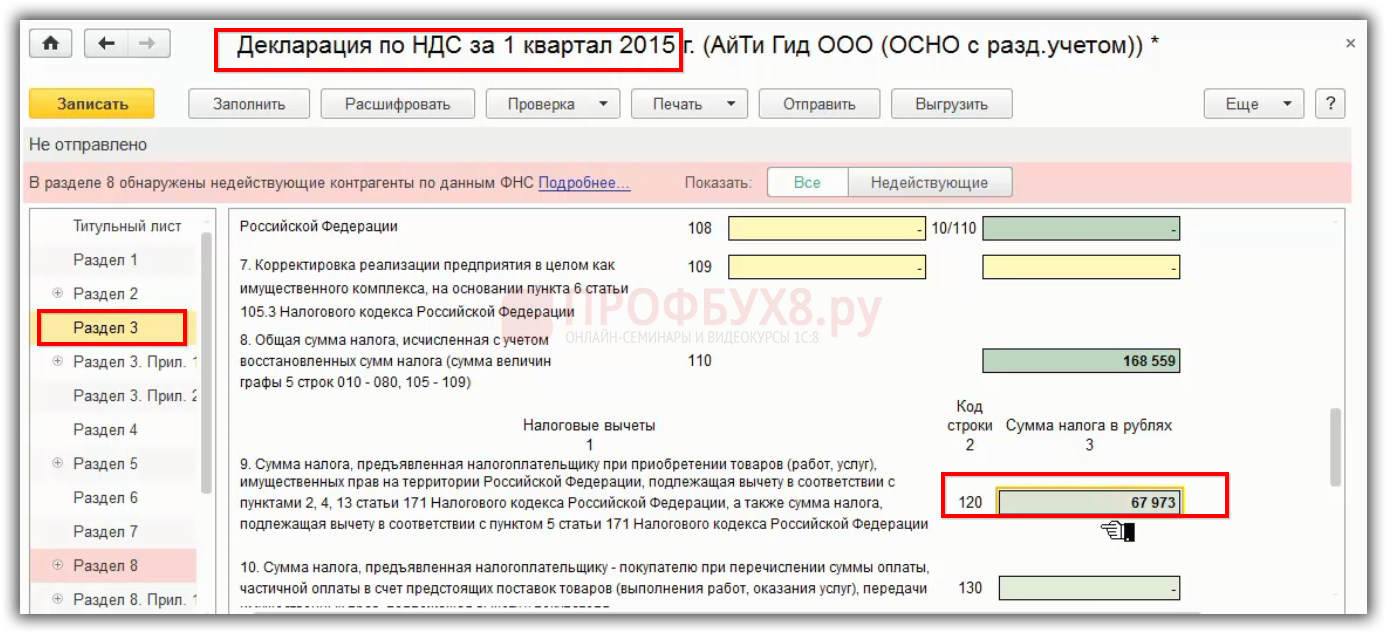

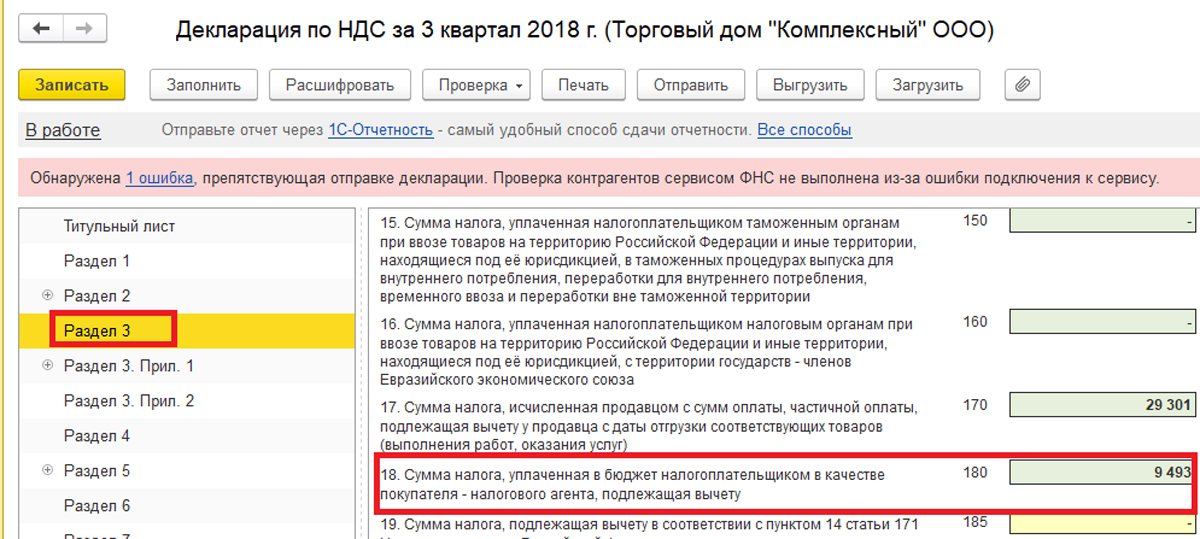

Налоговую базу по внутреннему рынку можно получить из суммы строк 010, 020, 030, 040, 050, 060, 070 графы 3 раздела 3 декларации по НДС. Для торговых компаний соотношение суммы НДС и налогооблагаемой базы должно быть больше 1 %, для остальных — от 3 %.

На сайте ФНС работает налоговый калькулятор по расчету налоговой нагрузки. Им могут пользоваться организации на ОСНО. Сейчас с его помощью легко рассчитать свою налоговую нагрузку за период 2016–2019 годов и сравнить ее со среднеотраслевой. При расхождениях стоит заранее подготовить пояснения, чтобы предоставить их налоговикам по запросу.

Что изменилось в 2021 году

Показатели налоговой нагрузки за 2019 год, которые будут актуальны для назначения проверок в 2021, установлены в приложении № 3 к приказу ФНС России от 30. 05.2007 № ММ-3-06/333@. Свой показатель нагрузки установлен для каждого вида деятельности по ОКВЭД2. Но бывает, что компания не может найти свой вид деятельности в списке. Для такой ситуации ФНС предусмотрела особый порядок действий, описанный в письме от 22.08.2018 № ГД-3-1/5806@ — для сравнения следует брать уровень налоговой нагрузки по РФ, а не по отрасли.

05.2007 № ММ-3-06/333@. Свой показатель нагрузки установлен для каждого вида деятельности по ОКВЭД2. Но бывает, что компания не может найти свой вид деятельности в списке. Для такой ситуации ФНС предусмотрела особый порядок действий, описанный в письме от 22.08.2018 № ГД-3-1/5806@ — для сравнения следует брать уровень налоговой нагрузки по РФ, а не по отрасли.

В нынешнем году налоговая имеет право проверить ваши данные за предыдущие три года, поэтому нужно тщательно сравнить текущие показатели нагрузки с прошлыми годами. Если есть сильное отклонение, то вас наверняка попросят объяснить причину или назначат проверку.

Хотите быстро рассчитывать и уплачивать налоги? Облачный веб-сервис Контур.Бухгалтерия позволяет вести все необходимые операции через интернет. Познакомьтесь с возможностями сервиса бесплатно в течение 14 дней, ведите учет, начисляйте зарплату, отчитывайтесь онлайн и работайте в сервисе совместно с коллегами.

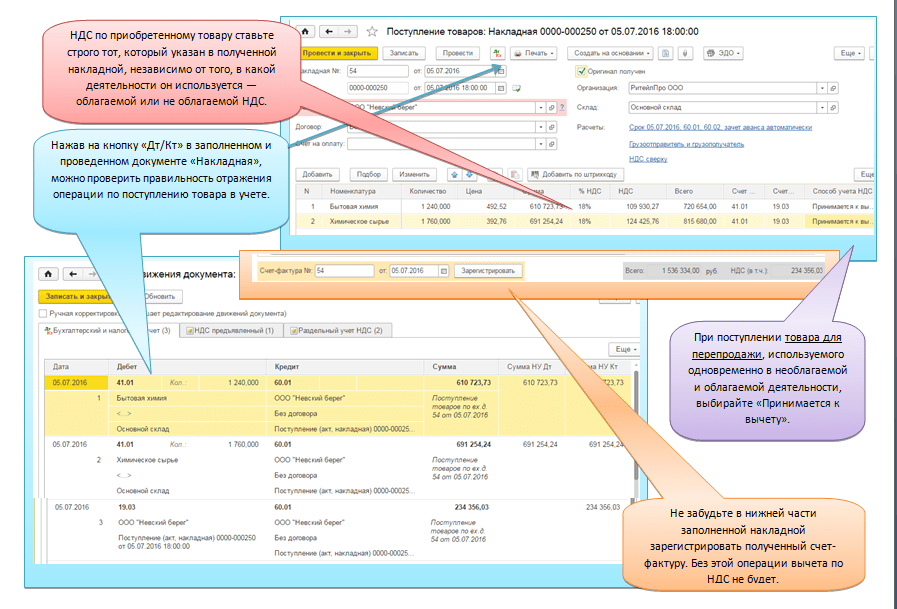

Как учесть НДС по кассовому чеку

- Опубликовано 09.

10.2019 23:06

10.2019 23:06 - Автор: Administrator

- Просмотров: 26653

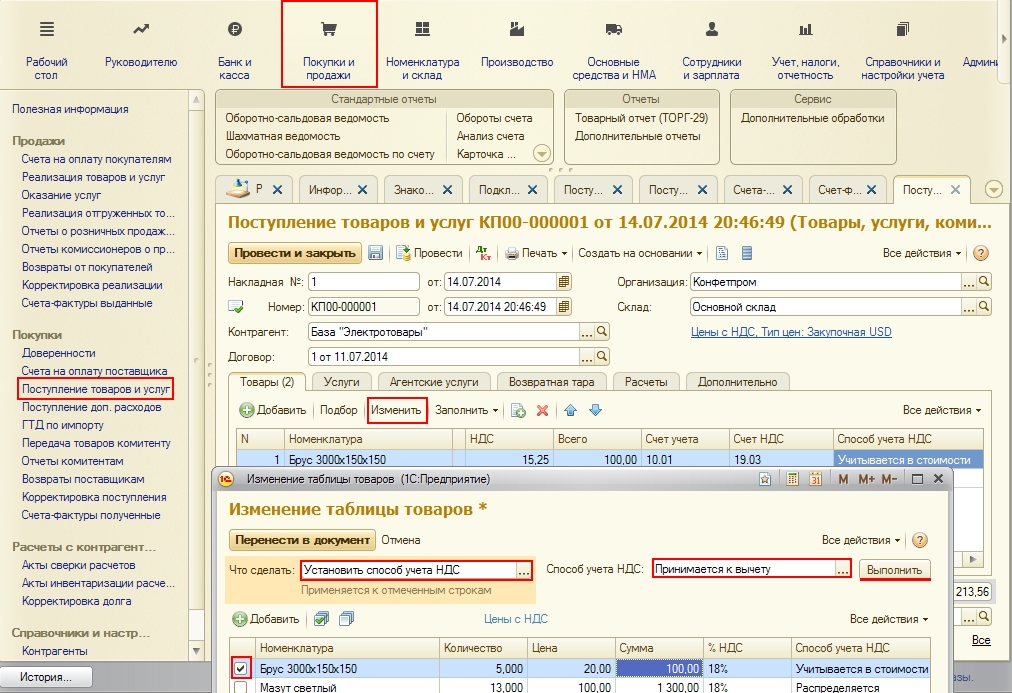

Подотчетные лица, приобретая товарно-материальные ценности или заправляя топливом служебный автомобиль, предоставляют авансовый отчет об израсходованных денежных средствах организации, прикладывая к нему чеки контрольно-кассовой техники (ККТ). В настоящее время данные документы содержат все необходимые реквизиты и отразить в учете такие расходы не составит труда. Но что делать с НДС, который выделен отдельной строкой, но не подтвержден счетом-фактурой продавца? Можно ли его принять к вычету или включить в стоимость ТМЦ? Разберем практический пример в программе 1С: Бухгалтерия.

Итак, принять к вычету НДС, выделенный отдельной строкой в кассовых чеках, без счет-фактуры поставщика нельзя. Об этом предупреждает налоговый кодекс РФ, который гласит, что налоговые вычеты по НДС производятся на основании верно оформленных счетов-фактур.

Многие ошибочно полагают, что НДС, фактически уплаченный покупателем, можно учитывать в расходах организации, включив его в стоимость покупного товара, и тем самым уменьшить налог на прибыль. Так делать не стоит, так как если организация, не освобожденная от уплаты НДС (по статье 145 НК РФ), приобретает через подотчетное лицо ТМЦ, используемые в операциях, облагаемых НДС, то включить выделенный отдельной строкой в кассовом чеке НДС в стоимость приобретенных товаров она не имеет права (Письмо Минфина РФ от 24.01.2017 г. №03-07-11/3094).

Так делать не стоит, так как если организация, не освобожденная от уплаты НДС (по статье 145 НК РФ), приобретает через подотчетное лицо ТМЦ, используемые в операциях, облагаемых НДС, то включить выделенный отдельной строкой в кассовом чеке НДС в стоимость приобретенных товаров она не имеет права (Письмо Минфина РФ от 24.01.2017 г. №03-07-11/3094).

Таким образом, НДС, выделенный в чеке ККТ, не может быть предъявлен к вычету и включен в стоимость приобретенного товара. Следовательно, единственным верным решением в данной ситуации является списание выделенного в кассовом чеке НДС на прочие расходы (не принимаемые для целей налогообложения).

Бухгалтерские записи будут выглядеть следующим образом:

Дебет 19 Кредит 71.01 — отражена сумма НДС по ТМЦ, приобретенным подотчетным лицом.

Дебет 91.02 Кредит 19 — списан выделенный НДС на прочие расходы.

В программе 1С: Бухгалтерия предприятия 8 для отражения данной операции используется документ «Авансовый отчет» (Банк и касса – Авансовые отчеты).

При заполнении документа необходимо оставить пустой отметку о получении счет-фактуры от поставщика (не устанавливать галочку). Сумму выделенного НДС указываем в соответствующей строке.

По кнопке «Дт/Кт» мы можем посмотреть проводки, сделанные документов.

Обращаем внимание, что списанный НДС находит отражение на забалансовом счете НЕ.01.9.

Для проверки корректности списания НДС формируем оборотно-сальдовую ведомость по счету 19.03, двойным щелчком детализируем информацию до карточки счета. Видим, что сумма НДС по авансовому отчету была списана на прочие расходы.

Чтобы проанализировать, какая сумма НДС была списана организацией за счет собственных средств за отчетный период, формируется оборотно-сальдовая ведомость по счету НЕ.01.9. В настройках отчета необходимо установить галочку НУ (данные налогового учета): Показать настройки – Показатели – НУ.

Если же организация не готова отказываться от входящего НДС, совершая покупки через подотчетных лиц, то в таком случае с продавцом необходимо заключить договор. При этом покупки через подотчетное лицо будут совершаться с доверенностью на получение товара. На выделенный НДС продавец предоставит счет-фактуру и организация-покупатель без труда сможет заявить вычет.

При этом покупки через подотчетное лицо будут совершаться с доверенностью на получение товара. На выделенный НДС продавец предоставит счет-фактуру и организация-покупатель без труда сможет заявить вычет.

Автор статьи: Марина Аленина

Понравилась статья? Подпишитесь на рассылку новых материалов

Добавить комментарий

Новые изменения в нормативных документах бухгалтерского учета и налогообложения

С 1 июля 2019 года покупатели товаров (работ, услуг) не вправе относить к зачету сумму НДС, указанную в счете-фактуре, выставленном поставщиком, не являющимся плательщиком НДС (п. 10 № ПП-4086 от 26.12.2018 г.).

Информацию об учете налогоплательщиков в органах государственной налоговой службы в качестве плательщиков НДС можно получить через официальный сайт ГНК в режиме реального времени.

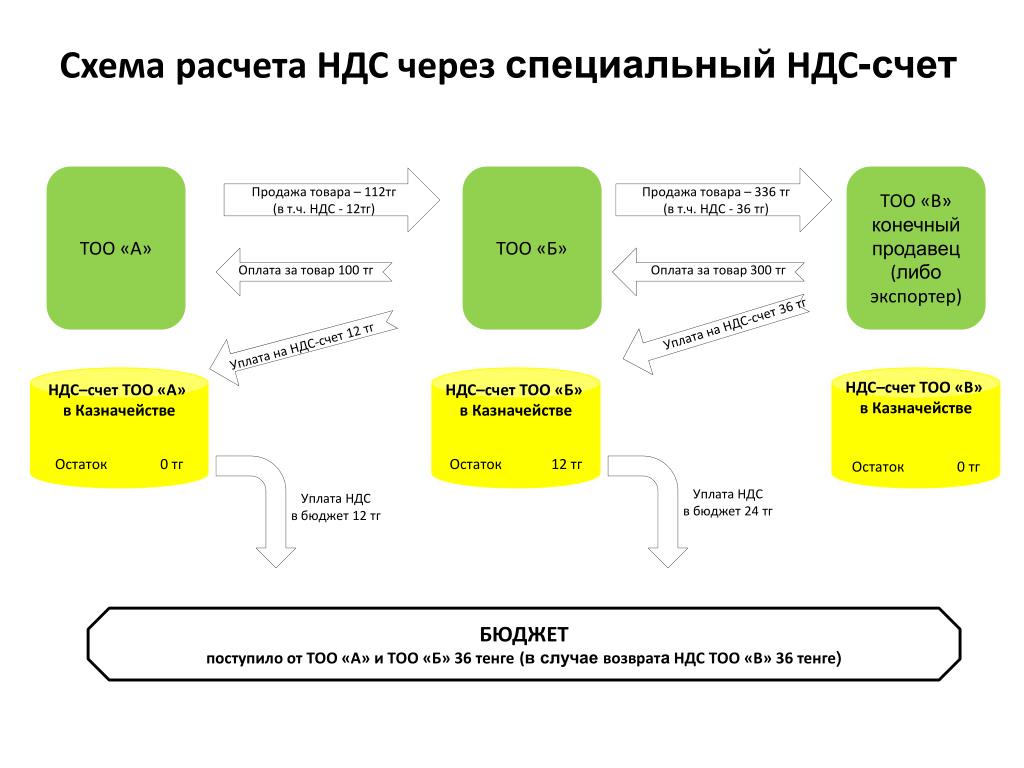

В целях доведения до налогоплательщиков сути и значения внесенных изменений в налоговое законодательство, рассмотрим следующую ситуацию:

Предприятие «А» не являющееся плательщиком НДС, осуществило поставку товаров (работ, услуг) стоимостью 100 млн сум. предприятию «Б» – плательщику НДС. При этом предприятие «А» необоснованно отразило в счете-фактуре сумму НДС 20 млн сум., т.е. всего с учетом НДС на общую сумму 120,0 млн сум.

предприятию «Б» – плательщику НДС. При этом предприятие «А» необоснованно отразило в счете-фактуре сумму НДС 20 млн сум., т.е. всего с учетом НДС на общую сумму 120,0 млн сум.

За отражение неплательщиком НДС в счете-фактуре суммы 20,0 млн сум. НДС к предприятию «А» будет применена финансовая санкция (ст.118 НК), в размере 20% от суммы незаконно выделенного НДС, т.е. 4,0 млн сум. и предприятие «А» должно будет уплатить в бюджет всего 24 млн сум.

В такой ситуации к предприятию «Б» не будут применяться финансовые санкции, но оно обязано будет осуществить перерасчет с бюджетом и уплатить сумму НДС 20,0 млн сум., которая неправомерно была отнесена им в зачет.

В целях предотвращения подобных случаев рекомендуется при выборе бизнес-партнеров проявлять должную осмотрительность, проверяя их:

- регистрацию в налоговых органах в качестве плательщика НДС;

- деловую репутацию;

- финансовое состояние;

- наличие производственной базы и персонала.

Информацию о контрагенте можно получить на веб-сайте ГНК soliq.uz с помощью кнопки «Определение плательщиков НДС». В выбранном окне можно воспользоваться функциями поиска по наименованию области, района или названию плательщика НДС либо ИНН.

После внесения в окно «Введите ИНН или название плательщика НДС» ИНН и нажатия кнопки «Поиск», вы получите информацию:

- наименование плательщика НДС;

- идентификационный номер налогоплательщика и дату государственной регистрации;

- свидетельство о государственной регистрации в качестве плательщика НДС;

- дату представления последнего расчета (перерасчета) по НДС;

- сумму НДС, начисленную согласно последним расчетам;

- дату совершения последнего платежа по НДС;

- сумму последнего платежа по НДС;

Данный сервис позволит определить, является ли ваш контрагент плательщиком НДС или нет, и исключить риски совершения налоговых правонарушений.

По информации ГНК.

Чтобы получать новости от Buxgalter.uz первыми, подписывайтесь на Telegram-канал

Виджет калькулятора НДС для вашего сайта

Как работает калькулятор НДС?

Калькулятор НДС работает автоматически. Применяет формулы расчета, исходя из задачи. Две основные задачи калькулятора НДС — это оценить сумму НДС, которую вам придется уплатить или вернуть, и оценить ВАЛОВУЮ ЦЕНУ, если НДС применим. Это применимо к большинству товаров и услуг, которые покупаются и продаются для использования, поэтому калькулятор НДС является важным инструментом, который поможет вам убрать НДС или добавить его, которым вы должны пользоваться ежедневно.Ниже вы узнаете, какие формулы расчета использует калькулятор НДС.

Формулы расчета, применяемые в калькуляторе НДС

При расчете НДС используются две основные формулы. Выбор этих двух зависит от решаемой задачи. Следовательно, есть два отдельных случая: вы либо знаете ЧИСТУЮ ЦЕНУ, где НДС не включен, и вам нужно выяснить, какова будет ВАЛОВАЯ ЦЕНА, которую вы будете платить, ЛИБО вы знаете цену БРУТТО, которую вы заплатили, где НДС был включен, и вам необходимо узнать сумму НДС, которую вы хотите вернуть.

Выбор этих двух зависит от решаемой задачи. Следовательно, есть два отдельных случая: вы либо знаете ЧИСТУЮ ЦЕНУ, где НДС не включен, и вам нужно выяснить, какова будет ВАЛОВАЯ ЦЕНА, которую вы будете платить, ЛИБО вы знаете цену БРУТТО, которую вы заплатили, где НДС был включен, и вам необходимо узнать сумму НДС, которую вы хотите вернуть.

Используйте формулу расчета БРУТОВОЙ ЦЕНЫ, чтобы оценить общую стоимость:

Сумма / (1 + НДС / 100) * (НДС / 100), где Сумма — ваша НЕТТО ЦЕНА

В качестве альтернативы, для вашего удобства, вы можете использовать наш калькулятор без учета НДС. Просто введите два числа: ЧИСТАЯ ЦЕНА (без НДС), СТАВКА НДС в вашей стране и нажмите РАССЧИТАТЬ. СТАВКА НДС варьируется по всему миру. Вы можете проверить ставку НДС в вашей стране здесь или в других официальных национальных веб-источниках. Например, если вы хотите узнать, сколько стоит НДС в Великобритании, просто перейдите по ссылке.После этого вернитесь на наш сайт и используйте калькулятор НДС для расчетов!

Когда следует использовать калькулятор без НДС?

Допустим, вам нужно купить новый телевизор. Вы нашли интернет-магазина с хорошими предложениями в его интернет-магазине. Информации об их политике доставки, налогах и т. Д. Не так много. Хотя в этом интернет-магазине есть отличные предложения, они предоставляют только чистые цены на своем веб-сайте. НДС не включен в указанные цены, поэтому вы не можете просто снять НДС и получить его.Следовательно, не ясно, какова будет окончательная цена выбранного вами товара. Какой онлайн-калькулятор НДС следует использовать для его расчета? В этот момент на помощь приходит Калькулятор без НДС! Но как работает калькулятор НДС? В этом случае все, что вам нужно сделать, это ввести ЧИСТУЮ ЦЕНУ, которую вы нашли на веб-сайте, и СТАВКУ НДС в вашей стране, и нажать РАССЧИТАТЬ. Узнайте лучшее соотношение цены и качества с помощью нашего калькулятора без НДС! Уверяем вас — это самый удобный онлайн-калькулятор НДС, которым вы когда-либо пользовались!

Вы нашли интернет-магазина с хорошими предложениями в его интернет-магазине. Информации об их политике доставки, налогах и т. Д. Не так много. Хотя в этом интернет-магазине есть отличные предложения, они предоставляют только чистые цены на своем веб-сайте. НДС не включен в указанные цены, поэтому вы не можете просто снять НДС и получить его.Следовательно, не ясно, какова будет окончательная цена выбранного вами товара. Какой онлайн-калькулятор НДС следует использовать для его расчета? В этот момент на помощь приходит Калькулятор без НДС! Но как работает калькулятор НДС? В этом случае все, что вам нужно сделать, это ввести ЧИСТУЮ ЦЕНУ, которую вы нашли на веб-сайте, и СТАВКУ НДС в вашей стране, и нажать РАССЧИТАТЬ. Узнайте лучшее соотношение цены и качества с помощью нашего калькулятора без НДС! Уверяем вас — это самый удобный онлайн-калькулятор НДС, которым вы когда-либо пользовались!

Когда следует использовать калькулятор с учетом НДС?

Вот еще один пример использования калькулятора НДС. Допустим, у вас есть аптека в Бельгии. Вас пригласили принять участие в фармацевтической конференции в Германии. Когда вы получили счет за проживание в отеле, к общей сумме был добавлен НДС. Итак, прежде чем принять решение о том, какое жилье лучше всего подходит для ваших будущих путешествий, вы можете оценить, сколько НДС вы сможете потребовать обратно после совершения покупки. Осталось только правильно выбрать калькулятор НДС.

Допустим, у вас есть аптека в Бельгии. Вас пригласили принять участие в фармацевтической конференции в Германии. Когда вы получили счет за проживание в отеле, к общей сумме был добавлен НДС. Итак, прежде чем принять решение о том, какое жилье лучше всего подходит для ваших будущих путешествий, вы можете оценить, сколько НДС вы сможете потребовать обратно после совершения покупки. Осталось только правильно выбрать калькулятор НДС.

В этом случае на помощь приходит Калькулятор с НДС.Все, что вам нужно сделать, это ввести БРУТОВУЮ ЦЕНУ, которую вы нашли на веб-сайте, и СТАВКУ НДС в вашей стране, и нажать РАССЧИТАТЬ. Так что расслабьтесь и наслаждайтесь удовольствиями и удобствами, которые предоставляет калькулятор НДС!

Используйте формулу расчета НДС, чтобы самостоятельно оценить возможности возврата НДС (в противном случае воспользуйтесь одним из предлагаемых нами калькуляторов НДС):

Чтобы рассчитать СУММУ НДС самостоятельно, используйте формулу расчета СУММЫ НДС: Сумма / (1 + НДС / 100) * (НДС / 100), где Сумма — это ЦЕНА БРУТТО (с учетом НДС), которую вы нашли в сделка продавца. Или просто воспользуйтесь калькулятором НДС, выбранным выше.

Или просто воспользуйтесь калькулятором НДС, выбранным выше.

Хотите добавить этот калькулятор на свой сайт?

Получите бесплатную учетную записьКакой НДС можно или нельзя вернуть?

Обычно вы можете вернуть НДС, уплаченный за товары или услуги, приобретенные для использования в вашем бизнесе. Если покупка предназначена также для личного или частного использования, вы можете вернуть только бизнес-долю НДС. Нажмите здесь и воспользуйтесь калькулятором НДС (включительно), чтобы узнать это! Мы исключительны, потому что наш виджет онлайн-калькулятора НДС является дуплексным — вы можете найти как онлайн-калькулятор НДС без НДС, так и онлайн-калькулятор с НДС.

Пример:

Вы работаете из дома и используете 20% всей электроэнергии для своих рабочих целей. Это означает, что вы можете вернуть 20% НДС со счетов за коммунальные услуги. Имейте в виду, что вы должны вести записи, чтобы подтвердить свое заявление и показать, как вы пришли к определению доли бизнеса для покупки. Вы также должны иметь действующие счета-фактуры НДС.

Вы также должны иметь действующие счета-фактуры НДС.

Вы не можете вернуть НДС для этих покупок:

- Любые предметы личного пользования;

- Расходы на развлечения в бизнесе;

- Все, что вы купили для личного пользования за границей;

Концепция НДС

Налог на добавленную стоимость (НДС), известный в некоторых странах как налог на товары и услуги (GST), представляет собой тип налога, который исчисляется и взимается в зависимости от увеличения стоимости продукта или услуги на каждом этапе производство или распространение.Например. вы купили деревянный стол в мебельном магазине. Вы когда-нибудь задумывались о цепочке налогов между производством и продажей этого стола? Все начинается с производителя, который купил дерево и другие материалы для изготовления стола. И он заплатил НДС за эти поставки. После заполнения таблицы производитель продал товар розничному продавцу. И угадай что? Сделка включала некоторую часть НДС, уплаченного в пользу государства. В последнем разделе путешествия таблицы к вашей квартире вы были тем, кто заплатил государству полную сумму НДС, которая была накоплена в течение цикла производства, продажи и перепродажи этой таблицы. Следовательно, на каждом этапе была определенная доля денег, предназначенная для уплаты НДС.

В последнем разделе путешествия таблицы к вашей квартире вы были тем, кто заплатил государству полную сумму НДС, которая была накоплена в течение цикла производства, продажи и перепродажи этой таблицы. Следовательно, на каждом этапе была определенная доля денег, предназначенная для уплаты НДС.

Хотя кажется, что здесь уже много лет, НДС впервые был введен во Франции только в 1958 году. По данным на 2018 год, сейчас он используется в 193 странах мира. Почти все более крупные страны, кроме США, используют налог на добавленную стоимость.Вместо этого в Штатах используется налог с продаж. Разница между налогом на добавленную стоимость и налогом с продаж заключается в том, кто его будет платить. В случае НДС НДС уплачивается на каждом этапе цепочки поставок, а в случае налога с продаж взимается продавцом при покупке товара покупателем. СТАВКА НДС варьируется от 3% в Гане до 27% в Венгрии. Если бы не было онлайн-калькулятора НДС, это отвлекло бы много внимания и заняло бы много времени.

Интернет-магазины из других стран и НДС

Бывают случаи, когда НДС применяется «неожиданно», и даже калькулятор НДС не может предсказать это.Это происходит потому, что существуют пороговые значения количества транзакций без применения этого налога как в странах покупки, так и в странах продажи. Например. вы живете в Австрии и заказали книгу в интернет-магазине, который работает в Польше. На заключительном этапе покупки вы заметили лишнюю строку налога, которая не была включена в прейскурант. Перед отъездом цена была указана как 5 евро, поэтому вы подумали, что вам не нужно добавлять или снимать НДС. Но когда вас перенаправили на завершение покупки, цена внезапно выросла до 8 евро.Это произошло из-за того, что розничный торговец достиг порогового значения для продажи товаров в Польшу, поэтому с него была начислена польская доля при покупке через Интернет с НДС. В этом случае Австрии разрешено продавать определенное количество товаров для польского рынка без применения их НДС. Таким образом, даже если вы заказали книгу в Австрии, с вас будет взиматься польский НДС, и нет возможности убрать НДС из вашей общей суммы.

Таким образом, даже если вы заказали книгу в Австрии, с вас будет взиматься польский НДС, и нет возможности убрать НДС из вашей общей суммы.

НДС с точки зрения бизнеса

Вы могли столкнуться с НДС с точки зрения производителя или владельца компании, менеджера или администратора.Если вы являетесь владельцем компании, зарегистрированной в Интернете в качестве плательщика НДС, или, возможно, вы управляете чьей-либо компанией, вы можете заметить, что при выставлении счета или его оплате вам необходимо ввести некоторые конкретные данные, например идентификационный номер плательщика НДС.

Какой номер плательщика НДС (идентификационный) стоит в первую очередь?

Идентификационный номер НДС (сокращенная версия — VIN) — это идентификатор, используемый во многих странах, включая страны Европейского Союза, для определения стоимости НДС. Каждое юридическое лицо — компания, ассоциация или организация, даже клуб охотников, должно иметь свой идентификационный номер плательщика НДС, если они генерируют приличный годовой оборот. Эта сумма годового оборота называется облагаемым НДС оборотом. Сам оборот — это сумма денег, полученная бизнесом за определенный период. Обычно рассчитывается ежегодно. Оборот, облагаемый НДС, зависит от страны, в которой работает ваша компания, организация или любое другое юридическое лицо. Например. В Великобритании «порог» облагаемого НДС составляет более 85 000 фунтов стерлингов за 12 месяцев, а на Кипре — 15 600 евро. Вы можете найти онлайн-информацию об НДС о конкретных компаниях в вашей стране на официальных государственных веб-страницах.

Эта сумма годового оборота называется облагаемым НДС оборотом. Сам оборот — это сумма денег, полученная бизнесом за определенный период. Обычно рассчитывается ежегодно. Оборот, облагаемый НДС, зависит от страны, в которой работает ваша компания, организация или любое другое юридическое лицо. Например. В Великобритании «порог» облагаемого НДС составляет более 85 000 фунтов стерлингов за 12 месяцев, а на Кипре — 15 600 евро. Вы можете найти онлайн-информацию об НДС о конкретных компаниях в вашей стране на официальных государственных веб-страницах.

Итак, допустим, вы управляете компанией в Великобритании. Ваша компания продает шины для автомобилей. В 2016 году ваша компания продала шины на сумму 80 000 фунтов стерлингов. Но в течение 2017 года ваша компания продала шины на 95 000 фунтов стерлингов. Таким образом, в течение 2017 года ваш годовой оборот превысил «порог» облагаемого НДС. Как только вы достигнете этого предела, ваши финансовые отчеты об НДС будут опубликованы на страницах онлайн-записей по НДС. Это означает, что вы должны стать плательщиком НДС, и вы никак не можете снять с клиентов бремя НДС.После того, как вы зарегистрируетесь в качестве онлайн-плательщика НДС, цены на ваши товары вырастут. Как придешь? К каждой продажной цене, в том числе онлайн, будет добавлен НДС для покупателя. Это означает, что если пара шин стоила 100 фунтов стерлингов до того, как вы стали плательщиком НДС, а ставка НДС в Великобритании для шин составляет 20%, общая цена в счете будет: 100 фунтов стерлингов + НДС (20%) = фунтов стерлингов. 120. Если ваша компания достигает оборота, превышающего лимит, вам необходимо зарегистрироваться в качестве онлайн-плательщика НДС. В большинстве стран ЕС это можно сделать, не выходя на улицу.Официальные сайты регистрации, такие как HM Revenue & Customs (HMRC) в Великобритании, дают вам возможность сделать это дома. Однако для определенных продуктов есть некоторые исключения, поэтому сначала уточните их у них.

Это означает, что вы должны стать плательщиком НДС, и вы никак не можете снять с клиентов бремя НДС.После того, как вы зарегистрируетесь в качестве онлайн-плательщика НДС, цены на ваши товары вырастут. Как придешь? К каждой продажной цене, в том числе онлайн, будет добавлен НДС для покупателя. Это означает, что если пара шин стоила 100 фунтов стерлингов до того, как вы стали плательщиком НДС, а ставка НДС в Великобритании для шин составляет 20%, общая цена в счете будет: 100 фунтов стерлингов + НДС (20%) = фунтов стерлингов. 120. Если ваша компания достигает оборота, превышающего лимит, вам необходимо зарегистрироваться в качестве онлайн-плательщика НДС. В большинстве стран ЕС это можно сделать, не выходя на улицу.Официальные сайты регистрации, такие как HM Revenue & Customs (HMRC) в Великобритании, дают вам возможность сделать это дома. Однако для определенных продуктов есть некоторые исключения, поэтому сначала уточните их у них.

различаются в зависимости от страны. Он имеет уникальные форматы, поэтому можно легко определить, где работает бизнес. Например. в Испании он состоит из 9 символов, включая 1 или 2 алфавитных символа (первый или последний или первый и последний), и выглядит так: X12345678, в то время как в Норвегии он должен состоять из 12 символов, где 10-й символ всегда B.Здесь вы можете проверить все форматы номеров НДС в ЕС. Чтобы проверить, действителен ли номер НДС в ЕС вашего нового клиента или поставщика, перейдите по ссылке. Если ваш оборот упадет ниже порогового значения в следующем году после того, как вы станете онлайн-плательщиком НДС, вы сможете убрать НДС из своих цен.

Он имеет уникальные форматы, поэтому можно легко определить, где работает бизнес. Например. в Испании он состоит из 9 символов, включая 1 или 2 алфавитных символа (первый или последний или первый и последний), и выглядит так: X12345678, в то время как в Норвегии он должен состоять из 12 символов, где 10-й символ всегда B.Здесь вы можете проверить все форматы номеров НДС в ЕС. Чтобы проверить, действителен ли номер НДС в ЕС вашего нового клиента или поставщика, перейдите по ссылке. Если ваш оборот упадет ниже порогового значения в следующем году после того, как вы станете онлайн-плательщиком НДС, вы сможете убрать НДС из своих цен.

Когда применяется НДС?

СТАВКА НДС варьируется не только между странами, но и между разными категориями товаров или услуг в одной и той же стране. E. g. Вам не нужно снимать НДС, если вы покупаете книгу в Великобритании, поскольку СТАВКА НДС в Великобритании для книг составляет 0%.Это 5% на электроэнергию для бытовых и жилых помещений. Некоторые товары освобождены от НДС, например лотерейные билеты или вода, поставляемая домохозяйствам. Средняя СТАВКА НДС на товары и услуги, не освобожденные от уплаты налогов, в Великобритании составляет 20%.

Средняя СТАВКА НДС на товары и услуги, не освобожденные от уплаты налогов, в Великобритании составляет 20%.

НДС на практике: что должно быть в счете-фактуре?

Как упоминалось выше, все предприятия, являющиеся плательщиками НДС, должны добавлять НДС к цене своих товаров. Так же, как вы регистрируете свою компанию для онлайн-счета НДС, вам необходимо будет отправить своим клиентам полный счет-фактуру для большинства товаров и услуг.Что вы должны включить в эти счета? Вот список вещей, которые нельзя пропустить, выставляя счет:

- Уникальный номер счета-фактуры, который следует из последнего счета-фактуры;

- Название и адрес вашей компании;

- НДС номер вашей компании;

- Дата;

- Название и адрес клиента или компании;

- Описание товара, продукта или услуги, которые вы продаете;

- Общая сумма без НДС;

- Общая сумма НДС;

- Итого сумма с НДС

- Цена за единицу без НДС;

- Количество каждого вида товара;

- Ставка любой скидки за товар.

Самый практичный способ расчета цен НДС, БРУТТО или НЕТТО — использование калькулятора НДС.

Узнайте больше, как встроить расчет НДС на свой веб-сайт?

Щелкните здесь и следуйте инструкциям, как это сделать.

Что такое НДС?

Что такое НДС? Достаточно простой вопрос.

Ответ? Не все так просто.

Вот почему мы здесь, чтобы помочь. Мы объясним основы НДС простым языком, чтобы вы получили четкое представление об этой широко используемой налоговой системе.

Налог на добавленную стоимость, обычно называемый НДС, представляет собой широкий налог на потребление, применяемый к товарам и услугам, когда добавленная стоимость добавляется на этапах цепочки поставок. Продавцы обычно взимают налог с потребителей в точке продажи, добавляя его к стоимости продукта. Он похож на налог с продаж в США, поскольку окончательный НДС обычно взимается с покупателя.

НДС продукта рассчитывается и взимается на каждом этапе цепочки поставок. Каждый продавец взимает НДС на текущем этапе со стоимости товара для покупателя — в отличие от налога с продаж, который обычно взимается только конечным продавцом (то есть при окончательной продаже). Затем с учетом НДС конечный продавец добавляет полную сумму налога к цене продукта, которую платит потребитель. Затем продавец переводит НДС в налоговый орган.

Каждый продавец взимает НДС на текущем этапе со стоимости товара для покупателя — в отличие от налога с продаж, который обычно взимается только конечным продавцом (то есть при окончательной продаже). Затем с учетом НДС конечный продавец добавляет полную сумму налога к цене продукта, которую платит потребитель. Затем продавец переводит НДС в налоговый орган.

Для потребителей из США это может показаться двойным налогообложением, но это не так. Налогом облагается только каждая добавленная стоимость, а не продажа самого продукта. Продавец взимает только свою часть налога.

Пример: Торговец сырьем продает свой продукт фабрике за 101 фунт стерлингов, из которых 1 фунт стерлингов является НДС. Торговец сырьем отправляет 1 фунт стерлингов в налоговый орган.

Из этого материала фабрика производит аккумуляторы для ноутбуков, которые продает производителю ноутбуков за 202 фунта стерлингов. 2 фунта стерлингов — это НДС: 1 фунт стерлингов из этой суммы возмещает фабрике НДС, уплаченный ею продавцу сырья, а другой фунт стерлингов она платит правительству в качестве НДС.

Затем производитель портативных компьютеров продает ноутбуки розничному продавцу компьютеров за 303 фунта стерлингов, включая 3 фунта стерлингов НДС: 2 фунта стерлингов возмещают производителю НДС, уплаченный фабрике, а 1 фунт стерлингов поступает в налоговый орган.

Наконец, розничный продавец компьютеров продает ноутбук за 404 фунта стерлингов, оставляя 3 фунта стерлингов НДС для возмещения и отправляя 1 фунт стерлингов правительству.

Каждый дополнительный фунт стерлингов в цепочке поставок представляет добавленную стоимость на каждом этапе.

Какова цель НДС?

Как и все налоги, НДС предназначен для увеличения государственных доходов.В качестве налога на потребление он делает это за счет покупок потребителей.

НДС задумывался как более прямая и менее сложная система, чем, например, система налога с продаж в США. Когда был создан Европейский Союз, первоначальным шести странам была необходима система, которая упорядочила бы и стандартизировала их различные многоступенчатые формы косвенного налогообложения.

Когда был создан Европейский Союз, первоначальным шести странам была необходима система, которая упорядочила бы и стандартизировала их различные многоступенчатые формы косвенного налогообложения.

легче отслеживать, чем предыдущие налоговые системы, поскольку он взимается на каждом этапе цепочки поставок, и все продавцы обязаны вести тщательный учет покупок, продаж и поставок.

Должен ли мой бизнес платить НДС?

Взыскание НДС по трем критериям:

- Порог регистрации

Деловая деятельность, превышающая установленную денежную сумму, обязывает компании взимать и уплачивать НДС. Пороговые значения зависят от страны и частично зависят от того, является ли продавец резидентом или нерезидентом.Например, порог для Соединенного Королевства составляет 85 000 фунтов стерлингов. - Постоянное представительство

Бизнес, который доказывает соответствующую постоянство и структуру человеческих и технических ресурсов, должен зарегистрироваться в качестве плательщика НДС. Офисное здание, принадлежащее компании или арендованное для нее, является примером постоянного представительства.

Офисное здание, принадлежащее компании или арендованное для нее, является примером постоянного представительства. - Конкретные виды деятельности

Определенные виды коммерческой деятельности, например, юридические услуги, являются обязательством по НДС. Как и в случае с порогами регистрации, эти действия различаются в зависимости от страны.

Если вы обнаружите, что ваша компания имеет право на подачу НДС, вы должны зарегистрироваться, прежде чем вести бизнес в стране или собирать и уплачивать НДС. В ЕС существует несколько вариантов упрощенной регистрации НДС и отчетности для продавцов B2C, не входящих в ЕС, в том числе One-Stop Shop и Import One-Stop Shop.

Некоторые товары и услуги, которые могут освобождаться от НДС:

- Почтовые марки

- Благотворительный сбор средств

- Обучение, обучение

- Продажа или сдача в аренду коммерческой недвижимости

- Страхование и финансовые услуги

Возврат НДС

Компании также могут требовать возмещения НДС на определенные товары, которые используются исключительно для их деловых операций, в том числе:

- Поездки сотрудников

- Стоимость услуг мобильной связи для делового общения

- Автомобили, бывшие в употреблении в коммерческих целях, их топливо и техническое обслуживание

- Части коммунальных услуг для домашнего бизнеса

Как вы подаете и платите НДС?

декларации по НДС являются официальными налоговыми документами, используемыми для подачи НДС. Они подробно описывают все операции вашей организации, применимые налоги и рассчитывают, сколько вы должны или что будет возвращено.

Они подробно описывают все операции вашей организации, применимые налоги и рассчитывают, сколько вы должны или что будет возвращено.

Каждая страна устанавливает свои собственные сроки подачи налоговых деклараций, частоту и форматы отчетности, в том числе возможность подачи налоговой декларации по НДС через Интернет. Некоторые налоговые органы настаивают на подаче документов в электронном виде, некоторые разрешают это как вариант, а другие не предлагают вообще. Некоторые организации также разрешают международные банковские переводы, а некоторые предписывают местные переводы на прямые депозиты или банковские счета.

Подача НДС может оказаться утомительным занятием.Это требует, чтобы вы вели тщательный учет, включающий квитанции всех ваших покупок и счета-фактуры, содержащие НДС. Вам также потребуется предоставить записи и сводки отчетного периода с такой информацией, как:

- Всего продаж и покупок

- Общая сумма вашей задолженности по НДС

- Итого НДС, который вы можете вернуть

Даже если вы выходите на уровень безубыточности и ничего не должны или не требуете возврата, вы должны подать декларацию по НДС. Если вы прошли аудит, и вы не смогли вести соответствующие записи или подать ложные отчеты, вы можете понести значительные штрафы и пени.

Если вы прошли аудит, и вы не смогли вести соответствующие записи или подать ложные отчеты, вы можете понести значительные штрафы и пени.

Примерно 170 стран используют НДС, но США не входят в их число. США являются единственной крупной экономикой, которая использует налог «с продаж и использования». И единственное сходство между этими двумя системами заключается в том, что обе взимают с потребителя окончательный налог.

НДСконтролируется на федеральном уровне, но система США диктуется штатами — во многих частях страны, городах и некоторых других юрисдикциях помимо налога с продаж штата применяются местные и специальные районные налоги с продаж.Кроме того, налог в США имеет огромные различия в ставках и обязательствах, но НДС обычно имеет максимум три ставки. Например, в Великобритании стандартная ставка составляет 20%, пониженная ставка — 5%, а нулевая ставка — 0%.

Сторонники и противники НДС разжигают активные споры о том, следует ли США принять аналогичную систему. Сторонники приветствуют его предполагаемую простоту, эффективность и сокращение налоговых лазеек. Противники опасаются, что правительство может увлечься, поскольку НДС может значительно увеличить государственные доходы и без сдерживания необоснованные траты.Они также ссылаются на отсутствие прозрачности для потребителей и более тяжелое бремя для граждан с низкими доходами, что также является частой жалобой на налог с продаж.

Сторонники приветствуют его предполагаемую простоту, эффективность и сокращение налоговых лазеек. Противники опасаются, что правительство может увлечься, поскольку НДС может значительно увеличить государственные доходы и без сдерживания необоснованные траты.Они также ссылаются на отсутствие прозрачности для потребителей и более тяжелое бремя для граждан с низкими доходами, что также является частой жалобой на налог с продаж.

Чтобы глубже изучить особенности НДС в ЕС и Великобритании после Brexit, просмотрите наше руководство: 5 шагов по управлению НДС в ЕС и Великобритании после Brexit.

Как получить номер плательщика НДС, если ваш бизнес не зарегистрирован в ЕС

Если вы хотите продавать свой цифровой продукт в ЕС, скорее всего, вам нужно получить НДС из ЕС. (Если вы уже продаете в ЕС и еще не зарегистрировались для уплаты НДС в ЕС, это срочно! Хорошо, продолжайте читать.)

Хорошая новость в том, что процесс регистрации плательщика НДС довольно прост. Сложность заключается в следующем: если у вас есть номер НДС, как вы отслеживаете все различные ставки НДС и применяете правильную для каждой продажи?

Сложность заключается в следующем: если у вас есть номер НДС, как вы отслеживаете все различные ставки НДС и применяете правильную для каждой продажи?

Давайте сначала узнаем, как подать заявку на получение номера НДС в ЕС, а в конце мы предложим решения для всего остального. 🙂

Нужен ли вашей компании номер плательщика НДС ЕС?

Если вы продаете цифровые продукты потребителям в ЕС, вам может потребоваться зарегистрироваться для уплаты НДС и применить налог на добавленную стоимость ко всем вашим продажам в ЕС.

На самом деле, зарегистрироваться можно и добровольно, даже если вы не соответствуете требованиям. Регистрация дает некоторые преимущества, о которых мы поговорим позже!

Во-первых, давайте лучше разберемся с НДС и зачем нужен номер НДС.

НДС — это сокращение от «налога на добавленную стоимость» в ЕС и во всем мире. Это налог на потребление, который взимается постепенно на протяжении всего пути продукта к рынку, исходя из общей добавленной стоимости на каждом этапе. В ЕС он взимается как налог в зависимости от места назначения, то есть точная ставка налога зависит от местонахождения покупателя.

Это налог на потребление, который взимается постепенно на протяжении всего пути продукта к рынку, исходя из общей добавленной стоимости на каждом этапе. В ЕС он взимается как налог в зависимости от места назначения, то есть точная ставка налога зависит от местонахождения покупателя.

НДС работает двумя способами: B2C и B2B.

Во-первых, потребитель облагается налогом при покупке продукта или услуги в ЕС. Налог на добавленную стоимость отображается отдельной строкой в счете или квитанции. (Это требуется по закону!) Затем продавец взимает НДС с покупателя и удерживает его до наступления налогового сезона, после чего он уплачивает его в соответствующее налоговое агентство.

Подробнее о как создавать юридические счета и налоговые квитанции .

Во-вторых, с предприятия начисляется НДС на исходные материалы и услуги.Когда приходит время подавать налоговую декларацию, компания получает кредит на уже уплаченные налоги на добавленную стоимость. Это снижает общую налоговую нагрузку на бизнес. Для транзакций B2B между предприятиями, зарегистрированными в качестве плательщика НДС, существует также специальная налоговая схема, называемая механизмом обратного начисления.

Это снижает общую налоговую нагрузку на бизнес. Для транзакций B2B между предприятиями, зарегистрированными в качестве плательщика НДС, существует также специальная налоговая схема, называемая механизмом обратного начисления.

Но для того, чтобы получить льготы по уменьшению налога на добавленную стоимость, компании должны иметь номер плательщика НДС .

Номер плательщика НДС — это идентификационный номер налога на добавленную стоимость, который позволяет правительствам отслеживать деятельность зарегистрированных предприятий по уплате НДС.Эти действия включают уплаченный НДС, заработанные налоговые льготы и налоги на добавленную стоимость, взимаемые с клиентов.

Номера НДС обычно начинаются с кода страны ISO 3166-1 alpha-2, за которым следуют два или более символов, до тринадцати. Хотя номера НДС обычно состоят только из цифровых цифр, в некоторых западных странах номера НДС также содержат буквы. (Кроме того, справедливое предупреждение, иностранные страны за пределами ЕС могут иметь номер плательщика НДС, начинающийся с «ЕС». )

)

[Бесплатное руководство] Как получить номер плательщика НДС, если ваша компания не зарегистрирована в ЕС

Используйте это простое пошаговое руководство, которое поможет вам зарегистрироваться для получения номера плательщика НДС и настроить MOSS, если ваша компания находится за пределами ЕС.

Требования к номеру НДС

Определяющим фактором, определяющим, должна ли ваша компания регистрироваться для уплаты НДС в ЕС, является то, продаете ли вы бизнес предприятиям или частным потребителям.

- Если вы только продаете цифровых продуктов в транзакциях B2B , то вам не нужно регистрироваться для уплаты НДС в ЕС.

- Если вы когда-либо продавали цифровых продуктов B2C в Европе, хотя бы один раз, то вам необходимо зарегистрироваться и получить номер плательщика НДС!

Получение номера плательщика НДС дает множество преимуществ. Прочитав о них ниже, вы можете решить, что лучше просто пойти дальше и зарегистрировать свой бизнес для уплаты НДС в ЕС!

Прочитав о них ниже, вы можете решить, что лучше просто пойти дальше и зарегистрировать свой бизнес для уплаты НДС в ЕС!

Основные преимущества подачи заявления на получение номера плательщика НДС в качестве предприятия за пределами ЕС

Получение номера плательщика НДС дает множество преимуществ. Если что-либо из перечисленного ниже вас интересует, может быть хорошей идеей получить номер НДС и начать взимать налог на добавленную стоимость.

Избегайте финансовых штрафов

Нередко налогооблагаемый оборот малого бизнеса превышает порог НДС.Если это случится с вами, а вы об этом не знаете, на вас наложат штрафы и пени. Лучше подать заявку на получение номера плательщика НДС до того, как он вам действительно понадобится.

Увеличьте профиль своей компании

Многие международные компании не желают вести дела с небольшими компаниями, не имеющими сертификата НДС. Чтобы подтвердить ваш бизнес и оценить масштаб, подайте заявку на получение номера плательщика НДС. Это поможет вам вести дела с более крупными фирмами.

Это поможет вам вести дела с более крупными фирмами.

Получите возврат НДС из ЕС!

Компании, зарегистрированные в качестве плательщика НДС, могут требовать уплаты НДС на товары и услуги, приобретенные для их бизнеса.Это снижает налогооблагаемый доход вашей компании в ЕС и экономит ваши деньги.

Как получить номер плательщика НДС в ЕС, если вы иностранная компания

Каждая страна ЕС имеет свои собственные системы НДС. Каждая из этих систем генерирует номер НДС, который охватывает продажи в Европе, но за пределами страны, в которой находится ваш бизнес.

Чтобы помочь вам лучше понять процесс регистрации, мы описали шаги, необходимые для получения номера плательщика НДС, на примере Ирландии:

1.Выберите конкретную страну ЕС и зарегистрируйтесь через их национальный НДС MOSS. Для большинства иностранных компаний ирландский VAT MOSS — лучший выбор, потому что он написан на английском языке и имеет простой в использовании дизайн. (У вас есть право зарегистрироваться в любом из 28 государств-членов. Например, если ваша компания находится в Южной Америке, вы можете зарегистрироваться в Испании, где все ресурсы публикуются на испанском языке. Однако существует риск, что в этих других странах есть сложный портал MOSS.)

Например, если ваша компания находится в Южной Америке, вы можете зарегистрироваться в Испании, где все ресурсы публикуются на испанском языке. Однако существует риск, что в этих других странах есть сложный портал MOSS.)

2.Добавьте информацию о своей компании и реквизиты банковского счета.

3. Затем введите свою личную контактную информацию.

4. Далее вас спросят об истории НДС вашей компании.

5. После этого портал отправит вас на страницу сводки, где вы сможете просмотреть всю введенную вами информацию. Убедитесь, что все правильно!

6. Отправить. Вот и все!

Вот и весь процесс подачи заявки. Вы получите свой номер плательщика НДС в электронном виде или по почте.

[Бесплатное руководство] Как получить номер плательщика НДС, если ваша компания не зарегистрирована в ЕС

Используйте это простое пошаговое руководство, которое поможет вам зарегистрироваться для получения номера плательщика НДС и настроить MOSS, если ваша компания находится за пределами ЕС.

Что происходит после получения номера плательщика НДС?

Если вы ведете бизнес за пределами ЕС, вам необходимо подать заявку на получение номера плательщика НДС, чтобы вести бизнес в любой из 27 стран-участниц.

Итак, убедитесь, что вы понимаете, как работает налог на добавленную стоимость, а также как получить номер НДС, а затем подайте заявку на получение номера, используя приведенный выше пример.

Что произойдет после того, как вы получите номер плательщика НДС? Итак, как зарегистрированный бизнес, вы, , должны начинать добавлять НДС к каждой продаже. Существуют особые правила в зависимости от того, является ли транзакция B2B или B2C. И, наверное, самая сложная часть: в каждой стране свои ставки НДС. Поэтому, когда вы продаете покупателю в Венгрии, вы должны применять ставку НДС , венгерский, и т. Д.

Необходимо помнить много информации. Для малого бизнеса это может стать большим бременем, но есть решения, которые могут вам помочь (например, Quaderno, наше программное обеспечение для автоматизации налогов). Ознакомьтесь с разделом «Что нужно знать о НДС, если у вас есть клиенты из Европы», чтобы получить четкое представление о том, как соблюдать НДС в ЕС после регистрации.

Ознакомьтесь с разделом «Что нужно знать о НДС, если у вас есть клиенты из Европы», чтобы получить четкое представление о том, как соблюдать НДС в ЕС после регистрации.

Наконец, если вы все же выберете Ирландию НДС MOSS для своей регистрации плательщика НДС, то вернитесь назад, когда начнется налоговый сезон! У нас есть краткое руководство о том, как подать ирландскую декларацию по НДС MOSS в качестве компании за пределами ЕС.

* В Quaderno мы любим предоставлять полезную информацию и передовой опыт в отношении налогов, но мы не являемся сертифицированными налоговыми консультантами.Для получения дополнительной помощи или если у вас возникнут сомнения, обратитесь к профессиональному налоговому консультанту или бухгалтеру.

НДС в Европе, освобождение от НДС и дифференцированные налоговые льготы

Последняя проверка: 17/12/2020

Пострадало от Brexit?

Некоторые товары и услуги, такие как образование, здравоохранение и финансовые услуги, могут быть освобождены от НДС.

Эти продажи освобождены от НДС без «права на вычет». Это означает, что вы не можете вычесть НДС, уплаченный вами по покупкам, связанным с такими продажами.

Регистрация бизнеса для плательщика НДС

Обычно, когда вы осуществляете продажи в процессе ведения бизнеса, вам необходимо зарегистрировать свой бизнес для уплаты НДС. Когда вы регистрируете свой бизнес в качестве плательщика НДС, вам будет выдан идентификационный номер плательщика НДС.

Если вы продаете товары или услуги, которые считаются освобожденными от НДС , вам не всегда нужно регистрировать свой бизнес для уплаты НДС.

Освобождение малых предприятий от НДС

В большинстве стран ЕС вы можете подать заявку на специальную схему, которая позволяет вам торговать на определенных условиях без необходимости взимать НДС.Если ваша компания осуществляет налогооблагаемую поставку товаров или услуг на ниже определенного годового лимита , она может быть освобождена от уплаты НДС. Это означает, что вы не будете платить НДС в налоговую администрацию, но тогда вы не сможете вычесть входящий НДС или указывать НДС в счетах-фактурах. Вы можете — если захотите — добровольно выбрать обычные условия НДС, и в этом случае вы должны заплатить НДС и, следовательно, можете вычесть входящий НДС.

Это означает, что вы не будете платить НДС в налоговую администрацию, но тогда вы не сможете вычесть входящий НДС или указывать НДС в счетах-фактурах. Вы можете — если захотите — добровольно выбрать обычные условия НДС, и в этом случае вы должны заплатить НДС и, следовательно, можете вычесть входящий НДС.

Имейте в виду, что эти лимиты или пороговые значения различаются от страны к стране, и могут применяться особые условия.В некоторых странах малые предприятия не освобождаются от уплаты НДС, и вам необходимо зарегистрироваться, как только вы совершите какие-либо налогооблагаемые продажи.

Схема не распространяется на:

- продажи предприятиями в других странах ЕС

- разовая хозяйственная деятельность

- освобождает продажу новых транспортных средств клиентам в другой стране ЕС

- любые другие транзакции, определенные страной ЕС.

ПОРОГ НДС — по стране

(последнее обновление таблицы — май 2018 г.)

| Государство-член | Освобождение малых предприятий | |

| Национальная валюта | Эквивалент в евро * | |

| Австрия | 30 000 евро | |

| Бельгия | 25000 евро | |

| Болгария | BGN 50 000 | EUR 25 565 |

| Кипр | 15600 евро | |

| Чехия | CZK 1000000 | EUR 39 362 |

| Германия | EUR 17 500 | |

| Дания | DKK 50 000 | EUR 6 713 |

| Эстония | 40000 евро | |

| Греция | 10 000 евро | |

| Испания | Нет | Нет |

| Финляндия | 10 000 евро | |

| Франция | 82800 евро или 42900 евро или 33200 евро | |

| Хорватия | 300000 кун | 40324 | евро

| Венгрия | HUF 8 000 000 | EUR 25 567 |

| Ирландия | 75000 евро ИЛИ 37500 евро | |

| Италия | EUR 65 000 | |

| Литва | 45000 евро | |

| Люксембург | 30000 евро | |

| Латвия | 40 000 евро | |

| Мальта | 35000 евро или 24000 евро или 14000 евро | |

| Нидерланды | Нет | Нет |

| Польша | 200000 злотых | 47 324 | евро

| Португалия | 10000 евро или 12500 евро | |

| Румыния | RON 220 000 | EUR 47180 |

| Швеция | 30000 шведских крон | 2943 | евро

| Словакия | EUR 49 790 | |

| Словения | 50 000 евро | |

* Справочные курсы обмена евро, опубликованные Европейским центральным банком на 23 марта 2018 г. я.е. 1.1.2007) я.е. 1.1.2007) | ||

Налоговые льготы (постепенное освобождение)

Малые предприятия, чей годовой оборот в размере ниже определенного порогового значения , могут получить льготную компенсацию. Если вы имеете право на участие в этой схеме, вам все равно необходимо зарегистрироваться в качестве плательщика НДС, но вы сможете получить компенсацию в части своего оборота. Льгота постепенно уменьшается по мере увеличения вашего оборота до тех пор, пока не будет достигнут порог, установленный страной ЕС, в которой находится ваша компания.

Эти пороговые значения различаются от страны к стране, и могут применяться особые условия. В настоящее время существует лишь несколько стран ЕС, которые внедрили схему дифференцированной помощи.

Схема не распространяется на:

- продажи предприятиями в других странах ЕС

- разовая хозяйственная деятельность

- освобождает продажу новых транспортных средств клиентам в другой стране ЕС

- любые другие транзакции в соответствии с определением страны ЕС

Использование и проверка номеров НДС

Если вы ведете бизнес в Нидерландах или управляете иностранной компанией с голландским филиалом, вам, возможно, придется заплатить налог с оборота (НДС) в Нидерландах. Это также применимо, если ваша компания учреждена за границей, но ведет бизнес в Нидерландах. Во всех случаях вам понадобится идентификационный номер плательщика НДС ( btw-id или btw-identiftificatienummer ).

Это также применимо, если ваша компания учреждена за границей, но ведет бизнес в Нидерландах. Во всех случаях вам понадобится идентификационный номер плательщика НДС ( btw-id или btw-identiftificatienummer ).

Получение номера плательщика НДС и идентификатора плательщика НДС

Если вы открываете бизнес в Нидерландах, вы должны зарегистрировать его в Торговом реестре Нидерландов Торговой палаты Нидерландов ( KVK ). KVK отправит ваши данные в налоговую и таможенную администрацию Нидерландов ( Belastingdienst ).Они отправят вам ваш налоговый номер НДС ( omzetbelastingnummer ) и идентификатор плательщика НДС (если применимо) по почте в течение 10 дней. Если вы зарегистрировались без предоставления всей необходимой информации, налоговая и таможенная администрация Нидерландов сначала оценит, являетесь ли вы предпринимателем для целей уплаты НДС.

Ваша компания учреждена за границей и предоставляет услуги в Нидерландах или поставляет товары голландским компаниям? Затем вам необходимо зарегистрироваться непосредственно в налоговой и таможенной службе Нидерландов.

Формат номеров НДС

Все голландские частные предприятия имеют идентификационный номер плательщика НДС ( btw-id ) и номер налогоплательщика НДС ( omzetbelastingnummer ). Идентификатор плательщика НДС состоит из следующего: код страны NL, 9 цифр, буква «B» и 2 контрольные цифры. 9 цифр не связаны с вашим служебным номером гражданина, а 2 контрольные цифры случайны. Тогда идентификационный номер плательщика НДС будет выглядеть так, например: NL000099998B57.

Номер НДС (номер налога с оборота) состоит из информационного номера юридических лиц и партнерств (RSIN) или вашего номера для обслуживания граждан (BSN), дополненного кодом, состоящим из трех символов от B01 до B99 (например, 123456789B01) .Это номер, который вы используете во всей переписке с налоговой и таможенной администрацией Нидерландов.

Отображение вашего идентификационного номера плательщика НДС

В ваших счетах должен четко отображаться ваш идентификационный номер плательщика НДС. Если вы предлагаете услуги или продаете товары через веб-сайт, вы также должны указать свой идентификационный номер плательщика НДС на веб-сайте (на голландском языке). Компании из ЕС также должны указывать идентификационный номер плательщика НДС своих голландских клиентов в своих счетах. Кроме того, предприятия ЕС должны указать идентификационный номер плательщика НДС в сводном отчете о поставленных товарах и услугах.

Если вы предлагаете услуги или продаете товары через веб-сайт, вы также должны указать свой идентификационный номер плательщика НДС на веб-сайте (на голландском языке). Компании из ЕС также должны указывать идентификационный номер плательщика НДС своих голландских клиентов в своих счетах. Кроме того, предприятия ЕС должны указать идентификационный номер плательщика НДС в сводном отчете о поставленных товарах и услугах.

Проверка действительности номеров плательщиков НДС клиентов

Если вы хотите проверить действительность идентификационного номера плательщика НДС своего клиента, вы можете использовать валидацию номера НДС VIES Европейской комиссии (Система обмена информацией по НДС, VIES). Вы можете проверить номер плательщика НДС клиентов, которые предоставили вам свой номер плательщика НДС и имеют зарегистрированный офис в другой стране ЕС в VIES. С помощью VIES вы также можете проверять имена и адреса клиентов из большинства государств-членов.

Как узнать номер плательщика НДС компании

Если вы хотите узнать идентификационный номер плательщика НДС компании, вам следует связаться с этой компанией, чтобы получить этот номер непосредственно от нее.Вы также можете найти его на их веб-сайте. Нет веб-сайта или базы данных, где вы могли бы найти все номера НДС в Нидерландах.

Отмена регистрации вашего номера плательщика НДС

Если вы отмените регистрацию своей компании в KVK, снятие с регистрации в базе данных налоговой и таможенной службы Нидерландов произойдет автоматически. После этого регистрация вашего номера плательщика НДС будет отменена. Вы получите письменное подтверждение отмены регистрации.

Номер плательщика НДС и регистрационный номер плательщика НДС

НДС означает налог на добавленную стоимость.

НДС — это потребительский налог в большинстве стран мира. НДС отличается от налога с продаж в США по нескольким причинам; НДС взимается на каждом этапе цепочки поставок — от производства, распределения до конечного потребителя. При правильной настройке НДС в большинстве случаев не должен становиться расходом для вашей компании.

Номер плательщика НДС — это идентификационный номер для компаний, зарегистрированных в качестве плательщика НДС.

В США нет системы НДС, но при необходимости компании могут регистрироваться и сообщать НДС в ЕС, Великобритании, Австралии и некоторых странах Азии.Номера НДС утверждаются налоговыми органами, если ваша компания ведет бизнес в своей стране, по закону требующий отчетности по НДС.

Вам нужен номер плательщика НДС?

— Вы продаете товары через Интернет в ЕС или Великобритании?

-Вы осуществляете доставку из одной страны в другую в пределах Европы?

-У вас есть товары в Европе? На складе? Вы импортер рекордов?

-Вы организуете конференцию или выставку? Или виртуальное мероприятие?

Как мне получить номер плательщика НДС?

Регистрацию плательщика НДС часто очень сложно решить самостоятельно — EuroVAT будет рад помочь. Напишите по электронной почте [email protected] или позвоните по телефону 310-204-0805 сегодня.

Они спросили мой номер плательщика НДС — как мне узнать, действительно ли он мне нужен?

Поставщик или покупатель часто спрашивают номер плательщика НДС вашей компании. Иногда это обычный вопрос, который не обязательно относится к вашей ситуации. В других случаях это может быть важным вопросом, будут ли они взимать НДС или нет. Позвоните специалисту EuroVAT по телефону 310-204-0805 , и мы быстро сообщим вам, если он вам понадобится.

Как мне получить помощь?

Наша дружная команда экспертов по НДС в Калифорнии позаботится о том, чтобы вы получили возмещение НДС и соблюдали правила НДС в каждой стране. Мы научим вас использовать свой номер плательщика НДС и правильно сообщать НДС поставщикам, клиентам, представителям и налоговым органам. За последние 25 лет команда экспертов EuroVAT успешно помогала компаниям с отчетностью в налоговые органы.

означает, что вы несете ответственность за подачу отчетов по НДС в этой стране.

Не существует единого «номера ЕС» (вместо этого у каждой страны есть свой НДС, например НДС Германии, НДС Франции и т. Д.). В некоторых случаях вы регистрируетесь в одной стране, и при правильной настройке этот номер может быть действителен в других странах. Напишите по электронной почте [email protected] или позвоните по телефону 310-204-0805, чтобы узнать, как это сделать.

Номер плательщика НДС совпадает с номером OSS или I-OSS?

Иногда это зависит от вашей ситуации.

Сколько времени нужно, чтобы получить номер плательщика НДС?

Это полностью зависит от того, в какой стране вы регистрируетесь — налоговые органы в Европе могут занять от нескольких недель до пары месяцев с момента подачи вашего заявления.Свяжитесь с нами сегодня, чтобы получить оценку [email protected] или позвоните по телефону 310-204-0805.

Что мне делать тем временем, если мне нужно отправить заказы?

Может быть несколько вариантов, позвоните нам сегодня, и давайте разберемся, прежде чем отправлять.

Можете ли вы зарегистрироваться для получения номера плательщика НДС, не имея представительства в ЕС или Великобритании?

Да, североамериканские компании иногда могут подать заявку на получение номера плательщика НДС, не имея офиса, подразделения или дочерней компании.EuroVAT может помочь определить, соответствуете ли вы требованиям.

Вам нужен фискальный представитель или посредник?

Если вы ведете бизнес за пределами ЕС (компания в США или Канаде), вам может потребоваться назначить местного представителя или агента-посредника в некоторых странах. EuroVAT за последние 25 лет создал обширную сеть партнеров и ресурсов по всему миру.

Налог с продаж, НДС и GST — Справочный центр Vimeo

Сбор налогов

Нужно ли мне платить налог с продаж или НДС по моей подписке Vimeo?

Платите ли вы налог за членство в Vimeo и покупки акций, зависит от вашего штата или страны.

В каких штатах США вы собираете налог с продаж?

При покупке членства в Vimeo мы взимаем налог с продаж в США в следующих штатах и округах:

Аризона, Коннектикут, Гавайи, Айова, Мэриленд, Массачусетс, Нью-Мексико, Нью-Йорк, Огайо, Пенсильвания, Род-Айленд, Южная Каролина, Южная Дакота, Теннесси, Техас, Юта, Вашингтон, Вашингтон, округ Колумбия и Западная Вирджиния.

Налог с продаж, взимаемый с пользователей в одном штате, может варьироваться в зависимости от почтового индекса.

В каких странах вы применяете НДС или GST?

НДС (налог на добавленную стоимость) или GST (налог на товары и услуги) будет применяться к покупкам членства в Vimeo, сделанным в следующих странах:

Австралия, Австрия, Бахрейн, Беларусь, Бельгия, Болгария, Колумбия, Хорватия, Кипр, Чехия, Дания, Эстония, Финляндия, Франция, Германия, Греция, Венгрия, Исландия, Индия, Ирландия, Италия, Япония, Латвия, Литва, Люксембург, Мальта, Малайзия, Молдова, Нидерланды, Новая Зеландия, Нигерия, Норвегия, Польша, Португалия, Румыния, Россия, Саудовская Аравия, Сербия, Сингапур, Словакия, Словения, Южная Африка, Южная Корея, Испания, Швеция, Швейцария, Тайвань, Турция, Объединенные Арабские Эмираты, Великобритания и Узбекистан.

Освобождение от налогов

Имеет ли моя некоммерческая организация в США право на освобождение от уплаты налогов?

Некоммерческие организации имеют право на возврат налогов за покупки в Vimeo. Если с вашей организации, освобожденной от уплаты налогов, был начислен налог с продаж, свяжитесь с нами для возврата налога. Нам потребуется некоторая официальная документация, подтверждающая освобождение вашей организации от налогов, а затем предоставим освобождение; , обращаясь к нам, предоставьте в своем первоначальном сообщении документацию, освобожденную от уплаты налогов.

Имеет ли мой идентификатор НДС или GST право на освобождение от уплаты налогов?

Ваш идентификационный номер плательщика НДС может допускать освобождение от уплаты налогов, если ваш идентификатор действителен для международных транзакций. Пожалуйста, свяжитесь с компетентными органами вашей страны, чтобы уточнить статус вашего плательщика НДС.

Обратите внимание, что мы не можем предоставить освобождение от уплаты НДС для следующих стран:

Бахрейн, Япония, Малайзия, Нигерия, Россия, ЮАР, Южная Корея, Тайвань.

Как я могу ввести свой идентификатор НДС или GST для освобождения от уплаты налогов?

Если вы освобождены от уплаты НДС, но проживаете в стране, где Vimeo взимает НДС, вы можете ввести идентификатор плательщика НДС при совершении новых покупок или сохранении кредитной карты в своей учетной записи.

Добавление идентификатора плательщика НДС при покупке1. Выберите план, который вы хотите приобрести, на нашей странице обновления.

2. На странице оформления заказа выберите свою страну. Затем вы увидите кнопку под названием страны с надписью «Добавить идентификатор плательщика НДС».»

3. Нажмите кнопку и введите свой идентификатор плательщика НДС. После подтверждения идентификатора НДС будет автоматически снят с вашей покупной цены.

Если вы не видите эту опцию, свяжитесь с нами для получения дополнительной помощи.

Добавление идентификатора плательщика НДС для продления членства

Если вы уже совершили покупку без идентификатора плательщика НДС и хотите, чтобы при продлении членства было применено исключение, вам необходимо добавить новый способ оплаты в свои настройки выставления счетов и удалить старые способы выставления счетов:

1 .Войдите в Vimeo и перейдите на вкладку Способы оплаты в настройках выставления счетов.

2. Нажмите «X», чтобы удалить все сохраненные кредитные карты, которые в настоящее время не используются для продления.

3. Нажмите «+ Добавить новую карту».

4. Если вы выберете страну, в которой Vimeo взимает НДС, появится ссылка «У вас есть идентификатор плательщика НДС?»

5. Нажмите «Есть идентификатор плательщика НДС?», Затем введите и подтвердите свой идентификатор плательщика НДС

6. Нажмите «Добавить способ оплаты»

7. Теперь выберите новый способ оплаты в раскрывающемся меню в разделе членства.

8. Нажмите «X» рядом с предыдущей картой в области «Способы оплаты», если применимо. (Если вы выполнили каждый из вышеперечисленных шагов, он должен быть единственным, отмеченным знаком «X».)

Я освобожден от уплаты налогов / НДС, но с моей покупки был начислен налог / НДС. Как я могу это решить?

Если ваша компания не облагается налогом / НДС, но вы забыли предоставить свою документацию или идентификационный номер плательщика НДС перед покупкой, вы можете связаться с нами для возврата налога.

10.2019 23:06

10.2019 23:06

Офисное здание, принадлежащее компании или арендованное для нее, является примером постоянного представительства.

Офисное здание, принадлежащее компании или арендованное для нее, является примером постоянного представительства.