Системы налогообложения. Вопросы и ответы

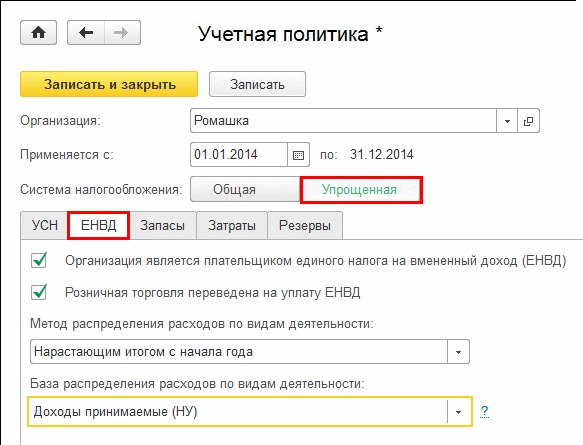

Как в личном кабинете изменить систему налогообложения?

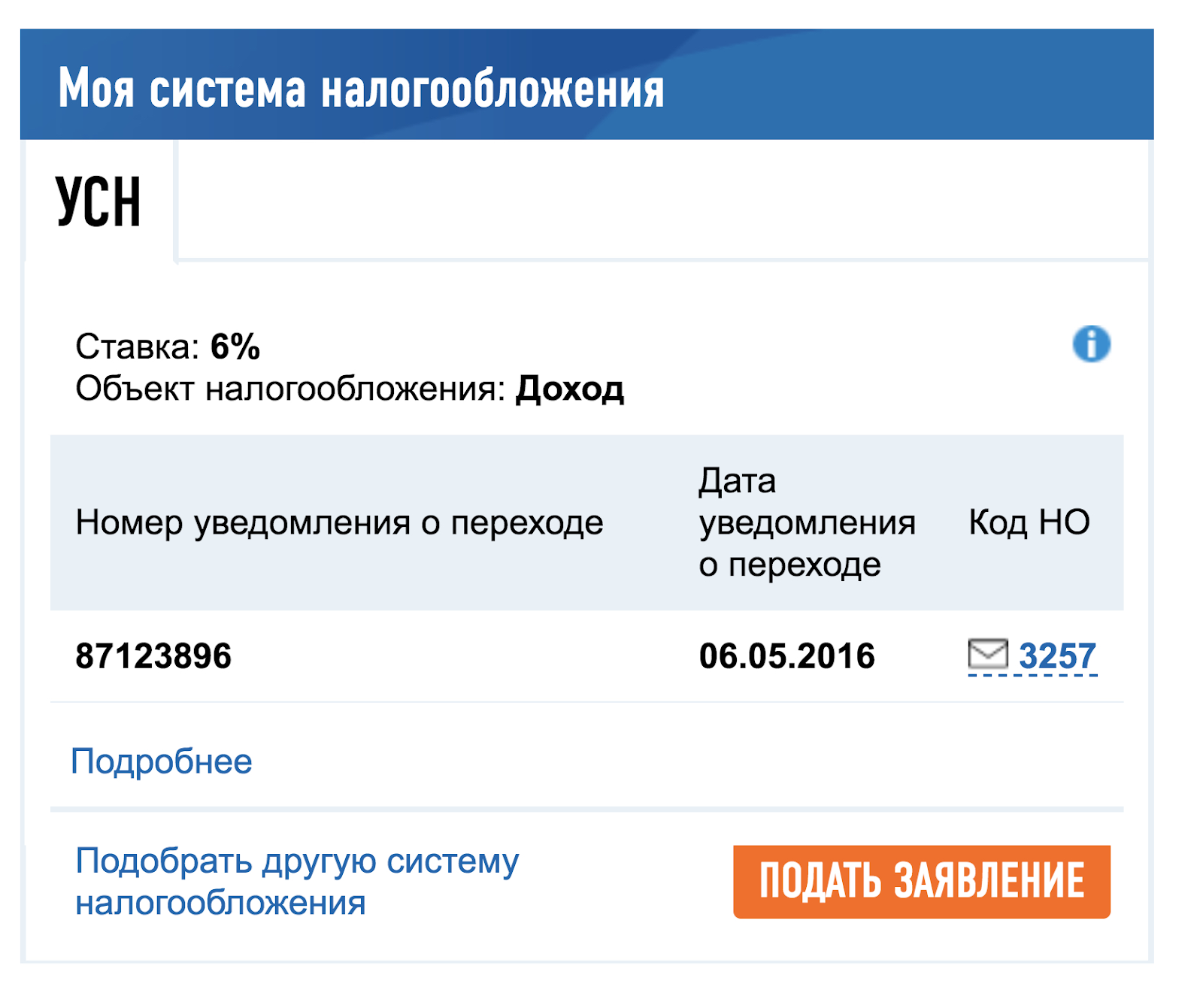

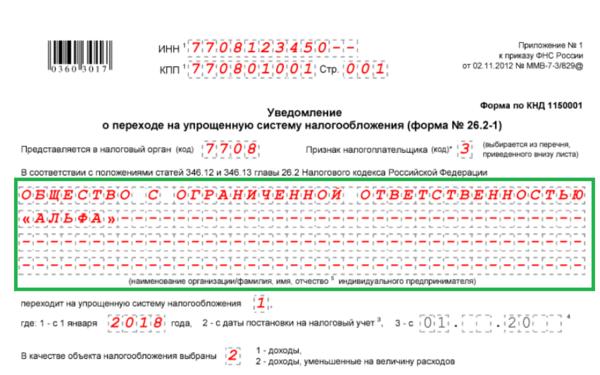

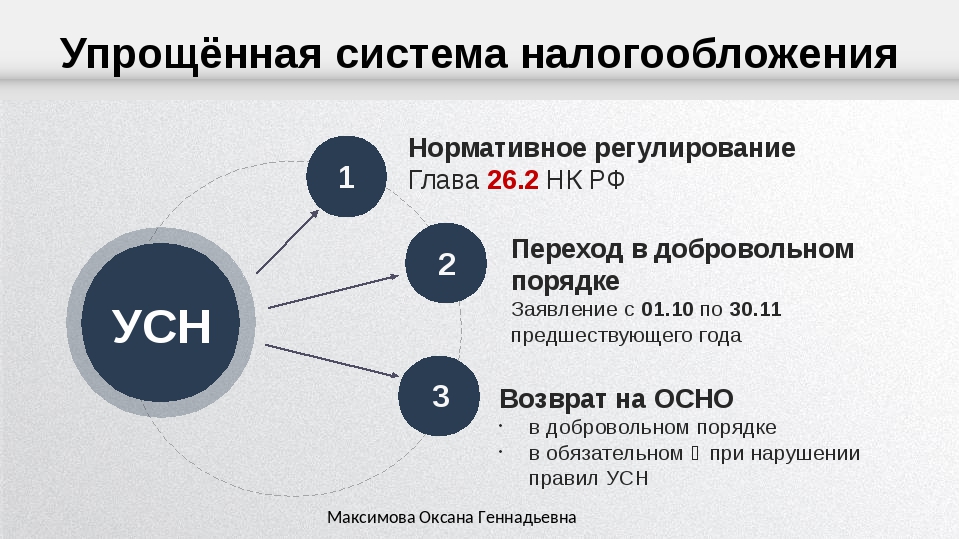

Напишите нам: перейдите по ссылке или нажмите значок сообщения в личном кабинете внизу экрана и выберите пункт Создать заявку. Выберите тему «Финансы» → «Изменить реквизиты». К сообщению прикрепите документ, подтверждающий смену системы налогообложения. Если вы перешли на упрощенную систему налогообложения (УСН), таким документом будет уведомление о переходе на УСН или Информационное письмо, свидетельствующее о праве применения УСН (по форме № 26.2-7).

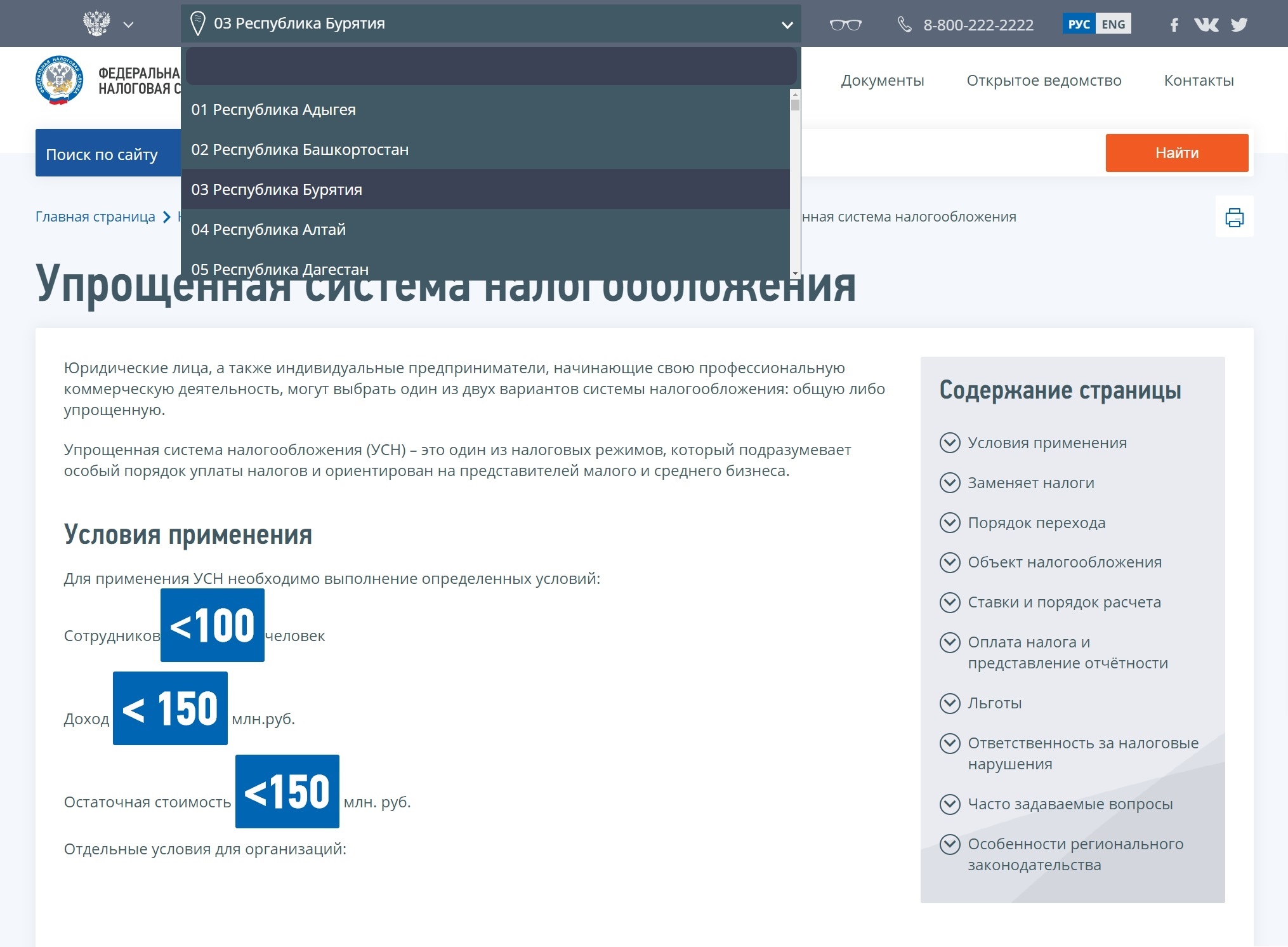

Подробнее об УСН читайте на сайте Федеральной налоговой службы.

Какую систему налогообложения выбрать при работе с Ozon?

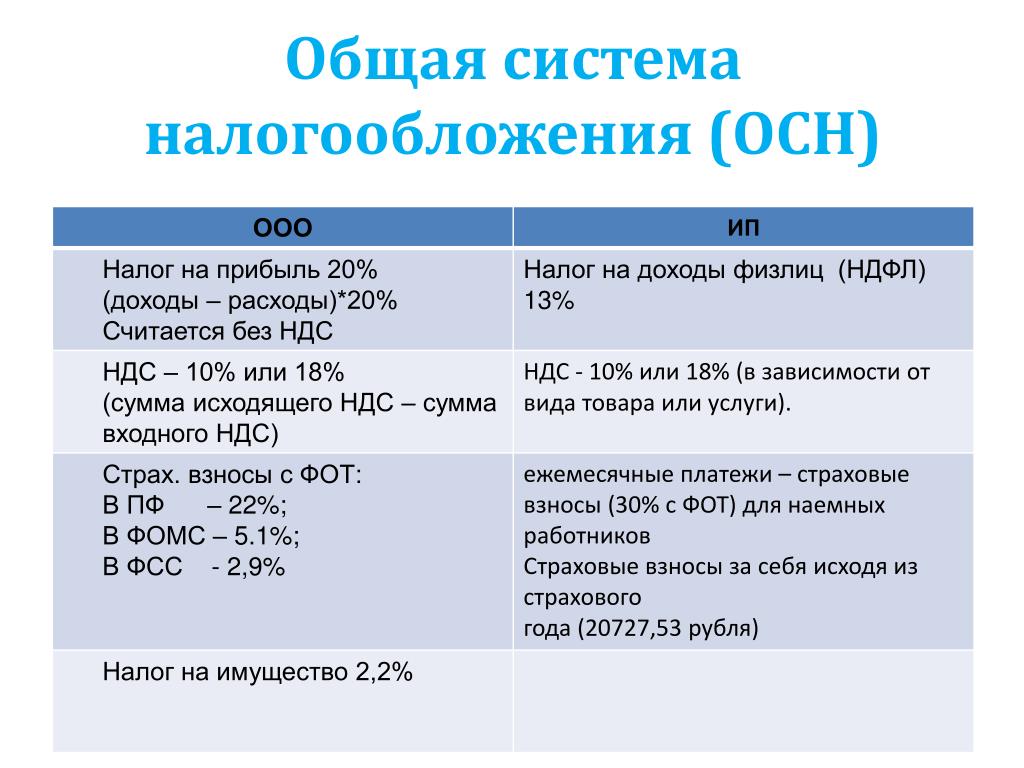

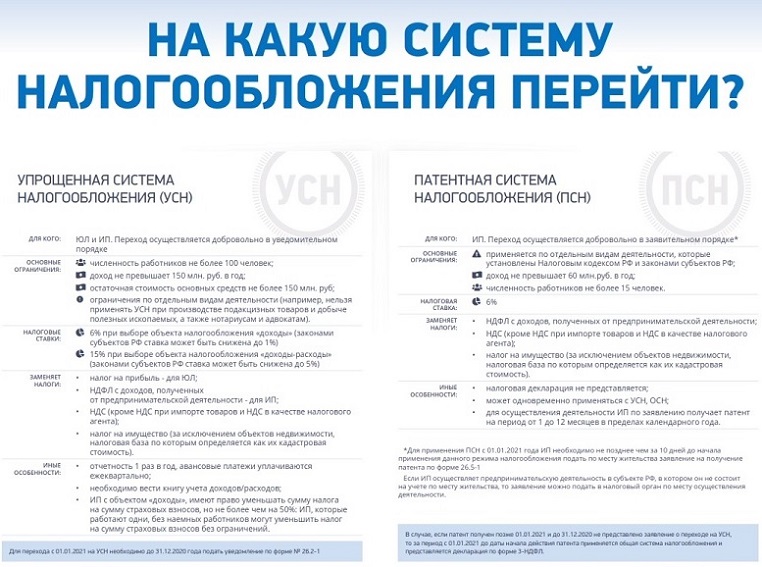

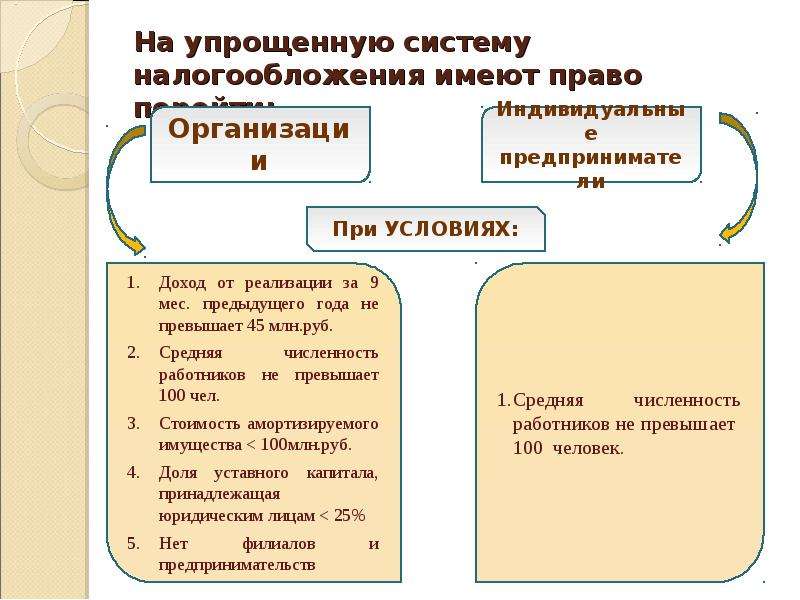

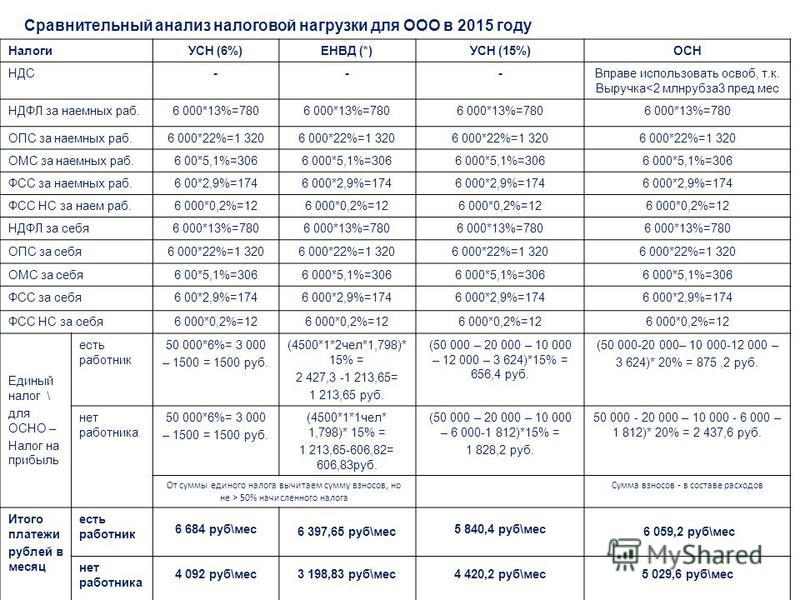

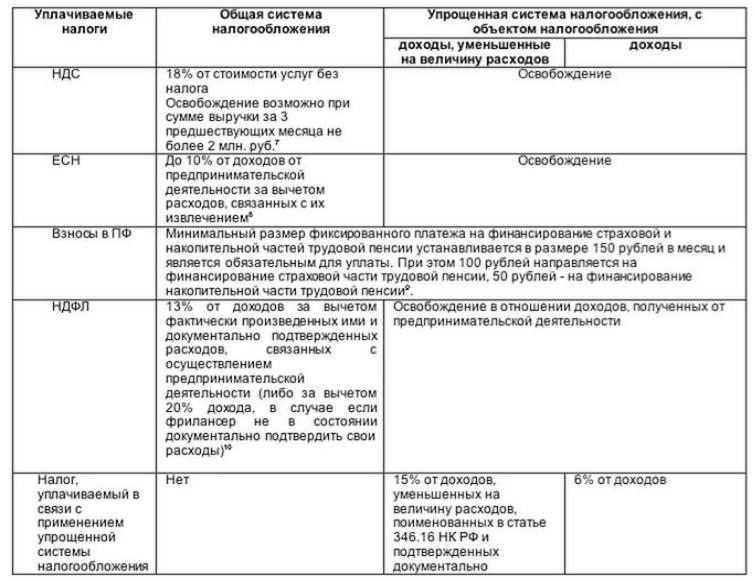

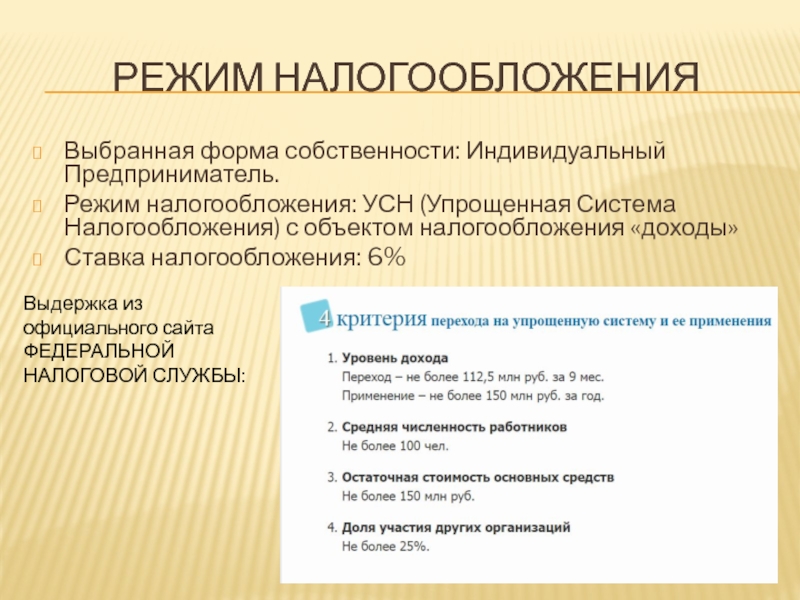

Для работы с Ozon подходят общая (ОСНО или ОСН), упрощенная (УСН) или патентная (ПСН) системы налогообложения. Мы рекомендуем применять УСН. Однако не все компании могут перейти на эту систему.

Подробнее об УСН читайте на сайте Федеральной налоговой службы.

Какую систему налогообложения выбрать, если у меня патент?

Подробнее о ПСН

От чьего имени Ozon выдает чеки покупателям?

Чеки выдают партнеры Ozon, осуществляющие прием денежных средств.

От какой суммы платить налог в зависимости от моей системы налогообложения?

Доходом по договору комиссии считается вся полученная вами сумма денежных средств, включая комиссию Ozon. Датой получения доходов считается тот день, когда денежные средства поступили на ваш банковский счет.

На общей системе налогообложения

При реализации товара через Ozon право собственности на товар переходит напрямую от вас к покупателю.

Ozon не выкупает товар у вас, а только оказывает услугу реализации.

В дальнейшем вы сможете сделать вычет по НДС.

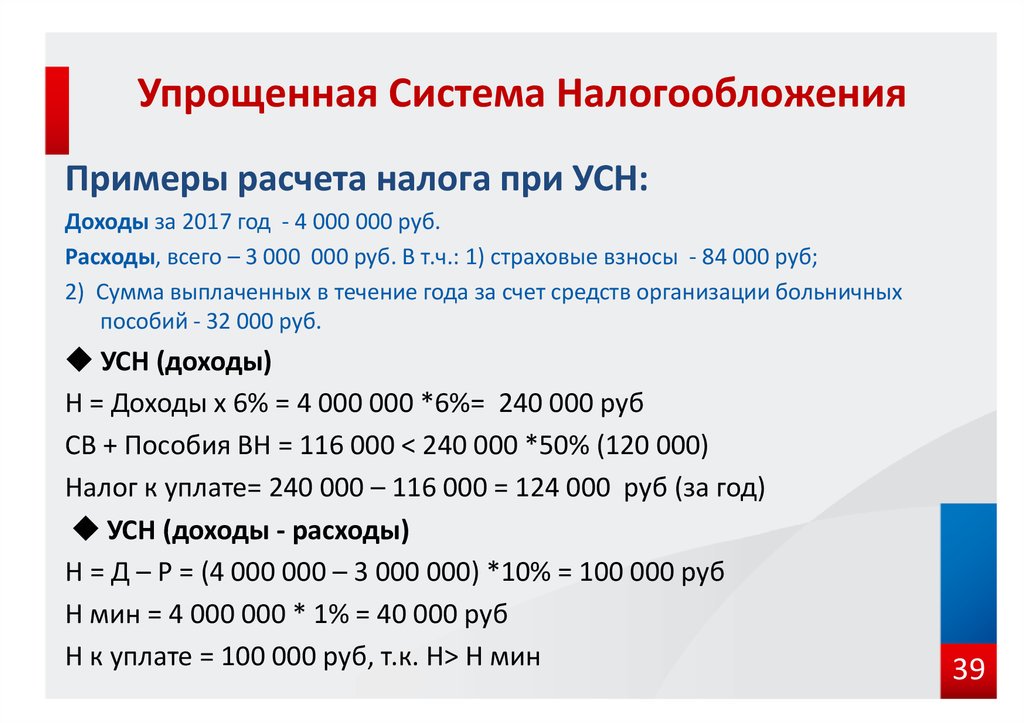

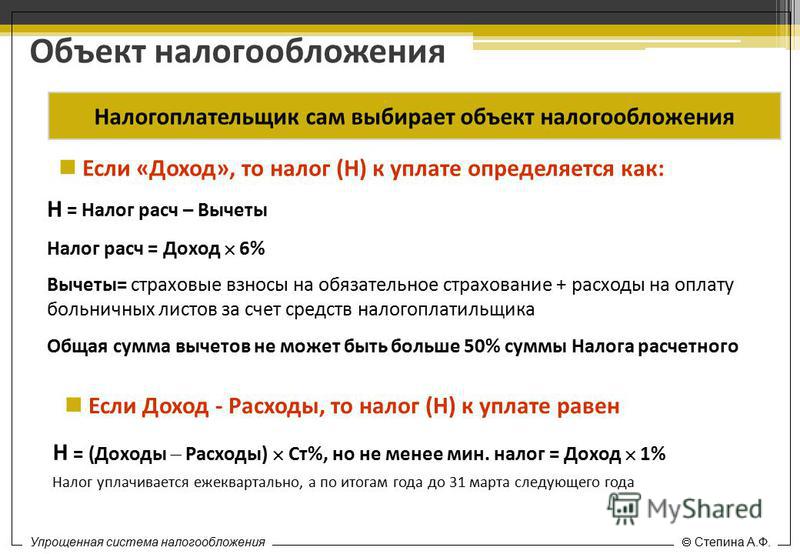

На упрощенной системе налогообложения

Если вы работаете на УСН «Доходы», при работе с Ozon нужно учитывать весь товарооборот, не вычитая из доходов размер комиссии. Если на УСН «Доходы минус расходы» — нужно вычесть из доходов размер комиссии и стоимость дополнительный услуг Ozon.

На обеих схемах УСН вы не платите НДС.

Если применяется общая система налогообложения, указывать ли НДС при поставке товаров на склад Ozon?

При поставке товаров на склад Ozon, вы должны создать и передать Ozon через систему ЭДО УПД-2.

В этом документе должны быть указаны все поставляемые товары со ставкой НДС — 10%

(для детских, продовольственных, медицинских товаров, книг и печатной периодики) или

20% (для остальных товаров).

Подробнее о УПД-2

При определении цены товара учитывайте НДС — включайте его в цену товара.

Если применяется общая система налогообложения, какие закрывающие документы предоставляет Ozon? Как выглядит отчет о продажах?

Каждый месяц Ozon предоставляет о тчет о реализации товаров и УПД к этому отчету.

Подробное описание отчета

Скачать примеры документов:

Если применяется общая система налогообложения, кто является конечным покупателем в отчете о продажах?

Конечным покупателем в отчете о продажах является розничный покупатель.

Если наша компания на упрощенной системе налогообложения и не платит НДС, а Ozon на общей и продает товары с НДС, то какая ставка НДС проставляется на карточке товара?

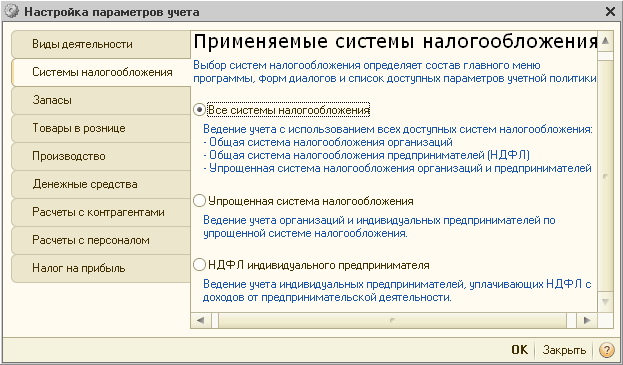

Если применяется УСН, то при загрузке товаров в поле

Как в 1С проводить возврат товара, который был куплен в марте и есть в отчете о реализации за март, а возвращен в апреле. На каком основании его можно поставить обратно на сток в учете?

Если товар возвращен покупателем после утверждения отчета о реализации, мы спишем деньги, которые вернули покупателю, и стоимость возврата с вашего счета, а также вернем вам комиссию за продажу в полном объеме. Все эти операции мы отразим в отчете о реализации за тот период, когда товар был возвращен.

Обратитесь в службу поддержки 1С за консультацией о том, как проводить возвраты товаров в этой системе.

Влияет ли схема работы – FBO и FBS – на проведение реализаций и возвратов?

Реализации и возвраты проводятся одинаково, независимо от системы налогообложения, — информация предоставляется в едином отчете о реализации товаров за месяц. Схемы работы не влияют на отражение информации в бухгалтерском учете, по договору партнер остается комитентом.

Материал подготовлен совместно с технологическим партнером ООО «Адаптер».

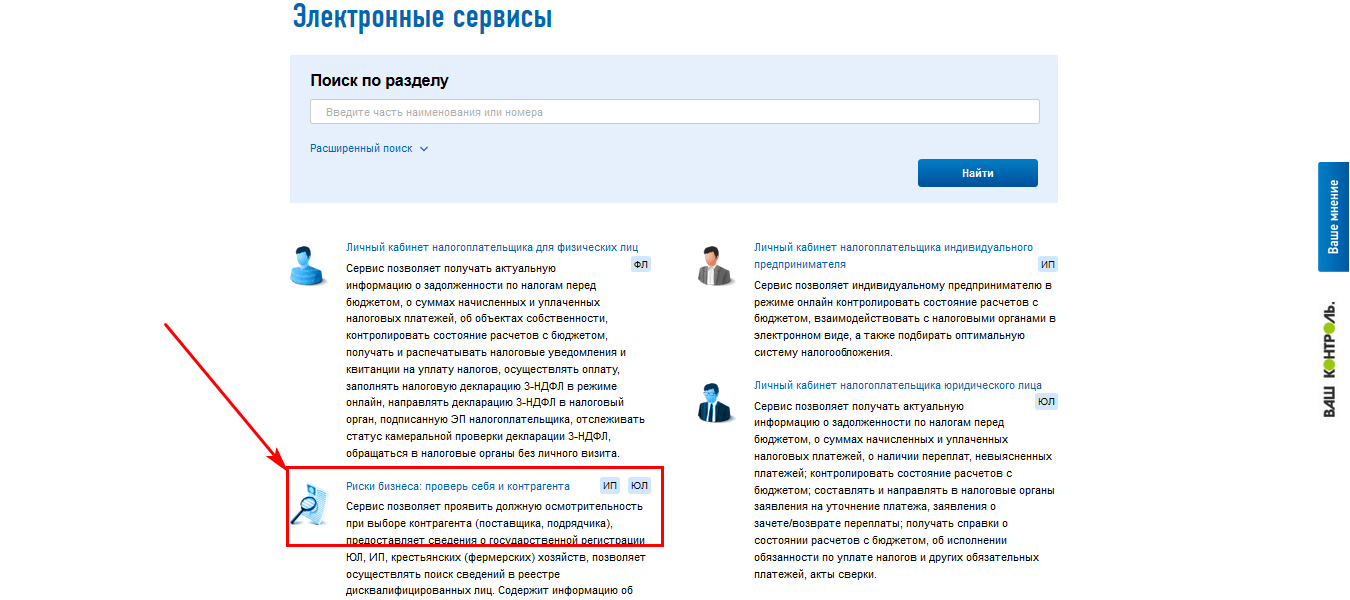

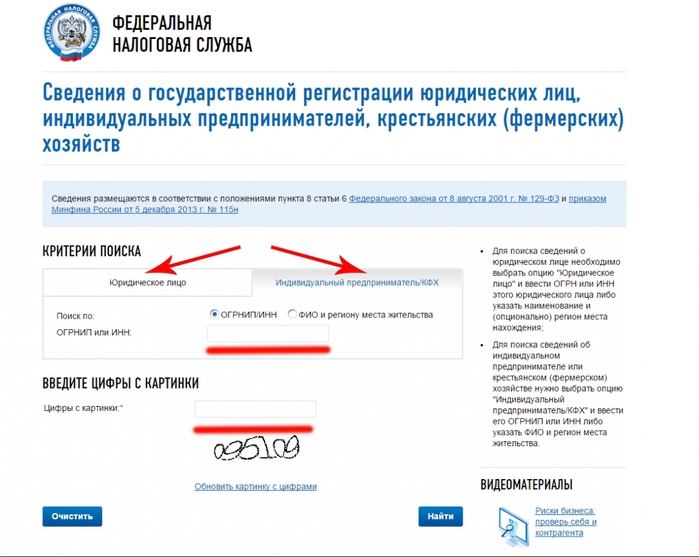

Как узнать систему налогообложения ООО по ИНН онлайн

Часто при осуществлении предпринимательской деятельности возникает необходимость получить сведения о режиме налогообложения контрагента. Узнать данную информацию об организации или предпринимателе можно, не выходя из офиса. Как узнать систему налогообложения ООО по ИНН онлайн? Рассмотрим алгоритм действий подробнее.

Что нужно, чтобы получить сведения о системе налогообложения

Чтобы узнать нужные данные, необходимы:

- Компьютер, подключенный к сети Интернет

- ИНН, ОГРН для ООО или ОГРНИП для ИП

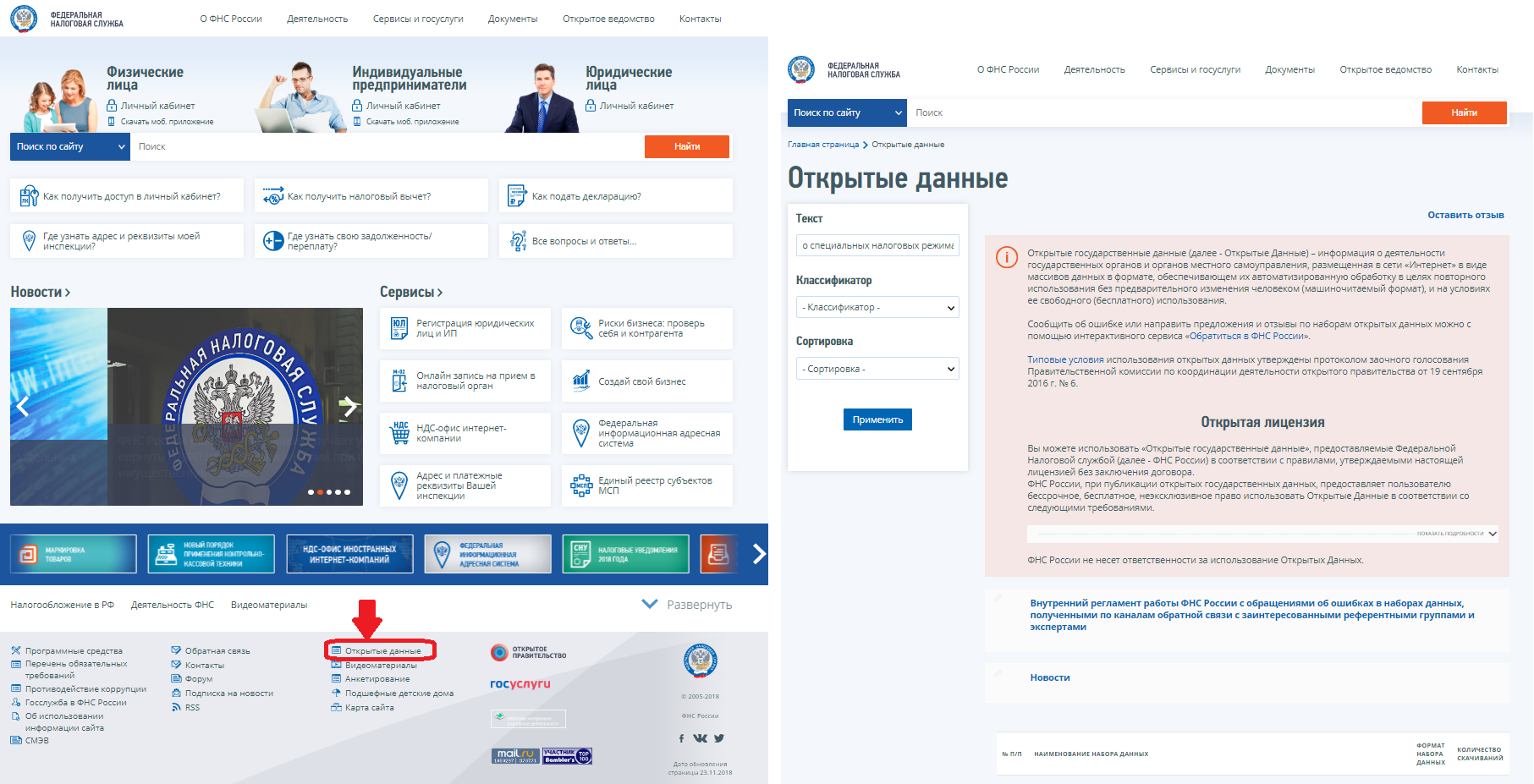

Для того чтобы получить необходимые сведения, лучше использовать сайты ФНС либо Портал Госуслуги. Не стоит искать информацию в иных источниках – предоставленные данные могут быть неверными.

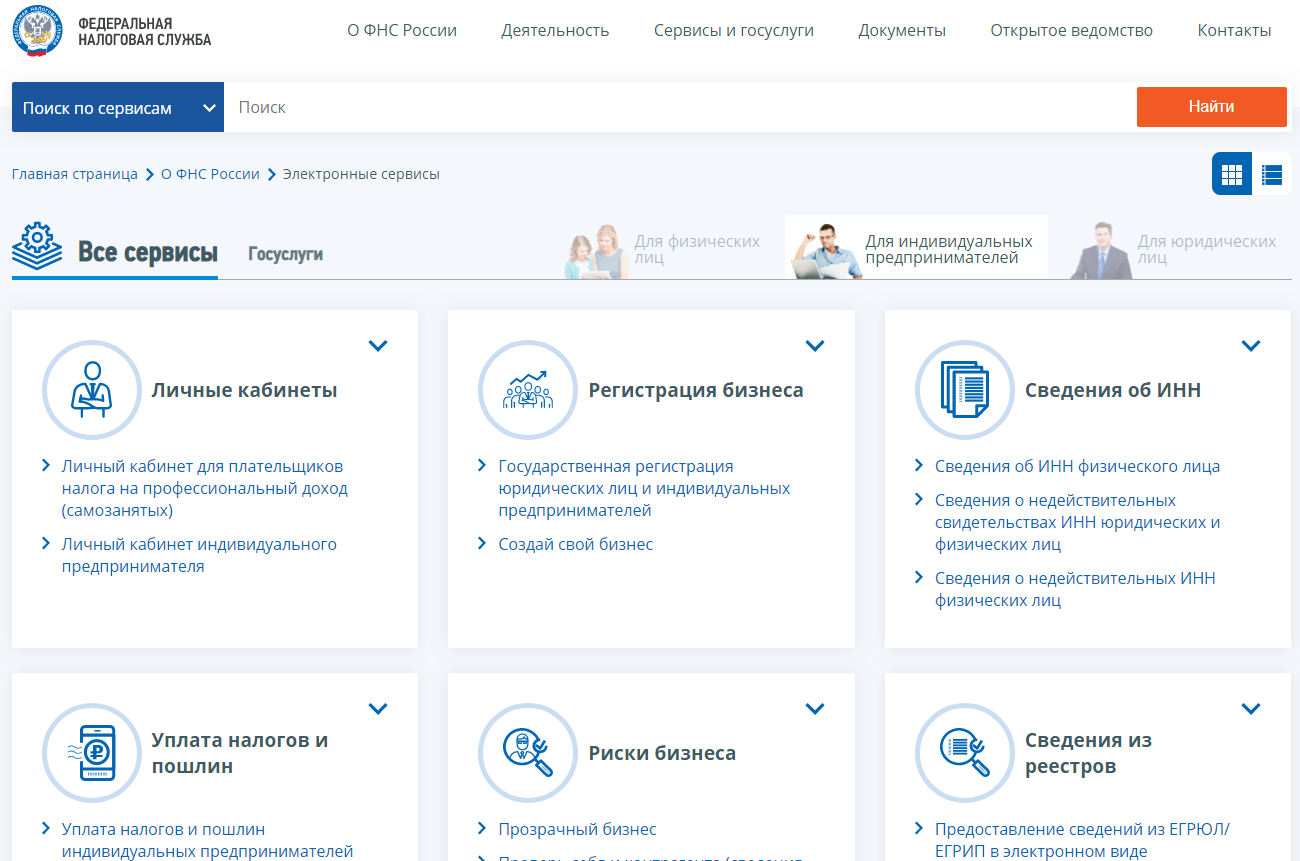

Получение данных онлайн: пошаговая инструкция

Получение информации онлайн – быстрый и удобный способ, не требующий работы с многочисленными документами и бюрократических процедур.

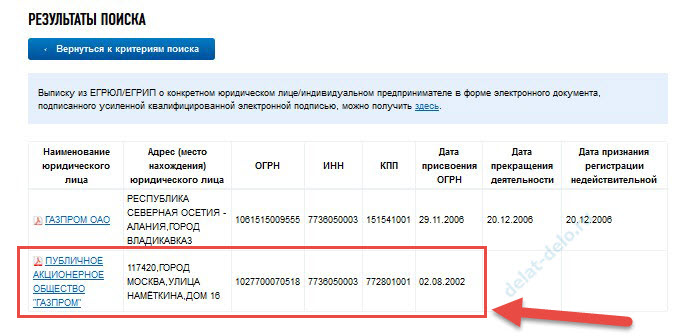

- Зайти на официальный сайт налоговой инспекции http://service.nalog.ru/vyp. Получить доступ к действиям на портале можно, используя личный кабинет, либо пройдя несложную обязательную регистрацию. Для этого потребуется:

- Нажать на кнопку «зарегистрироваться».

- Ввести сведения в поля, обязательные для заполнения: адрес электронной почты, уникальный пароль, фамилию, имя, подтвердить ввод.

- Для завершения регистрации пройти по ссылке в письме, отправленном на указанный электронный адрес.

- Нажать на кнопку «Подать новый запрос на выписку».

- Из предоставленных полей «Юридическое лицо» и «Индивидуальный предприниматель» выбрать нужное.

- Ввести ИНН.

- Нажать на кнопку «Сформировать запрос».

Сформированный запрос регистрируется, ему присваивается номер, по которому можно отслеживать ход выполнения. Предоставление запрашиваемых сведений осуществляется не позднее следующего дня после регистрации запроса.

Предоставление запрашиваемых сведений осуществляется не позднее следующего дня после регистрации запроса.

Предоставление данных онлайн на портале Госуслуг

Аналогичный запрос можно направить, используя сервис Госуслуги. Для этого нужно:

- Зайти на www.gosuslugi.ru.

- В каталоге услуг выбрать раздел «Налоги и финансы», в нем услугу «предоставление сведений из ЕГРЮЛ». Из предложенных пунктов выбрать «Предоставление сведений из ЕГРЮЛ с помощью интернет-технологий».

Информация будет подготовлена в течение 5 рабочих дней путем запроса у ФНС необходимых данных.

По онлайн запросу с указанием ИНН объекта предоставляются исчерпывающие сведения о налогоплательщике, в том числе род деятельности, система налогообложения. Информация оформляется в виде справки, при необходимости документ можно распечатать.

В каких случаях необходимы данные о системе налогообложения?

Сведения о применяемой системе налогового учета могут понадобиться предпринимателям в случаях:

- Подготовки финансовых документов для совершения сделок с контрагентами.

Чтобы верно составить документацию, необходимо точно знать, какую систему применяют партнеры.

Чтобы верно составить документацию, необходимо точно знать, какую систему применяют партнеры. - Если организация заказывает услуги по регистрации своей деятельности и ее документальному сопровождению в специализированной фирме, но не предоставляет сведения о налогообложении.

- При возобновлении деятельности Общества ограниченной ответственности после продолжительного перерыва: необходимые данные могут отсутствовать.

При помощи ИНН выяснить систему налогообложения любой организации будет нетрудно.

Альтернативные способы получения информации

Узнать, какую налоговую систему применяет конкретное ООО можно и другими методами.

- Обращение в налоговую инспекцию по месту регистрации организации с заявлением о предоставлении информации.

- Наиболее легкий способ – позвонить на горячую линию ФНС и получить ответ специалиста.

- Воспользоваться услугой ФНС по предоставлению информации с помощью СМС. На сайте налоговой инспекции размещен нужный номер.

- Сделать запрос данных торговым контрагентам. В платежных документах, хранящихся у партнеров, всегда отображены сведения о системе налогового учета.

Получить сведения о применяемой налоговой системе организации, имея на руках лишь код ИНН, не сложно. Необходимо выбрать наиболее подходящий способ, проще всего это сделать в режиме онлайн. С помощью данных ИНН можно узнать как свою систему налогового учета, так и организаций-партнеров.

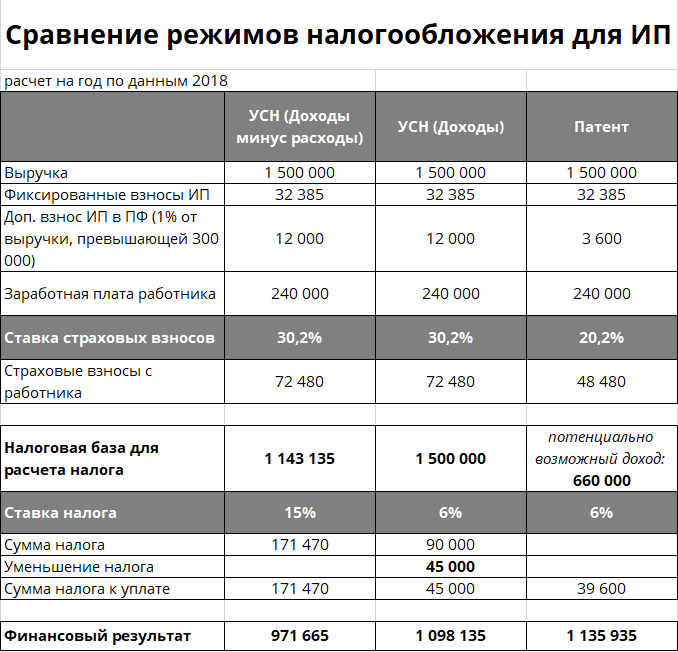

Система налогообложения для ИП: как выбрать?

ИПСейчас ФНС предлагает множество вариантов систем налогообложения для индивидуальных предпринимателей. К выбору нужно отнестись серьезно, так как от этого зависит, какие налоги вы будете платить. Причем, важно помнит, что у каждой системы есть свои требования и порой переход с одной на другую просто невозможен.

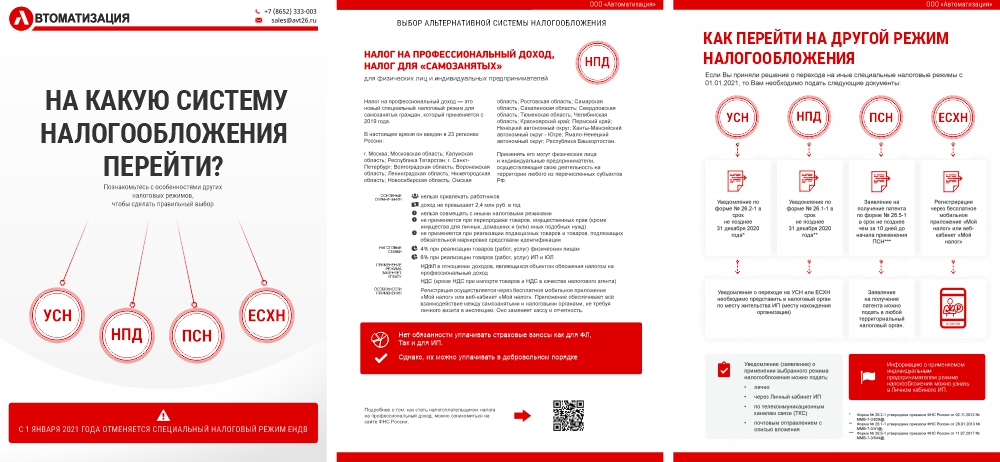

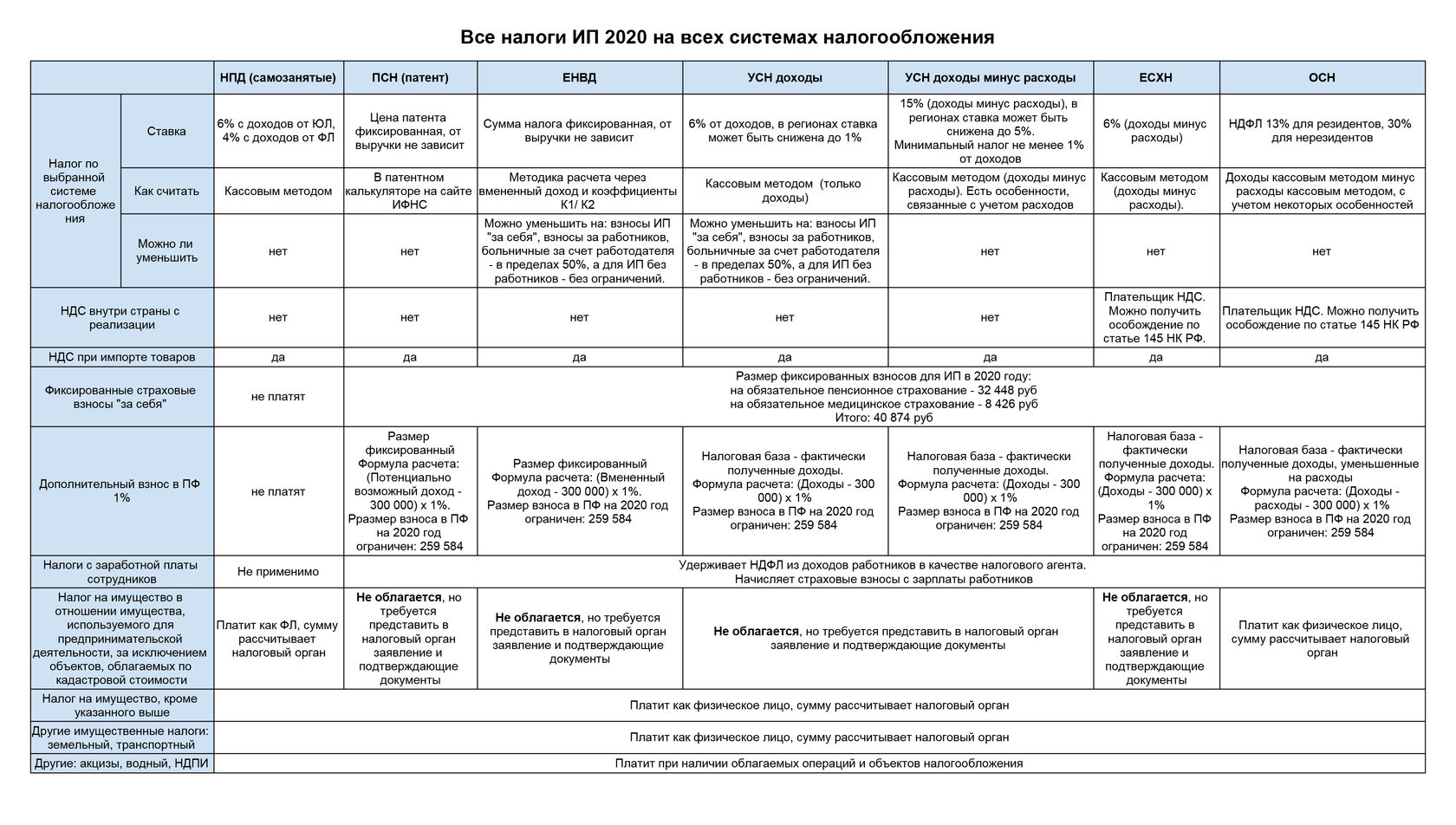

Итак, налоговые режимы, которые можно выбрать в России:

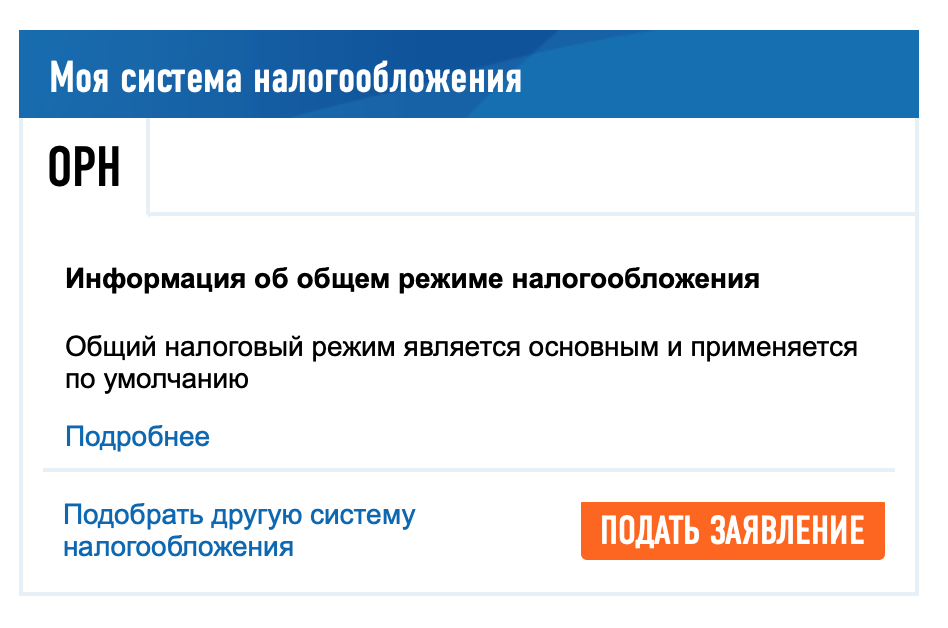

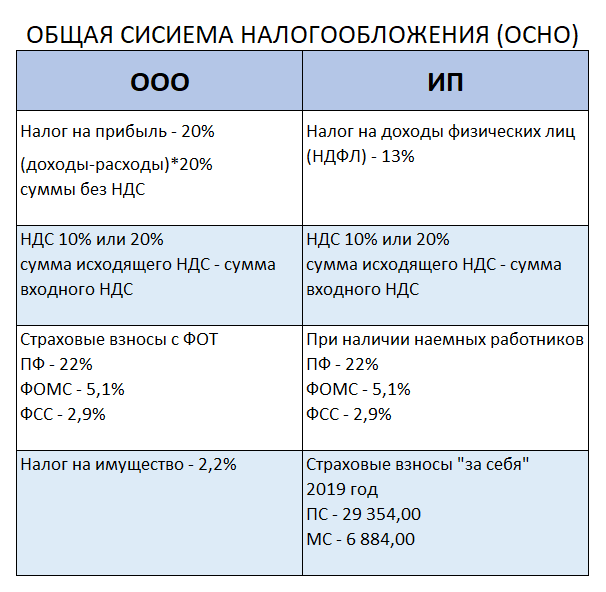

ОСНО

Общая система налогообложения. Этот режим считается основным, он применяется по умолчанию после регистрации бизнеса и подходит почти для любого вида деятельности. Если после регистрации не подать заявление на один из специальных налоговых режимов, вы будете работать на ОСНО. Перейти на УСН или ЕСХН можно будет только с 1 января следующего года.

Этот режим считается основным, он применяется по умолчанию после регистрации бизнеса и подходит почти для любого вида деятельности. Если после регистрации не подать заявление на один из специальных налоговых режимов, вы будете работать на ОСНО. Перейти на УСН или ЕСХН можно будет только с 1 января следующего года.

Для применения ОСНО нет ограничений, но по нему надо платить НДС — сложный для расчета и уплаты налог. Самому вести учет и сдавать отчетность по ОСНО будет проблематично – необходим бухгалтер.

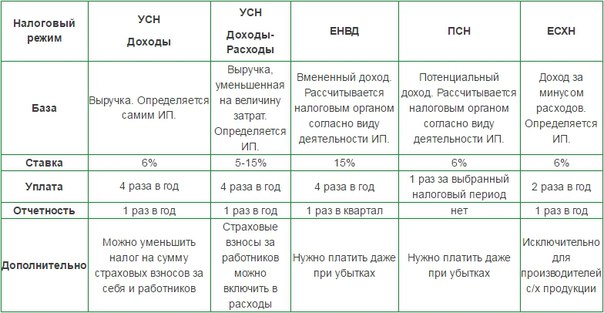

УСН Доходы

Самый популярный и самый простой вариант. ИП платит 6% со всех доходов, которые получает от клиентов. На этом режиме нельзя учитывать затраты, поэтому этот вариант подойдет, если расходы на бизнес небольшие.

УСН Доходы минус расходы

Налог рассчитывается от разницы между доходами и расходами, что уже понятно из названия. Если расходы больше 60%, скорее всего, выгоднее будет выбрать этот режим. Стандартная ставка на этом режиме — 15%, но в некоторых регионах действуют пониженные ставки.

При таком режиме расходы должны попадать под ваш вид деятельности. Товары должны быть проданы, а оплаты переведены поставщику. Важно все операции подтверждать документами: кассовым чеком, платежным поручением, товарной накладной, акт об оказании услуг или товарный чек. Если документов не будет — расходы не будут учитываться при расчете налога.

ЕНВД

Единый налог на вмененный доход. Это упрощенная система учета, которая освобождает от уплаты налогов на доходы физциц, на имущество и на добавленную стоимость. Но использовать эту систему можно не со всеми видами деятельности. На ЕНВД могут быть ветеринарные и бытовые услуги, перевозка пассажиров и грузов, торговля через автоматы, ремонт или мойка машин – полный список подходящих видов деятельности лучше уточнить в своей налоговой.

Для применения ЕНВД у ИП должно быть меньше 100 сотрудников. Если вы планируете совмещать несколько видов деятельности, то ЕНВД оформляется отдельно на каждый из них. Ставка ЕНВД — 15%. Уплата налога не зависит от того, есть ли доход, поэтому платить налог нужно будет даже при убытках.

Уплата налога не зависит от того, есть ли доход, поэтому платить налог нужно будет даже при убытках.

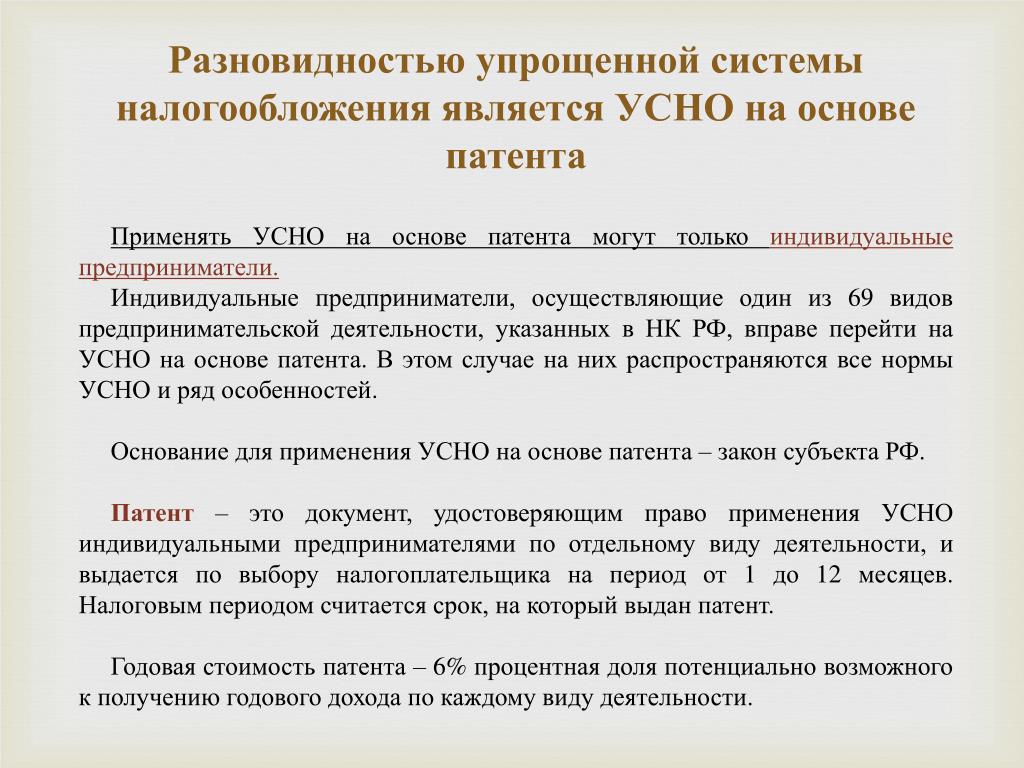

ПСН или патент

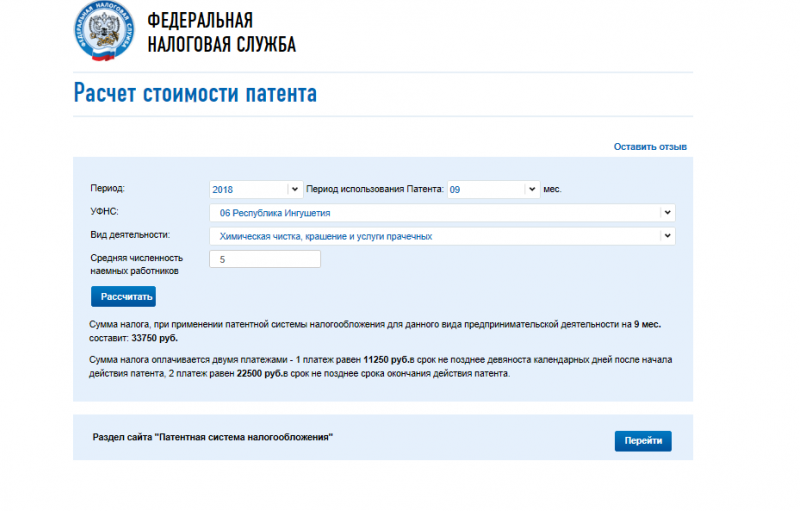

Патентная система налогообложения. Этот режим имеет общие черты с ЕНВД. Есть схожие виды деятельности и еще подходит мелкое производство. В каждом регионе список разный, поэтому рекомендуем уточнить отдельно по своему региону.

Ставка патента составляет 6%. Оформляется патент, как и ЕНВД, на конкретный вид деятельности, поэтому если вы совмещаете несколько видов деятельности, то на каждый нужно покупать отдельный патент. Уплата тоже не зависит от дохода. Стоимость патента можно рассчитать в калькуляторе на сайте налоговой.

ЕСХН

Единый сельскохозяйственный налог. По нему нужно платить всего 6% от разницы доходов и расходов. Применять его можно, если занимаетесь сельскохозяйственным производством или рыбоводством.

Начинающие предприниматели обычно выбирают между тремя вариантами: УСН, ЕНВД или ПСН. Перейти на эти системы можно в личном кабинете на сайте налоговой.

Перейти на эти системы можно в личном кабинете на сайте налоговой.

Спасибо за отзыв!

Комментарии для сайта CackleКак узнать на упрощенке фирма или нет

Когда необходимо уточнить систему налогообложения фирмы

Разберемся, кто и при каких обстоятельствах может задаться таким вопросом. Выяснить систему налогообложения можно как своей фирмы, так и чужой.

В отношении своей фирмы такой вопрос может возникнуть при следующих обстоятельствах:

- Учредитель доверил регистрацию фирмы сторонней организации и с целью контроля за ее работой хочет узнать, все ли было верно оформлено. Например, было ли подано заявление о применении упрощенной системы налогообложения в налоговую инспекцию.

- На работу устроился новый бухгалтер, и для корректного ведения бухгалтерского и налогового учета ему нужна информация о системе налогообложения, применяемой фирмой.

В отношении другой фирмы знание системы налогообложения может потребоваться по следующим причинам:

- Перед тем как открыть собственную фирму, человек изучает рынок и своих конкурентов. Знания о том, какую систему налогообложения используют организации, занимающие ту же нишу, будут весьма полезны для более эффективного построения бизнеса.

- При составлении бизнес-плана нужно изучать не только конкурентов, но и своих будущих заказчиков. Если подавляющее число таких фирм предпочли ОСНО, то применение ОСНО и вашей фирмой сделает ее более привлекательной для них.

- При выборе потенциального поставщика или исполнителя для уже работающей организации важно знать, на какой системе он работает, чтобы понимать, можно ли рассчитывать на вычет НДС при таком сотрудничестве.

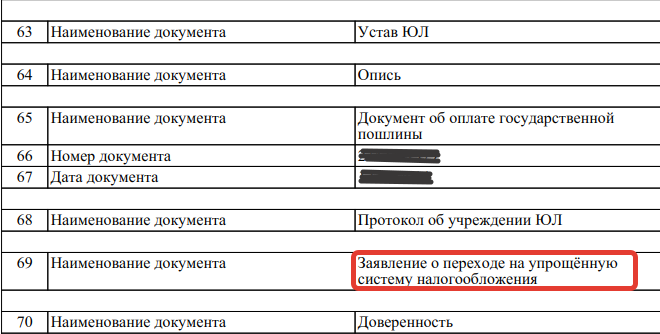

Как узнать систему налогообложения собственной фирмы

Как проверить — УСН или нет применяет собственная фирма? Для этого существует несколько простейших способов:

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Пробный бесплатный доступ к системе на 2 дня.

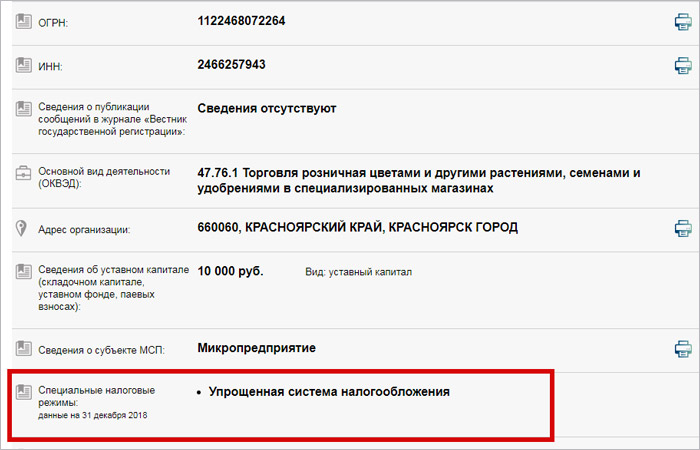

- Необходимо поднять документы, которые подавались в налоговую инспекцию при регистрации или позднее. Если среди них есть уведомление о применении УСН, то вопрос решен. Если такого уведомления на руках нет, оно, возможно, было утрачено. Тогда следует получить выписку из ЕГРЮЛ на сайте налоговой, через своего оператора ЭДО или лично посетив налоговую с соответствующим запросом. В выписке должны быть указаны документы, которые были поданы фирмой. Если и там нет уведомления о применении УСН (или иного режима налогообложения), то с большой долей вероятности ваша фирма находится на ОСНО как на применяемой по умолчанию.

- Можно ознакомиться с отчетными документами за прошлые налоговые периоды, а также выплатами, произведенными в налоговую инспекцию. Опытный бухгалтер быстро определит исходя из этого, на какой системе налогообложения работает организация.

- Существуют определенные ограничения для применения УСН, поэтому если организация им не соответствует (опытный бухгалтер также легко это определит), значит, ее система налогообложения — ОСНО.

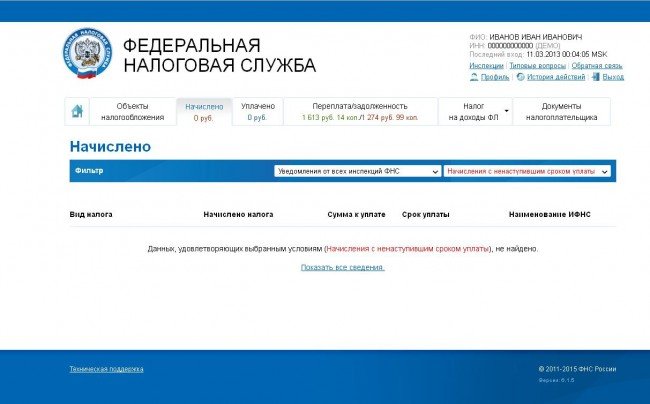

- Если у организации есть зарегистрированный личный кабинет налогоплательщика на сайте налоговой инспекции, то определенные данные можно получить оттуда.

УСН или ОСНО у контрагента

Как узнать — УСН или ОСНО применяет контрагент фирмы? Сделать это сложнее, так как полный доступ ко всем его документам получить нельзя. Впрочем, для проявления должной осмотрительности при выборе контрагента необходимо запрашивать у него достаточно большой пакет документов, в который входит и уведомление о применении упрощенки.

Если по какой-либо причине документы не запрашивались, здесь также поможет выписка из ЕГРЮЛ. Получить ее можно, как уже говорилось, на сайте налоговой инспекции на любую фирму, просто заполнив ИНН. В выписке найдется информации обо всех уведомлениях, связанных с применением спецрежима. Если таковых нет, значит, контрагент применяет ОСНО.

Выписку можно получить не только на сайте налоговой инспекции, но и через операторов ЭДО при подключении к данной услуге, через портал «Госуслуги». Выписка при этом будет одна и та же, только полученная разными способами.

Выписка при этом будет одна и та же, только полученная разными способами.

Кроме того, ФНС уже продолжительное время поэтапно запускает сервис «Прозрачный бизнес». На сегодняшний день сервис позволяет быстро получить четкую информацию о фирме, не являющуюся налоговой тайной, такую как:

Подпишитесь на рассылку

- применяемая система налогообложения;

- перечень ОКВЭД;

- размер уставного капитала;

- адрес и др.

При использовании сервиса необходимо учитывать, что пока он работает в тестовом режиме и не всегда выдает корректную информацию.

В дальнейшем сервис планируется дополнить новыми данными и его использование позволит также выяснить среднесписочную численность, суммы уплаченных налогов, взносов и налоговой задолженности и пр.

Как проверить ИП

Задача, как проверить — ИП на УСН или нет, решается примерно такими же способами, как и в случае с организацией.

Сделать это можно, изучив документацию, поданную в налоговую инспекцию при регистрации физлица в качестве ИП. Это не самый надежный способ, так как бумаги, даже самые важные, могут затеряться, поэтому отсутствие уведомления о применении упрощенки еще не гарантирует, что ИП обязан отчитываться по общей системе.

Самый верный способ — выяснить это непосредственно в налоговой инспекции:

- Зайдя в личный кабинет налогоплательщика.

- Обратившись лично с запросом в налоговую инспекцию и представив паспортные данные и ИНН.

- Направив запрос в налоговую инспекцию с просьбой подтвердить факт применения упрощенной системы налогообложения. В этом случае налоговый орган направит в ответ информационное письмо с датой перехода на упрощенку и сведениями о представлении соответствующих деклараций (письмо Минфина от 19.12.2013 № 07-01-06/55941).

***

Узнать, какую систему налогообложения применяет ООО или ИП, можно, проанализировав регистрационные или отчетные документы, представленные фирмой в прошлые периоды. Сведения о системе налогообложения можно получить в налоговом органе, запросив выписку из ЕГРЮЛ. Кроме того, вскоре должен заработать официальный сервис налоговой службы «Прозрачный бизнес», где можно будет получить эту информацию в один клик по ИНН.

Сведения о системе налогообложения можно получить в налоговом органе, запросив выписку из ЕГРЮЛ. Кроме того, вскоре должен заработать официальный сервис налоговой службы «Прозрачный бизнес», где можно будет получить эту информацию в один клик по ИНН.

***

Еще больше материалов по теме — в рубрике «УСН».

Упрощенка, вмененка и патент, как выбрать систему налогообложения

Какую систему налогообложения может выбрать ИП?

Какая система налогообложения лучше? УСН? ЕНВД? ОСНО? Патент? ЕСХН? Выбор системы налогообложения

Всякий индивид надеется , что именно ему не в коем разе не предстоит столкнуться с неприятностями с буквой закона или плохого самочувствия. Но, к огромному сожалению, это не всегда бывает так, и иногда обстоятельства непосредственно от вас не зависят. Как правило никто из нас не обезопасен от того, чтобы попасть в сложную ситуацию, выбраться из которой оказывается не так просто . Учитывая если у вас не достаточно опыта или познаний в данной ситуации. Если вдруг у вас станет вопрос Как узнать какую систему налогообложения применяет ип то профессиональная оценка будет в таком случае безусловно необходима . Чтобы выяснить Как узнать какую систему налогообложения применяет ип вам стоит изучитьвидео на этом сайте . Стремитесь как можно лучше вникнуть в его суть. Ведь в подобных случаях как правило много нюансов и хитросплетений .

Но, к огромному сожалению, это не всегда бывает так, и иногда обстоятельства непосредственно от вас не зависят. Как правило никто из нас не обезопасен от того, чтобы попасть в сложную ситуацию, выбраться из которой оказывается не так просто . Учитывая если у вас не достаточно опыта или познаний в данной ситуации. Если вдруг у вас станет вопрос Как узнать какую систему налогообложения применяет ип то профессиональная оценка будет в таком случае безусловно необходима . Чтобы выяснить Как узнать какую систему налогообложения применяет ип вам стоит изучитьвидео на этом сайте . Стремитесь как можно лучше вникнуть в его суть. Ведь в подобных случаях как правило много нюансов и хитросплетений .

Небольшое количество профессиональных знаний вовсе не означает, что вы не сумеете без посторонней помощи вникнуть в суть вопроса . Необходимо иметь желание и потратить совсем небольшое количество времени на изучение по этой ситуации. Предложенные в этом видео инструкции подробные инструкции могут стать незаменимой подсказкой, которая поможет разрешить проблему и сэкономить средства на обращении к специалисту по данному вопросу. Скорее всего , с его помощью вы поймете , как наилучшим образом действовать в дальнейшем, и какие меры предпринять . С помощью данного видео вы самостоятельно разберетесь во всех тонкостях , потратив на это совсем немного времени.

Скорее всего , с его помощью вы поймете , как наилучшим образом действовать в дальнейшем, и какие меры предпринять . С помощью данного видео вы самостоятельно разберетесь во всех тонкостях , потратив на это совсем немного времени.

Госзакупки и НДС

Об особенностях заключения и исполнения контрактов участниками, применяющими специальный налоговый режим.

НДС — это налог на добавленную стоимость, размер которого чаще всего составляет 20%. Этим налогом облагаются предприятия, находящиеся на общей системе налогообложения и создающие дополнительную рыночную стоимость. Простым языком это предприятия, которые реализуют товар (работы, услуги) по более высокой цене, нежели их себестоимость. Налог вычисляется из разницы между себестоимостью товара и последующей ценой его продажи, то есть выручкой.

В России НДС действует с 1 января 1992 года. Порядок его исчисления и уплаты первоначально был определён законом «О налоге на добавленную стоимость», с 2001 года регулируется главой 21 Налогового кодекса РФ.

Заключение контракта

Согласно части 1 статьи 34 Закона № 44-ФЗ контракт заключается на условиях, предусмотренных извещением об осуществлении закупки или приглашением принять участие в определении поставщика (подрядчика, исполнителя), документацией о закупке, заявкой, окончательным предложением участника закупки, с которым заключается контракт. Исключение составляют случаи, когда в соответствии с Законом № 44-ФЗ извещение об осуществлении закупки или приглашение принять участие в определении поставщика (подрядчика, исполнителя), документация о закупке, заявка, окончательное предложение не предусмотрены.

При формировании ценового предложения участник закупки предлагает цену контракта с учетом всех налогов и сборов, которые он обязан уплатить согласно НК РФ.

Законом № 44-ФЗ не предусмотрено право заказчика корректировки цены контракта (уменьшения на размер НДС), контракт заключается по цене, предложенной победителем закупки.

В соответствии с частью 2 статьи 34 Закона № 44-ФЗ при заключении контракта обязательно в его текст включается положение о том, что цена контракта является твердой и определяется на весь срок его исполнения.

При этом в извещении об осуществлении закупки в обязательном порядке должна содержаться информация о начальной (максимальной) цене контракта (НМЦК, пункт 2 статьи 42 Закона № 44-ФЗ).

В соответствии с письмом Минфина России от 27.12.2017 № 24-03-08/87276, Заказчик при установлении НМЦК должен учитывать все факторы, влияющие на порядок формирования цены: условия, сроки поставки, расходы на перевозку, страхование, уплату таможенных пошлин, налогов и других обязательных платежей.

Согласно пункту 4 статьи 3 Закона № 44-ФЗ участником закупки может быть любое юридическое лицо независимо от его организационно-правовой формы, формы собственности, места нахождения и места происхождения капитала или любое физическое лицо, в том числе зарегистрированное в качестве индивидуального предпринимателя, исключение составляют оффшорные компании. Возможность участия в государственных закупках не ставится в зависимость от применяемой системы налогообложения.

Возможность участия в государственных закупках не ставится в зависимость от применяемой системы налогообложения.

Соответственно организации и ИП, применяющие специальные режимы налогообложения (ЕСХН, ЕНВД, УСН, ПСН), вправе участвовать в государственных и муниципальных закупках наравне с участниками, применяющими основную систему налогообложения (ОСНО), поскольку Законом № 44-ФЗ не установлено никаких ограничений для участников закупок в отношении применяемого ими налогового режима.

Таким образом, требовать пересчета предложенной участником цены Заказчик не вправе.

В соответствии с письмом ФАС России от 18.06.2019 № ИА/50880/19 указание в проекте контракта вариативного условия о цене контракта «включая НДС/НДС не облагается» является обязательным и не зависит от волеизъявления заказчика. И на этапе заключения контракта победитель должен сформировать протокол разногласий, которым следует исключить данную вариативность.

Кроме того, рекомендуем обращать внимание на данный пункт проекта контракта, а в случае наличия однозначной формулировки «включая НДС», направить в адрес заказчика соответствующего запроса на разъяснение положений документации с целью ее корректировки.

Исполнение контракта

Согласно положениям, содержащимся в части 1 статьи 95 Закона № 44-ФЗ цена не может быть уменьшена Заказчиком без согласия исполнителя.

Статья 95 Закона № 44-ФЗ содержит исчерпывающий перечень случаев, когда цена контракта может изменяться, уменьшение на размер НДС в их число не входит. Кроме того, согласно нормам Закона № 44-ФЗ и ГК РФ любое изменение условий контракта возможно только по соглашению сторон.

Только в случае согласия участника закупок Заказчик может подготовить дополнительное соглашение об уменьшении цены контракта на размер НДС, тем самым сохранив данную экономию в своем бюджете.

По общему правилу организации и ИП, применяющие УСН, не признаются плательщиками НДС. Поэтому, в ходе исполнения контракта, они не составляют и не выставляют Заказчику счета-фактуры.

В такой ситуации сумма НДС, которая учтена Заказчиком при определении НМЦК, будет дополнительной прибылью участника закупки.

Как следует из письма ФНС России от 08.112016 №СД-4-3/21119@, в случае, если стоимость контракта в соответствующем пункте контракта указана «включая НДС» и при оплате контракта заказчиком в платежном поручении выделена сумма НДС, но счет-фактура участником закупки не выставлена, т.к. он применяет спецрежим, то и обязанность уплатить НДС в бюджет согласно положениям главы 21 НК РФ не возникает.

Однако, на практике зачастую «недобросовестные» заказчики отказываются подписывать документы о приемке исполненных обязательств, если не выставлена счет-фактура с выделением суммы НДС, ссылаясь на условие контакта о том, что цена включает НДС.

Под угрозой одностороннего расторжения контракта и включения в РНП некоторые исполнители, применяющие УСН, вынуждены выставить счет-фактуру и уплатить НДС, что фактически приводит к двойному налогообложению и дискриминации.

Пунктом 2 части 13 статьи 34 Закона № 44-ФЗ предусмотрена возможность уменьшения суммы, подлежащей уплате заказчиком юридическому лицу или физическому лицу, в том числе зарегистрированному в качестве индивидуального предпринимателя, на размер налогов, сборов и иных обязательных платежей в бюджеты бюджетной системы Российской Федерации, связанных с оплатой контракта, если в соответствии с законодательством Российской Федерации о налогах и сборах такие налоги, сборы и иные обязательные платежи подлежат уплате в бюджеты бюджетной системы Российской Федерации заказчиком.

Это единственный случай, предусмотренный 44-ФЗ, когда в контракт в обязательном порядке включается условие об уменьшении суммы, подлежащей оплате. В указанной норме речь идет именно о размере выплат контрагенту, а не уменьшении цены контракта.

Обращаем внимание, что данная норма относится только к физическим лицам и иностранным лицам (юридическим лицам и индивидуальным предпринимателям), так как иные случаи, когда заказчик может быть налоговым агентом своего исполнителя, действующим законодательством не предусмотрены.

Мнение судей по вопросу НДС

Однако позиция судей с вышеприведенными рекомендациями и разъяснениями ведомств не всегда совпадает. Часть судей следуют вышеперечисленным выводам и выносят решения в пользу поставщиков на УСН, а другая часть становится на сторону заказчика.

В решении Арбитражного суда Ростовской области от 01.12.2015 по делу № А53-24060/2015 суд встал на сторону Заказчика, который в проекте контракта указал сумму победителя электронного аукциона с учетом НДС, не смотря на то, что победитель находился на УСН.

Аналогичное мнение отражено и в решении Арбитражного суда Курганской области от 26.01.2016 по делу № А34-6052/2015.

Помимо этого есть решения и в пользу поставщика, находящегося на упрощенной системе налогообложения.

Постановление ФАС ДВО от 13.08.2013 № Ф03-3381/2013: цена работ по контракту определена в соответствии с результатами открытого аукциона в электронной форме, суд пришел к выводу об отсутствии оснований для изменения цены работ в одностороннем порядке, т.к. заказчик настаивал на уменьшении цены контракта на размер НДС, поскольку подрядчик применяет УСН.

Постановление АС Дальневосточного округа от 19.08.2019 по делу № А73-22807/2018: суд поддержал позицию УФАС и признал незаконным условие контракта о снижении его цены на сумму НДС, если участник, с которым будет заключен контракт, применяет УСН. При этом суды подчеркнули, что контракт по итогам аукциона заключается по цене, предложенной участником закупки, независимо от того, какую систему налогообложения он применяет.

Постановление АС Поволжского округа от 18.06.2019 по делу № А12-25318/2018: «Контракт должен заключаться заказчиком по цене победителя аукциона вне зависимости от применяемой им системы налогообложения. Корректировка (в том числе, уменьшение) заказчиком цены контракта, в зависимости от применения лицом, с которым заключается контракт упрощенной системы налогообложения, Законом о контрактной системе не предусмотрена, и противоречит принципу твердости цены контракта, установленного частью 2 статьи 34 Закона о контрактной системе».

Данная правовая позиция изложена в Определении Верховного суда Российской Федерации от 30.05.2019 № 305-ЭС19-391 по делу № А40-88142/2018: «установленная контрактом стоимость оплаты соответствующих товаров, работ или услуг не соотносится с налоговыми обязательствами победителя, поскольку является обязательством заказчика оплатить контракт в установленном размере при надлежащем его исполнении. Следовательно, налоговые обязательства участника закупки не могут быть регламентированы ни аукционной документацией, ни законодательством о контрактной системе в сфере закупок».

Незаконность действий заказчика по отказу в приемке исполненных обязательств в отсутствие счета-фактуры и указания на размер НДС в накладной подтверждается судебной практикой. Постановление АС Западно-Сибирского округа от 16.08.2019 по делу № А03-16525/2018: суд обязал заказчика принять товар и подчеркнул: независимо от условий контракта поставщик, применяющий УСН, вправе не выставлять счет-фактуру и не указывать НДС в накладной.

Выводы:

- любой участник закупки, в том числе, применяющий налоговый “спецрежим”, вправе участвовать в закупках на общих основаниях;

- при наличии сомнительных формулировок в проекте контракта использовать право направления запроса на разъяснение положений документации;

- контракт заключается и оплачивается заказчиком по цене победителя вне зависимости от применяемой последним системы налогообложения;

- применение победителем закупки “спецрежима” не влечет изменения условий контракта;

- корректировка заказчиком в одностороннем порядке цены контракта, предложенной победителем, не допускается;

- ни при каких условиях не формировать и не выставлять заказчику счета-фактуры, если участник закупки применяет специальный режим.

Налог на заработную плату (работодатели) | Сервис

Срок сдачи

Налог на заработную плату необходимо подавать и уплачивать по графику, который соответствует тому, сколько денег удерживается из зарплаты сотрудников. См. Ниже, чтобы определить вашу частоту подачи заявок.

Ставка налога

3.8712%

для резидентов Филадельфии, или 3,5019% для нерезидентов

Кто платит налог

Городской налог на заработную плату — это налог на заработную плату, комиссионные и другие компенсации. Налог применяется к платежам, которые человек получает от работодателя в обмен на работу или услуги. Все жители Филадельфии должны платить городской налог на заработную плату, независимо от того, где они работают. Нерезиденты, работающие в Филадельфии, также должны платить налог на заработную плату.

Налог применяется к платежам, которые человек получает от работодателя в обмен на работу или услуги. Все жители Филадельфии должны платить городской налог на заработную плату, независимо от того, где они работают. Нерезиденты, работающие в Филадельфии, также должны платить налог на заработную плату.

Работодатели

Все работодатели, расположенные в Пенсильвании, должны зарегистрироваться в городе Филадельфия в течение 30 дней после того, как они стали работодателем либо :

- Житель Филадельфии, или

- Нерезидент Филадельфии, предоставляющий услуги работодателю в Филадельфии.

Работодатели обязаны удерживать налог на заработную плату со всех сотрудников, которые соответствуют этим критериям.

Работодатели и компании по расчету заработной платы также должны подавать W-2 в город Филадельфия.См. Подробности в наших правилах подачи W-2.

Расчетно-кассовые компании

Службы расчета заработной платы, которые переводят платежи по налогу на заработную плату в Филадельфии для своих клиентов, должны производить эти платежи в электронном виде с помощью ACH Credit или Debit. При зачислении вы должны получить установленные у вашего клиента номера городских счетов заработной платы и частоту подачи документов. Клиент, у которого нет номера городского счета для оплаты труда, должен зарегистрировать его через городской веб-сайт eFile / ePay.

При зачислении вы должны получить установленные у вашего клиента номера городских счетов заработной платы и частоту подачи документов. Клиент, у которого нет номера городского счета для оплаты труда, должен зарегистрировать его через городской веб-сайт eFile / ePay.

Компании, занимающиеся расчетом заработной платы, должны следовать спецификациям файла доходов при переводе налогов.Загрузите документ со спецификацией заработной платы для ознакомления с требованиями.

Те, у кого не удерживались налоги

Вы должны зарегистрироваться для учетной записи налога на прибыль, если:

- Вы являетесь резидентом Филадельфии или нерезидентом, работающим в Филадельфии, и

- Ваш работодатель не обязан удерживать налог на заработную плату.

Вы можете зарегистрировать учетную запись для заработка на городском веб-сайте eFile / ePay, используя свой номер социального страхования. Узнайте больше на странице «Налог на прибыль».

Если вам необходимо изменить декларацию по налогу на заработную плату, заполните новую декларацию с обновленной суммой. Поставьте «X» в поле, которое указывает, что форма является измененной декларацией.

Поставьте «X» в поле, которое указывает, что форма является измененной декларацией.

Важные даты

Определение частоты подачи заявок

Если вы являетесь работодателем, частота подачи вами заявок определяется суммой удерживаемого вами налога на заработную плату.

| Сумма удержания | Как часто вы должны подавать налоговую декларацию о заработной плате |

| Менее 350 долл. США в месяц | Ежеквартально |

| Более 350 долларов США, но менее 16 000 долларов США в месяц | Ежемесячно |

| 16000 долларов и более в месяц (двухмесячные вычеты из заработной платы) | В полмесяца |

| 16 000 долл. США в месяц и более | еженедельно |

Раз в месяц и неделю лица, подающие документы, должны отправлять свои платежи по налогу на заработную плату в электронном виде через дебет или кредит Автоматизированной клиринговой палаты (ACH). Узнайте больше на странице форм и инструкций по электронному переводу денежных средств (EFT-ACH).

Узнайте больше на странице форм и инструкций по электронному переводу денежных средств (EFT-ACH).

Периоды без начисления заработной платы

Если у вас нет платежной ведомости за отчетный период, вы должны подать декларацию о нулевом платеже или посетить страницу электронного файла, чтобы сообщить о своем NTL (отсутствие налоговых обязательств) с указанием отсутствия налогов, чтобы предотвратить уведомление лица, не подающего заявку. Любой период без поданной декларации будет классифицирован как не подающий. В результате на налогоплательщика будут наложены судебные иски и штрафы. Работодатели с активными счетами заработной платы и без удержания заработной платы в Филадельфии должны заполнить форму изменения, чтобы аннулировать счет заработной платы.

Налоговые ставки, пени и сборы

Сколько это стоит?

Действует с 1 июля 2020 г .:

3,8712% для резидентов Филадельфии

3,5019% для нерезидентов

Действует с 1 июля 2019 г . :

:

3,8712% для резидентов Филадельфии

3,4481% для нерезидентов

Действует с 1 июля 2018 г .:

3,8809% для резидентов Филадельфии

3,4567% для нерезидентов

Действует с 1 июля 2017 г .:

3.8907% для резидентов Филадельфии

3,4654% для нерезидентов

Что произойдет, если вы не заплатите вовремя?

Если вы не заплатите вовремя, к сумме вашей задолженности будут добавлены пени и штрафы.

Пени и штраф подлежат уплате по любым неуплаченным налогам по ставке, установленной Филадельфийским кодексом 19-509.

Дополнительную информацию о ставках см. На странице «Проценты, штрафы и сборы».

Скидки и льготы

Имеете ли вы право на скидку?

Возврат подоходного налога на заработную плату

Если вы одобрены для освобождения от уплаты налогов в соответствии с графиком SP Пенсильвании 40, вы можете иметь право на возмещение налога на заработную плату в зависимости от вашего дохода. Налогоплательщик (резидент или нерезидент), получивший льготу по налогу на прибыль штата Пенсильвания, уплачивает налог на заработную плату по сниженной ставке 1,5%. Городские власти вернут налог на заработную плату, удержанный работодателем сверх 1,5% скидки.

Налогоплательщик (резидент или нерезидент), получивший льготу по налогу на прибыль штата Пенсильвания, уплачивает налог на заработную плату по сниженной ставке 1,5%. Городские власти вернут налог на заработную плату, удержанный работодателем сверх 1,5% скидки.

Как применять редукцию

Чтобы иметь право на получение ставок, основанных на доходе, вы должны приложить к петиции о возмещении заполненное приложение Pennsylvania Schedule SP. Город Филадельфия проверит, соответствует ли ваш Schedule SP данным штата.

Резиденты не из Пенсильвании, которые работают в Филадельфии, но не подают налоговую декларацию о доходах в Пенсильвании, должны приложить подписанную копию своей государственной налоговой декларации, чтобы иметь право на использование ставок, основанных на доходах.

Возмещение за время, отработанное за пределами Филадельфии

Если вы заплатите больше налога на заработную плату, чем причитается, вы можете подать иск о возврате излишка суммы. Это может произойти, если вы нерезидент и ваш работодатель удерживает налог на заработную плату за время, проведенное вами за пределами Филадельфии. Чтобы получить обратно эту часть налога на заработную плату, вам нужно будет запросить возврат.

Это может произойти, если вы нерезидент и ваш работодатель удерживает налог на заработную плату за время, проведенное вами за пределами Филадельфии. Чтобы получить обратно эту часть налога на заработную плату, вам нужно будет запросить возврат.

Можно ли освободить вас от уплаты налога?

Некоторые формы дохода освобождены от налога на заработную плату.К ним относятся:

- Стипендия, полученная в рамках программы на получение степени, по которой вы не предоставляете услуги

- Пенсионные выплаты

- Пособия, вытекающие из Закона о компенсации рабочим

- Оплата и надбавки за действительную военную службу

- Пособие по смерти

- Оплачиваемые работодателем взносы по медицинскому страхованию (равномерно выплачиваются всем сотрудникам)

- Гонорары свидетелей и присяжных

- Пособия по болезни или нетрудоспособности

- Поступления по полисам страхования жизни

Как платить

Если вы являетесь сотрудником компании, расположенной в Пенсильвании, налог на заработную плату будет автоматически удерживаться из вашей зарплаты и выплачиваться вашим работодателем городу Филадельфия.

Если вы являетесь работодателем , вам нужно будет подать заявление и уплатить налог на заработную плату в соответствии с графиком, который соответствует суммам, которые вы удерживаете. Если вы используете внешнюю службу расчета заработной платы, вы должны подать и уплатить налог в электронном виде.

Годовая сверка

Пишите на:

Департамент Филадельфиивыручки

P.O. Box 1670

Philadelphia, PA

19105

Верх

Налог на чистую прибыль | Сервис

Срок сдачи

15 апреля и 15 июня

каждого года

Ставка налога

Для 2020 налогового года:

3. 8712% от чистой прибыли (резидент)

8712% от чистой прибыли (резидент)

3,5019% от чистой прибыли (нерезидент)

Кто платит налог

Налог на чистую прибыль (NPT) налагается на чистую прибыль от торговли, бизнеса, профессии, предприятия или другой деятельности посредством:

- Жители Филадельфии, даже если их бизнес ведется за пределами Филадельфии.

- Нерезиденты, ведущие бизнес в Филадельфии.

Компании должны платить налог на чистую прибыль, если они организованы как:

- Физические лица (ИП)

- Партнерские отношения

- Ассоциации

- Общества с ограниченной ответственностью (ООО)

- Имущество или трасты

Аренда недвижимости в большинстве случаев считается операцией бизнеса.

Возврат должен быть подан, даже если понесены убытки. Если декларация не подана, налагаются штрафные санкции.

Если декларация не подана, налагаются штрафные санкции.

Обратите внимание, что NPT не заменяет чистую часть дохода от налога на прибыль и поступления (BIRT). Однако вы можете получить кредит по NPT на основе суммы налога, причитающегося с вашего BIRT.

Если вам необходимо изменить декларацию NPT, заполните новую налоговую декларацию с обновленной суммой. Поставьте «X» в поле, которое указывает, что форма является измененной декларацией.

Важные даты

Документы по налогу на чистую прибыль подаются ежегодно, но платежи по расчетному налогу за текущий год подлежат оплате дважды в год.Первый платеж должен быть произведен 15 апреля каждого года, а второй платеж — до 15 июня. Каждый платеж должен составлять 25% налога на чистую прибыль предыдущего года.

Вы должны подать декларацию, даже если у вашего бизнеса общий убыток и налог не взимается.

Налоговые ставки, пени и сборы

Сколько это стоит?

На 2020 налоговый год:

3,8712% для резидентов Филадельфии

3,5019% для нерезидентов

Для 2019 налогового года:

3. 8712% для резидентов Филадельфии

8712% для резидентов Филадельфии

3,4481% для нерезидентов

На 2018 налоговый год:

3,8809% для резидентов Филадельфии

3,4567% для нерезидентов

На 2017 налоговый год:

3,8907% для резидентов Филадельфии

3,4654% для нерезидентов

Что произойдет, если вы не заплатите вовремя?

Если вы не заплатите вовремя, к сумме вашей задолженности будут добавлены пени и штрафы.

Дополнительную информацию о ставках см. На странице «Проценты, штрафы и сборы».

Для налоговых платежей нет продлений, но вы можете подать заявку на продление для подачи декларации.

Вы можете получить 60-дневное продление (до 15 июня), заполнив купон на продление. Вы должны посетить наш веб-сайт платежей, чтобы распечатать индивидуальный купон на продление срока оплаты.

Если вы получили федеральное продление на шесть месяцев, вам будет предоставлено дополнительное время для подачи ДНЯО. Период продления для подачи декларации не может превышать дату окончания федерального периода продления.

Период продления для подачи декларации не может превышать дату окончания федерального периода продления.

Скидки и льготы

Имеете ли вы право на скидку?

Чтобы иметь право на уплату налога на чистую прибыль по сниженным ставкам на основе дохода, вы должны иметь право на участие в Программе прощения налогов штата Пенсильвания. Эта программа доступна для работающих семей, которые платили подоходный налог в течение года и соответствуют определенным требованиям для получения дохода в зависимости от размера семьи и семейного положения.

Цена снижена

Сниженная ставка дохода для резидентов и нерезидентов составляет 1.5%.

Сниженные ставки для резидентов

На 2020 налоговый год = 1,5000% (0,015000)

Для 2019 налогового года = 3,3712% (0,033712)

Для 2018 налогового года = 3,3809% (0,033809)

С 1 июля 2017 г. по 31 декабря 2017 г. = 3,3907% (0,033907)

по 31 декабря 2017 г. = 3,3907% (0,033907)

Для 1 января 2017 г. по июнь 30, 2017 = 3,4004% (0,034004)

Сниженные ставки для нерезидентов

На 2020 налоговый год = 1,5000% (0,015000)

Для 2019 налогового года = 2.9481% (0,029481)

Для 2018 налогового года = 2,9567% (0,029567)

С 1 июля 2017 г. по 31 декабря 2017 г. = 2,9654% (0,029654)

С 1 января 2017 г. по 30 июня 2017 г. = 2,9741% (.029741)

Как подать заявку на снижение

Чтобы иметь право на получение ставок, основанных на доходе, вы должны приложить к своей налоговой декларации на чистую прибыль заполненную Таблицу SP штата Пенсильвания за соответствующий налоговый год. Город Филадельфия проверит, соответствует ли ваш Schedule SP данным штата.

Резиденты не из Пенсильвании, которые работают в Филадельфии, но не подают налоговую декларацию о доходах в Пенсильвании, должны приложить подписанную копию своей государственной налоговой декларации, чтобы иметь право на использование ставок, основанных на доходах.

Можно ли освободить вас от уплаты налога?

Корпорации освобождены от налога на чистую прибыль.

Как платить

Подайте и оплатите онлайн

Вы можете подавать декларации NPT и производить платежи через городской сайт eFile / ePay.Начиная с платежей, подлежащих уплате в апреле 2018 года за 2017 налоговый год, налогоплательщики, имеющие задолженность по налогу на чистую прибыль в размере 5000 долларов США или более, должны платить эти налоги в электронном виде.

Отправьте возврат по почте

Отправьте возврат по адресу:

Департамент доходов Филадельфии

P. O. Box 1660

O. Box 1660

Philadelphia, PA

19105-1660

Оплата по почте

Отправляйте все платежи с купоном на адрес:

Налоговое управление Филадельфии,

P.O. Box 1393

Филадельфия, Пенсильвания

19105–1393

Запросить возврат по электронной почте

Отправьте запрос на возврат и возврат по адресу:

Департамент Филадельфиивыручки

P.O. Box 1137

Philadelphia, PA

19105–1137

Верх

Обзор налогов на прирост капитала

Основные выводы

При сравнении ставок налога на прирост капитала и ставок налога на доход от труда следует учитывать все уровни налогов, применяемых к приросту капитала.

Налоговый режим дохода от капитала, например от прироста капитала, часто рассматривается как налоговый льготный.Однако налоги на прирост капитала накладывают двойной налог на корпоративный доход, и налогоплательщики часто платят налог на прибыль с вложенных денег.

Налоги на прирост капитала создают предубеждение против сбережений, что поощряет текущее потребление над сбережениями и ведет к более низкому уровню национального дохода.

Налоговый кодекс в настоящее время настроен против сбережений и инвестиций; Повышение ставки налога на прирост капитала добавило бы предубеждения против сбережений и уменьшило бы национальный доход.

Введение

Налоговый режим дохода от капитала, например от прироста капитала, часто рассматривается как налоговый льготный. Однако, если рассматривать в контексте всей налоговой системы, существует налоговая предвзятость в отношении дохода, такого как прирост капитала. Это связано с тем, что налоги на сбережения и инвестиции, такие как налог на прирост капитала, представляют собой дополнительный уровень налога на доход с капитала после корпоративного подоходного налога и индивидуального подоходного налога.

Это связано с тем, что налоги на сбережения и инвестиции, такие как налог на прирост капитала, представляют собой дополнительный уровень налога на доход с капитала после корпоративного подоходного налога и индивидуального подоходного налога.

При нейтральной налоговой системе каждый доллар дохода будет облагаться налогом только один раз.В настоящее время налоговый кодекс предусматривает нейтральный подход к некоторым формам сбережений, таким как 401 (k) s и индивидуальные пенсионные счета, но сберегательная и инвестиционная деятельность вне этих договоренностей не регулируется нейтральным налоговым режимом. [1]

Прирост капитала облагается несколькими уровнями налогов, и, кроме того, прирост не корректируется с учетом инфляции. Это означает, что инвесторы могут облагаться налогом на прирост капитала, возникающий из-за повышения уровня цен, а не реальной прибыли.

Налог на прирост капитала влияет не только на акционеров; есть последствия для всей экономики.Налоги на прирост капитала могут быть особенно вредными для предпринимателей, и поскольку они уменьшают отдачу от сбережений, они поощряют немедленное потребление, а не сбережения.

Законодатели должны учитывать все уровни налогов, которые применяются к приросту капитала и другим типам сбережений и доходов от инвестиций, при оценке их налогового режима. Учитывая важность национальных сбережений для экономики, повышение налогов на сбережения было бы ошибочным.

В этом документе рассматривается налоговый режим прироста капитала в соответствии с действующим законодательством, а затем обсуждаются причины более низких ставок, а также экономические соображения и соображения доходов при изменении ставок налога на прирост капитала.

Структура налога на прирост капитала

Прирост или убытки от прироста капитала относятся к увеличению или уменьшению стоимости основных средств между моментом его покупки и моментом его продажи. Основные активы обычно включают все, чем человек владеет и использует в личных целях, для удовольствия или инвестирования, включая акции, облигации, дома, автомобили, драгоценности и предметы искусства [2]. Цена покупки основного капитала обычно упоминается как основа актива. Когда актив продается по цене, превышающей его базовую цену, это приводит к приросту капитала; когда актив продается по цене ниже его базовой стоимости, это приводит к убыткам капитала.

Когда актив продается по цене, превышающей его базовую цену, это приводит к приросту капитала; когда актив продается по цене ниже его базовой стоимости, это приводит к убыткам капитала.

В Соединенных Штатах, когда человек реализует прирост капитала, то есть продает основной актив с целью получения прибыли, он сталкивается с налогом на прибыль. Ставки налога на прирост капитала различаются в зависимости от двух факторов: как долго актив удерживался и размер дохода, который получает налогоплательщик.

Если актив удерживался менее одного года, а затем продан с целью получения прибыли, он классифицируется как краткосрочный прирост капитала и облагается налогом как обычный доход. Если актив удерживался более одного года, а затем был продан с целью получения прибыли, он классифицируется как долгосрочный прирост капитала.В таблице 1 показаны налоговые ставки, применимые к долгосрочному приросту капитала в 2019 налоговом году [3]. Пороговые значения дохода для ставок налога на прирост капитала в долгосрочной перспективе индексируются с учетом инфляции. Однако пороговые значения для 3,8-процентного налога на чистый инвестиционный доход (NIIT), дополнительного налога, который применяется к долгосрочному приросту капитала, не установлены. Кроме того, NIIT также применяется к краткосрочному приросту капитала.

Однако пороговые значения для 3,8-процентного налога на чистый инвестиционный доход (NIIT), дополнительного налога, который применяется к долгосрочному приросту капитала, не установлены. Кроме того, NIIT также применяется к краткосрочному приросту капитала.

Источник: «Налоговые группы 2019», Налоговый фонд и IRS, номер темы 559 | ||||

| Для не состоящих в браке | Для состоящих в браке лиц, подающих совместную декларацию | Главам домохозяйств | ||

|---|---|---|---|---|

| Налогооблагаемый доход свыше | ||||

| 0% | $ 0 | $ 0 | $ 0 | |

| 15% | $ 39 375 | $ 78 750 | 52 750 долл. США | |

| 20% | 434 550 долларов США | $ 488 850 | $ 461 700 | |

| Дополнительный налог на чистый инвестиционный доход | ||||

3. 8% 8% | MAGI более 200000 долларов США | MAGI больше $ 250 000 | MAGI более 200000 долларов США | |

Помимо федеральных налогов на прирост капитала, большинство штатов взимают подоходный налог, который применяется к приросту капитала. На уровне штата подоходный налог на прирост капитала варьируется от 0 процентов до 13,3 процента. [4] Это означает, что долгосрочный прирост капитала в Соединенных Штатах может достигать максимальной предельной ставки в 37,1 процента.

Если актив продается по цене ниже его базовой стоимости, что приводит к убытку капитала, налогоплательщики могут использовать этот убыток для компенсации прироста капитала.Если капитальные убытки превышают прирост капитала, налогоплательщики могут вычесть разницу в своей налоговой декларации, чтобы компенсировать до 3000 долларов налогооблагаемого дохода в год или 1500 долларов при раздельной регистрации брака [5]. Если общая сумма чистого убытка капитала превышает лимит, ее можно перенести в налоговую декларацию следующего года. [6]

[6]

Исключение жилого фонда, занимаемого собственником

В настоящее время налоговый кодекс предусматривает освобождение от прироста капитала, связанного с продажей домов, занимаемых владельцами [7]. Индивидуальные заявители могут исключить до 250 000 долларов, а состоящие в браке заявители — до 500 000 долларов, если заявители проживали в доме не менее двух из предыдущих пяти лет.Освобождение от налога можно использовать только один раз в два года.

Это исключение распространяет нейтральный налоговый режим на часть прироста капитала, но не делает это одинаково для всех налогоплательщиков. Как объяснялось в предыдущем отчете налогового фонда:

Фиксированная сумма освобождения защищает фиксированную сумму прибыли, независимо от суммы продажной цены, вызванной инфляцией. Освобождение от налогов может чрезмерно или недостаточно компенсировать инфляционную часть прибыли и, следовательно, является несовершенной компенсацией инфляции, если такова цель.

Тем не менее, он распространяет нейтральный налоговый режим сбережения и потребления на инвестиции в дом. Фактически, дом покупается с доходом после уплаты налогов, а ежегодное предоставление жилья и продажная цена не облагаются налогом, как в случае с ИРА Рота. Для людей, которые переезжают достаточно часто, текущая политика скрывает от дома больше, чем можно было бы покрыть за счет индексации. Люди, которые остаются в одном доме на протяжении многих десятилетий или которые купили дорогие дома, на которые последующий рост цен является значительным в долларовом выражении, могут обнаружить, что они получили прибыль больше, чем суммы, освобожденные от налога.Эти домовладельцы выиграют от дополнительной индексации исходной стоимости и любых улучшений, внесенных за эти годы [8].

Прирост капитала в поместье

Политика, называемая повышением базиса, снижает налоговые обязательства по налогу на прирост капитала в отношении имущества, переданного наследнику. Когда лицо оставляет собственность наследнику, стоимостная основа актива получает «повышенную» основу для отражения его справедливой рыночной стоимости на момент смерти первоначального владельца, что исключает любое увеличение стоимости, имевшее место во время первоначального продолжительность жизни владельца от налога на прирост капитала. [9]

[9]

Эта политика отговаривает налогоплательщиков от реализации прироста капитала, вместо этого стимулируя их удерживать прирост капитала до самой смерти. Эта политика, считающаяся налоговыми расходами, позволяет налогоплательщикам полностью исключить прибыль на сбережения из налога на прирост капитала. Однако повышение базиса также предотвращает двойное налогообложение, которое могло бы произойти, если бы наследники задолжали как налог на прирост капитала, так и налог на наследство по одному и тому же активу. Прекращение увеличения базиса без проведения реформ налога на прирост капитала приведет к увеличению стоимости капитала и приведению этих доходов к экономии на нескольких уровнях налогообложения.[10]

Следует ли по-другому облагать налогом прирост капитала?

Часто проводятся сравнения между ставками налога на долгосрочный прирост капитала и ставками налога, которые применяются к обычному доходу, с призывом уравнять эти две ставки. Однако несколько факторов, обсуждаемых ниже, приводят к другому выводу.

Двойной налог на корпоративный доход

В настоящее время максимальная предельная ставка налога на обычный доход составляет 37 процентов, а максимальная предельная ставка налога на долгосрочный прирост капитала — 23.8 процентов. Однако налог на прирост капитала следует рассматривать как двойной налог; таким образом, одним из оправданий более низкой ставки является то, что доход от прироста капитала зарабатывается в среде, где уже применяются другие налоги. [11]

Налогообложение прироста капитала предусматривает двойной налог на прибыль корпораций. Прежде чем акционеры столкнутся с налогами, бизнес сначала столкнется с налогом на прибыль. Бизнес платит 21% корпоративного подоходного налога с прибыли; таким образом, когда акционер платит свой уровень налога, он делает это с дивидендов или прироста капитала, распределяемых из прибыли после уплаты налогов.

Предположим, что налогоплательщик из верхней налоговой категории получает 100 долларов инвестиционного дохода. Такой налогоплательщик будет должен 23,80 доллара США в виде налогов с этого инвестиционного дохода. Но можно легко упустить из виду, что 100 долларов инвестиционного дохода уже облагались налогом на корпоративном уровне — эти 100 долларов начинались как 126,58 доллара для корпорации при ставке корпоративного налога в размере 21%.

Такой налогоплательщик будет должен 23,80 доллара США в виде налогов с этого инвестиционного дохода. Но можно легко упустить из виду, что 100 долларов инвестиционного дохода уже облагались налогом на корпоративном уровне — эти 100 долларов начинались как 126,58 доллара для корпорации при ставке корпоративного налога в размере 21%.

Корпорация заплатила 26,58 долларов федеральных налогов от имени инвестора, а оставшиеся 100 долларов были переданы акционеру и снова обложены налогом.Таким образом, общая сумма налогов составляет 50,38 доллара США на 126,58 доллара США, или фактическая ставка налога составляет 39,8 процента.

Помимо корпоративного подоходного налога, обычно, прежде чем инвестировать свои деньги, физическое лицо уже уплатило с них обычный подоходный налог. Это уменьшает сумму денег, которую налогоплательщик должен инвестировать, тем самым косвенно облагая инвестиции федеральными налогами. Налогообложение прироста капитала создает дополнительный налог к налогам на заработную плату и доход от бизнеса. [12] Но поскольку люди могут отложить реализацию прироста капитала, это снижает эффективную налоговую ставку, с которой они сталкиваются, поскольку отсрочка снижает приведенную стоимость налогового бремени.[13]

[12] Но поскольку люди могут отложить реализацию прироста капитала, это снижает эффективную налоговую ставку, с которой они сталкиваются, поскольку отсрочка снижает приведенную стоимость налогового бремени.[13]

Завышенная стоимость основных средств

Как упоминалось ранее, налог на прирост капитала взимается, когда основной актив продается по цене, превышающей его базовую цену. В соответствии с действующей налоговой системой прирост капитала не корректируется с учетом инфляции, то есть физические лица платят налог на доход плюс любой прирост капитала в результате повышения уровня цен [14]. Инфляционная прибыль не означает реального увеличения благосостояния, поэтому налоги на инфляционную прибыль являются налогами на «фиктивный» доход, что увеличивает эффективную ставку налога на сбережения и инвестиции.

В предыдущем отчете Налогового фонда «Инфляция может вызвать бесконечную эффективную ставку налога на прирост капитала», следующий пример используется для иллюстрации проблемы, вызванной отсутствием корректировки прироста капитала с учетом инфляции:

Когда физическое лицо покупает акции, а затем продает их для получения прибыли, они должны платить налог с этого дохода.

Например, предположим, что человек приобрел в 1980 году акцию, которая в среднем стоила 7,51 доллара, и продает эту акцию в 2013 году за 100 долларов [15]. В результате он получил прирост капитала в размере 92 долларов.49 и должны уплатить налог в размере 23,8% [16] в размере 22,01 доллара США с этой номинальной прибыли. Однако, поскольку в этот период была инфляция, реальная прибыль составила всего 78,79 доллара. Это означает, что налогоплательщик заплатил эффективную ставку 27,9 процента от реальной прибыли [17].

В других случаях на инфляцию может приходиться 100 процентов причитающегося налога на прирост капитала; кроме того, инфляция может привести к получению номинальной прибыли, несмотря на понесенные убытки капитала в реальном выражении [18]. В конечном итоге более низкая ставка на прирост капитала не снижает проблему инфляции, поскольку налогоплательщики по-прежнему несут налоговые обязательства независимо от того, получили они реальную прибыль или реальные убытки.

Соображения по экономике и доходам

Налог на прирост капитала создает предубеждение против сбережений. Когда к одному и тому же доллару применяется несколько уровней налога, как в случае с приростом капитала, это искажает выбор между немедленным потреблением и сбережением, смещая его в сторону немедленного потребления, поскольку несколько уровней сводят прибыль после уплаты налогов к сбережениям.

Предположим, человек зарабатывает 1000 долларов и платит с этого дохода индивидуальный подоходный налог. Теперь человек стоит перед выбором: следует ли мне сохранить деньги после уплаты налогов или потратить их? Если вы потратите их сегодня на товар или услугу, это, скорее всего, приведет к уплате государственного или местного налога с продаж.Однако его сбережение означало бы уплату дополнительного налога, такого как налог на прирост капитала, плюс налог с продаж, когда деньги в конечном итоге используются для покупки товара или услуги. Этот второй уровень налога снижает потенциальную прибыль, которую вкладчик может заработать на своих сбережениях, тем самым смещая решение в сторону немедленного потребления, а не сбережений. Немедленно потратив деньги, можно избежать второго уровня налогообложения.

Немедленно потратив деньги, можно избежать второго уровня налогообложения.

В целом Америка не копит достаточно для финансирования своих внутренних инвестиций; иностранные сбережения составляют разницу.[19] В США инвестиции опережают сбережения, потому что иностранные вкладчики финансируют инвестиции, которые американские вкладчики не могут себе позволить. Если возврат к сбережениям для вкладчиков США уменьшится, сбережения США уменьшатся, и иностранные вкладчики предоставят дополнительные средства при прочих равных. Это приведет к уменьшению владения американскими вкладчиками активами в США и уменьшению национального дохода. И наоборот, увеличение сбережений вкладчиков США повысит национальный доход.

Последствия для предпринимательской деятельности

Анализ данных Федеральной резервной системы, сделанный Уильямом М.Джентри указывает, что предпринимательские активы составляют большую долю в совокупном портфеле домохозяйств, чем налогооблагаемые активы корпоративных акций [20]. Другими словами, существует относительно большой запас нереализованного прироста капитала, связанный с предпринимательскими предприятиями, по сравнению с корпоративными акциями — предпринимательские активы составляют почти 17 процентов от общего портфеля домохозяйств [21].

Другими словами, существует относительно большой запас нереализованного прироста капитала, связанный с предпринимательскими предприятиями, по сравнению с корпоративными акциями — предпринимательские активы составляют почти 17 процентов от общего портфеля домохозяйств [21].

Предпринимательство предполагает риск; но многие из этих рискованных инвестиций не приносят успеха, а те, которые часто начинаются с убытков в течение определенного периода, прежде чем стать прибыльными.[22] Поскольку налог на прирост капитала является налогом в дополнение к налогам на заработную плату и доход от бизнеса, налог на прирост капитала является асимметричным налогом на успешные предпринимательские предприятия. [23] Кроме того, налог на прирост капитала является асимметричным в том смысле, что он немедленно облагает налогом прибыль, в то время как потери капитала не приводят к немедленной налоговой выгоде.

Налог на прирост капитала не является нейтральным. Исследования показывают, что налоги на прирост капитала могут повлиять на решение начать бизнес, как и когда предприниматели покидают свой бизнес, а также на способность привлекать средства от внешних инвесторов. [25]

[25]

Эффект реализации

Прирост капитала и доход от дивидендов составляют относительно небольшую долю личного дохода, что означает, что изменение ставок оказывает относительно небольшое влияние на общий доход, полученный за счет индивидуального подоходного налога. Например, в 2016 году прирост капитала составлял всего 8,4 процента дохода, указанного в налоговых декларациях, то есть прирост капитала составляет небольшую часть базы индивидуального подоходного налога. [26] Кроме того, из-за эффекта реализации увеличение нормы прироста капитала может привести к немедленному снижению дохода.[27]

Поскольку прирост капитала облагается налогом только тогда, когда он реализован, налогоплательщики могут выбирать, когда они платить налоги на прирост капитала, что делает их значительно более чувствительными к налоговым изменениям, чем другие виды доходов. [28] Более высокие ставки налога на прирост капитала заставляют инвесторов реже продавать свои активы, что приводит к уменьшению налогообложения, известному как эффект реализации или блокировки. [29] Эта взаимосвязь между ставками налога на прирост капитала и реализованным приростом капитала показана на диаграмме ниже.

[29] Эта взаимосвязь между ставками налога на прирост капитала и реализованным приростом капитала показана на диаграмме ниже.

Однако такие предложения, как наценка до рыночной цены, сделают эффект реализации несущественным. Это связано с тем, что при рыночной стоимости годовая прибыль, связанная с активами, будет облагаться налогом независимо от того, осознают ли владельцы прибыль. Рейтинговый член финансового комитета Сената Рон Уайден (D-OR) объявил, что он разрабатывает предложение по рыночным ценам для налогообложения годовой прибыли от активов, принадлежащих миллионерам и миллиардерам. [30]

Заключение

Нейтральный налоговый кодекс облагает налогом каждый доллар дохода только один раз.Налоги на прирост капитала создают бремя для сбережений, потому что они являются дополнительным слоем налогов на данный доллар дохода. Ставку налога на прирост капитала нельзя напрямую сравнивать со ставками индивидуального подоходного налога, поскольку дополнительные уровни налога, которые применяются к доходу от прироста капитала, также должны быть частью обсуждения.

Повышение налогов на доход от капитала усилит налоговую предвзятость по отношению к сбережениям, оттолкнет американцев от сбережений и приведет к снижению национального дохода.

Банкноты

[1] Эрика Йорк, «Сложное налогообложение пенсионных счетов Америки», Tax Foundation, 22 мая 2018 г., https: // taxfoundation.org / пенсионные счета-налогообложение /.

[2] Налоговая служба, публикация 550.

[3] Существуют и другие правила для определенных типов прироста капитала. Например, чистый прирост капитала от продажи предметов коллекционирования, таких как монеты или произведения искусства, облагается налогом по максимальной ставке 28 процентов. См. Службу внутренних доходов, «Тема № 409 — Прирост и убыток капитала», https://www.irs.gov/taxtopics/tc409.

[4] Джаред Вальчак, Скотт Дренкард и Джозеф Бишоп-Хенчман, Государственный индекс налогового климата для бизнеса 2019 , Tax Foundation, сентябрь.26 августа 2018 г., https://taxfoundation. org/publications/state-business-tax-climate-index/.

org/publications/state-business-tax-climate-index/.

[5] Служба внутренних доходов, «Полезные факты о приросте и убытке капитала», https://www.irs.gov/newsroom/helpful-facts-to-know-about-capital-gains-and-losses.

[6] Там же.

[7] См. Стивен Дж. Энтин, «Как стать реальным путем индексации прироста капитала с учетом инфляции», Tax Foundation, 6 марта 2018 г., https://taxfoundation.org/inflation-adjusting-capital-gains/.

[8] Там же.

[9] Скотт Истман, «Компромиссы отмены повышения базиса», Налоговый фонд, 13 марта 2019 г., https://taxfoundation.org/step-up-in-basis/.

[10] Там же.

[11] Tax Foundation, Варианты реформирования Налогового кодекса Америки , 6 июня 2016 г., 26, https://files.taxfoundation.org/20170130145208/TF_Options_for_Reforming_Americas_Tax_Code.pdf.

[12] Уильям М. Джентри, «Налогообложение прироста капитала и предпринимательство», Центр исследований политики Американского совета по формированию капитала, март 2016 г. , 23, https: // www.law.upenn.edu/live/files/5474-capital-gains-taxation-and-entrepreneurship-march.

, 23, https: // www.law.upenn.edu/live/files/5474-capital-gains-taxation-and-entrepreneurship-march.

[13] См. Кайл Померло, «Влияние индексации прироста капитала на инфляцию для экономики и бюджета», Налоговый фонд, 4 сентября 2018 г., https://taxfoundation.org/economic-budget-impact-indexing-capital-gains- инфляция /.

[14] Кайл Померло, «Как можно встретить бесконечную эффективную ставку налога на прирост капитала», Tax Foundation, 7 января 2015 г., https://taxfoundation.org/how-one-can-face-infinite-effective -налог-ставка-прирост капитала /.

[15] Это предполагает, что акции росли с той же скоростью, что и S&P 500 в течение этого 10-летнего периода.

[16] По состоянию на 1 января 2013 г. максимальная ставка налога на прирост капитала составляла 23,8%. Это гипотетическое предположение предполагает, что AGI налогоплательщика превышает 200 000 долларов.

[17] Эффективная ставка находится путем деления налога в размере 22,01 доллара на реальную прибыль в размере 78,79 доллара.

[18] Кайл Померло, «Инфляция может привести к бесконечной эффективной ставке налога на прирост капитала».

[19] Алан Коул, «Утрата будущего: упадок U.S. Сбережения и инвестиции », Налоговый фонд, 1 октября 2014 г., https://taxfoundation.org/losing-future-decline-us-saving-and-investment.

[20] Кайл Померло, «Влияние индексации прироста капитала на инфляцию на экономику и бюджет», 4.

[21] Там же, 9.

[22] Бюро статистики труда, «Предпринимательство и экономика США», https://www.bls.gov/bdm/entrepreneurship/bdm_chart3.htm.

[23] Уильям М. Джентри, «Налогообложение прироста капитала и предпринимательство», 25.

[24] Кайл Померло, «Свидетельство: Налоговый кодекс как барьер для предпринимательства», Налоговый фонд, 15 февраля 2017 г., https://taxfoundation.org/tax-code-barrier-entrepreneurship/.

[25] Там же, 26.

[26] Роберт Беллафиоре, «Источники личного дохода, 2016 г. Обновление», 11 сентября 2018 г., Налоговый фонд, https://taxfoundation. org/sources-of-personal-income-2016/.

org/sources-of-personal-income-2016/.

[27] См. Предложение 2 у Кайла Померло и Хуакуна Ли: «Насколько вырастет доход при максимальной налоговой ставке в 70%? Первоначальный анализ », Налоговый фонд, январь.14, 2019, https://taxfoundation.org/70-tax/.

[28] Там же.

[29] Майкл Шайлер, «Последствия прекращения налоговых расходов и снижения ставок индивидуального подоходного налога», Tax Foundation, 30 сентября 2013 г., https://taxfoundation.org/effects-terminating-tax-expenditures-and-cutting -индивидуальные-ставки-подоходного налога /.

[30] Комитет по финансам Сената США, «Wyden представит план по обеспечению того, чтобы богатые выплачивали свою справедливую долю», 2 апреля 2019 г., https://www.finance.senate.gov/ranking-members-news/wyden- чтобы-раскрыть-план-гарантировать-богатые-платят-свою-справедливую-долю-.

Подоходный налог 1099G Информация — Отдел страхования от безработицы

Форма 1099-G «Заявление для получателей определенных государственных платежей» выдается любому лицу, получившему пособие по страхованию от безработицы (UI) штата Мэриленд за предыдущий календарный год. 1099-G отражает суммы выплаты пособий по системе UI штата Мэриленд, которые были выплачены в течение этого календарного года. Это может отличаться от недели безработицы, за которую выплачивались пособия.

1099-G отражает суммы выплаты пособий по системе UI штата Мэриленд, которые были выплачены в течение этого календарного года. Это может отличаться от недели безработицы, за которую выплачивались пособия.

1099-G должны быть отправлены по почте до 31 января за предыдущий календарный год. К 31 января 2021 года Подразделение поставит 1099-G на 2020 календарный год. К 31 января 2021 года Дивизион отправит 1099-G на 2020 календарный год.

1099-G не доступны до середины января 2021 года. 1099-G выдаются только лицу, которому были выплачены пособия.Если вы переехали после подачи заявки на получение пособия по безработице, ваш 1099-G НЕ может быть отправлен почтовой службой США . Блок BPC не может обновить ваш почтовый адрес. Вы должны обновить свой почтовый адрес, обновив свою личную информацию на портале BEACON, в мобильном приложении Maryland Unemployment Insurance для заявителей или связавшись с агентом по претензиям по телефону 667-207-6520.

Вы можете выбрать получение 1099-G в электронном виде, предоставив свое согласие через портал BEACON или мобильное приложение.Ваш 1099-G будет доступен в электронном виде на вашем портале BEACON. Если после выпуска 1099-G в середине января 2021 года вы хотите, чтобы дубликат был отправлен по почте на ваш физический адрес, вы можете получить его, отправив запрос через Департамент труда Мэриленда — Отдел контроля над выплатой пособий (BPC). на [email protected].

Найдите информацию о ДЕНЕЖНОЙ кампании штата Мэриленд с указанием мест для БЕСПЛАТНОЙ налоговой подготовки или информацию о том, как получить финансовую помощь в покрытии расходов на медицинское страхование через Maryland Health Connection.

- Получу ли я 1099-G от Министерства труда Мэриленда по страхованию от безработицы, полученное мной в прошлом году или в предыдущие годы?

- Нужно ли сообщать информацию о льготах UI для федерального подоходного налога и налога штата?

- Нужна ли мне форма 1099-G для подачи налоговой декларации?

- Что такое федеральный идентификационный номер плательщика?

- Могу ли я использовать один и тот же идентификационный номер плательщика для федеральных налоговых форм и налоговых деклараций штата?

- Если у меня есть вопросы относительно информации о моем 1099G, как мне связаться с кем-нибудь из страховых компаний по безработице?

- Если я верну полученное мной пособие, получу ли я 1099-G?

- Что делать, если я считаю, что сумма, указанная в 1099-G, неверна?

- Что мне делать, если я не получал 1099-G в последние или прошлые годы?

- Как мне получить дубликат 1099-G?

- Что делать, если я меняю адрес?

- Когда отправляются формы 1099-G?

- Что делать, если я не могу дозвониться по телефону: 410-767-2404 или 1-800-827-4839?

- Я получил 1099-G от Отдела страхования по безработице Мэриленда, но я не подавал заявление на пособие по безработице в 2020 году.

Что я должен делать? Будет ли я нести ответственность за уплату налогов с пособий, которые я никогда не получал?

Что я должен делать? Будет ли я нести ответственность за уплату налогов с пособий, которые я никогда не получал? - Я получил форму 1099, в которой указано, что я получил пособие по безработице от штата, отличного от Мэриленда. Ваш офис может мне помочь?

- Могу ли я получить обратно удержанные налоги?

Получу ли я 1099-G от Министерства труда Мэриленда по страхованию от безработицы, полученное мной в прошлом году или в предыдущие годы?

Если вы получали пособие по безработице в течение любого календарного года, заканчивающегося 31 декабря (с 1 января по 31 декабря), вы получите 1099-G только за этот год.Он будет отправлен до 31 января следующего года. 1099-G будет отправлен по адресу, указанному в Министерстве труда Мэриленда. Убедитесь, что ваш почтовый адрес актуален.

Если вы хотите запросить дубликат 1099-G за предыдущие годы, отправьте запрос в отдел контроля за выплатой пособий (BPC) Департамента труда штата Мэриленд по адресу dlui1099-labor@maryland. gov.

gov.

Нужно ли сообщать информацию о пособиях по UI для федерального подоходного налога и налога штата?