Рентабельность всего капитала предприятия (ROE, ROCE). Формула. Расчет на примере ОАО «Мечел»

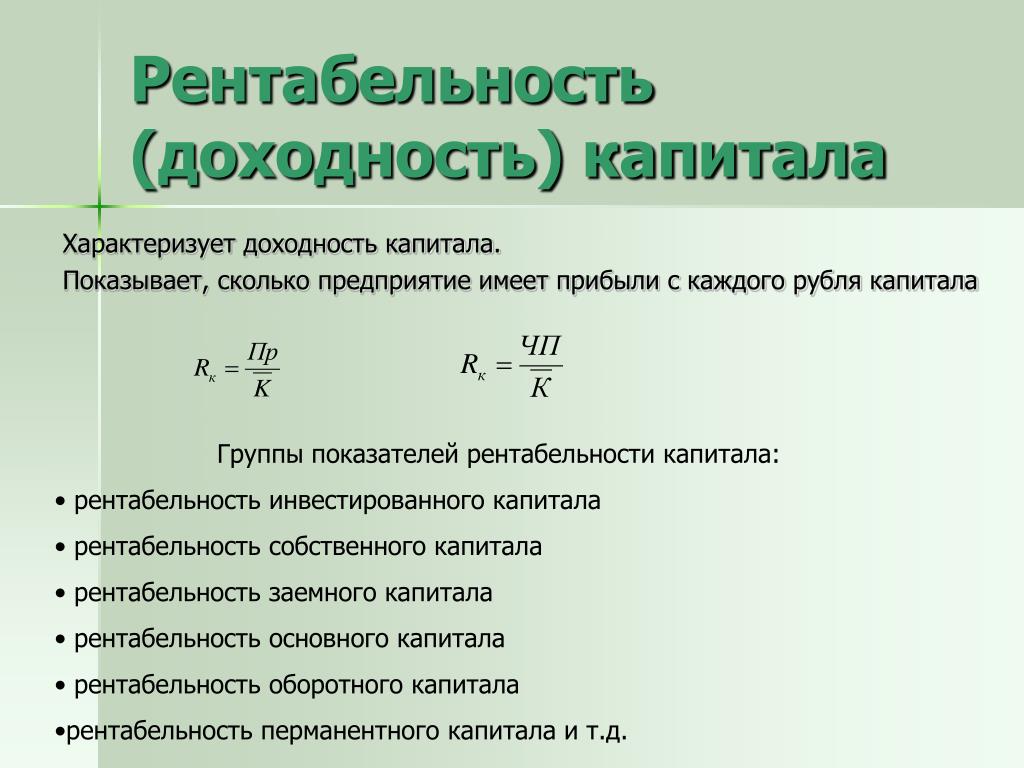

Рассмотрим рентабельность капитала предприятия. Углубимся в разбор двух коэффициентов, которые определяют рентабельность капитала: рентабельность собственного капитала (ROE), рентабельность задействованного капитала (ROCE).

Инфографика: Рентабельность всего капитала предприятия

Определения коэффициентов рентабельности собственного и задействованного капитала

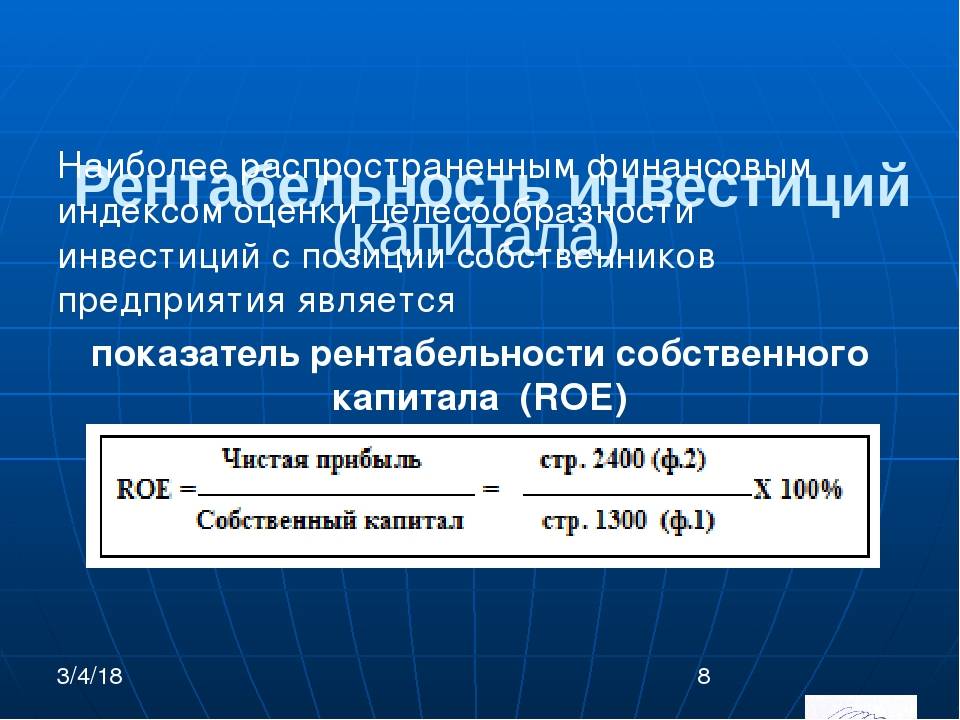

Коэффициент рентабельности собственного капитала (Return On Equity , ROE) показывает, как эффективно были вложены в предприятие собственные денежные средства.

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курсКоэффициент рентабельности задействованного капитала (Return On Capital Employed, ROCE) показывает эффективность вложения в предприятие как собственных, так и привлеченных средств. Показатель отражает, как эффективно предприятие использует в своей деятельности собственный капитал и долгосрочно привлеченные средства (инвестиции).

Показатель отражает, как эффективно предприятие использует в своей деятельности собственный капитал и долгосрочно привлеченные средства (инвестиции).

Чтобы понять рентабельность капитала, мы проанализируем и сравним два коэффициента ROE и ROCE. В сравнении будут видны отличия одного от другого. Схема разбора двух коэффициентов рентабельности капитала будет следующая: рассмотрим экономическую сущность коэффициентов, формулы расчета, нормативы и произведем их расчет для отечественного предприятия.

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курсРентабельность капитала. Экономическая сущность

Коэффициент рентабельности задействованного капитала (ROCE) используется в практике финансовыми аналитиками для определения доходности, которую предприятие приносит на вложенный капитал (как собственный, так и привлеченный).

Для чего это нужно? Для того чтобы можно было сравнить рассчитанный коэффициент рентабельности с другими видами бизнеса для оправданности инвестирования средств.

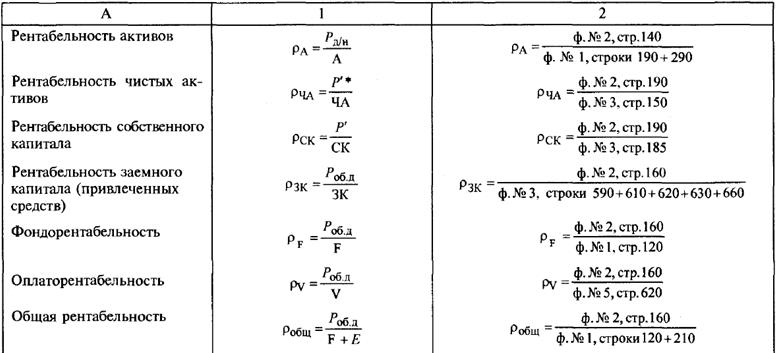

| ROE | ROCE | |

| Кто использует данный коэффициент? | Собственники | Инвесторы + собственники |

| Ключевые отличия | В качестве инвестирования в предприятие используется собственный капитал | В качестве инвестирования в предприятие используется как собственный, так и привлеченный капитал (через акции). Помимо этого из чистой прибыли нельзя забывать вычитание дивидендов. |

| Формула расчета | =Чистая прибыль/Собственный капитал | =(Чистая прибыль)/(Собственный капитал + Долгосрочные обязательства) |

| Норматив | Максимизация | Максимизация |

| Отрасль для использования | Любая | Любая |

| Частота оценки | Ежегодно | Ежегодно |

| Точность оценки финансов предприятия | Меньше | Больше |

Чтобы лучше понять разницу между коэффициентами рентабельности капитала запомните, что если у предприятия нет привилегированных акций (долгосрочных обязательств), то значение ROCE=ROE.

Если коэффициент рентабельности капитала (ROE или ROCE) снижается, то это говорит о том, что:

- Увеличивается собственный капитал (а также долговые обязательства для ROCE).

- Уменьшается оборачиваемость активов.

Если коэффициент рентабельности капитала (ROE или ROCE) растет, то это говорит о том, что:

- Увеличивается прибыль предприятия.

- Увеличивается финансовый рычаг.

Рассмотрим синонимы для рентабельности собственного капитала и рентабельности задействованного капитала, т.к. зачастую в литературе по-разному их называют. Полезно знать все названия, чтобы избежать путаницы в терминах.

| Синонимы рентабельности собственного капитала (ROE) | Синонимы рентабельности задействованного капитала (ROCE) |

| доходность собственного капитала | рентабельность привлеченного капитала |

| Return on Equity | рентабельность акционерного капитала |

| Return on shareholders’ equity | |

| эффективность собственного капитала | коэффициент задействованного капитала |

| Return on owners equity | Return on capital Employed |

| рентабельность вложенного капитала |

На рисунке ниже показана точность оценки состояния предприятия с помощью различных коэффициентов.

Ранжирование коэффициентов по сложности расчета и точности диагностирования финансового состояния предприятия

Коэффициент задействованного капитала (ROCE) оказывается полезным для анализа предприятий, где есть высокая интенсивность использования капитала (часто осуществляется инвестирование). Связано это с тем, что коэффициент задействованного капитала использует в своем расчете привлеченные денежные средства. Применение коэффициента задействованного капитала (ROCE) позволяет сделать более точный вывод о финансовых результатах компаний.

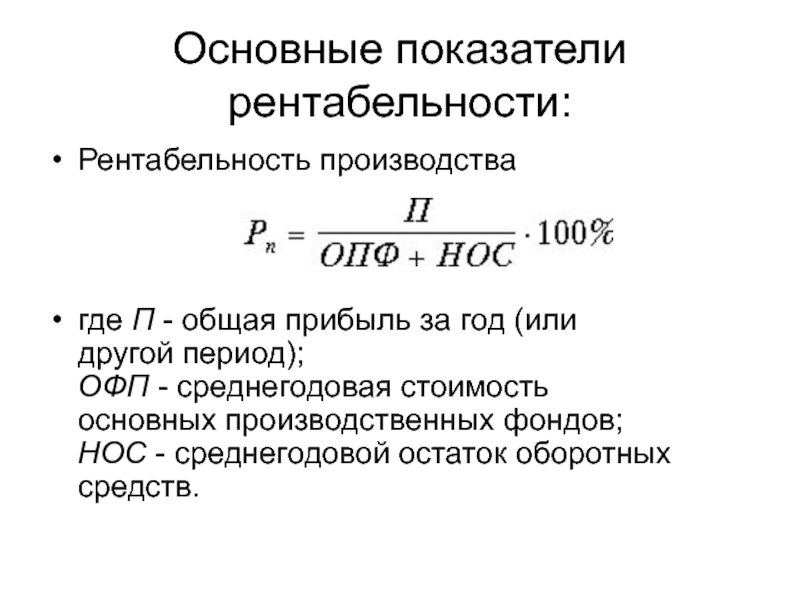

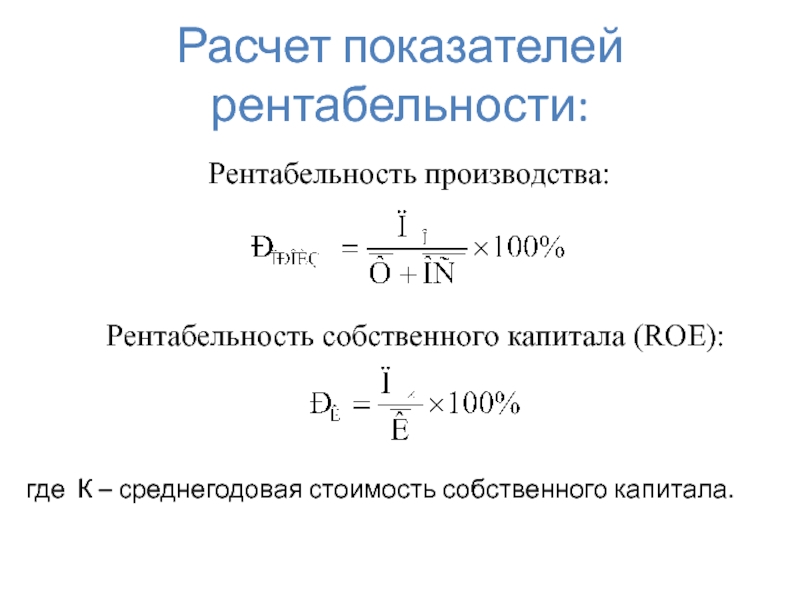

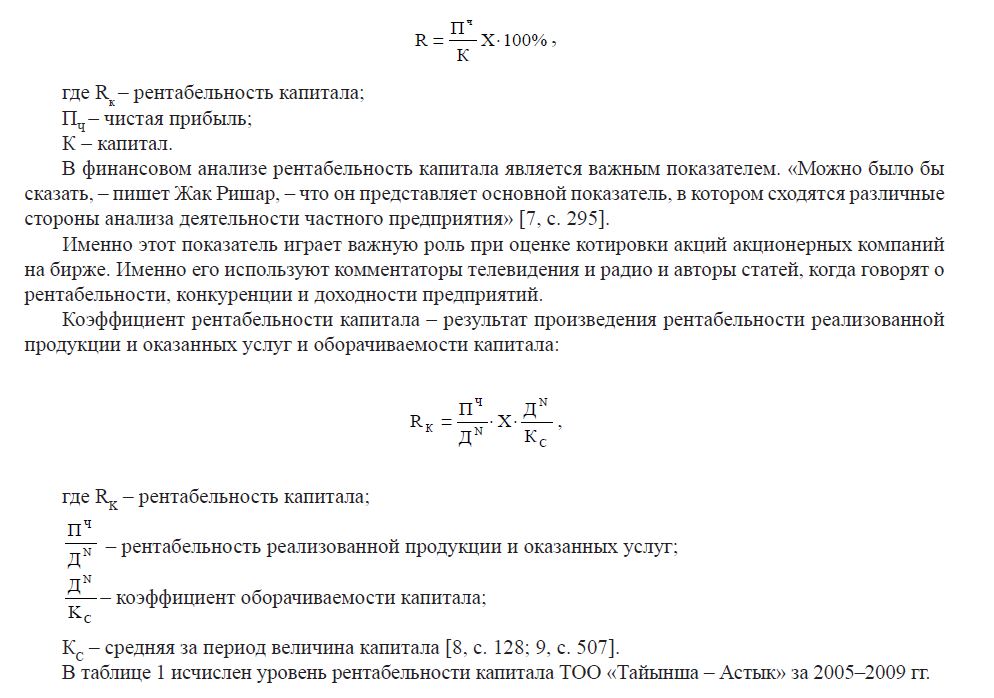

Формулы расчета для рентабельности капитала.

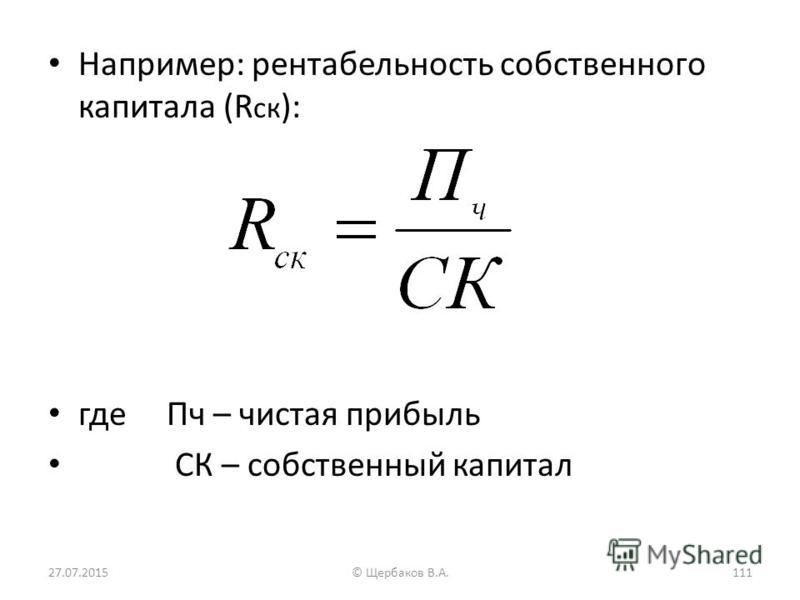

Коэффициент рентабельности собственного капитала = Чистая прибыль/Собственный капитал=

стр.2400/стр.1300

Коэффициент задействованного капитала = Чистая прибыль/(Собственный капитал + Долгосрочные обязательства)= 2400/(стр.1300+стр.1400)

2400/(стр.1300+стр.1400)

В иностранном варианте формула для рентабельности собственного и рентабельности задействованного капитала будет следующая:

Net Income – чистая прибыль,

Preferred Dividends – дивиденды по привилегированным акциям,

Total Stockholder Equity – величина обыкновенного акционерного капитала.

Еще одна иностранная формула (по МСФО) для рентабельности задействованного капитала:

Зачастую в иностранных источниках в формуле расчета ROCE используется EBIT (прибыль до уплаты налогов и процентов), в российской практике зачастую используется чистая прибыль.

Видео-урок: “Рентабельность инвестированного капитала”

Рентабельность капитала. Расчет на примере ОАО «Мечел»Для того чтобы еще лучше разобраться, что такое рентабельность капитала рассмотрим расчет двух его коэффициентов для отечественного предприятия.

| Будем рассчитывать коэффициент рентабельности собственного капитала и коэффициент рентабельности задействованного капитала для ОАО «Мечел» |

Для оценки рентабельности собственного капитала ОАО “Мечел” возьмем с официального сайта финансовую отчетность за четыре периода 2013 года и рассчитаем показатели ROE и ROCE.

Рентабельность капитала для ОАО “Мечел”-1

Рентабельность капитала для ОАО “Мечел”-2

Рентабельность капитала ОАО «Мечел»

Коэффициент рентабельности собственного капитала 2013-1 = -3564433/126519889 = -0,02

Коэффициент рентабельности собственного капитала 2013-2 = -6367166/123710218 = -0,05

Коэффициент рентабельности собственного капитала 2013-3 = -10038210/120039174 = -0,08

Коэффициент рентабельности задействованного капитала 2013-1 = -3564433/(126519889+71106076) = -0,01

Коэффициент рентабельности задействованного капитала 2013-2 = -6367166/(123710218+95542388) = -0,02

Коэффициент рентабельности задействованного капитала 2013-3 = -10038210/(120039174+90327678) = -0,04

Коэффициент рентабельности задействованного капитала 2013-4 = -27803306/(102274079+89957848) = -0,14

Не совсем удачно выбрал пример баланса предприятия, так как рентабельность за все периоды была меньше 0, что говорит о неэффективности предприятия.

Предприятие может рассматриваться, как потенциальный объект для инвестирования, когда ROCE (и соответственно и ROE) > безрисковые/низкорисковые вложения (к примеру, банковские депозиты).

Резюме

Итак, мы рассмотрели рентабельность капитала. Она включает в себя расчет двух коэффициентов: коэффициент рентабельности собственного капитала (ROE) и коэффициент рентабельности задействованного капитала (ROCE). Рентабельность капитала является одним из ключевых показателей эффективности деятельности предприятия на ряду с такими коэффициентами как: рентабельность актива и рентабельность продаж. Более подробно узнать про коэффициент рентабельности продаж вы можете прочитать в статье: “Рентабельности продаж (ROS).

Автор: Жданов Василий Юрьевич, к.э.н.

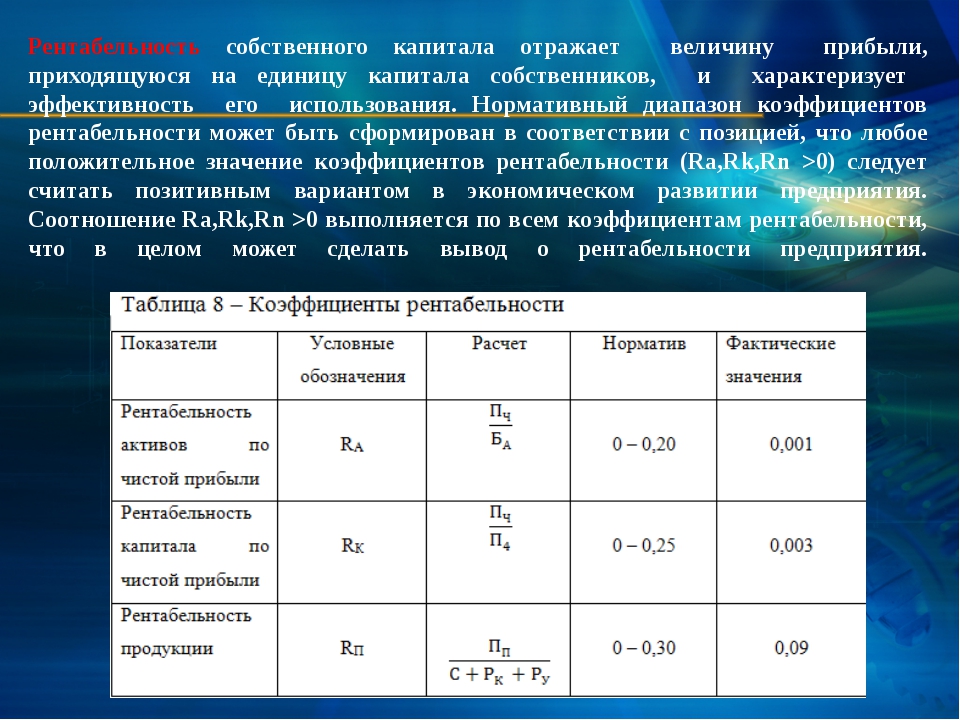

Рентабельность собственного капитала (ROE). Формула расчета по балансу и МСФО

Разберем рентабельность собственного капитала. В иностранных источниках коэффициент рентабельности собственного капитала обозначается как ROE – Return On Equity (или Return on shareholders’ Equity), и показывает долю чистой прибыли в собственном капитале предприятия.

Начнем с определения экономической сущности коэффициента рентабельности собственного капитала, затем приведем формулу расчета, как для отечественной, так и для зарубежных форм бухгалтерской отчетности и не забудем еще и поговорить о нормативах данного показателя.

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курсИнфографика: Рентабельность собственного капитала (RoE)Рентабельность собственного капитала. Экономическая сущность показателя Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курсДля кого нужен данный коэффициент рентабельности собственного капитала?

Экономическая сущность показателя Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курсДля кого нужен данный коэффициент рентабельности собственного капитала?Это один из важнейших коэффициентов, используемый инвесторами и собственниками бизнеса, который показывает, как эффективно были использованы вложенные (инвестированные) в предприятие деньги.

Отличие рентабельности собственного капитала (ROE) от рентабельности активов (ROA) заключается в том, что ROE показывает эффективность не всех активов (как ROA), а только тех, которые принадлежат собственникам предприятия.

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курсКак использовать коэффициент рентабельности собственного капитала?Как было сказано выше, данный показатель используется инвесторами и собственниками предприятия для оценки собственных инвестиций в него. Чем выше значение коэффициента, тем инвестиции более доходные. Если же рентабельность собственного капитала меньше нуля, то есть повод задуматься над целесообразностью и эффективностью инвестиций в предприятие в будущем. Как правило, значение коэффициента сравнивается с альтернативными вложениями средств в акции других предприятий, облигаций и, в крайнем случае, в банк.

Если же рентабельность собственного капитала меньше нуля, то есть повод задуматься над целесообразностью и эффективностью инвестиций в предприятие в будущем. Как правило, значение коэффициента сравнивается с альтернативными вложениями средств в акции других предприятий, облигаций и, в крайнем случае, в банк.

Важно отметить, что слишком большое значение показателя может негативно влиять на финансовую устойчивость предприятия. Не забывайте главный закон инвестиций и бизнеса: больше доходность – больше риск.

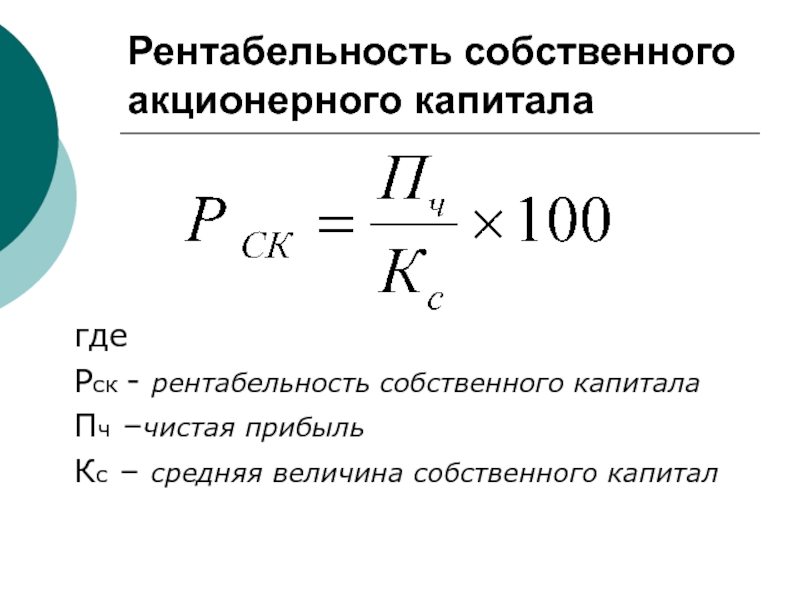

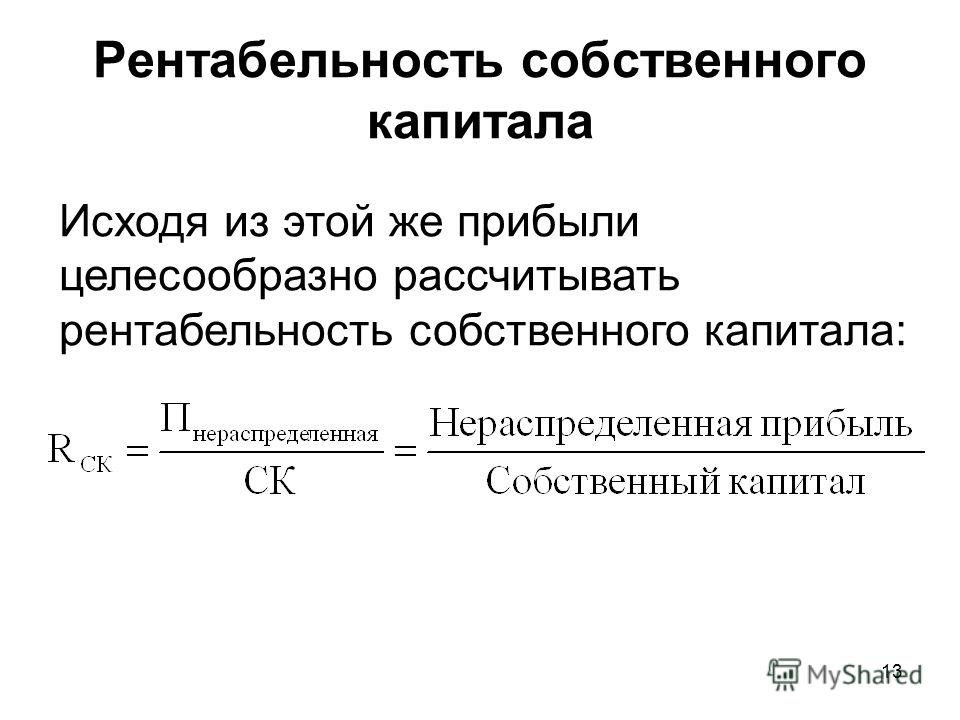

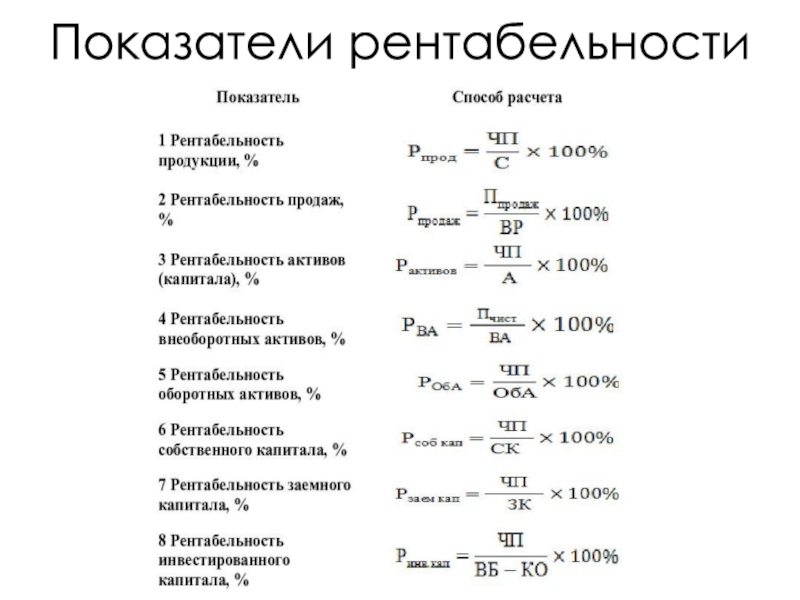

Рентабельность собственного капитала. Формула расчета по балансу и МСФОФормула коэффициента рентабельности собственного капитала состоит из деления чистой прибыли предприятия на его собственный капитал:

Коэффициент рентабельности собственного капитала = Чистая прибыль/Собственный капитал

Все коэффициенты рентабельности для удобства считаются в процентах, поэтому не забудьте умножить полученное значение на 100.

По отечественной форме бухгалтерской отчетности данный коэффициент будет рассчитываться следующим образом:

Коэффициент рентабельности собственного капитала = стр.2400/стр.1300

Данные для формулы берутся из «Отчета о прибылях и убытках» и «Баланса». Раньше в старой форме бухгалтерской отчетности (до 2011 года) коэффициент рассчитывался так:

Коэффициент рентабельности собственного капитала = стр.190/стр.490

По системе МСФО коэффициент имеет следующий вид:

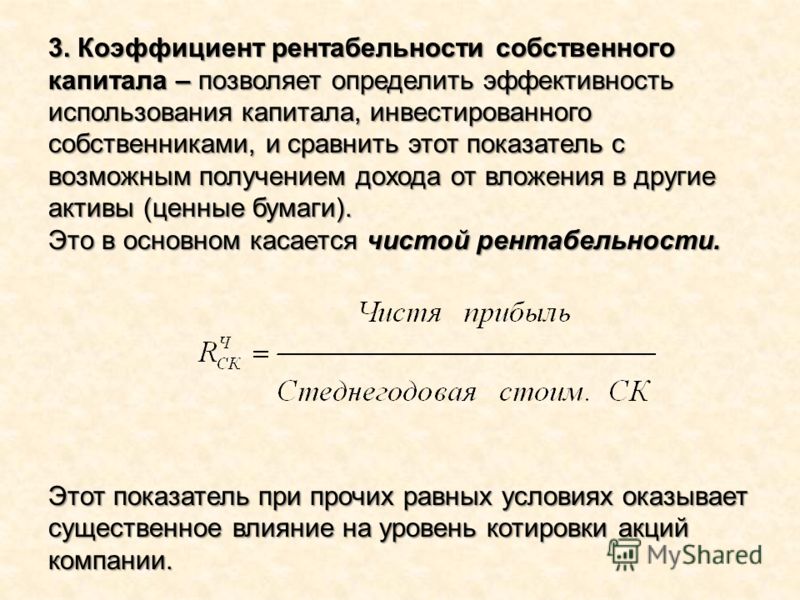

Формула Дюпона для расчета рентабельности собственного капитала Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

Для расчета коэффициента рентабельности собственного капитала зачастую используется формула Дюпона. Она разбивает коэффициент на три части, анализ которых позволяет лучше понять, что в большей степени влияет на итоговый коэффициент. Другими словами это трехфакторный анализ коэффициента ROE. Формула Дюпона имеет следующий вид:

Формула Дюпона имеет следующий вид:

Коэффициент рентабельности собственного капитала (формула Дюпона) = (Чистая прибыль/Выручка) * (Выручка/Активы)* (Активы/Собственный капитал)

Формула Дюпона впервые была использована в финансовом анализе в 20-е годы прошлого века. Она была разработана американской химической корпорацией DuPont. Рентабельность собственного капитала (ROE) по формуле Дюпона делится на 3 составляющие: операционную эффективность (рентабельность продаж),

эффективность использования активов (оборачиваемость активов),

кредитное плечо (финансовый леверидж).

ROE (по формуле Дюпона) = Рентабельность продаж*Оборачиваемость активов*Кредитное плечо

По сути если все сократить, то получится описанная выше формула, но такое трехфакторное выделение составляющих позволяет лучше определить взаимосвязи между ними.

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курсКоэффициент рентабельности собственного капитала. Пример расчета для ОАО «КАМАЗ»

Пример расчета для ОАО «КАМАЗ»ROE для ОАО “КАМАЗ” | Рассчитывать коэффициент рентабельности собственного капитала будем для автомобильной корпорации ОАО «КАМАЗ», которая производит грузовые автомобили, спецтехнику и автобусы. |

Для оценки рентабельности собственного капитала необходимо получить финансовую отчетность исследуемой компании. На официальном сайте предприятия ОАО «КАМАЗ» за 4 последних года можно взять финансовые данные. Альтернативным вариантом является использование сервиса InvestFunds, который позволяет получить данные за несколько кварталов и лет. На рисунке ниже показан пример импорта данных по балансу.

Расчет коэффициента рентабельности собственного капитала для ОАО “КАМАЗ”. Отчет о доходах

Расчет коэффициента рентабельности собственного капитала для ОАО “КАМАЗ”. Балансовый отчет

Рассчитаем коэффициенты за 4 года:

Коэффициент рентабельности собственного капитала 2010 = -763/70069 = -0,01 (-1%)

Коэффициент рентабельности собственного капитала 2011 = 1788/78477 = 0,02 (2%)

Коэффициент рентабельности собственного капитала 2012 = 5761/77091 = 0,07 (7%)

Коэффициент рентабельности собственного капитала 2013 = 4456/80716 = 0,05 (5%)

Наблюдается рост показателя с -1% до 5% за 4 года. Тем не менее, вложения в акции данной компании не целесообразны, т.к. коэффициент рентабельности меньше чем вложение в альтернативные проекты. К примеру, в 2013 году банковская ставка по депозитам была около 10%. Эффективнее было вложить свободные денежные средства в депозит, чем в ОАО «КАМАЗ» (5%<10%).

Тем не менее, вложения в акции данной компании не целесообразны, т.к. коэффициент рентабельности меньше чем вложение в альтернативные проекты. К примеру, в 2013 году банковская ставка по депозитам была около 10%. Эффективнее было вложить свободные денежные средства в депозит, чем в ОАО «КАМАЗ» (5%<10%).

Помимо оценки рентабельности собственного капитала инвесторам необходимо оценить другие показатели эффективности предприятия: рентабельность активов, рентабельность продаж. В настоящее время одним из важнейших критериев оценки инвестиционной привлекательности предприятия является эффективность системы продаж предприятия. Более читайте в статье: “Рентабельности продаж (ROS). Формула. Расчет на примере ОАО “Аэрофлот”“.

Рентабельность собственного капитала. НормативВ среднем значение ROE в США и Великобритании равняется 10-12%. Для инфляционных экономик значение коэффициента выше. По данным международного рейтингового агентства S&P коэффициент рентабельности капитала российский предприятий составил 12% в 2010 году, прогноз на 2011 года был – 15%, на 2012 – 17%. Отечественными экономистами считается, что 20% – нормальное значение для рентабельности собственного капитала.

Отечественными экономистами считается, что 20% – нормальное значение для рентабельности собственного капитала.

Главный критерий оценки коэффициента рентабельности собственного капитала – это сравнение его с альтернативной доходностью, которую может получить инвестор от вложения в другие проекты. Как было разобрано в примере выше, вкладываться в ОАО «КАМАЗА» было не эффективно.

Автор: Жданов Василий Юрьевич, к.э.н.

Как рассчитать рентабельность капитала (ROE) – Финансовая энциклопедия

Рентабельность собственного капитала (ROE) – это коэффициент, который дает инвесторам представление о том, насколько эффективно компания (или, точнее, ее менеджмент) распоряжается деньгами, внесенными в нее акционерами. Другими словами, он измеряет прибыльность корпорации по отношению к акционерному капиталу. Чем выше рентабельность собственного капитала, тем эффективнее менеджмент компании в получении дохода и роста за счет долевого финансирования .

ROE часто используется для сравнения компании с конкурентами и рынком в целом. Эта формула особенно полезна при сравнении фирм одной отрасли, поскольку она дает точные указания о том, какие компании работают с большей финансовой эффективностью, и для оценки почти любой компании, имеющей в основном материальные, а не нематериальные активы .

Что такое Как рассчитать рентабельность капитала (ROE)?

- Рентабельность собственного капитала (ROE) – это финансовый коэффициент, который показывает, насколько хорошо компания управляет капиталом, вложенным в нее акционерами.

- Чтобы рассчитать ROE, нужно разделить чистую прибыль на собственный капитал.

- Чем выше рентабельность собственного капитала, тем эффективнее менеджмент компании в получении дохода и роста за счет долевого финансирования.

- При использовании ROE для сравнения компаний важно сравнивать компании в одной отрасли, как и со всеми финансовыми коэффициентами.

Формула и расчет рентабельности капитала (ROE)

Основная формула для расчета ROE:

Чистая прибыль является нижней линией прибыли -перед общих акции выплачиваются дивиденды, сообщили фирмы о прибылях и убытках. Свободный денежный поток (FCF) – это еще одна форма прибыльности, которую можно использовать вместо чистой прибыли.

Свободный денежный поток (FCF) – это еще одна форма прибыльности, которую можно использовать вместо чистой прибыли.

Акционерный капитал – это активы за вычетом обязательств на балансе фирмы, и это бухгалтерская стоимость, которая остается для акционеров, если компания погасит свои обязательства с помощью своих заявленных активов.

Обратите внимание, что ROE не следует путать с рентабельностью совокупных активов (ROTA). Хотя это также показатель прибыльности, ROTA рассчитывается путем деления прибыли компании до вычета процентов и налогов (EBIT) на общие активы компании .

ROE также можно рассчитать в разные периоды, чтобы сравнить изменение его стоимости с течением времени. Например, сравнивая изменение темпов роста ROE от года к году или от квартала к кварталу, инвесторы могут отслеживать изменения в деятельности руководства.

Собираем все вместе

Рентабельность собственного капитала всего фондового рынка, измереннаяS&P 500, составила 12% в четвертом квартале 2020 года. Первый, важный компонент принятия решения о том, как инвестировать, включает сравнение определенных промышленных секторов с рынком в целом.

Первый, важный компонент принятия решения о том, как инвестировать, включает сравнение определенных промышленных секторов с рынком в целом.

Например, анализ показателей рентабельности собственного капитала по отраслям может показать, что акции коммунальных услуг и розничных продаж рентабельность собственного капитала составляет 5,77% и 18,11% соответственно.3 Это может указывать на то, что железнодорожные компании являются стабильно развивающейся отраслью и приносят инвесторам отличную прибыль.

Следующий шаг включает изучение отдельных компаний, чтобы сравнить их ROE с рынком в целом и с компаниями в своей отрасли.Например, в конце 2019 финансового года Procter & Gamble (PG ) сообщила о чистой прибыли в размере 4 млрд долларов США и общем акционерном капитале в размере 47,6 млрд долларов США. Таким образом, рентабельность капитала PG по состоянию на 2019 финансовый год составила:

- 4 миллиарда долларов ÷ 47,6 миллиарда долларов = 8,4%

Рентабельность собственного капитала P&G была ниже средней рентабельности собственного капитала для сектора потребительских товаров, составлявшей 14,41% в то время. Другими словами, на каждый доллар акционерного капитала P&G принесла 8,4 цента прибыли.

Другими словами, на каждый доллар акционерного капитала P&G принесла 8,4 цента прибыли.

Не все ROE одинаковы

Измерение показателя рентабельности собственного капитала компании по сравнению с показателем в ее секторе – это только одно сравнение.

Например, в четвертом квартале 2020 года у Bank of America Corporation (BAC ) рентабельность собственного капитала составила 8,4%. По данным Федеральной корпорации по страхованию депозитов (FDIC), средняя рентабельность собственного капитала для банковского сектора за тот же период составила 6,88%. Другими словами, Bank of America превзошел отрасль.

Кроме того, расчеты FDIC касаются всехбанков, включая коммерческие, потребительские и общественные.Рентабельность собственного капитала коммерческих банков в четвертом квартале 2020 года составила 5,62%. Поскольку Bank of America частично является коммерческим кредитором, его рентабельность собственного капитала была выше, чем у других коммерческих банков.

Короче говоря, важно сравнивать ROE компании не только со средней по отрасли, но и с аналогичными компаниями в этой отрасли.

При оценке компаний некоторые инвесторы используют и другие измерения, такие как рентабельность задействованного капитала (ROCE) и рентабельность оборотного капитала (ROOC). Инвесторы часто используют ROCE вместо стандартной ROE при оценке долговечности компании. Вообще говоря, оба являются более полезными индикаторами для капиталоемких предприятий, таких как коммунальные услуги или производство.

Когда акционерный капитал отрицательный

Могут быть обстоятельства, когда капитал компании отрицательный. Обычно это происходит, когда компания несла убытки в течение определенного периода времени и была вынуждена занимать деньги, чтобы продолжить свою деятельность. В этом случае обязательства будут больше, чем активы.

Краткая справка

ROE всегда будет рассказывать разные истории в зависимости от финансовых показателей, например, если капитал изменяется из-за обратного выкупа акций, или если доход небольшой или отрицательный из-за разового списания. Понимание компонентов имеет решающее значение.

Если в этом сценарии рассчитать рентабельность собственного капитала при положительной прибыли, то получится отрицательная рентабельность собственного капитала; однако это число не раскрывает всей истории. Это может указывать на то, что компания фактически не получает прибыли, работает в убыток, потому что, если бы компания работала в убыток и имела положительный акционерный капитал, рентабельность собственного капитала также была бы отрицательной.

В ситуации, когда ROE отрицательный из-за отрицательного акционерного капитала, чем выше отрицательный ROE, тем лучше. Это потому, что это будет означать, что прибыль будет намного выше, что укажет на возможную долгосрочную финансовую жизнеспособность компании.

Суть

Рентабельность собственного капитала (ROE) – важный финансовый показатель, который инвесторы могут использовать для определения того, насколько эффективно менеджмент использует долевое финансирование, предоставляемое акционерами. Он сравнивает чистую прибыль с собственным капиталом фирмы. Чем выше число, тем лучше, но всегда важно сравнивать яблоки с яблоками, имея в виду компании, которые работают в одной отрасли, поскольку каждая отрасль имеет разные характеристики, которые будут влиять на их прибыль и использование финансирования.

Чем выше число, тем лучше, но всегда важно сравнивать яблоки с яблоками, имея в виду компании, которые работают в одной отрасли, поскольку каждая отрасль имеет разные характеристики, которые будут влиять на их прибыль и использование финансирования.

Как и в случае любого инвестиционного анализа, рентабельность собственного капитала – это всего лишь один показатель, отражающий лишь часть финансовых показателей фирмы. Перед инвестированием крайне важно использовать различные финансовые показатели, чтобы получить полное представление о финансовом состоянии компании.

Статья подготовлена NESrakonk.ru

#КРентабельность собственного капитала: формула расчета в 2020 году

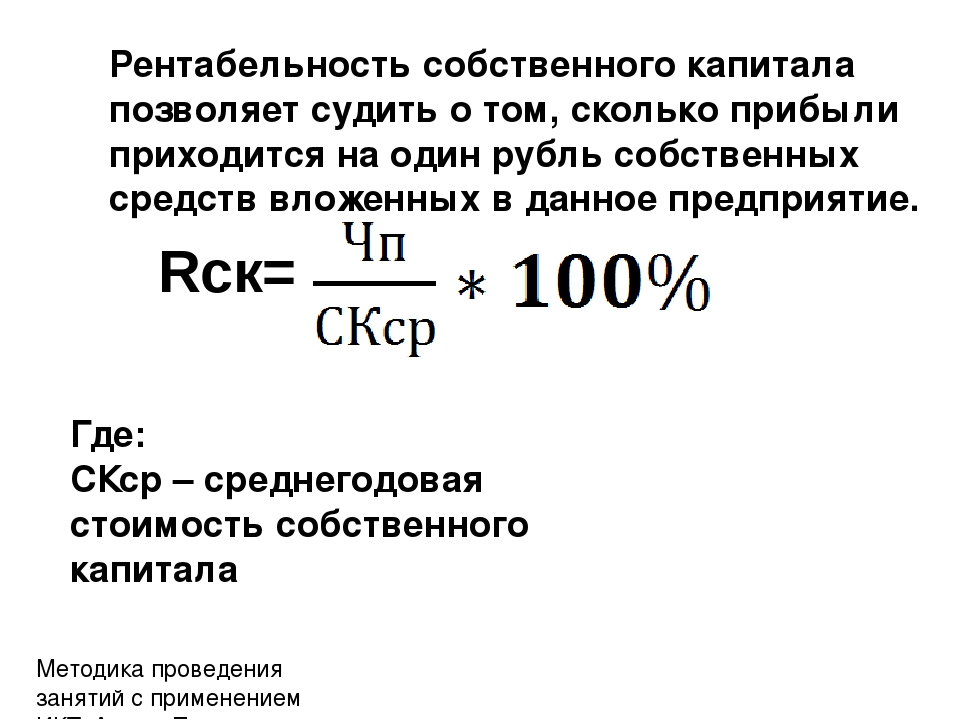

Рентабельность собственного капиталаРентабельность собственного капитала — один из ключевых показателей, который отражает эффективность использования вложенных инвестиций.

Данная информация имеет особую важность для инвесторов и кредиторов, так как первые смогут предположить, насколько выгодными окажутся вложенные инвестиции, а вторые — получить некие гарантии, что компания не обанкротится.

В этой статье разберем, что такое рентабельность собственного капитала, по какой формуле рассчитывается этот показатель и покажем наглядные примеры определения коэффициента рентабельности собственного капитала.

Что такое рентабельность капитала компанииРентабельность собственного капитала (англ. return on equity, ROE) — это финансовый показатель, которые отображает процент чистой прибыли от общего капитала компании. Если говорить простыми словами, то ROE показывает, сколько копеек или центов приносить каждый рубль или доллар собственного капитала компании, т.е. этот коэффициент позволяет определить эффективность использования вложенного капитала.

Начинающие предприниматели часто путают коэффициент собственного капитала с похожим показателем рентабельности активов. Разница между ними заключается в том, что рентабельность собственного капитала отражает, насколько эффективно был использован не весь капитал, а только та его часть, которая принадлежит собственникам, в то время как рентабельность активов показывает эффективность использования всего капитала (активов) компании.

Нормативное значение рентабельности собственного капитала зависит от экономического благосостояния страны, в котором работает компания.

Так, для развитых стран (Европа, США, Австралия) ROE должен составлять около 10-12%. Для стран третьего мира (Россия и другие страны СНГ), для которых свойственна высокая инфляция, этот показатель должен быть значительно выше — не менее 20%.

В целом, чтобы понять насколько полученный коэффициент отвечает норме, нужно сравнить ROE компании с рентабельностью вложений в альтернативные виды бизнеса, например, облигации, акции и другие ценные бумаги или просто в банковские депозиты.

Так, согласно данным ЦБ РФ в 2019 году средняя ставка по депозитам для физлиц составляла 6,6%, соответственно, если коэффициент рентабельности вашей компании ниже данного показателя, то очевидно, что бизнес является нерентабельным, в первую очередь, для самого владельца, и инвесторы выберут другие объекты для вложения денег.

Как рассчитать рентабельность собственного капитала:

- Определить чистую прибыль (строка 2400 ОФР).

- Определить собственный капитал (строка 1300 ОФР).

- Разделить чистую прибыль на собственный капитал.

- Умножить полученный коэффициент на 100%.

Полученный результат отражает рентабельность собственного капитала в процентном соотношении.

Есть несколько советов, которые позволяют получить более реалистичный и точный результат. Во-первых, каждое значение берется в динамике нескольких периодов, т.е. сначала необходимо рассчитать среднестатистический показатель.

☝️

Во-вторых, рассчитывать ROE имеет смысл только тогда, когда у компании есть собственный капитал (а не кредитные средства, например), в противном случае у вас может получиться отрицательный показатель, которые имеет мало общего с реальностью.

Существует две формулы, при помощи которых можно рассчитать рентабельность собственного капитала: формула расчета по балансу и формула Дюпона.

Это более простая формула, в которой используются данные, взятые из Отчета о финансовых результатах (ОФР). Чтобы рассчитать ROE, нужно эти данные подставить в формулу ниже:

ROE = ЧП/СК х 100%,

где

- ЧП — чистая прибыль;

- СК — собственный капитал.

При внесении данных в формулу, стоит обратить на рекомендации, представленные выше.

Если посмотреть, какие строки отчетности следует использовать при расчете, то формула будет выглядеть следующим образом:

ROE = стр. 2400 (Форма 2) / стр. 1300 (Форма 1) х 100%

Правила расчета рентабельности собственного капиталаФормула Дюпона позволяет рассчитать рентабельность собственного капитала более эффективно, так как позволяет понять, какие именно факторы повлияли на ROE.

Выглядит формула расчета ROE по Дюпону следующим образом:

ROE = (ЧП/В) х (В/А) х (А/СК) х 100%,

где

- ЧП — чистая прибыль;

- В — выручка;

- А — активы компании;

- СК — собственный капитал.

Преимущество формулы Дюпона в том, что она позволяет увидеть, какой конкретный фактор повлиял на рентабельность собственного капитала. По формуле выше видно, есть три таких фактора:

- Операционная прибыльность (чистая прибыль/выручка) — показывает риски компании;

- Оборот активов (выручка/активы) — показывает, как изменились риски;

- Финансовый рычаг (активы/собственный капитал) — показывает, как соотносятся привлеченный и собственный капитал компании.

☝️

Расчет по Дюпону используется не тогда, когда нужно узнать сам коэффициент, а когда необходимо определить, с какими из вышеперечисленных факторов имеются проблемы у компании.

Посмотрим пример расчета рентабельности собственного капитала на конкретном примере. Условие задачи представлено на картинке ниже:

Условия задачи для расчета ROEЧтобы наглядно посмотреть, как менялась рентабельность продаж на каждом из периодов, нанесем полученные данные на график:

График ROEКак видно из графика, рентабельность продаж первые два года была примерно на одном уровне — это нормальная ситуация при условии правильного запуска бизнеса. На третьем году работы компания показала резкий рост — в это время предприятие имело возможность наращивать собственный капитал, сохранять и приумножать инвестиции.

На третьем году работы компания показала резкий рост — в это время предприятие имело возможность наращивать собственный капитал, сохранять и приумножать инвестиции.

На четвертый год виден резкий спад рентабельности собственного капитала, он опустился даже ниже того значения, которое было в начале работы компании. Далее последовало планомерное снижение.

Несмотря на то, что в последний год ROE все еще находится на положительном уровне, компания должна принять меры для спасения своего положения на рынке, так как существует большой риск, что в последующие несколько лет коэффициент рентабельность собственного капитала может стать отрицательным.

Одним из самых эффективных способов понять причины ухудшения ROE является анализ рентабельности собственного капитала. Как его правильно проводить, показано в видео ниже:

Анализ рентабельности собственного капиталаОчевидно, что чем выше рентабельность собственного капитала, тем лучше дела у компании.

☝️

Однако при использовании стандартной формулы может быть один подвох, ведь высокий ROE может получится даже тогда, когда у компании большая доля заемного капитала и малая собственного, т.е. когда финансовый рычаг (А/СК) показывает слишком большое значение.

Поэтому нужно помнить одно правило: рассчитывать рентабельность собственного капитала имеет смысл только в том случае, когда у компании есть собственный капитал.

Читайте также:

Рентабельность производства: что показывает и как рассчитать

Рентабельность инвестиций: формула и как рассчитать

Рентабельность предприятия — как рассчитать и какую формулу использовать

Рентабельность собственного капитала. Формула рентабельности собственного совокупного капитала, расчет, анализ

Рентабельность собственного капитала – это коэффициент равный соотношению чистого дохода к совокупной стоимости капитала организации. Данный показатель является ключевым для крупных инвесторов, поскольку именно анализ рентабельности капитала позволяет оценить, насколько эффективно вложены денежные средства. Собственники вкладывают ресурсы в уставный фонд и за это регулярно получают часть прибыли предприятия, а рентабельность капитала позволяет рассчитать доход, полученный с единицы вложенных средств. Для подсчета рентабельности собственного капитала используется информация бухгалтерской отчетности (в частности, баланса).

Собственники вкладывают ресурсы в уставный фонд и за это регулярно получают часть прибыли предприятия, а рентабельность капитала позволяет рассчитать доход, полученный с единицы вложенных средств. Для подсчета рентабельности собственного капитала используется информация бухгалтерской отчетности (в частности, баланса).

Последние новости:

Рентабельность собственного капитала (формула)

Рентабельность капитала – это чистая прибыль, деленная на собственный капитал и умноженная на 100 (для перевода в проценты).

Показатель чистого дохода указывается на основании отчета о прибылях и убытках; стоимость собственного капитала берут из пассива бухгалтерского баланса и, как правило, высчитывают среднее значение ((стоимость в начале + стоимость в конце отчетного периода) / 2).

Рентабельность собственного капитала (формула Дюпона)

Трехуровневый анализ осуществляется с помощью формулы Дюпона, которая рассматривает рентабельность капитала как произведение трех базовых показателей: рентабельности продаж (прибыль, деленная на выручку), оборачиваемости активов (выручка, деленная на активы) и финансового левереджа (соотношение ссудного и собственного капитала).

Если предприятие имеет неудовлетворительные показатели рентабельности собственного капитала, то данная формула позволяет понять, что конкретно привело к таким результатам.

Нормативные значения коэффициента рентабельности

На основе только лишь индекса рентабельности собственного капитала невозможно дать объективную оценку эффективности деятельности компании. Зачастую в уставном фонде компании достаточно велика доля заемных средств, что совсем не обязательно говорит о негативных тенденциях. Поэтому рентабельность капитала, в первую очередь, отражает доходность инвестированных средств. А чтобы оценить, насколько эффективно вложены средства, показатель доходности сопоставляют с другими возможными способами получения прибыли, а именно, со ставкой по банковским вкладам.

Минимально допустимое значение коэффициента рентабельности собственного капитала рассчитывается как средний процент по банковским депозитам, умноженный на разницу единицы и налога на прибыль.

Таким образом, в случаях, когда рентабельность капитала опускается ниже этой нормы, инвестору выгоднее перевести деньги на депозит или вложить их в другую компанию.

В общих случаях, высокий показатель рентабельности говорит о высокой прибыли на единицу вложенного капитала и является положительной характеристикой. Однако значение коэффициента может увеличиваться и за счет большой доли ссудного капитала в уставном фонде, что, в свою очередь, говорит о финансовой нестабильности и высоких рисках. Это и отражает основной закон предпринимательской и инвестиционной деятельности: чем больше получаемая прибыль, тем выше риски.

Если вы заметили ошибку в тексте новости, пожалуйста, выделите её и нажмите Ctrl+Enter

Рентабельность собственного капитала, ROE — Альт-Инвест

Открыть эту статью в PDF

Формула расчета ROEРентабельность собственного капитала (Return on Equity, ROE) компании рассчитывается по следующей формуле:

где:

Net Profit — годовая чистая прибыль

Equity — среднегодовой собственный капитал

ROE демонстрирует рентабельность в форме чистой прибыли на весь собственный капитал компании. Под собственным капиталом здесь подразумевается и капитал, принадлежащий владельцам обыкновенных акций, и доля меньшинства, и привилегированные акции. У показателя есть вариант, в котором рентабельность считается только по отношению к капиталу, относимому на владельцев обыкновенных акций, тогда используют сокращение ROCE — Return On Common Equity.

Под собственным капиталом здесь подразумевается и капитал, принадлежащий владельцам обыкновенных акций, и доля меньшинства, и привилегированные акции. У показателя есть вариант, в котором рентабельность считается только по отношению к капиталу, относимому на владельцев обыкновенных акций, тогда используют сокращение ROCE — Return On Common Equity.

Интерпретация значений ROE

Рентабельность собственного капитала — это важный показатель результатов работы компании. Он тесно связан с вопросами оценки бизнеса и другими методами анализа эффективности капитала. Требуемая доходность на собственный капитал рассчитывается в этих методах с использованием таких моделей, как CAPM и т.п.

Предположим, что методы оценки ставки дисконтирования дают для компании требуемую доходность собственного капитала, равную 15%. Это и будет нормальным уровнем ROE компании. Работа с рентабельностью ниже этого уровня может говорить о том, что компания теряет стоимость, а значения ROE выше требуемой стоимости капитала могут означать рост цены бизнеса. Однако такие выводы надо делать с осторожностью, так как они не учитывают двух факторов:

Однако такие выводы надо делать с осторожностью, так как они не учитывают двух факторов:

- Показатель ROE рассчитывается на основе балансовой стоимости собственного капитала, в то время как рыночная стоимость акций может быть выше.

- Требования к доходу на собственный капитал компании, заложенные в оценку бизнеса, касаются долгосрочных прогнозов, то есть итоговой годовой доходности за всю будущую деятельность компании. При этом компания вполне может позволить себе работать год или несколько лет с низкой рентабельностью или убытками, если за это время она развивает бизнес и готовит основу для будущих более высоких доходов.

ROE и финансовый рычаг

Рентабельность собственного капитала тесно связана с долгом компании, и более высокий показатель ROE не всегда означает более привлекательный и эффективный бизнес. Рассмотрим две компании:

Предположим, что выручка и операционные затраты обеих компаний одинаковы и компании получили следующие результаты:

Компания 2 выглядит заметно привлекательнее, финансовый рычаг позволил ей нарастить рентабельность собственного капитала более, чем в два раза. Однако и риски в этой компании значительно изменились. Вот, что произойдет с результатами обеих компаний, если их выручка упадет на 10%:

Рентабельность Компании 1 заметно снизилась, но осталась положительной. В таком состоянии компания сможет продолжать работать и ожидать улучшения ситуации. А вот Компания 2 стала убыточной и ей угрожает банкротство.

Этот пример показывает, что увеличение финансового рычага ведет, с одной стороны, к росту рентабельности в хорошие времена, но, с другой стороны, усиливает и проблемы в период спада доходов. Этот фактор принимают во внимание в методиках определения требуемой нормы доходности на собственный капитал — многие формулы для расчета нормального уровня ROE прямо учитывают финансовый рычаг.

ROE и прогнозируемый устойчивый рост

Понятие устойчивого роста (sustainable growth) используется в оценке бизнеса и других видах долгосрочного анализа. Оно основано на следующей концепции:

- Компания использует свою чистую прибыль для двух целей. Она может выплатить дивиденды акционерам или оставить деньги в бизнесе, инвестируя их в развитие.

- Деньги, оставленные в бизнесе, увеличивают собственный капитал компании.

- Если предположить, что текущие значения ROE компания сможет поддерживать и в будущем, то на дополнительный собственный капитал К она сможет стабильно зарабатывать дополнительную прибыль ROE * К.

В результате мы получаем следующую формулу устойчивого темпа роста прибыли:

или

g = ROE * (1 – Dividend Payout Ratio)

где:

g — устойчивый темп роста

b — коэффициент удержания, отражающий долю прибыли, которую компания оставляет себе и реинвестирует в развитие

Dividend Payout Ratio — коэффициент выплаты дивидендов, отражающий долю прибыли, направленную на выплату дивидендов.

Пример расчета ROE

Вот как выглядит расчет ROE на примере фрагментов реальной отчетности компании:

В этом примере заметна ситуация, которая может значительно исказить показатель ROE. Очевидно, что компания получала в прошлом значительные убытки — строка «Нераспределенная прибыль». Они накопились в балансе и уменьшили собственный капитал почти до нуля. В результате, как только прибыль стала положительной, значения рентабельности очень выросли, в первом году они достигают 100%. Но это не обязательно означает эффективную деятельность. Для таких случаев следует дополнительно анализировать такие показатели, как ROIC или ROA.

Такие статьи мы публикуем регулярно. Чтобы получать информацию о новых материалах, а также быть в курсе учебных программ, вы можете подписаться на новостную рассылку.Если вам необходимо отработать определенные навыки в области инвестиционного или финансового анализа и планирования, посмотрите программы наших семинаров.

Как рассчитать рентабельность собственного капитала (ROE) | R Blog RU

👋 Тему для этого поста подсказал один из наших читателей!

Если вы хотели бы увидеть здесь статью на определенную тему, связанную с инвестициями и трейдингом, то сообщите нам об этом через форму в конце поста.👇

Наиболее интересные предложения мы обязательно опубликуем в течение ближайшего месяца.

В этом обзоре мы рассмотрим рентабельность капитала (ROE) – один из ключевых показателей доходности инвестиций. Он помогает оценивать финансовую устойчивость и инвестиционную привлекательность различных компаний.

Для чего нужен ROE?

Рентабельность капитала (англ. Return on Equity (ROE)) – это показатель, который оценивает, насколько эффективно работают средства владельцев (акционеров) компании, вложенные в бизнес. По сути, ROE – это годовая прибыль компании, после вычета всех налогов, сборов и прочих обязательных расходов, поделенная на стоимость всех вложенных в компанию средств учредителей и акционеров без заемных средств.

Инвесторы обычно предпочитают фирмы с более высокой рентабельностью собственного капитала. Однако уровни прибыли и дохода в разных секторах экономики отличаются. Например, в пределах одного сектора значения рентабельности собственного капитала могут различаться, если компания решает выплачивать дивиденды, а не хранить полученную прибыль в виде свободных денежных средств.

Оценивать изменение ROE важно в динамике, за определенный период времени (например, за 5 лет). Инвесторы обычно рассчитывают рентабельность собственного капитала в начале и в конце инвестиционного периода, чтобы увидеть реальное изменение доходности. Это дает возможность оценить динамику роста прибыли и сравнить результаты с показателями других компаний.

Устойчивая и растущая с течением времени рентабельность собственного капитала привлекает инвесторов. Рост ROE говорит о том, что компания надежна и способна приносить стабильный доход, поскольку она умеет разумно использовать капитал, чтобы увеличивать производительность и прибыль. Напротив, снижение рентабельности собственного капитала может означать, что руководство принимает неверные решения по инвестированию в неприбыльные активы.

Нормальное значение ROE

Показатель ROE демонстрирует собственникам, как работают вложенные ими средства: сколько чистой прибыли принесла каждая единица собственного капитала. Поэтому в отношении показателя ROE можно утверждать следующее:

- Чем выше значение показателя, тем большую доходность имеют вложения в бизнес.

- Если ROE оказался ниже среднего значения по отрасли, то целесообразность инвестирования в предприятие сомнительна.

В среднем нормальное значение ROE в развитых странах составляет примерно 10-12%. В странах с более высокой инфляцией показатель должен быть выше, примерно 20-30%. Чтобы оценить инвестиционную привлекательность, можно сравнить показатель ROE выбранной компании с рентабельностью вложения средств в такие инструменты, как облигации или депозиты. Чем выше будет значение ROE, тем более привлекательна будет компания в глазах инвесторов.

Компания с показателем ROE, превышающим в два раза ставку по банковским депозитам, будет интересна для инвесторов. Уоррен Баффет при инвестировании всегда уделяет внимание этому показателю. По его мнению, отличные инвестиционные перспективы имеет компания с высоким ROE и небольшой кредитной нагрузкой.

Формула для расчета ROE

Для расчета ROE обычно используют два варианта: расчет по итоговым показателям и более подробный анализ по формуле Дюпона.

Расчет по итоговым показателям

Рассчитывается отношение чистой прибыли компании к собственному капиталу:

ROE = ЧП / СК *100%

- ЧП – чистая прибыль компании.

- СК – собственный капитал компании. Используется среднее значение – складываются показатели на начало и конец периода, после чего сумма делится на 2.

Формула Дюпона

Расчет по формуле Дюпона позволяет провести анализ показателя рентабельности капитала. С помощью дополнительных переменных можно проанализировать, за счет каких факторов происходило изменение ROE:

ROE = (ЧП/В) * (В/А) * (А/СК) *100%

- ЧП – чистая прибыль компании.

- В – выручка компании.

- А – активы компании.

- СК – собственный капитал компании.

Таким образом, модель Дюпона выделяет три фактора, влияющих на рентабельность капитала:

- Операционная рентабельность (ЧП/В) – используется как индикатор операционной эффективности компании.

- Оборачиваемость активов (В/А) – является показателем интенсивности использования организацией всей совокупности имеющихся активов.

- Экономический рычаг (А/СК) – определяет соотношение между привлеченным и собственным капиталом.

Целью расчета по формуле Дюпона является не только подсчет самого показателя рентабельности, но и определение степени влияния перечисленных факторов на его значение. Это позволяет установить причины возникших проблем и принять необходимые меры для их решения.

Пример расчета ROE

Например, компания получила чистую прибыль по итогам года в размере 100 000$. При этом собственный капитал компании состоит из выпущенных в обращение 50 000 акций номиналом в 5$. Тогда значение ROE будет рассчитываться так:

ROE = 100 000 / 50 000 * 5 * 100% = 40%

Это высокий показатель рентабельности капитала, говорящий о том, что компания активно развивается. Для более детальной оценки лучше проанализировать динамику изменения ROE в среднем за 3-5 лет – это даст объективное представление о перспективах компании.

При этом нужно учитывать, что прибыль компании при росте рентабельности собственного капитала не всегда передается инвесторам. Если компания решит сохранить прибыль, не выплачивая дивиденды, акционеры получат прибыль только опосредованно, за счет удорожания акций компании.

Заключение

Показатель рентабельности собственного капитала помогает оценить финансовое состояние и уровень инвестиционной привлекательности компании. Как правило, ROE применяется для сравнения компаний внутри отдельных отраслей. Динамика изменения ROE постоянно анализируется как менеджерами компании, так и инвесторами для оценки прибыльности и устойчивости развития.

Материал подготовил

Виктор Грязин

Торгует на финансовых рынках с 2004 года. Приобретённые опыт и знания помогли ему сформировать собственный подход к анализу активов, деталями которого он охотно делится со слушателями вебинаров RoboForex.

Рентабельность капитала (ROE) Определение

Что такое рентабельность капитала (ROE)?

Рентабельность собственного капитала (ROE) — это показатель финансовых результатов, рассчитываемый путем деления чистой прибыли на собственный капитал. Поскольку акционерный капитал равен активам компании за вычетом ее долга, рентабельность собственного капитала считается рентабельностью чистых активов. ROE считается показателем прибыльности корпорации по отношению к акционерному капиталу.

Ключевые выводы

- Рентабельность собственного капитала (ROE) измеряет прибыльность корпорации по отношению к акционерному капиталу.

- Считается ли ROE удовлетворительной, будет зависеть от того, что является нормальным для отрасли или компаний-аналогов.

- В качестве кратчайшего пути инвесторы могут рассматривать рентабельность собственного капитала, близкую к долгосрочному среднему значению индекса S&P 500 (14%), как приемлемый коэффициент, а значение менее 10% — как плохое.

Как рассчитать рентабельность капитала

ROE выражается в процентах и может быть рассчитан для любой компании, если чистая прибыль и собственный капитал являются положительными числами. Чистая прибыль рассчитывается до выплаты дивидендов держателям обыкновенных акций и после выплаты дивидендов держателям привилегированных акций и процентов кредиторам.

Рентабельность капитала знак равно Чистая прибыль Средний акционерный капитал % Рентабельность капитала = средний чистый доход акционеров

Чистая прибыль — это сумма дохода, чистых расходов и налогов, которые компания генерирует за определенный период. Средний собственный капитал рассчитывается путем добавления капитала в начале периода. Начало и конец периода должны совпадать с периодом получения чистой прибыли.

Чистая прибыль за последний полный финансовый год или за последние 12 месяцев указывается в отчете о прибылях и убытках — это сумма финансовой деятельности за этот период. Акционерный капитал формируется из баланса — текущего баланса всей истории изменений активов и пассивов компании.

Лучшей практикой считается расчет ROE на основе среднего капитала за период из-за несоответствия между отчетом о прибылях и убытках и балансом.

Что вам говорит ROE?

Будет ли ROE считаться хорошей или плохой, будет зависеть от того, что является нормальным среди компаний-аналогов.Например, у коммунальных предприятий на балансе много активов и долгов по сравнению с относительно небольшой суммой чистой прибыли. Нормальный ROE в коммунальном секторе может составлять 10% или меньше. Технологическая или розничная компания с меньшим балансовым счетом по сравнению с чистой прибылью может иметь нормальный уровень ROE 18% или более.

Хорошее практическое правило — нацеливаться на ROE, равный или чуть выше среднего для группы сверстников. Например, предположим, что компания TechCo в течение последних нескольких лет поддерживала стабильную рентабельность собственного капитала на уровне 18% по сравнению со средним показателем у ее аналогов, который составлял 15%.Инвестор может сделать вывод, что менеджмент TechCo лучше среднего использует активы компании для получения прибыли. Относительно высокие или низкие коэффициенты рентабельности собственного капитала будут значительно отличаться от одной отраслевой группы или сектора к другой. Если сравнивать одну компанию с другой аналогичной компанией, сравнение будет более значимым. Распространенным сокращением для инвесторов является рассмотрение рентабельности капитала, близкой к долгосрочному среднему значению индекса S&P 500 (14%), как приемлемое соотношение, а все, что меньше 10%, как плохое.

Использование ROE для оценки темпов роста

Устойчивые темпы роста и темпы роста дивидендов можно оценить с помощью ROE, предполагая, что это соотношение примерно соответствует или чуть выше среднего показателя по группе аналогов. Хотя могут возникнуть некоторые проблемы, ROE может стать хорошей отправной точкой для разработки будущих оценок темпов роста акций и темпов роста их дивидендов. Эти два вычисления являются функциями друг друга и могут использоваться для упрощения сравнения схожих компаний.

Чтобы оценить будущие темпы роста компании, умножьте рентабельность собственного капитала на коэффициент удержания компании. Коэффициент удержания — это процент от чистой прибыли, которая удерживается или реинвестируется компанией для финансирования будущего роста.

ROE и устойчивый рост

Предположим, что есть две компании с одинаковыми показателями ROE и чистой прибылью, но разными коэффициентами удержания. Компания А имеет рентабельность собственного капитала 15% и возвращает 30% чистой прибыли акционерам в виде дивидендов, что означает, что компания А сохраняет 70% своей чистой прибыли.Компания Б также имеет рентабельность собственного капитала 15%, но возвращает акционерам только 10% чистой прибыли при коэффициенте удержания 90%.

Для компании А темп роста составляет 10,5%, или рентабельность собственного капитала, умноженная на коэффициент удержания, который составляет 15% умножить на 70%. Темпы роста бизнеса B составляют 13,5%, или 15% от 90%.

Этот анализ называется моделью устойчивого роста. Инвесторы могут использовать эту модель для оценки будущего и выявления акций, которые могут быть рискованными, поскольку они опережают свои возможности устойчивого роста.Акции, которые растут медленнее, чем их устойчивые темпы, могут быть недооценены, или рынок может игнорировать опасные признаки со стороны компании. В любом случае темпы роста, которые намного выше или ниже устойчивых темпов, требуют дополнительных исследований.

Такое сравнение, кажется, делает бизнес B более привлекательным, чем компанию A, но оно игнорирует преимущества более высокой ставки дивидендов, которые могут быть одобрены некоторыми инвесторами. Мы можем изменить расчет, чтобы оценить темпы роста дивидендов по акциям, что может быть более важным для инвесторов дохода.

Оценка скорости роста дивидендов

Продолжая наш пример, приведенный выше, темп роста дивидендов можно оценить, умножив ROE на коэффициент выплат. Коэффициент выплат — это процент от чистой прибыли, которая возвращается держателям обыкновенных акций в виде дивидендов. Эта формула дает нам устойчивые темпы роста дивидендов, что в пользу компании A.

Темпы роста дивидендов компании А составляют 4,5%, или рентабельность собственного капитала, умноженная на коэффициент выплат, который составляет 15% умножить на 30%. Темп роста дивидендов Бизнеса Б составляет 1.5%, или 15% умножить на 10%. Акции, дивиденды которых растут намного выше или ниже устойчивых темпов роста дивидендов, могут указывать на риски, которые следует исследовать.

Использование ROE для выявления проблем

Разумно задаться вопросом, почему средняя или немного выше среднего ROE является хорошей, а не ROE, которая в два, три или даже больше, чем в среднем по группе аналогов. Разве акции с очень высокой рентабельностью собственного капитала не являются более выгодной ценой?

Иногда чрезвычайно высокая рентабельность собственного капитала — это хорошо, если чистая прибыль чрезвычайно велика по сравнению с капиталом, потому что производительность компании настолько высока.Однако чрезвычайно высокая рентабельность собственного капитала часто возникает из-за небольшого счета собственного капитала по сравнению с чистой прибылью, что указывает на риск.

Несогласованная прибыль

Первой потенциальной проблемой с высокой рентабельностью собственного капитала может быть непоследовательная прибыль. Представьте себе, что компания LossCo несколько лет была убыточной. Ежегодные убытки отражаются в балансе в составе капитала как «нераспределенный убыток». Эти убытки имеют отрицательную величину и уменьшают собственный капитал. Предположим, что в последний год LossCo получила неожиданную прибыль и вернулась к прибыльности.Знаменатель в расчете ROE теперь очень мал после многих лет потерь, что делает его ROE ошибочно высоким.

Превышение долга

Вторая проблема, которая может вызвать высокую рентабельность собственного капитала, — это чрезмерная задолженность. Если компания активно привлекала займы, она может увеличить рентабельность собственного капитала, поскольку собственный капитал равен активам за вычетом долга. Чем больше у компании долга, тем меньше может упасть капитал. Распространенный сценарий — когда компания занимает большую сумму долга для выкупа собственных акций. Это может привести к завышению прибыли на акцию (EPS), но не повлияет на фактические результаты или темпы роста.

Отрицательная чистая прибыль

Наконец, отрицательная чистая прибыль и отрицательный собственный капитал могут создать искусственно завышенную рентабельность собственного капитала. Однако, если компания имеет чистый убыток или отрицательный акционерный капитал, не следует рассчитывать рентабельность собственного капитала.

Если собственный капитал отрицательный, наиболее распространенной проблемой является чрезмерный долг или непостоянная прибыльность. Однако из этого правила есть исключения для прибыльных компаний, которые использовали денежный поток для выкупа собственных акций.Для многих компаний это альтернатива выплате дивидендов, которая в конечном итоге может уменьшить собственный капитал (выкуп вычитаются из капитала) настолько, чтобы сделать расчет отрицательным.

Во всех случаях отрицательный или чрезвычайно высокий уровень ROE следует рассматривать как предупреждающий знак, заслуживающий изучения. В редких случаях отрицательный коэффициент рентабельности собственного капитала может быть связан с программой обратного выкупа акций, поддерживаемой денежным потоком, и отличным менеджментом, но это менее вероятный результат. В любом случае компанию с отрицательной рентабельностью собственного капитала нельзя сравнивать с другими акциями с положительным показателем рентабельности собственного капитала.

Ограничения ROE

Высокая рентабельность капитала не всегда может быть положительной. Чрезмерная рентабельность собственного капитала может указывать на ряд проблем, таких как непоследовательная прибыль или чрезмерная задолженность. Кроме того, отрицательная рентабельность собственного капитала из-за того, что компания имеет чистый убыток или отрицательный собственный капитал, не может использоваться для анализа компании и не может использоваться для сравнения с компаниями с положительной рентабельностью собственного капитала.

Рентабельность собственного капитала по сравнению с рентабельностью инвестированного капитала

Хотя ROE смотрит на то, какую прибыль компания может получить по отношению к собственному капиталу, рентабельность инвестированного капитала (ROIC) продвигает этот расчет на несколько шагов дальше.

Цель ROIC — определить сумму денег после дивидендов, которую приносит компания, на основе всех ее источников капитала, включая собственный капитал и заемные средства. ROE оценивает, насколько хорошо компания использует акционерный капитал, в то время как ROIC предназначен для определения того, насколько хорошо компания использует весь свой доступный капитал для зарабатывания денег.

Пример использования ROE

Например, представьте себе компанию с годовым доходом в 1 800 000 долларов и средним акционерным капиталом 12 000 000 долларов.Рентабельность собственного капитала этой компании будет следующей:

р О E знак равно ( $ 1 , 800 , 000 $ 12 , 000 , 000 ) знак равно 15 % ROE = \ left (\ frac {\ 1 800 000 долларов США} {\ 12 000 000 долларов США} \ right) = 15 \% ROE = (12 000 000 долларов США 1 800 000 долларов США) = 15%

Рассмотрим Apple Inc. (AAPL): за финансовый год, закончившийся 29 сентября 2018 года, компания получила 59,5 млрд долларов чистой прибыли. В конце финансового года его акционерный капитал составлял 107,1 млрд долларов против 134 млрд долларов в начале. Таким образом, рентабельность капитала Apple составляет 49.4%, или 59,5 млрд долларов / [(107,1 млрд долларов + 134 млрд долларов) / 2].

По сравнению с аналогами у Apple очень высокая рентабельность собственного капитала.

- Amazon.com, Inc. (AMZN) имела рентабельность собственного капитала 27% в 2018 г.

- Microsoft Corp. (MSFT) имела рентабельность собственного капитала 23% в 3 квартале 2018 г.

- Google — теперь известная как Alphabet Inc. (GOOGL) — имела рентабельность собственного капитала в размере 12% в третьем квартале 2018 года.

Как рассчитать ROE с помощью Excel

Как указано выше, формула расчета рентабельности собственного капитала компании — это отношение чистой прибыли к собственному капиталу.Вот как использовать Microsoft Excel для настройки расчета ROE:

- В Excel начните, щелкнув правой кнопкой мыши столбец A. Затем переместите курсор вниз и щелкните левой кнопкой мыши ширину столбца. Затем измените значение ширины столбца на 30 единиц по умолчанию и нажмите OK. Повторите эту процедуру для столбцов B и C.

- Затем введите название компании в ячейку B1 и название другой компании в ячейку C1.

- Затем введите «Чистый доход» в ячейку A2, «Акционерный капитал» в ячейку A3 и «Рентабельность собственного капитала» в ячейку A4.

- Введите формулу «Рентабельность капитала» = B2 / B3 в ячейку B4 и введите формулу = C2 / C3 в ячейку C4.

- Когда это будет завершено, введите соответствующие значения для «Чистый доход» и «Акционерный капитал» в ячейки B2, B3, C2 и C3.

ROE и анализ DuPont

Хотя ROE можно легко вычислить, разделив чистую прибыль на собственный капитал, метод, называемый декомпозицией DuPont, может разбить расчет ROE на дополнительные этапы.Этот анализ, созданный американской химической корпорацией DuPont в 1920-х годах, показывает, какие факторы вносят наибольший (или наименьший) вклад в рентабельность собственного капитала фирмы.

Существует две версии анализа DuPont, первая из которых включает три этапа:

ИКРА знак равно НПМ × Оборот активов в ходе хозяйственной деятельности × Множитель капитала куда: НПМ знак равно Маржа чистой прибыли, показатель операционной эффективность Оборот активов в ходе хозяйственной деятельности знак равно Мера эффективности использования активов Множитель капитала знак равно Мера финансового рычага \ begin {align} & \ text {ROE} = \ text {NPM} \ times \ text {Оборот активов} \ times \ text {Equity Multiplier} \\ & \ textbf {where:} \\ & \ text {NPM} = \ text {Норма чистой прибыли, мера операционной} \\ & \ text {эффективность} \\ & \ text {Оборачиваемость активов} = \ text {Мера эффективности использования активов} \\ & \ text {Множитель капитала} = \ text {Мера финансового рычага} \\ \ end {выравнивается} ROE = NPM × Оборачиваемость активов × Множитель капитала, где: NPM = Норма чистой прибыли, показатель операционной эффективности Оборачиваемость активов = Показатель эффективности использования активов Множитель капитала = Показатель финансового рычага.

В качестве альтернативы пятиступенчатая версия выглядит следующим образом:

ИКРА знак равно EBT S × S А × А E × ( 1 — TR ) куда: EBT знак равно Прибыль до налогообложения S знак равно Продажи А знак равно Ресурсы E знак равно Беспристрастность TR знак равно Ставка налога \ begin {align} & \ text {ROE} = \ frac {\ text {EBT}} {\ text {S}} \ times \ frac {\ text {S}} {\ text {A}} \ times \ frac {\ text {A}} {\ text {E}} \ times (1 — \ text {TR}) \\ & \ textbf {where:} \\ & \ text {EBT} = \ text {Прибыль до налогообложения} \\ & \ text {S} = \ text {Продажи} \\ & \ text {A} = \ text {Assets} \\ & \ text {E} = \ text {Equity} \\ & \ text {TR} = \ text {Налоговая ставка} \\ \ end {выравнивается} ROE = SEBT × AS × EA × (1 − TR), где: EBT = прибыль до налогообложенияS = SalesA = AssetsE = EquityTR = налоговая ставка

И трех- и пятиступенчатые уравнения обеспечивают более глубокое понимание рентабельности собственного капитала компании, исследуя, что меняется в компании, а не рассматривает одно простое соотношение.Как всегда в случае показателей финансовой отчетности, их следует сравнивать с историей компании и историей ее конкурентов.

Например, если посмотреть на две компании-конкуренты, у одной может быть более низкая рентабельность собственного капитала. С помощью пятиступенчатого уравнения вы можете увидеть, является ли это ниже, потому что кредиторы воспринимают компанию как более рискованную и взимают с нее более высокие проценты, компания плохо управляется и имеет слишком низкую долговую нагрузку или компания имеет более высокие затраты, которые уменьшают ее операционные расходы. рентабельность. Выявление подобных источников позволяет лучше узнать о компании и о том, как ее следует оценивать.

Часто задаваемые вопросы

Что такое хороший (ROE)?

Как и в случае с большинством других показателей эффективности, то, что считается «хорошей» рентабельностью собственного капитала, будет зависеть от отрасли компании и конкурентов. Хотя долгосрочная средняя рентабельность собственного капитала для компаний, входящих в индекс S&P 500, составляет около 14%, в отдельных отраслях она может быть значительно выше или ниже этого среднего значения. При прочих равных, отрасль, скорее всего, будет иметь более низкую среднюю рентабельность собственного капитала, если она высококонкурентна и требует значительных активов для получения доходов.С другой стороны, отрасли с относительно небольшим количеством игроков и где для получения доходов необходимы лишь ограниченные активы, могут иметь более высокий средний показатель ROE.

Как рассчитать ROE?

Чтобы рассчитать ROE, аналитики просто делят чистую прибыль компании на ее средний акционерный капитал. Поскольку собственный капитал равен активам за вычетом обязательств, рентабельность собственного капитала по сути является мерой прибыли, полученной от чистых активов компании. Причина использования среднего акционерного капитала заключается в том, что эта цифра может колебаться в течение рассматриваемого отчетного периода.

В чем разница между рентабельностью активов (ROA) и ROE?

Показатели ROA и ROE похожи в том, что они оба пытаются оценить, насколько эффективно компания генерирует свою прибыль. Однако, в то время как ROE сравнивает чистую прибыль с чистыми активами компании в размере , ROA сравнивает чистую прибыль только с активами компании, без вычета ее обязательств. В обоих случаях компании в отраслях, для операций которых требуются значительные активы, скорее всего, покажут более низкую среднюю доходность.

Как рассчитать рентабельность капитала (формула ROE)

Рентабельность собственного капитала (ROE) — это коэффициент, который дает инвесторам представление о том, насколько эффективно компания (или, точнее, ее менеджмент) распоряжается деньгами, внесенными в нее акционерами. Другими словами, он измеряет прибыльность корпорации по отношению к акционерному капиталу. Чем выше рентабельность собственного капитала, тем эффективнее менеджмент компании в получении дохода и роста за счет долевого финансирования.

ROE часто используется для сравнения компании с конкурентами и рынком в целом. Эта формула особенно полезна при сравнении фирм одной отрасли, поскольку она дает точные указания о том, какие компании работают с большей финансовой эффективностью, и для оценки почти любой компании, имеющей в основном материальные, а не нематериальные активы.

Ключевые выводы

- Рентабельность собственного капитала (ROE) — это финансовый коэффициент, который показывает, насколько хорошо компания управляет капиталом, вложенным в нее акционерами.

- Чтобы рассчитать ROE, нужно разделить чистую прибыль на собственный капитал.

- Чем выше рентабельность собственного капитала, тем эффективнее менеджмент компании в получении дохода и роста за счет долевого финансирования.

- При использовании ROE для сравнения компаний важно сравнивать компании в одной отрасли, как и со всеми финансовыми показателями.

Формула и расчет рентабельности капитала (ROE)

Основная формула для расчета ROE:

р О E знак равно Чистая прибыль Акционерный капитал ROE = \ frac {\ text {Чистая прибыль}} {\ text {Акционерный капитал}} ROE = Чистая прибыль акционеров

Чистая прибыль — это чистая прибыль до выплаты дивидендов по обыкновенным акциям, которая указывается в отчете о прибылях и убытках фирмы.Свободный денежный поток (FCF) — это еще одна форма прибыльности, которую можно использовать вместо чистой прибыли.

Акционерный капитал — это активы за вычетом обязательств на балансе фирмы, и это бухгалтерская стоимость, которая остается для акционеров, если компания погасит свои обязательства с помощью своих заявленных активов.

Обратите внимание, что ROE не следует путать с рентабельностью совокупных активов (ROTA). Хотя это также показатель прибыльности, ROTA рассчитывается путем деления прибыли компании до вычета процентов и налогов (EBIT) на общие активы компании.

ROE также можно рассчитать в разные периоды, чтобы сравнить изменение его стоимости с течением времени. Сравнивая, например, изменение темпов роста ROE от года к году или от квартала к кварталу, инвесторы могут отслеживать изменения в деятельности менеджмента.

Собираем все вместе

Рентабельность собственного капитала всего фондового рынка, измеренная S&P 500, составила 12% в четвертом квартале 2020 года. Первый, важный компонент принятия решения о том, как инвестировать, включает сравнение определенных промышленных секторов с рынком в целом.

Например, анализ показателей рентабельности собственного капитала по отраслям может показать, что акции железнодорожного сектора работают очень хорошо по сравнению с рынком в целом, со значением рентабельности собственного капитала 19,66%, в то время как у секторов коммунальных услуг и розничных продаж рентабельность собственного капитала составляет 5,77. % и 18,11% соответственно. Это может указывать на то, что железнодорожные компании являются стабильно развивающейся отраслью и приносят инвесторам отличную прибыль.

Следующим шагом является изучение отдельных компаний для сравнения их ROE с рынком в целом и с компаниями в своей отрасли.Например, в конце 2019 финансового года Procter & Gamble (PG) сообщила о чистой прибыли в размере 4 млрд долларов США и общем акционерном капитале в размере 47,6 млрд долларов США. Таким образом, рентабельность собственного капитала PG по состоянию на 2019 финансовый год составила:

- 4 млрд долл. ÷ 47,6 млрд долл. США = 8,4%

Рентабельность капитала P&G в то время была ниже средней рентабельности собственного капитала для сектора потребительских товаров, составлявшей 14,41%. Другими словами, на каждый доллар акционерного капитала P&G принесла 8,4 цента прибыли.

Не все ROE одинаковы

Измерение показателя рентабельности собственного капитала компании по сравнению с показателем в ее секторе — это только одно сравнение.

Например, в четвертом квартале 2020 года у Bank of America Corporation (BAC) рентабельность собственного капитала составила 8,4%. По данным Федеральной корпорации по страхованию депозитов (FDIC), средняя рентабельность собственного капитала для банковского сектора в течение за тот же период было 6,88%, иными словами, Bank of America превзошел отрасль.

Кроме того, расчеты FDIC касаются всех банков, включая коммерческие, потребительские и общественные банки. Рентабельность собственного капитала коммерческих банков составила 5.62% в четвертом квартале 2020 года. Поскольку Bank of America частично является коммерческим кредитором, его рентабельность собственного капитала была выше, чем у других коммерческих банков.

Короче говоря, важно сравнивать ROE компании не только со средней по отрасли, но и с аналогичными компаниями в этой отрасли.

При оценке компаний некоторые инвесторы используют и другие измерения, такие как рентабельность задействованного капитала (ROCE) и рентабельность оборотного капитала (ROOC). Инвесторы часто используют ROCE вместо стандартной ROE при оценке долговечности компании.Вообще говоря, оба являются более полезными индикаторами для капиталоемких предприятий, таких как коммунальные услуги или производство.

Когда собственный капитал отрицательный

Могут быть обстоятельства, когда капитал компании отрицательный. Обычно это происходит, когда компания несла убытки в течение определенного периода времени и была вынуждена занимать деньги, чтобы продолжить свою деятельность. В этом случае обязательства будут больше, чем активы.

ROE всегда будет рассказывать разные истории в зависимости от финансовых показателей, например, если капитал изменяется из-за обратного выкупа акций или доход небольшой или отрицательный из-за разового списания.Понимание компонентов имеет решающее значение.

Если рассчитать рентабельность собственного капитала в этом сценарии, когда прибыль положительна, то получится отрицательная рентабельность собственного капитала; однако это число не раскрывает всей истории. Это может указывать на то, что компания фактически не получает прибыли, работает в убыток, потому что, если бы компания работала в убыток и имела положительный акционерный капитал, рентабельность собственного капитала также была бы отрицательной.

В ситуации, когда ROE отрицательный из-за отрицательного акционерного капитала, чем выше отрицательный ROE, тем лучше.Это потому, что это будет означать, что прибыль будет намного выше, что укажет на возможную долгосрочную финансовую жизнеспособность компании.

Итог

Рентабельность собственного капитала (ROE) — важный финансовый показатель, который инвесторы могут использовать для определения того, насколько эффективно менеджмент использует долевое финансирование, предоставляемое акционерами. Он сравнивает чистую прибыль с собственным капиталом фирмы. Чем выше число, тем лучше, но всегда важно измерять количество яблок и яблок, то есть компании, которые работают в одной отрасли, поскольку каждая отрасль имеет разные характеристики, которые изменяют их прибыль и использование финансирования.

Как и в случае любого инвестиционного анализа, рентабельность собственного капитала — это всего лишь один показатель, отражающий лишь часть финансовых показателей фирмы. Перед инвестированием крайне важно использовать различные финансовые показатели, чтобы получить полное представление о финансовом состоянии компании.

Рентабельность капитала (ROE) — Формула, примеры и руководство по ROE

Что такое рентабельность капитала (ROE)?

Рентабельность капитала (ROE) — это показатель годовой прибыли компании (чистый доход Чистый доход Чистый доход — это ключевая статья не только в отчете о прибылях и убытках, но и во всех трех основных финансовых отчетах.В то время как он достигается через), деленный на стоимость общего акционерного капитала Акционерный капитал Акционерный капитал (также известный как Акционерный капитал) — это счет в балансе компании, который состоит из акционерного капитала плюс, выраженного в процентах (например, 12%). ). В качестве альтернативы, рентабельность собственного капитала также может быть получена путем деления темпов роста дивидендов фирмы на коэффициент удержания прибыли (1 — коэффициент выплаты дивидендов Коэффициент дивидендных выплат Коэффициент дивидендных выплат — это сумма дивидендов, выплачиваемых акционерам, по отношению к общей сумме чистой прибыли, полученной компанией. .Формула, пример).

Рентабельность собственного капитала — это соотношение, состоящее из двух частей, поскольку оно объединяет отчет о прибылях и убытках и баланс Бухгалтерский баланс Бухгалтерский баланс является одним из трех основных финансовых отчетов. Финансовая отчетность является ключом как к финансовому моделированию, так и к бухгалтерскому учету, где чистая прибыль или прибыль сравниваются с собственным капиталом. Число представляет собой общую рентабельность собственного капитала и показывает способность фирмы превращать вложения в акционерный капитал в прибыль.Другими словами, он измеряет прибыль, полученную на каждый доллар от акционерного капитала.

Формула рентабельности собственного капитала

Ниже приведено уравнение ROE:

ROE = Чистая прибыль / собственный капитал

ROE обеспечивает простой показатель для оценки доходности инвестиций. Сравнивая рентабельность собственного капитала компании со средним показателем по отрасли, можно кое-что определить относительно конкурентного преимущества компании. Конкурентное преимущество. Конкурентное преимущество — это атрибут, который позволяет компании превосходить своих конкурентов.Это позволяет компании добиваться превосходной рентабельности. ROE также может дать представление о том, как руководство компании использует финансирование за счет собственного капитала для развития бизнеса.

Устойчивая и растущая рентабельность собственного капитала с течением времени может означать, что компания способна генерировать акционерную стоимость Акционерная стоимость Акционная стоимость — это финансовая ценность, которую владельцы бизнеса получают за владение акциями компании. Увеличение акционерной стоимости создается потому, что компания знает, как разумно реинвестировать свою прибыль, чтобы повысить производительность и прибыль.Напротив, снижение рентабельности собственного капитала может означать, что руководство принимает неверные решения о реинвестировании капитала в непродуктивные активы.

Факторы формулы рентабельности собственного капитала

Хотя простая формула рентабельности собственного капитала представляет собой чистую прибыль, деленную на собственный капитал, мы можем разбить ее на дополнительные факторы. Как вы можете видеть на диаграмме ниже, формула рентабельности собственного капитала также является функцией рентабельности активов (ROA), рентабельности активов и формулы ROA. Рентабельность активов (ROA) — это тип показателя рентабельности инвестиций (ROI), который измеряет прибыльность бизнеса по отношению к его общим активам.и размер финансового рычага Финансовый рычаг Финансовый рычаг относится к сумме заемных денег, используемых для покупки актива с ожиданием, что доход от нового актива превысит стоимость заимствования. она имеет. Обе эти концепции будут рассмотрены более подробно ниже.

Узнайте больше в курсе CFI по основам финансового анализа.

Загрузите бесплатный шаблон

Введите свое имя и адрес электронной почты в форму ниже и загрузите бесплатный шаблон прямо сейчас!

Шаблон рентабельности капитала

Загрузите бесплатный шаблон Excel, чтобы углубить свои знания в области финансов!Почему ROE важна?

С чистой прибылью в числителе рентабельность собственного капитала (ROE) смотрит на чистую прибыль фирмы, чтобы измерить общую прибыльность для владельцев и инвесторов фирмы.Акционеры находятся в нижней части иерархической структуры капитала фирмы. Структура капитала. Структура капитала — это сумма долга и / или собственного капитала, используемая фирмой для финансирования своей деятельности и финансирования своих активов. Структура капитала фирмы и возвращаемый ей доход — полезный показатель, который представляет собой сверхприбыль, остающуюся после выплаты обязательных обязательств и реинвестирования в бизнес.

Зачем использовать показатель рентабельности собственного капитала?