Заявление на УСН при регистрации ИП в 2021 году

Для того чтобы применять УСН, не обязательно дожидаться сведений о регистрации ИП — уведомление о переходе на упрощёнку вы можете подать вместе с документами о постановке на учет. Если по каким-то причинам инспекция не примет уведомление, у вас будет еще 30 дней на то, чтобы учесть замечания и подать его снова.

Уведомление о переходе ИП на УСН

1. Когда ИП нужно подать заявление на УСН в 2021 году

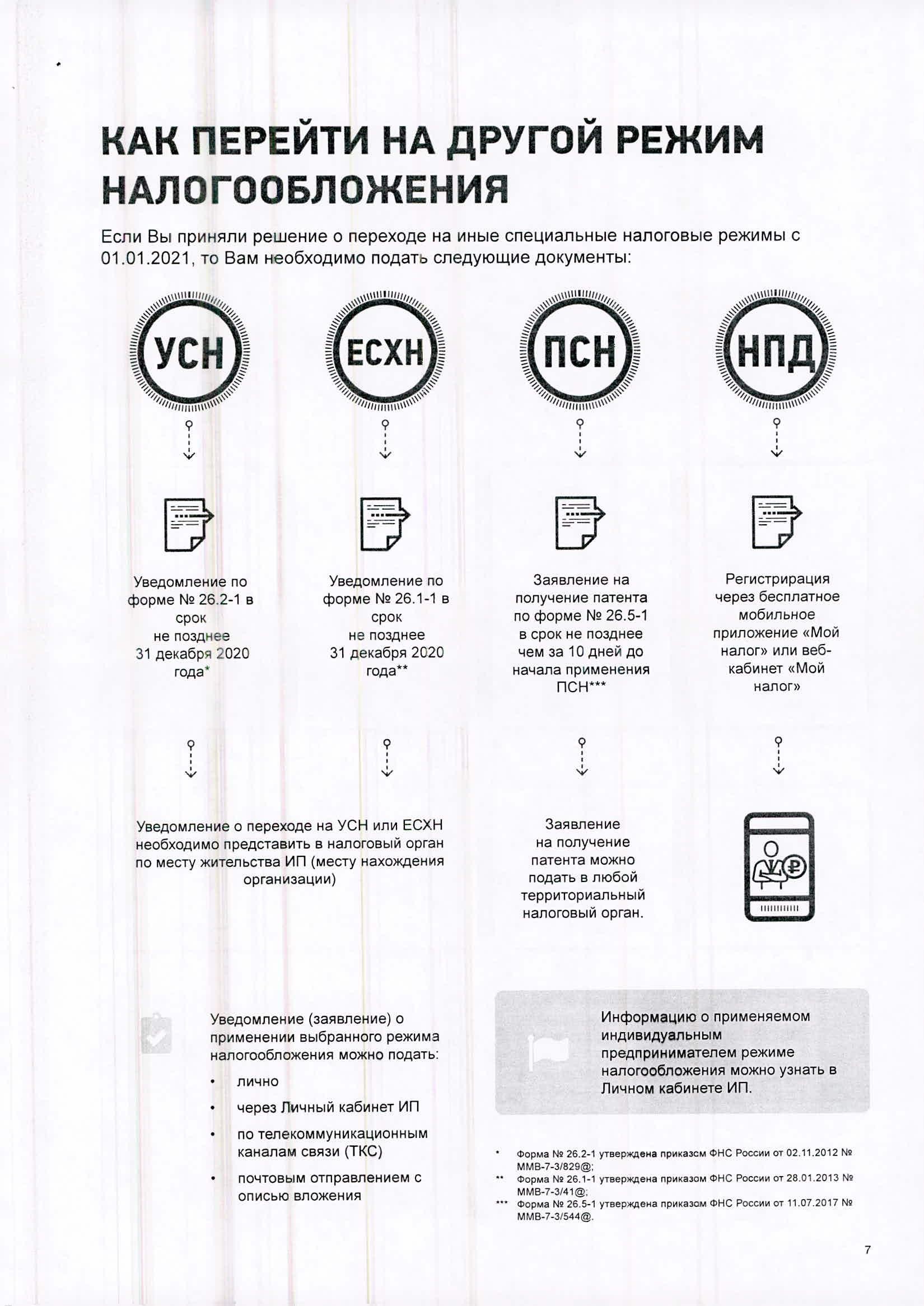

Если вы решили применять УСН, можно уведомить об этом инспекцию уже в момент регистрации в качестве индивидуального предпринимателя или в течение 30 дней после регистрации. В обоих случаях спец. режим будет действовать для вас с момента регистрации ИП. Если же этот срок пропущен, то перейти на УСН получится только с начала следующего года.

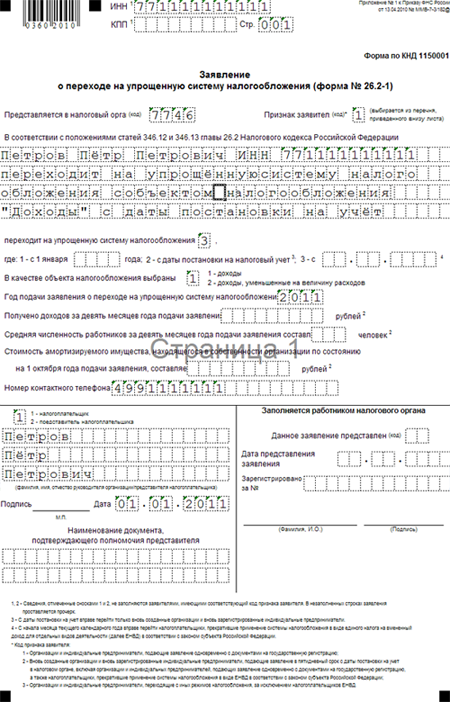

ФНС России утвердило бланк уведомления по форме 26.2-1. Хотя форма носит рекомендательный характер, рекомендуем вам использовать именно ее, а не составлять уведомление в свободном виде.

2. Заполнение заявления о переходе на УСН для ИП

Вы можете распечатать бланк уведомления и заполнить его ручкой или сразу внести необходимые данные при помощи компьютера. Учитывайте, что документ с исправлениями инспекция может не принять. Все поля для заполнения помещаются на одном листе. Вносите данные только в те графы, по которым есть информация.

При заполнении уведомления в 2021 году для подачи в момент регистрации ИП есть следующие особенности:

- Поле «КПП» вы не заполняете, поле «ИНН» — только при наличии у вас идентификационного номера.

- В поле «Код налогового органа» нужно указать код инспекции, в которой вы будете стоять на учёте (ваша территориальная ФНС). Выяснить его можно через сайт ФНС.

- В поле «Признак налогоплательщика» проставляете «1» — этот код означает подачу уведомления в момент регистрации ИП.

- Свои фамилию, имя и отчества нужно написать печатными заглавными буквами.

- В следующем поле после слов «Переходит на упрощенную систему налогообложения» ставим «2» — это будет означать применение спецрежима с момента постановки на учет.

- В следующем поле нужно указать код выбранного объекта налогообложения: «1» обозначает «Доходы», «2» — «Доходы минус расходы».

- Поля для отображения доходов и остаточной стоимости основных средств вы не заполняете.

- В сведениях о лице, подающем уведомление, нужно указать его статус — сам налогоплательщик (код «1») или его представитель (код «2»).

Подпись ставит тот, кто подает документ.

Подпись ставит тот, кто подает документ. - Представитель должен также указать свои личные данные и номер доверенности.

- Поле о документах, подтверждающих полномочия представителя, нужно заполнить только если уведомление подавалось по доверенности. То же касается поля о количестве листов сопроводительных документов — к таким документам относится только доверенность.

Все остальные поля заполнит сотрудник инспекции, который будет принимать у вас документы.

Скачайте заполненное заявление на УСН для ИП бесплатно!

В этом поможет наш онлайн-сервис. Он быстро и бесплатно сформирует за вас полный пакет документов для регистрации ИП, в том числе, уведомление о переходе на УСН. Просто заполните анкету. Вы сможете скачать и распечатать документы с инструкцией по подаче.

Он быстро и бесплатно сформирует за вас полный пакет документов для регистрации ИП, в том числе, уведомление о переходе на УСН. Просто заполните анкету. Вы сможете скачать и распечатать документы с инструкцией по подаче.

3. Подача уведомления об УСН в налоговую

Есть три способа подачи уведомления о переходе на УСН в 2021 году:

- Распечатать заполненный бланк (или заполнить его от руки) и принести в инспекцию лично или через доверенное лицо (наличие нотариальной доверенности для него обязательно).

- Переслать ценным письмом с описью вложения. При этом заявление должно быть заверено нотариально.

- Отправить в электронном виде. Для этого нужно иметь электронную цифровую подпись.

Отправляясь в инспекцию, убедитесь, что у вас с собой есть два экземпляра полностью заполненного и подписанного уведомления (уточните в вашей ИФНС о количестве экземпляров заявления). Один из экземпляров сотрудник инспекции вернет вам с отметкой о приеме уведомления. Именно этот документ в случае споров с налоговым органом послужит доказательством того, что вы обратились с уведомлением вовремя.

Инспекция не может запретить вам перейти на УСН, но в некоторых случаях отказывается принимать уведомление вместе с регистрационными документами. Проблема тут чисто техническая: уведомление о переходе на УСН нужно подавать в налоговые органы по месту прописки ИП, а открывать ИП можно только в регистрирующей налоговой — они могут не совпадать. Поэтому уведомление о переходе на УСН могут и не принять — тогда придется дожидаться документов о постановке на учет и после подавать уведомление в свою районную инспекцию.

Поэтому уведомление о переходе на УСН могут и не принять — тогда придется дожидаться документов о постановке на учет и после подавать уведомление в свою районную инспекцию.

Отчетность ИП на УСН без работников — Контур.Экстерн

Авансовый платеж по налогу платится по итогам первого квартала, полугодия и девяти месяцев, а сам налог — по итогам года (ст. 346.21 НК РФ).

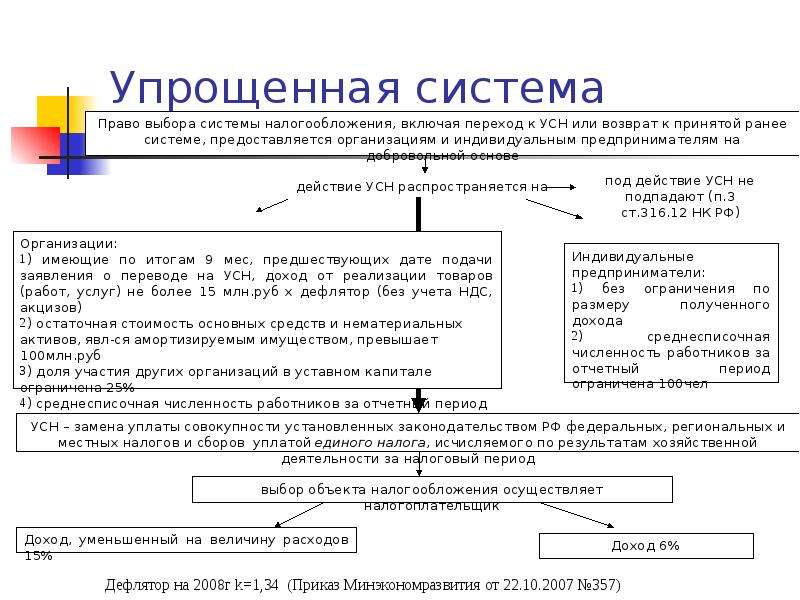

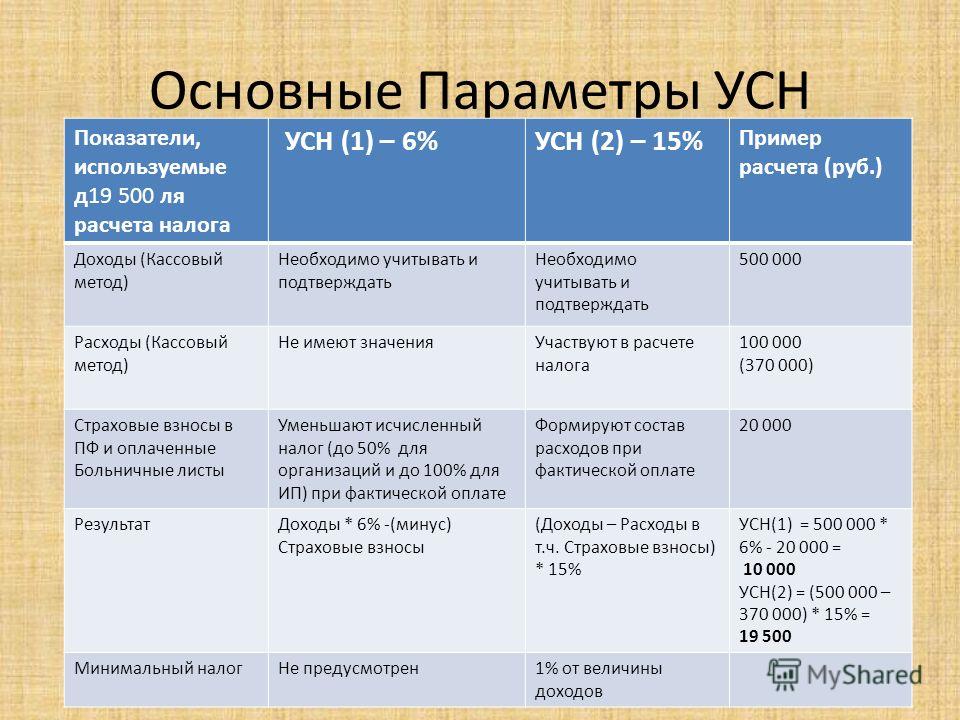

При этом собственник бизнеса сам принимает решение, какой объект налогообложения выбрать. Первый вариант — платить 6% от доходов и уменьшать налог на страховые взносы. Второй вариант — уплачивать 15% с разницы между доходами и расходами.

Если ИП находится на упрощенной системе налогообложения 6 % и не имеет в штате работников, он может существенно понизить сумму налога на страховые взносы в размере 100%. Воспользоваться этим правом можно лишь в том случае, когда страховые взносы фактически перечислены в ПФР.

Если объект налогообложения — доходы, уменьшенные на расходы, страховые взносы в полном объеме уменьшают налогооблагаемую базу.

Отчетность и платежи ИП на УСН

Во-первых, если в течение года книгу учета доходов и расходов вели в электронном виде, то по окончании года необходимо подготовить ее бумажный вариант: распечатать, прошить и пронумеровать.

Примите во внимание, что удобнее и выгоднее платить фиксированные платежи поквартально, чтобы сразу уменьшать авансовые платежи по налогу.

Налоги и взносы ИП на УСН

До 30.04.2021 необходимо оплатить сумму налога по УСН по итогам 2020 года.

Авансовые платежи за 1 квартал 2021 года потребуется оплатить до 26 апреля 2020 года, за полугодие — до 26 июля 2021 года, за 9 месяцев 2020 года — до 25 октября 2020 года.

Взносы за себя за 2021 год — до 31 декабря 2021 года.

14 дней бесплатно пользуйтесь всеми возможностями Экстерна

Попробовать

пошаговая инструкция, что нужно, сколько стоит — Жиза

Законы

Я и мой друг регистрировали ИП. Я живу и прописан в Тюмени, поэтому подавал документы в налоговую лично. Кирилл тоже живет в Тюмени, но прописан в Ханты-Мансийске. Чтобы не отпрашиваться с работы и не мотаться домой, он открыл ИП удаленно через «Госуслуги». Рассказываю про оба варианта: как открыться, какие документы нужны, сколько времени и денег потратите.

- Автор: Женя Лепехин

- Иллюстратор: Иван Might

Подготовьтесь к подаче документов

Сделайте копию или сканы паспортаДля регистрации ИП нужен паспорт РФ или национальный паспорт вашей страны, если вы иностранец.

Если подаете документы лично, сделайте копии двух страниц — с фотографией и с пропиской. Их вы сдадите в налоговую. Оригинал тоже возьмите с собой — сотрудник налоговой заверит по нему копии и вернет его вам. Если подаете заявление через интернет, отсканируйте все страницы.

Выберите ОКВЭДыОКВЭД — общероссийский классификатор видов экономической деятельности. Он нужен, чтобы государство видело, чем вы занимаетесь. Каждый код обозначает определенный вид деятельности. Например, 70.10.2 — управление холдинг-компаниями, 74.30 — письменный и устный перевод, а 15.11.1 — выделка и крашение меха. Если вы открыли интернет-магазин без ОКВЭДа 52.61.2, вам сделают предупреждение или оштрафуют на 5000 ₽.

Выбрать ОКВЭДы лучше заранее: они пригодятся, когда будете заполнять заявление Р21001. Вы можете выбрать сколько угодно кодов, но всегда один будет основным, а остальные — дополнительными. Все коды есть в классификаторе.

Дополнительных кодов лучше набрать побольше. Чтобы добавить новый код после регистрации, придется заново подать заявление в налоговую и ждать пять дней. Если впишете дополнительные коды заранее, не упустите интересный заказ из-за того, что у вас нет нужного кода.

Чтобы добавить новый код после регистрации, придется заново подать заявление в налоговую и ждать пять дней. Если впишете дополнительные коды заранее, не упустите интересный заказ из-за того, что у вас нет нужного кода.

Я редактор, код основной деятельности 90.03 — деятельность в области художественного творчества. К нему я подобрал 13 дополнительных кодов в сфере дизайна, перевода и маркетинга

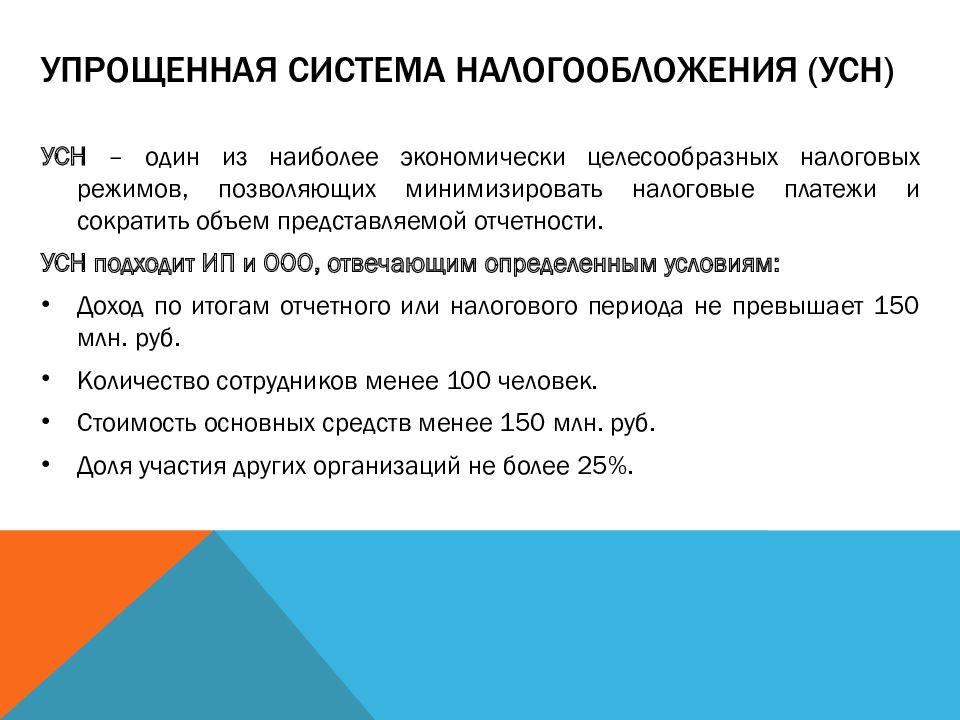

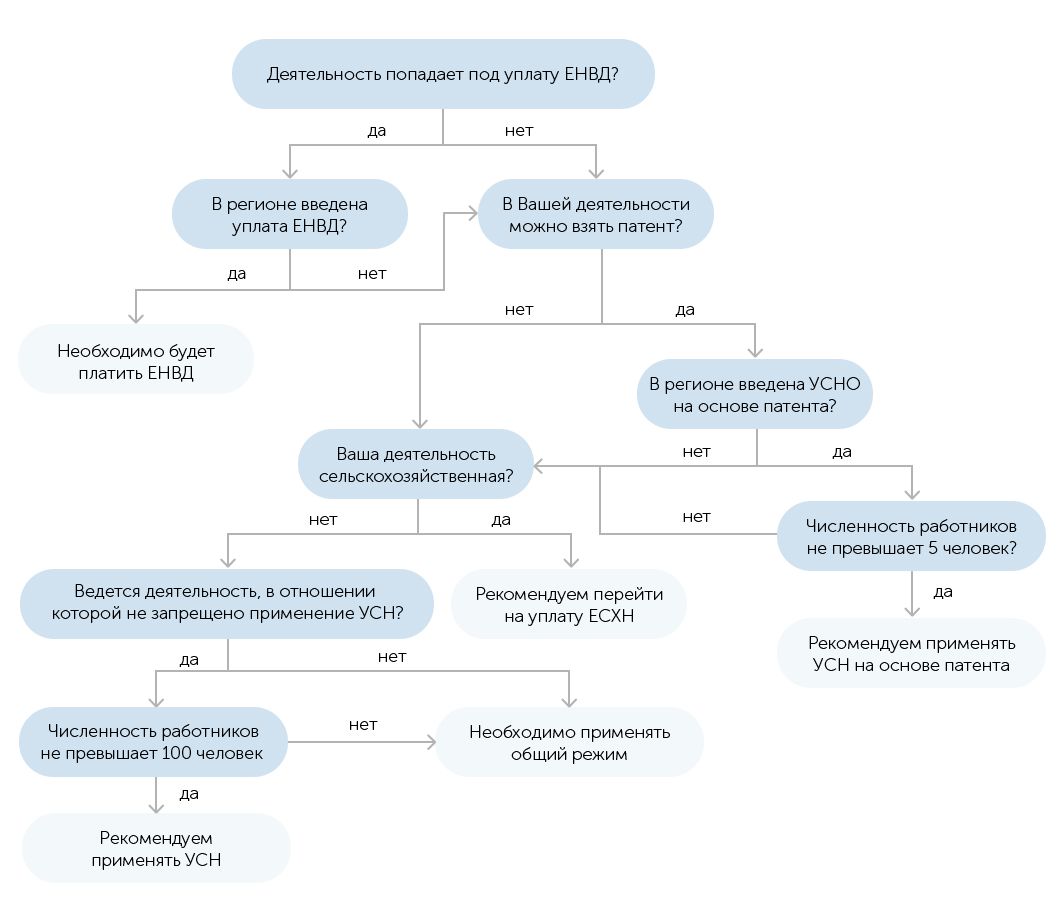

Выберите систему налогообложенияУ ИП есть несколько систем налогообложения. Самые распространенные — ОСНО и УСН.

Самые распространенные — ОСНО и УСН.

ОСНО — общая система налогообложения. По ней ИП обязан платить НДС — 18%, НДФЛ — 13%, и налог на имущество — до 2,2%.

УСН — упрощенная система налогообложения. По ней предприниматель платит только один налог: 6% от доходов или от 5 до 15% от разницы между доходами и расходами.

Если при регистрации вы не указали другую систему налогообложения, то налоговая поставит вас на ОСНО. Ее можно поменять в течение 30 дней с даты регистрации. Отчитываться по ОСНО за этот период не нужно: налоги будут начисляться по УСН, как будто вы работали по ней с самого начала.

Проконсультируйтесь с бухгалтером и определитесь с системой налогообложения до регистрации ИП. Если для вас выгоднее упрощенка, то лучше подать заявление о переходе сразу.

Как заполнить заявление о переходе на упрощенку- Скачайте форму 26.

2-1 в формате PDF и заполните по образцу.

2-1 в формате PDF и заполните по образцу. - В полях ИНН и КПП поставьте прочерки (дефисы).

- Узнайте код вашей налоговой на сайте — он состоит из четырех цифр.

- В поле «Признак налогоплательщика» поставьте цифру «1».

- Укажите фамилию, имя и отчество. Во все пустые клетки поставьте прочерки (дефисы).

- Напротив пункта «переходит на упрощенную систему налогообложения» поставьте цифру «2». В следующей строке во всех полях поставьте прочерки, так как вы переходите на УСН с даты постановки на учет.

- Напротив пункта «в качестве налогообложения выбраны» поставьте цифру: «1» — доходы, «2» — «доходы минус расходы».

- Укажите год подачи заявления.

- Поставьте цифру «1» если подаете заявление сами, и цифру «2», если через представителя.

- Снова укажите фамилию, имя, отчество. В пустые клетки поставьте прочерки.

- Укажите номер телефона и дату подачи заявления. Подпись не ставьте, лучше сделать это в налоговой перед подачей.

- Поля в правом нижнем углу оставьте пустыми.

Если вы переходите на упрощенку после того, как зарегистрировали ИП, некоторые моменты в заполнении будут отличаться. Внимательно прочитайте сноски внизу формы. Подробные правила оформления читайте в статье Regberry или посмотрите видео.

Оплатите госпошлинуДля регистрации ИП необходимо заплатить пошлину 800 ₽. Это можно сделать в любом банке или на сайте налоговой.

В банке потребуются реквизиты местной налоговой. Найти их можно на сайте ИФНС с помощью специальной формы. Для этого кликните на верхнее поле «Адрес».

В появившемся окне укажите адрес прописки. После заполнения нажмите «ОК».

Сервис определит номер отделения налоговой, к которому вы относитесь. Нажмите «Далее».

Нажмите «Далее».

Появится список реквизитов вашей налоговой — вам нужны только реквизиты для регистрации ИП. Перепишите их и возьмите с собой в банк. Оплатите пошлину и сохраните квитанцию: ее вы сдадите в налоговую.

Если оплачиваете пошлину через интернет, платите на сайте налоговой:

- Заполните форму и обязательно укажите ИНН — без него не получится оплатить онлайн.

- В качестве способа оплаты выберите «Безналичный расчет». Откроется окно с банками и денежными сервисами.

- Выберите оплату через «Госуслуги».

- После оплаты на почту вам придет электронная квитанция с печатью. Распечатайте ее и сохраните.

Я оплатил госпошлину на сайте налоговой и распечатал дома на принтере. Идти в Сбербанк не обязательно

Выберите банк, в котором откроете расчетный счетПо закону ИП может работать без расчетного счета, но по факту без него не обойтись. Расчетный счет нужен для безналичных операций более 100 000 ₽, подключения онлайн-кассы, создания интернет-магазина.

Есть несколько банков, у которых основное направление — работа с предпринимателями: Альфа-Банк, Модульбанк, Тинькофф и Точка. Чтобы выбрать банк, сравните тарифы по основным параметрам.

- Стоимость обслуживания счета в месяц. Обычно для новых ИП у банков есть специальные предложения и отдельные тарифы. Например, Тинькофф дает молодым ИП полгода бесплатного обслуживания, а Точка — три месяца. За это время вы можете оценить работу банка, понять, насколько вам подходят условия тарифа.

- Количество или сумма снятий в месяц. Изучите свои привычки и поймите, как вы чаще рассчитываетесь: наличными или картой. Обычно на эконом-тарифах банки предлагают до 5 снятий в месяц бесплатно — этого вполне достаточно для начинающего предпринимателя.

- Количество переводов другим ИП и юрлицам. Обычно за денежный перевод клиенту того же банка комиссии нет. Но если вы планируете оплачивать услуги предпринимателей, которые обслуживаются в других банках, изучите условия комиссии за переводы.

- Процент за поступление средств. Некоторые банки берут комиссию не за вывод средств, а за поступления. В таком случае, оцените, сколько примерно денег будет поступать на ваш счет и какой процент придется отдать банку.

- Комиссия за эквайринг. Если планируете принимать платежи по картам, ознакомьтесь с комиссией за эквайринг. Для розничной торговли нужен торговый эквайринг: в этом случае выгоднее выбрать пакет обслуживания с фиксированным платежом. Для интернет-магазинов подходят тарифы с комиссией за каждую операцию. Размер комиссии зависит от вида и источника операции.

- Комиссия за валютные операции. Если работаете с зарубежными компаниями и получаете переводы из-за границы, изучите условия валютных переводов.

- Документы в электронном виде. Это для тех, кто регистрировал ИП удаленно. Не все банки принимают документы в электронном виде. Например, Тинькофф и Точка принимают, а остальные — не факт.

Уточните, в каком виде банк принимает документы для открытия расчетного счета.

Уточните, в каком виде банк принимает документы для открытия расчетного счета.

Так как я почти никогда не перевожу деньги другим физлицам и предпочитаю расплачиваться картой, для меня было важно, чтобы поступления на счет были без комиссии. Эквайринг, валютные операции меня не волновали, а пяти бесплатных снятий при обороте в 100 000 ₽ в месяц вполне достаточно.

Если живете в городе прописки — подайте документы лично

Самый быстрый способ открыть ИП — подать документы в налоговую лично. Для этого вы должны заполнить форму Р21001 и записаться в налоговую. Можно подать заявление и по интернету, но тогда вы потратите дополнительные 1000 ₽ на электронную подпись. Распечатать заявление и отнести его в налоговую — дешевле и быстрее.

Заполните заявление Р21001

Заполнить заявление о регистрации ИП можно на «Госуслугах» или самостоятельно на компьютере. Можно заполнить форму и от руки, но лучше этого не делать. Заявление будет читать компьютер, и если он не поймет хотя бы одну букву — придется подавать всё заново.

Чтобы заполнить заявление через «Госуслуги»:

Скачайте заполненное заявление, распечатайте и возьмите в налоговую.

Если у вас плохой интернет, скачайте заявление в PDF или в XLS на компьютер и заполните по образцу.

Лист № 1

Укажите фамилию, имя, отчество и место рождения так же, как в паспорте. Если в паспорте стоит буква «ё», пишите «ё» в заявлении, если слово «город» написано целиком, пишите его в форме целиком, не сокращайте. Все точки и запятые ставьте в отдельные клетки, а между словами оставляйте одну пустую клетку.

Лист № 2

Укажите текущий адрес регистрации. Четыре цифры серии паспорта разделите пробелами по две. Номер паспорта также отделите пустой клеткой.

Лист № 3

Укажите выбранные ОКВЭДы. Пишите номер каждого ОКВЭДа с первой клетки.

Лист № 4

Укажите почту и контактный номер телефона.

Выберите свой регион и отделение налоговой, к которой привязан ваш адрес прописки. Это то же самое отделение, куда вы оплатили госпошлину.

Чтобы записаться на сайте налоговой, перейдите в раздел «Онлайн-запись на прием в инспекцию» и заполните форму.

В обоих случаях на почту вам придет подтверждение — распечатайте его и возьмите с собой. В подтверждении будет указана дата, время и адрес отделения.

В назначенный день приходите в налоговую. Возьмите с собой заполненное заявление Р21001, копии паспорта, квитанцию об оплате госпошлины. Если собираетесь переходить на упрощенку, возьмите заполненное заявление о переходе. Приходите заранее. Если опоздаете хотя бы на 10 минут, запись сгорит. Придется или занимать живую очередь, или записываться снова.

Получите выписку из ЕГРИП

Приняв документы, специалист налоговой назначит день, когда вы получите выписку из ЕГРИП — единого государственного реестра индивидуальных предпринимателей. Это лист формата А4, где перечислена вся информация о вашем ИП: фамилия, имя, отчество, основной государственный регистрационный номер (ОГРНИП), дата регистрации, адрес прописки, отделение налоговой для отчетности, виды деятельности.

До 1 января 2017 года еще выдавали свидетельство о постановке на налоговый учет. Вместо него вам дадут уведомление о постановке на учет в налоговом органе.

Так выглядит выписка из ЕГРИП

Уведомление о постановке на учет физического лица в налоговом органе — основной документ ИП. Он подтверждает, что вы легализовали свой бизнес

Если прописаны в другом городе — подайте документы удаленно

Мой друг Кирилл живет в Тюмени, а прописан в Ханты-Мансийске. Пять лет назад он потратил бы пять дней, чтобы приехать в Ханты-Мансийск и зарегистрироваться там. Сегодня открыть ИП можно удаленно. Это займет пять-шесть дней, но избавит от поездок, походов в налоговую, сэкономит деньги и нервы.

Сделайте электронную подпись

Электронную подпись для физических лиц можно заказать в СКБ Контур за 1000 ₽ на 1 год. Она пригодится не только для подачи документов, но и для подписания счетов, договоров и актов.

Чтобы получить электронную подпись, нужно отправить заявку. Вам пришлют бланк заявления. Заполните его, подпишите и отсканируйте. Вышлите сканы заявления, паспорта, СНИЛС и ИНН в ответном письме. После этого придите в ближайший пункт подтверждения электронных подписей. Список пунктов есть на сайте СКБ Контур. Через 2-3 дня получите электронную подпись. Уточните пин-код своей подписи, он понадобится для отправки документов в налоговую.

Заказать электронную подпись вы также можете в одном из авторизованных центров, которые указаны на специальном сайте Госуслуг. Уточните, что вам нужна именно усиленная квалифицированная электронная подпись — УКЭП.

Заполните анкету на «Госуслугах»

Если у вас еще нет аккаунта на «Госуслугах», зарегистрируйтесь, заполните профиль и повысьте учетную запись до статуса «Подтвержденная».

Сервис сам cформирует заявление Р21001 и проверит данные.

Вставьте в ноутбук флешку с электронной подписью и нажмите кнопку «Подписать документы». После этого оплатите госпошлину тут же на сайте «Госуслуг» и отправьте документы в налоговую.

Получите электронные версии документов

В течение нескольких часов вам на почту придет подтверждение о том, что налоговая получила ваши документы. А через три рабочих дня на почту и в личный кабинет «Госуслуг» придет архив с документами о регистрации ИП. В архиве вы найдете уведомление о постановке на учет в налоговой и выписку из ЕГРИПа, подписанные цифровой подписью.

Вывод

Зарегистрировать ИП можно двумя способами: лично и удаленно.

Если живете в городе прописки, подайте документы в налоговую лично.

- Документы можно подготовить за два-три часа.

- Придется потратить 800 ₽ на госпошлину и 20 ₽ на ксерокопию паспорта.

- Запишитесь в налоговую на удобное время. Можно даже в субботу. Придите вовремя и сдайте документы — это займет 10–15 минут.

- Заберите документы о регистрации из налоговой через 3 дня. Дату и время сообщают в день подачи.

- Откройте расчетный счет и начните работать.

Если прописаны в другом городе, удобнее и выгоднее подать документы онлайн.

- Вам не придется отпрашиваться с работы и тратить деньги на поезд или самолет.

- Потратите 560 ₽ на госпошлину и 1000 ₽ на электронную подпись.

- Отсканируйте все документы, переведите в формат .tiff и соедините в многостраничный документ.

- Сформируйте архив с документами, подпишите его электронной подписью и отправьте в налоговую.

- Подождите 3 дня и получите на электронную почту документы о регистрации ИП.

- Откройте расчетный счет и начните работать.

Опубликовали 26 октября 2018 года

Твитнуть

Поделиться

Поделиться

Отправить

Что делать после регистрации ИП?|Первые шаги после регистрации ИП

Доброго времени суток! В прошлой статье я уже рассмотрел вопрос о том как пройти регистрацию в качестве индивидуального предпринимателя , теперь встает закономерный вопрос «А что дальше ?», какие шаги должен сделать ИП после своей регистрации в налоговой ?

Давайте рассмотрим несколько основных и важных шагов которые должен сделать после своей регистрации каждый ИП.

Действия ИП после регистрации в ИФНСПорядок действий будет зависеть от некоторых факторов, разберем их:

Регистрация в ПФР и ФССПосле регистрации предпринимателя ИФНС (инспекция федеральной налоговой службы) автоматически передает данные в ПФР (пенсионный фонд России) и ИП нет необходимости проходить регистрацию в ПФР.

Но здесь есть некоторый нюанс, регистрацию в ПФР нет необходимости проходить тем предпринимателям у которых нет работников.

В случае если у Вас есть работники, то Вам необходимо встать на учет в ПФР как работодатель. Регистрация в ПФР как работодателя производится в течении 30 дней.

Относительно ФСС (фонд социального страхования) ситуация аналогичная, если у Вас нет работников, то Вы не становитесь на учет.

В случае если Вы берете на работу людей, то так же необходимо встать на учет ФСС как работодатель (на это отводится 10 дней с момента заключения трудового договора с человеком).

Выбрать систему налогообложения ИППосле регистрации в качестве ИП необходимо определиться с системой налогообложения которую Вы будете использовать.

ИП в своей деятельности может пользоваться следующими системами налогообложения:

ОСНО, ЕНВД , ПСН, УСН, ЕСХН. Более подробно о системах налогообложения ИП Вы можете ознакомиться в рубрике «Налогообложение для бизнеса».

После регистрации предприниматель автоматически находится на налоге ОСНО и Вы можете использовать для своей деятельности любой другой налоговый режим.

Из перечисленного списка нас интересует налог УСН, дело в том что по закону отводится всего 30 дней с момента регистрации для того чтобы встать на данное налогообложение.

В случае если не успеете, то придется ждать конца календарного года и только после этого можно будет на него перейти.

Так что если Вы решили что будете работать на налоге УСН, то тогда Вам после регистрации ИП необходимо в течении 30 дней сдать в налоговую уведомление о переходе на налог УСН по форме №26.2-1

У остальных систем налогообложения нет жестком привязки к сроку регистрации ИП и открыть Вы сможете их в любой момент.

Совет: В настоящее время многие предприниматели для расчета налогов, взносов и сдачи отчетности онлайн используют данную «Интернет-бухгалтерию». Сервис помог мне сэкономить на услугах бухгалтера и избавил от походов в налоговую. Мне также удалось достать подарочный промокод для подписчиков моего сайта, по которому Вы сможете получить 3 месяца сервиса бесплатно, чтобы по достоинству оценить его. Для этого просто введите промокод 74436115 на странице активации подарка.

Заказать изготовление печатиСразу оговорюсь: Индивидуальный предприниматель по закону имеет полное право работать без печати ( в таких случаях на месте печати просто ставят б/п, что расшифровывается как БЕЗ ПЕЧАТИ).

Но несмотря на это я рекомендую всем без исключения индивидуальным предпринимателям после регистрации обязательно заказать изготовление печати!

Во первых — это придаст Вашему бизнесу некоторую солидность и во вторых Вы будете уверены, что никто не сможет провернуть с Вашими документами никаких махинаций. Так что не пожалейте денег и закажите себе печать.

Письмо из отдела статистикиПосле своей регистрации ИП должен посетить так называемый ОТДЕЛ СТАТИСТИКИ и получить там на свое ИП письмо со всеми статистическими данными и кодами.

Данное письмо может Вам потребоваться в дальнейшем, например, для того чтобы открыть расчетный счет в банке, как раз требуют это письмо.

Открыть расчетный счет в банкеСитуация та же что и с печатью — расчетный счет для ИП открывать не обязательно. И на самом деле он не всегда нужен.

Допустим если Вы просто оказываете услуги частным гражданам, то расчетный счет просто ни к чему.

В случае если Вы оказывая услуги планируете работать с организациями, а так же при торговле и производстве РАСЧЕТНЫЙ СЧЕТ ПРОСТО НЕОБХОДИМ.

Так что стоит позаботиться об его открытии, для этого достаточно обратиться в любой банк который больше придется Вам по душе.

Уведомлять об открытии расчетного счета предприниматель никого не должен. Банки самостоятельно оповещают ИФНС и ПФР.

Приобретение и постановка на учет кассового аппаратаВ зависимости от того какую систему налогообложения Вы выберете может потребоваться приобретение ККТ (контрольно-кассовой техники).

ККТ нужен только при торговле на налогах УСН, ОСНО и ЕСХН. В случае если Вы используете один из перечисленных видов налогообложения, то приобретайте и ставьте на учет кассовый аппарат.

Постановка кассового аппарата на учет происходит в ИФНС где предприниматель открыл свое ИП.

Регистрация ИП в Роспотребнадзоре Для некоторых видов деятельности предприниматель перед тем как начать ими заниматься должен подготовить и сдать комплект документов в Роспотребнадзор. Подробнее в статье «Регистрация ИП в Роспотребнадзоре».Вот такие шаги необходимо предпринять после того как Вы зарегистрируете ИП. Сложного тут ничего нет, но лучше эти вопросы решить сразу, чтобы в последующем не отвлекаться на это от своего бизнеса.

Процедура государственной регистрации индивидуального предпринимателя теперь стала еще проще, подготовьте документы на регистрацию ИП совершенно бесплатно не выходя из дома через проверенный мной онлайн сервис: «Регистрация ИП бесплатно за 15 минут».

В случае если что-то не понятно и у Вас возникли сложности и вопросы Вы можете задать их в группе ВК «Секреты бизнеса для новичка», консультации для новичков совершенно бесплатны.

Теперь Вы стали еще на один шаг ближе к своему, я уверен, успешному бизнесу.

На этом все! Удачного бизнеса и пока!

Выбор системы налогообложения для индивидуальных предпринимателей

В статье рассмотрены основные плюсы и минусы патентной и иных систем налогообложения для индивидуальных предпринимателей, и условия их применения.

Российским законодательством предусмотрена общая система налогообложения, а также специальные налоговые режимы.

Индивидуальный предприниматель может применить 5 систем налогообложения:

-

ОСНО — общая система налогообложения.

-

УСН — упрощенная система налогообложения (упрощенка).

-

ЕНВД — единый налог на вмененный доход (вмененка).

-

ЕСХН — единый сельскохозяйственный налог.

-

Патент — патентная система налогообложения.

Каждый налоговый режим имеет свои сильные и слабые стороны, и подбор того или иного режима налогообложения процесс сугубо индивидуальный. Ниже мы рассмотрим основные параметры, опираясь на которые можно сделать выбор уже на стадии регистрации индивидуального предпринимателя.

Общая система налогообложения (ОСНО) — устанавливается автоматически при регистрации любой организации, в том числе и индивидуального предпринимателя, в случае, если при подаче документов на регистрацию (в течение месяца после регистрации) в налоговый орган не было предоставлено заявление о переходе на специальный налоговый режим.

На ОСНО вам придется отчитываться по следующим налогам:

- НДС (налог на добавленную стоимость) с 01.01.2019 ставка составляет 20%, есть льготные ставки — 0-10% на определенный перечень товаров и услуг при определенных обстоятельствах, которые регламентируются в статье п. 1 ст. 164 НК РФ — Налоговые ставки. Например, товары, вывезенные в таможенной процедуре экспорта — облагаются по ставке 0%, а сахар, соль, яйца и растительное масло, по ставке 10%.

- Подоходный налог или НДФЛ 13% — налог на доходы физических лиц, который необходимо рассчитывать с прибыли ИП.

- Имущественный налог — от 0,1 до 2% — рассчитывается по кадастровой стоимости помещения. Льготы указаны в ст. 407 НК РФ.

При этом сдача декларации по НДС производится ежеквартально, а оплату можно вносить равными долями в течение трех месяцев после отчетного периода.

Основным преимуществом данного режима является то, что такая система налогообложения не содержит никаких ограничений.

Упрощенная система налогообложения (УСН) — самый популярный налоговый режим среди индивидуальных предпринимателей, поскольку характеризуется своей простотой и минимальным количеством ограничений. Переход на данный режим является наиболее простым и понятным (в налоговый орган в момент регистрации или в течение месяца после регистрации подается заявление о переходе на УСН с выбором конкретного вида налогообложения).

Применение упрощенной системы налогообложения индивидуальными предпринимателями предусматривает их освобождение от обязанности по уплате налога на доходы физических лиц (в отношении доходов, полученных от предпринимательской деятельности), налога на имущество физических лиц (в отношении имущества, используемого для предпринимательской деятельности. Индивидуальные предприниматели, применяющие упрощенную систему налогообложения, не признаются налогоплательщиками налога на добавленную стоимость (п. 3, ст. 346.11 Налогового кодекса Российской Федерации от 05.08.2000 N 117-ФЗ).

На упрощенке есть два режима:

- УСН 6% доходы.

- УСН 15 % доходы минус расходы.

УСН 6% доходы — при выборе данной ставке вы будете платить 6% с каждого поступления денежных средств на ваш расчетный счет. Кроме денег, которые вернули заемщики, или поставщики при ошибочном платеже.

Эту ставку выгодно выбирать, когда у вас небольшие расходы на осуществление деятельности.

УСН 15% — доходы минус расходы, налог начисляется только на “чистый” доход, т.е. перед начислением процентной ставки, нужно отнять расходы.

Эту ставку выгодно применять, когда процент затрат на осуществление деятельности высокий (оптовая и розничная торговля). Такая система позволит значительно сократить сумму уплачиваемого налога в бюджет.

Налоговым кодексом установлен ряд ограничений использования упрощенной системы налогообложения:

- Лимит на доходы — 150 млн в год.

- Лимит на величину основных средств — не более 150 млн в год.

- Количество сотрудников: до 100 человек.

При нарушении одного из этих пунктов вы не имеете права применять упрощенку.

Также есть перечень налогоплательщиков, не имеющих право применять УСН, указанные в п.3 ст. 346.12 Налогового кодекса РФ.

В целом, данная система налогообложения является одной из наиболее удобных для применения индивидуальными предпринимателями.

Единый налог на вмененный доход (ЕНВД) — система налогообложения, плательщиками по данной системе налогообложения являются организации и индивидуальные предприниматели, осуществляющие на территории муниципального района, городского округа, городов федерального значения Москвы, Санкт-Петербурга и Севастополя, в которых введен единый налог, предпринимательскую деятельность, облагаемую единым налогом. Кроме того, данный налог могут применять организации и индивидуальные предприниматели, осуществляющие только определенные виды предпринимательской деятельности.

Объектом налогообложения в данном случае является вмененный доход — потенциально возможный доход налогоплательщика единого налога, рассчитываемый с учетом совокупности условий, непосредственно влияющих на получение указанного дохода, и используемый для расчета величины единого налога по установленной ставке (ст. 346.27 Налогового кодекса Российской Федерации от 05.08.2000 N 117-ФЗ). Налоговым кодексом установлена ставка по данному налогу – 15% от величины вмененного дохода, но нормативными правовыми актами представительных органов могут быть установлены иные ставки (от 7,5% до 15%) в зависимости от категорий налогоплательщиков и видов предпринимательской деятельности.

Ограничения на ЕНВД:

- Количество сотрудников не может превышать 100 человек.

- Площадь торгового зала не может превышать 150 кв. м.

При нарушении одного из пунктов, вы не имеете право применять ЕНВД.

Система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности на территории г. Москвы, в том числе на присоединенных в 2012 году территориях ряда поселений города Москвы, не применяется с 1 января 2014 года.

Единый сельскохозяйственный налог (ЕСН) — это налогообложение, разработанное специально для производителей сельскохозяйственной продукции. Если вы планируете заниматься производством продукции растениеводства, сельского и лесного хозяйства, животноводства, то это эта система вам подходит, вы будете платить всего 6% с разницы между доходами и расходами.

Если вы планируете не производить продукцию, а только заниматься ее переработкой, вы не вправе применять ЕСХН.

Условием применения ЕСХН является сельскохозяйственная деятельность, доход от которой составляет не менее 70 % от общего дохода предприятия.

Уплата налога производится раз в полугодие, а сдача отчетности раз в год.

Перейти на данную систему налогообложения можно с начала календарного года или в течение 30 после регистрации ИП.

При всех вполне очевидных плюсах данного налогового режима, главный минус – узкий круг лиц, которые могут применять данный режим.

Патентная система налогообложения (ПСН) — специальный налоговый режим, введенный относительно недавно (в 2012 г.). Основной его особенностью является то, что применять патентную систему могут только индивидуальные предприниматели, осуществляющие определенные ст. 346.43. Налогового кодекса Российской Федерации виды деятельности. Предприниматели, применяющие данную систему налогообложения освобождаются от уплаты налога на доходы физических лиц и налога на имущество физических лиц (в части доходов и имущества, связанных с осуществлением предпринимательской деятельности), также они не признаются плательщиками налога на добавленную стоимость.

Стоимость патента — фиксированная, она устанавливается путем потенциального дохода умноженного на ставку налога в размере 6%.

При расчете патента учитываются следующие показатели:

- Вид деятельности.

- Физический показатель — количество сотрудников, автотранспорта и т.п.

- Срок патента.

- Регион использования.

Рассчитать стоимость патента можно на сайте ФНС.

Как и на других спец режимах налогообложения патент освобождает от уплаты НДС, НДФЛ и имущественного налога. Но при выборе данного налогообложения вам необходимо будет вести книгу учета доходов.

Оплата патента производится в зависимости от срока действия патента:

- до 6 месяцев патент — необходимо оплатить до окончания срока его действия.

- от 6 до 12 месяцев — оплата делится на две части: 1/3 часть суммы необходимо внести в течение 90 календарных дней с начала действия патента, а остальную часть (2/3) до окончания срока действия патента.

Перейти на патент можно в любой момент по заявлению. Срок действия от 1 до 12 месяцев в пределах календарного года.

На патентной системе есть ряд ограничений:

- Максимальный оборот по патенту не может превышать 60 млн в год,

- Количество сотрудников по среднесписочной численности (т.е. в среднем за время действия патента), должна быть не больше 15 человек.

- Закрытый перечень видов деятельности, который устанавливается в каждом субъекте РФ отдельно. Виды деятельности патента указаны в статье 363.43.

Удобство данного налогового режима заключается в том, что у предпринимателя отсутствует необходимость предоставления декларации в налоговый орган, что значительно упрощает ведение бухгалтерского учета. Основным минусом применения данного налогового режима является то, что в отличии от УСН, переход на данную систему налогообложения несет не уведомительный характер, а разрешительный, что усложняет процесс перехода на патентную систему налогообложения.

Как стать независимым подрядчиком (частным предпринимателем) в Украине

Если вы хотите стать самозанятым в Украине, это руководство со всеми шагами, которые вам необходимо предпринять в процессе регистрации. В Украине самозанятого человека называют частным предпринимателем (ЧП), индивидуальным предпринимателем или индивидуальным предпринимателем.

Заявление об ограничении ответственности: имейте в виду, что эта статья не заменяет юридическую консультацию. Пожалуйста, всегда проверяйте официальные веб-сайты или обращайтесь за юридической консультацией, прежде чем предпринимать какие-либо действия.

Обзор структуры бизнеса частного предпринимателя

Частным предпринимателем считается физическое лицо, которое ведет собственное дело и принимает на себя риск для прибыльности или убытков бизнеса. Украинское название — « физическая особа-пидприемец» , также называемое ФОП.

В Украине большинство фрилансеров считают бизнес-структуру «Частный предприниматель» лучшим вариантом для своих нужд. Эта форма бизнеса является наиболее распространенной среди регистраций предприятий и наиболее простой тип, определенный законодательством Украины.Этому есть две основные причины — простой процесс регистрации и упрощенная система налогообложения.

В Украине как частные предприниматели могут быть зарегистрированы как граждане Украины, так и иностранные физические лица.

Регистрация частного предпринимателя

Ключевые требования

Вот основные характеристики, которые вам необходимо выполнить, чтобы иметь возможность зарегистрироваться в качестве частного предпринимателя:

- Вы являетесь физическим, а не юридическим лицом

- Вам 18 лет лет и старше

Исключение: вы можете стать частным предпринимателем в возрасте 16 лет с согласия родителей или органа опеки и попечительства. - У вас есть украинский налоговый номер (налоговый код Украины).Идентификационный номер налогоплательщика — это документ, который выдается Государственной фискальной службой Украины на основании заявления. Идентификационный номер налогоплательщика необходим для нескольких административных процессов, таких как открытие банковского счета, трудоустройство, создание компании или регистрация индивидуального предпринимателя в Украине и т. Д.

Если вы нерезидент или иностранный гражданин, которому необходимо получить ИНН (ИНН), вам понадобится перевод паспорта для учредителя бизнеса-нерезидента (физического лица).

Где зарегистрироваться

Вам необходимо подать заявление в Государственный реестр, который является Регистром юридических лиц, индивидуальных предпринимателей и общественных организаций Украины. Регистрация может быть произведена одним из следующих соответствующих органов по месту вашего жительства:

- Нотариусы

- Исполнительные комитеты городских советов

- Государственные юридические лица

Вы можете пройти регистрацию через Реестр, заполнение и отправка документов по электронной почте или лично (см. параграф ниже) или с помощью электронных услуг, требующих электронной подписи.

Требования к документам и информации

Необходимые документы для предоставления информации, которую необходимо заполнить в заявке:

- Копия паспорта

- Украинский налоговый номер

- Заполненная форма заявки на регистрацию ИП

- Если вы ‘ Если младше 16 лет, нотариальное согласие от родителей или опекунов

- Адрес физического лица

Если иностранец хочет зарегистрироваться в качестве частного предпринимателя, ему необходимо указать почтовый адрес в Украине.Этот адрес может быть зарегистрированным адресом проживания или другим адресом для связи с государственными органами. - Информация о видах деятельности

Обратите внимание: если заявление на регистрацию заполняет поверенный, потребуется заверенная доверенность.

Подтверждение регистрации частного предпринимателя

Обычно, если заявка заполнена правильно, вы должны быть зарегистрированы как частный предприниматель в Государственном реестре.

Затем регистрация частного предпринимателя в налоговых органах происходит автоматически в соответствии со Стандартной налоговой схемой, , поэтому дальнейшие действия не требуются. Государственный реестр автоматически уведомляет налоговые органы о новой регистрации. Вы также можете подать заявку на упрощенную налоговую схему регистратору, для получения дополнительной информации см. Ниже.

После успешной регистрации в качестве частного предпринимателя у вас будет онлайн-доступ к вашей регистрационной информации.

Регистрация в налоговых органах и налогообложение частного предпринимателя

Как было сказано ранее, регистрация частного предпринимателя в налоговых органах происходит автоматически после регистрации в Государственном реестре и не требует каких-либо других действий со стороны человек.

Частный предприниматель может выбрать одну из следующих схем налогообложения:

- Стандартный налоговый режим, в котором стандартные налоги и налоговые ставки применяются к доходам от бизнеса.Эти налоги включают подоходный налог, военный налог, налог на добавленную стоимость и т. Д.

- Упрощенный налоговый режим, в котором частный предприниматель уплачивает один единый налог вместо различных видов налогов, таких как стандартный налоговый режим. Эта налоговая система требует регистрации в налоговых органах в качестве плательщика единого налога, так как это не автоматический . Преимущество заключается в том, что ставка единого налога ниже стандартной ставки налога, что может привести к значительной экономии налогов. Однако будьте осторожны, поскольку для этого требуются определенные условия, в частности, отсутствие годового дохода, превышающего 5 миллионов гривен.

Что касается иностранцев, которые хотят стать частными предпринимателями, они могут воспользоваться упрощенным налоговым режимом, если они являются налоговыми резидентами Украины.

Украина — Корпоративное право — Налоговые льготы и льготы

Начиная с 2017 года, налоговые каникулы до 2021 года были введены для налогоплательщиков с годовым доходом менее 3 миллионов гривен при соблюдении требований по (i) размеру заработной платы (не менее чем в два раза больше установленной законом минимальной заработной платы в месяц на каждого сотрудника) , (ii) определенная средняя численность сотрудников в предыдущие периоды (для организаций, созданных до 1 января 2017 года), и (iii) соблюдают ограничения по видам деятельности (согласно конкретному списку).

В рамках налоговых мер, связанных с COVID-19, в налоговое законодательство Украины введены следующие льготы:

- Доноры денежных средств или медицинских товаров и других перечисленных товаров в период карантина смогут полностью вычесть соответствующие расходы для налоговых целей до последнего дня месяца, в котором заканчивается период карантина.

- Государственные и муниципальные учреждения здравоохранения, получившие денежные средства или бесплатно медицинские товары и другие перечисленные товары в период карантина, не облагают налогом доход от поступления / налоговые вычеты расходов от использования таких средств и товаров за налоговые периоды 2020 года.

Кроме того, недавние изменения в налоговом законодательстве позволили применять сокращенный установленный законом минимальный срок полезного использования машин, оборудования и транспортных средств (два года), а также передающих устройств и других основных средств (пять лет) при условии, что такие Основные средства введены в эксплуатацию в период с 1 января 2020 года по 31 декабря 2030 года и используются в хозяйственной деятельности налогоплательщика.

Упрощенный (единый) налоговый режим

Юридические и физические лица (т.е. частные предприниматели) вправе использовать упрощенный (единый) налоговый режим (с освобождением от КПН) при соблюдении определенных требований.

1-я и 2-я группы упрощенного (единого) налогового режима доступны только для частных предпринимателей, а 3-я группа — как для частных предпринимателей, так и для юридических лиц (в зависимости от видов деятельности, уровня дохода [только до 1,167 минимальной заработной платы как на 1 января отчетного года (на 2021 год эта сумма будет равна 7 002 тыс. грн., кроме сельхозпроизводителей], и критерий численности работников).

Данные режимы предусматривают низкие эффективные налоговые ставки (до 10% от размера установленного законом прожиточного минимума для трудоспособных физических лиц на 1 января отчетного года для 1 группы в месяц; до 20% от размера минимальной заработной платы, установленной с 1 января отчетного года для 2-й группы в месяц или до 5% от выручки для ИП / юридического лица 3-й группы) и упрощение отчетности для малого бизнеса. Однако определенные виды коммерческой деятельности запрещены данным налоговым режимом (, в том числе , операции с определенными подакцизными товарами, разведка / добыча / продажа драгоценных металлов и камней, управление компаниями и услуги связи).

Налогоплательщики 1 группы не обязаны пользоваться кассовыми аппаратами. Налогоплательщики 2-й, 3-й и 4-й групп обязаны начать пользоваться кассовыми аппаратами в квартале, следующем за кварталом, когда их выручка превышает 220 минимальных размеров оплаты труда на 1 января отчетного года (на 2021 год эта сумма будет равна 1320 тыс. Грн.) . Налогоплательщики, занимающиеся продажей технически сложных товаров для дома, подлежащих гарантийному обслуживанию, лекарств и товаров медицинского назначения, обязаны использовать кассовые аппараты независимо от размера получаемой выручки.

Начиная с 1 октября 2020 года, список налогоплательщиков, которым необходимо пользоваться кассовыми аппаратами, независимо от размера получаемой выручки, будет расширен, в частности, на налогоплательщиков, занимающихся: электронной торговлей; гостиница; продажа ювелирных и хозяйственных товаров из драгоценных металлов и драгоценных камней; розничная торговля бывшими в употреблении товарами через магазины; ресторанный бизнес; предоставление услуг туристического агентства и туроператора; и продажа текстиля, запчастей и аксессуаров для автомобилей.

С 1 января 2022 года все налогоплательщики 2, 3 и 4 групп, независимо от их выручки, будут обязаны использовать кассовые аппараты.

Классификация упрощенного (единого) налогового режима 4-й группы доступна для квалифицированных сельскохозяйственных товаропроизводителей.

Сельскохозяйственные производители имеют право использовать очень благоприятный налоговый режим (с освобождением от КПН) при соблюдении определенных требований. Основной критерий требует, чтобы доход от реализации собственной сельскохозяйственной продукции составлял не менее 75% их общей валовой выручки за предыдущий налоговый (отчетный) год.

Согласно этому режиму размер подлежащего уплате налога зависит от размера земельного участка сельскохозяйственного назначения, принадлежащего или арендуемого сельскохозяйственными производителями.Ставки налога варьируются от 0,19% до 6,33%, применяются к нормативной денежной стоимости одного гектара сельскохозяйственных земель и зависят от типа таких земель.

В рамках налоговых мер, связанных с COVID-19, частные предприниматели, физические лица, занимающиеся независимой профессиональной деятельностью, и члены фермерского хозяйства были освобождены от обязательного уплаты ОСК за отчетные периоды март, апрель и май 2020 года.

Иностранный налоговый кредит

Налоговым резидентам разрешается зачислять иностранные налоги, уплаченные с доходов, полученных за рубежом, при условии, что между Украиной и соответствующей иностранной юрисдикцией существует соглашение о взаимном налогообложении.Размер иностранного налогового кредита ограничен суммой украинского налога, подлежащего уплате в соответствующем отчетном периоде. Чтобы претендовать на налоговый кредит, налогоплательщику требуется официальное подтверждение полученного дохода, налоговой базы и суммы подоходного налога, уплаченного в такой иностранной юрисдикции. Такие документы выдаются соответствующим иностранным налоговым органом и должны быть надлежащим образом легализованы и переведены на украинский язык.

Украина — Физическое лицо — Налоговая администрация

Налоговый период

Отчетный период для физических лиц следует за календарным годом.

Налоговые декларации

Каждое физическое лицо облагается налогом на собственный доход. Налог в большинстве случаев удерживается у источника. Доходы супругов не суммируются, и лица, состоящие в браке, должны подавать декларации отдельно.

Физическое лицо обязано подать налоговую декларацию в местные налоговые органы (где физическое лицо проживает / зарегистрировано в Украине), если оно получает доход в течение года:

- из источников, не относящихся к налоговым агентам (например,г. иностранный доход), или

- в виде инвестиционной прибыли или в иных случаях, предусмотренных законодательством.

Кроме того, налоговые резиденты, включая тех, чей доход подлежал окончательному налогообложению у источника, также имеют право подать налоговую декларацию, если они хотят потребовать налогового кредита (вычета) в отношении определенных расходов, понесенных в течение года, и / или потребовать иностранный налоговый кредит в Украине.

Стандартный годовой срок подачи документов — 30 апреля года, следующего за отчетным.Он может быть продлен до 31 декабря на основании заявления налогоплательщика, если документы для иностранного налогового кредита необходимо получить в иностранной юрисдикции.

Если человек планирует выехать из Украины, налоговый резидент должен подать «налоговую декларацию по выезду» не менее чем за 60 дней до выезда и уплатить причитающийся налог на основе оценки, предоставленной налоговыми органами. Теоретически подача налоговой декларации на выезд не позволяет физическому лицу избежать подачи годовой налоговой декларации.

Частные предприниматели в рамках общего налогового режима обязаны подавать налоговые декларации до 9 февраля года, следующего за отчетным, и декларировать все виды доходов (т.е. от предпринимательской и непредпринимательской деятельности).

Частные предприниматели, зарегистрированные для упрощенного налогового режима, обязаны ежеквартально или ежегодно отчитываться о сумме полученного дохода и уплаченного налога за отчетный период.

Уплата налога

Налог в отношении занятости или другой доход, уплачиваемый налоговым агентом (т.е. украинское юридическое лицо или представительство иностранной компании в Украине) должно быть удержано у источника. Налог уплачивается при выплате дохода. При получении дохода в натуральной форме или из кассы налог уплачивается в течение трех банковских дней (с 1 января 2017 года).

Если доход начисляется, но не выплачивается, общий подход заключается в том, что налог должен быть переведен в Казначейство в течение 20 календарных дней после месяца, в котором произошло такое начисление.

Налоговые обязательства, подлежащие уплате по поданной налоговой декларации, должны быть оплачены физическим лицом на основе самооценки до 31 июля года, следующего за отчетным, независимо от того, подавалось ли заявление о продлении срока подачи или нет.Налоговые обязательства, дополнительно рассчитанные налоговыми органами, должны быть оплачены в срок, указанный в налоговой оценке, выданной налоговыми органами.

НДФЛ следует уплачивать в национальной валюте Украины, гривнах. Отсутствует механизм выплаты НДФЛ в иностранной валюте или напрямую из-за границы.

Переплата НДФЛ подлежит возврату налогоплательщику в течение 60 календарных дней с даты подачи налоговой декларации. По запросу налогоплательщика переплата может быть зачтена в счет будущих налоговых обязательств.

Частные предприниматели в рамках общего налогового режима обязаны уплачивать авансовый налог четырьмя частями в течение года. Окончательный налоговый платеж подлежит оплате на основании налоговой декларации.

Налоговая политика и предпринимательство: основы анализа

Ключевые выводы

Ученые, политики и широкая общественность все больше обеспокоены тем, что Америка столкнулась с понижением уровня экономического роста и динамизма, которыми наслаждались американцы с начала 20-го века.Ключевым элементом проблемы динамизма Америки является падение предпринимательства.

Снижение динамизма американской экономики может иметь многогранную природу, и директивным органам придется учитывать изменения в политике, начиная от регулирования и кончая жилищным строительством. Налоговая политика играет определенную роль, поскольку налоги являются одним из главных препятствий, которые предприниматели указывают в опросах о своей работе. Хотя могут потребоваться годы или десятилетия, чтобы определить правильное сочетание государственной политики для оживления динамизма, изменения в налоговой политике могут способствовать решению в краткосрочной и среднесрочной перспективе.

Более нейтральный налоговый кодекс повысит стимулы к работе, сбережению и инвестированию для всех в экономику, включая предпринимателей. Устранение налоговых барьеров для предпринимателей повысило бы динамизм Америки, сделав налоговый кодекс Америки более нейтральным, эффективным и простым для всех налогоплательщиков.

Налоги влияют на риски предпринимателей, получаемые ими доходы и их постоянные затраты. Директивным органам следует рассматривать влияние налогового кодекса на предпринимательское сообщество как средство ускорения экономического роста и динамизма.

Введение

Ученые, политики и широкая общественность все больше обеспокоены тем, что Америка столкнулась с понижением уровня экономического роста и динамизма, которыми наслаждались американцы с начала 20-го века. Замедление темпов экономического роста сопровождалось снижением показателей инноваций, включая темпы создания стартапов, занятость в новых компаниях и долю людей, пересекающих границы штата [1]. Хотя эти тенденции наблюдались в течение последних трех десятилетий, есть свидетельства того, что рецессии в 2001 и 2007–2009 годах ускорили их.

Ключевым элементом проблемы динамизма Америки является падение предпринимательства. [2] Все меньше людей решают стать предпринимателями, которые являются источником новых предприятий и создают больше всего новых рабочих мест [3]. Упадок динамизма оказывает неодинаковое влияние на регионы и города в Соединенных Штатах, способствуя экономическому расслоению и политической тревоге [4].

Снижение динамизма американской экономики может иметь многогранную природу, и директивным органам придется учитывать изменения в политике, начиная от регулирования и кончая жилищным строительством.Некоторые сосредотачиваются на поощрении более сильной культуры инноваций и предпринимательства, в то время как другие обращают внимание на долгосрочные проблемы, связанные с образованием и человеческим капиталом. Для правильного решения глубоко укоренившейся проблемы американской экономики потребуется сочетание различных политических мер.

Налоговая политика также играет определенную роль, поскольку налоги являются одним из главных препятствий, которые предприниматели указывают в опросах о своей работе [5]. Хотя могут потребоваться годы или десятилетия, чтобы определить правильное сочетание государственной политики для оживления динамизма, изменения в налоговой политике могут способствовать решению в краткосрочной и среднесрочной перспективе.[6]

В идеале предприниматели не должны принимать решения о создании бизнеса, инвестировании и риске из-за налогового кодекса. Стартапы и действующие компании должны конкурировать на конкурентном рынке, позволяя рыночным силам определять эффективное распределение ресурсов в экономике. Более нейтральный налоговый кодекс повысит стимулы к работе, сбережению и инвестированию для всех в экономику, включая предпринимателей. Таким образом, устранение налоговых барьеров для предпринимателей повысило бы динамизм Америки, сделав налоговый кодекс Америки более нейтральным, эффективным и простым для всех налогоплательщиков.

В этом документе представлен обзор того, как налоговая политика влияет на предпринимательскую деятельность, включая то, как налоговые ставки и структура налоговой политики влияют на решения предпринимателей идти на риск. В нем будет показано, почему директивным органам следует заботиться о предпринимательстве с точки зрения экономического роста, изложены концептуальные рамки для обобщения роли налогов в принятии решений предпринимателем, а также дан обзор литературы, посвященной взаимосвязи между налоговой политикой и предпринимательством.Это должно помочь руководствоваться мышлением политиков, чтобы гарантировать, что налоговая политика не будет препятствовать возрождению американского предпринимательства.

Предпринимательство и экономический рост

Принимая во внимание важность предпринимательства в дебатах о государственной политике, необходимо четко определить предпринимательство, чтобы понять его уникальный вклад в экономический рост и инновации. Предприниматели отличаются от своих коллег своей готовностью идти на риск, чтобы получить экономическую прибыль с помощью новых способов обслуживания товара или услуги.Эти новые методы могут включать создание новой бизнес-модели, более эффективное удовлетворение потребностей потребителей или обеспечение более низких цен, чем у их конкурентов.

Риск неотделим от предпринимательства, поскольку любое предприятие по достижению экономической прибыли чревато неопределенностью. Исраэль Кирзнер в статье «Конкуренция и предпринимательство » акцентирует внимание на бдительности, необходимой предпринимателям для поиска потенциального источника экономической прибыли, который может быть упущен другими. [7]

Политический экономист Йозеф Шумпетер подчеркивал разрушительные и творческие последствия предпринимательства, утверждая, что «внедрение инноваций — единственная фундаментальная функция в истории.”[8]

Но прежде чем понять, как предпринимательство влияет на экономический рост, важно установить, как в целом происходит экономический рост. Неоклассическая экономика использует производственную функцию, обычно называемую производственной функцией Кобба-Дугласа [9].

Это уравнение утверждает, что выпуск (Y) производится комбинацией технологий и инноваций (A), труда (L) и капитала (K). Отношение капитала и труда к общему объему выпуска представлено их эластичностями (а).Эти эластичности представляют собой эффект дополнительного отработанного часа или дополнительной единицы капитала, вложенного в общий объем производства. Например, эластичность (а) 0,7 означает, что при увеличении L на 1 процент общий выпуск увеличивается на 0,7 процента.

Традиционно анализ фокусируется на рабочей силе и капитале и их соответствующих эластичностях. Значение A, представляющее технологии и инновации, понимается как остаток, на который не может повлиять политика. Тем не менее, некоторые экономические взгляды на этот вопрос меняются, утверждая, что на технологии и инновации можно влиять и развивать посредством разумных решений государственной политики.[10]

Предпринимательство и налоговая политика — концептуальные основы

Влияние налогообложения на предпринимателей и стартапы можно обобщить в концептуальную основу, чтобы понять реальное влияние конкретных изменений налоговой политики. Налоги влияют на риски предпринимателей, доходы, которые они зарабатывают, и их постоянные затраты.

Налогообложение доходов предпринимателей

Доход, который получают предприниматели, можно разделить на две части: доход от капитала, или доход от капиталовложений предпринимателя, и трудовой доход, или «собственный капитал».«Последний тип дохода является результатом усилий, навыков и удачи предпринимателя, поскольку предприниматель является одновременно владельцем бизнеса и сотрудником, работающим на предприятии. Доход, который получает предприниматель, будет включать в себя как капитал, так и трудовой доход.

Прибыль от капиталаДоход от капитала, который реализует предприниматель, может содержать нормальную норму прибыли на ожидание и сверхнормальную доходность, которая компенсирует ей принятие риска. Возьмем, к примеру, предпринимателя, который после двух лет работы и капиталовложений в размере 10 000 долларов получает доход от предприятия в размере 50 000 долларов.Часть этого дохода представляет собой нормальный возврат к ожиданию; при 3,5 процента в год предприниматель получает около 10 715 долларов. Любая прибыль на капитал, превышающая нормальную норму доходности, является сверхнормальной прибылью для участия в риске. Сравните это с трудовым доходом, который представляет собой часть дохода предпринимателя, которая поступает от ее усилий и навыков в фирме.

Более высокая эффективная налоговая ставка для предпринимателей увеличивает валовую прибыль, необходимую предпринимателю для продвижения инвестиций.Более высокая валовая прибыль покрывает дополнительный налоговый сбор, сохраняя чистую прибыль такой же, как и раньше. Если ожидается, что эта валовая прибыль не будет получена, предприниматель может пересмотреть свои планы с учетом альтернативных издержек. [11]

Предпринимателям может потребоваться несколько лет, чтобы масштабироваться, увеличивая рыночную стоимость фирмы. Если бы налоговый кодекс был структурирован как чистый подоходный налог, предприниматель ежегодно платил бы подоходный налог при увеличении рыночной стоимости фирмы. Например, рассмотрим предпринимателя, который увеличивает стоимость своей фирмы на 20 процентов в год в течение пяти лет, прежде чем продать предприятие.Если бы фирма начинала с единовременного вложения в 100 000 долларов и стоила 100 000 долларов, при продаже фирма стоила бы 248 830 долларов. После вычета инвестиционных затрат в размере 100 000 долларов, приведенная стоимость после уплаты налогов составляет 101 157 долларов, или около 101 процента [12].

Налоговая система позволяет предпринимателям откладывать прирост капитала внутри своей фирмы до тех пор, пока они не получат прибыль при продаже. Это снижает налоговую нагрузку на предпринимателей и увеличивает их налоговые декларации. В нашем примере отсрочка налогообложения увеличивает приведенную стоимость декларации предпринимателя после уплаты налогов с 101 157 долларов до 102 780 долларов.[13] Отсроченные налоговые обязательства увеличили чистую прибыль предпринимателя более чем на один процентный пункт.

Повышение ставки подоходного налога снижает общую ожидаемую норму прибыли за счет уменьшения отдачи от вмененного трудового дохода предпринимателя. В случае если предприниматель сталкивается с повышением на 2% эффективной предельной налоговой ставки, каждый дополнительный доллар, заработанный за счет увеличения рабочей силы в предприятии, облагается налогом по этой более высокой ставке. Ожидаемая доходность капитала предпринимателя, напротив, не зависит от повышения налоговой ставки.

Супер-нормальная доходность капиталаПредприниматель стремится получить экономическую прибыль за счет выявления и использования различий в рыночных ценах. Результатом является «сверхнормальная доходность» или доходность, превышающая то, что можно было бы ожидать от безрискового возврата к ожиданию. [14] Иными словами, сверхнормальная прибыль компенсирует предпринимателю участие в рискованном предприятии.

Без ожидания сверхнормальной прибыли у потенциального предпринимателя не было бы экономических причин заниматься рискованным предприятием.Риск отражается в ожидаемой стоимости выполнения данного вида деятельности; например, 50-процентный шанс получить 10-процентную рентабельность инвестиций дает ожидаемое значение 5 процентов. [15] По мере увеличения риска ожидаемая доходность падает. Если ожидаемая доходность ниже ожидаемой доходности альтернативной деятельности, предприятие не будет предпринято. Сверхнормальная прибыль — это ожидаемый результат принятия предпринимательского риска.

Сверхнормальная прибыль может быть получена за счет экономической ренты с земли или «квазиренты», как считает старший научный сотрудник налогового фонда Стивен Дж.Энтин описывает:

Квазирента возникает в ситуациях несовершенной конкуренции, когда препятствия для входа, такие как патенты, нормативные препятствия или другие меры защиты действующих производителей со стороны правительства, задерживают производство аналогичных товаров и услуг другими потенциальными поставщиками. Прибыль, превышающая нормальную, также может быть результатом доступа к ограниченным или специализированным ресурсам, репутации качества или успешного принятия рисков и инноваций, которые приводят к особенно привлекательному новому проекту, открытию нового месторождения нефти или первому предложению нового продукт, где конкурентам нужно время, чтобы наверстать упущенное.[16]

Деятельность, дающая сверхнормальную доходность, считается менее чувствительной к налогам, чем инвестиции, приносящие нормальную доходность. [17] Рассмотрим экономическую ренту, получаемую от владения участком земли в ценном районе. Землевладелец не может переместить землю в другое место, чтобы избежать уплаты налога, и остается в лучшем положении, если получает экономическую прибыль от использования земли. Таким образом, собственник земли будет полностью нести земельный налог. Квазирента, получаемая от барьеров для входа на рынок, более чувствительна к налогам, чем экономическая рента с земли, но субъекты более ограничены в своих поведенческих изменениях, чем те, кто зарабатывает нормальную норму прибыли.

В то время как арендная плата за землю и квазирента за счет барьеров для входа, патентов или нормативных препятствий могут быть менее чувствительны к налогам, чем обычные доходы, сверхнормальные доходы от риска чувствительны к налогам. Важно учитывать, как налоги влияют на инвестиционные решения, с которыми сталкиваются потенциальные предприниматели, а не только смотреть на ретроспективные инвестиции [18].

Налогообложение сверхнормальной прибыли представляет собой проблему для политиков, поскольку сверхнормальная прибыль может быть получена предприимчивыми предпринимателями или другими способами, включая возврат к удаче или несовершенной конкуренции.Действующие компании могут использовать барьеры для входа, нормативные ограничения или патенты для увеличения своей прибыли. Хотя последний вид ренты следует рассматривать как источник налоговых поступлений, налоги на сверхнормальную прибыль могут также препятствовать принятию рисков, снижая ожидаемую норму прибыли для перспективных предпринимательских предприятий.

Доходы от трудаПовышение налоговой ставки предпринимателя снижает ее стимул к труду на экстенсивной и интенсивной марже. Предприниматель может решить работать меньше часов или прилагать меньше усилий в бизнесе или может решить, что не стоит тратить какие-либо усилия с учетом ожидаемой нормы прибыли от ее труда.[19]

Часто предприниматели несут убытки до того, как получат сверхнормальную прибыль по завершении своего предприятия. Промежуточное время может быть использовано для разработки и вывода на рынок нового продукта или бизнес-модели, увеличения доли рынка и масштабирования стартапа до устойчивой фирмы, которая может получить сверхнормальную прибыль. Фирма также может со временем расти, что представляет собой накопленную стоимость труда и капитала предпринимателя [20].

В идеале, налоговый кодекс рассматривал бы предпринимателей с убытками и предпринимателей, которые терпят неудачу, в равной степени с предпринимателями, которые добились успеха.Если в налоговом кодексе прибыли и убытки трактуются симметрично, то налоги не изменят ожидаемую прибыль предпринимателя или ее решение о принятии риска. На практике предприниматели ограничены в том, когда и какую часть своих чистых операционных убытков они могут вычесть из своих будущих налоговых обязательств [21].

Важно отметить преимущества, которые налоговый кодекс предоставляет предпринимателям. Трудовой компонент дохода предпринимателя сочетается с доходом от капитала, который получает льготный режим за счет более низкой налоговой ставки, когда предприниматель продает свой бизнес.Это дает предпринимателям налоговое преимущество перед теми, кто предпочитает получать трудовой доход в рамках традиционных схем найма. Второе преимущество, которое предприниматель получает от налогового кодекса, — это отсрочка налоговых обязательств по капитальному доходу, начисленному до того, как фирма будет продана и прибыль будет реализована [22].

Ключевой движущей силой влияния налогов на предпринимательство является то, как они меняют стимулы к работе с прибылью. Многие предприниматели могут получить норму прибыли выше изменения ставки подоходного налога, получая «сверхпредельные» доходы, нечувствительные к изменению ставки.Это не актуально при оценке совокупного воздействия изменения налоговой ставки на предпринимательство в целом, поскольку предприниматели решают продвигаться вперед с маржинальными предприятиями. Другими словами, это предприятие, которое находится на грани между прибыльностью и убытками, будет чувствительно к повышению налоговой ставки, что повлияет на общий объем предпринимательства в экономике [23].

Влияние налогообложения на фиксированные затраты предпринимателей

Постоянные затраты, связанные с налогообложением, влияют на ожидаемую прибыль предпринимателя иначе, чем переменные затраты.Постоянные затраты — это расходы, которые не меняются с увеличением или уменьшением объема товаров или услуг, продаваемых фирмой. Примеры постоянных затрат, налагаемых на предпринимателей, включают соблюдение налоговых требований и сложность, которые должны рассматриваться как предварительное условие входа предпринимателя. [24]

Постоянные затраты, создаваемые налоговой политикой, влияют на решение предпринимателя войти или выйти, а не объем производимых товаров или услуг. Возьмем, к примеру, предпринимателя, предлагающего новый способ оказания юридических услуг малообеспеченным семьям.Предпринимателю, возможно, придется потратить 5000 долларов, чтобы убедиться, что она соблюдает налоговые нормы и успешно справляется со сложными требованиями к отчетности. 5000 долларов считаются фиксированной стоимостью, независимо от объема юридических услуг, которые она предоставляет клиентам. Объем предоставляемых ею услуг будет определяться точкой, в которой предельные затраты на производство дополнительного часа обслуживания равны цене, которую она может назначить за услугу, независимо от фиксированных затрат, налагаемых сложностью налогообложения.

Это может быть правдой, даже если фирма терпит убытки.Представьте, например, что фирма зарабатывает 10 000 долларов в месяц на юридических услугах, но должна потратить 11 000 долларов, чтобы оставаться в налоговой сфере. Постоянные затраты на соблюдение налоговых требований ставят фирму в убыток в размере 1000 долларов в месяц, но предприниматель продолжит оказывать юридические услуги. Если предприниматель закроет свою деятельность, вместо этого ей будет выплачено 11 000 долларов в счет налогового обеспечения. [25] Предприниматель будет работать до тех пор, пока стоимость юридических услуг не превысит цену, которую готовы платить потребители, в результате чего она не сможет покрыть свои переменные издержки.

Постоянные затраты, связанные с соблюдением налоговых требований и сложностью, определяют решение предпринимателя войти в отрасль или выйти из нее, если затраты превышают ожидаемую окупаемость инвестиций. Это также снижает общий доход, ожидаемый от инвестиций на начальном этапе в предприятие, что может препятствовать выходу фирмы на рынок, если другие возможности дадут более высокую доходность. [26] Затраты, налагаемые на маржу, такие как предельные ставки налога на прибыль, также играют роль в определении того, решит ли предприниматель продвигаться вперед, используя возможности для бизнеса.

Налоговая политика и предпринимательство

Налоговая политика может влиять на решения, которые предприниматели принимают для входа в отрасль, инвестирования и принятия рисков, по двум каналам: налоговые ставки, с которыми предприниматели сталкиваются в связи с их доходом, и структура налогового кодекса, например, как трактуется налоговый кодекс. убытки и капитальные вложения.

Налоговые ставки и предпринимательство

В экономической литературе установлено, что налоговые ставки оказывают смешанное или отрицательное влияние на предпринимательскую деятельность.[27]

Ставки корпоративного подоходного налога связаны с более низким уровнем предпринимательства. [28] Одно исследование, проведенное в 17 европейских странах в период с 1997 по 2014 год, показало, что ставки корпоративного подоходного налога оказали существенное влияние на ставки входа фирм, и что «это свидетельство неизменно надежно по целому ряду характеристик». [29] Более низкие ставки корпоративного подоходного налога увеличивают выход фирм на рынок. Авторы утверждают, что за счет увеличения отдачи от риска и стимулирования доходов перейти от индивидуального налогообложения к корпоративному.[30] Авторы также считают, что более низкие ставки налога на прибыль предприятий стимулируют более активное участие фирм при наличии более совершенной инфраструктуры соблюдения налоговых требований, предполагая, что страны получат больше преимуществ от более низких ставок налога на прибыль, если они затруднят сокрытие доходов за счет прибыли. и манипуляции со счетом убытков. [31] Корпоративные подоходные налоги также могут нанести особый вред новичкам по сравнению с уже существующими фирмами. [32]

Экономисты воспользовались различиями в государственной налоговой политике, чтобы понять, как налоги взаимодействуют с предпринимательством.Экономисты Марк Кертис и Райан Декер используют данные о стартапах на уровне округов, чтобы обнаружить, что «молодые фирмы-работодатели особенно восприимчивы к потрясениям налоговой политики по сравнению с устоявшимися фирмами». [33] фирмы упали на 3,7 процента. [34] Ставки индивидуального подоходного налога штата и наличие налога на наследство также могут снизить долю штата в национальном предпринимательстве [35].

Подоходный налог с населения также влияет на предпринимательство.Снижение предельных налоговых ставок после Закона о налоговой реформе 1986 года привело к увеличению ставок найма предпринимателями; снижение предельных налоговых ставок на 10 процентов было связано с увеличением средней вероятности найма работников на 12 процентов [36]. Прогрессивность индивидуального подоходного налога снижает ожидаемую норму прибыли предпринимателя при более высоких уровнях дохода, что эффективно действует как налог на успех [37]. Прогрессивность оказывает независимое негативное влияние на процентные ставки компаний, поскольку прогрессивная шкала налоговых ставок снижает доходность риска при более высоких выплатах.[38] Это ожидаемый результат, поскольку экономическая теория предполагает, что предприниматели реагируют на более высокие предельные налоговые ставки сокращением трудозатрат, которые они затрачивают в ответ на более низкую доходность.

Некоторые исследования обнаруживают положительную взаимосвязь между более высокими ставками предельного подоходного налога и предпринимательством. [39] Если ставки подоходного налога с населения выше, чем ставки налога на прибыль, некоторые предприниматели, понесшие убытки, могут принять решение об изменении организационной формы ex-post для компенсации других обязательств по подоходному налогу.Это чистая субсидия для принятия рисков, хотя существуют правила, ограничивающие, как часто фирмы меняют организационную форму и размер налоговых убытков. [40]

Предпринимательские инновации и налоговая политика

На инновационную активность предпринимателей также влияют налоговые ставки. В стартапах изобретатели, научно-исследовательские лаборатории и инженеры занимаются инновационной деятельностью, требующей принятия риска. Многие из этих новаторов не работают по найму, а вместо этого работают в крупных, часто уже существующих компаниях.[41]

Принятие риска изобретателями и новаторами, работающими в стартапах и уже существующих фирмах, изменяется ставками подоходного налога с населения. Ожидаемые доходы играют большую роль в принятии индивидуальных решений о выборе профессии, требующей высоких первоначальных затрат для получения необходимых навыков или образования. По мере роста предельных ставок налога на прибыль люди могут решить избегать работы по инновационным профессиям, учитывая низкую отдачу. [42] Как выразился экономист из Стэнфордского университета Чарльз Джонс: «Высокие доходы — это приз, который мотивирует предпринимателей превращать фундаментальные исследования, полученные в результате формальных [исследований и разработок], в продукт или процесс, который в конечном итоге приносит пользу потребителям.[43] Повышение максимальной ставки предельного налога на прибыль с 30 до 60 процентов, как правило, отрицательно сказывается на инновациях ведущих изобретателей больше, чем предельная ставка налога увеличивается до 30 процентов. [44]

Суперзвезды изобретателей, которые создают непропорционально большое количество инноваций, измеряемых патентами и изобретениями, чувствительны к индивидуальным и корпоративным подоходным налогам. Используя патентные данные за период с 1976 по 2010 год, экономисты Энрико Моретти и Дэниел Уилсон обнаружили, что существует «большое, стабильное и точно оцененное влияние личных и корпоративных налогов на модели миграции звездных ученых.[45] Этот результат подтверждает результаты более раннего исследования, в котором было обнаружено аналогичное влияние налоговых ставок на международную мобильность изобретателей с 1977 года. [46] Местоположение и количество суперзвезд-изобретателей могут быть главным ограничением для того, чтобы уровни инноваций оставались на уровне или выше, чем исторически сложился развитый мир [47].