НК РФ Статья 143. Налогоплательщики / КонсультантПлюс

|

— Являются ли некоммерческие организации плательщиками НДС?

— Являются ли налогоплательщиками НДС физические лица, осуществляющие незаконную предпринимательскую деятельность без регистрации?

— Должны ли исчислять НДС физические лица, зарегистрированные в качестве индивидуальных предпринимателей, при продаже нежилого помещения, которое не использовалось в предпринимательской деятельности?

— Все вопросы по ст. 143 НК РФ

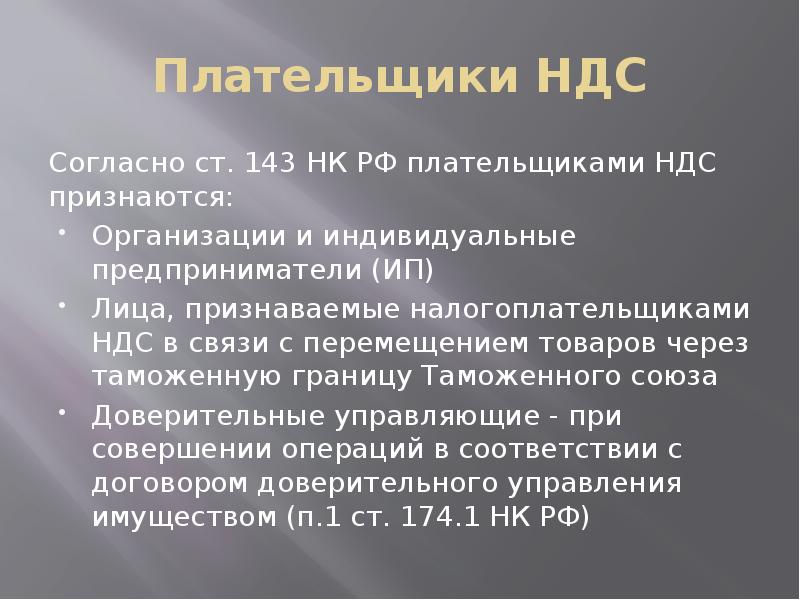

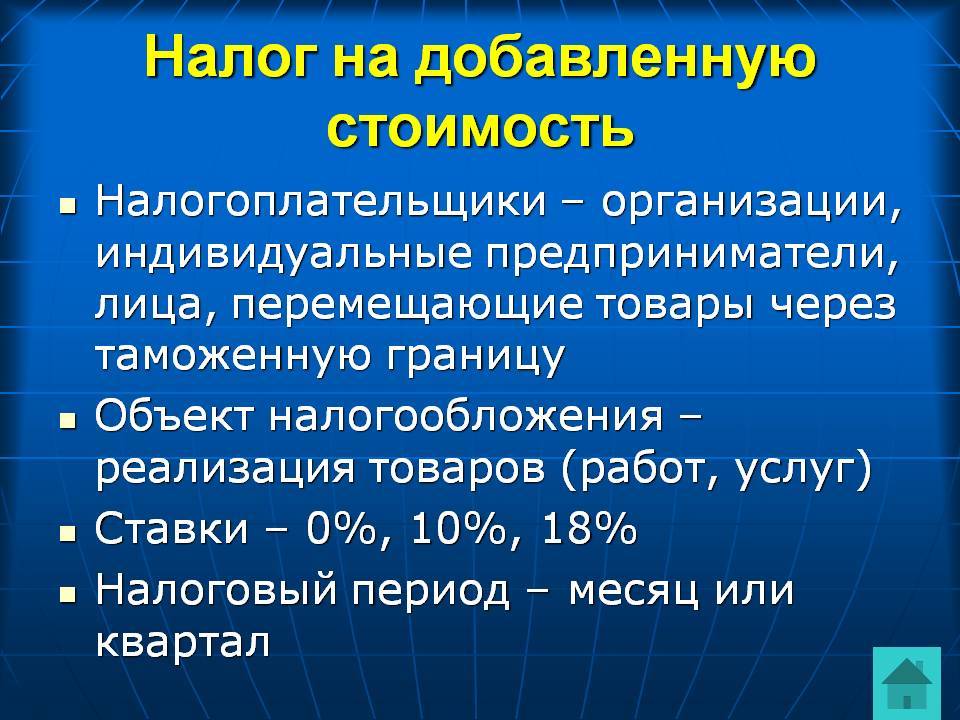

1. Налогоплательщиками налога на добавленную стоимость (далее в настоящей главе — налогоплательщики) признаются:

(в ред. Федеральных законов от 29.12.2000 N 166-ФЗ, от 01.12.2007 N 310-ФЗ)(см. текст в предыдущей редакции

)

организации;

(в ред. Федеральных законов от 29.12.2000 N 166-ФЗ, от 27.11.2010 N 306-ФЗ)

(в ред. Федеральных законов от 29.12.2000 N 166-ФЗ, от 27.11.2010 N 306-ФЗ)(см. текст в предыдущей редакции

)

(см. текст в предыдущей

)

КонсультантПлюс: примечание.

Абз. 1 п. 3 ст. 143 (в ред. ФЗ от 20.04.2021 N 101-ФЗ) распространяется на правоотношения, возникшие с 01.01.2021.3. Не признаются налогоплательщиками UEFA (Union of European Football Associations) и дочерние организации UEFA в период по 31 декабря 2021 года включительно, FIFA (Federation Internationale de Football Association) и дочерние организации FIFA, указанные в Федеральном законе от 7 июня 2013 года N 108-ФЗ «О подготовке и проведении в Российской Федерации чемпионата мира по футболу FIFA 2018 года, Кубка конфедераций FIFA 2017 года, чемпионата Европы по футболу UEFA 2020 года и внесении изменений в отдельные законодательные акты Российской Федерации» (далее — Федеральный закон «О подготовке и проведении в Российской Федерации чемпионата мира по футболу FIFA 2018 года, Кубка конфедераций FIFA 2017 года, чемпионата Европы по футболу UEFA 2020 года и внесении изменений в отдельные законодательные акты Российской Федерации»).

(см. текст в предыдущей редакции

)

Открыть полный текст документа

Ответ на требование о представлении пояснений к НДС — Контур.Экстерн

В соответствии со статьей 23 п. 5.1 НК РФ в редакции статьи 10 134-ФЗ от 28.06.2013, налогоплательщики, которые обязаны представлять налоговые декларации в электронном виде, должны обеспечить возможность получения требований в электронном виде, а также обязаны передать налоговому органу квитанцию о приеме требования в электронной форме в течение шести дней со дня его отправки налоговым органом.

Требование о представлении пояснений к НДС

Требование о представлении пояснений к НДС говорит о том, что при сверке между контрагентами по счетам-фактурам в базе ИФНС были обнаружены несоответствия. В ФНС различают несколько видов несоответствий при сверке счетов-фактур:

- Запись об операции отсутствует у контрагента;

- Возможно, допущена ошибка в графах;

- Несоответствие данных об операции между разделом 8 или приложения 1 к разделу 8 и разделом 9 или приложением 1 к разделу 9.

Как ответить на требование о представлении пояснений к НДС в Контур.Экстерн

Ответ на такое требование можно сформировать в Контур.Экстерн. Для этого:

1. В Контур.Экстерне перейдите в меню «Новое» > «Требования» > «Все требования».

2. В открывшемся списке выберите нужное требование.

3. Откроется страница с документооборотом, нажмите на кнопку «Ответить на требование»>«Заполнить ответ на требование».

Чтобы загрузить готовый ответ на требование о представлении пояснений, или отправить в инспекцию документы для разъяснения ответа, воспользуйтесь кнопкой «Отправить истребуемые документы».

4. Отобразится форма ответа на требование. Разделы формы заполнятся автоматически данными из поступившего требования.

Сведения по счетам-фактурам, по которым будет отправляться уточненная декларация, не нужно заполнять в ответе на требование.

Текстовое пояснение можно формировать только на pdf-требования, сформированные инспектором. Если требование поступило только в pdf-формате, то в форме ответа на требование будут присутствовать разделы «Невключенные счета-фактуры», «Невыполненные контрольные соотношения» и «Пояснительное письмо».

Если требование было сформировано в xml-формате (вместе с xml-файлом может также поступить pdf-файл требования), то в форме «Ответа на требование о представлении пояснений к НДС» не будет разделов «Пояснительное письмо» и «Невыполненные контрольные соотношения».

Сведения по расхождениям с контрагентами

Разделы, касающиеся «Сведений по расхождениям с контрагентами», будут присутствовать в форме ответа в зависимости от наличия книги или журнала в требовании. Текстовое пояснение можно формировать только на pdf-требования, сформированные инспектором:

- Если требование поступило только в pdf-формате, то в форме ответа на требование будут присутствовать разделы «Невключенные счета-фактуры», «Невыполненные контрольные соотношения» и «Пояснительное письмо».

- Если требование было сформировано в xml-формате (вместе с xml-файлом может также поступить pdf-файл требования), то в форме «Ответа на требование о представлении пояснений к НДС» в случае ответа на требование по расхождениям по счетам-фактурам не будет разделов «Пояснительное письмо» и «Невыполненные контрольные соотношения». Возможность заполнять эти разделы убрали по просьбе ФНС, т.к. xml-требования по расхождениям обрабатываются АСК НДС2, а там нет возможности просмотра текстовых пояснений.

Данные в разделах могут отсутствовать, в зависимости от того, есть по ним информация в требовании или нет. На рисунке ниже показан раздел, который содержит данные.

- Если в строке со счетом-фактурой все реквизиты заполнены согласно первичному документу и сумма НДС рассчитана верно.

В этом случае строку строку с таким счетом-фактурой в ответе на требование оставьте без изменений. Тем самым будет подтверждена правильность сведений в книге.

- Если счет-фактура был отправлен ошибочно.

В этом случае необходимо удалить строку с этим счетом-фактурой. Для этого следует отметьте строку галкой. В ответе на требование в ИФНС уйдет информация о том, что счет-фактура был отправлен ошибочно. В этом случае дополнительно требуется отправить корректировочную декларацию НДС.

- Если обнаружена ошибка в заполнении реквизитов счета-фактуры, при этом первичный документ сформирован верно.

Если обнаружена ошибка в заполнении реквизитов счета-фактуры, при этом первичный документ сформирован верно и не требуется выставлять корректировочного счета-фактуры, внесите исправления непосредственно в ответе на требование в соответствующих графах. Отправлять корректирочный отчет НДС в данном случае не нужно.

- Если ошибка допущена в сумме НДС.

В этом случае данная строка помечается на удаление и требуется предоставить корректировочный отчет НДС с верными данными. В ответе на требование нет возможности исправить данные в графе 19 (Сумма НДС), так как по формату ответа на требование это поле является нередактируемым, и любые изменения суммы НДС в счете-фактуре вносятся только посредством заполнения корректирующего отчета НДС (независимо от того, меняется итоговая сумма НДС в книге и в отчете или нет).

- Если в требовании все строки необходимо удалить

В этом случае нет необходимости отправлять ответ на требование. Все изменения по счетам-фактурам будут внесены в базу ИФНС после предоставления корректировочного отчета по НДС.

Сведения по невключенным счетам-фактурам

- Требование по невключенным счетам-фактурам пришло в формате pdf

Если обнаружена ошибка в заполнении реквизитов счета-фактуры, при этом первичный документ сформирован верно, необходимо заполнить таблицу 1 данными из требования и корректными данными в колонке «у меня».

Если не было сделок с контрагентом, по счетам-фактурам которого пришло требование, необходимо заполнить таблицу 2 и перенести данные из требования - Требование по невключенным счетам-фактурам пришло в формате xml.

Если обнаружена ошибка в заполнении реквизитов счета-фактуры, при этом первичный документ сформирован верно, необходимо выбрать «В декларации опечатка, но сумма НДС верна», и внести верные данные в колонки «исправить на».

Если счет-фактура был ошибочно пропущен, необходимо выбрать «Счет-фактура был пропущен, будет включен в уточненную декларацию»

Если счет-фактура указан с ошибкой у контрагента, или с данным контрагентом вообще нет операций, нужно выбрать «Счет фактура отсутствует, операция не подтверждается»

5. После внесения изменений перейдите на контроль и отправку, будет осуществлена проверка формы, после чего нажмите «Отправить отчет», затем «Подписать и отправить».

Важно: на текущий момент требование может прийти в формате pdf+xml, но на странице документооборота вы будете видеть требование как 2 разных.

Когда у требований имя файла одинаковое, система Контур.Экстерн считает его за одно требование и соединяет оба формата. Но в последнее время ФНС отправляет требование с разными именами файлов.

Как в таком случае ответить на требование?

Так как наименование файлов разное, то и требования разные. Потому мы считаем правильным сначала ответить на требование в формате xml, затем ответить на требование в формате pdf, заполнив в нем только блок «Пояснительное письмо», сославшись, что уже ответили на требование.

Если вслед за ответом на требованием необходимо отправить какие-либо подтверждающие первичные документы, то можно воспользоваться следующими рекомендациями.

Отправить пояснения к НД по НДС

Отправить пояснения к НД по НДСПри получении «Требования о представлении пояснений к НД по НДС» (КНД 1165050) плательщик должен отправить пояснения в течение 5 дней.

Вариант ответа зависит от того, действительно ли заявленная НИ ошибка имеет место и повлияла ли она на сумму вычета.

Если допущенная ошибка повлияла на сумму вычета или налога:

- Подтвердите получение требования. Отвечать на требование не нужно.

- Сформируйте корректирующую НД по НДС, внесите исправления, отправьте еe в НИ.

Если ошибка не повлияла на сумму вычета/налога или обнаруженная НИ проблема не является вашей ошибкой, сформируйте ответ:

- Откройте вложенный xml-файл.

- Убедитесь, что в поле «Имя файла-основания» указано правильное имя файла НД по НДС.

СБИС заполнит имя файла автоматически, если в системе есть НД по НДС, с указанным в требовании периодом и номером корректировки, по которой получено извещение о вводе или уведомление об уточнении. Если подходящих деклараций несколько, выберите нужную из списка или укажите имя файла вручную.

- Требование содержит контрольные соотношения и счета-фактуры, по которым найдены расхождения. Нажмите на них, чтобы сформировать ответ.

В дополнение к основному требованию НИ может прикрепить счета-фактуры с видом «Данные прошлых периодов (справочная информация)».

На такие записи формировать ответ не нужно.

На такие записи формировать ответ не нужно. - Внесите исправления в зависимости от вида расхождения:

Чтобы сформировать ответ сразу по нескольким расхождениям, откройте панель массовых операций и отметьте флагом записи. Выберите «Исправления не требуются» или «Исправлено».

Если вы хотите загрузить ответ на требование из другой программы, нажмите + Ответ и выберите «Загрузить ответ».

- Нажмите Отправить.

Лицензия

Любой тариф сервиса «Отчетность через интернет».

- Нажмите «Сформировать ответ».

- Убедитесь, что в поле «Документ-основание» указано имя файла НД по НДС, к которой у НИ возникли вопросы.

СБИС заполнит имя файла автоматически, если в системе есть отчет НД по НДС с указанным в требовании периодом и номером корректировки, по которому получено извещение о вводе или уведомление об уточнении. Если подходящих деклараций несколько, выберите нужную из списка или укажите имя файла вручную.

- Требование содержит контрольные соотношения и счета-фактуры, по которым найдены расхождения.

Откройте папку, чтобы сформировать ответ.

Откройте папку, чтобы сформировать ответ.В дополнение к основному требованию НИ может прикрепить счета-фактуры с видом «Информационные сведения». На такие записи формировать ответ не нужно.

- Внесите исправления в зависимости от вида расхождений:

- После того как сформируете ответ, нажмите «Далее». При необходимости выберите подписанта и нажмите «Готово».

- На вкладке «Представления в ФНС» нажмите сначала «Передать на подпись ответы НО», затем «Подписать и отправить ответы НО».

Лицензия

Любой тариф сервиса «Отчетность через интернет».

- Откройте файл «Требование о представлении пояснений к НД по НДС» и перейдите на вкладку «Ответить».

- Убедитесь, что в поле «Имя файла-основания» указано правильное имя файла НД по НДС.

СБИС заполнит имя файла автоматически, если в системе есть НД по НДС, с указанным в требовании периодом и номером корректировки, по которой получено извещение о вводе или уведомление об уточнении. Если подходящих деклараций несколько, выберите нужную из списка или укажите имя файла вручную.

- Требование содержит контрольные соотношения и счета-фактуры, по которым найдены расхождения. Нажмите на них, чтобы сформировать ответ.

В дополнение к основному требованию НИ может прикрепить счета-фактуры с видом «Данные прошлых периодов (справочная информация)». На такие записи формировать ответ не нужно.

- Внесите исправления в зависимости от вида расхождения:

- Нажмите Отправить.

Лицензия

Любой тариф сервиса «Отчетность через интернет».

Нашли неточность? Выделите текст с ошибкой и нажмите ctrl + enter.

Примеры файлов-приложений к НДС | Техподдержка Онлайн

Примеры книг покупок и продаж (Раздел 8 и Раздел 9)

Книги покупок и продаж в формате xml

Декларация по НДС и приложения к ней передаются в налоговые в электронном xml-формате, утвержденном приказом ФНС № ММВ-7-3/558@.

Сведения из книг покупок, продаж, журналов учета счетов-фактур в формате xml загружаются в Контур. Экстерн для отправки в ИФНС, либо загружаются в Конутр.Сверку для сверки с контрагентами.

Экстерн для отправки в ИФНС, либо загружаются в Конутр.Сверку для сверки с контрагентами.

Примеры xml-файлов

Книги покупок и продаж в формате Еxcel

Книги покупок/продаж в формате xls, xlsx или csv можно загрузить в Контур.Экстерн для отправки в ИФНС, либо в Конутр.Сверку для сверки с контрагентами. Еxcel-файлы будут автоматически сконвертированы в формат xml.

Загружаемые excel-формы должны соответствовать требованиям Постановления Правительства РФ № 1137.

Примеры excel-файлов

Примеры дополнительных листов из книги покупок и книги продаж (Раздел 8.1 и Раздел 9.1)

Дополнительные листы книги покупок и книги продаж представляются только при подаче корректирующей декларации.

дополнительные листы из книги покупок и книги продаж в формате xml

Примеры xml-файлов

Примеры журналов выставленных и полученных счетов-фактур (Раздел 10 и Раздел 11)

Журналы выставленных и полученных счетов-фактур в формате xml

Журналы выставленных и полученных счетов-фактур также можно загружать в Контур. Экстерн для отправки в ИФНС, либо в Конутр.Сверку для сверки с контрагентами. При этом загружать можно только xml-файлы, соответствующие приказу ФНС № ММВ-7-3/558@.

Экстерн для отправки в ИФНС, либо в Конутр.Сверку для сверки с контрагентами. При этом загружать можно только xml-файлы, соответствующие приказу ФНС № ММВ-7-3/558@.

Примеры xml-файлов

Журналы выставленных и полученных счетов-фактур в формате Еxcel

Для конвертации excel-файлов журналов выставленных и полученных счетов-фактур в xml-формат можно воспользоваться следующей инструкцией.

Загружаемые excel-файлы должны соответствовать требованиям Постановления Правительства РФ № 1137.

Примеры excel-файлов

Пример сведений из счетов-фактур, выставленных лицами, указанными в п.5 ст.173 НК РФ (Раздел 12)

Раздел 12 декларации НДС (утвержден также приказом ФНС № ММВ-7-3/558@) заполняется только в случае выставления счета-фактуры с выделением суммы налога следующими лицами:

налогоплательщиками, освобожденными от исполнения обязанностей налогоплательщика, связанных с исчислением и уплатой налога на добавленную стоимость;

налогоплательщиками при отгрузке товаров (работ, услуг), операции по реализации которых не подлежат налогообложению налогом на добавленную стоимость;

лицами, не являющимися налогоплательщиками налога на добавленную стоимость.

Пример сведений в формате xml

Примеры файлов-приложений к НДС

Примеры книг покупок и продаж (раздел 8 и раздел 9)

Книги покупок и продаж в формате xml

Приложения к декларации по НДС передаются в инспекцию в электронном xml-формате, утвержденном приказом ФНС № ММВ-7-3/558@. Сведения из книг покупок, продаж, журналов учета счетов-фактур в формате xml можно подгрузить в Контур.Экстерн для отправки в ИФНС.

Книги покупок и продаж в формате excel

Книги покупок/продаж в формате xls, xlsx или csv можно загрузить в Контур.Экстерн для отправки в ИФНС. Еxcel-файлы будут автоматически преобразованы в формат xml. Загружаемые excel-формы должны соответствовать требованиям Постановления Правительства РФ № 1137.

Примеры дополнительных листов из книги покупок и продаж (раздел 8.1 и раздел 9.1)

Дополнительные листы из книги покупок и книги продаж в формате xml

Дополнительные листы книги покупок и книги продаж представляются только при подаче корректирующей декларации.

Дополнительные листы из книги покупок и книги продаж в формате excel

Примеры журналов выставленных и полученных счетов-фактур (раздел 10 и раздел 11)

Журналы выставленных и полученных счетов-фактур в формате xml

Журналы выставленных и полученных счетов-фактур можно загружать в Контур.Экстерн для отправки в ИФНС. Xml-файлы должны соответствовать приказу ФНС № ММВ-7-3/558@.

Журналы выставленных и полученных счетов-фактур в формате excel

Загружаемые excel-файлы должны соответствовать требованиям Постановления Правительства РФ № 1137.

Единый журнал выставленных и полученных счетов-фактур в формате excel

Журнал счетов-фактур может быть в виде одного excel-файла с двумя разделами. После загрузки в Контур.Эксперн единый журнал будет преобразован в два xml-файла: сведения из журнала выставленных счетов-фактур (раздел 11) и сведения из журнала полученных счетов-фактур (раздел 12).

Пример сведений из счетов-фактур, выставленных лицами, указанными в п.

5 ст.173 НК РФ (раздел 12)

5 ст.173 НК РФ (раздел 12)Раздел 12 декларации НДС (утвержден приказом ФНС № ММВ-7-3/558@) заполняется только в случае выставления счета-фактуры с выделением суммы налога следующими лицами: — налогоплательщиками, освобожденными от исполнения обязанностей налогоплательщика, связанных с исчислением и уплатой налога на добавленную стоимость; — налогоплательщиками при отгрузке товаров (работ, услуг), операции по реализации которых не подлежат налогообложению налогом на добавленную стоимость; — лицами, не являющимися налогоплательщиками налога на добавленную стоимость.

Пример сведений из счетов-фактур в формате xml

Возврат НДС — Федеральное министерство иностранных дел Германии

В цены германских товаров, как правило, включён налог на добавленную стоимость (НДС) в размере 19 %. Если клиент, постоянной проживающий за пределами Европейского союза, приобретает в Германии товары и вывозит их в личном багаже, то НДС может быть возмещён. Речь при этом идёт о налоговой льготе со стороны германского государства в отношении продавца, которую большинство торговых точек передаёт покупателю. Однако каких-либо обязательств для продавца в этом отношении не существует.

При этом с 1 января 2020 г. действует правило, что только покупки на сумму 50,01 евро и более (на один кассовый чек или счёт) могут стать основанием для освобождения розничного продавца-поставщика от НДС при вывозе товаров в рамках некоммерческих поездок.

Что мне нужно сделать, чтобы получить возврат НДС?

Шаг 1.

Уже во время покупки товара Вам следует указать на кассе, что Вы постоянно проживаете в Российской Федерации, а товар будет вывезен из страны. В этом случае Вам будет выдана справка о вывозе товара за рубеж (Ausfuhr- und Abnehmerbescheinigung). Будет идеально, если у Вас при себе уже будет распечатка (соответствующий формуляр Вы найдёте по ссылке).

Многие торговые точки передали возмещение НДС в Службу беспошлинных покупок (Tax Free Shopping Service), например, в Global Blue. В таких случаях вместо справки о вывозе товара Вам выдадут чек о беспошлинной покупке (Tax Free Shopping Check).

Просьба убедиться, что формуляры заполнены полностью и правильно, включая данные Вашего счёта и/или кредитной карты, так как в противном случае возврат НДС будет невозможен.

Шаг 2.

При выезде из Федеративной Республики Германия Вам будет необходимо представить указанные формуляры вместе с Вашим удостоверением личности и, при необходимости, документом, подтверждающим наличие у Вас постоянного места жительства за пределами ЕС (например, регистрацией в России, российского общегражданского паспорта), а также приобретёнными товарами в оригинальном состоянии германским таможенным службам с целью подтверждения факта ввоза товара. Там Вам на формуляре с данными о вывозимом товаре бесплатно поставят штамп, без которого возврат НДС невозможен.

При выезде через один из аэропортов в Германии товары должны быть предъявлены таможне до сдачи багажа.

Просьба также учесть, что вывоз товара должен быть осуществлён до конца третьего календарного месяца, следующего за его приобретением/получением. Если в день покупки товар не передаётся покупателю, то дополнительно к дате счёта нужно должна быть указана дата доставки. В противном случае «трёхмесячный срок» будет отсчитываться от даты счёта.

Шаг 3.

Спросите уже во время покупки, по какому адресу Вам затем нужно будет направить справку/справки о вывозе товара/товаров с целью возврата НДС.

После выезда из Германии и подтверждения вывоза товара пограничным ведомством / загранпредставительством, вышлите справку о вывозе по указанному продавцом адресу. Сумма возврата будет затем переведена продавцом на указанный счёт / кредитную карту.

Если Вы получили на руки чеки Tax Free Shopping Checks (например, от Global Blue), то в некоторых аэропортах существует возможность непосредственной выплаты НДС (за вычетом сервисной пошлины) в соответствующих офисах указанных поставщиков услуг. В противном случае чеки Tax Free Shopping Checks нужно будет направить по указанному на их обратной стороне адресу. После это служба Tax Free Shopping Service произведёт возмещение НДС.

Подтверждение вывоза товара германским загранпредставительством

Лишь в исключительных случаях возможно подтверждение вывоза товара германским загранпредставительством, в консульском округе которого Вы проживаете. При этом требуется обоснование, почему справка о вывозе товара не была представлена, как предусмотрено, на одном из пограничных таможенных пунктов. Фраза «не было времени» при этом, например, НЕ ЯВЛЯЕТСЯ приемлемым обоснованием.

При предъявлении документов/товара в загранпредставительства также действует трёхмесячный срок (см. «Шаг 2»).

К какому германскому загранпредставительству относитесь Вы, можно узнать при помощи нашей карты консульских округов.

Если существуют веские причины для предъявления документов/товара в загранпредставительство, то для запасной справки понадобится следующее:

- приобретённые товары (в неношеном / неиспользованном виде, в оригинальной упаковке и с ценником),

- Ваш загранпаспорт и подходящий документ, подтверждающий местожительство в Российской Федерации на момент приобретения товара (например, регистрация, внутренний общегражданский паспорт),

- оригиналы счетов,

- заполненная предприятием торговли в поле А справка о вывозе товара за рубеж или чеки Tax Free Shopping Checks.

Просьба обратить внимание, что справка о вывозе товара может быть выдана исключительно на товары, купленные в Германии (т. е. не на товары, приобретённые в других странах ЕС).

Также германское загранпредставительство не выдаёт справок о вывозе автомобилей.

Кроме того, в отличие от пограничных таможенных пунктов справки в загранпредставительствах не выдаются бесплатно: пошлина на выдачу справки о вывозе товара за рубеж составляет 25,- евро за каждую справку. Пошлина может быть оплачена наличными (эквивалент в рублях по соответствующему обменному курсу загранпредставительства) или банковскими картами Mastercard/Visa (снятие суммы в евро, возможны дополнительные пошлины со стороны кредитной организации).

Лица, проживающие в консульских округах генеральных консульств в Екатеринбурге, Калининграде и Новосибирске, могут записаться на индивидуальное собеседование в соответствующих загранпредставительствах:

— Генеральное консульство в Екатеринбурге: по электронной почте [email protected]

— Генеральное консульство в Калининграде: по электронной почте [email protected] или по телефону +7 — 4012 – 920230

— Генеральное консульство в Новосибирске: по электронной почте [email protected]

Если Вы проживаете в консульском округе Генерального консульства в Санкт-Петербурге, то просьба записаться на приём через контактный формуляр

Если Вы проживаете в консульском округе Посольства в Москве, просьба записаться на приём здесь.

Вы также можете найти подробную информацию о возмещении НДС на сайте Таможни Германии.

Косвенное налогообложение – НДС и акцизы | KPMG | RU

Услуги КПМГ в области косвенного налогообложения ориентированы на построение эффективных процессов управления денежными потоками компаний и улучшение их платежеспособности за счет снижения затрат на уплату НДС и акцизов.

Когда речь идет о компаниях, которым требуется оперативно, с наименьшими затратами и рисками для компании разрешить проблему в области НДС и акцизов, мы оцениваем подход компании к оценке и управлению рисками, и предлагаем оптимальное решение, в наибольшей степени соответствующее практикуемому подходу.

Услуги КПМГ

Комплексная НДС-диагностика и сопровождение:

- диагностика существующих методик расчета обязательств по НДС, оценка рисков, разработка рекомендаций по их снижению;

- сокращение сроков заявления вычетов по НДС;

- выявление налоговых резервов НДС, которые могут быть дополнительно заявлены к вычету;

- текущее консультирование по сложным вопросам, в том числе в режиме реального времени.

Возмещение НДС и сопровождение налоговых споров:

- подготовка к возмещению НДС, а также поддержка в ходе налоговых проверок и судебных разбирательств;

- разработка защитной позиции компании в ходе досудебного разбирательства и судебных спорах с налоговыми органами;

- подготовка запросов по вопросам применения законодательства об НДС и акцизах в компетентные органы;

- разработка проектов поправок в российское налоговое законодательство.

Построение налоговой функции (в части НДС и акцизов):

- диагностика существующих в компании процессов и процедур учета НДС и акцизов и разработка программы по их улучшению;

- эффективное распределение функций для улучшения налоговой позиции компании с учетом имеющихся у компании ресурсов;

- разработка локальных политик, регламентирующих процедуры документооборота;

- содействие при внедрении функции по расчету обязательств в области НДС и акцизов в ERP-системах.

Какую ставку НДС следует взимать?

НДС — это налог с продаж, но не все продажи облагаются НДС — и не все те, которые имеют одинаковую ставку НДС!

Продажи, «облагаемые НДС», просто означают, что если бизнес, осуществляющий эти продажи, зарегистрирован в качестве НДС, то они будут взимать с клиентов исходящий НДС по соответствующей ставке с этих продаж. Предприятия, не зарегистрированные в качестве плательщика НДС, не взимают НДС с клиентов со своих продаж.

Каковы разные ставки НДС?

Стандартная ставка

Большая часть продаж товаров и услуг в Великобритании облагается НДС по стандартной ставке 20%.Вы можете быть в курсе последних событий, проверив текущую стандартную ставку НДС, а также другие ставки на нашем счетчике налоговых ставок в Великобритании. Если вам нужно следить за своей бухгалтерией в FreeAgent, исторические ставки также доступны через цифровое программное обеспечение FreeAgent по НДС.

Один из распространенных источников путаницы, когда дело доходит до стандартной ставки НДС, — это еда и напитки. Хотя еда и напитки часто облагаются НДС по нулевой ставке, есть много исключений, когда вместо этого применяется стандартная ставка. К ним относятся:

- кейтеринг и горячая еда (включая горячие блюда на вынос)

- закуски, такие как чипсы, кондитерские изделия и мороженое

- алкогольные напитки

- безалкогольные напитки

- спортивные напитки

Льготный тариф

Некоторые товары и услуги облагается НДС по сниженной ставке 5%.Сюда входит ряд предметов, таких как бытовой газ и электричество, детские автокресла и товары, помогающие людям бросить курить, например, никотиновые пластыри.

Важно: Правительство ввело пониженную ставку НДС в размере 5% для предприятий в сфере гостеприимства и туризма в ответ на кризис с коронавирусом. Эта сниженная ставка будет действовать до 30 сентября 2021 года. Промежуточная ставка в размере 12,5% будет введена для этих предприятий с 1 октября 2021 года до 1 апреля 2022 года, когда им снова придется взимать стандартную ставку НДС.

Чтобы применить пониженную ставку НДС к соответствующим продажам и покупкам в FreeAgent, выполните действия, описанные в нашей статье базы знаний.

С нулевой ставкой

Есть также некоторые товары и услуги с нулевой ставкой НДС, что означает, что НДС не уплачивается и не может быть возвращен по ним. Хотя ставка НДС составляет 0%, важно знать, что эти товары и услуги по-прежнему считаются облагаемыми НДС.

К товарам и услугам с нулевым рейтингом относятся:

- детская и детская одежда

- печатные материалы, такие как книги, журналы и газеты

- тарифы на проезд, такие как авиабилеты и билеты на поезд

Хотя этот список кажется довольно простым, есть некоторые аномалии, о которых следует знать.Так как печатные материалы имеют нулевой рейтинг, например, у вас может возникнуть соблазн предположить, что печать бланков и плакатов также имеет нулевой рейтинг. Однако на самом деле это стандартный рейтинг. Другой распространенный пример — талоны на парковку. Несмотря на то, что большинство поездок не облагаются НДС, билеты на парковку имеют стандартную ставку.

Если вы не уверены в ставке НДС, применяемой к определенным товарам или услугам, посетите веб-сайт HMRC или спросите своего бухгалтера.

Как только вы узнаете ставку НДС, которую необходимо взимать за товары или услуги, вы можете проверить сумму с помощью нашего калькулятора НДС.

Что такое продажи, облагаемые НДС?

Продажи товаров и услуг со стандартной, пониженной и нулевой ставкой считаются продажами, облагаемыми НДС. Когда вы проверяете свои годовые продажи, чтобы узнать, не превышают ли они предел НДС (в настоящее время 85 000 фунтов стерлингов), вам необходимо сложить продажи со стандартной, пониженной и нулевой ставками.

Не поддавайтесь искушению исключить продажи с нулевой ставкой, полагая, что они не облагаются НДС. Помните, что продажи с нулевой ставкой по-прежнему облагаются НДС — только по ставке 0%! Продажи, которые можно не учитывать, не облагаются НДС.

Если ваши продажи, облагаемые НДС, превышают лимит НДС — или близки к этому, — вам необходимо зарегистрировать свой бизнес в качестве плательщика НДС.

Что такое продажи без НДС?

Продажа, освобожденная от НДС, — это не то же самое, что продажа с нулевой ставкой.

В то время как НДС не взимается с продаж, освобожденных от НДС, НДС взимается по ставке 0% с продаж с нулевой ставкой.

Когда вы складываете облагаемые НДС продажи, чтобы увидеть, близки ли они к превышению предела НДС, вы должны включить продажи с нулевой ставкой и исключить продажи, освобожденные от налога.

Если ваша компания занимается только продажами, освобожденными от налогообложения, вы никогда не сможете зарегистрироваться в качестве плательщика НДС, потому что вы не будете осуществлять продажи, облагаемые НДС.

Пункты, освобожденные от НДС, включают:

- образование и профессиональное обучение

- медицинское обслуживание, предоставляемое больницей, хосписом или домом престарелых, а также медицинские услуги, предоставляемые врачами, стоматологами, оптиками, фармацевтами и т. Д.

- почтовые расходы марки

- страхование

- телевизионные лицензии

- расходы на азартные игры

- финансовые услуги, такие как ссуды, депозиты и акции

Но знаете что? Здесь тоже есть аномалии! Например, услуги, предоставляемые фармацевтами, не облагаются НДС, но отпуск рецептов фармацевтами не облагается налогом.Всегда уточняйте в HMRC или у своего бухгалтера, если вы не уверены.

Что выходит за рамки НДС в Великобритании?

Есть еще одна категория, которую следует добавить в список: продажи, которые вообще не подпадают под действие системы НДС Великобритании.

Как и следовало ожидать, эта категория включает некоторые продажи клиентам за рубежом, но также включает некоторые услуги в Великобритании. Например, продажа автомобилей MOT не входит в сферу действия НДС Великобритании.

Как и в случае продаж, освобожденных от НДС, вы не должны включать продажи, которые не облагаются НДС в Великобритании, при суммировании продаж, облагаемых НДС, чтобы узнать, нужно ли вам регистрироваться в качестве плательщика НДС.

Как вы, наверное, заметили, существует много аномалий, когда дело доходит до НДС, и это делает его сложной областью! Когда дело доходит до ставок НДС, стоит быть очень осторожным и всегда прислушиваться к профессиональным советам!

Заявление об ограничении ответственности: Содержание этого руководства основано на нашем понимании налогового законодательства на момент публикации. Он может быть изменен и неприменим к вашим обстоятельствам, поэтому на него не следует полагаться. Вы несете ответственность за соблюдение налогового законодательства и должны обратиться за независимой консультацией, если вам потребуется дополнительная информация о содержании, включенном в это руководство.Если у вас нет бухгалтера, загляните в наш каталог, чтобы найти практикующего партнера FreeAgent, базирующегося в вашем районе.

Простое введение в НДС в Великобритании

Налог на добавленную стоимость или «НДС» — это налог, основанный на стоимости товаров или услуг. При ведении малого бизнеса важно понимать, как действует НДС, поэтому мы составили это простое руководство, которое поможет вам быстрее освоить основы.

Как работает НДС в Великобритании?

НДС — налог с продаж в Великобритании.Если бизнес зарегистрирован в качестве плательщика НДС, он должен взимать НДС со всех своих облагаемых налогом продаж — это называется исходящим НДС. Компания также имеет право требовать возврата большей части (но не всей) суммы НДС, взимаемой с нее поставщиками, — это называется входящим НДС.

Создание цифровой налоговой информации (MTD) для НДС находится здесь

После введения 1 апреля 2019 года инициативы «Создание цифровой налоговой информации» (MTD) зарегистрированные по НДС предприятия с облагаемыми НДС продажами сверх порога регистрации НДС (в настоящее время 85000 фунтов стерлингов) теперь требуется подавать свои декларации по НДС в HMRC, используя MTD-совместимое программное обеспечение НДС, такое как FreeAgent.

Сфера применения цифровой налоговой декларации для НДС расширится в 2022 году. Зарегистрированные по НДС предприятия с налогооблагаемым оборотом менее 85 000 фунтов стерлингов должны будут следовать правилам создания цифровой налоговой декларации для своей первой декларации по НДС, начиная с апреля 2022 года или позже.

Узнать больше подробнее на сайте HMRC.

Стоит ли вам регистрироваться в качестве плательщика НДС?

Если годовые продажи вашей компании, облагаемые НДС, превышают пороговое значение НДС, установленное HMRC в течение 12-месячного периода, или вы ожидаете превышения порогового значения в течение следующих 30 дней, вам необходимо зарегистрировать свой бизнес для уплаты НДС.Вот почему вам следует регулярно проверять объем продаж, подлежащих обложению НДС!

Порог регистрации обычно меняется каждый год и в настоящее время составляет 85 000 фунтов стерлингов с продаж, облагаемых НДС. Хотя предел продаж, облагаемых НДС, является основным фактором при определении права на регистрацию НДС, в руководство HMRC включены и другие ограничения, касающиеся того, когда регистрироваться.

Обычно вы можете зарегистрироваться в качестве плательщика НДС, даже если ваши продажи, облагаемые НДС, ниже порогового значения. Однако, если ваша компания занимается продажей только без НДС, вы не можете зарегистрироваться в качестве плательщика НДС.

Большинство предприятий регистрируются для уплаты НДС онлайн и настраиваются для подачи деклараций по НДС в цифровом виде с использованием программного обеспечения для бухгалтерского учета, хотя некоторые предпочитают назначить бухгалтера для подачи деклараций по НДС от их имени.

Что такое «продажи без НДС»?

Большинство товаров и услуг, продаваемых в Великобритании, облагаются НДС. Однако некоторые — например, марки, страхование и образование — освобождены от НДС. Это означает, что если вы домашний репетитор, который, например, ничего не продает, кроме своих учебных услуг, вам никогда не придется регистрироваться в качестве плательщика НДС, потому что ваш бизнес всегда будет продавать только освобожденные от уплаты налоги.Узнайте больше о продажах, освобожденных от налогообложения, в нашем подробном руководстве по различным ставкам НДС.

Когда нужно зарегистрироваться в качестве плательщика НДС?

Если ваши клиенты не зарегистрированы в качестве плательщика НДС, они не смогут требовать возврата входящего НДС на товары и услуги, которые они покупают у вас. В результате, регистрация вашего предприятия в качестве плательщика НДС фактически означает для него рост цен. Если ваши клиенты — представители широкой общественности или представители малого бизнеса, которые, возможно, еще не зарегистрировались для уплаты НДС, то вы можете подождать до регистрации, пока не достигнете порогового значения.

Когда нужно платить НДС?

Владельцы предприятий, зарегистрированных в качестве плательщиков НДС, должны подавать декларации по НДС в HMRC, чтобы указать, сколько НДС им необходимо уплатить.

В большинстве случаев декларации по НДС подаются в HMRC ежеквартально, и как декларацию, так и сопроводительный счет по НДС обычно необходимо подавать и оплачивать в течение 37 дней после окончания каждого квартала. Это означает, что декларацию по НДС и счет за квартал, заканчивающийся 31 марта, необходимо будет подать и оплатить до 7 мая.

Что произойдет, если вы не сможете оплатить счет НДС?

Если вы не уплатите НДС вовремя, вы можете подвергнуться налоговым расследованиям и понести пени и штрафы, поэтому вам следует как можно скорее связаться с HMRC, если у вас возникнут проблемы с оплатой счета по НДС.

Есть несколько вариантов, доступных для владельцев бизнеса, которые не могут уплатить свой НДС, в том числе:

- Соглашение «Время платить» с HMRC, которое может позволить владельцам бизнеса оплачивать свой НДС в рассрочку в течение 12 месяцев

- ввод в администрацию

- варианты закрытия, такие как добровольное соглашение с компанией

Калькулятор НДС

Чтобы помочь вам рассчитать сумму НДС, вы должны взимать с клиентов наиболее простой способ, ознакомьтесь с нашим калькулятором НДС.

Заявление об ограничении ответственности: Содержание этого руководства основано на нашем понимании налогового законодательства на момент публикации. Он может быть изменен и неприменим к вашим обстоятельствам, поэтому на него не следует полагаться. Вы несете ответственность за соблюдение налогового законодательства и должны обратиться за независимой консультацией, если вам потребуется дополнительная информация о содержании, включенном в это руководство. Если у вас нет бухгалтера, загляните в наш каталог, чтобы найти практикующего партнера FreeAgent, базирующегося в вашем районе.

Как внести вручную корректировки в НДС [BE] — Business Central

- 2 минуты на чтение

В этой статье

Вы можете вносить исправления в проведенные записи НДС, не проводя исправления в записях НДС или главной книги. Это полезно, если вам нужно изменить общую сумму НДС продаж или покупок без изменения базы НДС.Например, вы можете вручную исправить НДС, если вы получили счет от поставщика, который неправильно рассчитал НДС.

Внести исправления в НДС

вручнуюЩелкните значок, введите Предварительный просмотр выписки по НДС , а затем выберите связанную ссылку.

Выберите строку, которую необходимо исправить. Корректировку НДС можно внести как в строку , итоговая сумма , так и в строку , итоговая сумма НДС , строка , тип .

Чтобы внести корректировку, выберите поле Сумма корректировки .Откроется страница Список корректировок НДС вручную .

Выберите действие Редактировать список . На странице Список корректировок НДС вручную заполните поля, как описано в следующей таблице.

Поле Описание Дата проводки Введите дату проводки корректировки НДС. Сумма Введите сумму корректировки НДС.Вы должны ввести сумму корректировки, а не новую сумму. Например, если сумма равна 1 000,00 и должна быть 1 200,00, введите 200,00. Сумма в дополнительной валюте В этом поле отображается сумма корректировки НДС в дополнительной валюте отчетности. Поле рассчитывается автоматически на основе содержимого поля Сумма и текущего обменного курса.

Нажмите кнопку ОК .

Обновите страницу Предварительный просмотр выписки по НДС , чтобы увидеть свои исправления.

Чтобы просмотреть отчет, связанный с предварительным просмотром информации об НДС, выберите одно из следующих действий:

Действие Описание Подробный отчет Открывает отчет Выписка по НДС . Для получения дополнительной информации см. Отчет по НДС. Форма / Интервальная декларация Открывает отчет по НДС — Форма . Отчет Форма / Интервальная декларация основан на шаблоне отчета по НДС, который определен в настройке главной книги. Следовательно, он может экспортировать данные, которые не совпадают с данными, отображаемыми на странице Предварительный просмотр выписки по НДС .

Сводный отчет по декларации Открывает сводный отчет по НДС .

См. Также

Бельгийский НДС

Распечатать периодические отчеты по НДС

Настроить необлагаемый НДС

НДС в связи с изменением местоположения «Продано кому» — справочный центр Zoom

Зачем мне менять местоположение «Продано кому»?

Покупатель может изменить местоположение с номера Продано на по ряду причин, включая, помимо прочего:

- Если исходное местоположение Продано было введено неправильно

- Если ваше место нахождения изменилось

- При изменении места постоянного жительства

Хотя вы можете изменить местоположение с продано на , это изменение не должно происходить на регулярной основе.

Проверяет ли Zoom мое местоположение «Продано»?

Да. Указанная вами страна продан на подлежит перекрестным ссылкам с другими данными для проверки правильности страны продан на .

Что такое статус исключения?

Это относится к тому, будут ли поставки, произведенные Zoom для вас, облагаться НДС.

В некоторых странах разрешается рассматривать определенные товары от Zoom без НДС. Правила варьируются от страны к стране; однако, если вы соответствуете требованиям в вашей стране Продано в для Zoom, чтобы обеспечить вам поставки без НДС, тогда Zoom будет рассматривать вас как клиента, освобожденного от уплаты НДС.

Требования, согласно которым поставки могут обходиться без НДС, различаются в каждой стране. Прочтите дополнительную информацию о требованиях для освобождения от уплаты налогов.

Обратите внимание, что даже если Zoom рассматривает поставки для вас без НДС, у вас могут быть обязательства по отчетности по НДС в вашей стране Продано в .

Как изменение моего местоположения «Продано кому» повлияет на мой статус исключения?

Если вы измените свою страну с продано на , это также изменит любой предыдущий статус исключения, который вы имели с Zoom.

Таким образом, если ваше местоположение « продано на » изменилось, вам потребуется предоставить дополнительную информацию, чтобы подтвердить, могут ли поставляемые вам продукты Zoom обрабатываться без НДС на основе вашего нового местоположения « продано на ».

В каждой стране действуют разные требования относительно того, могут ли поставки Zoom вам обходиться без НДС. Кроме того, к вам могут быть предъявлены другие требования, если Zoom не взимает с вас НДС, в зависимости от вашего местоположения Продано на .

Каким будет мой статус исключения в моей новой стране проданных товаров?

Если для вашей учетной записи было выбрано исключение, при изменении местоположения « Продано на » все предыдущие исключения больше не будут применяться.Таким образом, вам нужно будет предоставить Zoom дополнительную информацию, чтобы повторно подтвердить свой статус исключения. Это связано с тем, что в каждой стране действуют разные правила, определяющие, можно ли обходиться с поставками вам от Zoom без НДС.

Если вы считаете, что поставки, полученные от Zoom, должны рассматриваться без НДС на основании вашего нового местоположения Продано на , вы должны немедленно предоставить доказательства этого в Zoom. Это можно сделать через вашу учетную запись Zoom.

Требования, согласно которым поставки могут обходиться без НДС, различаются в каждой стране.Прочтите дополнительную информацию о требованиях для освобождения от уплаты налогов.

Если вы не предоставите это доказательство, Zoom может рассматривать ваши материалы как облагаемые НДС в вашем новом месте Продано на до тех пор, пока не будут предоставлены доказательства, подтверждающие ваш статус освобождения.

Как мне повторно подтвердить свой статус исключения?

Если ваше местоположение продано на изменилось и вам необходимо повторно подтвердить статус исключения, выполните следующие действия:

- Войти в портал Zoom

- На панели навигации щелкните Управление учетными записями , затем Биллинг .

- В разделе Контактное лицо по счетам выберите редактирование номера плательщика НДС (который отображается после поля Адрес контактного лица по счетам).

- Введите свой идентификационный номер плательщика НДС и любую другую запрашиваемую информацию и сохраните.

Заявление об ограничении ответственности

Каждый клиент уникален, как и его налоговые обстоятельства. Вышеуказанная информация должна рассматриваться не как налоговая консультация, а как общий обзор соответствующих налоговых правил. Zoom не может предоставить вам налоговую консультацию для вашей индивидуальной ситуации, поэтому мы настоятельно рекомендуем обратиться к профессиональному налоговому консультанту за индивидуальным советом.

Доставка в ЕС? Новые правила НДС с 1 июля 2021 г.

Европейский Союз (ЕС), группа из 27 стран, включая Германию и Францию, будет вводить новые правила торговли для продавцов из США с 1 июля 2021 года. ЕС изменил налог на добавленную стоимость (НДС) — налог на товары. и услуги, купленные и доставленные в страны ЕС. Продавцам в США необходимо будет понять, как соблюдать эти новые законы, и подготовиться к изменениям.

Какие изменения в НДС в ЕС произойдут с 1 июля 2021 года?

До 1 июля 2021 г. не взимались сборы НДС для коммерческих товаров стоимостью до 22 евро (примерно 26 долларов США).Товары стоимостью не более 22 евро могли быть отправлены в страны ЕС без дополнительных сборов с покупателей.

После 1 июля 2021 года все товары, импортируемые в ЕС на сумму до 150 евро (примерно 178 долларов США), будут облагаться НДС, а товары стоимостью более 150 евро будут облагаться НДС и пошлинами. Ставки НДС различаются для каждой страны ЕС в зависимости от услуги и типа поставляемого продукта, при этом большинство сборов НДС составляет около 20% от общей стоимости (цена продажи плюс доставка).

| Цена продукта | До 30 июня 2021 г. | С 1 июля 2021 г. |

| € 0 — € 22 | Освобожден — НДС не требуется | НДС применяется (с IOSS для B2C, или при импорте для B2C / B2B) |

| 23 € — 150 евро | НДС применяется при импорте | Применяется НДС (с IOSS для B2C или при импорте для B2C / B2B) |

| Свыше 150 евро | НДС, применяемый при импорте | НДС, применяемый с пошлинами (при импорте, стандартная уплата НДС) |

Какие у меня есть варианты сбора НДС для стран ЕС?

Новые правила предоставляют продавцам два варианта:

# 1 Предпочтительный метод: импорт из единого окна (IOSS): Страны-члены ЕС создали новый электронный портал для транзакций B2C, известный как IOSS, который упрощает для интернет-магазинов соблюдение новых правил НДС. .Эта программа предназначена для ускорения процесса взимания таможенных пошлин и НДС и позволяет покупателю из ЕС видеть полную стоимость доставки, включая сборы НДС, в точке продажи (т. Е. Внутри корзины покупок). Компании должны будут зарегистрироваться на портале IOSS, предоставить идентификационный номер налогоплательщика IOSS при создании таможни и предоставить адрес электронной почты и / или номер телефона получателя вместе с кодом Гармонизированной системы (HS) для отгружаемого продукта. Интернет-магазины должны быть зарегистрированы только в одной стране-члене ЕС через систему IOSS, чтобы получить доступ к торговле во всех 27 странах ЕС.

Кроме того, розничным торговцам необходимо будет создать «посредника», представителя, находящегося в любой из 27 стран ЕС, который, представляя интернет-магазин, будет ежеквартально подавать платежи по НДС, а также обрабатывать любые декларации.

Важное примечание : Портал IOSS НЕ требуется для продавцов из США. Это дополнительная программа, предназначенная для ускорения доставки заказов электронной торговли в страны ЕС при эффективном сборе НДС. Продавцы из США, которые не зарегистрировались в IOSS, получат свои посылки без оплаты пошлины за доставку, что означает, что покупатель должен заплатить НДС и возможные дополнительные таможенные сборы до того, как перевозчик отправит их посылку.

# 2 Доставка без оплаты пошлины (DDU) : для этого варианта требуется только адрес электронной почты или номер телефона получателя, точное описание продукта и код HS. Недостатки доставки заказов с использованием DDU заключаются в том, что, если НДС не оплачивается в корзине покупок, покупатель в стране ЕС становится ответственным за оплату сборов до того, как он сможет получить свой продукт. Покупатели могли получить «раскаяние покупателя» из-за высоких дополнительных сборов, необходимых для получения их продукта, и отказаться от заказа, потребовав полного возмещения.

Кроме того, неиспользование системы IOSS может привести к задержке товаров на таможне в течение длительных периодов времени до уплаты НДС. В целом, этот вариант приведет к ухудшению качества обслуживания клиентов и плохо отразится на вашем бизнесе.

Продажа международным покупателям через торговую площадку?

Интернет-магазины, использующие торговые площадки, такие как Amazon, eBay и Etsy, будут иметь отдельный набор правил НДС. Считается, что торговые площадки участвуют в продаже и поставке товаров, и, таким образом, ЕС требует, чтобы торговые площадки несли ответственность за сбор и уплату НДС.С 1 июля 2021 года торговые площадки будут взимать НДС с покупателя в зависимости от страны доставки и переводить его в соответствующие налоговые органы. Примечание. НДС будет взиматься с полной стоимости транзакции, включая стоимость доставки, поскольку стоимость доставки считается частью общей суммы покупки.

А как насчет таможенных форм?

Теперь в вашей официальной таможенной декларации потребуется дополнительная информация об отправляемых вами товарах. Счета-проформы и коммерческие счета-фактуры должны содержать четкие и точные данные, включая описание товаров, количество товаров, их стоимость и коды таможенных тарифов.Также рекомендуется предоставить точное описание продукта и код ТН ВЭД. У GlobalPost Logistics есть бесплатный инструмент, который генерирует коды HS для любого продукта с использованием расписания Всемирной таможенной организации.

Какие шаги мне следует предпринять сейчас?

Продавцам необходимо зарегистрироваться на портале IOSS до 1 июля, а также найти посредника по НДС, например Hellotax, Simply VAT, Taxually или Avalara. Затем вам нужно будет убедиться, что ваша корзина покупок может взимать НДС в момент покупки.Большинство продавцов корзин для покупок готовятся к крайнему сроку 1 июля 2021 года и установили специальные налоговые правила на странице настроек корзины. Если вы используете Shopify, ознакомьтесь с информацией в разделе «Настройка налогов ЕС» в разделе справочного центра на их веб-сайте.

Заключительные мысли.

Регистрация на портале IOSS и выбор посредника может помочь вашему бизнесу добиться лояльности к бренду и удержания клиентов за счет беспрепятственного сбора НДС. 1 июля не за горами, поэтому убедитесь, что вы настроили себя на успех, соблюдая эти новые налоговые правила.

Новые правила НДС в отношении международных услуг

По мере того, как частные предприятия США расширяют свою деятельность за границей они могут столкнуться с налогом на добавленную стоимость (НДС). Многие зарубежные страны уже имеют системы НДС в место. Этот пункт посвящен недавнему НДС в Европейском союзе (ЕС). законодательные изменения (Директива Совета ЕС 2008/8 / EC) и как они повлияют на предоставление международных Сервисы.Законодатели США обсудили реализацию Система НДС, поэтому НДС может стать проблемой, которую США предприятиям на каком-то этапе придется столкнуться с этим.

Ключевые концепции

Есть несколько ключевые концепции, которые имеют первостепенное значение для подотчетности НДС.

Товары по сравнению с услугами: В целом, товар — это физический продукт, право собственности на которое передается от поставщика к покупателю, с выставлением счета и оплата получена.Эмпирическое правило состоит в том, что если это не поставка товаров, это поставка услуг. (В основном НДС на бесплатные услуги не взимается.)

Место оказания услуг: В отличие от поставка товара, определение места поставки сервисов имеет решающее значение, потому что это определяет, в каких страна уплаты НДС. Важно понимать, что не только место поставки в стране заказчика но саму поставку считает заказчик, а не фактический поставщик.

Например, если услуга поставщик находится в Великобритании, но место поставки находится в другая страна ЕС (например, Франция), либо НДС будет оплачивается во Франции по французской ставке НДС через обратную механизм взимания (см. ниже) или британская компания будет иметь зарегистрироваться в качестве плательщика НДС во Франции. Однако если сервис провайдер находится в Соединенном Королевстве, но по месту нахождения поставка находится в США, НДС не облагается потому что поставка не облагается НДС (потому что в США нет системы НДС).

НДС и международные услуги: старый Правила

До 1 января 2010 г., если компания из Великобритании предоставлял услуги в Соединенном Королевстве либо бизнес-бизнес (B2B) или бизнес-клиент (B2C) клиент, соответствующий НДС в Великобритании должен был быть начислен по работе. Общее правило заключалось в том, что покупатель расположение не повлияло, но было несколько очень важных исключения из этого общего правила (например,г., место поставки для услуг, предоставляемых для земли, всегда там, где земля расположена).

НДС и международные Услуги: Новые правила

С 31 декабря 2009 г. общее правило постепенно заменяется исключительное правило. Теперь компания должна определить, предоставление услуг — это транзакция B2B или B2C. Если оно является сделкой B2B, местом оказания услуг является где находится заказчик.Например, когда в Великобритании компания (поставщик) предоставляет услуги управления для США. дочернее предприятие (заказчик), по новым правилам место нахождения поставка — это Соединенные Штаты, где заказчик расположен.

В сделке B2C место поставка — это место, где находится поставщик — например, если Бухгалтер из Великобритании, зарегистрированный в качестве плательщика НДС, готовит налоговую декларацию в Великобритании. для частного клиента, проживающего в США, бухгалтер обязан взимать плату с U.K. НДС.

Один из основные предпосылки изменения правил заключаются в том, что теперь все транзакции B2B находятся на равных условиях. По старым правилам датский бизнес мог заключить договор с компания из Великобритании, оказывающая услуги в Великобритании, и платить НДС по 17,5%, тогда как если заказчик заключил договор с датским компании за те же услуги, с нее будет взиматься НДС по 25%. Предполагая, что датская компания освобождена от НДС бизнес — я.е., не имея возможности требовать возврата НДС — заключив договор с британским бизнесом они экономят 7,5% в невозмещаемый НДС.

Если исходить из тех же фактов, в соответствии с по новым правилам местом поставки является Дания, поэтому услуги будут облагаться 25% НДС, что то же самое ставка, которую датская компания понесла бы, если бы нанял датскую фирму для оказания услуг; в конкурентное преимущество работы с U.К. компания имеет был нейтрализован.

Учет НДС В соответствии с новыми правилами

Учтите следующее ситуация: Материнская компания (поставщик) в США предоставляет 150 000 фунтов стерлингов на управленческие услуги дочерней компании в Великобритании компания (заказчик) в течение 12 месяцев. Какие Последствия НДС? Как уже говорилось выше, место поставки после 31 декабря 2009 г., где находится покупатель: Объединенное Королевство.Таким образом, услуги управления подлежат к НДС по ставке 17,5% в Великобритании: 26 250 фунтов стерлингов. Вопрос в том как учесть этот НДС. Есть два возможных решения:

- Если компания в Великобритании является плательщиком НДС зарегистрирован, он может учитывать НДС, применяя механизм обратного начисления по собственной декларации по НДС; или

- Американская компания может зарегистрироваться в Великобритании. для НДС в Великобритании и учитывать исходящий НДС в США.К. налоговые органы за свой счет.

Что такое обратный заряд и как это происходит Работа?

Используя приведенную выше схему фактов, принцип обратное обвинение состоит в том, что дочерняя компания в Великобритании, скорее чем материнская компания в США, учитывает все начисленные НДС. американской компанией по предоставлению управленческих услуг дочерней компании в Великобритании. С точки зрения соблюдения важно реализовать обратную зарядку там, где возможно, потому что это позволит избежать U.S. материнской компании необходимо зарегистрироваться в качестве плательщика НДС в Соединенном Королевстве.

Кроме того, следует помнить, что Великобритания. считается, что продажу совершила дочерняя компания, а не США. родитель. Последствия могут быть важны. Если значение управленческие услуги, предоставляемые британской компании «плюс» собственные продажи дочерней компании в Великобритании за 12-месячный период менее 70 000 фунтов стерлингов (текущая регистрация НДС в Великобритании limit), U.К. компании не требуется регистрироваться для НДС в Великобритании. Но если стоимость управленческих услуг плюс собственные продажи дочерней компании в Великобритании превышают продажи в Великобритании. порог регистрации, британская компания должна зарегистрироваться для НДС. Это не применимо, если материнская компания в США решил зарегистрироваться в Великобритании; в этом случае дочерняя компания не будет обязана взимать НДС с услуги, предоставляемые U.С. родитель. Родитель из США вместо этого будет взимать и перечислять НДС напрямую. Если В противном случае дочерняя компания в Великобритании была ниже установленного порога. не будет требовать регистрации в качестве плательщика НДС. Обратите внимание, что Пороги регистрации НДС варьируются от страны к страна.

Иногда бывает сложно определить независимо от того, является ли поставка услуг B2B или B2C сделка. Например, компания из Великобритании, зарегистрированная в качестве плательщика НДС. может предоставлять управленческие услуги различным компаниям в как в Соединенном Королевстве, так и в ЕС.Практическое решение — запросить подтверждение регистрационного номера плательщика НДС в ЕС. Если клиент может предоставить номер плательщика НДС, убедитесь, что это подлинный номер плательщика НДС, связавшись с НДС Великобритании Национальная горячая линия (телефон +44 845 010 9000) или используя Веб-сайт Европейской комиссии в Европе (http://ec.europa.eu/taxation_customs/vies/vieshome.do). Если номер плательщика НДС является подлинным, зарегистрированный налогоплательщик в Великобритании компания, вероятно, может предположить, что она предоставляет услуги к бизнесу и что местом поставки является страна постоянного представительства клиента.Если заказчик не может предоставить действительный регистрационный номер плательщика НДС, компания должна предположить, что это транзакция B2C и взимать соответствующую сумму британского НДС за услуги предоставлена.

Список продаж ЕС

Для на протяжении многих лет компаниям ЕС приходилось сообщать о продаже товары для предприятий, зарегистрированных в качестве плательщика НДС, в других странах ЕС. Действует с 1 января 2010 г., компания-поставщик из ЕС. предоставление услуг другому бизнес-клиенту из ЕС, где клиент должен учитывать обратную оплату, должен сообщать обо всех таких операциях в списке продаж ЕС.

Целью нового требования к отчетности является позволяют налоговым органам подтвердить, что обратное начисление правильно учитывается различными странами ЕС предприятия. Это особенно актуально там, где заказчик рассматриваемый бизнес частично освобожден от НДС и не может полностью вернуть весь входящий НДС.

Заключение

Действует с января 1 января 2010 г. американская компания, предоставляющая услуги в ЕС. бизнес может подпадать под новые правила НДС и будет иметь для регистрации в качестве плательщика НДС в юрисдикции этого бизнеса, или компании придется учитывать НДС, используя механизм обратного заряда.Наиболее закрытые предприятия которые взимают плату за управление между различными группами компании должны быть особенно осведомлены об этих новых правилах и определить, применимы ли они, в зависимости от отдельные факты и обстоятельства.

Редактор: Энтони С. Бакале, бухгалтер, M. Tax.

Редактор Заметки

Энтони Бакале с Коэном & Company, Ltd., Бейкер Тилли Интернэшнл, Кливленд, ОЙ.

Для получения дополнительной информации об этих предметах, свяжитесь с г-ном Бакале по телефону (216) 579-1040 или [email protected].

Если не указано иное, участники являются членами или связаны с Baker Tilly International.

интернет-продавцов: будьте готовы к изменениям НДС и таможни ЕС

Если вы:

- — компания, продающая товары через Интернет на территории ЕС;

- импортер малоценных товаров; или

- онлайн-платформа, объединяющая продавцов и покупателей товаров и / или услуг;

, то вам необходимо подготовиться к серьезным изменениям, которые произойдут в вашем бизнесе 1 июля 2021 года.

В этой статье будут рассмотрены наиболее важные изменения.

Во-первых, дается обзор основных последствий изменений для онлайн-продавцов (как из ЕС, так и за пределами ЕС), доставляющих товары по Европе со склада, расположенного в ЕС.

Во-вторых, статья будет посвящена единому окну (OSS) — упрощенной отчетности и уплате налога на добавленную стоимость (НДС).

В-третьих, представлен обзор влияния изменений на предприятия, которые импортируют товары с низкой стоимостью из третьих стран ЕС.

В-четвертых, дается краткий обзор влияния изменений в электронных интерфейсах / платформах.

Наконец, в статье будет представлен обзор того, как зарегистрироваться для получения упрощенной отчетности OSS.

Основные изменения для онлайн-продавцов Доставка в пределах ЕС

Ниже представлен обзор изменений для онлайн-продавцов, которые доставляют товары со склада (например, находящегося в центре выполнения) в одном или нескольких государствах-членах ЕС (MS).

С 1 июля 2021 года нынешние пороги дистанционных продаж будут отменены, и все продажи товаров от бизнеса к потребителю (B2C) будут облагаться налогом в странах-членах ЕС по прибытии.Регистрации НДС во всех странах-членах ЕС, где проживают клиенты, можно избежать, если использовать схему OSS. Таким образом, OSS может принести значительную экономию затрат на соблюдение НДС для предприятий, торгующих через Интернет на территории ЕС. Любой случайный входящий НДС можно запросить через (онлайн-ЕС) систему возмещения НДС для неустановленных налогоплательщиков.

Отмена пороговых значений дистанционных продаж

Согласно действующим правилам дистанционных продаж ЕС, продажи B2C внутри ЕС облагаются НДС в стране отправления товаров до тех пор, пока продажи не превысят местный порог в странах-членах ЕС, где находится покупатель.После превышения местного порогового значения (от 35000 евро (42000 долларов) до 100000 евро) в этой стране-члене ЕС интернет-магазин обязан регистрировать НДС, взимать НДС с страны-участницы ЕС по прибытии и переводить собранный НДС в налоговые органы страны. ЕС MS.

С 1 июля 2021 года все дистанционные продажи товаров будут облагаться налогом в странах-членах ЕС прибытия. Текущие пороги будут отменены (см. Исключение для малых предприятий ЕС ниже). Однако регистрации НДС во всех этих странах можно избежать, если отчетность по НДС будет осуществляться через OSS.Если используется OSS, не будет необходимости подавать декларации по НДС во всех странах-членах ЕС, где уплачивается НДС.

Обо всех продажах B2C можно сообщать посредством квартальной декларации в налоговые органы одной («собственной») MS в соответствии с OSS (так называемая декларация по НДС OSS). Трансграничные услуги для конечных потребителей, проживающих в ЕС (например, предоставление допуска к мероприятиям или услуги, связанные с недвижимым имуществом), также могут быть указаны в декларации по НДС OSS. О поставках B2B нельзя сообщать через OSS.

- Новый порог для предприятий ЕС

Предприятия ЕС, учрежденные только в одной стране-члене ЕС, могут выбрать налогообложение в странах-членах ЕС отправления, если все их продажи товаров B2C и цифровых (TBE) услуг в ЕС не превышают 10 000 евро в год.К предприятиям за пределами ЕС пороговые значения не применяются.

OSS — Упрощенная отчетность и уплата НДС

- Упрощенная отчетность для трансграничных поставок и некоторых местных поставок

OSS (расширение текущего MOSS) будет применяться к трансграничным продажам товаров B2C и всем трансграничным услуги для лиц, не облагаемых налогом в ЕС (в том числе поставляемые поставщиками из стран, не входящих в ЕС), а также для определенных внутренних поставок товаров, «облегченных» электронными интерфейсами / онлайн-платформами. OSS Союза будет доступен для дистанционных продаж товаров внутри ЕС и трансграничных поставок услуг B2C компаниями из ЕС и OSS за пределами Союза для поставок услуг B2C поставщиками из стран, не входящих в ЕС.

Импортное единое окно (IOSS), о котором подробнее говорится ниже, предоставит поставщикам и предполагаемым поставщикам упрощенный механизм для учета НДС, подлежащего уплате при импорте товаров с низкой стоимостью.

- Отчетность может быть предоставлена в одной декларации по НДС в одном MS

Продавцы по-прежнему будут обязаны взимать НДС страны-покупателя; тем не менее, этот НДС может быть представлен в ежеквартальной декларации по НДС OSS в едином MS. OSS допускает однократный платеж этой MS, которая затем пересылает платежи НДС в различные страны-участницы ЕС потребления.

- Вычет НДС не может быть произведен в декларации OSS.

Предприятия не могут требовать вычета входящего НДС в декларации OSS. Если OSS используется для отчетности по НДС, то любой случайный входящий НДС следует запрашивать через онлайн-систему возмещения ЕС (предыдущая «Возврат по 8-й Директиве») предприятиями, учрежденными в ЕС, или через «Возмещение по 13-й Директиве» предприятиями, не входящими в ЕС. .

- Регулярная регистрация НДС может по-прежнему потребоваться, если используется OSS

Регистрация НДС и регулярная декларация НДС по-прежнему необходимы в странах-членах ЕС, где онлайн-продавец хранит запасы и осуществляет поставки B2B внутри ЕС и местные продажи с этих запасов .

Продажи в Великобритании не могут быть указаны в OSS. О продажах товаров в Северной Ирландии (NI) можно сообщать через OSS, поскольку после Brexit к NI применяется особый режим.

- Использование OSS не является обязательным.

Компания может отказаться от использования OSS и вместо этого зарегистрироваться в качестве плательщика НДС во всех странах-членах ЕС, где у нее есть клиенты. Однако, если он решит зарегистрироваться в OSS, то все поставки, подпадающие под действие OSS, должны быть указаны в декларации OSS компании.Это также относится к трансграничным услугам B2C, подпадающим под действие OSS. Следовательно, вы не можете выбрать использование схемы OSS только для расходных материалов в выбранных MS, а не для расходных материалов в других MS.

Обязанность выставлять счет снимается для дистанционных продаж внутри ЕС, когда используется схема OSS / Union, например когда товары доставляются в пределах ЕС или услуги B2C предоставляются налогоплательщиками, учрежденными в ЕС, которые подпадают под действие OSS.

Основные изменения для импортеров малоценных товаров в ЕС

IOSS — Упрощенная отчетность и уплата НДС

С 1 июля 2021 г. весь импорт будет облагаться НДС, если не используется IOSS.IOSS — это новая специальная схема для отчетности о продажах недорогих товаров, импортируемых из-за пределов ЕС. Согласно IOSS, импортер может взимать НДС в точке продажи с покупателя, а также декларировать и уплачивать этот НДС посредством ежемесячной декларации IOSS.

IOSS позволяет быстро выпускать импортируемые товары (быстрое таможенное оформление по «зеленому каналу» для партий, не превышающих 150 евро), а также выпускать товары, предназначенные для клиентов, находящихся в других странах-членах ЕС, кроме страны ввоза товаров. в ЕС.

Предприятия, не входящие в ЕС, могут зарегистрироваться напрямую только в том случае, если они созданы в стране, с которой ЕС имеет соглашение о взаимной помощи по НДС (в настоящее время только Норвегия), и товары отправляются из этой страны в ЕС. Во всех остальных случаях компания, не входящая в ЕС, должна зарегистрироваться в IOSS косвенно, путем назначения посредника.

Любой случайный входящий НДС не может быть вычтен через декларацию IOSS и должен быть запрошен через (онлайн-ЕС) систему возмещения НДС для неустановленных налогоплательщиков.

Регистрация в IOSS

Компании из ЕС могут зарегистрироваться в IOSS в своей собственной MS. Предприятия, не входящие в ЕС, которым требуется назначение посредника, должны зарегистрироваться в той стране, где их посредник открыл свой бизнес.

Основные изменения для продавцов через онлайн-платформы 1 июля 2021 г.

Серьезные изменения также произойдут для предприятий, продающих через электронные интерфейсы, такие как онлайн-магазины (например, прямые поставки). Если бизнес продает не (только) через свой собственный интернет-магазин, но (также) через другие электронные интерфейсы / онлайн-платформы (далее «платформа»), следующие изменения могут иметь значение.Изменения касаются как товаров, так и услуг, продаваемых через платформы; ниже мы рассматриваем изменения, применимые к товарам.

Если платформа способствует вашим продажам, и вы:

- занимаетесь бизнес-доставкой за пределами ЕС в пределах ЕС и / или импортируете недорогие товары из третьих стран напрямую конечным покупателям в ЕС; или

- бизнес ЕС, импортирующий недорогие товары из третьих стран напрямую конечным потребителям в ЕС;

, то вам следует помнить о следующих изменениях.

Платформы могут считаться предполагаемыми поставщиками

По состоянию на 1 июля 2021 г., если платформа способствует продажам фактического продавца (это означает, что платформа обеспечивает контакт реального продавца с покупателем, что приводит к поставке товара через платформа), то в некоторых случаях платформа становится обязанной взимать НДС и сообщать о нем, если применяется так называемая фикция платформы (т.е. платформа становится предполагаемым поставщиком).

В случаях, когда платформа способствует продажам фактического продавца (так называемого основного поставщика, далее также «продавец»), платформа становится предполагаемым поставщиком при соблюдении следующих условий: 150 евро импортируются и отправляются напрямую покупателю в ЕС, независимо от того, где находится продавец;

НДС Последствия, если платформа считается предполагаемым поставщиком

Единичная поставка от (фактического) продавца своему покупателю делится на две поставки:

- поставка от продавца платформе (считается поставкой B2B), которая рассматривается как поставка без транспортировки, облагаемая НДС по нулевой ставке (за пределами объема в случае импорта); и

- — поставка с платформы клиенту (считается поставкой B2C), которая является поставкой, которой назначен транспорт.

Что это значит для вас?

Если платформа считается предполагаемым поставщиком, она обязана взимать НДС со своих клиентов, а также сообщать и уплачивать этот НДС в налоговые органы. (Фактический) продавец товаров не имеет права взимать НДС со своих клиентов, если платформа становится предполагаемым поставщиком. (Фактический) продавец обязан предоставить платформе полную информацию.

Если вы продаете через платформы:

- , вам необходимо различать продажи через собственный интернет-магазин и продажи через платформы, которые считаются предполагаемыми поставщиками;

- могут потребоваться изменения в картировании ваших транзакций и ИТ-системах из-за изменений в порядке НДС ваших продаж;

- могут потребоваться изменения в ваших счетах-фактурах или контрактах, поскольку обязательства по НДС при ваших продажах через платформы, которые считаются предполагаемыми поставщиками, переходят от вас к платформам.

Регистрация в OSS открыта в Нидерландах

Регистрация в MOSS будет автоматически передана в OSS в Нидерландах. Для предприятий из ЕС регистрация OSS возможна с 1 апреля в Нидерландах. Для предприятий, не входящих в ЕС, регистрация в OSS возможна с 7 мая в Нидерландах.

• Где можно зарегистрировать бизнес в OSS?

Страна-член ЕС, в которой компания может зарегистрироваться в OSS, зависит от ряда факторов. Эти факторы включают тип поставок, которыми занимается бизнес (товары или услуги, или и то, и другое), любые предприятия, которые он может иметь в ЕС, и то, имеет ли он право на участие в схеме Союза или схеме вне Союза.

Например, предприятия ЕС должны зарегистрироваться в OSS в своих странах-членах ЕС. Предприятия, не входящие в ЕС, без постоянного представительства в ЕС, поставляющие товары через ЕС со склада, расположенного в одной или нескольких странах-участницах ЕС (так называемые дистанционные продажи товаров в ЕС), должны зарегистрироваться для участия в Схеме Союза в одной из стран-участниц ЕС. где находится склад их товаров (в одной из стран-членов ЕС отправления товаров).

• Компании, уже зарегистрированные в MOSS

Если бизнес уже зарегистрирован в MOSS для предоставления услуг TBE, эта регистрация MOSS передается в OSS.Эти компании не должны подавать отдельную регистрацию OSS в Нидерландах, но должны обновлять любые сведения о своих поставках в рамках OSS.

Точки планирования

Для управления изменениями могут потребоваться изменения во внутренних бизнес-процессах и ИТ-системах.

- Обратитесь к консультантам по НДС, чтобы понять правила НДС, применимые к потокам ваших товаров.

- Проверить, можно ли применить OSS.

- Решите, хотите ли вы использовать OSS или предпочитаете подавать декларации по НДС во всех странах-членах ЕС по прибытии.

- Если вы решите использовать OSS, вам необходимо зарегистрироваться.

- Проверьте, какие административные действия (например, отмена регистрации и уведомления в различных странах-членах ЕС) требуются, если вы выбираете OSS.

- Если вы решите не использовать OSS, проверьте, требуются ли какие-либо новые регистрации в какой-либо из стран-участниц ЕС, где у вас есть продажи конечным клиентам.

На такие записи формировать ответ не нужно.

На такие записи формировать ответ не нужно. Откройте папку, чтобы сформировать ответ.

Откройте папку, чтобы сформировать ответ.