4. Виды доходов / КонсультантПлюс

4. Виды доходов

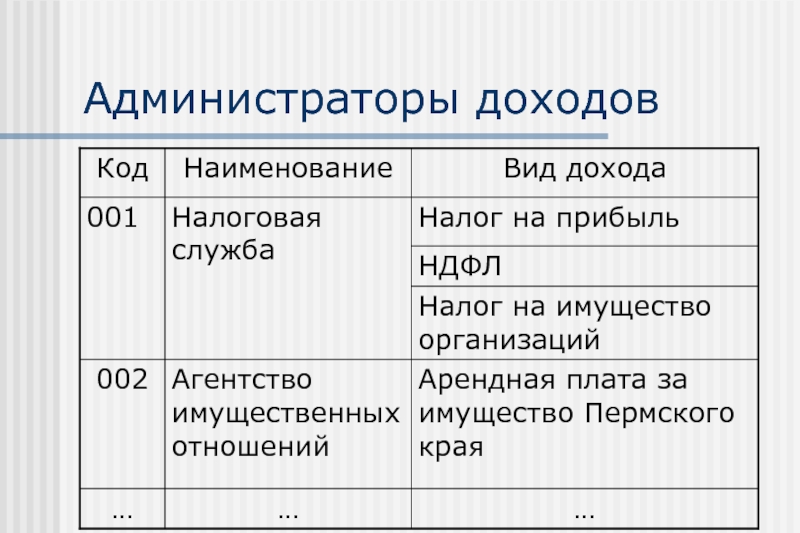

┌────┬───────────────────────────────────────────────────────────┐

│Код │ Краткое наименование вида дохода │

├────┴───────────────────────────────────────────────────────────┤

│ Доходы, полностью включаемые в совокупный годовой доход │

├────┬───────────────────────────────────────────────────────────┤

│0200│Заработная плата и иные доходы по основному месту работы │

├────┼───────────────────────────────────────────────────────────┤

│0300│Доходы от выполнения работ по совместительству │

├────┼───────────────────────────────────────────────────────────┤

│0410│Доходы от приобретения товаров, работ, услуг по ценам ниже│

│ │рыночных │

├────┼───────────────────────────────────────────────────────────┤

│0420│Материальная выгода по заемным средствам │

├────┼───────────────────────────────────────────────────────────┤

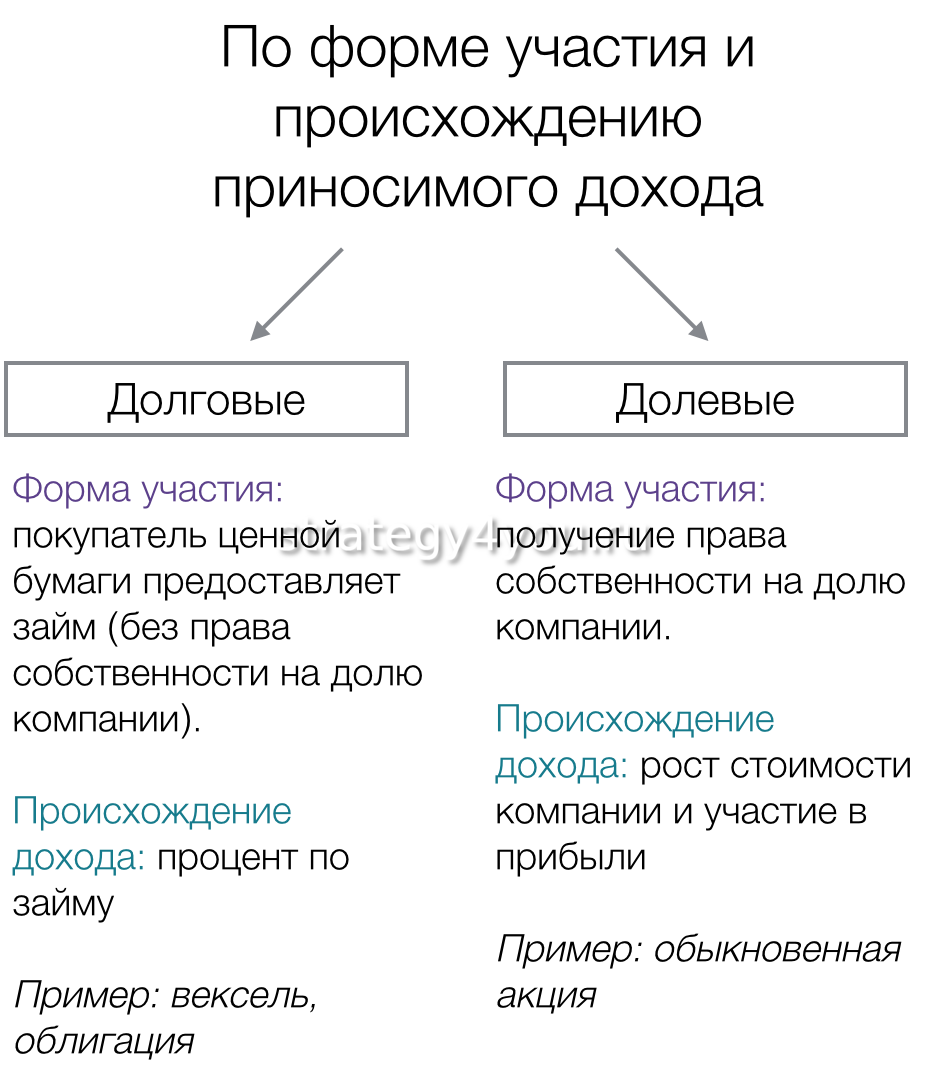

│0500│Дивиденды и иные доходы от капитала │

├────┼───────────────────────────────────────────────────────────┤

│2200│Доходы в виде курсовой разницы от операций с валютой │

├────┼───────────────────────────────────────────────────────────┤

│5100│Иные доходы, полностью включаемые в совокупный годовой│

│ │доход │

├────┴───────────────────────────────────────────────────────────┤

│ Доходы, частично не включаемые в совокупный годовой доход │

├────┬───────────────────────────────────────────────────────────┤

│2100│Доходы от выполнения работ по договорам гражданско -│

│ │правового характера (кроме авторских вознаграждений) │

├────┼───────────────────────────────────────────────────────────┤

│3100│Материальная помощь │

├────┼───────────────────────────────────────────────────────────┤

│3200│Стоимость подарков │

├────┼───────────────────────────────────────────────────────────┤

│3300│Стоимость призов │

├────┼───────────────────────────────────────────────────────────┤

│3400│Доходы от продажи квартир, жилых домов, дач, садовых│

│ │домиков, земельных участков, земельных паев (долей) │

├────┼───────────────────────────────────────────────────────────┤

│3500│Доходы от продажи другого имущества (кроме ценных бумаг) │

├────┼───────────────────────────────────────────────────────────┤

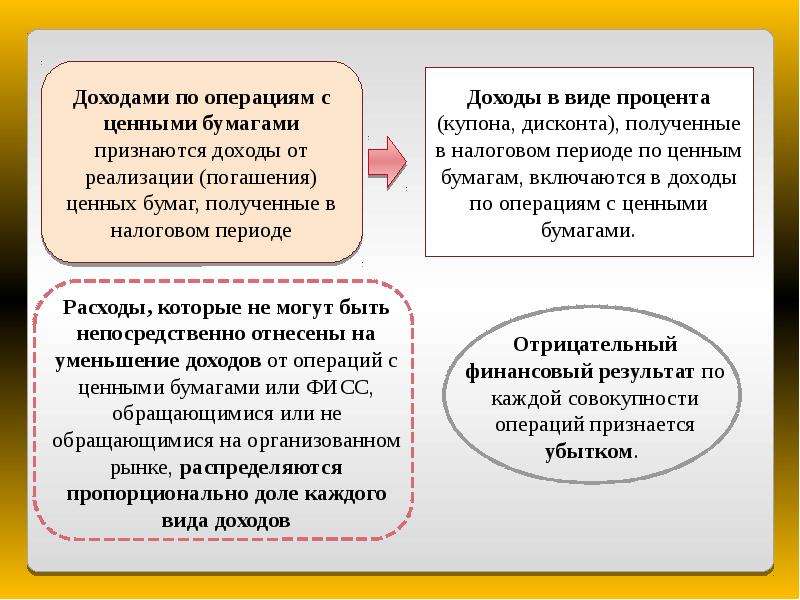

│3510│Доходы от продажи ценных бумаг │

├────┼───────────────────────────────────────────────────────────┤

│3520│Доходы, полученные в погашение вексельных обязательств │

├────┼───────────────────────────────────────────────────────────┤

│3600│Доходы в натуральной форме │

├────┼───────────────────────────────────────────────────────────┤

│3701│Доходы учащихся дневной формы обучения │

├────┼───────────────────────────────────────────────────────────┤

│3799│Доходы, частично или полностью не включаемые в совокупный│

│ │годовой доход в соответствии с законодательством│

│ │субъектов РФ │

├────┴───────────────────────────────────────────────────────────┤

│ Доходы от предпринимательской и иной │

│ деятельности, налогообложение которых осуществляется │

│ налоговыми органами │

├────┬───────────────────────────────────────────────────────────┤

│4000│Доходы от предпринимательской деятельности │

├────┼───────────────────────────────────────────────────────────┤

│4600│Доходы частных нотариусов │

├────┼───────────────────────────────────────────────────────────┤

│4701│Доходы от сдачи в аренду помещений │

├────┼───────────────────────────────────────────────────────────┤

│4702│Доходы от сдачи в аренду имущества │

├────┼───────────────────────────────────────────────────────────┤

│4703│Доходы от сдачи в аренду земли │

├────┼───────────────────────────────────────────────────────────┤

│4800│Иные доходы, налогообложение которых производится налоговой│

│ │инспекцией │

├────┴───────────────────────────────────────────────────────────┤

│ Авторские вознаграждения │

├────┬───────────────────────────────────────────────────────────┤

│5001│Авторские вознаграждения за создание литературных│

│ │произведений │

├────┼───────────────────────────────────────────────────────────┤

│5002│Авторские вознаграждения за создание художественно -│

│ │графических произведений │

├────┼───────────────────────────────────────────────────────────┤

│5003│Авторские вознаграждения за создание скульптур, предметов│

│ │декоративно — прикладного искусства │

├────┼───────────────────────────────────────────────────────────┤

│5004│Авторские вознаграждения за создание аудиовизуальных│

│ │произведений │

├────┼───────────────────────────────────────────────────────────┤

│5005│Авторские вознаграждения за создание музыкально -│

│ │сценических произведений │

├────┼───────────────────────────────────────────────────────────┤

│5006│Авторские вознаграждения за создание других музыкальных│

│ │произведений │

├────┼───────────────────────────────────────────────────────────┤

│5007│Авторские вознаграждения за создание произведений науки │

├────┼───────────────────────────────────────────────────────────┤

│5008│Авторские вознаграждения за открытия, изобретения,│

│ │промышленные образцы │

├────┼───────────────────────────────────────────────────────────┤

│5009│Авторские вознаграждения за исполнение произведений│

│ │литературы, искусства │

├────┼───────────────────────────────────────────────────────────┤

│5099│Иные авторские вознаграждения │

├────┴───────────────────────────────────────────────────────────┤

│ Доходы, облагаемые отдельно от совокупного годового дохода │

├────┬───────────────────────────────────────────────────────────┤

│6001│Сумма коэффициентов и надбавок за работу в районах Крайнего│

│ │Севера │

├────┼───────────────────────────────────────────────────────────┤

│6002│Сумма материальной выгоды по вкладам │

├────┼───────────────────────────────────────────────────────────┤

│6003│Сумма материальной выгоды по страховым выплатам │

└────┴───────────────────────────────────────────────────────────┘

Таблицы заработанного дохода и налогового зачёта на заработанный доход (EITC)

Для получения налогового зачёта за заработанный доход (EITC) вы должны иметь то, что считается заработанным доходом, и соответствовать определенным скорректированным валовым доходам (AGI) и кредитным лимитам на текущий, предыдущий и предстоящий налоговые годы.

Используйте таблицы EITC для поиска максимальных сумм зачета по налоговым годам.

Если вы не уверены, можете ли вы претендовать на EITC, воспользуйтесь услугами ассистента по квалификации EITC.

Заработанный доход

Заработанный доход включает в себя все облагаемые налогом доходы и заработную плату, которые вы получаете, работая на кого-либо другого, себя или на свой собственный бизнес или ферму.

Виды заработанного дохода- Оклады, заработная плата или чаевые, в которых удерживаются федеральные налоги на прибыль, по форме W-2, графа 1

- Доход от работы, где Ваш работодатель не удерживал налог (например, при работе на основе экономики свободного заработка), в том числе:

- Вождение автомобиля для забронированных поездок или доставок

- Выполнение поручений или выполнение заданий

- Продажа товаров онлайн

- Предоставление творческих или профессиональных услуг

- Предоставление другой временной, по заказу или внештатной работы

- Деньги, вырученные от самозанятости, в том числе если вы:

- Выгоды от профсоюзной забастовки

- Определенные пособия по инвалидности, которые вы получили до достижения вами минимального пенсионного возраста

- Необлагаемая денежная надбавка за участие в боевых действиях (форма W-2, графа 12 с кодом Q)

Заработанный доход не включает в себя:

- Оплату, которую вы получали за работу, когда были заключенным в исправительном учреждении

- Проценты и дивиденды

- Пенсии или аннуитеты

- Социальное страхование

- Пособия по безработице

- Алименты

- Пособие на ребёнка

Таблицы EITC

Используйте данные таблицы, упорядоченные по налоговым годам, чтобы найти максимальные суммы для:

Найдите максимальную сумму AGI, инвестиционного дохода и кредитов за 2021 налоговый год.

| Претендующие дети или родственники | Максимальный AGI (подача в качестве одинокого, главы семьи или вдовы) | Максимальный AGI (подача в качестве совместного заявления супругов) |

|---|---|---|

| Ноль | 21 430 долларов | $27 380 долларов |

| Один | 42 158 долларов | 48 108 долларов |

| Два | 47 915 долларов | 53 865 долларов |

| Три | 51 464 доллара | 57 414 доллара |

Лимит инвестиционного дохода: 10 000 или меньше

Максимальная сумма

Максимальная сумма налогового зачета, на которую Вы можете претендовать

- Без соответствующих требованиям детей: 1 502 доллара

- 1 соответствующий требованиям ребёнок: 3 618 долларов

- 2 соответствующих требованиям детей: 5 980 долларов

- 3 соответствующих требованиям детей: 6 728 долларов

Найдите максимальную сумму AGI, инвестиционного дохода и кредитов за 2020 налоговый год.

| Претендующие дети или родственники | Максимальный AGI (подача в качестве одинокого, главы семьи или вдовы) | Максимальный AGI (подача в качестве совместного заявления супругов) |

|---|---|---|

| Ноль | 15 820 долларов | 21 710 долларов |

| Один | 41 756 долларов | 47 646 долларов |

| Два | 47 440 долларов | 53 330 долларов |

| Три | 50 594 доллара | 56 844 доллара |

Лимит инвестиционного дохода: 3 650 или меньше

Максимальная сумма

Максимальная сумма налогового зачета, на которую Вы можете претендовать

- Без соответствующих требованиям детей: 538

- 1 соответствующий требованиям ребёнок: 3 584

- 2 соответствующих требованиям детей: 5 920

- 3 соответствующих требованиям детей: 6 660

Найдите максимальную сумму AGI, инвестиционного дохода и кредитов за 2019 налоговый год.

| Претендующие дети или родственники | Подача в качестве одинокого, главы семьи или вдовы | Подача в качестве совместного заявления супругов |

|---|---|---|

| Ноль | 15 570 долларов | 210370 долларов |

| Один | 41 094 доллара | 46 884 доллара |

| Два | 46 703 доллара | 52 493 доллара |

| Три | 50 162 доллара | 55 952 доллара |

Лимит инвестиционного дохода: 3 600 или меньше

Максимальная сумма

Максимальная сумма налогового зачета, на которую Вы можете претендовать:

- Без соответствующих требованиям детей: 529

- 1 соответствующий требованиям ребёнок: 3 526

- 2 соответствующих требованиям детей: 5 828

- 3 соответствующих требованиям детей: 6 557

Найдите максимальную сумму AGI, инвестиционного дохода и кредитов за 2018 налоговый год.

| Претендующие дети или родственникиV | Подача в качестве одинокого, главы семьи или вдовы | Подача в качестве совместного заявления супругов |

|---|---|---|

| Ноль | 15 270 долларов | 20 950 долларов |

| Один | 40 320 долларов | 46 010 долларов |

| Два | 45 802 доллара | 51 492 доллара |

| Три | 49 194 доллара | 54 884 доллара |

Лимит инвестиционного дохода: 3 500 или меньше

Максимальная сумма

Максимальная сумма налогового зачета:

- Без соответствующих требованиям детей: 519

- 1 соответствующий требованиям ребёнок: 3 461

- 2 соответствующих требованиям детей: 5 716

- 3 соответствующих требованиям детей: 6 431

Найдите максимальную сумму AGI, инвестиционного дохода и кредитов за 2017 налоговый год.

| Претендующие дети или родственники | Подача в качестве одинокого, главы семьи или вдовы | Подача в качестве совместного заявления супругов |

|---|---|---|

| Ноль | 15 010 долларов | 20 600 долларов |

| Один | 39 617 долларов | 45 207 долларов |

| Два | 45 007 долларов | 50 597 долларов |

| Три | 48 340 долларов | 539 930 долларов |

Лимит инвестиционного дохода: 3 450 или меньше

Максимальная сумма

Максимальная сумма налогового зачета:

- Без соответствующих требованиям детей: 510

- 1 соответствующий требованиям ребёнок: 3 400

- 2 соответствующих требованиям детей: 5 616

- 3 соответствующих требованиям детей: 6 318

FiНайдите максимальную сумму AGI, инвестиционного дохода и кредитов за 2016 налоговый год.

| Претендующие дети или родственники | Подача в качестве одинокого, главы семьи или вдовыv | Подача в качестве совместного заявления супругов |

|---|---|---|

| НольV | 14 880 долларов | 20 430 долларов |

| Одинv | 39 296 долларов | 44 846 долларов |

| ДваV | 44 648 долларов | 50 198 долларов |

| Триv | 47 955 долларов | 53 505 долларов |

Лимит инвестиционного дохода: 3 400 или меньше

Максимальная сумма

Максимальная сумма налогового зачета:

- Без соответствующих требованиям детей: 506

- 1 соответствующий требованиям ребёнок: 3 373

- 2 соответствующих требованиям детей: 5 572

- 3 соответствующих требованиям детей: 6 269

Другие средства, на которые вы можете претендовать

Если вы соответствуете требованиям EITC, вы также можете иметь право на получение других налоговых льгот.

Предоставление неполных сведений о доходах

Вопрос: Мне отказали в назначении ежемесячного пособия на ребенка, по причине предоставления неполных сведений о доходах. Для обращения в сентябре за пособием я заказала в расчетном отделе по месту работы справку о доходе за июнь, июль и август. Мне выдали справку, что дохода у меня нет, так как нахожусь в отпуске по уходу за ребенком, а больничный лист по беременности и родам мне был выплачен единовременно в мае. Поясните, в чем расчетный отдел допустил ошибку?

Ответ: Действительно, довольно часто работодатели неверно указывают в справках доходы работника.

Согласно Порядку расчета среднедушевого дохода семьи для предоставления мер социальной поддержки и дополнительных мер социальной поддержки семьям, имеющим детей, утвержденнму постановлением Правительства Санкт‑Петербурга от 22.05.2013 № 343, для определения величины среднедушевого дохода семьи, дающего право на предоставление мер социальной поддержки, в доход семьи включаются:

- заработная плата,

- пособие по беременности и родам (суммы пособия по беременности и родам делятся на количество месяцев, за которые они начислены (получены), и учитываются в доходах семьи за те месяцы, которые приходятся на расчетный период),

- ежемесячное пособие по уходу за ребенком, выплаченное за прошлое время (делится на количество месяцев, за которое оно начислено),

- ежемесячные компенсационные выплаты женщинам, имеющим детей в возрасте до трех лет.

Если в представленной справке отсутствуют вышеуказанные суммы или не указан период, за который они начислен, то рассчитать среднедушевой доход семьи невозможно. Следовательно, решить вопрос о праве на ежемесячное пособие также нельзя.

Встречаются и другие ситуации, когда работодатели составляют справки о доходах граждан для пособий с нарушениями. Так, например:

- суммы очередного оплачиваемого отпуска должны быть указаны в месяце, за который они были начислены,

- суммы доходов необходимо учитывать до вычета всех налогов и удержаний.

Для расчета среднедушевого дохода семьи организации вправе составлять справки свободного образца, но с указанием обязательных параметров: наименование организации, фамилия, имя, отчество получателя справки, сведения о всех видах начисленных доходов (с пояснениями) за три месяца, подписи руководителя и бухгалтера, печать организации, дата выдачи справки.

Также следует отметить, что справки формы 2-НДФЛ предусмотрена только для предоставления ее в налоговые органы.

Справка о доходах для получения ипотеки

Слушать ПодписатьсяБанки одобряют ипотеку только тем заемщикам, которые документально доказали свою платежеспособность. К рассмотрению принимаются справки, разные по форме, но близкие по содержанию (2-НДФЛ, по форме банка, по форме работодателя, о заявленном доходе).

Одно из основных требований банков к ипотечным заемщикам — подтвердить свою платежеспособность с помощью справки о доходах. От того, какие документы предоставит клиент, зависит размер кредита и некоторые другие условия.

Проще всего, если вы работаете на одном месте и получаете полностью «белую» зарплату. В этом случае от вас потребуется справка по форме 2-НДФЛ (о налоге на доходы физических лиц), выданная в бухгалтерии предприятия и отражающая все ваши доходы за последний год. Служба безопасности тщательно проверит предоставленный документ в вашей бухгалтерии, налоговых органах и пенсионном фонде.

Справка о доходах для получения ипотеки

На многих предприятиях зарплату полностью или частично выдают в конвертах. В таких условиях подтвердить доход справкой 2-НДФЛ либо нереально, либо нецелесообразно, поскольку в ней будет отражена лишь часть зарплаты. Специально для таких случаев существуют справки о доходах в свободной форме – по форме банка или по форме предприятия. Они также выдаются в бухгалтерии, имеют печать организации, визу руководителя и содержат сведения о деятельности компании и должностных обязанностях сотрудника.

Если руководитель не готов выдать такую справку, потенциальному заемщику следует поискать банк, готовый на устное подтверждение его доходов работодателем. Однако в этом случае процентная ставка поднимется на несколько пунктов.

Некоторые клиенты банков работают сразу в нескольких местах. Подтвердить это можно, предоставив в банк справку о доходах или трудовой контракт со второго и прочих мест работы. Поможет декларация о доходах (если она подавалась в налоговые органы). Главное, чтобы дополнительный доход был достаточно стабилен.

Главное, чтобы дополнительный доход был достаточно стабилен.

При выдаче ипотеки банки готовы рассматривать и другие виды доходов – проценты по депозитам и ценным бумагам, арендную плату при сдаче недвижимости внаем и т. д. Важно, чтобы поступления были регулярными и имели документальное подтверждение.

Ипотека — подтверждение дохода помимо работы

Кроме того, большим плюсом для заемщика и косвенным подтверждением наличия стабильных доходов может стать его собственность – недвижимость, авто, банковские счета и другие активы. Банк также может принять к рассмотрению документально подтвержденные доходы поручителей и членов семьи заемщика.

Индивидуальные предприниматели предоставляют в банк декларации о доходах за оговоренный период с пометкой налоговой инспекции.

Адвокаты и нотариусы подтверждают свои доходы справкой по форме 3-НДФЛ за предшествующий год и заверенную собственной печатью справку о доходах (с подтверждающими документами) за текущий год.

Правда и мифы о деньгах в Facebook

Подписаться

Рекомендуемые ипотечные продукты

Господдержка

Ипотека с господдержкой 2020

Ежемесячный платеж

Любая

К возврату

Любая

Материнский капитал

Господдержка

- Общие условия

- Требования и документы

- Примеры расчетов

- Сумма: от 600 000 до 3 000 000 ₽

- Ставка: от 4.

3%

3% - Срок: до 30 лет

- Первоначальный взнос: от 15%

- Цель ипотеки: покупка жилья

- Категория недвижимости: первичный рынок жилья

- Решение: до недели

- Залог: обязательный залог приобретаемого имущества

Семейная ипотека

Ежемесячный платеж

Любая

К возврату

Любая

Материнский капитал

- Общие условия

- Требования и документы

- Примеры расчетов

- Сумма: от 300 000 до 12 000 000 ₽

- Ставка: от 3.

5%

5% - Срок: до 25 лет

- Первоначальный взнос: от 15%

- Цель ипотеки: покупка жилья

- Категория недвижимости: первичный рынок жилья, вторичный рынок жилья, загородная недвижимость

- Решение: до 3-х дней

- Залог: обязательный залог приобретаемого имущества

Ипотека «Господдержка 2020»

Ежемесячный платеж

Любая

К возврату

Любая

- Общие условия

- Требования и документы

- Примеры расчетов

- Сумма: от 500 000 до 3 000 000 ₽

- Ставка: от 5.

34%

34% - Срок: от 3 лет до 25 лет

- Первоначальный взнос: от 20%

- Цель ипотеки: покупка жилья

- Категория недвижимости: первичный рынок жилья

- Решение:

- Залог: обязательный залог приобретаемого имущества

Ипотека с господдержкой для семей с детьми

Ежемесячный платеж

Любая

К возврату

Любая

- Общие условия

- Требования и документы

- Примеры расчетов

- Сумма: от 300 000 до 12 000 000 ₽

- Ставка: от 5%

- Срок: от 1 года до 30 лет

- Первоначальный взнос: от 20%

- Цель ипотеки: покупка жилья

- Категория недвижимости: первичный рынок жилья, загородная недвижимость

- Решение: до недели

- Поручительство: не требуется

- Залог: обязательный залог приобретаемого имущества

Ипотека с господдержкой 2020

Ежемесячный платеж

Любая

К возврату

Любая

- Общие условия

- Требования и документы

- Примеры расчетов

- Сумма: от 1 000 000 до 3 000 000 ₽

- Ставка: от 5.

99%

99% - Срок: от 1 года до 30 лет

- Первоначальный взнос: от 15%

- Цель ипотеки: покупка жилья

- Категория недвижимости: первичный рынок жилья

- Решение:

- Залог: обязательный залог приобретаемого имущества

Критерии нуждаемости

3. ОБЪЕМ ДВИЖЕНИЯ ДЕНЕЖНЫХ СРЕДСТВ ПО СЧЕТАМ (ВКЛАДАМ) ЧЛЕНОВ СЕМЬИ В КРЕДИТНЫХ ОРГАНИЗАЦИЯХ ЗА ГОД, ПРЕДШЕСТВУЮЩИЙ ГОДУ ОБРАЩЕНИЯ ЗА ПОЛУЧЕНИЕМ МЕР СОЦИАЛЬНОЙ ПОДДЕРЖКИ

Объем движения денежных средств по счетам (вкладам) в кредитных организациях членов семьи, исходя из состава семьи на дату подачи заявления, за год, предшествующий году обращения, не может превышать двенадцатикратный размер величины прожиточного минимума на душу населения, умноженный на количество членов семьи, или 200 процентов суммы доходов членов семьи за последние 12 календарных месяцев, предшествующих 4 календарным месяцам перед месяцем обращения.

Определяется как общая сумма денежных средств членов семьи, которые поступили на счета (вклады) кредитных организаций за год, предшествующий году обращения за мерой социальной поддержки, исходя из состава семьи на дату подачи заявления о предоставлении меры социальной поддержки.

Не учитываются объемы средств, предоставленных членам семьи в виде:

— единовременных страховых сумм по обязательному государственному страхованию жизни и здоровья военнослужащих и иных приравненных к ним лиц;

— единовременных страховых выплат по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний;

— единовременной материальной помощи, выплачиваемой за счет средств федерального бюджета, областного бюджета, местных бюджетов в связи с чрезвычайными ситуациями, а также в связи с террористическим актом;

— заемных (кредитных) средств, предоставленных в соответствии с законодательством Российской Федерации по договорам займа (кредита, в том числе ипотечного) и другим долговым обязательствам организациями и индивидуальными предпринимателями;

— средств, поступивших на счета (вклады) члена семьи в кредитных организациях от продажи членом семьи жилого помещения при условии покупки членом семьи (членами семьи) иного жилого помещения либо участия члена семьи (членов семьи) в долевом строительстве многоквартирного дома, но не более чем стоимость приобретенного жилого помещения либо цена договора участия в долевом строительстве соответственно;

— средств, поступивших на счета (вклады) члена семьи в кредитных организациях в возмещение расходов, связанных со служебными командировками;

— средств, поступивших на счета (вклады) члена семьи в кредитных организациях с других его счетов (вкладов) в кредитных организациях.

При определении размера суммы денежных средств членов семьи (одиноко проживающего гражданина), находящихся на счетах (во вкладах) в кредитных организациях, и объема движения денежных средств членов семьи (одиноко проживающего гражданина) по счетам (вкладам) в кредитных организациях за год, предшествующий месяцу обращения за предоставлением меры социальной поддержки, в отношении детей, принятых под опеку (попечительство), приемных детей в возрасте до 18 лет учитываются денежные средства на их номинальных счетах, открываемых опекуном или попечителем в соответствии с пунктом 1 статьи 37 Гражданского кодекса Российской Федерации.

Форма декларации о доходах и имущества

б) доходы по трудовым договорам (контрактам) от резидентов Парка высоких технологий, Китайско-Белорусского индустриального парка «Индустриальный парк «Великий камень», а также иные доходы, облагаемые по ставке в размере 9 процентов

б) доходы по трудовым договорам (контрактам) от резидентов Парка высоких технологий, Китайско-Белорусского индустриального парка «Великий камень», а также иные доходы, облагаемые по ставке в размере 9 процентов

б) доходы, полученные по трудовым договорам (контрактам) от резидентов ПВТ, Китайско-Белорусского индустриального парка «Великий камень», иные доходы, облагаемые по ставке 9%

б) доходы, полученные по трудовым договорам (контрактам) от резидентов ПВТ, Китайско-Белорусского индустриального парка «Великий камень»

Формы анкет и распоряжений

Формы анкет и распоряжений

Уважаемые клиенты! Перед заполнением форм анкет и распоряжений, пожалуйста, ознакомьтесь с основными рекомендациями.

Для помощи в выборе нужной формы распоряжения и получения рекомендаций по предоставлению иных документов Вы можете воспользоваться нашим сервисом подготовки документов.

Обращаем внимание на необходимость обязательного обновления не реже одного раза в 3 года сведений о зарегистрированных лицах, по лицевым счетам которых совершаются операции, при подаче регистратору распоряжения на списание/зачисление ценных бумаг согласно требованиям Федерального закона от 07.08.2001 г № 115-ФЗ и Положения Банка России от 12 декабря 2014 г. № 444-П.

1. Анкеты

1.1 Анкеты для физических лиц

| № п/п | Название | Тип документа | Дата раскрытия | Вступает в силу | Прекращает действие | Заполнить форму | Скачать бланк |

|---|---|---|---|---|---|---|---|

| 1.1.1 | Анкета зарегистрированного лица (для физического лица) | Анкета | 12.04.2021 | 27.05.2021 | Заполнить форму | Скачать | |

1. 1.2 1.2 | Заявление о подтверждении актуальности данных зарегистрированного лица | Заявление | 12.04.2021 | 27.05.2021 | Заполнить форму | Скачать | |

| 1.1.3 | Анкета залогодержателя (для физического лица) | Анкета | 12.04.2021 | 27.05.2021 | Заполнить форму | Скачать |

1.2 Анкеты для юридических лиц

| № п/п | Название | Тип документа | Дата раскрытия | Вступает в силу | Прекращает действие | Заполнить форму | Скачать бланк |

|---|---|---|---|---|---|---|---|

| 1.2.1 | Анкета зарегистрированного лица (для юридического лица) | Анкета | 12.04.2021 | 27.05.2021 | Заполнить форму | Скачать | |

| 1.2.2 | Заявление о подтверждении актуальности данных зарегистрированного лица | Заявление | 12.04.2021 | 27. 05.2021 05.2021 | Заполнить форму | Скачать | |

| 1.2.3 | Анкета залогодержателя (для юридического лица) | Анкета | 12.04.2021 | 27.05.2021 | Заполнить форму | Скачать |

1.3 Анкета для индивидуальных предпринимателей

| № п/п | Название | Тип документа | Дата раскрытия | Вступает в силу | Прекращает действие | Заполнить форму | Скачать бланк |

|---|---|---|---|---|---|---|---|

| 1.3.1 | Анкета зарегистрированного лица (для индивидуального предпринимателя) | Анкета | 12.04.2021 | 27.05.2021 | Заполнить форму | Скачать |

1.4 Анкета для нотариусов

| № п/п | Название | Тип документа | Дата раскрытия | Вступает в силу | Прекращает действие | Заполнить форму | Скачать бланк |

|---|---|---|---|---|---|---|---|

| 1.4.1 | Анкета зарегистрированного лица (для нотариуса) | Анкета | 12.04.2021 | 27.05.2021 | Заполнить форму | Скачать |

2. Карточки уполномоченных представителей

| № п/п | Название | Тип документа | Дата раскрытия | Вступает в силу | Прекращает действие | Заполнить форму | Скачать бланк |

|---|---|---|---|---|---|---|---|

| 2.1 | Карточка уполномоченного представителя зарегистрированного лица, являющегося физическим лицом | Карточка | 22.11.2017 | 12.01.2018 | Заполнить форму | Скачать | |

| 2.2 | Карточка уполномоченного представителя зарегистрированного лица, являющегося юридическим лицом | Карточка | 22.11.2017 | 12.01.2018 | Заполнить форму | Скачать | |

| 2.3 | Карточка уполномоченного представителя зарегистрированного лица, являющегося индивидуальным предпринимателем | Карточка | 22.11.2017 | 12.01.2018 | Заполнить форму | Скачать |

3. Распоряжения

| № п/п | Название | Тип документа | Дата раскрытия | Вступает в силу | Прекращает действие | Заполнить форму | Скачать бланк |

|---|---|---|---|---|---|---|---|

| 3.1 | Распоряжение о списании (зачислении) ценных бумаг (с участием Центрального депозитария) | Распоряжение | 12.04.2021 | 27.05.2021 | Заполнить | Скачать | |

| 3.2 | Распоряжение о списании (зачислении) ценных бумаг | Распоряжение | 12.04.2021 | 27.05.2021 | Заполнить | Скачать | |

| 3.3 | Распоряжение о прекращении залога | Распоряжение | 12.04.2021 | 27.05.2021 | Заполнить | Скачать | |

| 3.4 | Распоряжение зарегистрированного лица о продлении блокирования/прекращении блокирования операций по лицевому счету | Распоряжение | 12.04.2021 | 27.05.2021 | Заполнить | Скачать | |

| 3.5 | Распоряжение о передаче права залога | Распоряжение | 12.04.2021 | 27.05.2021 | Заполнить | Скачать | |

| 3.6 | Распоряжение зарегистрированного лица на объединение лицевых счетов | Распоряжение | 12.04.2021 | 27.05.2021 | Заполнить | Скачать | |

| 3.7 | Распоряжение о списании (зачислении) ценных бумаг в связи с обращением на них взыскания | Распоряжение | 12.04.2021 | 27.05.2021 | Скачать | ||

| 3.8 | Распоряжение о внесении изменений об условиях залога | Распоряжение | 12.04.2021 | 27.05.2021 | Заполнить | Скачать | |

| 3.9. | Распоряжение зарегистрированного лица о закрытии лицевого счета | Распоряжение | 12.04.2021 | 27.05.2021 | Заполнить | Скачать | |

| 3.10 | Залоговое распоряжение | Распоряжение | 12.04.2021 | 27.05.2021 | Заполнить | Скачать |

4. Предоставление информации из реестра

| № п/п | Название | Тип документа | Дата раскрытия | Вступает в силу | Прекращает действие | Заполнить форму | Скачать бланк |

|---|---|---|---|---|---|---|---|

| 4.1 | Запрос зарегистрированного лица о предоставлении информации из реестра | Запрос | 12.04.2021 | 27.05.2021 | Заполнить | Скачать | |

| 4.2 | Запрос залогодержателя о предоставлении информации из реестра | Запрос | 12.04.2021 | 27.05.2021 | Заполнить | Скачать |

5. Опросные листы

| № п/п | Название | Тип документа | Дата раскрытия | Вступает в силу | Прекращает действие | Заполнить форму | Скачать бланк |

|---|---|---|---|---|---|---|---|

| 5.1 | Опросный лист для иностранной структуры без образования юридического лица | Опросный лист | 22.11.2017 | 12.01.2018 | Заполнить | Скачать |

6. Документы, связанные с выплатой дохода

| № п/п | Название | Тип документа | Скачать бланк |

|---|---|---|---|

| 6.1 | Справка о полученных доходах и удержанных суммах налога | Заявление | Скачать |

| 6.2 | Заявление на повторную выплату | Заявление | Скачать |

| 6.3 | Заявление совладельцев о единовременном перечислении дивидендов | Заявление | Скачать |

Не облагаемые налогом и облагаемые налогом источники дохода

Большая часть доходов облагается налогом. Однако, возможно, вам не придется платить налог на определенные виды доходов. Доход может поступать к вам в виде денег, собственности или услуг. Читайте дальше, чтобы получить представление об источниках налогооблагаемого и неналогового дохода.

Налогооблагаемый доходНаиболее распространенными видами налогооблагаемого дохода являются:

- Заработная плата, оклады и чаевые — По закону ваш работодатель должен отправить вам W-2, в котором указано, сколько вам платили:

- Заработная плата Советы

- — Чтобы узнать больше, см. Совет по подоходному налогу.

- Комиссии

- Бонусы

- Оплата отпуска

- Оплата по болезни

- Выходное пособие

- Дополнительные деньги от подработки –Дополнительные деньги, которые вы зарабатываете за подработку, облагаются налогом и считаются доходом от самозанятости. Укажите этот доход в Приложении C. Если вы зарабатываете более 400 долларов на подработке, вам нужно будет заполнить график SE и уплатить налоги на социальное обеспечение и Medicare с дохода.

- Алименты — Если вы получаете алименты в результате решения о разводе или соглашения о раздельном проживании, подписанного до 2019 года, получаемые вами платежи полностью облагаются налогом.Если вы платили алименты в течение года, вы можете вычесть их, даже если вы не перечисляете вычеты.

- Пособия по безработице — Пособия по безработице полностью облагаются налогом.

- Плата жюри — Плата жюри облагается налогом. Однако вы можете вычесть любую часть оплаты, которую вы даете своему работодателю, в обмен на сохранение вашей зарплаты.

- Пенсионные и аннуитетные выплаты — Пенсионные и аннуитетные выплаты облагаются налогом. Однако часть может не облагаться налогом.

- Награды — Если вы получаете вознаграждение от своего работодателя за вашу работу, оно обычно облагается налогом. Справедливая рыночная стоимость награды (FMV) включается в ваш доход W-2. Это может быть поездка с оплатой всех расходов или другие товары или услуги.

- Бартер доход — FMV имущества или услуг, которые вы получаете или предоставляете в обмен на выполненную работу, является налогооблагаемым доходом. Укажите этот доход в Графике C. Вы можете использовать другую форму или график, если вы обмениваете предметы собственности вместо услуг.

- Если вы являетесь участником бартерной биржи, вы должны получить форму 1099-B. Это показывает FMV всего имущества и услуг, которыми вы торговали в течение года.

- Выплаты по инвалидности — Если ваш работодатель платит взносы по страховке на случай инвалидности, получаемые вами выплаты по инвалидности обычно полностью облагаются налогом. Однако если вы платите страховые взносы, получаемые вами платежи не облагаются налогом. Пособия ветеранам по инвалидности и компенсации рабочим также не облагаются налогом.

- Выигрыши в азартных играх — Выигрыши в азартных играх полностью облагаются налогом и включают:

- Лотерейные выплаты

- Выплаты по лотереям

- Бинго выигрышей

- Розыгрыш розыгрыша

- Выигрыши в казино

- Призы — Все призы облагаются налогом. Если вы выиграете приз, вы должны включить FMV приза в свой доход.

Tax Free

ДоходЭто наиболее распространенные источники необлагаемого налогом дохода:

- Автоматические скидки — Скидка — это фактически снижение цены на автомобиль.Это не облагаемый налогом доход. Однако скидка снижает вашу базу в авто.

- Алименты — Для постановлений о разводе или раздельном проживании, оформленных после 2018 года, алименты не облагаются налогом для получателя и больше не подлежат вычету для плательщика.

- Квитанции от пассажиров — Если вы едете на машине на работу и с работы, вам не нужно сообщать о платежах, которые вы получаете от пассажиров. Эти выплаты считаются возмещением ваших расходов, а не доходов.

- Выплаты алиментов — Выплаты алиментов не облагаются налогом получателю, и плательщик не может удерживать выплаты.

- Страхование от несчастных случаев — Если вам возмещают убытки, например, в результате автомобильной аварии или пожара в доме, вам обычно не нужно сообщать о доходе по возвращении. Тем не менее, вы должны включать платеж, когда подсчитываете прибыль или убыток от несчастного случая или кражи. Некоторые из этих платежей могут облагаться налогом.

- Combat pay — Вы имеете право на получение дохода, не облагаемого налогом, за каждый месяц пребывания в зоне боевых действий и являетесь одним из следующих военнослужащих:

- Зарегистрированный член

- Прапорщик

- Мичман

Если вы офицер, который служил в зоне боевых действий или был госпитализирован в результате службы, сумма, которую вы можете исключить, ограничена:

- Наивысшая ставка рядового оклада

- Выплата за неотвратимую опасность

- Огневой штраф

Унтер-офицеры могут исключить все военные выплаты за каждый месяц пребывания в зоне боевых действий.

- Убытки — Некоторые виды повреждений, полученных в результате судебного урегулирования, могут квалифицироваться как не облагаемых налогом источников дохода . Сюда входит компенсация, полученная вами за:

- Ущерб от телесных повреждений или болезни

- Эмоциональное расстройство, причиненное в результате телесных повреждений или болезни. Однако, если вы получаете компенсацию в виде выплаты за эти виды ущерба, ваш доход подлежит налогообложению:

- Потерянная заработная плата или прибыль

- Штрафные санкции

- Дивиденды по полису страхования жизни — Премии обычно выплачиваются в долларах после уплаты налогов.Таким образом, полученные вами дивиденды считаются переплатой вашей премии. Обычно они не облагаются налогом. Если получаемые вами дивиденды превышают уплаченные вами премии, сумма превышения подлежит налогообложению.

- Накопительные счета для образования Coverdell (ESA) — Снятие средств с этих счетов не облагается налогом, если:

- Вы используете деньги для оплаты расходов на квалифицированное образование (например, обучение, учебники и сборы).

- Деньги предназначены для назначенного бенефициара, обучающегося в соответствующем учебном заведении.

- Подарки — Подарки не облагаются налогом на прибыль. Если с подарка причитается федеральный налог на дарение, то налог причитается дарителю. Таким образом, вам обычно не нужно сообщать о получении подарков, платить налог на дарение или подоходный налог.

- Планы и выплаты медицинского страхования и страхования от несчастных случаев — Как правило, стоимость страхового покрытия, предоставляемого работодателем, не включается в доход и не облагается налогом. Если вам возмещают медицинские расходы, оплаченные из собственного кармана, полученные вами деньги не облагаются налогом.Вам также не нужно платить налог на компенсацию, полученную за:

- Необратимая потеря возможности использования части тела

- Необратимое обезображивание

- Медицинские сберегательные счета (HSA) — Взносы, внесенные вами или вашим работодателем в HSA, не облагаются налогом, если они используются для оплаты соответствующих медицинских расходов. Неквалифицированное использование HSA может привести к налогооблагаемому доходу.

- Наследство — Любые деньги или имущество, которое вы унаследовали, не облагаются налогом, если только этот предмет не считается доходом в отношении умершего (IRD).Такие предметы, как пенсионные счета, обычно считаются IRD. Если вы унаследуете традиционное пенсионное пособие IRA или компании, возможно, вам придется включить часть унаследованной суммы в свой доход.

Для наследства в качестве основы обычно используется FMV собственности на день смерти человека, который ее вам передал. Вам необходимо знать основу собственности, чтобы вы могли рассчитать сумму прироста капитала или убытков, которые у вас будут, когда вы избавитесь от собственности.

- Страхование жизни — Доходы по страхованию жизни, которые вам выплачиваются как бенефициар застрахованного лица, не облагаются налогом.Однако, если вы получаете выручку частями в течение нескольких лет, проценты, полученные на этом счете, являются налогооблагаемым доходом. Если вы покупаете аннуитет на доходы от страхования жизни, полученный аннуитет будет облагаться налогом как пенсия по неквалифицированному плану, а не как процентный доход.

- Проценты по муниципальным облигациям — Если вы получаете проценты по облигациям, выпущенным правительством штата или местными властями, проценты обычно не облагаются налогом. Однако проценты являются налогооблагаемым доходом, если применимы оба условия:

- Вы облагаетесь альтернативным минимальным налогом (AMT)

- Пособие по случаю потери кормильца сотрудника общественной безопасности — Если вы остались в живых после того, как сотрудник службы общественной безопасности был убит при исполнении служебных обязанностей, вы можете исключить определенный доход по пособию по случаю потери кормильца.К офицерам общественной безопасности относятся:

- Сотрудники правоохранительных органов

- Пожарные

- Капелланы

- Члены спасательного отряда

- Члены бригады скорой помощи

- Прибыль от продажи дома — Если вы продаете свой основной дом и проживали в нем не менее двух из пяти лет до его продажи, вы можете исключить до 500 000 долларов прибыли из налогооблагаемого дохода. на совместный возврат. Если вы не замужем, лимит исключения составляет 250 000 долларов.

- Roth IRA снятие средств — Снятие до суммы вашего взноса всегда не облагается налогом. Кроме того, после того, как вам исполнилось 59 1/2, вы стали инвалидом, или являетесь бенефициаром, или имеете право на исключение для «первого дома», все сделанные вами снятия средств, включая заработок, не облагаются налогом, если счет был открыт не менее пяти лет.

- Стипендии и гранты на стипендии — Если вы используете стипендию или грант для оплаты обучения и связанных с этим расходов, деньги не облагаются налогом. Сюда входят следующие необходимые расходы:

Однако, если вы используете какие-либо деньги для оплаты проживания и питания, эта часть является налогооблагаемым доходом.

- Выплаты по социальному обеспечению — В зависимости от вашего дохода и статуса регистрации пособия по социальному обеспечению могут не облагаться налогом полностью или частично. Пример: Если ваш доход превышает 25000 долларов — или 32000 долларов при совместной регистрации брака — до 85% ваших пособий по социальному обеспечению может облагаться налогом.

- Возврат государственных и местных налогов — Вы могли получить возмещение подоходного налога штата или местного самоуправления, которое вы заявили в виде детализированного вычета в своей декларации за предыдущий год.В таком случае, как правило, налогообложению подлежит часть возмещения подоходного налога штата или местного округа. Однако, даже если вы указали детали, часть возмещения может не облагаться налогом.

- Пособия ветеранам — Выплаты по инвалидности по делам ветеранов не облагаются налогом.

- Компенсация работникам — Если вы получаете компенсацию рабочим за травму, полученную на работе, эта компенсация не облагается налогом. Однако вы должны получить выплату в соответствии с законом о компенсации работникам или аналогичным законом.

Чтобы узнать больше об отчетности о налогооблагаемом и неналогооблагаемом доходе, проконсультируйтесь с налоговым специалистом. Подайте заявление в налоговую инспекцию в ближайшем к вам месте.

форм индивидуального подоходного налога | Налоговое управление Небраски

Формы налога на прибыль за другие годы Выберите год Формы подоходного налога на 2020 год Форма 1040XN, Налоговая декларация физических лиц штата Небраска с поправками Выберите подходящий год Форма 1040XN2019 Форма 1040XN2018 Форма 1040XN2017 Форма 1040XN2016 Форма 1040XN2015 Форма 1040XN2014 Форма 1040XN2013 Форма 1040XN2012 Форма 1040XN2011 Форма 1040XN2010 Форма 1040XN

Советы по заполнению формы 1040XN

Название формы | Форма № | Документ |

|---|---|---|

Буклет по индивидуальному подоходному налогу на 2021 год, включая формы, инструкции, таблицы и дополнительную информацию | 1040N | Еще нет в наличии |

2021 Небраска Налоговая декларация физических лиц | 1040N | Еще нет в наличии |

2021 Небраска Списки I, II и III (все три расписания в одной форме) I — Корректировка дохода Небраски для резидентов, нерезидентов и резидентов с неполным годом | 1040N | Еще нет в наличии |

2021 Таблица преобразования индивидуального подоходного налога для Небраски, Приложение II, строки 2 и 5 | Еще нет в наличии | |

2021 Специальные инструкции для таблицы преобразования — Приложение II, строки 2 и 5 | Еще нет в наличии | |

Налоговая декларация физических лиц штата Небраска с поправками | 1040XN | Еще нет в наличии |

2022 Небраска Ваучеры на индивидуальные расчетные выплаты подоходного налога | 1040N-ES | Еще нет в наличии |

2021 Небраска Ваучеры на индивидуальные расчетные выплаты подоходного налога (01/2021) | 1040N-ES | Форма |

2021 Таблица налогов Небраски, включая местные продажи и коды и ставки налога на использование | Еще нет в наличии | |

2021 Коды округов государственной средней школы | Еще нет в наличии | |

2021 График расчета налогов Небраски для индивидуального подоходного налога | Еще нет в наличии | |

Ресурс кражи личных данных Страница | Просмотреть ресурсы |

Другие формы Физическим лицам, которые могут понадобиться

Название формы | Форма № | Документ |

|---|---|---|

2021 Соглашение о подоходном налоге с нерезидентами Небраски (11/2021) | 12N | Форма |

Небраска Запрос на изменение только использования индивидуального подоходного налога (09/2021) | 22A | Форма |

Программа поощрительных расчетов согласно Закону о преимуществах штата Небраска (последнее обновление: 09/2013) | 312N | Просмотреть формы |

Закон о занятости и росте инвестиций Небраски Расчет кредита (последнее обновление 04/2004) | 775N | Форма |

Небраска Соглашение о продлении срока давности (06/2021) | 872N | Форма |

2021 Небраска Ваучер на уплату индивидуального подоходного налога | 1040Н-В | Еще нет в наличии |

Выборы для исключения военного пенсионного обеспечения | 1040N-MIL | Еще нет в наличии |

Покупка резиденции в Небраске в особо неблагополучном районе | 1040N-EB | Еще нет в наличии |

Заявление лица, требующего возврата, причитающегося умершему налогоплательщику | 1310N | Еще нет в наличии |

2021 Индивидуальная недоплата по расчетному налогу | 2210N | Еще нет в наличии |

Небраска Расходы по уходу за детьми и иждивенцами | 2441N | Еще нет в наличии |

Расчет льготного кредита Небраски за все налоговые годы | 3800N | Просмотреть формы |

Выбор и расчет прироста капитала в 2021 году | 4797N | Еще нет в наличии |

Небраска Заявление о продлении срока | 4868N | Еще нет в наличии |

2021 Закон о содействии развитию сообщества Небраски Расчет кредита | CDN | Еще нет в наличии |

Таблица чистых операционных убытков Небраски Налоговые годы с 2018 по 2021 год | № | Еще нет в наличии |

Кредит работодателя на покрытие расходов получателей TANF (ADC) (12/2017) | TANF | Форма |

Ежегодная сертификация Закона о поощрении добровольцев в чрезвычайных ситуациях (12/2017) | Форма | |

Закон о налоговом кредите на готовность к школе — Заявление о предоставлении услуг по уходу и образованию детей (09/2021) | Форма | |

Закон о налоговых льготах для готовности к школе на 2021 год — заявление сотрудника (06/2021) | Форма | |

Закон о налоговом кредите на готовность к школе на 2021 год — заявление сотрудника | Еще нет в наличии | |

2021 Закон о стимулировании налога на имущество штата Небраска Расчет кредита | PTC | Еще нет в наличии |

| D-400 | 2020 | Налоговая декларация физических лиц | Электронный файл |

| D-401 | 2020 | Инструкции по подоходному налогу с физических лиц штата Северная Каролина | |

| График A | 2020 | Северная Каролина Постатейные вычеты | eFileeFileeFile |

| График S | 2020 | Северная Каролина Дополнительное расписание | Электронный файл |

| График PN | 2020 | График для резидентов и нерезидентов неполный год | Электронный файл |

| График ПН-1 | 2020 | Для резидентов и нерезидентов неполный год Прочие надбавки и другие вычеты | Электронный файл |

| D-400TC | 2020 | Индивидуальные налоговые льготы | Электронный файл |

| График AM | 2020 | Северная Каролина Дополненное расписание | eFileeFile |

| D-410 | 2020 | Заявление на добавочный номер | Электронный файл, файл и оплата в Интернете |

| Д-400В | 2020 | Платежный ваучер | Оплатить онлайн |

| D-400V С поправками | 2020 | Исправленный платежный ваучер | Оплатить онлайн |

| D-422 | 2020 | Недоплата расчетного налога | Электронный файл |

| D-422A | 2020 | Лист годового дохода в рассрочку | Электронный файл |

| NC-EDU | 2020 | Взносы в благотворительный фонд образования Северной Каролины | Электронный файл |

| NC-REHAB | 2020 | Налоговые льготы за историческую реабилитацию | Электронный файл |

| NC-478 Серия | 2020 | Формы для налоговых зачетов серии NC-478 | Электронный файл |

| NC-40 | 2020 | Индивидуальный расчетный подоходный налог — инструкции и рабочий лист | Электронный файл и оплата в Интернете |

| NC-NBN | 2020 | Уведомление о деятельности нерезидента — Инструкции | |

| График NEI | 2020 | График информации о сотрудниках-нерезидентах | |

| NC-1099NRS | 2020 | Отчет НСС о продаже недвижимого имущества нерезидентами | Файл онлайн |

Формы индивидуального подоходного налога

Формы индивидуального подоходного налога

Подайте онлайн-налоговую декларацию о доходах в Коннектикуте за 2020 год!

Вам доступны бесплатные онлайн-варианты подачи налоговой декларации о доходах штата, в том числе в Центр обслуживания налогоплательщиков DRS.

Преимущества электронной подачи документов включают:

- Просто, надежно и можно завершить, не выходя из дома.

- Может уменьшить количество ошибок возврата.

- Приводит к немедленному подтверждению того, что ваше сообщение получено DRS.

- Если вы ожидаете возмещения, электронная регистрация — самый быстрый способ получить возмещение.

Пожалуйста, рассмотрите возможность подачи налоговой декларации штата в электронном виде в этом году.Спасибо!

Буклеты с инструкциями

| Имя | Описание | Дата изменения | Срок оплаты |

CT-1040 Уведомление для налогоплательщиков | 2020 Буклет с инструкциями по подоходному налогу для резидентов Коннектикута | 02/2021 | НЕТ |

| CT-1040NR / PY Оповещение для налогоплательщиков | 2020 Буклет с налоговыми инструкциями для нерезидентов / резидентов с неполным годом | 03/2021 | НЕТ |

Форма резидента

Имя | Описание | Дата изменения | Срок оплаты |

| CT-1040 | 2020 Налоговая декларация резидентов | 02/2021 | 15.04.2021 |

Формы для неполного года / для нерезидентов

| Имя | Описание | Дата изменения | Срок оплаты |

| CT-1040NR / PY | 2020 Налоговая декларация для нерезидентов / резидентов с неполным годом | 02/2021 | 15.04.2021 |

| График CT-SI | График доходов из источников в Коннектикуте для нерезидентов или резидентов неполный год | 12/2020 | 15.04.2021 |

| График CT-1040 AW | Распределение дохода резидента в течение неполного года | 12/2020 | 15.04.2021 |

Формы EITC

Прочие бланки и ведомости

| CT-CWPI | Запрос об отказе от штрафа и пени в 2018 году в связи с введением сквозного налога на юридические лица (только для физических лиц, трастов и имущества) | 2019 |

| CT-1040 EXT | Заявление о продлении срока подачи налоговой декларации о доходах в Коннектикуте для физических лиц | 12/2020 |

| График CT-BIO | Лист биологических наук | 12/2020 |

| График CT-PE | Транзитный налоговый кредит для юридических лиц | 12/2020 |

| График CT-IT Credit | Сводка по налоговому кредиту на прибыль | 12/2020 |

| CT-1040BA | График пропорционального распределения бизнеса нерезидентов | 12/2020 |

| CT-1040CRC | Требование о праве кредита | 12/2020 |

| График CT-CHET — Уведомление налогоплательщика | 2020 Connecticut Higher Education Trust (CHET) 529 Вклад в накопительный план колледжа | 03/2021 |

| CT-1040EFW | Запись об электронных платежах при выводе средств в Коннектикуте | 12/2020 |

| CT-1040ES | 2020 Купон на расчетную выплату подоходного налога в Коннектикуте для физических лиц | 01/2020 |

| CT-1040ES | 2021 Купон на расчетную выплату подоходного налога в Коннектикуте для физических лиц | 01/2021 |

| CT-1040V | Ваучер на подачу электронных документов в Коннектикуте | 12/2020 |

| График CT-1040WH | Дополнительный график удержания подоходного налога в Коннектикуте | 12/2020 |

| CT-1040X | Налоговая декларация для физических лиц с поправками | 12/2020 |

| CT-1127 | Заявление о продлении срока уплаты подоходного налога | 12/2020 |

| CT-19 IT | Название 19 Форма выпуска статуса | 12/2020 |

| CT-2210 | Недоплата расчетного подоходного налога физическими лицами, фондами и имуществом | 12/2020 |

| CT-3911 | Заявление налогоплательщика о возмещении — Используйте эту форму, чтобы сообщить об утерянном, украденном или отсутствующем чеке на возмещение | 12/2016 |

| CT-4852 | Заменитель форм W-2 и 1099-R | |

| CT-6251 | Альтернативная минимальная налоговая декларация штата Коннектикут | 12/2020 |

| CT-8379 | Претензия супруга / супруги без обязательств | 12/2020 |

| CT-8801 | Кредит на выплату минимального налога в Коннектикуте за предыдущий год для физических лиц, трастов и имущества | 12/2020 |

| CT-8822 | Изменение адреса | 2010 |

| CT-8857 | Просьба о помощи невиновному супругу | |

| CT-IRF | Страховой фонд реинвестирования Кредит | |

| ОП-186 | Налоговая декларация физических лиц | |

| CT-12-717A | Изменение статуса резидента — Форма поручительства Коннектикута по специальным начислениям | 2017 |

| CT-12-717B | Изменение статуса резидента — специальные начисления Форма другого приемлемого обеспечения | 2017 |

| CT-12-717A & B | Формы CT-12-717 A и CT-12-717 B Инструкции | 2017 |

Налоговые таблицы и калькуляторы

проектов бланков и инструкций | Налоговое управление Миннесоты

field_block: node: landing_page: title

field_block: node: landing_page: field_paragraph

Все налоговые формы и инструкции по корпоративному франчайзингу на 2021 год размещены для налогоплательщиков.Найдите их с помощью Find a Form.

Все формы и инструкции по наследству и доверительному управлению 2021 г. были размещены для использования налогоплательщиками. Найдите их с помощью Find a Form.

Все налоговые формы и инструкции по корпоративному франчайзингу на 2021 год размещены для налогоплательщиков. Найдите их с помощью Find a Form.

Все налоговые формы и инструкции по страхованию на 2021 год размещены для налогоплательщиков.Найдите их с помощью Find a Form.

Все налоговые формы и инструкции Партнерства на 2021 год размещены для использования налогоплательщиками. Найдите их с помощью Find a Form.

Все формы и инструкции по возврату налога на имущество за 2021 год размещены для налогоплательщиков. Найдите их с помощью Find a Form.

Все налоговые формы и инструкции S Corporation на 2021 год размещены для использования налогоплательщиками.Найдите их с помощью Find a Form.

Все налоговые формы и инструкции UBIT на 2021 год размещены для использования налогоплательщиками. Найдите их с помощью Find a Form.

Все общие налоговые формы и инструкции на 2021 год размещены для использования налогоплательщиками. Найдите их с помощью Find a Form.

Что включено в доход | Здравоохранение.gov

Когда вы заполняете заявку на Marketplace, вам нужно будет оценить, каким, вероятно, будет ваш семейный доход за год.

- Накопления на Marketplace основаны на ожидаемых доходах вашей семьи за год, в который вы хотите получить страховое покрытие, а не на прошлогоднем доходе. Вы должны сделать максимально точную оценку, чтобы иметь право на получение нужной суммы сбережений.

- Вас спросят о вашем текущем ежемесячном доходе, а затем о вашем годовом доходе.

Чей доход включить в вашу оценку

Для большинства людей семья состоит из подателя налоговой декларации, их супруга (если он есть) и их налоговых иждивенцев, включая тех, кому страховое покрытие не требуется .

Торговая площадка подсчитывает предполагаемый доход всех членов семьи.

Узнайте больше о том, кто учитывается в семье на Торговой площадке.

Какой доход засчитывается

Marketplace использует число доходов, называемое модифицированным скорректированным валовым доходом (MAGI), для определения права на сбережения. Это не строка в вашей налоговой декларации.

В приведенной ниже таблице показаны распространенные типы доходов и указаны ли они как часть MAGI. Если вы ожидаете, что типы дохода не указаны, или у вас есть дополнительные вопросы, ознакомьтесь с подробной информацией о том, что IRS считает доходом.

| Тип дохода | Включить как доход? | Примечания |

|---|---|---|

Федеральная налогооблагаемая заработная плата (с вашей работы) | Да | Если в вашей квитанции о заработной плате указано «федеральная налогооблагаемая заработная плата», используйте это. В противном случае используйте «валовой доход» и вычтите суммы, которые ваш работодатель берет из вашей оплаты ухода за детьми, медицинского страхования и пенсионных планов. |

Советы | Да | |

Доход от самозанятости | Да | Включите «чистый доход от самостоятельной занятости», который вы ожидаете бизнес за вычетом коммерческих расходов. Примечание. Вам будет предложено описать тип работы, которую вы выполняете. Если у вас есть доход от сельского хозяйства или рыболовства, укажите его как доход «от земледелия или рыболовства» или «самозанятость», но не как то и другое вместе. |

Пособие по безработице | Да | Включите все пособия по безработице, которые вы получаете от своего штата. Посетите страницу CareerOneStop’s Unemployment Benefits Finder для получения дополнительной информации о безработице в вашем штате. |

Социальное обеспечение | Да | Включите налогооблагаемый и необлагаемый налогом доход социального обеспечения. Введите полную сумму до вычетов. |

Социальный доход по инвалидности (SSDI) | Да | Но не включает Дополнительный доход по страхованию (SSI). |

Выход на пенсию или пенсионный доход | Да | Включая большую часть IRA и 401k снятия средств. (Подробную информацию о пенсионном доходе см. В инструкциях к публикации 1040 IRS). Примечание. Не включайте квалифицированные распределения с указанного аккаунта Roth в качестве дохода. |

Алименты | Зависит от | Разводы и увольнения завершены до 1 января 2019 г .: Включите в качестве дохода. 1 января 2019 г. или после этой даты оформлено по разводам и разлучениям : Не включайте в качестве дохода. |

Алименты на ребенка | Нет | |

Прирост капитала | Да | |

99 | Ожидаемый инвестиционный доход заработанные на инвестициях, включая не облагаемые налогом проценты. | |

Доходы от аренды и роялти | Да | Используйте чистый доход от аренды и роялти. |

Исключенный (не облагаемый налогом) зарубежный доход | Да | |

Подарки | Нет | |

000 Дополнительное обеспечение 000 000 000 000 Дополнительное обеспечение 000 000 000 | Но действительно включает Социальный доход по инвалидности (SSDI). | |

Выплаты ветеранам по нетрудоспособности | № | |

Компенсация рабочего | № | |

№ | ||

Детские налоговые чеки или депозиты (от IRS) | № |

- Нужно ли мне включать доход людей в моей семье не нужна страховка?

Да.

Рыночные сбережения основаны на общем доходе семьи, а не только на доходах членов семьи, нуждающихся в страховке.

Если кто-либо из членов вашей семьи имеет страховое покрытие по плану на основе работы, плану, который он купил сам, государственной программе, такой как Medicaid, CHIP или Medicare, или другому источнику, укажите их и их доход в своем заявлении.

При подаче заявления вы можете указать, каким членам семьи требуется страховое покрытие.

- Могу ли я делать какие-либо вычеты из моего дохода?

Торговая площадка позволяет снизить доход с помощью определенных вычетов.Узнайте об этих удержаниях и о том, как о них сообщить.

- Что делать, если мой доход трудно предсказать (например, если я работаю ненормированный рабочий день или сезонно)?

Иногда бывает трудно предсказать ваш доход, например, если вы работаете сезонно, у вас нерегулярный график работы или недавно сменили работу. А пока сообщите о своем текущем доходе. Мы покажем вам годовую оценку. Вы можете сообщать об изменениях в вашем приложении по мере их появления. Важно сделать это сразу, потому что ваши варианты покрытия и сбережения могут измениться.

Сообщать об изменениях доходов на Торговой площадке

Когда у вас есть медицинское страхование Marketplace, очень важно как можно скорее сообщать о любых изменениях дохода.

Если вы не сообщите об этих изменениях, вы можете упустить сбережения или вам придется возвращать деньги при подаче федеральной налоговой декларации за год.

Узнайте, как сообщать об изменениях на Торговой площадке.

форм | Навиент

Отсрочка — это период, когда вы откладываете выплату по кредиту.

Вы не несете ответственности за выплату начисленных процентов по субсидированным федеральным займам в течение большинства отсрочек.

Как правило, вы несете ответственность за уплату процентов, начисляемых по вашим несубсидированным займам.

Или загрузите форму:

Лечение рака

Вы можете иметь право на участие, если проходите курс лечения от рака.

Economic Hardship

Вы можете иметь право на участие в программе, если у вас возникли временные проблемы с выплатой студенческой ссуды из-за экономических трудностей или службы в Корпусе мира.

Стипендия для выпускников

Вы можете иметь право на участие, если участвуете в соответствующей программе стипендий для выпускников.

Заемщик ссуды на медицинское образование (HEAL)

Вы можете иметь право на получение ссуды, если у вас есть ссуда HEAL и вам необходимо отсрочить погашение по одной или нескольким причинам, указанным в форме запроса.

In-School

Вы можете иметь право на участие в программе, если учились в соответствующей школе хотя бы половину учебного дня.

Военная служба и пост-действительная служба

Вы можете иметь право отложить выплату федерального студенческого кредита, если вы являетесь правомочным военнослужащим, проходящим действительную военную службу во время войны, военной операции или чрезвычайного положения в стране.На пост-действительную службу вы можете иметь право, если вы проходили действительную службу в связи с войной, военной операцией или чрезвычайным положением в стране, в течение 13-месячного периода после завершения этой службы или до тех пор, пока вы не вернетесь в колледж или не начнете карьеру. школа, по крайней мере, на полставки, в зависимости от того, что наступит раньше.

Заемщик Parent PLUS

Вы можете иметь право на участие, если являетесь родителем с ссудой Parent PLUS, которому необходимо отсрочить выплату, пока ваш учащийся зачислен в школу хотя бы половину рабочего дня.

Программа обучения реабилитации

Вы можете иметь право на участие, если участвуете в утвержденной программе обучения реабилитации для инвалидов.

Временная полная нетрудоспособность

Вы можете иметь право на получение помощи, если у вас временная полная нетрудоспособность.

Безработица

Вы можете иметь право на получение пособия, если вы безработный или работаете менее 30 часов в неделю и ищете работу на полную ставку.

3%

3%  5%

5%  34%

34%  99%

99%