Ликвидность банка — что это такое: определение термина простыми словами

Ликвидность банка — это способность кредитной организации полностью справиться со всеми взятыми финансовыми обязательствами в установленный срок. Не путайте это понятие с общим термином «ликвидность» — способность имущества быстро и без потерь быть переведенным в денежные средства.

Ликвидность банка представляет собой соотношение обязательств, подлежащих исполнению, и активов, которыми владеет банк. При этом важно учитывать два нюанса:

- Ликвидность рассчитывается за определенный промежуток времени. Например, отношение активов к немедленным платежам является текущей ликвидностью. Рассчитать подобное соотношение можно на любой срок

- Активами банка могут быть не только деньги, но и любое высоколиквидное ценное имущество

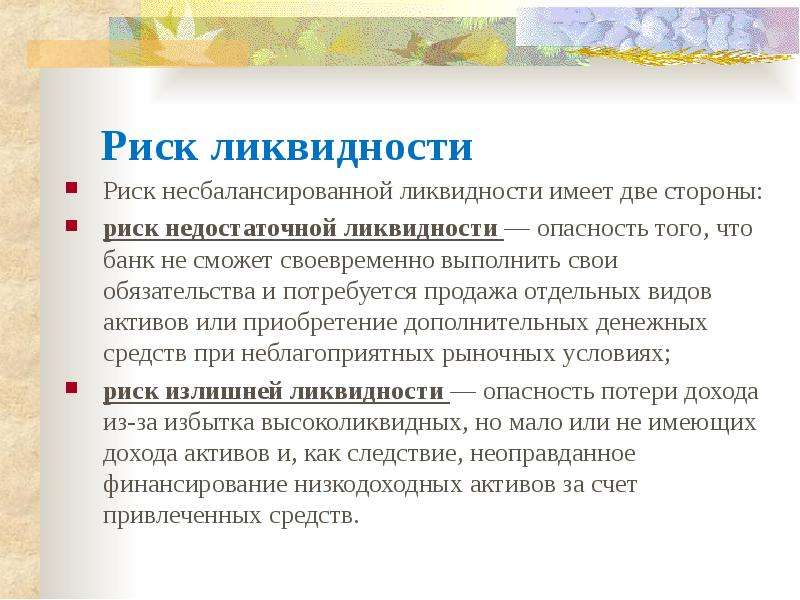

Ликвидность противоположна доходности банковской организации. Слишком высокая ликвидность уменьшает прибыль от операций.

В процессе работы банк привлекает деньги вкладчиков и выдает кредиты, из-за чего доходность растет, а ликвидность — падает. При этом, согласно закону, гражданин имеет право в любой момент закрыть депозит и забрать деньги. Чрезмерно низкая ликвидность может вызвать дефолт для кредитного учреждения. Чтобы избежать подобных кризисов, Центробанк разработал нормативы ликвидности.

Ликвидность банка может быть обеспечена из внутренних источников:

- Наличных в кассе

- Денег на корреспондентском счете

- Ценных бумаг

- Кредитных активов

Внешними источниками ликвидности могут быть:

- Межбанковские кредиты

- Кредиты Центробанка

В банковской сфере применяются различные методики эффективного управления ликвидностью организации:

- Коэффициентный метод анализа.

Представляет собой определенный алгоритм проведения оценки состояния активов по конкретным показателям за определенный период. Показатели каждый банк определяет самостоятельно, но за основу берутся регулирующие обязательные нормативы Центробанка

Представляет собой определенный алгоритм проведения оценки состояния активов по конкретным показателям за определенный период. Показатели каждый банк определяет самостоятельно, но за основу берутся регулирующие обязательные нормативы Центробанка - Анализ разрывов. Используют статистический и динамический GAP-анализ для оценки совершенных и планируемых сделок

- Календарное планирование поступления и списания денежных средств. С этим связывают термин «кассовый разрыв» — ситуацию, в которой дефицит наличных не позволяет произвести текущие расчеты, хотя общая стоимость кассовых активов превышает общий долг по обязательствам

- Текущая позиция. Представляет особой остаток средств на корсчете с учетом прихода и расхода в течение дня. Учет этого параметра позволяет сохранить положительную позицию во всех видах валют на короткий промежуток времени, опираясь на самый вероятный исход

- Стресс-тестирование. Аналитика финансового поведения кредитной организации при наступлении неблагоприятных внутренних либо внешних обстоятельств.

Помогает дополнительно спланировать деятельность банка

Помогает дополнительно спланировать деятельность банка

Кроме ликвидности и доходности, банковские активы характеризуются уровнем риска: чем он выше, тем менее ликвидными они являются.

Источникичто это такое, как рассчитать, виды, коэффициенты и текущие значения

https://ria.ru/20211115/likvidnost-1759177061.html

Чтобы долги не утянули на дно: зачем измерять уровень ликвидности

Ликвидность: что это такое, как рассчитать, виды, коэффициенты и текущие значения

Чтобы долги не утянули на дно: зачем измерять уровень ликвидности

Степень ликвидности — это важный финансовый показатель, характеризующий качество активов компании. О том, что такое текущая и абсолютная ликвидность, как… РИА Новости, 15.11.2021

2021-11-15T18:49

2021-11-15T18:49

2021-11-15T18:49

экономика

общество

/html/head/meta[@name=’og:title’]/@content

/html/head/meta[@name=’og:description’]/@content

https://cdnn21. img.ria.ru/images/151428/12/1514281234_0:57:5001:2870_1920x0_80_0_0_6ff1538c68fa5150fb2f70f7a3376594.jpg

img.ria.ru/images/151428/12/1514281234_0:57:5001:2870_1920x0_80_0_0_6ff1538c68fa5150fb2f70f7a3376594.jpg

МОСКВА, 15 ноя — РИА Новости. Степень ликвидности — это важный финансовый показатель, характеризующий качество активов компании. О том, что такое текущая и абсолютная ликвидность, как рассчитать ее коэффициент — в материале РИА Новости.Что такое ликвидностьЛиквидность — ключевой показатель в экономике, который подразумевает способность быстро продать актив (товар, сырье, займы, инвестиции) по рыночной цене без потерь. Это понятие может применяться к абсолютно разным объектам — транспорту, ценным бумагам (акциям, облигациям), недвижимости и деньгам (в случае обмена валют).Если рассматривать ликвидность на примере компании и представить, что у нее есть долги, а также активы в большем количестве, то организацию можно считать ликвидной. То есть она способна легко реализовать принадлежащее ей имущество и решить вопрос с задолженностями.Зачем нужнаПоказатель ликвидности напрямую отражает платежеспособность предприятия и, как правило, именно на него обращают внимание банки перед тем, как выдать кредит. Этот параметр важен и в других случаях, например, при инвестировании и покупке акций, а также при выборе партнеров для сотрудничества (любая компания заинтересована в том, чтобы работать с ликвидным бизнесом, способным вовремя поставлять товар и оказывать услуги без предварительной оплаты).ВидыЛиквидность — это способность активов превращаться в деньги без потерь. Она бывает трех типов:Кроме этого “ликвид” бывает текущим, быстрым и абсолютным.ТекущаяЗдесь идет речь о нынешнем положении компании — может ли она расплатиться своими активами в виде краткосрочных вложений без продажи имущества. Коэффициент текущей ликвидности считается по формуле:Сумму активов необходимо разделить на текущие денежные обязательства. Результатом будет показатель ликвидности на данным момент.Считается нормой, если он находится в “коридоре” от 1,5 до 2,5. В том случае, если полученное число меньше 1,5, то компания неликвидна и, скорее всего, если кредиторы потребуют возврата долгов, ей придется попрощаться со своим имуществом.

Этот параметр важен и в других случаях, например, при инвестировании и покупке акций, а также при выборе партнеров для сотрудничества (любая компания заинтересована в том, чтобы работать с ликвидным бизнесом, способным вовремя поставлять товар и оказывать услуги без предварительной оплаты).ВидыЛиквидность — это способность активов превращаться в деньги без потерь. Она бывает трех типов:Кроме этого “ликвид” бывает текущим, быстрым и абсолютным.ТекущаяЗдесь идет речь о нынешнем положении компании — может ли она расплатиться своими активами в виде краткосрочных вложений без продажи имущества. Коэффициент текущей ликвидности считается по формуле:Сумму активов необходимо разделить на текущие денежные обязательства. Результатом будет показатель ликвидности на данным момент.Считается нормой, если он находится в “коридоре” от 1,5 до 2,5. В том случае, если полученное число меньше 1,5, то компания неликвидна и, скорее всего, если кредиторы потребуют возврата долгов, ей придется попрощаться со своим имуществом. БыстраяБыстрая или “срочная” ликвидность отражает способность организации решить проблемы с долгами “здесь и сейчас”. Помимо краткосрочных вложений здесь учитывается дебиторская задолженность и остаток на счетах. Это отражается в формуле следующим образом:К краткосрочным вложениям и остатку на счетах прибавляется дебиторская задолженность и затем делится на обязательства. Получается показатель быстрой ликвидности.Если итоговое значение ниже 0,7, то компания нуждается в увеличении активов.АбсолютнаяВ случае с абсолютной ликвидностью для расчета коэффициента используется только остаток на счете и краткосрочные вложения. В формуле это выглядит так:К остатку на счете прибавляются вложения и делятся на обязательства. Итог — показатель абсолютной ликвидности.Нормальным считается результат выше 0,2. Если он ниже, то быстро закрыть долги не получится.Классификация по сферам примененияПонятие ликвидности может применяться в различных сферах. Исходя из этого, можно выделить следующие ее виды.Ликвидность денегОдна из самых совершенных и наиболее востребованных по своей сути ликвидностей, которая подразумевает мгновенный обмен денег на любой товар или услуг.

БыстраяБыстрая или “срочная” ликвидность отражает способность организации решить проблемы с долгами “здесь и сейчас”. Помимо краткосрочных вложений здесь учитывается дебиторская задолженность и остаток на счетах. Это отражается в формуле следующим образом:К краткосрочным вложениям и остатку на счетах прибавляется дебиторская задолженность и затем делится на обязательства. Получается показатель быстрой ликвидности.Если итоговое значение ниже 0,7, то компания нуждается в увеличении активов.АбсолютнаяВ случае с абсолютной ликвидностью для расчета коэффициента используется только остаток на счете и краткосрочные вложения. В формуле это выглядит так:К остатку на счете прибавляются вложения и делятся на обязательства. Итог — показатель абсолютной ликвидности.Нормальным считается результат выше 0,2. Если он ниже, то быстро закрыть долги не получится.Классификация по сферам примененияПонятие ликвидности может применяться в различных сферах. Исходя из этого, можно выделить следующие ее виды.Ликвидность денегОдна из самых совершенных и наиболее востребованных по своей сути ликвидностей, которая подразумевает мгновенный обмен денег на любой товар или услуг. Т.е. у человека есть возможность свободно расплачиваться ими или же сохранять на свое усмотрение. В странах с устойчивой экономикой денежные средства имеют самую высокую ликвидность.Ликвидность активовЛиквидный актив — это имущество, востребованное на рынке, которое можно легко превратить в деньги. Под ним понимаются принадлежащие компании товары, проекты, патенты — в общем все, что способно принести прибыль фирме.Ликвидность банковИмеется в виду способность банка выполнять свои финансовые обязательства. Бывает и так, что Центробанк штрафует какую-либо кредитную организацию за невыполнение нормативов. Если финансовая организация ликвидна, то ее положение устойчивое.Ликвидность рынковЕсли в случае с товарами ликвидность подразумевает быстрый и выгодный обмен на деньги в короткий срок, то ликвидность рынка представляет собой степень создания условий, позволяющих выполнить такой обмен — например, достаточное количество продавцов и покупателей, стабильные цены и т.д.Ликвидность предприятияЕсли предприятие легко справляется со своими долгами, значит оно ликвидно.

Т.е. у человека есть возможность свободно расплачиваться ими или же сохранять на свое усмотрение. В странах с устойчивой экономикой денежные средства имеют самую высокую ликвидность.Ликвидность активовЛиквидный актив — это имущество, востребованное на рынке, которое можно легко превратить в деньги. Под ним понимаются принадлежащие компании товары, проекты, патенты — в общем все, что способно принести прибыль фирме.Ликвидность банковИмеется в виду способность банка выполнять свои финансовые обязательства. Бывает и так, что Центробанк штрафует какую-либо кредитную организацию за невыполнение нормативов. Если финансовая организация ликвидна, то ее положение устойчивое.Ликвидность рынковЕсли в случае с товарами ликвидность подразумевает быстрый и выгодный обмен на деньги в короткий срок, то ликвидность рынка представляет собой степень создания условий, позволяющих выполнить такой обмен — например, достаточное количество продавцов и покупателей, стабильные цены и т.д.Ликвидность предприятияЕсли предприятие легко справляется со своими долгами, значит оно ликвидно. Международная ликвидностьПо аналогии с компаниями страны также выполняют свои внешние обязательства и оплачивают долги своевременными платежами. Кроме того, показатель международной ликвидности связан с обеспечением мировой валютной системы.ФакторыЛиквидность, например, предприятия — это показатель, который может изменяться с учетом внутренних и внешних факторов.ВнутренниеК внутренним относятся имидж и репутация компании, достаточность собственного капитала, баланс активов и пассивов, доходность, организация процесса труда, структура и качество управления и др.ВнешниеВ случае с внешними факторами можно говорить о более глобальном влиянии на ликвидность — экономическая и политическая обстановка в стране и мире, состояние рынка, поддержка от госорганов, надежность партнеров и т.д.Анализ ликвидностиПод анализом ликвидности понимается оценка способности организации погасить свои финансовые обязательства. Для того, чтобы проанализировать степень платежеспособности, вычисляется коэффициент текущей, быстрой и абсолютной ликвидности по специальным формулам, приведенным выше.Способы повышенияПовышение ликвидности = увеличение активов. Т.е. необходимо сбалансировать обязательства по срокам погашения с активами, которые можно обменять. Простыми словами, чтобы повысить ликвидность, нужно увеличить прибыль и снизить займы. К одному из таких способов относится снижение дебиторской задолженности путем заключения договора цессии (передачи прав взыскания третьему лицу)Отличия ликвидности и рентабельностиЧасто термины “ликвидность” и “рентабельность” путают, но у них есть существенные различия:

Международная ликвидностьПо аналогии с компаниями страны также выполняют свои внешние обязательства и оплачивают долги своевременными платежами. Кроме того, показатель международной ликвидности связан с обеспечением мировой валютной системы.ФакторыЛиквидность, например, предприятия — это показатель, который может изменяться с учетом внутренних и внешних факторов.ВнутренниеК внутренним относятся имидж и репутация компании, достаточность собственного капитала, баланс активов и пассивов, доходность, организация процесса труда, структура и качество управления и др.ВнешниеВ случае с внешними факторами можно говорить о более глобальном влиянии на ликвидность — экономическая и политическая обстановка в стране и мире, состояние рынка, поддержка от госорганов, надежность партнеров и т.д.Анализ ликвидностиПод анализом ликвидности понимается оценка способности организации погасить свои финансовые обязательства. Для того, чтобы проанализировать степень платежеспособности, вычисляется коэффициент текущей, быстрой и абсолютной ликвидности по специальным формулам, приведенным выше.Способы повышенияПовышение ликвидности = увеличение активов. Т.е. необходимо сбалансировать обязательства по срокам погашения с активами, которые можно обменять. Простыми словами, чтобы повысить ликвидность, нужно увеличить прибыль и снизить займы. К одному из таких способов относится снижение дебиторской задолженности путем заключения договора цессии (передачи прав взыскания третьему лицу)Отличия ликвидности и рентабельностиЧасто термины “ликвидность” и “рентабельность” путают, но у них есть существенные различия:

https://ria.ru/20211111/dokhod-1758486203.html

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

2021

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

Новости

ru-RU

https://ria.ru/docs/about/copyright.html

https://xn--c1acbl2abdlkab1og.xn--p1ai/

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

https://cdnn21.img.ria.ru/images/151428/12/1514281234_56:0:4500:3333_1920x0_80_0_0_a292e532dfdac0efffaa38537e963d94.jpgРИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

экономика, общество

МОСКВА, 15 ноя — РИА Новости. Степень ликвидности — это важный финансовый показатель, характеризующий качество активов компании. О том, что такое текущая и абсолютная ликвидность, как рассчитать ее коэффициент — в материале РИА Новости.

Что такое ликвидность

Ликвидность — ключевой показатель в экономике, который подразумевает способность быстро продать актив (товар, сырье, займы, инвестиции) по рыночной цене без потерь. Это понятие может применяться к абсолютно разным объектам — транспорту, ценным бумагам (акциям, облигациям), недвижимости и деньгам (в случае обмена валют).

Если рассматривать ликвидность на примере компании и представить, что у нее есть долги, а также активы в большем количестве, то организацию можно считать ликвидной. То есть она способна легко реализовать принадлежащее ей имущество и решить вопрос с задолженностями.

Зачем нужна

Показатель ликвидности напрямую отражает платежеспособность предприятия и, как правило, именно на него обращают внимание банки перед тем, как выдать кредит. Этот параметр важен и в других случаях, например, при инвестировании и покупке акций, а также при выборе партнеров для сотрудничества (любая компания заинтересована в том, чтобы работать с ликвидным бизнесом, способным вовремя поставлять товар и оказывать услуги без предварительной оплаты).

Виды

Ликвидность — это способность активов превращаться в деньги без потерь. Она бывает трех типов:

—

высокой — ценные бумаги, вклады в банки, товары, которые можно продать за короткий срок (включая валюту) с наибольшей выгодой, например за один день;—

средней — недвижимость и товар, который можно продать за срок до недели;—

низкой — товар, низкопробные акции, для реализации которых понадобится нескольких недель.

Кроме этого “ликвид” бывает текущим, быстрым и абсолютным.

Текущая

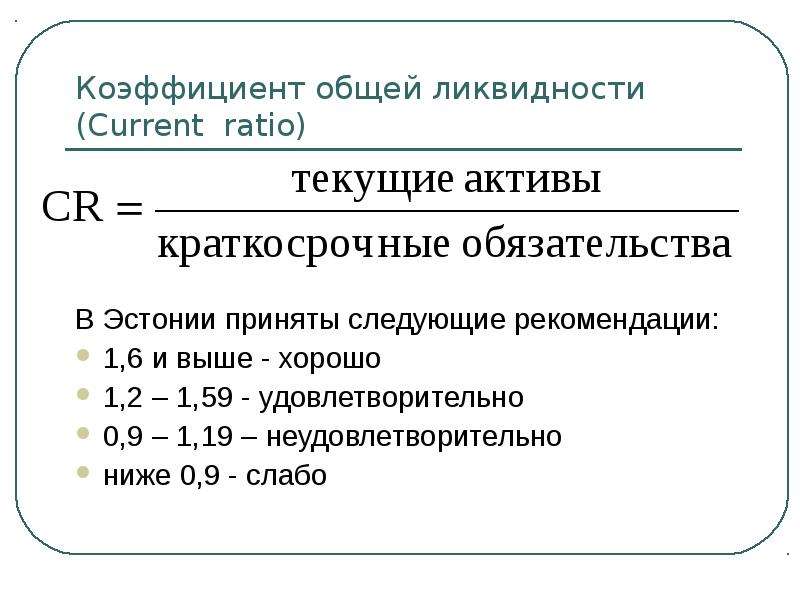

Здесь идет речь о нынешнем положении компании — может ли она расплатиться своими активами в виде краткосрочных вложений без продажи имущества. Коэффициент текущей ликвидности считается по формуле:

Сумму активов необходимо разделить на текущие денежные обязательства. Результатом будет показатель ликвидности на данным момент.

Считается нормой, если он находится в “коридоре” от 1,5 до 2,5. В том случае, если полученное число меньше 1,5, то компания неликвидна и, скорее всего, если кредиторы потребуют возврата долгов, ей придется попрощаться со своим имуществом.

Быстрая

Быстрая или “срочная” ликвидность отражает способность организации решить проблемы с долгами “здесь и сейчас”. Помимо краткосрочных вложений здесь учитывается дебиторская задолженность и остаток на счетах. Это отражается в формуле следующим образом:

К краткосрочным вложениям и остатку на счетах прибавляется дебиторская задолженность и затем делится на обязательства. Получается показатель быстрой ликвидности.

Если итоговое значение ниже 0,7, то компания нуждается в увеличении активов.

Абсолютная

В случае с абсолютной ликвидностью для расчета коэффициента используется только остаток на счете и краткосрочные вложения. В формуле это выглядит так:

К остатку на счете прибавляются вложения и делятся на обязательства. Итог — показатель абсолютной ликвидности.

Нормальным считается результат выше 0,2. Если он ниже, то быстро закрыть долги не получится.

Классификация по сферам применения

Понятие ликвидности может применяться в различных сферах. Исходя из этого, можно выделить следующие ее виды.

Ликвидность денег

Одна из самых совершенных и наиболее востребованных по своей сути ликвидностей, которая подразумевает мгновенный обмен денег на любой товар или услуг. Т.е. у человека есть возможность свободно расплачиваться ими или же сохранять на свое усмотрение. В странах с устойчивой экономикой денежные средства имеют самую высокую ликвидность.

Ликвидность активов

Ликвидный актив — это имущество, востребованное на рынке, которое можно легко превратить в деньги. Под ним понимаются принадлежащие компании товары, проекты, патенты — в общем все, что способно принести прибыль фирме.

Ликвидность банков

Имеется в виду способность банка выполнять свои финансовые обязательства. Бывает и так, что Центробанк штрафует какую-либо кредитную организацию за невыполнение нормативов. Если финансовая организация ликвидна, то ее положение устойчивое.

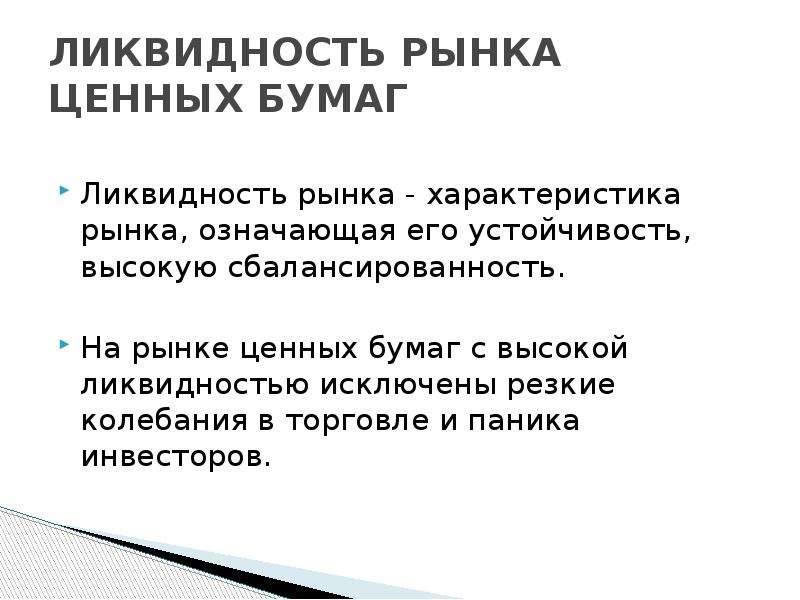

Ликвидность рынков

Если в случае с товарами ликвидность подразумевает быстрый и выгодный обмен на деньги в короткий срок, то ликвидность рынка представляет собой степень создания условий, позволяющих выполнить такой обмен — например, достаточное количество продавцов и покупателей, стабильные цены и т.д.

Ликвидность предприятия

Если предприятие легко справляется со своими долгами, значит оно ликвидно.

Международная ликвидность

По аналогии с компаниями страны также выполняют свои внешние обязательства и оплачивают долги своевременными платежами. Кроме того, показатель международной ликвидности связан с обеспечением мировой валютной системы.

Факторы

Ликвидность, например, предприятия — это показатель, который может изменяться с учетом внутренних и внешних факторов.

Внутренние

К внутренним относятся имидж и репутация компании, достаточность собственного капитала, баланс активов и пассивов, доходность, организация процесса труда, структура и качество управления и др.

Внешние

В случае с внешними факторами можно говорить о более глобальном влиянии на ликвидность — экономическая и политическая обстановка в стране и мире, состояние рынка, поддержка от госорганов, надежность партнеров и т.д.

Анализ ликвидности

Под анализом ликвидности понимается оценка способности организации погасить свои финансовые обязательства. Для того, чтобы проанализировать степень платежеспособности, вычисляется коэффициент текущей, быстрой и абсолютной ликвидности по специальным формулам, приведенным выше.

Способы повышения

Повышение ликвидности = увеличение активов. Т.е. необходимо сбалансировать обязательства по срокам погашения с активами, которые можно обменять. Простыми словами, чтобы повысить ликвидность, нужно увеличить прибыль и снизить займы. К одному из таких способов относится снижение дебиторской задолженности путем заключения договора цессии (передачи прав взыскания третьему лицу)

Отличия ликвидности и рентабельности

Часто термины “ликвидность” и “рентабельность” путают, но у них есть существенные различия:

Сравнительная таблица ликвидности и рентабельности

Ликвидность | Рентабельность |

Это платежеспособность, быстрый обмен и выполнение обязательств. | Это доходность и показатель эффективности использованных средств. |

Важна в краткосрочной перспективе. | Важна в долгосрочной перспективе. |

Показатель степени превращения продаж в деньги. | Показатель успеха в бизнесе. |

Главная цель — упорядоченность платежей и предотвращение банкротства. | Главная цель — прибыль. |

11 ноября, 03:15

Экономист объяснил, как сохранить ваши рубли и получить доходЧто такое ликвидность предприятия — формулы расчета коэффициентов

Автор статьи: Судаков А.П.

Под ликвидностью подразумевают оборачиваемость активов организации, которая дает возможность владельцу погасить долги, не нарушая установленные сроки. Уровень ликвидности рассчитывается отношением реальной суммы денежных средств и быстрореализуемых активов ко всем существующим обязательствам (пассивам). Любому предпринимателю очень важно понимать значение этого понятия, поэтому сегодня мы поговорим о том, что такое ликвидность простыми словами.

Ликвидность — степень финансовой стабильности предприятия

Группировка активов и пассивов

У каждой ценности, находящейся на балансе организации свой уровень оборачиваемости. Все активы объединены в 4 группы, согласно их способности быть реализованными:

Различают активы:

- неликвидные, которые нельзя продать (А4). Также это активы, конвертируемые в деньги спустя длительный период эксплуатации. Например, сооружения, техническое оборудование, нематериальные активы, вложения, незавершенные строительные объекты, неоплаченная задолженность дебитора, продукция на складе, которая пока не реализована;

- низколиквидные (реализация протекает медленно) (А3). Их продают по цене практически равнозначной рыночной в течение длительного времени. Включают основные средства, запасы, задолженность дебиторов с периодом погашения более года;

- ликвидные активы продаются довольно быстро (А2). Представляют собой задолженность дебиторов со сроком возврата до года, запасы, ценные бумаги;

- высоколиквидные активы реализуются в любое время быстро (А1). Это ценные бумаги компаний с большим годовым оборотом, ценные бумаги, обеспеченные государством, векселя, неоспоримая задолженность дебитора, ценные металлы, наличные средства в кассе и на счете.

Высокий процент высоколиквидных активов в общем объеме активов предприятия гарантирует его стабильное финансовое положение.

В свою очередь, пассив предприятия (его обязательства) бывает:

- очень срочным (П1). Сюда относится имеющаяся задолженность перед работниками, поставщиками, подрядчиками, бюджетом и т. п.;

- краткосрочным (П2). Включает краткосрочные займы, кредиты, иные обязательства, резервы будущих расходов;

- долгосрочным (П3). Включает долгосрочные займы и иные пассивы согласно 4 разделу баланса организации;

- неизменные (П4). К ним относится капитал предприятия.

Деньги являются мерилом ликвидности

Виды ликвидности

Ликвидность предприятия это наличие активов, которые можно продать по цене практически равной рыночной. Ликвидное предприятие самостоятельно гасит имеющуюся задолженность перед кредиторами путем продажи оборотных средств. Для определения платежеспособности предприятия прибегают к финансовому анализу и коэффициентам ликвидности. Показатели говорят о реальной возможности организации рассчитаться со своими обязательствами в срок с помощью своих активов.

Любое ликвидное предприятие быстро найдет себе нового владельца, при этом прежний хозяин не останется в убытке. Косвенным, но не менее важным качеством ликвидного предприятия является его репутация, квалифицированные кадры, грамотно организованная система управления.

Ликвидность баланса. Анализ деятельности предприятия предполагает анализ ликвидности его баланса. Оценка заключается в сопоставлении групп активов, расположенных по степени убывания ликвидности и групп пассивов, расположенных по степени увеличения периода расчета с кредиторами. Ликвидный баланс обязательно отвечает требованиям: А1 ≥ П1, А2 ≥ П2, А3 ≥ П3, А4 ≤ П4.

Банковская ликвидность. Своевременный расчет банка по финансовым обязательствам гарантирует его успешное функционирование. В зависимости от сроков платежей банковская ликвидность бывает мгновенной, краткосрочной, среднесрочной и долгосрочной. Источником ликвидности служат накопления (наличные деньги, активы) или кредиты банков (в том числе и Центрального Банка).

Ликвидность банка подвержена влиянию внешних факторов (политика, экономическое состояние страны) и внутренних факторов (обязанности перед банками и предприятиями, размер собственного, заемного капиталов, количество и ценность активов банка). Большая доля собственных средств обеспечивает банку стабильность и высокую ликвидность. Но надежность любого банка находится в зависимости от ситуации в стране и мире.

Рыночная ликвидность. Показатель изменения спроса (предложения) под действиями участников рынка (покупателей и продавцов). Чтобы рынок был ликвидным, на нем должно заключаться необходимое количество операций покупки (продажи). Различие в цене покупательной и цене продажной в таком случае небольшое. Разовая операция на высоколиквидном рынке существенно не меняет стоимость продукта. Ликвидный рынок сглаживает изменение спроса или предложения, сохраняет цену товара прежней.

Денежная ликвидность. Для денег характерна высокая оборачиваемость. Их можно использовать, чтобы рассчитаться за товары и услуги. Ценность денежных средств не меняется, их номинальная стоимость не теряется. Обычно деньги обладают совершенной ликвидностью, но не всегда за них можно сразу получить товар. Высокая конвертируемость денежных средств гарантирована в условиях стабильного валютного курса.

Ликвидность ценной бумаги. На фондовом рынке имеет значение покупки (продажи) акции, фьючерса или другого предмета биржевой сделки быстро и с сохранением стоимости. Ликвидность ценных бумаг – обмен бумаг на деньги за короткий период без значительного изменения рыночной цены. Чем ниже оборачиваемость ценной бумаги, тем больше финансовые потери во время ее приобретения (реализации).

Высокий показатель оборачиваемости говорит о быстрой покупке (продаже) бумаги и отсутствии влияния сделки на текущую рыночную цену.

Ликвидность оценивают путем подсчета совершенных сделок (торгов). К учету принимают размер спреда (отличие самой высокой цены спроса от наименьшей цены предложения). Большое количество сделок и небольшая разница в стоимости делают ценные бумаги высоколиквидными активами.

Ликвидность подразделяется на несколько видов

Определение показателей ликвидности

На основе информации бухгалтерского баланса рассчитываются следующие показатели оборачиваемости:

- Коэффициент текущей ликвидности определяет фактическую возможность погашения долгов оборотными средствами. Он показывает платежеспособность с учетом предстоящей оплаты задолженности дебиторов. Если реальные (текущие) средства больше реальных пассивов, то деятельность не находится под угрозой. Формула выглядит следующим образом: КТЛ= (А1+А2+А3)/(П1+П2). В норме показатель колеблется от 1,5 до 2,5. Высокая текущая оборачиваемость говорит об очень хорошей платежности организации.

- Коэффициент быстрой ликвидности определяет возможность расплатиться по краткосрочным долгам даже в случае трудностей со сбытом товара. Для расчета этого показателя берут определенные активы. Формула расчета: КБЛ= (А1+А2)/(П1+П2). Его идеальное значение 1,0. Когда коэффициент увеличивается, растет задолженность дебиторов. Хозяйственную деятельность такого предприятия нельзя назвать успешной.

- Коэффициент абсолютной ликвидности показывает возможность быстрого погашения конкретной задолженности. К расчету принимают денежные и равные им средства. Формула расчета: КАЛ=А1/(П1+П2). Показатель не должен опускаться меньше 0,2, что означает ежедневное погашение требований в размере 20% от всех обязательств.

Вконтакте

Одноклассники

Google+

это простыми словами, платежеспособность, формула

Что такое ликвидность простыми словами

Ликвидность — это свойство какого-либо актива быть проданным быстро и по цене, близкой к рыночной.

Чем проще обменять актив на деньги, тем более высокая ликвидность ему свойственна. К примеру, смартфон средней ценовой категории является более ликвидным, чем газовая плита, так как его намного легче продать.

Примечание 1Активом в финансовой отрасли называют какое-либо имущество. Высокой или низкой ликвидностью может обладать не только отдельный актив, но и предприятие в целом.

Осторожно! Если преподаватель обнаружит плагиат в работе, не избежать крупных проблем (вплоть до отчисления). Если нет возможности написать самому, закажите тут.

Что отличает ликвидность от платежеспособности и рентабельности

Платежеспособность — это возможность хозяйствующего субъекта своевременно выполнять денежные обязательства, обусловленные договором и законом, за счет денежных ресурсов.

От понятия ликвидности платежеспособность отличается:

- более обширным охватом данных;

- исчислением с учетом активов и пассивов, а не только активов баланса;

- варьированием в определенном диапазоне без наличия нескольких уровней, как это происходит с ликвидностью.

Иногда ликвидностью называют текущую платежеспособность организации. В этом случае оба термина призваны отображать реальное состояние дел.

Рентабельность — это показатель, отображающий эффективность использования сырья, денег, кадров и других нематериальных и материальных активов.

Основное отличие рентабельности от ликвидности состоит в том, что рентабельность показывает грамотность управления активами, а ликвидность учитывает скорость возможного превращения активов в реальные деньги.

Виды ликвидности и их коэффициенты

Чтобы узнать, может ли компания вовремя вернуть свои долги, нужно посчитать коэффициент ликвидности. Его значение покажет соотношение оборотного капитала и долгов.

Поскольку ликвидность бывает текущей, абсолютной и быстрой, для каждого из видов ведется расчет своего коэффициента.

Текущая

Сущность этого вида заключается в отображении способности компании погашать текущие обязательства исключительно за счет оборотных активов. Коэффициент рассчитывается по формуле Ктл = ОА/КО, где:

- Ктл — коэффициент;

- ОА — объем оборотных активов;

- КО — размер краткосрочных обязательств.

Высокие значения Ктл означают достаточную ликвидность. Значения ниже 1,5 сигнализируют о невозможности вовремя оплачивать счета. Идеальным считается показатель 2.

Абсолютная

Коэффициент этого вида нужен для понимания, сколько текущих счетов можно оплатить, используя краткосрочные вложения и имеющиеся у предприятия деньги. Формула выглядит так: Кал = (Дс + Кфв) / КО. В ней:

- Кал — нужный коэффициент;

- Дс — остаток на счетах организации;

- Кфв — краткосрочные финансовые вложения;

- КО — краткосрочные обязательства.

Все значения от 0,2 и выше относятся к нормальным и удовлетворительным. Все, что ниже, требует коррекции текущей деятельности.

Быстрая

Этот вид представляет собой способность компании закрыть долги в случае возникновения непредвиденных сложностей. Коэффициент рассчитывается по формуле Кбл = (Кдз + Кфв + Дс) / КО, где:

- Кбл — коэффициент быстрой ликвидности;

- Кфв — краткосрочные финансовые вложения;

- Дс — размер остатка денег на счетах;

- КО — краткосрочные обязательства.

Проще говоря, это характеристика, отображающая отношение высоколиквидных активов к краткосрочным обязательствам.

Примечание 2В качестве высоколиквидных активов нельзя рассматривать материально-производственные ресурсы, так как их быстрая реализация может привести к сверхвысоким убыткам.

В чем выражается ликвидность предприятия

Ликвидность предприятия выражается в отношении его долгов к ликвидным активам. Активы бывают оборотными и внеоборотными. Разница между ними заключается в сроке обеспечения прибыли:

- оборотные приносят доход в течение одного года;

- внеоборотные приносят доход и используются дольше одного года.

Оборотные являются более ликвидными, нежели внеоборотные.

Примечание 3Существуют еще и такие понятия, как ликвидность рынка, недвижимости, ценных бумаг на бирже: акций, облигаций.

Что обладает наибольшей ликвидностью. Что такое ликвидность простыми словами

Ликвидность предприятия — это наличие возможности погашать задолженности предприятия в сжатые сроки. Степень ликвидности определяется отношением объема ликвидных средств, находящихся в распоряжении предприятия (актив баланса), к сумме имеющихся задолженностей (пассив баланса). Другими словами, ликвидность предприятия — это показатель его финансовой стабильности.

К ликвидным средствам относят все активы, которые могут быть преобразованы в деньги и использованы для погашения долгов предприятия: наличные деньги, вклады на банковских счетах, различные виды ценных бумаг, а также элементы оборотных средств, поддающиеся быстрой реализации.

Различают ликвидность общую (текущую) и срочную. Общую ликвидность предприятия определяют как соотношение суммы текущих активов и суммы текущих обязательств (пассивов), определяемых на начало и конец года. Коэффициент текущей ликвидности показывает способность предприятия погашать текущие пассивы за счет оборотных активов. Если значение коэффициента ниже 1, то это свидетельствует об отсутствии финансовой стабильности предприятия. Нормальным считается показатель выше 1,5. Для расчета коэффициента применяют формулу:

Коэффициент текущей ликвидности = (Оборотные активы – Долгосрочная дебиторская задолженность – Задолженность учредителей по взносам в уставный капитал) / Текущие пассивы.

Срочная ликвидность предприятия определяется тем, как быстро дебиторская задолженность и производственные запасы могут быть обращены в наличные денежные средства. Для определения коэффициента быстрой (срочной) ликвидности применяют формулу:

Коэффициент срочной ликвидности = (Текущие активы – Запасы) / Краткосрочные обязательства

Абсолютная ликвидность — отношение суммы имеющихся в распоряжении предприятия денежных средств и краткосрочных финансовых вложений к текущим пассивам. Коэффициент абсолютной ликвидности рассчитывают по формуле:

Коэффициент абсолютной ликвидности предприятия = (Денежные средства + Краткосрочные вложения) / Текущие пассивы.

Нормальным считается коэффициент величиной не менее 0,2.

Ликвидность

Абсолютная ликвидность

Коэффициент абсолютной ликвидности (англ. Cash ratio ) — финансовый коэффициент, равный отношению денежных средств и краткосрочных финансовых вложений к краткосрочным обязательствам (текущим пассивам). Источником данных служит бухгалтерский баланс компании аналогично, как для текущей ликвидности, но в составе активов учитываются только денежные и приравненные к ним средства: (строка 260 + строка 250) / (строка 690-650 — 640).

Кал = (Денежные средства + краткосрочные финансовые вложения) / Текущие обязательства Кал = (Денежные средства + краткосрочные финансовые вложения) / (Краткосрочные пассивы — Доходы будущих периодов — Резервы предстоящих расходов)Считается, что нормальным значение коэффициента должно быть не менее 0,2, т.е каждый день потенциально могут быть оплачены 20 % срочных обязательств. Он показывает, какую часть краткосрочной задолженности предприятие может погасить в ближайшее время.

Ликвидность рынка

Рынок считается высоколиквидным , если на нём регулярно в достаточном количестве заключаются сделки купли-продажи обращающихся на этом рынке товаров и разница в ценах заявок на покупку (цена спроса) и продажу (цена предложения) невелика. Каждая отдельная сделка на таком рынке обычно не способна оказать существенного влияния на цену товара.

Ликвидность ценных бумаг

Ликвидность фондового рынка обычно оценивают по количеству совершаемых сделок (объём торгов) и величине спреда — разницы между максимальными ценами заявок на покупку и минимальными ценами заявок на продажу (их можно увидеть в стакане торгового терминала). Чем больше сделок и меньше разница, тем больше ликвидность.

Существует два основных принципа совершения сделок:

- котировочный — выставление собственных заявок на покупку или продажу с указанием желательной цены.

- рыночный — выставлением заявок для моментального исполнения по текущим ценам спроса или предложения (удовлетворение котировочных заявок с лучшей текущей ценой)

Котировочные заявки формируют моментальную ликвидность рынка, позволяя другим участникам торгов в любой момент времени купить или продать определенное количество актива. Вопрос будет в цене, по которой сделку возможно осуществить. Чем больше котировочных заявок выставлено по торгуемому активу, тем выше его моментальная ликвидность.

Рыночные заявки формируют торговую ликвидность рынка, позволяя другим участникам торгов купить или продать определённое количество актива по желаемой цене. Вопрос будет во времени, когда сделка произойдёт. Чем больше рыночных заявок приходится на инструмент, тем выше его торговая ликвидность.

См. также

Примечания

Литература

- Бригхэм Ю., Эрхардт М. Анализ финансовой отчётности // Финансовый менеджмент = Financial management. Theory and Practice / Пер. с англ. под. ред. к.э.н. Е. А. Дорофеева.. — 10-е изд. — СПб. : Питер, 2007. — С. 121-122. — 960 с. — ISBN 5-94723-537-4

Категории:

- Финансовые коэффициенты

- Финансовый анализ

- Экономические термины

- Денежное обращение

- Инвестиции

- Биржи

- Корпоративное управление

Wikimedia Foundation . 2010 .

Синонимы :- Коллеги Деда Мороза

- Обмен

Смотреть что такое «Ликвидность» в других словарях:

ЛИКВИДНОСТЬ Финансовый словарь

ЛИКВИДНОСТЬ — (liquidity) Степень, в которой активы какой либо организации являются ликвидными (См.: ликвидные активы (liquid assets), что позволяет ей вовремя уплачивать свои долги, а также использовать новые возможности для инвестирования. Финансы. Толковый… … Финансовый словарь

ликвидность — 1. Способность активов обращаться в денежные средства. Измеряется с помощью коэффициентов. 2. Мера соотношения между денежными средствами или легкореализуемыми активами и потребностью предприятия в этих средствах для погашения наступивших… … Справочник технического переводчика

ЛИКВИДНОСТЬ — (liquidity) 1. Свойство активов легко и быстро превращаться в деньги по легкопрогнозируемой цене. Помимо самих денег и депозитов в таких небанковских финансовых фирмах, как строительные общества, такие краткосрочные ценные бумаги, как… … Экономический словарь

ЛИКВИДНОСТЬ — ЛИКВИДНОСТЬ, ликвидности, мн. нет, жен. (фин. торг. неол.). отвлеч. сущ. к ликвидный. Ликвидность товаров. Ликвидность обязательств. Толковый словарь Ушакова. Д.Н. Ушаков. 1935 1940 … Толковый словарь Ушакова

Ликвидность — Ликвидность (Liquidity) – 1. В общем смысле – способность активов быть проданными на рынке: быстро и без больших затрат (высокая Л.) или медленно, с большими издержками (низкая Л.) Абсолютной Л. обладают наличные деньги. Другие активы… … Экономико-математический словарь

Ликвидность — (liquidity) Степень, в которой активы какой либо организации являются ликвидными (cм.: ликвидные активы (liquid assets), что позволяет ей вовремя уплачивать свои долги, а также использовать новые возможности для инвестирования. Бизнес. Толковый… … Словарь бизнес-терминов

Что такое ликвидность? Такой вопрос возникает у людей, далеких от экономических реалий и у опытных бизнесменов. Ликвидность – это возможность быстро превратить активы в их денежный эквивалент по хорошим ценам. Существуют высоко- и низколиквидные ценности, а также неликвиды. Понятие ликвидности может применяться к любым фирмам, ценным бумагам, недвижимости, транспортным средствам и разному имуществу, которым владеет предприятие или частное лицо. Обычно самой высокой ликвидностью обладают деньги, которые вращаются в данной экономической системе.

Коэффициент ликвидности

Ликвидность любой организации и компании рассчитывают по нескольким финансовым показателям, один из которых – коэффициент ликвидности – рассчитывается по специальным формулам. С помощью этого коэффициента можно сравнить стоимость текущих активов, которые имеют разную степень ликвидности, с суммой текущих обязательств. Существуют коэффициенты:

- общей ликвидности или покрытия, которые показывают, насколько предприятие способно обеспечить свои краткосрочные обязательства;

- текущей или быстрой ликвидности, что показывают, какую часть обязательств фирма может погасить за счет денежных средств, финансовых инвестиций;

- абсолютной ликвидности, позволяющие определить краткосрочные обязательства, задолженность по которым компания может погасить в срочном порядке.

Текущая ликвидность

Чтобы узнать, какую часть текущих обязательств фирма или организация может погасить за счет имеющихся денежных средств или их эквивалентов, инвестиций и дебиторской задолженности, необходимо знать, что такое быстрая или текущая ликвидность. Высчитывается коэффициент быстрой ликвидности по специальной формуле. Показатель этого вида ликвидности указывает на то, насколько платежеспособна организация или фирма, как быстро она сможет погасить текущие обязательства, вовремя рассчитавшись с дебиторами. Обычно коэффициент быстрой ликвидности 0.6 считается приемлемым.

Ликвидность баланса

Финансовый показатель – ликвидность баланса – показывает степень покрытия обязательств компании активами, которые можно обратить в деньги в сроки, соответствующие сроку погашения обязательств. От этого показателя зависит платежеспособность любой фирмы и предприятия. Чтобы узнать, насколько благоприятно финансовое положение предприятия, необходимо знать насколько стоимость оборотных активов превышает краткосрочные пассивы. Чем больше это значение, тем благополучней фирма с точки зрения ликвидности. Особое значение определение ликвидности баланса имеет во время ликвидации при банкротстве предприятия или компании.

Анализ ликвидности

Для проведения анализа ликвидности баланса компании или организации любой формы собственности активы группируются по степени ликвидности – от самых быстрых к активам с медленной ликвидностью. Правильный анализ ликвидности активов проводится в таком порядке:

- наиболее ликвидные активы;

- быстро реализуемые;

- медленно реализуемые;

- трудно реализуемые активы.

Что касается пассивов, вначале анализируются наиболее срочные обязательства, затем краткосрочные пассивы, долгосрочные и в завершение, постоянные пассивы.

Абсолютная ликвидность

Если нужно вычислить надежность компании или быстро ее ликвидировать, необходимо знать ее финансовые показатели. Один из них – абсолютная ликвидность – это коэффициент, показывающий, какую часть краткосрочной задолженности можно погасить сразу. Коэффициент абсолютной ликвидности или Cashratio показывает, насколько фирма или предприятие способно погасить краткосрочный немедленно. Рассчитывается этот показатель как отношение оборотных активов, которые можно сразу же продать, к текущим обязательствам должника.

Показатели ликвидности

Ликвидность – это важнейший показатель эффективности и надежности предприятия. Она показывает, насколько предприятие кредитоспособно. Чтобы точно знать, насколько перспективна та или иная фирма, необходимо провести анализ их работы. Во время анализа деятельности любой компании необходимо учитывать показатели ликвидности баланса. Основными являются коэффициенты:

- абсолютной ликвидности;

- критической оценки;

- маневренности функционирующего капитала;

- текущей ликвидности;

- обеспеченности собственными средствами.

Ликвидность активов

Активы компании, которые можно быстро и выгодно обратить в деньги называются ликвидными. Наиболее высоколиквидный актив – это средства, которые есть у компании в кассе, на счетах, депозитах. Хорошая ликвидность активов у ценных бумаг, которые можно выгодно продать на бирже в любой момент. Наименее ликвидными считаются запасы сырья, материалов, стоимость незавершенного производства. Бухгалтерский анализ ликвидности баланса строится по принципу возрастания ликвидности, наиболее важными при составлении баланса являются три коэффициента:

- абсолютной ликвидности;

- быстрой ликвидности;

- текущей ликвидности.

Ликвидность банка

Любые организации могут рассматриваться с точки зрения ликвидности, в том числе и финансовые. Такое понятие, как ликвидность банка – его способность быстро выполнить обязательства перед вкладчиками, инвесторами, кредиторами – очень важно при выборе банка. Обязательства финансовой организации бывают реальными и потенциальными или условными. Факторы ликвидности банка бывают внешними и внутренними. Внутренние факторы это:

- управление банком и его имидж;

- качество привлеченных денежных средств;

- качество активов банка;

- сопряженность активов и пассивов.

Внешние факторы ликвидности это;

- состояние экономики в стране;

- развитие рынка ценных бумаг;

- эффективность надзора Банка России;

- система рефинансирования.

Ликвидность предприятия

Ликвидность предприятия – возможность погасить его задолженности быстро и выгодно. Степень ликвидности определяется отношением актива баланса и пассива и определяет стабильность предприятия. Ликвидные средства предприятия – это все те активы, которые можно преобразовать в деньги и использовать для погашения долгов. Это деньги в кассе, на счетах и депозитах, ценные бумаги, которые котируются на бирже, оборотные средства, которые можно быстро реализовать.

Есть общая (текущая) и срочная ликвидность предприятия. Общая – это отношение суммы текущих активов и пассивов на начало и конец года. Анализ ликвидности предприятия определяется по коэффициентам. Если коэффициент текущей ликвидности ниже 1 – это означает, что предприятие не имеет стабильности. Нормальный показатель – свыше 1.5.

Ликвидность рынка

Ликвидность – важный показатель любого рынка. Чтобы совершать сделки на фондовом рынке или столь популярном рынке Форекс, необходимо ориентироваться, какие биржевые инструменты можно быстро купить и столь же быстро продать. Ликвидность рынка – это возможность совершить выгодную сделку с акциями, фьючерсами, валютными парами, не потеряв при этом в цене и во времени. Другими словами, участник рынка получит любой актив по лучшей цене рынка настолько быстро, насколько возможно. Самая высокая ликвидность у денег – их можно мгновенно обменять на товар. У недвижимости – низкая ликвидность.

Ликвидность ценных бумаг

Ликвидность ценных бумаг – это возможность превратить их в деньги быстро и выгодно, причем эта возможность постоянна. Именно эта характеристика принимается за основу при понимании, насколько эффективны те или иные ценные бумаги. Высокая ликвидность позволит инвестору мгновенно получить за ценные бумаги наличные средства.

Основная характеристика ликвидности ценных бумаг – это спрэд – разница между ценами на продажу и покупку. Чем спрэд меньше, тем выше ликвидность. На ликвидность оказывает влияние привлекательность ценных бумаг определенного эмитента в инвестиционном плане. Она может быть рассчитана, если известны показатели деятельности предприятия и оценка его ценных бумаг рынком.

Ликвидность денег

Наиболее высокой, можно сказать, совершенной ликвидностью обладают деньги. Ликвидность денег означает, что за них можно в любой момент получить товары или услуги, которые необходимы. Деньги – средство платежа в любой стране мира. Они больше всего защищены от колебаний их ценности. Универсальность, как средства платежа, то есть, ликвидность, делает деньги наиболее востребованным активом. Наибольшую ликвидность имеют наличные деньги, затем – средства на текущем депозите. На последнем месте стоят ценные бумаги, которые нужно еще продать на фондовом рынке.

Ликвидность — это возможность как можно быстрее «сбыть с рук» определённый товар, обменяв его на денежный эквивалент. Если какой-либо продукт является востребованным на рынке и хорошо раскупается, это говорит о его высокой ликвидности. В зависимости от скорости продажи товара его ликвидность будет определяться как высокая, средняя или низкая.

Вроде бы, все основные определения и понятия даны простым языком – примерно так описывает понятие «ликвидность» Википедия. Далее рассмотрим отдельно ликвидность акций, предприятий и недвижимости, а также факторы, которые влияют на ликвидность и формируют её. Отдельно рассмотрим коэффициенты ликвидности и способы оценки платёжеспособности бизнеса.

Выскоколиквидный и низколиквидный: в чем разница

Все товары можно рассматривать как высоколиквидные или низколиквидные в зависимости от скорости их продажи. Поэтому, с точки зрения наискорейшего получения денег, ценные бумаги и депозиты в банках – высоколиквидные товары, ведь, чтобы обратить их в купюры, достаточно порой и пары минут. Недвижимость же будет «неликвидом» по сравнению с ними, причём чем она дороже и чем сложнее её продать, тем менее ликвидным товаром она будет считаться.

Ликвидными валютами называют самые популярные денежные знаки, используемые во всём мире или в определённом крупном регионе для совершения сделок по купле-продаже. На ликвидность валюты влияет экономика стран, в которых эта валюта числится основной или резервной. Самая ликвидные валюты в мире:

- Американский доллар.

- Евро.

- Британский фунт.

- Японская йена.

- Швейцарский франк.

- Австралийский доллар.

- Канадский доллар.

Рубль на данный момент является неликвидной валютой.

Ликвидность ценных бумаг: чем особенны «голубые фишки»

Ценными бумагами называют векселя, акции, облигации и прочие денежные документы, удостоверяющие некоторые имущественные права своего владельца (например, право на выплату дивидендов – части прибыли компании). Являясь высоколиквидным товаром, в своей группе ценные бумаги тоже делятся на «ликвид» и «неликвид». Неликвидные товары редко бывают дефицитными – на них маленький спрос, их мало покупают.

Ценные бумаги в своей собственной иерархии подразделяются на «голубые фишки», бумаги второго эшелона, третьего эшелона и так далее. Если говорить простыми словами, чем к более дальнему эшелону относятся ценные бумаги, тем ниже их ликвидность. Такие ценные бумаги трудно продать по хорошей цене – как правило, на их продаже можно потерять около четверти от их первоначальной стоимости.

«Голубые фишки» — понятие, пришедшие из американских казино. Там голубые фишки имеют самый большой денежный номинал. Сегодня так называют самые ликвидные акции – акции крупных компаний, находящихся в первой тридцатке крупнейших фирм в своей стране или в мире (смотря какой рынок мы оцениваем).

В нашей стране к «голубым фишкам» относятся в основном акции банков и компаний по добыче и переработке газа и нефти: «Роснефть», «Газпром», «ЛУКОЙЛ», «Сбербанк». В Америке «голубые фишки» сосредоточены в сфере IT – к ним относятся ценные бумаги Google, Microsoft, Facebook и ряда других корпораций.

Ликвидность бизнеса: от чего зависит

Ликвидность предприятия является очень важным показателем его платёжеспособности и общего состояния. В экономическом анализе успешности компании не последнюю роль играет ликвидность баланса – способность фирмы своевременно распределять денежные потоки на погашение долгов. Проще говоря, чем больше своеобразный «золотой парашют» свободных средств компании, которые она может перераспределить на устранение проблем, тем выше ликвидность баланса такой фирмы. В такую компанию инвесторы будут вкладывать деньги.

Имущество предприятия подразделяется на активы и пассивы.

Активы могут быть:

- высоколиквидными (вложения и финансы).

- быстропродаваемыми (краткосрочные задолженности).

- оборотными (реализуются медленно).

- необоротными (реализуются очень медленно).

Пассивы могут быть:

- срочными.

- текущими.

- долгосрочными.

- собственным капиталом компании.

Об анализе ликвидности бизнеса в общих чертах

Для анализа ликвидности предприятия применяются так называемые коэффициенты ликвидности:

- коэффициент текущей ликвидности.

- коэффициент быстрой ликвидности.

- коэффициент абсолютной ликвидности.

Коэффициент текущей ликвидности (он же коэффициент покрытия) определяет соотношение финансовых активов компании и её краткосрочных обязательств. Считается, что в идеале этот коэффициент должен быть равен 2.

Коэффициент быстрой ликвидности считают, как сумму всех высоколиквидных активов, делённую на краткосрочные задолженности фирмы. Быстрая ликвидность – показатель платёжеспособности. В идеале её показатель должен быть равен 1.

Коэффициент абсолютной ликвидности варьируется в пределах от 0,05 до 0,1 и показывает надёжность заёмщика.

Ликвидность недвижимости: как определяется

Недвижимость сама по себе обладает низкой ликвидностью. Однако, если рассматривать, например, элитный дом класса люкс и новостройку бюджетного сегмента на окраине крупного города, новостройка будет обладать куда большей ликвидностью, так как квартиры в ней может купить куда больше людей, и продать их будет легче.

В продаже недвижимости для определения ликвидности действуют те же правила – чем проще продать, тем выше ликвидность.

Почему ликвидность так важна?

Больше всего ликвидность интересует потенциальных инвесторов. С одной стороны, они должны быть уверены, что проект сможет оказаться прибыльным и их ценные бумаги вырастут в цене. С другой стороны – правила контроля убытков заставляет инвесторов выбирать проекты, от ценных бумаг которых будет проще избавиться в случае непредвиденных трудностей.

На фондовом рынке периодически случаются обвалы, и трейдеры, в портфелях которых лишь низколиквидные акции, в таких случаях вынуждены смотреть на падающие котировки и подсчитывать свои убытки, будучи не в силах избавиться от неликвидных ценных бумаг.

Что такое пул ликвидности в криптовалюте простыми словами, конечно не суп , но тоже полезно знать. | 🌐 ТВОЕ СОЗНАНИЕ | ПО-РУССКИ

Что такое пулы ликвидности (liquidity pools)? Как они работают? Как они связаны с Децентрализованными финансами (DeFi)? Какие отличия есть между протоколами пулов ликвидности, такими как Uniswap, Balancer или Curve?

Предлагаю стартовать с определения понятия ликвидности и пула ликвидности из обычных финансов.

Ликвидность в экономике – свойство активов быть проданными быстро и по цене, близкой к рыночной. Различают высоколиквидные, низколиквидные и неликвидные активы.

Примером высоколиквидного актива являются деньги, их можно в любой момент обменять на другие товары или активы.

Примером низколиквидного актива можно считать незавершенное строительство либо автомобиль класса “люкс”.

Ликвидности и пулы ликвидности

Чтобы лучше понять, что такое ликвидность, рекомендую задуматься над тем, что каждая продажа в экономике является при этом также и покупкой. Если кому-то нужно обменять китайский юань на доллар США, то он сможет это сделать, только если найдет кого-то, кому нужен китайский юань (а на руках имеется доллар США, конечно).

На популярные активы, и в частности валютные пары, есть большие запасы ликвидности на биржах: Forex (для валют), NYSE (для акций компаний), CME (для таких товаров, как зерно, лес). Но если мы говорим о криптовалютах, особенно о малых токенах, вопрос ликвидности стоит очень остро. Часто в обменниках и на биржах просто нет такого запаса средств, который нужен одному достаточно крупному покупателю.

Вот этот запас и является ликвидностью.

Пул ликвидности – это некое хранилище, в которое участники рынка складывают свои активы, чтобы вместе обеспечить очень большой запас ликвидности для всех, кто желает обменять этот актив. В традиционной финансовой системе такими пулами выступают большие банки, они распоряжаются средствами большого количества вкладчиков и даже могут “печатать” дополнительные деньги.

Пул ликвидности в криптовалюте – это запасы токенов, которые заблокированы на счету специального смарт-контракта. Они применяются для обеспечения торговой активности (трейдинга) и интенсивно используются децентрализованными биржами обмена (DEX).

Одним из первых проектов, который ввел концепцию пула ликвидности, был проект Bancor, но большую популярность понятию пула принес проект Uniswap.

Зачем нужны пулы?

Если вам уже знакомы привычные криптобиржи, такие как Binance или CEX.io, вы наверняка в курсе, что торговая активность осуществляется там при помощи книги заказов (order book). Таким же образом работают и традиционные биржи вроде московской MOEX или токийской JPX.

Покупатели желают купить актив по наиболее низкой цене, продавцы, в свою очередь, хотели бы продать по наиболее высокой. Чтобы сделки происходили, нужно, чтобы покупатели и продавцы сошлись на какой-то “справедливой цене”. В итоге, либо покупатель готов на более высокую цену, либо продавец соглашается продать по более низкой.

Но что происходит, если вообще никто из участников рынка не готов идти к справедливой цене? Или если токенов просто недостаточно, чтобы удовлетворить заказ? В этой точке в дело входят маркетмейкеры.

Маркетмейкеры – это крупные игроки рынка, которые поддерживают торговую активность, будучи всегда готовыми купить, либо продать, любое количество для данного актива (“любое” – имеется ввиду достаточно большое для большинства игроков). Конечно же, их “справедливая цена” всегда немного сдвинута в их пользу. Они работают, как привычные нам обменные пункты: за счет “спреда” между курсом покупки и продажи. Благодаря существованию маркетмейкеров, вы не должны ждать, когда появится продавец на тот актив, который вы хотите купить; это же справедливо и в обратную сторону.

Вопрос: мы могли бы воспроизвести функцию маркетмейкера в децентрализованных финансах при помощи блокчейна и смарт-контрактов? Ответ – теоретически, да. Но, на практике, это было бы очень медленно и никто не пользовался бы такими биржами.

Основная проблема в том, что модель книги заказов очень сильно полагается на наличие маркетмейкара (либо нескольких) для каждого актива. Без маркетмейкеров биржа сразу становится неликвидной и неудобной для обычных пользователей. Никто из нас не привык ждать часами для сделки обмена. К тому же маркетмейкеры постоянно меняют свой обменный курс, создавая и закрывая заказы в книге. Поддержка такой активности привела бы к большой нагрузке на блокчейн, за что конечные пользователи заплатили бы большей комиссией, и опять же все было бы медленно – блокчейн Эфириум, при текущей пропускной способности в 12-15 транзакций в секунду, просто не потянул бы такую модель.

Проблема с моделью книги заказов уже давно волновала криптовалютное сообщество. Это привело, с одной стороны, к развитию альтернативных, более быстрых, блокчейнов типа EOS. С другой стороны, такие проекты, как LoopSpring, планируют строить инфраструктуру 2-го уровня для Ethereum.

Пока что наиболее успешная концепция – отказаться от книги заказов вообще. Так и появились децентрализованные пулы ликвидности.

Как работают пулы ликвидности?

Теперь, когда понятно, зачем нужны пулы ликвидности в DeFi, давайте вместе с ProstoCoin разберемся как они работают.

В базовой форме пул ликвидности содержит в себе 2 токена и таким образом создает новый рынок обмена этих активов. Один из популярных примеров – рынок обмена DAI/ETH на базе Uniswap.

Когда новый пул создается, первый поставщик ликвидности (liquidity provider) устанавливает стартовый курс обмена активов внутри пула. Каждый поставщик должен внести равное количество обоих токенов внутрь пула. Если стартовый курс обмена внутри пула очень отличается от текущих общемировых цен, это сразу создает возможность для арбитража, который может означать потерю капитала для поставщика ликвидности. Эта концепция поставки токенов в правильном соотношении остается справедливой и для всех последующих поставщиков, которые хотят отправить свои средства в пул.

После отправки токенов в пул, поставщик получает специальные токены (LP токены) – пропорционально тому, какую часть ликвидности они обеспечили. Когда происходит сделка, в которой участвует пул, децентрализованная биржа взимает комиссию 0,3% от сделки и распределяет эту комиссию между всеми участниками пула, пропорционально их доле. Таким образом, происходит заработок за счет предоставления ликвидности. Если поставщик желает вернуть себе обратно вложенные средства из пула (вместе с начисленными доходами), он должен провести сжигание своих LP токенов.

Каждый обмен токенов, который проходит при помощи пула ликвидности, приводит к движению курса обмена согласно специальному алгоритму. Этот механизм также называется автоматический маркетмейкер (AMM), и пулы ликвидности разных протоколов могут использовать немного различающиеся алгоритмы.

Базовые пулы ликвидности, такие как у Uniswap, используют константу, которая вычисляется, как произведение количества обоих токенов в пуле. Таким образом, пул может всегда предоставлять ликвидность. Просто, чем меньше токенов А остается, тем дороже они становятся, и тем дешевле становятся токены Б. Получается, если кто-то покупает много ETH в паре ETH/DAI, он уменьшает запас ETH и увеличивает запас DAI, что сразу же отражается на курсе обмена. Чем больше объем пула по отношению к размеру сделки – тем меньше данная сделка влияет на цену.

Большие пулы ликвидности создают более устойчивую среду, при которой каждая сделка почти не влияет на сдвижение курса обмена. Это конечная цель как участников рынка, так и поставщиков ликвидности (напомним, они зарабатывают на комиссии от сделок, больше сделок – больше дохода). Именно по этой причине такие протоколы, как Balancer, начали мотивировать поставщиков ликвидности вкладывать свои токены в определенные малые пулы, для их “раскачивания”. Этот процесс называется майнингом ликвидности.

Идея пулов ликвидности достаточно проста, но она переворачивает мир трейдинга и бирж, так как позволяет отказаться от книги заказов и услуг маркетмейкеров, распределяя доходы от торговой активности между всеми участниками пула.

Виды пулов ликвидности

Пулы, которые мы только что описали, используются протоколом Панкековой биржи. Другие открытые проекты продолжили работу над этой технологией и предложили новые схемы работы пулов.

К примеру, Curve первыми поняли, что механизм, предлагаемый Uniswap, не очень хорошо подходит для обмена активами, цена которых не должна изменяться, в зависимости от спроса или предложения. Потому что они обеспечены реальными активами, вроде доллара США. К такому виду активов, в частности, относятся стейблкоины, такие, как USDT, TUSD, USDC и другие. Пулы Curve работают по модифицированному алгоритму, который имеет пониженную чувствительность к каждой отдельной сделке, и курс обмена остается более стабильным.

Другая идея по развитию пулов ликвидности пришла от протокола Balancer: создатели проекта поняли, что мы не должны ограничивать себя двумя видами токенов в пуле, поэтому в Balancer допускается до 8 токенов в одном пуле.

Выводы

- Ликвидностью называют свойство активов быть проданными быстро и по цене близкой к рыночной.

- Деньги – самый ликвидный актив, он распространен и его можно в любой момент обменять на любые товары, услуги или активы. Предметы роскоши – низколиквидный (теряют в цене, долго продавать).

- Проблема ликвидности появляется у малых токенов – их проблематично купить и продать, особенно в больших объемах (их попросту нет на биржах). На обычных биржах эту проблему решают маркетмейкеры, которые готовы выкупить у вас любой актив, но в децентрализованных финансах это не работает.

- Поэтому были созданы пулы ликвидности – хранилища, в которые участники рынка складывают свои токены, чтобы вместе обеспечить большой запас ликвидности для всех, кто желает обменять этот актив. Средства блокируются на счету специального смарт-контракта. Эти средства используются децентрализованными биржами для трейдинга.

- Пул позволяет участникам зарабатывать на комиссиях в размере 0,3% от сделки, которые взимаются каждый раз, когда биржа обращается к пулу.

Благодарю за то , что ты прочел статью до конца — развитие и чтение новой литературы дадут тебе многое в этой жизни.

📈Больших иксов и удачи в сделках.

Что такое ликвидность криптовалют, простыми словами

Под ликвидностью понимается легкость, с которой актив или ценная бумага могут быть конвертированы в наличные деньги, без влияния на их рыночную цену. Далее ProstoCoin расскажет, почему это важно, и какую роль играет понимание ликвидности на рынке криптовалют.

Что такое ликвидность

Ликвидность показывает, насколько быстро можно купить или продать определенный актив на рынке по оптимальной для него цене. Деньги считаются наиболее ликвидным активом, поскольку их можно наиболее быстро и легко конвертировать в другие активы, где бы вы ни находились.

Материальные активы, такие как недвижимость, роскошные автомобили, предметы искусства и коллекционирования, относительно неликвидны. Другие финансовые активы, от акций до партнерских долей, занимают различные места в спектре ликвидности.

Представим, что вам нужен фотоаппарат за 1000 долларов. Деньги – это актив, который легче всего использовать для его приобретения. Если у вас нет денег, но есть коллекция антиквариата, оцененная в 1000 долларов, вы вряд ли найдете кого-то, кто готов обменять фотоаппарат на вашу коллекцию. Вместо этого вам придется продать коллекцию и использовать наличные для покупки фотоаппарата. Возможно, вам придется ждать месяцы или даже годы, прежде чем вы сможете продать свою коллекцию и совершить нужную покупку. Но что, если у вас есть только несколько дней? Возможно, вам придется продать коллекцию со скидкой, вместо того чтобы ждать покупателя, который готов заплатить полную стоимость. Редкие антикварные предметы – это пример неликвидного актива.

В криптовалютах понятие ликвидности означает возможность быстро продать или купить цифровые монеты. Так, Биткоин считается наиболее ликвидным криптоактивом – существует много бирж, где он торгуется, его в любой момент можно продать или приобрести по выгодной цене. Существуют примеры более редких криптовалют и токенов, для продажи и покупки которых может не хватать объемов. Для того, чтобы обеспечить ликвидность для таких мелких активов, создаются пулы ликвидности.

Показатели ликвидности

Есть два основных показателя ликвидности:

- Ликвидность рынка – это возможности рынка (например, фондового рынка страны или рынка недвижимости города) покупать и продавать активы по стабильным прозрачным ценам. В приведенном выше примере рынок фотоаппаратов в обмен на антиквариат настолько неликвиден, что практически не существует. Фондовый рынок, с другой стороны, характеризуется более высокой ликвидностью. Если на бирже ведется большой объем торгов, на котором не преобладают продажи, цена, которую покупатель предлагает за акцию (ставка), и цена, которую продавец готов принять (желаемая цена), будут довольно близки друг к другу. Таким образом, инвесторам не придется отказываться от нереализованной прибыли ради быстрой продажи. Когда разница между ценами покупки и продажи увеличивается, рынок становится более неликвидным. Рынки недвижимости обычно гораздо менее ликвидны, чем фондовые рынки. Ликвидность рынков для других активов, таких как деривативы, контракты, валюты или товары, часто зависит от их размера и количества существующих открытых бирж, на которых можно торговать.

- Учетная ликвидность обозначает легкость, с которой физическое лицо или компания может выполнить свои финансовые обязательства с помощью имеющихся у нее ликвидных активов – способность погашать долги при наступлении срока их погашения. В приведенном выше примере активы коллекционера антиквариата относительно неликвидны и, вероятно, не будут стоить своей полной стоимости в 1000 долларов. С инвестиционной точки зрения, оценка учетной ликвидности означает сравнение ликвидных активов с текущими или финансовыми обязательствами, срок погашения которых наступает в течение одного года. Существует ряд коэффициентов, измеряющих ликвидность бухгалтерского учета, которые различаются тем, насколько строго они определяют «ликвидные активы». Аналитики и инвесторы используют их для выявления компаний с высокой ликвидностью.

Ликвидность криптовалюты

Ликвидность важна для любого торгуемого актива, включая криптовалюту. Ликвидные рынки более обширные, в то время как неликвидный рынок может поставить трейдеров в позиции, из которых трудно выйти. Например, ежедневный объем торгов Биткоина. За последние пару лет объем торгов BTC значительно вырос, достигнув 81 миллиарда долларов на пике.

Для сравнения, ежедневный объем торгов BTC в 2014 году составлял менее 100 миллионов долларов в день, а иногда опускался ниже 10 миллионов. К началу 2018 года это число превысило 20 миллиардов долларов, а в феврале побило все рекорды, перевалив за 80 миллиардов. Давайте рассмотрим основные факторы, влияющие на ликвидность Биткоина.

Биржи

Увеличение количества надежных криптобирж даст возможность большему количеству людей торговать своими цифровыми активами. Увеличение частоты и объема торгов способствует увеличению ликвидности. По мере того, как популярные биржи становятся более безопасными, увеличивается количество покупателей и продавцов.

Принятие

Принятие криптовалют для оплаты товаров и услуг повысит удобство их использования и снизит волатильность. Чем больше Биткоин используется в качестве средства обмена, тем более ликвидным становится. Ритейлеры периодически «принимают» BTC к оплате, но высокий спекулятивный спрос препятствует использованию его в торговле. Кроме того, использование биткоинов в розничных транзакциях пострадало от негативной огласки, связанной с обвалом цен в 2017-2018 годах, а также с мошенничеством с криптовалютой.

Банкоматы и платежные карты

Сеть банкоматов с криптовалютой продолжает расширяться, несмотря на сильные колебания цен. Криптоматы имеют большое значение для более широкого признания, поскольку они также облегчают покупку биткоинов. Многие люди не чувствуют себя комфортно, используя онлайн-обменники, поэтому ATM-терминалы – отличный ресурс в таких случаях. Минус – такой способ совершения покупок намного дороже, чем онлайн-обмен.

Помимо банкоматов, в мире криптовалюты все большее значение приобретают дебетовые и кредитные карты. Эти карты упрощают совершение транзакций и покупок. Запуск платежных карт и банкоматов с переводом BTC в наличные повышает удобство использования и принятие криптовалют. Покупки и снятие средств по рыночной цене способствуют увеличению ликвидности при сохранении безопасности.

Правила

Регулирование прямо или косвенно играет решающую роль. Позиция стран в отношении Биткоина такая же разная, как и сами страны. В некоторых он запрещен, в некоторых разрешен. Власти многих стран наблюдают за ситуацией и многие даже уже работают над правилами.

Несмотря на неоднозначность на этом фронте, виртуальная валюта становится популярнее быстрыми темпами. Растет присутствие Биткоина в виде банкоматов, обменов, транзакций в магазинах, онлайн-сервисах и других местах. Четкая позиция властей по таким вопросам, как защита потребителей и налогообложение, может привлечь больше людей к открытой торговле Биткоином, что повлияет на его ликвидность.

Осведомленность

Многие люди, возможно, слышали слово «биткоин», но не знают, что такое криптовалюта и как она работает. Среди этих людей много потенциальных покупателей, инвесторов и трейдеров. Небогатые знания и отсутствие четких указаний со стороны властей ограничивали широкое использование криптовалют в течение первого десятилетия их существования. По мере того, как мир криптовалюты расширяется, все больше людей узнают и начинают работать с цифровыми монетами.

Итоги

- Под ликвидностью подразумевается легкость, с которой актив или акция могут быть обменяны на реальные деньги, без влияния на их рыночную цену.

- Деньги – наиболее ликвидный актив, в отличие от материальных объектов, которые менее ликвидны.

- Два основных типа ликвидности включают ликвидность рынка и учетную ликвидность.

- Биткоин невероятно волатилен, проблема ликвидности – один из многих факторов, которые приводят к резким колебаниям цены криптовалюты. Укрепление ликвидности поможет снизить риски криптовалюты.

Руководство по ликвидности в бухгалтерском учете

Насколько эффективно ваша компания может выплачивать свои долги? Что произойдет, если произойдет чрезвычайная ситуация, и вам потребуются денежные средства или их эквиваленты для удовлетворения ваших краткосрочных операционных потребностей? Жизненно важно иметь полное представление о ликвидности в бухгалтерском учете. Изучите все, что вам нужно знать о концепции ликвидности, с помощью нашего простого руководства. Во-первых, давайте определимся с ликвидностью в бухгалтерском учете.

Определение ликвидности в бухгалтерском учете

Ликвидность, или бухгалтерская ликвидность, — это термин, обозначающий легкость, с которой вы можете конвертировать актив в денежные средства, не влияя на его рыночную стоимость.Другими словами, это мера способности должников выплатить свои долги при наступлении срока их погашения. Итак, что такое ликвидные активы в бухгалтерском учете? По сути, чем проще продать инвестицию по справедливой цене, тем более «ликвидной» считается эта инвестиция. Естественно, наличные деньги являются наиболее ликвидным активом, тогда как недвижимость и земля являются наименее ликвидными активами, поскольку их продажа может занять недели, месяцы или даже годы.

Какой порядок ликвидности в бухгалтерском учете?

Важно понимать порядок ликвидности, т.е.д., представление ваших активов в балансе в соответствии с количеством времени, которое потребуется для их преобразования в наличные. Это дает вам лучшее представление о том, насколько платежеспособна ваша компания в условиях кризиса. Например, компания с очень небольшими денежными средствами, но обширными активами в сфере недвижимости, может оказаться в затруднительном положении. Вот приблизительное руководство по порядку ликвидности, а также времени, необходимому для преобразования каждого актива:

Денежные средства — время на преобразование не требуется.

Рыночные ценные бумаги — В большинстве случаев для конвертации рыночных ценных бумаг в наличные требуется несколько дней.

Дебиторская задолженность — Ликвидность дебиторской задолженности зависит от стандартных условий кредитования вашей компании (обычно 90 дней, хотя в некоторых случаях они могут быть значительно дольше).

= Товарно-материальные запасы — в зависимости от уровней оборачиваемости, а также от доли активов, для которых нет рынка перепродажи, может потребоваться несколько месяцев. В некоторых случаях невозможно преобразовать ваш инвентарь в наличные без предоставления существенной скидки желающим покупателям.

Основные средства — Зависит от наличия рынка для активов, но обычно для продажи основных средств (например, земли, недвижимости, оборудования) требуется несколько месяцев.

Деловая репутация — не может быть конвертирована в наличные до продажи компании.

Понимание коэффициентов бухгалтерской ликвидности

Чтобы измерить ликвидность, вам необходимо освоить несколько коэффициентов бухгалтерской ликвидности. Три наиболее распространенных коэффициента ликвидности для бухгалтерского учета:

Коэффициент быстрой ликвидности — также известный как коэффициент быстрой ликвидности, коэффициент быстрой ликвидности измеряет способность вашего бизнеса погашать свои обязательства с помощью быстрых активов, т.е.е., оборотные средства, которые можно конвертировать в наличные в течение 90 дней. Например, эквиваленты денежных средств, рыночные ценные бумаги и дебиторская задолженность являются быстрыми активами. Формула для коэффициента быстрой ликвидности:

Коэффициент быстрой ликвидности = Денежные средства + Эквиваленты денежных средств + Рыночные ценные бумаги + Дебиторская задолженность

Коэффициент текущей ликвидности — возможно, самый простой коэффициент ликвидности для бухгалтерского учета, коэффициент текущей ликвидности измеряет текущие активы вашей компании по сравнению с текущими обязательствами. В отличие от коэффициента быстрой ликвидности, который исключает элементы, которые вы не сможете быстро ликвидировать, вам необходимо будет включить в свои расчеты такие элементы, как запасы и предоплаченные расходы.Формула для коэффициента текущей ликвидности:

Коэффициент текущей ликвидности = оборотные активы / текущие обязательства