Налог на добавленную стоимость (НДС) – смысл?

? LiveJournal- Find more

- Communities

- RSS Reader

- Shop

- Help

- Login

- CREATE BLOG Join

- English

(en)

- English (en)

- Русский (ru)

- Українська (uk)

- Français (fr)

- español (es)

- Deutsch (de)

- Italiano (it)

- Беларуская (be)

Закон о снижении НДС поступил в Госдуму

Депутат Госдумы Сергей Миронов сообщил, что депутаты подготовили и внесли на рассмотрение нижней палаты закон о снижении ставки НДС с 20% до 15%.

«Сегодня наша фракция внесла очередной законопроект в Госдуму, который поможет нашей экономике, мы абсолютно в этом уверены. Мы вносим изменения в Налоговый кодекс и предлагаем снизить процентную ставку по налогу на добавленную стоимость с 20% до 15%», — приводит слова Сергея Миронова ТАСС.

Напомним, с 1 января 2019 года Федеральным законом от 03.08.2018 № 303-ФЗ основная ставка НДС повышена до 20%. Расчетная ставка НДС при реализации предприятия в целом как имущественного комплекса повышена с 15,25% до 16,67%. Такая же ставка установлена для иностранных фирм, продающих электронный контент российским пользователям.

Комментируя причины повышения НДС, Владимир Путин заявил о необходимости компенсировать высокую волатильность цен на энергоресурсы, а также снизить зависимость бюджета страны от этого показателя.

До повышения действовала ставка НДС в размере 18%. Она применялась с 1 января 2004 года.

БУХПРОСВЕТ

Налоговым периодом по НДС является квартал. Соответственно, НДС уплачивается по общему правилу по итогам каждого квартала. Уплата производится ежемесячно не позднее 25 числа равными долями. При ввозе товаров НДС уплачивается не позднее 20 числа месяца, следующего за месяцем принятия на учет ввезенных товаров.

Если организация, применяющая налоговый спецрежим, выставляет счет-фактуру с НДС, налог она должна заплатить не позднее 25 числа месяца, следующего за кварталом выставления счета-фактуры. Общая ставка, по которой организации и ИП уплачивают НДС, устанавливается в размере 20%. Вместе с тем в отношении ряда продукции сейчас действует льготная ставка НДС 10%.

По налоговой ставке 10% облагается реализация продовольственных товаров (молока, масла, рыбы, овощей и т.д.), товаров для детей, периодических печатных изданий и медицинских товаров отечественного и зарубежного производства. Также по сниженной ставке 10% облагаются услуги по внутренним воздушным перевозкам пассажиров и багажа.

Как переходить с НДС 18 % на НДС 20 %: подробные разъяснения с примерами

В этой связи внесение изменений в договор в части изменения размера ставки НДС не требуется. Вместе с тем, стороны договора вправе уточнить порядок расчетов и стоимость реализуемых товаров (работ, услуг), передаваемых имущественных прав в связи с изменением налоговой ставки по НДС.

Также необходимо учитывать, что изменение налоговой ставки не изменяет для налогоплательщика порядок и момент определения налоговой базы по НДС.

Аванс получен в 2018, а отгрузка — в 2019

При получении до 01.01.2019 предоплаты в счет предстоящих поставок с 01.01.2019 исчисление НДС с аванса производится по ставке 18/118 %.При отгрузке с 01.01.2019 вышеуказанных товаров (работ, услуг) в счет поступившей ранее предоплаты, налогообложение НДС производится по ставке 20 %.

Вычеты сумм НДС, исчисленных по налоговой ставке в размере 18/118 % с предоплаты, полученной до 01.01.2019, производятся продавцом в 2019 году с даты отгрузки в размере налога, ранее исчисленного по налоговой ставке 18/118 %.

При этом суммы налога, принятые к вычету покупателем при перечислении аванса продавцу до 01.01.2019, подлежат восстановлению покупателем в размере налога, исчисленного исходя из ставки 18/118 %.

В случае, если до даты отгрузки покупатель дополнительно доплатит продавцу сумму НДС в размере 2-х процентных пунктов в связи с изменением ставки НДС, то ФНС России рекомендует руководствоваться следующим:

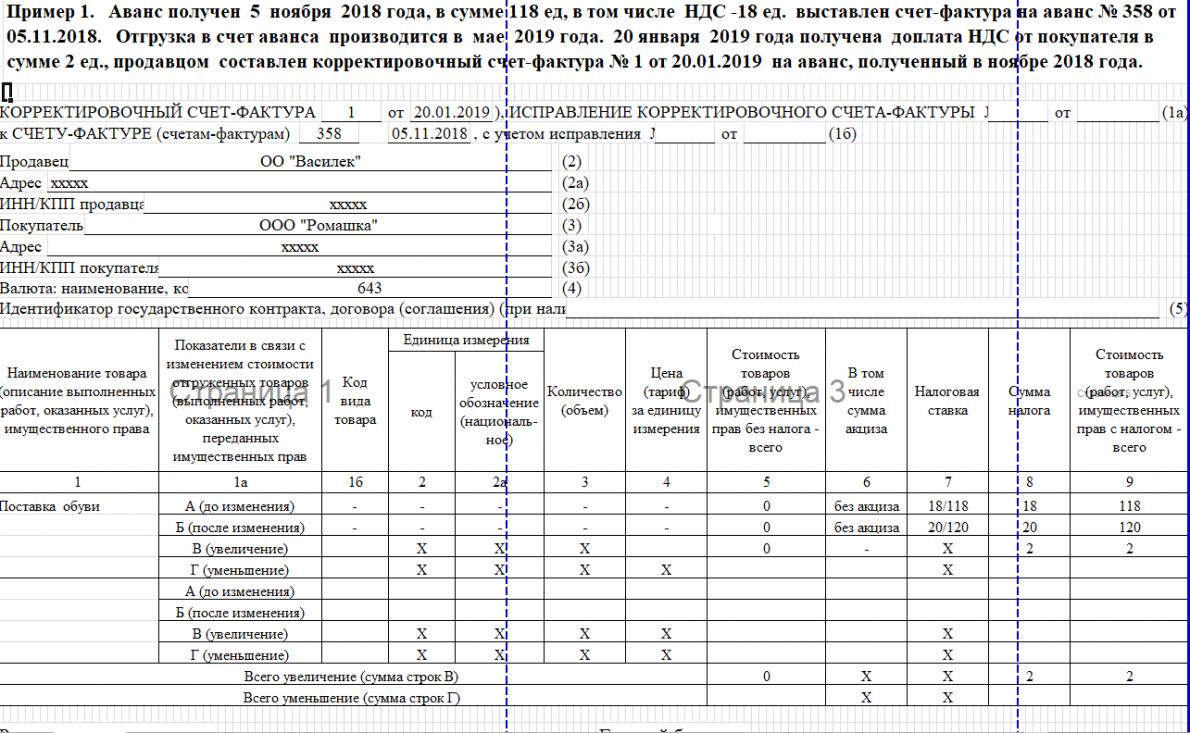

В случае, если доплата налога в размере 2-х процентных пунктов осуществляется покупателем с 01.01.2019, то такую доплату не следует рассматривать в качестве дополнительной оплаты стоимости, с которой необходимо исчислять НДС по ставке 20/120, а следует рассматривать в качестве доплаты суммы налога. В этой связи, продавцу при получении доплаты налога следуетвыставить корректировочный счет-фактуру на разницу между показателем суммы налога по счету-фактуре, составленному ранее с применением налоговой ставки в размере 18/118 процента, и показателем суммы налога, рассчитанной с учетом размера доплаты налога (пример 1).

В случае, если доплата НДС в размере 2-х процентных пунктов осуществляется с 01.01.2019 лицами, не являющимися плательщиками НДС, которым счета-фактуры не выставляются, то отражение в книге продаж сумм доплаты налога осуществляется на основании отдельногокорректировочного документа, содержащего суммарные (сводные) данные о всех случаях доплат налога, полученных продавцом от указанных лиц в течение календарного месяца (квартала) независимо от показаний ККТ. В случае, если доплата налога в размере 2-х процентных пунктов осуществляется покупателем до 31.12.2018 включительно, то в связи с отсутствием оснований в 2018 году рассматривать указанную доплату в качестве доплаты суммы НДС в размере 2-х процентных пунктов (поскольку действующая ставка НДС в 2018 году — 18 %), такую доплату следует рассматривать в качестве дополнительной оплаты стоимости, с которой необходимо исчислять НДС по ставке 18/118.

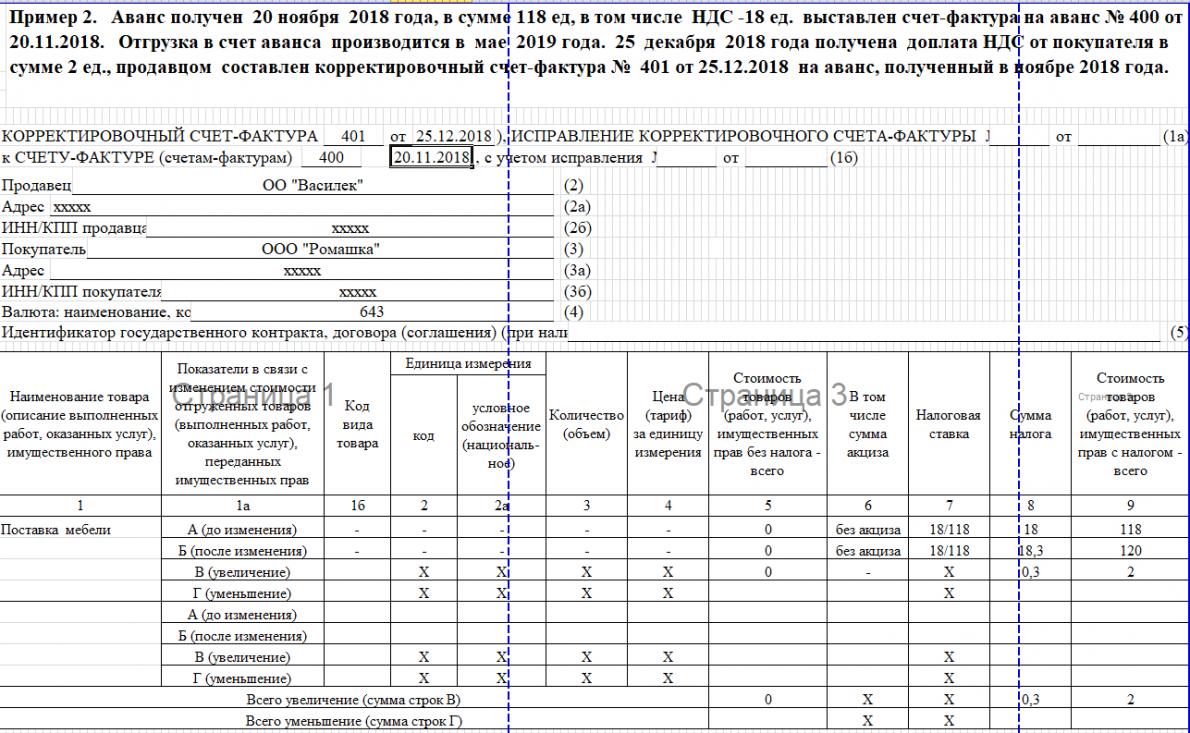

В этой связи, продавцу при получении доплаты налога возможно выставить корректировочный счет-фактуру на разницу между показателями счета-фактуры, составленного при получении предоплаты по ставки 18/118 %, и показателями после изменения стоимости товаров (работ, услуг), имущественных прав с применением налоговой ставки в размере 18/118 % (пример 2).

Таким образом, в указанных случаях, если продавцом получена доплата НДС в размере 2-х процентных пунктов, и, соответственно, выставлены корректировочные счета-фактуры, то при отгрузке товаров (работ, услуг), имущественных прав начиная с 01.01.2019 исчисление НДС производится по ставке 20 %, а сумма НДС, исчисленная на основании вышеуказанных корректировочных счетов-фактур, подлежит вычету с даты отгрузки указанных товаров (работ, услуг).

Налогоплательщик вправе также составить единый корректировочный счет-фактуру к двум и более счетам-фактурам, составленным этим налогоплательщиком ранее.

Разница между суммами налога, указанная в корректировочных счетах-фактурах, отражается по строке 070 в графе 5 налоговой декларации по НДС и подлежит учету при расчете общей суммы налога, исчисленной по итогам налогового периода. При этом по строке 070 в графе 3 налоговой декларации по НДС указывается цифра «0».

В случае, если до 01.01.2019 налогоплательщиком получена предоплата с учетом налога по ставке 20 %, то исчисление НДС с предоплаты производится по ставке в размере 18/118 %. В этом случае корректировочные счета-фактуры не составляются. При отгрузке указанных товаров (работ, услуг), имущественных прав начиная с 01.01.2019, исчисление НДС производится по ставке 20 %.

В 2019 меняется стоимость товаров, отгруженных ранее

В соответствии с пунктом 3 статьи 168 НК при изменении стоимости отгруженных товаров (работ, услуг), в том числе в случае изменения цены или уточнения количества, продавец выставляет покупателю корректировочный счет-фактуру.В том случае, если товары (работы, услуги) отгружены до 01.01.2019, то при изменении их стоимости в сторону увеличения или уменьшения с 01.01.2019, применяется налоговая ставка, действовавшая на дату отгрузки (передачи), в связи с чем в графе 7 корректировочного счета-фактуры указывается та налоговая ставка по НДС, которая была указана в графе 7 счета-фактуры, к которому составлен корректировочный счет-фактура.

Исправление счета-фактуры по отгрузкам до 2019

Исправления в счета-фактуры вносятся продавцом путем составления новых экземпляров счетов-фактур.В новом экземпляре счета-фактуры не допускается изменение показателей (номера и даты), указанных в строке 1 счета-фактуры, составленного до внесения в него исправлений, и заполняется строка 1а, где указывается порядковый номер исправления и дата исправления.

В связи с этим в случае внесения исправлений в счет-фактуру, выставленный при отгрузке товаров (работ, услуг) до 01.01.2019, в графе 7 исправленного счета-фактуры указывается ставка, действовавшая на дату отгрузки указанных товаров (работ, услуг) и отраженная в графе 7 счета-фактуры, выставленного при отгрузке.

Возврат товаров в 2019. Учет у продавца

В соответствии с пунктом 5 статьи 171 НК вычетам подлежат суммы налога, предъявленные продавцом покупателю и уплаченные продавцом в бюджет при реализации товаров, в случае возврата этих товаров (в том числе в течение действия гарантийного срока) продавцу или отказа от них.Согласно пункту 4 статьи 172 НК вычет НДС производятся в полном объеме после отражения в учете соответствующих операций по корректировке в связи с возвратом товаров или отказом от товаров, но не позднее 1 года с момента возврата или отказа.

На основании положений пункта 13 статьи 171 и пункта 10 статьи 172 НК при изменении стоимости отгруженных товаров в сторону уменьшения, в том числе в случае уменьшения количества отгруженных товаров, основанием для принятия к вычету НДС у продавца является выставленный продавцом корректировочный счет-фактура.

В связи с изложенным, при возврате с 01.01.2019 всей партии (либо части) товаров, как принятых, так и не принятых на учет покупателями рекомендуется продавцу выставлять корректировочные счета-фактуры на стоимость товаров, возвращенных покупателем, независимо от периода отгрузки товаров, то есть до 01.01.2019 или с указанной даты.

При этом, если в графе 7 счета-фактуры, к которому составлен корректировочный счет-фактура, указана налоговая ставка 18 %, то в графе 7 корректировочного счета-фактуры также указывается налоговая ставка 18 %.

При возврате с 01.01.2019 товаров, оплаченных лицами, не являющимися плательщиками НДС, которым счета-фактуры не выставляются, и отгруженных указанным лицам до 01.01.2019, в книге покупок регистрируется корректировочный документ, содержащий суммарные (сводные) данные по операциям возврата, совершенным в течение календарного месяца (квартала), независимо от показаний ККТ.

Возврат товаров в 2019. Учет у покупателя

Согласно подпункту 4 пункта 3 статьи 170 НК суммы налога, принятые к вычету налогоплательщиком по товарам (работам, услугам), подлежат восстановлению в случае изменения стоимости отгруженных товаров (работ, услуг) в сторону уменьшения, в том числе в случае уменьшения цены или уменьшения количества отгруженных товаров (работ, услуг).Учитывая изложенное, в случае, если покупатель принял к вычету предъявленные ему суммы налога по принятым им на учет товарам, то восстановление сумм НДС производится им на основании корректировочного счета-фактуры, полученного от продавца, независимо от периода отгрузки товаров, то есть до 01.01.2019 или с указанной даты.

Налоговые агенты при покупках у инофирм

Согласно положениям пунктов 1 и 2 статьи 161 НК при реализации налогоплательщиками — иностранными лицами, не состоящими на учете в налоговых органах, товаров (работ, услуг), местом реализации которых признается территория РФ, налоговая база определяется как сумма дохода от реализации этих товаров (работ, услуг) с учетом НДС, который исчисляется и уплачивается в бюджет налоговым агентом, приобретающим данные товары (работы, услуги) у иностранного лица.Уплата налога производится налоговыми агентами одновременно с выплатой (перечислением) денежных средств таким налогоплательщикам.

Таким образом, исчисление суммы налога налоговым агентом, указанным в пункте 2 статьи 161 НК, производится при оплате товаров (работ, услуг), т.е. либо в момент перечисления предоплаты, либо в момент оплаты принятых на учет товаров (работ, услуг).

При отгрузке товаров (работ, услуг) в счет оплаты, ранее перечисленной налоговым агентом, момент определения налоговой базы у такого налогового агента не возникает.

Учитывая изложенное, если оплата в счет предстоящих поставок товаров (работ, услуг), отгружаемых с 01.01.2019, перечислена иностранному лицу, не состоящему на учете в налоговых органах, до 01.01.2019, то исчисление НДС налоговым агентом производится на дату перечисления указанной оплаты с применением налоговой ставки 18/118 %. При отгрузке указанных товаров (работ, услуг) в счет перечисленной ранее оплаты исчисление НДС налоговым агентом не производится.

Если оплата за товары (работы, услуги), отгруженные до 01.01.2019, производится налоговым агентом с 01.01.2019, то учитывая, что налоговая ставка по НДС в размере 20 % применяется в отношении товаров (работ, услуг), отгруженных начиная с 1 января 2019 года, исчисление НДС производится налоговым агентом с применением налоговой ставки 18/118 %.

Аналогичный порядок исчисления НДС производится налоговым агентом, указанным в пункте 3 статьи 161 НК.

Электронные услуги инофирм

Согласно пункту 3 статьи 174.2 НК иностранные организации, оказывающие услуги в электронной форме, указанные в пункте 1 данной статьи, местом реализации которых признается территория РФ, производят исчисление и уплату налога, если обязанность по уплате налога в отношении операций по реализации указанных услуг не возложена на налогового агента, то есть иностранную организацию-посредника, осуществляющую предпринимательскую деятельность с участием в расчетах непосредственно с покупателями услуг на основании договоров поручения, договоров комиссии, агентских договоров или иных аналогичных договоров с иностранными организациями. Вышеуказанная норма вступает в силу с 1 января 2019 года.Таким образом, при оказании начиная с 1 января 2019 года иностранными организациями услуг в электронной форме, указанных в пункте 1 статьи 174.2 НК, местом реализации которых признается территория РФ, обязанность по исчислению и уплате НДС в бюджет возлагается на иностранную организацию, независимо от того, кто является покупателем этих услуг, физическое или юридическое лицо.

В соответствии с пунктом 2 статьи 174.2 НК при оказании иностранными организациями ряда услуг в электронной форме, местом реализации которых признается территория РФ, налоговая база определяется как стоимость услуг с учетом суммы налога, исчисленная исходя из фактических цен их реализации. При этом моментом определения налоговой базы является последний день налогового периода, в котором поступила оплата (частичная оплата) таких услуг.

На основании пункта 5 статьи 174.2 НК сумма налога исчисляется иностранными организациями, подлежащими постановке на учет в налоговых органах в соответствии с пунктом 4.6 статьи 83 НК, и определяется как соответствующая расчетной налоговой ставке в размере 16,67 % процентная доля налоговой базы.

Учитывая изложенное, в случае, если при оказании иностранными организациями услуг в электронной форме оплата (частичная оплата) за эти услуги поступила начиная с 01.01.2019, то налогообложение таких услуг производится иностранными организациями с учетом следующих особенностей:

- если услуги в электронной форме оказаны до 01.01.2019, то исчисление НДС производится по расчетной налоговой ставке в размере 15,25 %.

- если услуги в электронной форме оказаны начиная с 01.01.2019, то исчисление НДС производится по расчетной налоговой ставке в размере 16,67 %.

Как избежать ошибок при переходе на 20%-ную ставку НДС

С 1 января 2019 года при реализации товаров, работ, услуг, имущественных прав, указанных в пункте 3 статьи 164 НК РФ, применяется ставка по НДС 20%. Соответствующие изменения в пункте 3 статьи 164 НК РФ внесены подпункт «в» пункта 3 статьи 1 Федерального закона от 03.08.2018 N303-ФЗ (далее — Закон 303-ФЗ). При этом ставка НДС 20% применяется по отгруженным или переданным с 01.01.2019 года товарам, работам, услугам и имущественным правам. Это прописано в пункте 4 статьи 5 Закона 303-ФЗ.

Закон 303-ФЗ каких-либо переходных положений для договоров, заключенных до 01.01.2019, не содержит. Поэтому при отгрузке в 2019 году по договорам, заключенным до 01.01.2019, надо применять ставку НДС 20%. При этом ставка НДС, указанная в таком договоре, значения не имеет. Ведь пунктом 1 статьи 168 НК РФ закон обязывает продавца дополнительно к цене отгружаемых начиная с 01.01.2019 товаров, работ, услуг и передаваемых имущественных прав предъявить к оплате покупателю сумму налога, исчисленную по налоговой ставке в размере 20%.

По поводу применения налоговой ставки по НДС налогоплательщиком есть позиция КС РФ, которая отражена в определении от 15.05.2007 № 372-О-П. КС РФ указал, что налогоплательщик не может произвольно менять налоговую ставку по НДС или отказаться от его применения, так как налоговая ставка является обязательным элементом налогообложения.

Поэтому Минфин РФ в письме ФНС России от 23.10.2018 N СД4—3/20667@ разъясняет, что изменение ставки НДС не требует внесения изменений в договор с целью изменения размера ставки НДС. Но стороны по обоюдному согласию могут внести изменения в договор в части уточнения размера ставки НДС с 01.01.2019.

Также следует иметь ввиду, что изменение ставки НДС не меняет момент и порядок определения налоговой базы. Налоговая база по НДС, как и прежде, определяется на дату получения аванса, а также на дату отгрузки товаров, работ, услуг и имущественных прав.

Аванс в 2018 году и доплата покупателем 2% НДС

По причине увеличения с 1 января 2019 года ставки НДС у многих налогоплательщиков НДС сложилась ситуация, когда за отгружаемые в 2019 году товары, работы, услуги и имущественные права получен аванс в 2018 году. Продавец обязан был исчислить НДС с сумм аванса НДС по расчетной ставке 18/118%, как этого требует пункт 4 статьи 164 НК РФ. Однако при отгрузке в 2019 году продавец уже обязан применить ставку НДС 20% согласно пункту 3 статьи 164 НК РФ.Исчисленный же с аванса НДС продавец принимает к вычету с даты отгрузки соответствующих товаров, выполнения работ, оказания услуг, передачи имущественных прав в размере ранее исчисленного с засчитываемого аванса НДС (п. 8 ст. 171, п. 6 ст. 172 НК РФ). Так как при получении аванса НДС уплачен по расчетной ставке 18/118%, то и зачету у продавца подлежит именно эта сумма.

Что касается покупателя, то при наличии в заключенном договоре условия об оплате аванса покупатель принимает к вычету НДС с аванса по счету-фактуре на аванс продавца в соответствии с положениями пункта 12 статьи 171 и пункта 9 статьи 172 НК РФ. Счет-фактуру продавец выставил с расчетной ставкой 18/118%, следовательно, и восстанавливать НДС с аванса после получения счета-фактуры на отгрузку в 2019 году по ставке 20% покупатель должен в размере ранее принятой к вычету суммы НДС — исходя из налоговой ставки 18/118%.

Доплата покупателем 2% НДС

Может сложится ситуация, когда покупатель уже в 2019 году доплатил аванс в размере разницы в ставках НДС 18% и 20%, то есть 2%. Так как это вроде аванс, то продавцу надо начислить с него НДС. Но ФНС разъясняет по-другому (письмо от 23.10.2018 N СД4—3/20667@). Так как это доплата именно налога в 2019 году, то его не следует рассматривать в качестве дополнительной оплаты стоимости, с которой необходимо исчислять НДС по ставке 20/120.Поэтому в таком случае ФНС рекомендует выставить корректировочный счет-фактуру на разницу между показателем суммы налога по счету-фактуре, составленному ранее с применением налоговой ставки в размере 18/118%, и показателем суммы налога, рассчитанной с учетом размера доплаты налога. В этом случае корректировочная счет-фактура будет выглядеть следующим образом:

Доплатить в 2019 году НДС 2% могут и неплательщики НДС, и налогоплательщики, освобожденные от НДС, которым счета-фактуры не выставляются. В этом случае продавец в книге продаж отражает суммы доплаченного НДС на основании отдельного корректировочного документа. При этом такой документ можно составить за месяц или квартал и отразить в нем все доплаты налога от неплательщиков НДС и налогоплательщиков, освобожденных от НДС, за соответствующий период.

Иная ситуация складывается, когда НДС 2% покупатель доплатил еще в 2018 году. В этом случае это не признается доплатой налога, так как налог еще 18%. Поэтому с суммы такой доплаты надо исчислить в 2018 году НДС по расчетной ставке 18/118%.Так как произошло изменение цены, то продавец должен был выставить корректировочный счет-фактуру на разницу между показателями счета-фактуры, составленного контрагентами при получении аванса по расчетной ставке в размере 18/118%, и показателями после изменения стоимости товаров (работ, услуг), имущественных прав с применением расчетной ставки в размере 18/118%.

В этом случае корректировочная счет-фактура будет выглядеть как показано в таблице:

Разница, отраженная в корректировочных счетах-фактурах между суммами налога указывается в строке 070 в графе 5 декларации по НДС, в графе 3 этой строки указывается цифра «0».

Указанная разница включается в общую сумму налога за налоговый период. Если же покупатель в прошедшем 2018 году перечислил аванс уже с учетом повышения ставки НДС до 20% в 2019 году, то в этом случае корректировочные счта-фактуры не составляются.

Изменение стоимости товаров, отгруженных в 2018 году

Бывает, что после отгрузки товаров, работ, услуг, переданных имущественных прав продавец с покупателем договариваются об изменения цены. В этом случае продавец должен выставить покупателю корректировочный счет-фактуру не позднее пяти календарных дней со дня составления документа, подтверждающего согласие (факт уведомления) покупателя на изменение стоимости отгруженных товаров. Такое требование установлено пунктом 3 статьи 168 НК РФ.В таком корректировочном счете-фактуре в числе прочих показателей указывается налоговая ставка и сумма налога, определяемая до и после изменения стоимости отгруженных товаров, работ, услуг, переданных имущественных прав. Так как отгрузка произошла в 2018 году, когда ставка НДС была 18%, то при изменении стоимости отгруженных товаров, работ, услуг, переданных имущественных прав в 2019 году в графе 7 корректировочного счета-фактуры указывается ставка НДС 18%, то есть та же самая ставка НДС, которая была указана в графе 7 счета-фактуры, к которому составлен корректировочный счет-фактура.

Исправление счет-фактуры на отгрузку от 2018 года в 2019 году

А что делать, если ранее допущена ошибка и обнаружена в 2019 году? По правилам пункта 7 Правил заполнения счетов-фактур, утвержденных постановлением Правительства РФ от 26.12.2011 № 1137, исправление счета-фактуры производится путем составления нового экземпляра счета-фактуры. В нем не допускается только исправление строки 1. Порядковый номер и дата исправления указывается в строке 1а.При необходимости исправления такого счета-фактуры, выписанного в 2018 году и ранее уже в 2019 году, в графе 7 указывается ставка НДС 18%, то есть та ставка НДС, которая была на дату отгрузки товаров работ, услуг, переданных имущественных прав.

Возврат товара, отгруженного до 2019 года

В договоре может быть предусмотрено, что не реализованный к определенному сроку товар возвращается продавцу. Возникает вопрос, как это сделать с учетом изменений ставки НДС? Ведь при возврате товара продавец имеет право на вычет уплаченного по таким товарам суммам НДС.Для этого продавцу надо отразить его в учете операций по корректировке в связи с возвратом товаров или отказом от товаров. К вычету такой НДС можно заявить только в течение в одного года с момента возврата товара или отказа от него. При этом, в случае уменьшения количества отгруженных товаров основанием для принятия к вычету НДС у продавца является выставленный продавцом корректировочный счет-фактура. Поэтому ФНС России во всех случаях возврата товаров с 01.01.2019, независимо от принятия на учет товаров покупателем, продавцу рекомендуется выставлять корректировочные счета-фактуры на стоимость возращенных покупателем товаров.

Ставка НДС в корректировочной счете-фактуре указывается та же, что и в счет-фактуре на отгрузку. Такого же порядка рекомендуется придерживаться и в отношении возврата товара по отгрузкам, совершенным в 2019 году. А покупателю остается только восстановить принятый к вычету НДС на основании корректировочного счета-фактуры, полученного от продавца. Обязанность по восстановлению НДС, ранее принятого к вычету по возвращенным товарам, не зависит от периода отгрузки товаров.Как быть, если товары куплены у иностранной организации, которая не состоит в учете в налоговом органе в РФ, а место реализации признается территория РФ? В этом случае уплата налога производится налоговым агентом одновременно с выплатой денежных средств таким налогоплательщикам. При этом в момент отгрузки налоговая база не определяется. В связи с чем, если по отгруженным в 2019 году товарам оплата перечислена в 2018 году и ранее, то налоговый агент на дату оплаты в 2018 году должен был исчислить и уплатить в бюджет по расчетной ставке 18/118%. А при отгрузке в 2019 году пересчет НДС не производится.

Расчетная ставка 18//118% применяется и при оплате иностранному налогоплательщику в 2019 году за товары, отгруженные до 01.01.2019, ведь новая ставка НСД 20% применяется по отгруженным с 01.01.2019 товарам, выполненных работам и оказанным услугам.

Такой же порядок расчета НДС налоговыми агентами применяется при аренде федерального имущества, имущества субъектов Российской Федерации и муниципального имущества.

Иностранные организации оказывающие электронные услуги на территории РФ, с 01.01.2019 года сами платят НДС, если это не является обязанностью налогового агента. С 01.01.2019 года расчетная ставка НДС по таким услугам составляет 16,67%, а до 1 января 2019 года — 15,25%. Иностранная организация, оказывающая электронные услуги, при получении оплаты в 2019 году должна применять расчетную ставку НДС 15,25%, если электронная услуга оказана до 01.01.2019 года. Новая ставка НДС применяется только по отгрузкам 2019 года.