Срок окупаемости инвестиционного проекта — Энциклопедия по экономике

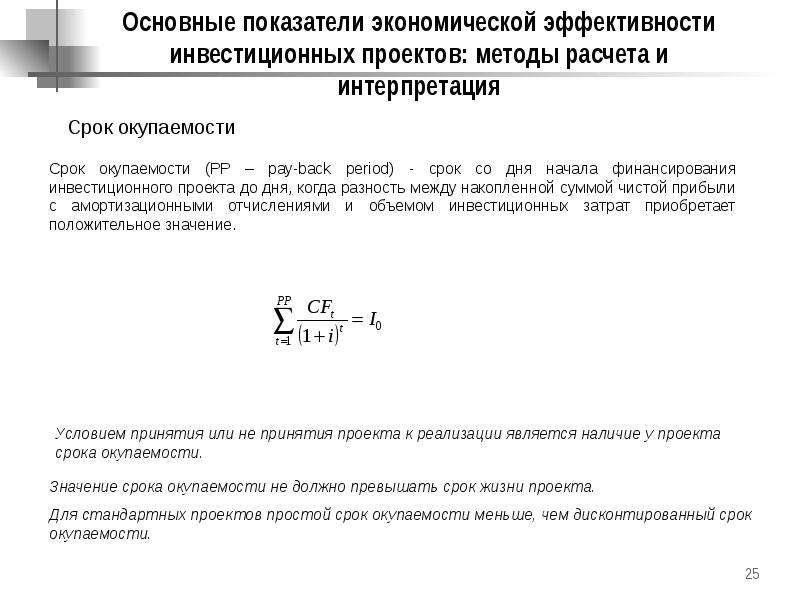

Черная металлургия — это капиталоемкая отрасль экономики, имеющая большую продолжительность инвестиционных циклов и столь же большую продолжительность сроков окупаемости инвестиционных проектов. Поэтому черная металлургия характеризуется большой инерционностью своего развития. [c.65]Срок окупаемости инвестиционного проекта — это срок со дня начала его финансирования до дня, когда разность между накопленной прибылью, амортизационными отчислениями и объемом инвестиционных затрат получает положительное значение. [c.218]

Таким образом, с помощью метода чистой текущей стоимости (чистого приведенного эффекта) можно довольно реально оценить доходность проектов. Этот метод используется в качестве основного при анализе эффективности инвестиционной деятельности. Хотя это не исключает возможности применения и других методов. В частности, если инвестиции сопряжены с высокой степенью риска, инвесторы заинтересованы не столько в прибыльности проекта, сколько в том, чтобы инвестиции как можно быстрее окупили себя.

Срок окупаемости инвестиционного проекта в целом (затраты за счет всех источников финансирования) равен периоду времени от начала его финансирования до момента, когда объем инвестиций сравняется с суммарным объемом амортизации и чистой прибыли. [c.694]

В целях отбора наиболее эффективных проектов необходимо учитывать, что срок окупаемости инвестиционного проекта, как правило, не должен превышать двух лет с момента получения средств федерального бюджета на возвратной и платной основе. [c.406]

Определим срок окупаемости инвестиционного проекта для случая, [c.262]

Срок окупаемости инвестиционного проекта — срок [c.198]

В целях отбора наиболее эффективных коммерческих проектов необходимо учитывать, что срок окупаемости инвестиционного проекта не должен превышать 2 лет с начала реализации проекта по данному бизнес-плану. [c.163]

[c.163]

Критерий целесообразности реализации инвестиционного проекта определяется тем, что длительность срока окупаемости инвестиционного проекта оказывается меньшей в сравнении с экономически оправданным сроком его окупаемости. [c.57]

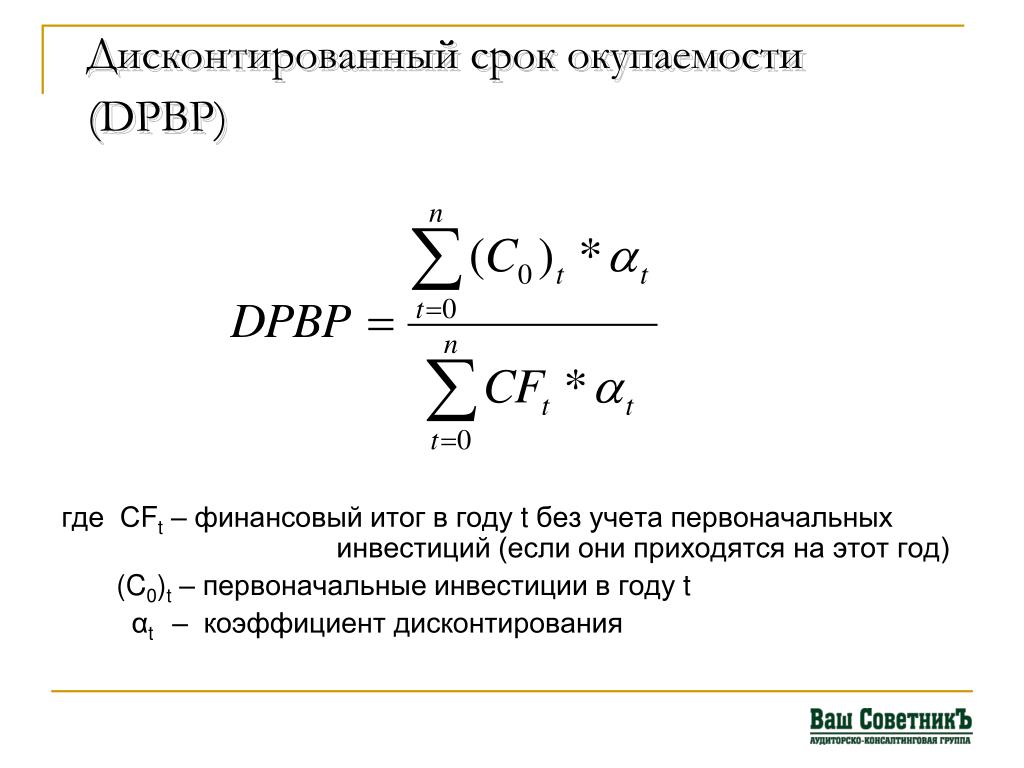

Срок окупаемости инвестиционного проекта может быть определен по формулам 2.1 или 2.2 [c.57]

По нашему мнению, изложенный подход к определению главного критериального показателя — экономически оправданного срока окупаемости инвестиционного проекта — может привести к реализации не самых эффективных из множества инвестиционных проектов —-—>., [c.62]

Приемлемым сроком окупаемости инвестиционного. проекта допускается не более 1,5 года (см. обоснование — разд. 9). [c.124]

Срок окупаемости инвестиционного проекта (fOK) определяется годом, начиная с которого разность капитальных вложений и суммарной чистой прибыли и амортизационных отчислений за все предшествующие годы будет отрицательна или равна нулю.

[c.

Срок окупаемости инвестиционного проекта — временной лаг со дня начала финансирования реального проекта до дня, когда разность между полученной суммой чистой прибыли вместе с амортизационными отчислениями и объемом капитальных вложений приобретает положительное значение. [c.11]

Так, согласно тексту Закона В случае, если вступают в силу новые федеральные законы и иные нормативные правовые акты Российской Федерации, изменяющие размеры ввозных таможенных пошлин , федеральных налогов и взносов в государственные внебюджетные фонды (за исключением взносов в Пенсионный фонд Российской Федерации), которые приводят к увеличению совокупной налоговой нагрузки на деятельность инвестора по реализации приоритетного инвестиционного проекта на территории Российской Федерации по сравнению с совокупной налоговой нагрузкой , действовавшими в соответствии с федеральными законами и иными нормативными правовыми актами Российской Федерации на день начала финансирования приоритетного инвестиционного проекта, то такие новые федеральные законы и иные нормативные акты Российской Федерации, а также изменения и дополнения, вносимые в действующие федеральные законы и иные нормативные правовые акты Российской Федерации, не применяются в течение сроков, указанных в пункте 3 настоящей статьи .

Гарантии от неблагоприятного изменения для иностранного инвестора, осуществляющего инвестиционный проект, сохраняются в течение срока окупаемости инвестиционного проекта, но не более семи лет со дня начала финансирования указанного проекта за счет иностранных инвестиций. Дифференциация сроков окупаемости инвестиционных проектов в зависимости от их видов определяется в порядке, установленном Правительством РФ. [c.332]

Предпринимателю также очень важно знать, когда, в какой срок он полностью окупит вложенный в дело капитал. Для этого нередко используют график расчета срока окупаемости инвестиционного проекта (рис. 4.3).

[c.81]

Для этого нередко используют график расчета срока окупаемости инвестиционного проекта (рис. 4.3).

[c.81]

Недостатком данного показателя является то, что он не учитывает чистые денежные потоки, которые формируются после срока окупаемости инвестиционного проекта. [c.264]

СРОК ОКУПАЕМОСТИ ИНВЕСТИЦИОННОГО ПРОЕКТА — термин, определенный в ст. 2 Закона № 160-ФЗ. Термин означает срок со дня начала финансирования инвестиционного проекта с использованием прямой иностранной инвестиции до дня, когда разность между накопленной суммой чистой прибыли с амортизационными отчислениями и объемом инвестиционных затрат коммерческой организации с иностранными инвестициями, или филиала иностранного юридического лица, или арендодателя по договору финансовой аренды (лизинга) приобретет положительное значение.

На прибыльность и срок окупаемости инвестиционных проектов оказывает влияние общая низкая эффективность хозяйственной деятельности в условиях Сибири (продолжительный отопительный сезон, высокие транспортные тарифы на фоне удаленности от основных рынков сбыта). [c.152]

Срок окупаемости инвестиционного проекта 4.2 Чистый приведённый доход инвестиционного проекта 4.2 Риск 9.3, 10.1, 11.1 Средний ожидаемый доход 10.4 Средний ожидаемый риск 10.4 [c.168]

Вычисление срока окупаемости инвестиционного проекта, [c.860]

Срок окупаемости инвестиционного проекта рассчитывается i учетом фактора времени путем деления суммы инвестиций на раз мер ежегодной прибыли от проекта. [c.242]

МЕТОДЫ ОЦЕНКИ ЭФФЕКТИВНОСТИ ИНВЕСТИЦИОННЫХ ПРОЕКТОВ — способы определения целесообразности долгосрочного вложения капитала (инвестиций) в различные объекты (отрасли) с целью оценки перспектив их прибыльности и окупаемости. Инвестиционные проекты, включая предложения по разработке новой продукции, должны подвергаться постоянному и детальному анализу с точки зрения конечных результатов.

Выбор временных параметров оценки проекта зависит от характера проекта, продолжительности его инвестиционной фазы и предполагаемого срока окупаемости. Для проектов с продолжительностью инвестиционной фазы менее года целесообразно использовать месячную разбивку горизонта планирования. Для проектов с длительной инвестиционной фазой период может составлять месяц, квартал, полугодие и год. [c.114]

Срок окупаемости собственных средств предприятия, направляемы на финансирование инвестиционного проекта, равен периоду от начала предоставления средств до момента, когда объем собственных средств сравняется с накопленной суммой аморпппации ч остатка прибыла (после уплаты налогов, погашении кредитов, выплат процентов по ссудам, дивидендов по акциям). Срок окупаемости инвестиционного проекта в целом (lampam ш счет всех источников финансирования равен периоду от начала его финансирования до момента, когда объем инвестиций сравняется с суммарным объемом амортизационных отчислений и чистой прибыли.

[c.216]

Срок окупаемости инвестиционного проекта в целом (lampam ш счет всех источников финансирования равен периоду от начала его финансирования до момента, когда объем инвестиций сравняется с суммарным объемом амортизационных отчислений и чистой прибыли.

[c.216]

В третьих, еще один и, пожалуй, главный недостаток метода оценки эффективности инвестиционных проектов, исходя из срока их окупаемости состоит в субъективности подхода руководителей фирм или инвесторов к определению экономически оправданного периода окупаемости, инвестиционного проекта. Один из инвесторов может потребовать установить экономически оправданный срок окупаемости инвестиционного проекта в пять лет другой — сочтет целесообразным выделить финансовые ресурсы на реализацию инвестиционного проекта лишь в том случае, если срок его окупаемостйНне превысит трех лет. [c.62]

Продолжительность первого этапа в приведенной выше периодизации хорошо коррелируется со сроками окупаемости инвестиционных проектов, имеющих нормальный уровень внутренней нормы

[c. 117]

117]

В соответствии с Федеральным законом РФ № 39-ФЗ от 25.02.1999 г. )б инвестиционной деятельности в Российской Федерации, осуществля-юй в форме капитальных вложений срок окупаемости инвестиционно-проекта — срок со дня начала финансирования инвестиционного проек- [c.185]

Надежность оценки эффективности проекта напрямую завц г обоснованности выбора коэффициента дисконтирования, опр яющего относительную ценность денежных потоков, приходящг а разные периоды времени. Это тем более важно, что исследован эказывают высокую чувствительность к выбранному проценту актирования таких показателей, как чистая текущая стоимость прей ста (NPV), индекс рентабельности инвестиций (РГ), дисконтирован, ый срок окупаемости инвестиционного проекта. [c.221]

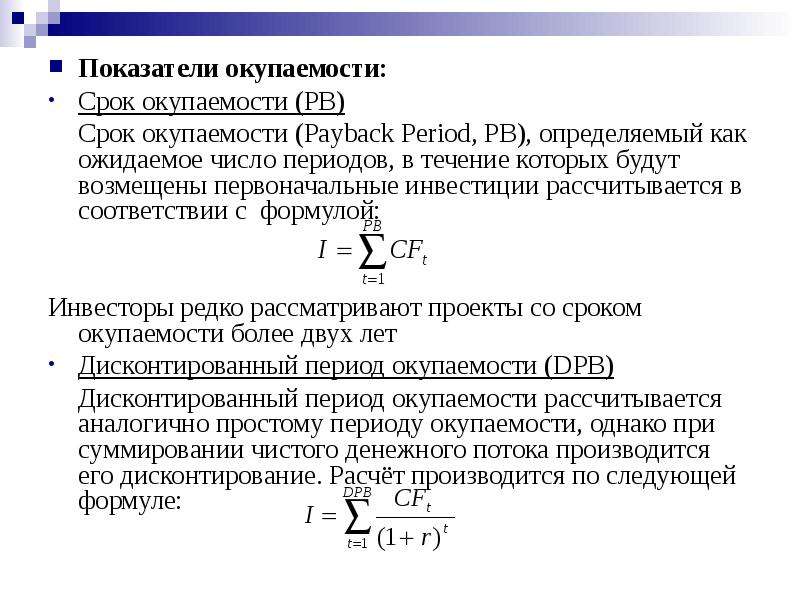

Срок окупаемости (Payba k Period, PP), определяемый как ожидаемое чи ело лет, в течение которых будут возмещены изначально сделанные инвестиции, был первым формализованным критерием, который использовался для оценки инвестиционных проектов. По данным нашего примера срок окупаемости для проекта S равен 2]/з года, а для проекта L — 3 /3 года.2

[c.211]

По данным нашего примера срок окупаемости для проекта S равен 2]/з года, а для проекта L — 3 /3 года.2

[c.211]

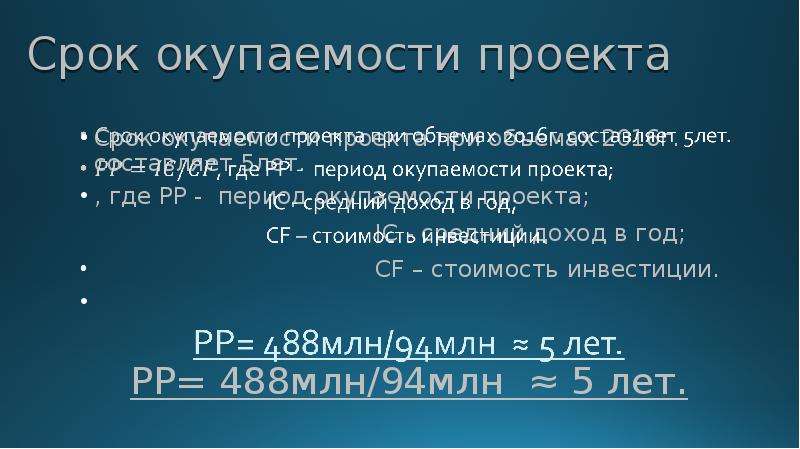

Как рассчитать срок окупаемости проекта

Рубрика «Экономика — это просто»

Как рассчитать срок окупаемости проекта

Прежде чем вложить деньги в интересующий вас проект, необходимо оценить его экономическую эффективность, то есть проанализировать, насколько выгодным данный проект может оказаться и в какие сроки окупится вложенная в него сумма.

Прежде всего инвесторов интересует именно срок окупаемости проекта, проще говоря, количество лет или месяцев, которое необходимо для полного возмещения вложенной в проект суммы.

Оценить экономическую эффективность и просчитать срок окупаемости инвестиционного проекта можно с помощью многих способов, как традиционных, известных и практикуемых на протяжении многих лет, так и новаторских.

В этой статье мы рассмотрим наиболее простые и эффективные способы, благодаря которым вы сможете вычислить насколько эффективным или же неэффективным станет ваш предполагаемый проект.

Что такое срок окупаемости инвестиционного проекта

Срок окупаемости проекта, о котором пойдет речь в данной статье, – это минимальный срок, в течение которого предполагается полный возврат денежных средств за счет прибыли, которая поступает в процессе действия того или иного проекта.

По завершению этого срока денежные средства, которые поступают в процессе реализации проекта, будут составлять чистую прибыль.

Таким образом, рассчитав срок окупаемости вы можете легко вычислить, когда ваш проект окупится и будет приносить вам прибыль без затрат.

Чтобы узнать эту, несомненно важную для каждого инвестора, информацию, вы можете воспользоваться составленной для этих целей формулой.

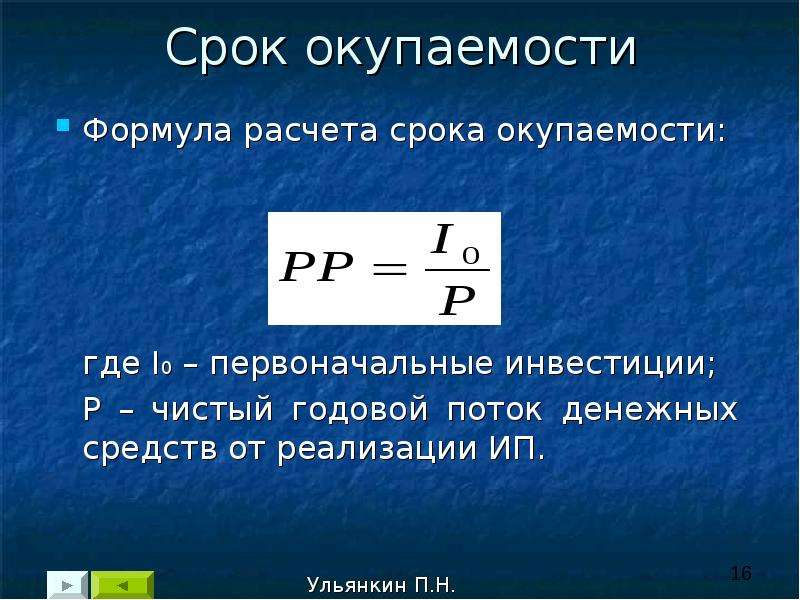

Как рассчитать срок окупаемости проекта с помощью формулы

Произвести расчет периода окупаемости вашего проекта вы можете легко с помощью формулы:

A = B / C,

где A – показатель окупаемости проекта;

B – размер вложенной в проект суммы;

C – чистая годовая прибыль от реализации проекта.

Как мы видим, с помощью несложным математический подсчетов вы получите конкретный срок, который будет необходим для возврата вложенных вами средств в проект.

Важно учитывать то, что эта формула расчета работает только при выполнении следующих требований, а именно:

·Во все инвестиционные дела вложения должны осуществляться однократно;

·Все дела, в которые были вложены денежные средства, должны иметь одинаковый период экономического существования;

·После инвестирования денежных средств каждый год инвестор будет получать одинаковые денежные суммы в течение всего периода функционирования инвестиционного проекта.

Преимущества и недостатки расчета срока окупаемости по формуле

Главные преимущества расчета периода окупаемости по формуле – это простота и наглядность, а также возможность классифицировать различные инвестиционные проекты исходя из данного показателя.

Можно сказать, что мы вооружены инструментом, который позволяет нам с легкостью оценить риск, который предполагает вложение денежных средств определенный проект. Здесь присутствует обратная зависимость: чем короче период окупаемости инвестиционных средств, тем меньше риск. И напротив, чем дольше длится срок возврата вложенных средств, тем выше инвестиционный риск.

Стоит заметить, что данная формула не является идеальной, поэтому срок окупаемости, рассчитанный по этой формуле будет иметь ряд недостатков, а именно:

·После завершения рассчитанного периода окупаемости денежные средства еще могут поступать;

·Во время функционирования инвестиционного проекта могут поступать различные суммы денег;

·Ценность денежных средств имеет свойство меняться с течением времени.

Впрочем, последний недостаток не является очень существенным, поскольку его можно легко избежать обратившись к другим методам, которые используют коэффициенты дисконтирования.

Пример расчета срока окупаемости инвестиционного проекта

Чтобы лучше разобраться в данной формуле мы приведем несколько наглядных примеров ее использования.

Говоря о низкодоходных инвестиционных проектах, мы можем привести пример сдачи в аренду квартиры, комнаты или дома.

Допустим, вы вложили деньги в недвижимость и приобрели дом за 100 тыс. долларов для того, чтобы сдавать его в аренду.

Вы рассчитываете получать каждый месяц 600 долларов за аренду.

Каким же будет срок окупаемости такого проекта?

Рассчитать это очень просто, обратившись к нашей формуле.

B =100 000 $ / C = 600 $ / мес. (7200 $ / год),

следовательно

A = 100 000 / 7200 = 14 лет.

То есть, через 14 лет вы полностью возвратите вложенные средства и начнете получать чистую прибыль.

Высокодоходные инвестиции, конечно же, будут иметь гораздо меньший показатель окупаемости. Можете придумать свой пример и рассчитать период его окупаемости, для того чтобы попрактиковаться в этих необходимых для опытного инвестора расчетах.

Этот навык станет для вас очень полезным, и в дальнейшем, инвестируя деньги в любой проект, вы легко сможете оценить его риск и рассчитать срок, по истечению которого вы будете получать чистую прибыль.

Источник: http://finrussia.ru/news/show/kak-rasschitat-srok-okupaemosti-proekta

Срок окупаемости инвестиций — Экономика (Кушнир И.В.)

Срок окупаемости инвестиций (в зарубежной практике — Payback Period, РР) — один из главных показателей, который характеризует эффективность инвестиций. Чем меньше срок окупаемости инвестиций, тем выгоднее инвестиционный проект. При рассмотрении инвестиционных альтернатив инвестору выгоднее как можно раньше вернуть вложенные средства и начать получать инвестиционную прибыль.

Срок окупаемости инвестиций — это время возврата вложенного капитала, после чего инвестор начинает получать прибыль. Это время, когда вложенные инвестиции становятся равны полученным доходам от этих инвестиций. После срока окупаемости инвестиций доходы от инвестиций превышают размер инвестиций, образуя прибыль для инвестора.

Законодательное определение срока окупаемости инвестиций

В соответствии со статьей 2 Закона РФ «Об иностранных инвестициях в Российской Федерации»:

срок окупаемости инвестиционного проекта — срок со дня начала финансирования инвестиционного проекта с использованием прямой иностранной инвестиции до дня, когда разность между накопленной суммой чистой прибыли с амортизационными отчислениями и объемом инвестиционных затрат коммерческой организации с иностранными инвестициями, или филиала иностранного юридического лица, или арендодателя по договору финансовой аренды (лизинга) приобретет положительное значение.

Исходя из Закона срок окупаемости инвестиций достигается, когда:

(чистая прибыль + амортизационные отчисления) — инвестиционные затраты > 0.

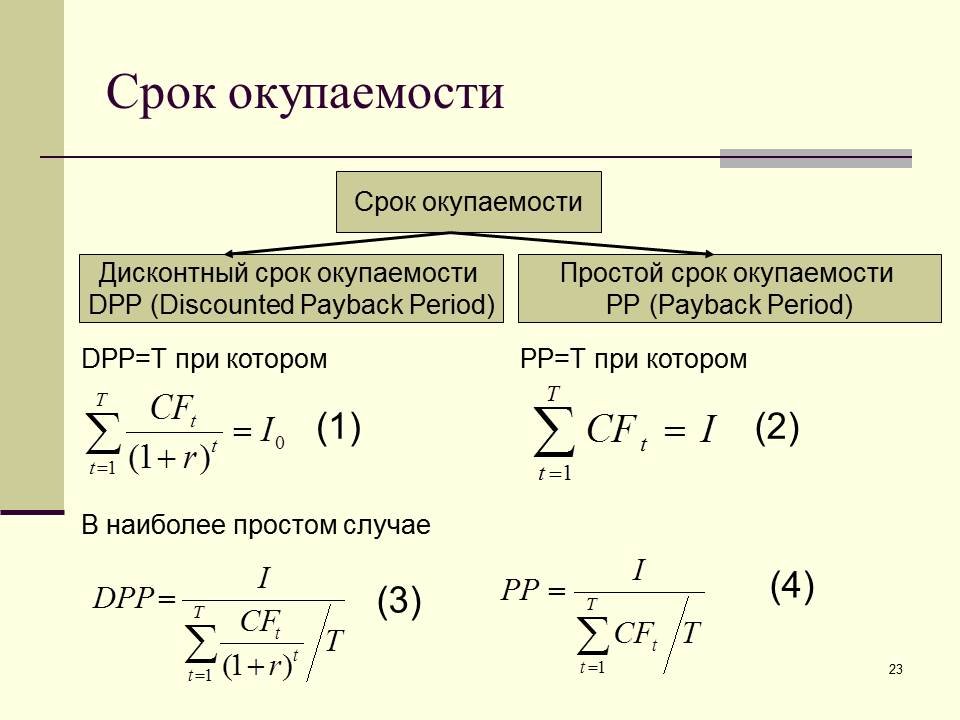

В соответствии с Методическими рекомендациями по оценке эффективности инвестиционных проектов от 21 июня 1999 г. N ВК 477 сроком окупаемости («простым» сроком окупаемости, payback period) называется продолжительность периода от начального момента до момента окупаемости. Начальный момент указывается в задании на проектирование (обычно это начало нулевого шага или начало операционной деятельности). Моментом окупаемости называется тот наиболее ранний момент времени в расчетном периоде, после которого текущий чистый доход становится и в дальнейшем остается неотрицательным.

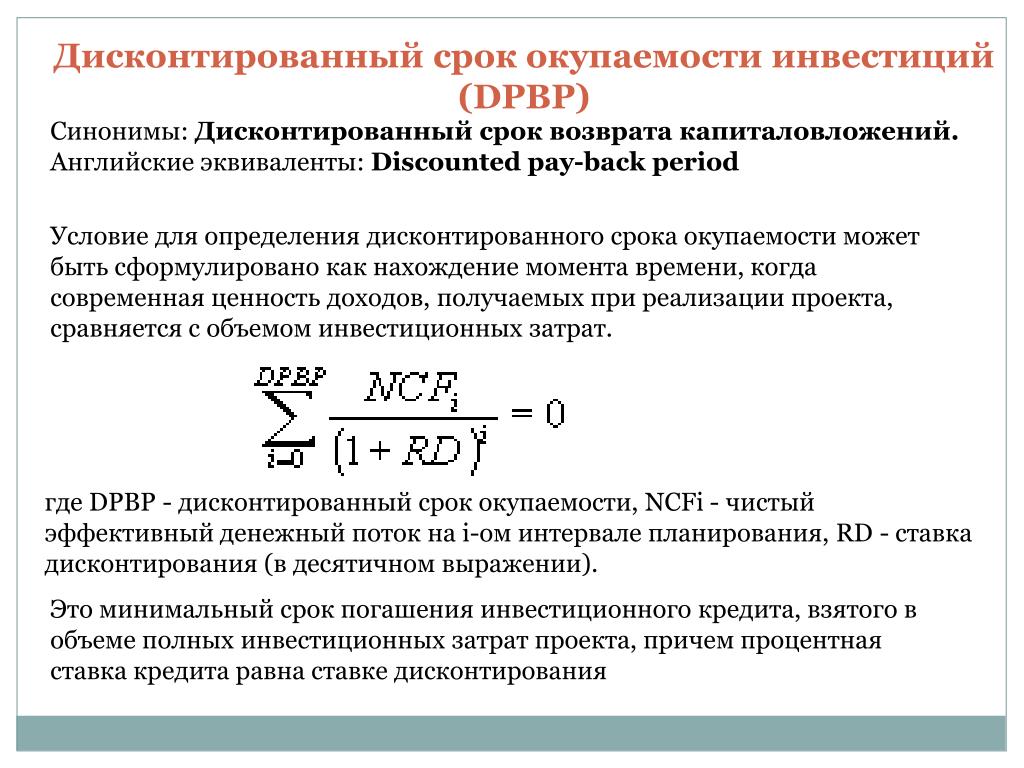

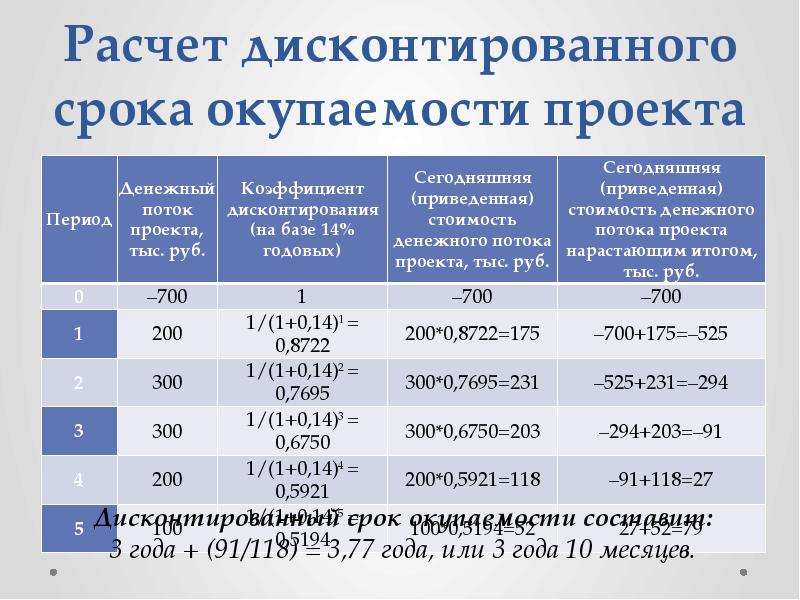

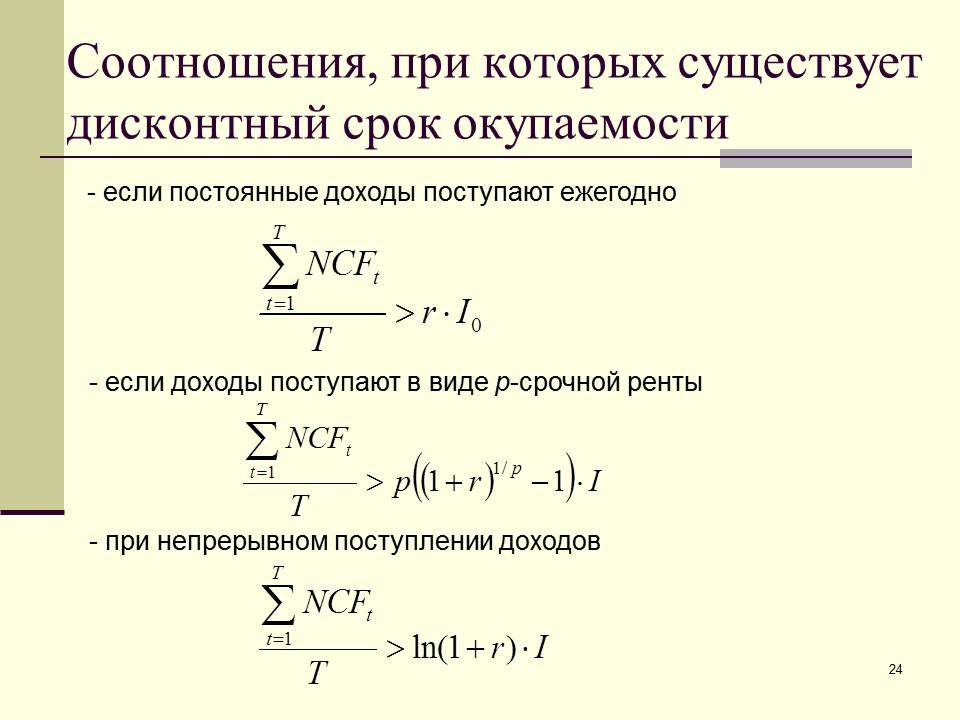

Сроком окупаемости с учетом дисконтирования называется продолжительность периода от начального момента до «момента окупаемости с учетом дисконтирования». Моментом окупаемости с учетом дисконтирования называется тот наиболее ранний момент времени в расчетном периоде, после которого текущий чистый дисконтированный доход становится и в дальнейшем остается неотрицательным.

Методы определения срока окупаемости инвестиций

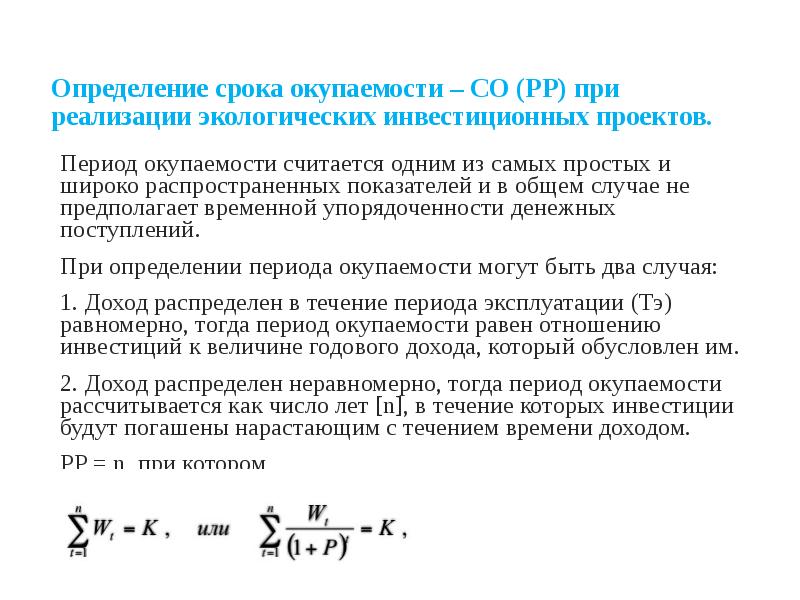

Различают простой (статический) и динамический сроки окупаемости инвестиций.

Для расчета сроков окупаемости инвестиций будем пользоваться следующими условными обозначениями:

Q — объем инвестиций;

Ток — срок окупаемости инвестиций;

t — текущей год;

Пг — годовая прибыль, при регулярном потоке денег;

Пгt — годовая прибыль в t-ом году;

d — учетная ставка (барьерная ставка, ставка дисконтирования, коэффициент дисконтирования, норма дисконта). Это показатель, используемый для приведения величины денежного потока в n-периоде оценки эффективности инвестиционного проекта, другими словами ставка дисконтирования это процентная ставка, используемая для перерасчета будущих потоков доходов в единую величину текущей стоимости.

Основным экономическим нормативом, используемым при дисконтировании, является норма дисконта, выражаемая в долях единицы или в процентах в год. В отдельных случаях значение нормы дисконта может выбираться различным для разных шагов расчета (переменная норма дисконта). Норма дисконта показывает эффективность участия в инвестиционном проекте. Различаются следующие нормы дисконта: коммерческая, участника проекта, социальная и бюджетная. В расчетах эффективности инвестиционных проектов используется норма дисконта, равная приемлемой для инвестора норме дохода на капитал.

В отдельных случаях значение нормы дисконта может выбираться различным для разных шагов расчета (переменная норма дисконта). Норма дисконта показывает эффективность участия в инвестиционном проекте. Различаются следующие нормы дисконта: коммерческая, участника проекта, социальная и бюджетная. В расчетах эффективности инвестиционных проектов используется норма дисконта, равная приемлемой для инвестора норме дохода на капитал.

Простой срок окупаемости инвестиций

Простой (статический) срок окупаемости инвестиций — это период времени, по окончании которого чистый объем поступлений (доходов) перекрывает объем инвестиций (расходов) в проект.

Статический срок окупаемости инвестиций можно получить решением следующих уравнений:

в случае нерегулярного денежного потока:

в случае регулярного денежного потока:

Из этого уравнения можна получить формулу статического срока окупаемости инвестиций:

Динамический срок окупаемости инвестиций

Динамический срок окупаемости инвестиций соответствует периоду, при котором накопительное значение чистого потока наличности изменяется с отрицательного на положительное. Расчет динамического срока окупаемости осуществляется по накопительному (кумулятивному) дисконтированному чистому потоку наличности.

Расчет динамического срока окупаемости осуществляется по накопительному (кумулятивному) дисконтированному чистому потоку наличности.

Динамический срок окупаемости инвестиций можно определить при решении следующих уравнений:

в случае нерегулярного денежного потока:

в случае регулярного денежного потока:

Из этого уравнения можна получить формулу динамического срока окупаемости инвестиций:

Примеры расчета срока окупаемости инвестиций

Пусть инвестиции (Q) составляют 1000 условных единиц, учетная ставка (d) равна 10%, а ежегодная прибыль от инвестиции (Пг) будет 200 условных единиц. Рассчитаем статический и динамческий сроки окупаемости инвестиций в случае регулярного денежного потока.

При статическом критерии срок окупаемости инвестиций будет 5 лет:

При динамическом критерии срок окупаемости инвестиций составит 7,3 года:

Динамический срок окупаемости инвестиций с учетом дисконтирования всегда дольше, чем статический срок окупаемости инвестиций (без дисконтирования), потому что учитывается настоящая стоимость будущего денежного потока, так как динамический критерий учитывает временное изменение стоимости денег путем дисконтирования.

Рисунок. Графическая интерпретация срока окупаемости инвестиций

При нерегулярном денежном потоке значения срока окупаемости могут быть получены табличным или графическим методами решения с использованием соответствующего программного обеспечения.

При нерегулярном денежном потоке необходимо рассчитывать такой показатель, как внутренний темп окупаемости инвестиций.

Внутренний темп окупаемости инвестиций — это реальные среднегодовые проценты отдачи инвестиции. Сравнение внутреннего темпа окупаемости с банковской учетной ставкой позволяет оценить эффективность капиталовложений. Если внутренний темп окупаемости инвестиций превышает учетную ставку (d) (в нашем примере 10%), это говорит об эффективности инвестиций, поскольку они обеспечивают большую доходность, чем банк.

Внутренний темп окупаемости инвестиций (Х) определяется по формуле:

Период окупаемости проекта

Яна Кузина

Начальник отдела стратегического консалтинга

компании Noble Gibbons

Сегодня речь пойдет о том, что нужно знать о периоде окупаемости проекта, как правильно его рассчитать и сопоставить с инвестиционной привлекательностью оцениваемого проекта.

Период окупаемости определяет тот период времени, за который должен вернуться вложенный капитал. Это одна из ключевых характеристик проекта для инвестора.

В данной статье изложено три основных момента, которые необходимо знать о периоде окупаемости, рассчитанном аналитиками, чтобы принять верное решение относительно целесообразности инвестирования в тот или иной проект:

- какой период окупаемости используется в качестве сравнения: недисконтированный, дисконтированный, а также какова ставка дисконтирования, по которой оценивали проект;

- за какой период был рассчитан срок окупаемости: был ли включен период проектирования и строительства или период окупаемости был определен только исходя из операционного цикла;

- наконец, какой период окупаемости можно считать средним для проектов данной сферы и какой период окупаемости считают приемлемым банки.

Дисконтированный период окупаемости — время, необходимое для получения суммы инвестированных денежных средств с учетом фактора стоимости денег во времени, снижающим текущую ценность будущих доходов. Таким образом, окупаемость проекта рассчитывается на основе приведения будущих поступлений к их текущей стоимости при помощи выбранной ставки дисконтирования.

Таким образом, окупаемость проекта рассчитывается на основе приведения будущих поступлений к их текущей стоимости при помощи выбранной ставки дисконтирования.

Дисконтированный период окупаемости считается более консервативным и более объективным критерием оценки проектов, чем простой период окупаемости, так как позволяет учесть риск недополучения денег в будущем, риск появления более доходных инвестиционных возможностей за период реализации проекта и другие риски. В то же время на данный критерий оценки проектов существенно влияет выбор ставки дисконтирования. Фиксированных ставок дисконтирования не существует, и поэтому сколько экспертов, столько может быть и мнений. При дисконтировании денежного потока для собственного капитала ставка дисконтирования, как правило, определяется методом кумулятивного построения. При оценке ДП для собственного капитала существует два варианта расчета ставки дисконтирования: кумулятивное построение и модель оценки капитальных активов (САРМ). САРМ пока что остается практически неприменимой моделью в условиях волатильности и короткой истории российского фондового рынка, и тем более рынка недвижимости.

Если производится оценка проекта в долларовом выражении, то в качестве безрисковой ставки принимается доходность по еврооблигациям, в основном используется FED 30. На сегодняшний день доходность FED 30 (benchmark) находится на уровне 7%. Остальные компоненты ставки дисконтирования определяются на уровне экспертного мнения оценщика: риск ликвидности объекта, риск изменения окружения, местоположения, конкуренции, управленческий риск.

Кроме того, существует еще один способ определения ставки дисконтирования, в большей степени связанный с практикой рынка. Ставку дисконтирования можно рассчитать по ставке капитализации (отношения дохода, приносимого объектом, к цене его реализации). Ставка капитализации и ставка дисконтирования отличаются на ставку роста, приемлемую для данного бизнеса. Если мы ожидаем, что в будущем данный объект будет возрастать в стоимости, то ставка капитализации будет меньше ставки дисконтирования на предполагаемую величину роста цен, и наоборот. К счастью, у профессионалов существует так называемое интуитивное чувство при выборе той или иной ставки. Поэтому мнения экспертов относительно ставки дисконтирования по одному и тому же проекту расходятся несильно в большинстве случаев. Надеемся, это ваш случай.

Поэтому мнения экспертов относительно ставки дисконтирования по одному и тому же проекту расходятся несильно в большинстве случаев. Надеемся, это ваш случай.

Период расчета срока окупаемости проекта

Иногда возникает путаница в связи с тем, что период окупаемости рассчитывают только для времени эксплуатации проекта. Такой подход использовался какое-то время назад отдельными школами, однако в соответствии с последними официальными методиками, принятыми к использованию и в России, и на международном уровне, и согласно ФЗ от 25 февраля 1999 г. №39-ФЗ «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений» (с изменениями от 2 января 2000 г.), период окупаемости необходимо рассчитывать с учетом времени, затрачиваемого на подготовку и реализацию проекта.

Средний приемлемый период окупаемости проекта

Однозначного ответа на вопрос, на какой период окупаемости следует ориентироваться, не существует. Из практики оценки и прогноза будущих поступлений от проектов для удачных проектов в сфере коммерческой недвижимости срок окупаемости проекта (недисконтированный) составляет 5-6 лет (с учетом строительства).

Я не принимаю во внимание проекты многофункционального характера, где одной из составляющих является жилье, а также не принимаю во внимание проекты, где проектирование и строительство производятся исключительно собственными силами, а ставки аренды принимаются на уровне проектов, соответствующих международным стандартам. Действительно, высокие ставки аренды были гарантированы практически для любого нового здания в условиях перегретого рынка, «рынка продавца». С приходом «рынка покупателя» качеству предлагаемого продукта будет уделяться все большее внимание. Нельзя будет продавать дорого проекты, построенные за «три копейки».

Что касается банков, то, как правило, западные финансовые институты готовы рассматривать проекты со сроком окупаемости 7-8 лет, российские банки отдают преимущество проектам со сроком окупаемости до 3 лет и рассматривают проекты со сроком окупаемости максимум до 5 лет. При этом речь идет о простом, недисконтированном сроке окупаемости. Насколько я понимаю, дисконтирование и оценка чистой текущей стоимости потенциального проекта производится банком самостоятельно, по разработанным методикам (ставки дисконтирования, соотношение собственных и заемных средств), которые позволяют сопоставлять различные проекты.

Остается заметить, что есть проекты, связанные с развитием очень перспективных видов недвижимости, например, это склады, гостиницы «3 звезды», где окупаемость по объективным причинам достигается позднее (например, для гостиниц это РР = 6-7 лет), чем окупаемость объектов торгового назначения. Однако на сегодняшний день данные проекты являются менее рисковыми сточки зрения инвестиционных вложений, в то время как рынок торговых помещений балансирует на грани ожидаемого снижения ставок аренды. Поэтому при принятии решения необходимо рассматривать совокупность факторов, позволяющих сопоставить как ожидаемые доходы, сроки окупаемости, так и риски, связанные с достижением запланированных результатов.

Журнал «Commercial real estate — Коммерческая недвижимость» январь 2004

Срок окупаемости инвестиционного проекта

Мы вновь возвращаемся к теме оценки эффективности инвестиционного проекта. На этот раз будет рассмотрен исходный момент осмысления инициатором самой идеи продуктивного вложения средств. Это время, когда еще не получено разрешение на инициацию проекта, а ключевой замысел только рождается. Что происходит в голове автора идеи? Как ему убедить себя или заказчика, инвесторов, что «игра стоит свеч»? Представляется, что первым аргументом в сознании человека дела в этот момент возникает срок окупаемости проекта.

Это время, когда еще не получено разрешение на инициацию проекта, а ключевой замысел только рождается. Что происходит в голове автора идеи? Как ему убедить себя или заказчика, инвесторов, что «игра стоит свеч»? Представляется, что первым аргументом в сознании человека дела в этот момент возникает срок окупаемости проекта.

Упрощенный взгляд на вопрос окупаемости

В отдельной статье мы уже говорили с вами про способы учета окупаемости проекта. Развивая эту тему, следует заметить, что окупаемость проекта подлежит расчету несколько раз до момента непосредственного запуска инвестиционных процедур в реализацию и как минимум один раз – по факту оценки их результатов. В целом же срок окупаемости инвестиций рассчитывается сначала инициатором, а затем разработчиком бизнес-плана или бизнес-кейса.

Предварительно определить простой срок окупаемости инвестиционного проекта инициатора побуждает поиск элементарного смысла дальнейшей работы над идеей. А при оценке эффективности экономист-аналитик обязан оценить данный параметр в составе других показателей (NPV, IRR, PI, MIRR) для того, чтобы оценка носила комплексный характер. При этом выполняется дисконтированный вариант расчета. Впрочем, идея показателя «простой срок окупаемости инвестиций» (PP, Payback Period) состоятельна для обоих подходов.

При этом выполняется дисконтированный вариант расчета. Впрочем, идея показателя «простой срок окупаемости инвестиций» (PP, Payback Period) состоятельна для обоих подходов.

PP, рассчитываемый на концептуальном уровне, психологически и организационно порой определить бывает труднее, чем тогда, когда большой объем исследований и набора данных произведен в рамках бизнес-планирования. Для этого у инициатора уже должна быть статистика продаж и операционных расходов подобного вида деятельности. Либо этой информацией его наделяет поставщик оборудования, который помогает автору идеи установить также и объем предстоящих инвестиций.

Представим себе достаточно простой вид инвестиционной задачи в медицинском бизнесе: освоение новой лечебной услуги на основе современного высокотехнологического оборудования. Допустим, что идея пришла управляющему после посещения им очередной выставки. Прибыв в свою клинику, он «загорелся» мыслью внедрить новшество во врачебную практику. Достав буклеты фирмы производителя, руководитель решил определить простой период окупаемости инвестиций и выйти на мажоритарных акционеров с предложениями. Рекламные проспекты по оборудованию как раз часто используют показатели PP и прибыльности для привлечения потенциальных покупателей.

Рекламные проспекты по оборудованию как раз часто используют показатели PP и прибыльности для привлечения потенциальных покупателей.

Формула расчета PP

В первую очередь, предстояло определиться с размерностью шагов расчетного периода (месяц, год). Размер инвестиций установить не составило труда согласно условиям поставки, монтажа и обучения от торгующей организации. Сложнее дело обстояло с оценкой уровня продаж новой услуги и текущих расходов. И здесь также помог продавец технологии. Всегда есть способ проверить нужные сведения, обратившись с просьбой предоставить возможность получить консультацию в клинике, успешно применяющую оборудование в другом регионе. Наш управляющий позвонил в несколько мест, выяснил данные и затем сравнил экспертную информацию. Полученные сведения он внес в таблицу, представленную ниже, и произвел расчет PP.

Пример расчета PP для проекта внедрения новой услуги на базе современной технологии

Мы рассмотрели частный случай зарождения и первичной проверки идеи локального инвестиционного проекта. Такое в российской действительности происходит нередко, особенно в компаниях малого и среднего бизнеса. Первичная самодиагностика имеет большую ценность, особенно если она оперативна и лаконична. В этом инициатору хорошо помогает простой срок окупаемости инвестиций – именно тот показатель, который позволяет быстро принять решение о ценности замысла и целесообразности его развития.

Такое в российской действительности происходит нередко, особенно в компаниях малого и среднего бизнеса. Первичная самодиагностика имеет большую ценность, особенно если она оперативна и лаконична. В этом инициатору хорошо помогает простой срок окупаемости инвестиций – именно тот показатель, который позволяет быстро принять решение о ценности замысла и целесообразности его развития.

Срок окупаемости проекта: формула расчета и подходы

По мере развития и укрупнения бизнеса неизбежно укрепляются регулярные формы управления. Это означает, что менеджмент выстраивается сверху вниз от стратегии к текущему регулированию процессов, развитие деятельности и капитальных вложений обретает системный, упорядоченный характер. Решения об инвестициях принимаются комплексно с глубокой проработкой и на альтернативной основе. При выборе перспективных проектных задач в первую очередь необходимо рассчитать срок окупаемости проекта и сравнить с другими вариантами.

Логика оценки окупаемости

Оценка любого инвестиционного проекта должна носить комплексный характер. В расчет принимается не один, а группа значимых показателей: NPV, IRR, PI, MIRR и PP (DPP). Это связано с тем, что каждая проектная задача является многогранным и сложным явлением. И единый оценочный показатель выделить невозможно. Тем не менее, для того чтобы вынести определенное суждение, следует ориентироваться на достаточность уровня генерируемой прибыли на постинвестиционной фазе. Кроме того, желательно иметь возможность выбора среди нескольких вариантов расчета капитальных вложений по каждому стратегическому направлению.

Ежегодно в развитых компаниях проходят мероприятия стратегического планирования, результатом которых являются, помимо прочего, планы стратегических инвестиционных инициатив, часть которых преобразуется в проекты. Этому предшествуют оценочные процедуры, о которых и идет речь. Известно, что в логике экономического расчета временная шкала инвестиционного проекта делится на три основных периода.

- Этап инвестиций.

- Этап возврата вложенных средств.

- Этап получения прибыли от вложений.

В этой связи следует помимо доходности учитывать и период, после которого проект начнет приносить запланированную прибыль инвесторам. Этот период называется сроком окупаемости. Интересно, что теоретически все инвесторы осознают, что успешность проекта определяется долгосрочными перспективами. Практически же, подсознательно и явно имеет место стремление начать получать выгоду как можно раньше. Такое свойственно не только нашей стране, вполне естественно подобное происходит во всем мире.

Психологически сориентироваться на длительный период ожидания финансового результата трудно. Тем более это актуально в современных событийных потоках, в которых весьма затруднительно строить достоверные долгосрочные прогнозы. В этой связи особым потенциалом обладают деловые люди, способные следовать масштабному стратегическому замыслу. Такие бизнесмены умеют концентрировать вокруг проекта капитал, идти на длительные низкие значения операционного кэш-флоу. Они, обладая большой личной силой, буквально чувствуют инвестиционный задел, но очень серьезно подходят к аналитическому подкреплению своих ощущений и намерений.

Они, обладая большой личной силой, буквально чувствуют инвестиционный задел, но очень серьезно подходят к аналитическому подкреплению своих ощущений и намерений.

Надо объективно смотреть на состав оценочных показателей, среди которых один из первых – это период окупаемости, и он – не самый главный. Тем не менее, в ряде случаев данный показатель имеет существенное значение. Расчет данного критерия важен, когда руководство компании озабочено ликвидностью бизнеса и минимизацией рисков хозяйствования. Особенно вопрос актуален для отраслей экономики, в которых технологические изменения происходят быстро. Пример бизнеса в телекоммуникациях или медицине тому весомое подтверждение. Проекты, в которых срок окупаемости короче, являются наиболее ликвидными и наименее рискованными.

Методы расчета срока окупаемости

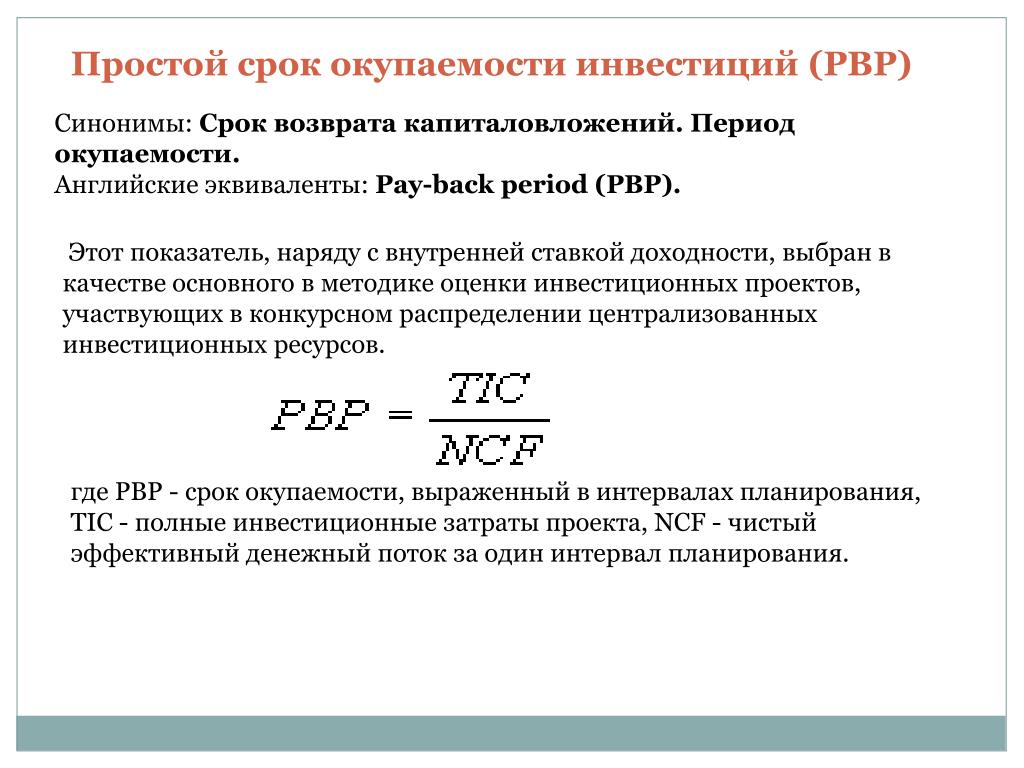

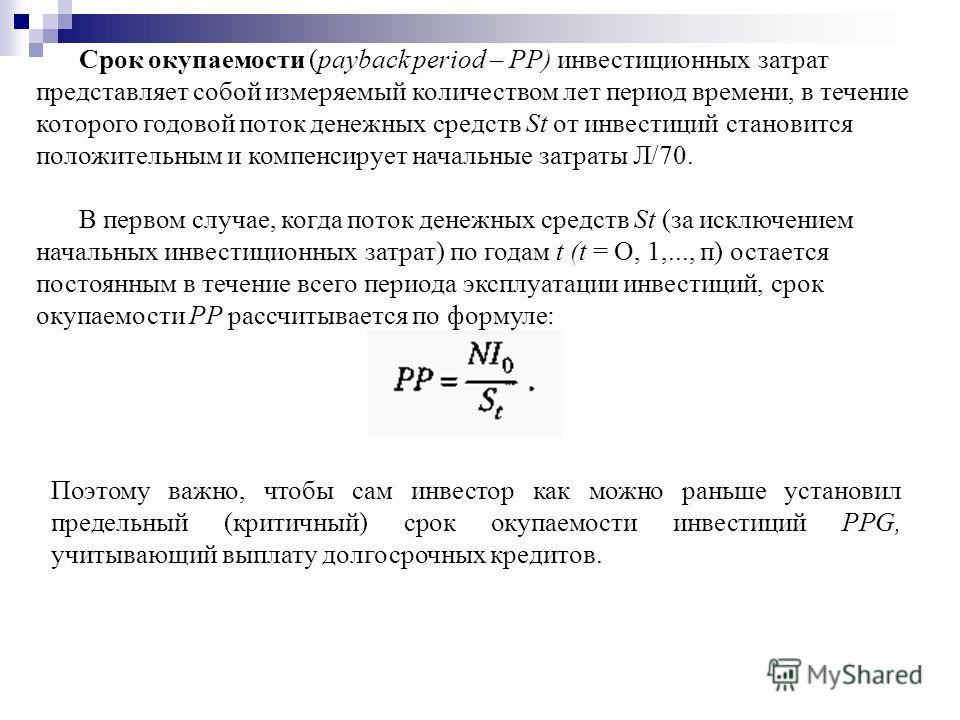

Простой срок окупаемости (PP, payback period) можно посчитать двумя способами в зависимости от того, насколько равномерно планируемые доходы от инвестиций распределены во времени. Если денежный поток от операционной деятельности в результате проекта поступает равномерно, то окупаемость легко посчитать как частное от деления сумм единовременных вложений на размер пошагового (годового) кэш-флоу или прибыли.

Если денежный поток от операционной деятельности в результате проекта поступает равномерно, то окупаемость легко посчитать как частное от деления сумм единовременных вложений на размер пошагового (годового) кэш-флоу или прибыли.

Но чаще всего денежный поток неравномерен. Поэтому для расчета показателя применяется подсчет числа шагов (лет), в течение которых кумулятивно накопленный операционный денежный поток превысит размер стартовых вложений. Формула показателя PP (простой срок окупаемости) в двух вариантах представлена далее.

Формула расчета PP в условиях неравномерности доходной части проекта

Если потребуется, имеется возможность посчитать срок окупаемости более точно, буквально, с сотыми долями в «довесок» к числу шагов проектного периода. При этом следует абстрагироваться от потенциальной неравномерности доходной части внутри шага, следующего за последним периодом непокрытых инвестиций. В развитие показанной выше формулы в этом случае применяется способ, приведенный в статье, посвященной расчету окупаемости проекта на уровне замысла. Там же приведен пример табличной формы, заполняя которую, можно без формул и сложных моделей легко вывести значение PP.

Там же приведен пример табличной формы, заполняя которую, можно без формул и сложных моделей легко вывести значение PP.

В отличие от простого метода, при комплексном подходе к оценке эффективности инвестиций период окупаемости рассчитывается с учетом временного фактора. При этом денежные потоки приводятся к стоимостной оценке старта проекта. А дисконтирование потоков наиболее грамотно выполняется с ориентацией на показатель WACC. В силу природы механизма дисконтирования, приведенный срок окупаемости (DPP, discounted payback period) всегда больше чем простой период, то есть DPP≥PP. Формула срока окупаемости приобретает следующий вид.

Формула расчета DPP

Срок окупаемости – очень легкий и оперативный показатель, которым могут воспользоваться участники инвестиционного проекта на разных этапах его реализации от замысла до момента оценки результатов после завершения. Он хорошо себя проявляет в комплексе с другими оценочными показателями и в условиях сравнения нескольких инвестиционных решений. Во всяком случае, данный критерий позволяет осознать инвестору, что рассматривая проект, он может выбрать более безопасную модель капитальных вложений, даже не принимая в расчет размер будущей прибыли.

Во всяком случае, данный критерий позволяет осознать инвестору, что рассматривая проект, он может выбрать более безопасную модель капитальных вложений, даже не принимая в расчет размер будущей прибыли.

2 способа, как рассчитать срок окупаемости инвестиций

Срок окупаемости инвестиций: анализ понятия + сферы применения термина + как рассчитать срок окупаемости инвестиций + необходимые формулы.

Любой предприниматель, вкладывая свои деньги в инвестиционный проект, преследует одну, исключительную цель – приумножение собственного капитала. Но перед тем, как получить прибыль, необходимо полностью окупить затраченные на инвестиции средства.

Из этого выходит, что РР, или срок окупаемости инвестиций – основной параметр, использующийся для расчёта того момента, когда бизнес-проект начнёт генерировать для предпринимателя стабильный денежный поток.

Сегодня мы поговорим о таком понятии, как рентабельность инвестиций, их сроки, как правильно их рассчитать, а также расскажем о ключевых параметрах и особенностях, проявляющихся в период прохождения бизнесом точки полной окупаемости.

Срок окупаемости инвестиций: что это такое?

Если говорить вкратце, то период возврата инвестированных средств (или же Payback Period, PP) – это заранее просчитанный и определённый временной отрезок, который нужен для того, чтобы прибыль от бизнеса, затраченная на инвестирование проекта, полностью окупилась и вернулась к инвесторам.

Для примера: если инвестиционный капитал бизнес-проекта составил 800 000 долларов, а его ежегодный расчётный прогноз прибыли составляет 120 000 долларов, то РР в среднем составит 6,6 лет. Важно учесть, что при этом ценность материальных ресурсов с учётом фактора времени не учитывается.

Важно: несмотря на то, что формула payback period считается одной из ключевых параметров для оценки инвестиционной привлекательности бизнес-проекта, сама формула активно используется и в других сферах предпринимательской деятельности, о которых мы и поговорим далее в статье.

1) Для закупки оснащения

В этом случае коэффициент окупаемости показывает, за какой временной промежуток то или иное оборудование полностью окупит затраты на свою покупку. Иными словами, данная формула будет отображать доход, который компания будет получать за счёт купленного оснащения.

Иными словами, данная формула будет отображать доход, который компания будет получать за счёт купленного оснащения.

При подсчётах часто используются формулы с несколькими показателями, к примеру:

- расходы на установку и обслуживание оборудования;

- различные форс-мажорные обстоятельства;

- затраты на обучение и содержание персонала, работающего на оборудовании;

- ремонтопригодность оснащения;

- коэффициент полезного действия.

2) Для капитальных вложений

В этом векторе период рентабельности инвестиций применяется для всеобщей модернизации всего бизнеса, включая все производственные процессы и средства доставки сырья и товара к покупателю.

При этом наибольшую важность приобретает заранее определённый временной отрезок, за который повышенная эффективность бизнес-процессов полностью перекроет расходы, затраченные на модернизацию и обновление производственных и бизнес-процессов.

Иными словами, РР для капиталовложения рассматривается в том случае, когда инвестор хочет понять, есть ли смысл вливать материальные и нематериальные ресурсы в модернизацию существующей бизнес-системы, и если да, то насколько эффективными будут данные инвестиции.

3) Для инвестирования

Это наиболее распространённая сфера применения PP, представляющая собой всё тот же отрезок времени, в период которого должна произойти полная окупаемость инвестиционного проекта, т.е. вся сумма, затраченная на развитие, полностью возвращается инвесторам.

Из этого выходит, что конечный срок отображает то количество времени, которое необходимо для прохождения полного круга рентабельности бизнес-проекта.

Для большинства инвесторов именно коэффициент окупаемости бизнеса является одним из ключевых показателей – чем меньше показатель, тем рентабельнее дело. Поэтому, при составлении бизнес-плана, для привлечения инвесторов рекомендуем обратить внимание на числа коэффициента.

Для примера инвестирования рассмотрим таблицу, в которой будут введены следующие условия:

- инвестиции в проект – 1 млн долларов

- денежные потоки представляют собой увеличивающуюся суму

| Срок, лет | Вклад в бизнес, план | РР по бизнес-проекту | Кумулятивный РР, план |

|---|---|---|---|

| 0 | 1 000 000 | — | — |

| 1 | — | 160 000 | 160 000 |

| 2 | — | 240 000 | 400 000 |

| 3 | — | 290 000 | 690 000 |

| 4 | — | 320 000 | 1 010 000 |

| 5 | — | 340 000 | 1 350 000 |

Из таблицы выходит, что при первичных инвестициях в 1 миллион долларов, период полной рентабельности бизнес-проекта составит 4 года, так как уже к 4-му году функционирования бизнеса его кумулятивный (т. е. суммарный) кэш-флоу вышел в плюс, и превысил изначальную сумму на 10 000 долларов.

е. суммарный) кэш-флоу вышел в плюс, и превысил изначальную сумму на 10 000 долларов.

Как правильно рассчитать срок окупаемости инвестиций?

Вне зависимости от сферы применения, экономистами выделяются два главных варианта для подсчёта РР. При этом главным их отличием становится временное изменение ценности уже инвестированных ресурсов. Собственно, два существующих способа расчёта коэффициента:

- Простой способ (PP)

- Дисконтированный (или динамичный (DPP))

1. Простой способ расчёта

Такой способ применяется в том случае, когда ежемесячная прибыль предприятия находится примерно на одном и том же уровне, а общая погрешность прибыли не превышает 5%.

Однако же сейчас простой способ расчёта нигде не используется, кроме нескольких случаев:

- При анализе и сравнении нескольких бизнес-проектов, в расчётную формулу вносятся показатели только проектов с одинаковым сроком жизни;

- Простой способ расчёта рентабельности используется тогда, когда бизнес-проект требует только единоразового капиталовложения;

- Прибыль от предприятия будет поступать стабильными, одинаковыми частями с разницей до 5%.

Формула срока возврата инвестиций, где:

- РР – срок возврата инвестиций;

- IC – изначальный проектный капитал;

- CF (кэш-флоу) – это общая годовая прибыль, которая генерируется благодаря вливаниям в уже запущенное предприятие.

Несмотря на своё устаревание такой метод до сих пор не утратил своей популярности, главным образом из-за своей прозрачности и простоты в вычислениях. К тому же, он активно используется для поверхностной оценки и изучения инвестиционного проекта.

К сожалению, несмотря на всю свою простоту, такой метод не лишён своих недостатков:

- При расчёте не учитывается ценность вложенных средств, в особенности тогда, когда экономическая ситуация в государстве желает знать лучшего;

- Не учитывается прибыль от бизнеса, которая будет поступать в компанию после того, как предприятие перешло черту полной рентабельности;

- Отсутствие каких-либо дополнительных показателей, влияющих на точность предстартовых расчётов суммы для инвестирования.

При неравномерном поступлении денежных средств, экономистами используется следующая формула, где:

- n – минимальное значение временного периода;

- CFi – постоянный поток фиатных средств;

- IC – объем первоначальных вложений.

Как рассчитать срок окупаемости инвестиций в бизнес-плане?

2. Дисконтированный метод анализа

Из названия понятно, что данный метод высчитывает те же показатели, что и простой способ, однако делает это с учётом дисконтирования средств, т.е. разницы денежных поступлений.

При использовании динамичного метода, речь пойдёт о случае, где чистая текущая стоимость (net present value или NPV) перестаёт быть в пределах отрицательных значений, и в дальнейшем такой и остаётся.

Из-за того, что дисконтированный коэффициент учитывает любые изменения в стоимости вложенных финансовых средств, окончательное число чистого коэффициента будет больше, чем при расчёте простым способом.

Обратите внимание: подсчёт накопленных денежных потоков начнётся с отрицательного значения из-за первоначальной стоимости инвестиций, но, поскольку денежные средства генерируются каждый год после изначальной инвестиции, дисконтированные денежные потоки за эти годы будут обозначаться как положительные, а кумулятивные дисконтированные PP будут прогрессировать в положительном направлении и стремиться к нулю.

Когда отрицательная сумма накопленных дисконтированных PP становятся положительной или достигает нуля, при подсчёте коэффициента возникает необходимость в использовании DPP.

При подсчёте дисконтированным методом, инвестору удаётся избежать искажения расчётных данных, но только в том случае, когда предприятие получает неравномерную прибыль.

Зачастую, при составлении бизнес-плана, этот нюанс упускается из виду, что влечёт за собой дальнейшие финансовые несостыковки, которые могут неправильно отображать генерацию фиатных средств, а это, в свою очередь, уменьшает вероятность найти успешных инвесторов.

Значения в формуле выглядят следующим образом:

- Discounted Pay-Back Period, или DPP – динамичный период возврата вкладов;

- Invest Capital, или IC – объём изначальных вложений;

- Cash Flow, или CF – постоянная прибыль, которую приносит бизнес-проект;

- r – динамичная ставка;

- n – время реализации бизнес-проекта.

Проще говоря, DPP считается по следующей упрощённой форме:

DPP = год до возникновения DPP + ежегодный накопленный дисконтированный PP до точки окупаемости ÷ годовой дисконтированный PP после прохождения точки рентабельности.

Дисконтированный метод подсчёта максимально раскрывается в том случае, когда ежемесячные поступления денежных средств непостоянны, различаются по своему объему и сроках поступления, в таком случае лучше всего рассчитывать динамичный коэффициент с использованием интерактивных таблиц и графиков Excel.

| Период, лет | Инвестиции в бизнес | PP-поток по бизнесу | DPP-поток по бизнесу | Кумул. DPP поток | Кумул. PP поток |

|---|---|---|---|---|---|

| 0 | 1 000 000 | — | — | — | — |

| 1 | — | 200 000 | 181 818 | 181 818 | 200 000 |

| 2 | — | 200 000 | 165 290 | 347 108 | 400 000 |

| 3 | — | 200 000 | 150 262 | 497 370 | 600 000 |

| 4 | — | 200 000 | 136 602 | 633 972 | 800 000 |

| 5 | — | 200 000 | 124 184 | 758 156 | 1 000 000 |

| 6 | — | 200 000 | 112 894 | 871 050 | 1 200 000 |

| 7 | — | 200 000 | 102 632 | 973 682 | 1 400 000 |

| 8 | — | 200 000 | 93 302 | 1 066 984 | 1 600 000 |

| 9 | — | 200 000 | 84 820 | 1 151 804 | 1 800 000 |

| 10 | — | 200 000 | 77 108 | 1 228 912 | 2 000 000 |

Из этой таблицы выходит, что при временном уменьшении ценности денег увеличивается и срок полной окупаемости инвестиций.

К примеру, если мы будем рассматривать не дисконтированные, т.е. простые денежные потоки, то кумулятивная рентабельность бизнес-проекта наступит спустя 5 лет после запуска предприятия. Используя дисконтированный подсчёт, полный возврат инвестированных средств наступит через 8 лет после запуска.

Однако же, как упоминалось ранее, дисконтированный способ подсчёта позволяет инвестору более точно определить не только окончательный срок окупаемости бизнеса, но и рассчитать дальнейшую прибыль компании после достижения точки полной рентабельности.

Оглядываясь на всемирный опыт инвестирования средств, можно сказать, что средний период полной окупаемости составляет от 7 до 10 лет.

На отечественном рынке большая часть бизнес-проектов имеют усреднённый срок окупаемости в 4-6 лет, а в периоды нестабильной экономической ситуации – от 3 до 5 лет.

Поэтому, при расчёте PP и DPP, рекомендуется обращать внимание на экономическую составляющую региона, учитывая всю его специфику и особенности.

Более длительные сроки опасны своей невозможностью точного подсчёта долгосрочных финансовых инвестиций, а более короткие – риском нарваться на откровенно мошеннические схемы работы проекта.

Срок окупаемости инвестиций – чрезвычайно важный для предпринимателя параметр, позволяющий не только оценить общую прибыльность проекта, но и точно рассчитать планируемую прибыль, при этом учитывая увеличение или уменьшение стоимости инвестированных валютных средств.

Что же касается способа подсчёта рентабельности инвестиций, то здесь каждый инвестор выбирает наиболее удобный для него вариант, простой или динамичный – зависит исключительно от пожеланий вкладчика.

Источник

Как рассчитать рентабельность инвестиций для обоснования проекта

Понимание того, как рассчитать потенциальную рентабельность инвестиций (ROI) проекта, является важным финансовым навыком, который необходимо развивать всем профессионалам.

Если вы сотрудник, то знание того, как рассчитать рентабельность инвестиций, может помочь вам обосновать проект, который вы заинтересованы в реализации и взяли на себя инициативу по внесению предложений. Если вы менеджер, понимание рентабельности инвестиций поможет вам лучше понять эффективность своей команды. Если вы руководитель, рабочее знание ROI может помочь вам определить, какие проекты должны быть одобрены, а какие — пропущены.После подтверждения окупаемости инвестиций можно будет повторить успех, применив уроки, извлеченные из первого проекта, в других сегментах бизнеса.

Если вы не знакомы с бухгалтерским учетом и финансами, перспектива определения рентабельности инвестиций проекта может показаться вам не по силам. Однако это не слишком сложный процесс. Понимая основы финансовой оценки, которая может позволить вам определять денежную оценку компаний, проектов или чего-либо, что приносит денежные потоки, любой может научиться рассчитывать рентабельность инвестиций в проект.

Бесплатная электронная книга: Руководство для менеджера по финансам и бухгалтерскому учету

Получите доступ к своей бесплатной электронной книге сегодня.

СКАЧАТЬ СЕЙЧАСЧто такое возврат инвестиций?

Рентабельность инвестиций (ROI) — это показатель, используемый для обозначения того, сколько прибыли было получено от сделанных инвестиций. В случае бизнеса рентабельность инвестиций бывает двух основных форм, в зависимости от того, когда она была рассчитана: ожидаемая рентабельность инвестиций и фактическая рентабельность инвестиций.

Ожидаемый vs.Фактическая рентабельность инвестиций

Ожидаемая рентабельность инвестиций или ожидаемая рентабельность инвестиций рассчитывается до начала проекта и часто используется для определения целесообразности реализации этого проекта. Ожидаемая рентабельность инвестиций использует предполагаемые затраты, доходы и другие предположения, чтобы определить, какую прибыль может принести проект.

Часто эта цифра обрабатывается по ряду различных сценариев, чтобы определить диапазон возможных результатов. Эти числа затем используются для понимания риска и, в конечном итоге, для принятия решения о том, следует ли продвигать инициативу.

Фактическая рентабельность инвестиций — это реальный возврат инвестиций, полученных от проекта. Это число обычно рассчитывается после завершения проекта и использует окончательные затраты и доходы, чтобы определить, какую прибыль принес проект по сравнению с предполагаемой.

Положительная и отрицательная рентабельность инвестиций

Когда проект приносит положительной рентабельности инвестиций , он может считаться прибыльным, потому что он принес больше дохода, чем затраты на реализацию. Если, с другой стороны, проект дает отрицательную рентабельность инвестиций , это означает, что проект стоит дороже, чем он приносит доход.Если проект окупается, это означает, что общий доход от проекта соответствует расходам.

Формула возврата инвестиций

Рентабельность инвестиций обычно рассчитывается путем вычитания фактических или предполагаемых доходов от проекта и вычитания фактических или предполагаемых затрат. Это число представляет собой общую прибыль, которую проект принес или, как ожидается, принесет. Затем это число делится на затраты.

Формула ROI обычно записывается как:

ROI = (Чистая прибыль / Стоимость инвестиций) x 100

В управлении проектами формула записывается аналогично, но с немного другими терминами:

Рентабельность инвестиций = [(Финансовая стоимость — Стоимость проекта) / Стоимость проекта] x 100

Расчет рентабельности инвестиций в проект: пример

Представьте, что у вас есть возможность купить 1000 плиток шоколада по 2 доллара за штуку.Затем вы продаете шоколад в продуктовый магазин по 3 доллара за штуку. Помимо затрат на покупку шоколада, вам необходимо заплатить 100 долларов на транспортировку.

Чтобы решить, будет ли это прибыльным, вы сначала должны подсчитать свои общие расходы и ваши общие ожидаемые доходы.

Ожидаемые доходы = 1000 x 3 доллара = 3000 долларов

Общие расходы = (1000 x 2 доллара США) + 100 долларов США = 2100 долларов США

Затем вы вычтите расходы из ожидаемого дохода, чтобы определить чистую прибыль.

Чистая прибыль = 3000 — 2100 долларов = 900 долларов

Чтобы рассчитать ожидаемую прибыль от инвестиций, вы должны разделить чистую прибыль на стоимость инвестиций и умножить это число на 100.

Рентабельность инвестиций = (900 долл. США / 2100 долл. США) x 100 = 42,9%

Выполнив этот расчет, вы увидите, что проект принесет положительную отдачу от инвестиций, пока факторы остаются в соответствии с прогнозом. Следовательно, это разумное финансовое решение. Если попытка привела к отрицательной рентабельности инвестиций или рентабельности инвестиций, которая была настолько низкой, что не оправдала объем работы, вы бы знали, как избежать ее дальнейшего продвижения.

Важно отметить, что в этом примере рассчитывается ожидаемая рентабельность инвестиций для вашего проекта. Если во время внедрения изменится какой-либо из факторов, влияющих на расходы или доход, фактическая рентабельность инвестиций может измениться.

Например, представьте, что вы уже купили плитки шоколада по согласованной цене 2 доллара за штуку и заплатили 100 долларов за их транспортировку. Если максимальная сумма, которую магазин заплатит вам, составляет 2,25 доллара за плитку шоколада, ваши фактические доходы существенно упадут по сравнению с вашими прогнозируемыми доходами.В результате снижается чистая прибыль и снижается фактическая рентабельность инвестиций.

Фактическая выручка = 1000 x 2,25 доллара = 2250 долларов

Общие расходы = (1000 x 2 доллара США) + 100 долларов США = 2100 долларов США

Чистая прибыль = 2250 долларов — 2100 долларов = 150 долларов

Рентабельность инвестиций = (150 долл. США / 2100 долл. США) x 100 = 7,14%

Обстоятельства редко бывают такими простыми, как этот пример. Обычно необходимо учитывать дополнительные расходы, такие как накладные расходы и налоги.Кроме того, всегда существует вероятность того, что ожидаемая рентабельность инвестиций не будет достигнута из-за непредвиденных обстоятельств, но действуют те же общие принципы.

Как использовать финансы для продвижения вашего проекта

Вы когда-нибудь предлагали проект высшему руководству только для того, чтобы идея была отвергнута под видом «не имеющая финансового смысла?» Это случается чаще, чем вы думаете. Узнав, как рассчитать рентабельность инвестиций для проектов, которые вам интересны преследуя, вы можете самооценить их, прежде чем они будут доведены до лиц, принимающих решения в вашей организации, и защищать их, пока они рассматриваются.

Точно так же, зная, как рассчитать рентабельность инвестиций после того, как проект, который вы возглавляете, будет завершен, вы сможете лучше говорить о вкладе, который вы и ваша команда внесли в достижение общих целей компании.

Высокопроизводительные предприятия успешны, потому что они принимают разумные решения о том, когда и где распределять доступные ресурсы. Расчет рентабельности инвестиций проекта до его продвижения может помочь убедиться, что вы максимально эффективно используете имеющиеся у вас ресурсы.

Хотите узнать больше о способах использования финансовых концепций для повышения своей эффективности и продвижения по карьерной лестнице? Изучите наш шестинедельный курс Leading with Finance , восьминедельный курс Финансовый учет или другие наши курсы по финансам и бухгалтерскому учету . Каждый из них полностью онлайн и может помочь вам разработать свой инструментарий для принятия и понимания финансовых решений.

Как рассчитать рентабельность инвестиций (формула ROI)

Рентабельность инвестиций (ROI) — это финансовый показатель, который широко используется для измерения вероятности получения прибыли от инвестиций. Это коэффициент, который сравнивает прибыль или убыток от инвестиции относительно ее стоимости. Это так же полезно для оценки потенциальной прибыли от отдельных инвестиций, как и для сравнения доходов от нескольких инвестиций.

В бизнес-анализе рентабельность инвестиций и другие показатели денежного потока — , такие как внутренняя норма прибыли (IRR) и чистая приведенная стоимость (NPV) — , являются ключевыми показателями, которые используются для оценки и ранжирования привлекательности ряда различных инвестиций. альтернативы.Хотя ROI — это коэффициент, он обычно выражается в процентах, а не в соотношении.

Ключевые выводы

- Рентабельность инвестиций (ROI) — это приблизительная мера рентабельности инвестиций.

- ROI имеет широкий спектр применения; его можно использовать для измерения прибыльности инвестиций в акции, при принятии решения о том, следует ли инвестировать в покупку бизнеса, или для оценки результатов сделки с недвижимостью.

- ROI рассчитывается путем вычитания начальной стоимости инвестиций из окончательной стоимости инвестиций (которая равна чистой прибыли), затем деления этого нового числа (чистой прибыли) на стоимость инвестиций и, наконец, умножения. на 100.

- ROI относительно легко рассчитать и понять, а его простота означает, что это стандартизированный универсальный показатель прибыльности.

- Одним из недостатков ROI является то, что он не учитывает, как долго удерживаются инвестиции; Таким образом, показатель прибыльности, включающий период владения, может быть более полезным для инвестора, который хочет сравнить потенциальные инвестиции.

Как рассчитать рентабельность инвестиций (ROI)

ROI можно рассчитать двумя разными методами.

Первый способ:

Взаимодействие с другими людьми р О я знак равно Чистая рентабельность инвестиций Стоимость инвестиций × 1 0 0 % ROI = \ frac {\ text {Net \ Return \ on \ Investment}} {\ text {Cost \ of \ Investment}} \ times 100 \% Рентабельность инвестиций = Стоимость инвестиций Чистая рентабельность инвестиций × 100%

Второй способ:

Взаимодействие с другими людьми р О я знак равно Конечная стоимость инвестиций — Начальная стоимость инвестиций Стоимость инвестиций × 1 0 0 % ROI = \ frac {\ text {Конечная стоимость инвестиций} \ — \ \ text {Начальная стоимость инвестиций}} {\ text {Стоимость инвестиций}} \ times100 \% ROI = Стоимость инвестиций Окончательная стоимость инвестиций — Начальная стоимость инвестиций × 100%

Интерпретация рентабельности инвестиций (ROI)

Интерпретируя расчеты рентабельности инвестиций, важно помнить о нескольких вещах.Во-первых, ROI обычно выражается в процентах, потому что его интуитивно легче понять (в отличие от выражения в виде отношения). Во-вторых, расчет ROI включает в числитель чистую прибыль, потому что прибыль от инвестиций может быть как положительной, так и отрицательной.

Когда расчеты рентабельности инвестиций дают положительный результат, это означает, что чистая прибыль находится в минусе (поскольку общая прибыль превышает общие затраты). В качестве альтернативы, когда расчет ROI дает отрицательный результат, это означает, что чистая прибыль находится в красном цвете, потому что общие затраты превышают общую прибыль.(Другими словами, эти вложения приводят к убыткам.) Наконец, для расчета рентабельности инвестиций с высочайшей степенью точности следует учитывать общую прибыль и общие затраты. Для сравнения двух конкурирующих инвестиций следует учитывать годовой рентабельность инвестиций.

Пример возврата инвестиций (ROI)

Предположим, инвестор купил 1000 акций гипотетической компании Worldwide Wicket Co. по цене 10 долларов за акцию. Год спустя инвестор продал акции за 12,50 доллара.Инвестор получил дивиденды в размере 500 долларов за год. Инвестор также потратил 125 долларов на комиссию за торговлю, чтобы купить и продать акции.

Рентабельность инвестиций для этого инвестора может быть рассчитана следующим образом:

Рентабельность инвестиций = ([(12,50 - 10,00 долларов) * 1000 + 500 - 125 долларов] ÷ (10,00 долларов * 1000)) * 100 = 28,75%

Вот пошаговый анализ расчета:

- Для расчета чистой прибыли необходимо учитывать общую прибыль и общие затраты.Общая прибыль на акции является результатом прироста капитала и дивидендов. Общие затраты будут включать начальную цену покупки, а также любые уплаченные комиссии.

- В приведенном выше расчете валовой прирост капитала (без учета комиссионных) от этой сделки составляет (12,50–10,00 долларов США) x 1000. Сумма в 500 долларов относится к дивидендам, полученным от владения акциями, а 125 долларов — это общая выплаченная комиссия.

Если далее разбить рентабельность инвестиций на составные части, выяснится, что 23,75% приходятся на прирост капитала, а 5% — на дивиденды.Это различие важно, потому что прирост капитала и дивиденды облагаются налогом по разным ставкам в большинстве юрисдикций.

Рентабельность инвестиций = Валовая прибыль от прироста капитала% — Комиссия% + Дивидендная доходность

Валовая прибыль от капитала = 2500 долл. США ÷ 10000 долл. США * 100 = 25,00%Комиссии = 125 долл. США ÷ 10 000 долл. США * 100 = 1,25%

Дивидендная доходность = 500 долл. США ÷ 10 000 долл. США * 100 = 5,00%

Рентабельность инвестиций = 25,00% - 1,25% + 5,00% = 28,75 %

Положительный ROI означает, что чистая прибыль положительна, потому что общая прибыль превышает любые связанные с этим затраты; отрицательный ROI указывает на то, что чистая прибыль отрицательна: общие затраты больше, чем доходы.

Альтернативный расчет возврата инвестиций (ROI)

Если, например, комиссии были разделены, существует альтернативный метод расчета рентабельности инвестиций этого гипотетического инвестора для их инвестиций Worldwide Wicket Co. Предположим следующее разделение общих комиссионных: 50 долларов при покупке акций и 75 долларов при продаже акций.

IVI = 10 000 долларов США + 50 долларов США = 10 050 долларов США

FVI = 12500 долларов США + 500–75 долларов США = 12925 долларов США

Рентабельность инвестиций = [(12 925 долларов — 10 050 долларов) ÷ 10 000 долларов] * 100 = 28.75%

В этой формуле IVI относится к начальной стоимости инвестиции (или стоимости инвестиции). FVI относится к окончательной стоимости инвестиции.

Годовая рентабельность инвестиций помогает учесть ключевое упущение в стандартной рентабельности инвестиций, а именно, как долго удерживаются инвестиции.

Годовая рентабельность инвестиций (ROI)

Расчет рентабельности инвестиций в годовом исчислении позволяет устранить одно из ключевых ограничений базового расчета рентабельности инвестиций; базовый расчет ROI не принимает во внимание длительность удержания инвестиций, также называемую периодом удержания.{1 / n} — 1] \ times100 \% \\ & \ textbf {где:} \\ & \ begin {выровнено} n = \ & \ text {Количество лет, в течение которых инвестиции} \\ & \ text { удерживается} \ end {выровнен} \ end {выровнен} Годовая рентабельность инвестиций = [(1 + ROI) 1 / n − 1] × 100%, где:

Предположим, что гипотетические инвестиции обеспечили рентабельность инвестиций в размере 50% за пять лет. Простая годовая средняя рентабельность инвестиций в 10%, которая была получена путем деления рентабельности инвестиций на пятилетний период владения, является лишь приблизительным приближением годовой рентабельности инвестиций.{1 / 0,5} -1] \ times100 \% = 21,00 \% Годовая рентабельность инвестиций = [(1 + 0,10) 1 / 0,5−1] × 100% = 21,00%.

В приведенном выше уравнении цифра 0,5 года эквивалентна шести месяцам.

Сравнение инвестиций и годовой доходности инвестиций (ROI)

Годовая рентабельность инвестиций особенно полезна при сравнении доходности различных инвестиций или оценке различных инвестиций.

Предположим, что вложение в акции X принесло рентабельность инвестиций в размере 50% за пять лет, в то время как вложения в акции Y вернули 30% за три года.{1/3} -1] \ times100 \% = 9.14 \% \\ & \ textbf {где:} \\ & AROIX = \ text {Годовая рентабельность инвестиций для акций} X \\ & AROIY = \ text {Годовая рентабельность инвестиций для акций} Y \ end {выровнено} AROIX = [(1 + 0,50) 1 / 5−1] × 100% = 8,45% AROIY = [(1 + 0,30) 1 / 3−1] × 100% = 9,14%, где: AROIX = Годовая рентабельность инвестиций для акций X Взаимодействие с другими людьми

Согласно этому расчету, акция Y имела более высокую рентабельность инвестиций по сравнению с акцией X.

Сочетание кредитного плеча и рентабельности инвестиций

Кредитное плечо может увеличить рентабельность инвестиций, если инвестиции приносят прибыль.Однако по тому же принципу кредитное плечо может также увеличить убытки, если инвестиция окажется убыточной.

Предположим, что инвестор купил 1000 акций гипотетической компании Worldwide Wickets Co. по цене 10 долларов за акцию. Предположим также, что инвестор купил эти акции с 50% -ной маржой (это означает, что он вложил 5000 долларов собственного капитала и занял 5000 долларов у своей брокерской фирмы в качестве залога). Ровно через год этот инвестор продал свои акции за 12,50 доллара. Они получили дивиденды в размере 500 долларов за год.Они также потратили в общей сложности 125 долларов на комиссию за торговлю при покупке и продаже акций. Кроме того, процентная ставка по маржинальному кредиту составляла 9%.

При расчете рентабельности инвестиций в эти гипотетические инвестиции следует учитывать несколько важных моментов. Во-первых, в этом примере проценты по маржинальному кредиту (450 долларов США) следует рассматривать в общих затратах. Во-вторых, начальные инвестиции теперь составляют 5000 долларов из-за кредитного плеча, используемого при взятии маржинальной ссуды в размере 5000 долларов.

Рентабельность инвестиций = [(12,50 - 10 долларов) * 1000 + 500 - 125 - 450 долларов] ÷ [(10 * 1000) - (10 * 500)] * 100 = 48,5%

Таким образом, даже несмотря на то, что чистая долларовая доходность была уменьшена на 450 долларов из-за маржинального процента, рентабельность инвестиций все еще существенно выше и составляет 48,50% (по сравнению с 28,75%, если не использовалось кредитное плечо).

В качестве дополнительного примера рассмотрим, упала ли цена акции до 8,00 долларов вместо повышения до 12,50 долларов. В этой ситуации инвестор решает сократить свои убытки и продать всю позицию.Вот расчет рентабельности инвестиций в этом сценарии:

Взаимодействие с другими людьми Рентабельность инвестиций знак равно [ ( $ 8 . 0 0 — $ 1 0 . 0 0 ) × 1 , 0 0 0 ] + $ 5 0 0 — $ 1 2 5 — $ 4 5 0 ( $ 1 0 . 0 0 × 1 , 0 0 0 ) — ( $ 1 0 . 0 0 × 5 0 0 ) \ begin {align} \ text {ROI} = & \ frac {[(\ 8,00 $ — \ 10,00 $) \ times1000] + \ 500 — \ 125 $ — \ 450} {(\ 10,00 $ \ times1,000) — (\ 10,00 $ \ times500)} \\ & \ times100 \% = — \ frac {\ 2,075} {\ 5,000} = -41,50 \% \ end {выровнено} Рентабельность инвестиций = (10,00 долларов США × 1000) — (10,00 долларов США × 500) [(8 долларов США.00−10,00 долларов США) × 1000] + 500− 125−450 долларов США

В этом случае ROI -41,50% намного хуже, чем ROI -16,25%, который имел бы место, если бы не использовалось кредитное плечо.

Проблема неравных денежных потоков

Оценивая бизнес-предложение, возможно, вы столкнетесь с неравными денежными потоками. В этом случае рентабельность инвестиций может колебаться от года к году.

Этот тип расчета рентабельности инвестиций более сложен, поскольку он включает использование функции внутренней нормы прибыли (IRR) в электронной таблице или калькуляторе.

Предположим, вы оцениваете бизнес-предложение, которое включает в себя первоначальные инвестиции в размере 100 000 долларов США (эта цифра показана в столбце «Год 0» в строке «Отток денежных средств» в следующей таблице). Эти инвестиции принесут денежные потоки в течение следующих пяти лет; это показано в строке «Денежный приток». Строка под названием «Чистый денежный поток» суммирует отток и приток денежных средств за каждый год.

Изображение Сабрины Цзян © Investopedia 2020Используя функцию IRR, рассчитанный ROI равен 8.64%.

В последнем столбце показаны общие денежные потоки за пятилетний период. Чистый денежный поток за этот пятилетний период составляет 25 000 долларов США при первоначальных инвестициях в размере 100 000 долларов США. Если бы эти 25000 долларов были равномерно распределены на пять лет, таблица денежных потоков выглядела бы так:

Изображение Сабрины Цзян © Investopedia 2020В этом случае IRR теперь составляет всего 5,00%.

Существенная разница в IRR между этими двумя сценариями — несмотря на то, что первоначальные инвестиции и общие чистые денежные потоки в обоих случаях одинаковы — связана со сроками поступления денежных средств.В первом случае существенно больший приток денежных средств поступает в первые четыре года. Из-за временной стоимости денег этот более крупный приток в предыдущие годы положительно повлиял на IRR.

Преимущества возврата инвестиций (ROI)

Самым большим преимуществом ROI является то, что это относительно несложный показатель; его легко вычислить и интуитивно легко понять. Простота ROI означает, что он часто используется как стандартный универсальный показатель прибыльности.Маловероятно, что это измерение будет неправильно понято или истолковано, потому что оно имеет одни и те же коннотации в каждом контексте.

Недостатки возврата инвестиций (ROI)

Есть также некоторые недостатки измерения ROI. Во-первых, он не учитывает период владения инвестициями, что может стать проблемой при сравнении инвестиционных альтернатив. Например, предположим, что инвестиции X генерируют рентабельность инвестиций 25%, а инвестиции Y дают рентабельность инвестиций 15%.Невозможно предположить, что X — это лучшая инвестиция, если также не известны временные рамки каждой инвестиции. Возможно, что 25% ROI от инвестиций X было получено в течение пяти лет, но 15% ROI от инвестиций Y было получено только за один год. Расчет годовой рентабельности инвестиций может преодолеть это препятствие при сравнении инвестиционных вариантов.

Во-вторых, ROI не учитывает риски. Общеизвестно, что доходность инвестиций напрямую связана с риском: чем выше потенциальная доходность, тем выше возможный риск.Это можно наблюдать воочию в инвестиционном мире, где акции с малой капитализацией обычно имеют более высокую доходность, чем акции с большой капитализацией (но сопровождаются значительно большим риском). Например, инвестор, который нацеливается на доходность портфеля в размере 12%, должен будет принять на себя значительно более высокую степень риска, чем инвестор, целью которого является доходность всего 4%. Если инвестор оттачивает только показатель рентабельности инвестиций, не оценивая сопутствующий риск, конечный результат инвестиционного решения может сильно отличаться от ожидаемого.

В-третьих, показатели рентабельности инвестиций могут быть завышены, если в расчет не включены все ожидаемые затраты. Это может произойти намеренно или случайно. Например, при оценке рентабельности инвестиций в объект недвижимости следует учитывать все связанные с этим расходы. К ним относятся проценты по ипотеке, налоги на недвижимость, страхование и все расходы на обслуживание. Эти расходы могут значительно снизить ожидаемую рентабельность инвестиций; без учета их всех в расчетах показатель рентабельности инвестиций может быть сильно завышен.

Наконец, как и многие другие показатели прибыльности, ROI подчеркивает финансовую выгоду только при рассмотрении окупаемости инвестиций. Он не учитывает дополнительные выгоды, такие как социальные или экологические блага. Относительно новый показатель ROI, известный как Social Return on Investment (SROI), помогает количественно оценить некоторые из этих преимуществ для инвесторов.

Как рассчитать рентабельность инвестиций в Excel

Итог

Рентабельность инвестиций (ROI) — это простой и интуитивно понятный показатель прибыльности инвестиций.У этого показателя есть некоторые ограничения, в том числе то, что он не учитывает период удержания инвестиций и не корректируется с учетом риска. Однако, несмотря на эти ограничения, рентабельность инвестиций по-прежнему является ключевым показателем, используемым бизнес-аналитиками для оценки и ранжирования инвестиционных альтернатив.

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем ценных бумаг

- Основы трейдинга

- Технический анализ

- Управление рисками

- Рынки

Новости

- Новости компании

- Новости рынков

- Торговые новости

- Политические новости

- Тенденции

Популярные акции

- Яблоко (AAPL)

- Тесла (TSLA)

- Amazon (AMZN)

- AMD (AMD)

- Facebook (FB)

- Netflix (NFLX)

- Симулятор

- Твои деньги

Личные финансы

- Управление благосостоянием

- Бюджетирование / экономия

- Банковское дело

- Кредитные карты

- Домовладение

- Пенсионное планирование

- Налоги

- Страхование

Обзоры и рейтинги

- Лучшие онлайн-брокеры

- Лучшие сберегательные счета

- Лучшие домашние гарантии

- Лучшие кредитные карты

- Лучшие личные займы

- Лучшие студенческие ссуды

- Лучшее страхование жизни

- Лучшее автострахование

- Советники

Ваша практика

- Управление практикой

- Продолжая образование

- Карьера финансового консультанта

- Инвестопедия 100