Срок окупаемости инвестиционного проекта \ Акты, образцы, формы, договоры \ Консультант Плюс

Подборка наиболее важных документов по запросу Срок окупаемости инвестиционного проекта (нормативно–правовые акты, формы, статьи, консультации экспертов и многое другое).

Статьи, комментарии, ответы на вопросы: Срок окупаемости инвестиционного проекта Открыть документ в вашей системе КонсультантПлюс:Статья: Обеспечение прокурором законности нормативных правовых актов в сфере инвестиционной деятельности

(Исламова Э.Р.)

(«Законность», 2019, N 10)Прокуратурой Республики Саха (Якутия) оспорены отдельные положения Закона Республики «Об инвестиционной деятельности в Республике Саха (Якутия)», поскольку они противоречили п. п. 1 — 4 ст. 15 Федерального закона N 39-ФЗ, гарантирующим стабильность условий и форм государственной поддержки для инвестора, осуществляющего инвестиционный проект, в течение всего срока окупаемости инвестиционного проекта, а также инвестора, осуществляющего приоритетный инвестиционный проект.

Срок окупаемости: формула, расчет, модели

Модели простого срока окупаемости

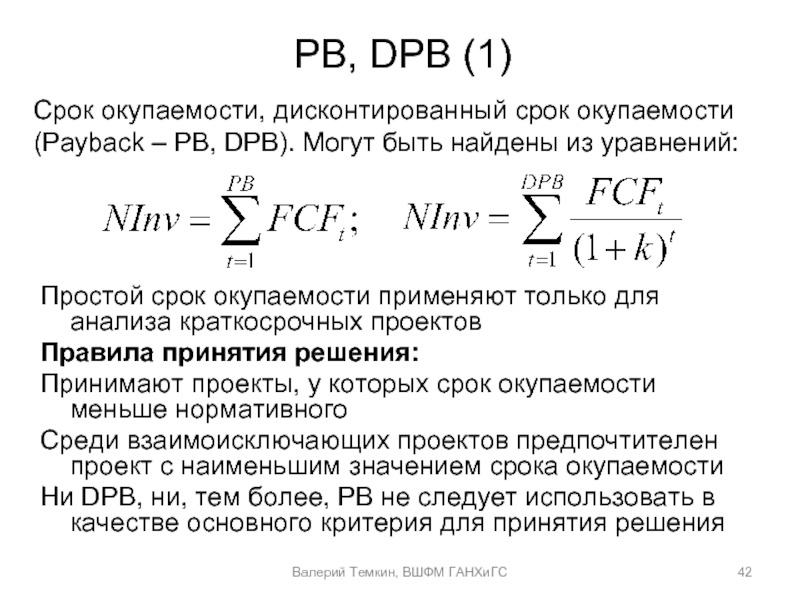

Определить срок окупаемости проекта можно несколькими способами, первый из которых самый простой. Этот метод относится к традиционным статистическим подходам, которые возникли достаточно давно и основаны еще на логике здравого смысла. Метод называется «срок окупаемости без учета дисконтирования», в англоязычной традиции производный от pay back (возвращать, окупиться) обозначается как аббревиатура – PP (payback period).

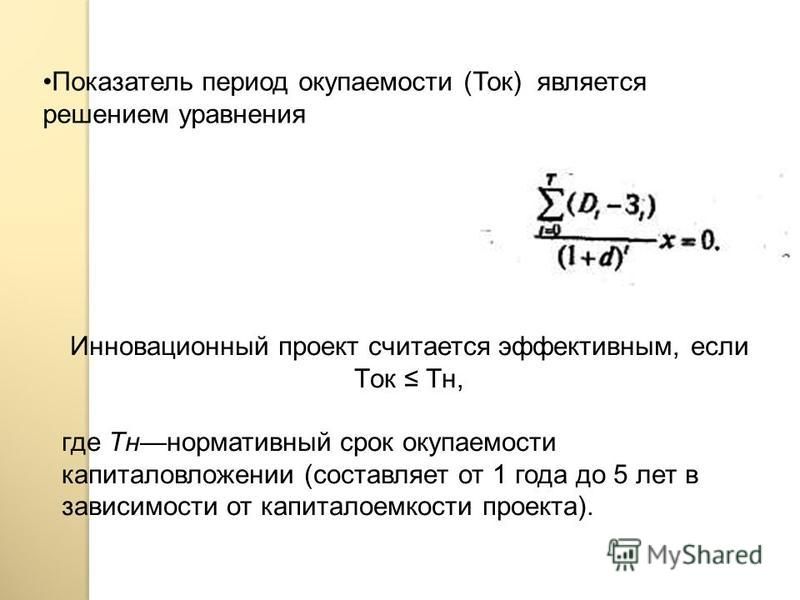

Данный показатель прост и доступен для понимания именно как период окупаемости использованных на реализацию проекта средств за счет поступления доходов, генерируемых как следствие осуществленных инвестиций. Показатель условно делит длительность инвестиционного проекта на две большие части: период возврата вложений и период извлечения эффекта. Таким образом, период окупаемости – это минимальная продолжительность, которая отсчитывается с момента старта проекта и требуется для возврата вложенных инвестиционных ресурсов.

Показатель условно делит длительность инвестиционного проекта на две большие части: период возврата вложений и период извлечения эффекта. Таким образом, период окупаемости – это минимальная продолжительность, которая отсчитывается с момента старта проекта и требуется для возврата вложенных инвестиционных ресурсов.

Как только возврат состоялся, возникает интегральный эффект проекта, который далее развивается в положительную сторону, формируя финансовый результат, ради которого, собственно, и затевался инвестиционный процесс. Срок окупаемости, рассчитанный по простому методу, не учитывает условия динамики стоимости денег и других средств во времени. В определенных ситуациях такой подход вполне корректен. Настоящий метод не учитывает эффекта дисконтирования. К слову сказать, в определении, данном в федеральном законе № 39-ФЗ от 25.02.99 г. «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений», рассматривается именно срок окупаемости в простой форме.

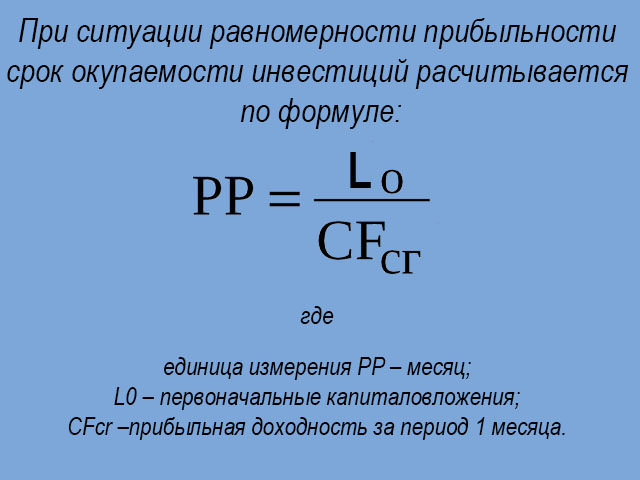

Расчет срока окупаемости в простой форме может производиться согласно одному из двух возможных подходов. Первый подход предлагает рассчитывать период окупаемости как частное между объемом первоначальных инвестиций в стоимостном выражении и величиной среднегодовых поступлений денежных средств по факту проектной реализации. У данного подхода есть непременное условие, чтобы денежные поступления из года в год были примерно равны, тогда расчет окажется корректным.

Второй подход состоит в том, чтобы для расчета использовать кумулятивное накопление сальдо величин денежных доходов в сравнении с суммой произведенных вложений. Помимо простоты настоящий метод имеет еще несколько преимуществ:

- размер начальных инвестиций в проект не трудно установить;

- проекты легко ранжировать по срокам окупаемости, выделяя самые благоприятные для поддержания ликвидности бизнеса;

- очевидны ключевые риски проектов, связанных с длительностью возврата вложенных сумм.

Учет дисконтирования в методике окупаемости

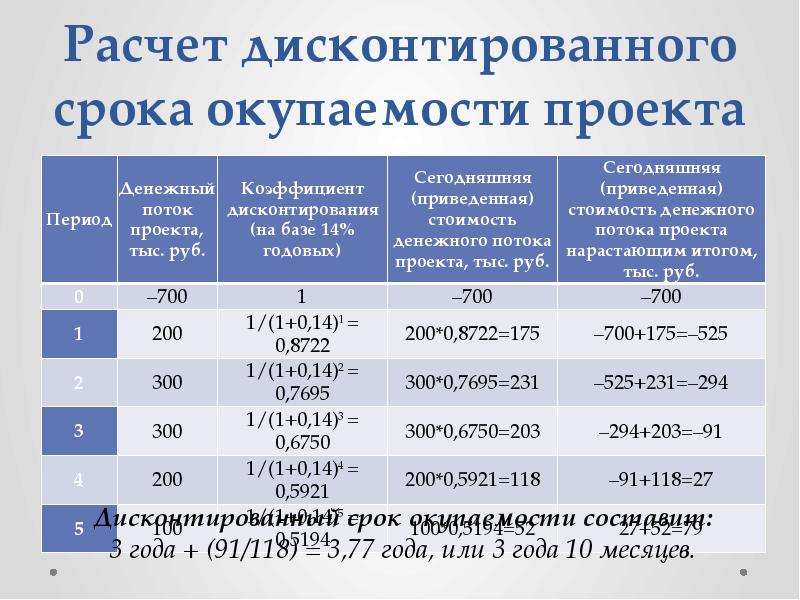

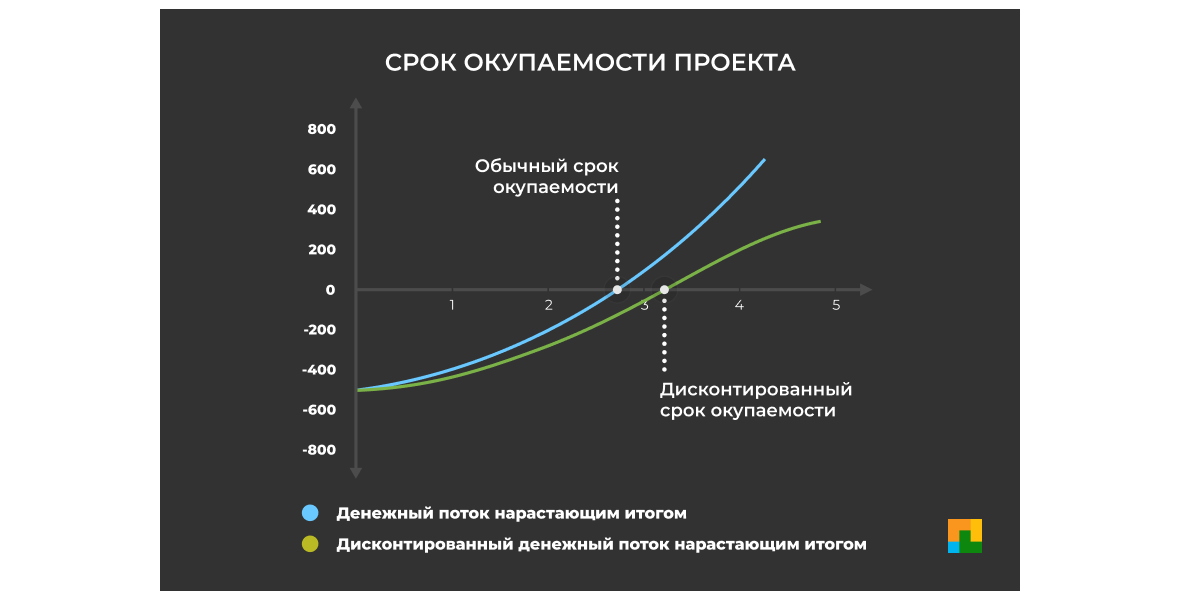

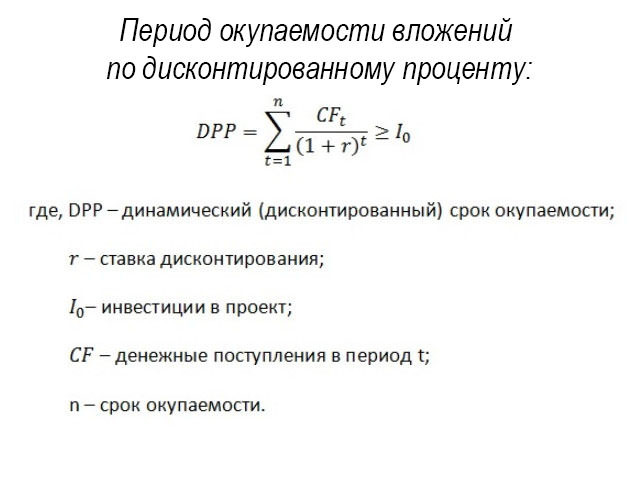

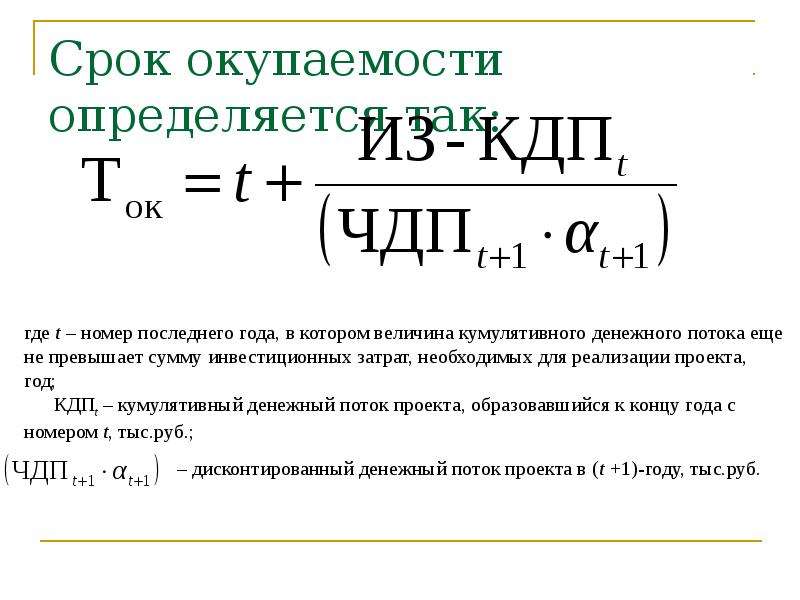

Расчет периода окупаемости с учетом ставки дисконтирования призван выявить тот минимальный срок, за который интегральный экономический эффект или чистый дисконтированный доход (ЧДД или NPV) станет положительным и сохранит в последующем неотрицательное значение. Два названных выше временных отрезка разделены переломной точкой, в которой изменяется динамика ЧДД, рассчитанного кумулятивно или нарастающим итогом. Представленная ниже формула неравенства позволяет рассчитать показатель срока окупаемости как наименьший корень математического выражения.

Базовое неравенство для исчисления срока возмещения инвестиций

Такое неравенство служит для расчета срока возмещения в процессе суммирования его левой и правой частей. Это действие совершается до тех пор, пока правая часть по сумме не превысит левую. Учет ставки дисконтирования при расчетах обоснованно считается более корректным, а расчет периода окупаемости получается более достоверным.

Когда произойдет полное возмещение стоимости единовременных вложений (разница сравняется с нулем), номер соответствующего периода укажет на период окупаемости. Данный метод обладает уровнем точности, соответствующим уровню детализации периодов при планировании (год, квартал, месяц). Естественно, каждому инвестору годовой уровень покажется несколько грубым приближением. Как рассчитать срок окупаемости с точностью до долей годового шага расчетного периода? Для этих целей используется специальная формула: как для простого варианта, так и для метода с учетом дисконтирования. Рассмотрим небольшой сквозной пример расчета, на основании которого мы сможем определить все возможные значения показателя.

Пример расчета простого срока окупаемости и с учетом дисконтирования

Формула расчета простого периода окупаемости

Представлен пример инвестиционного проекта, изначально рассчитанного на длительный период возврата вложений.

Формула расчета периода окупаемости с учетом дисконтирования

Значение продолжительности проекта до периода, в котором возникает проектный эффект (M), в обоих случаях установить несложно. Его наглядно можно видеть из таблиц по смене знака CF и DCF соответственно. Далее, подставляя значения в формулы, мы получаем точные значения простого периода возврата на уровне 3,56 года, а дисконтированного – 4,59.

Применимость показателя окупаемости

Срок окупаемости достаточно сложно интерпретировать с точки зрения единого методологического и нормативного подхода. Правило очень простое: инвестор желает, чтобы срок возврата средств был минимальным. И, можно сказать, что чем он короче, тем проект эффективнее. Однако в связи с тем, что критерий не раскрывает развитие ситуации по финансовому результату и доходам за пределами установленного срока, он может нести в себе риски искаженного представления об эффективности проекта.

Правило очень простое: инвестор желает, чтобы срок возврата средств был минимальным. И, можно сказать, что чем он короче, тем проект эффективнее. Однако в связи с тем, что критерий не раскрывает развитие ситуации по финансовому результату и доходам за пределами установленного срока, он может нести в себе риски искаженного представления об эффективности проекта.

Я бы сказал, что срок окупаемости, безусловно, важен, особенно для оперативной «промокашечной прикидки», скрининг-ранжирования большой совокупности проектных инициатив. Все-таки он является скорее вспомогательным параметром оценки эффективности инвестиционных проектов, который может применяться в совокупности с другими значимыми критериями. И, конечно, просто необходим при его расчете учет различия цены денег во времени за счет процедур дисконтирования. В завершение резюмируем основные недостатки периода окупаемости как проектировочного метода.

- Метод не учитывает ситуации, когда проект подходит к завершающей стадии, окупился, и только в этот момент денежные потоки начинают свой активный рост.

- Серьезные стратегические проекты практически все отличаются большими сроками окупаемости, и критерий в таких случаях не работает.

- Простой способ оценки периода возврата вложений не учитывает риск неполучения запланированных денежных потоков и различий во временной стоимости денежных поступлений и выбытий.

В данной статье мы разобрали первый показатель оценки экономической эффективности инвестиционных проектов – срок окупаемости. Инвестор, куратор проектов и PM как лица, ответственные за решения и контроль их выполнения, должны владеть стандартным пулом математических инструментов. Очевидно, что без них сложно добиваться успеха и получать выгоды для вкладчика от прогрессивной проектной деятельности.

Во всяком случае, мышление проект-менеджера должно на автомате формировать в сознании вопрос об окупаемости, даже если проект реализуется в областях, для которых методы оценки эффективности кажутся неприменимыми. Просто экономическая наука еще не добралась до многих категорий, но наступит время, и большинство типов проектных задач получит свои инструменты оценки. И начинать, как всегда, лучше с самого простого – со сроков возврата средств.

И начинать, как всегда, лучше с самого простого – со сроков возврата средств.

Срок окупаемости инвестиции — Энциклопедия по экономике

В отличие от банковского кредита период использования фирменного кредита, по существу, совпадает со сроком поставки товара по контракту. При этом началом полного срока служит дата акцепта покупателем тратт, выставленных экспортером после поставки последней партии товара, т. е. после выполнения экспортером контрактных обязательств. Льготный период кредита особо важен при коммерческих сделках, поставках комплектного оборудования, поскольку в этом случае начало его погашения по возможности приближается к моменту ввода в эксплуатацию закупленного оборудования. Тем самым сокращаются сроки окупаемости инвестиций импортера, так как погашение происходит за счет выручки от экспорта части продукции, производимой на предприятии, созданном с помощью кредита. В этот период обычно взимается более низкая процентная ставка, чем в остальные периоды, кредита. Льготный период встречается в международных долгосрочных банковских кредитах, гарантируемых государством, в консорциальных еврокредитах, при крупных поставках машин, оборудования, промышленных комплексов, реализации за рубежом инвестиционных проектов. При этом льготный период охватывает ряд лет после завершения поставок, строительства.

[c.286]

Льготный период встречается в международных долгосрочных банковских кредитах, гарантируемых государством, в консорциальных еврокредитах, при крупных поставках машин, оборудования, промышленных комплексов, реализации за рубежом инвестиционных проектов. При этом льготный период охватывает ряд лет после завершения поставок, строительства.

[c.286]СРОК ОКУПАЕМОСТИ ИНВЕСТИЦИЙ. Срок окупаемости — это расчетный период возмещения первоначальных вложений (инвестиций) за счет прибыли от проектной деятельности. [c.314]

Временной аспект — это срок окупаемости инвестиций. [c.199]

Срок окупаемости инвестиции (РР) является одним из самых простых и широко распространенных в мировой учетно-аналитиче-ской практике оценочных критериев он не предполагает временной упорядоченности денежных поступлений. Общая формула расчета показателя РР имеет вид [c.369]

Метод окупаемости не учитывает сроки службы машин и отдачу по годам. Если исходить только из срока окупаемости инвестиций, то нужно приобретать машину А. Однако здесь не учитывается то, что машина Б обеспечивает значительно большую сумму прибыли. Следовательно, оценивая эффективность инвестиционных проектов, надо принимать во внимание не только сроки окупаемости инвестиций, но и доход на вложенный капитал (ДВК) или доходность (рентабельность) проекта

[c.592]

Однако здесь не учитывается то, что машина Б обеспечивает значительно большую сумму прибыли. Следовательно, оценивая эффективность инвестиционных проектов, надо принимать во внимание не только сроки окупаемости инвестиций, но и доход на вложенный капитал (ДВК) или доходность (рентабельность) проекта

[c.592]

Эффективность лизинга у лизингодателя также оценивается с помощью показателей рентабельности и срока окупаемости инвестиций в лизинговые операции. Рентабельность определяется отношением чистой прибыли к затратам-лю лизингу в целом и по каждому договору. Срок окупаемости затрат по лизингу можно установить, если затраты по лизингу разделить на среднегодовую сумму чистой прибыли от лизинга. Затраты по лизингу у лизингодателя включают в себя стоимость приобретения основных средств у производителей, сумму процентов за кредиты банка (если покупка производилась за счет их), сумму страховых взносов за страхование лизингового имущества, сумму затрат по гарантированному обслуживанию сданных в аренду средств, зарплату персонала и другие издержки. Анализируется также степень риска на основе изучения платежеспособности арендаторов и аккуратности выполнения договорных обязательств по предыдущим контрактам.

[c.605]

Анализируется также степень риска на основе изучения платежеспособности арендаторов и аккуратности выполнения договорных обязательств по предыдущим контрактам.

[c.605]

Метод определения срока окупаемости инвестиций [c.443]

Метод определения дисконтированного срока окупаемости инвестиций [c.444]

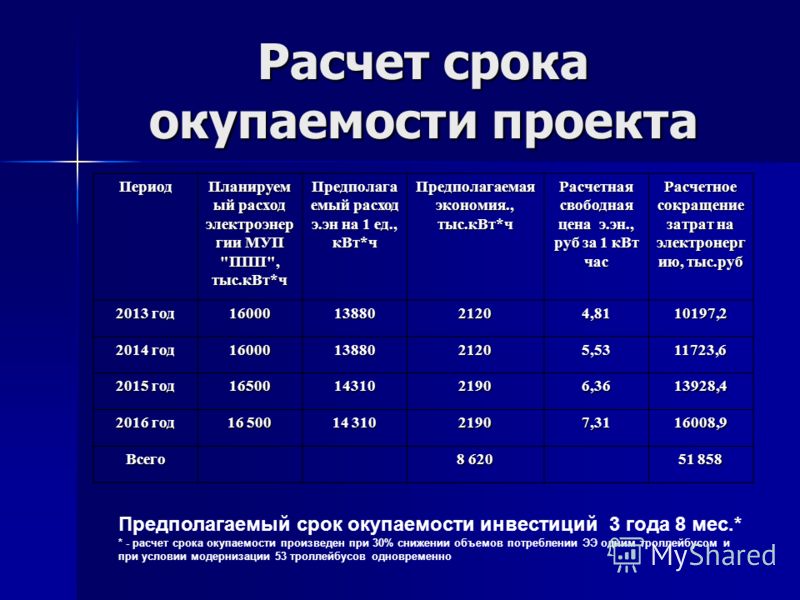

Эффективность инвестиционной политики оценивают по сроку окупаемости инвестиций, который определяют на основе данных бизнес-плана и предварительных расчетов по обоснованию инвестиционных проектов. [c.214]

Конкретными показателями реализации экономического критерия оценки инвестиционных проектов являются срок окупаемости инвестиций, рентабельность инвестиций. Расчет этих показателей на долговременную перспективу требует учета временного фактора. В связи с этим используется показатель чистая текущая (приведенная) стоимость, рассчитываемая по методу дисконтирования. [c.336]

Срок возврата (возмещения) первоначальных инвестиционных расходов, называемый также сроком окупаемости инвестиций, определяется как период, требуемый для возмещения начального капитала посредством накопленных чистых потоков реальных денег, полученных с помощью проекта. [c.274]

[c.274]

Метод срока окупаемости. Срок окупаемости определяет период времени (в годах), необходимый для получения от инвестиций достаточных денежных потоков для покрытия или окупаемости первоначальных инвестиций в основные средства. При расчете срока окупаемости инвестиции считаются прибыльными, если просчитанный период окупаемости меньше некоторого предопределенного количества лет. Расчет срока окупаемости очень часто используется фирмами, поскольку этот метод прост в использовании, но имеет ряд недостатков. В частности, не предусматривается дисконтирование денежных потоков. Из-за этого при принятии решения используются произвольные ограничения сроков и игнорируются финансовые потоки за их пределами. [c.207]

Эффективность инвестиций в каждом конкретном случае оценивается в стоимостном и временном аспектах. Стоимостный аспект оценки означает рост поступающих средств по сравнению с объемом инвестиций с учетом дисконтирования денежных потоков. Временной аспект устанавливает срок окупаемости инвестиций. [c.143]

[c.143]

Расчет срока окупаемости инвестиций и вычисление простой нормы прибыли следует отнести к простым методам оценки эффективности инвестиций. [c.142]

Прием, основанный на определении периода (срока) окупаемости инвестиций или срока возврата (возмещения) первоначальных инвестиционных расходов, трактует этот период как необходимый для возмещения первоначального капитала за счет накопленных чистых потоков реальных денег, генерированных проектом. Недостатком данного подхода является выделение из всего потока затрат только объема первоначальных инвестиций, т. е. начальной фазы периода реализации проекта. Классическое определение срока окупаемости проекта, ориентирующееся на всю совокупность затрат, связанных с конкретным проектом, свободно от указанного недостатка. Однако, во-первых, в данном случае речь идет только о сроке окупаемости инвестиций, и, во-вторых, инвестиционное решение принимается не только на основании этого критерия, а в совокупности с другими — чистым дисконтированным доходом (NPV), внутренней нормой доходности (IKR), индексом прибыльности (PI). Поэтому эксперты-аналитики инвестиционного проекта, понимая ограниченность этого подхода, тем не менее используют его на практике. Лицам, принимающим решение о вложении денежных средств в инвестиционный проект, необходима ориентировочная информация о сроке окупаемости инвестиций, что поможет оценить риск проекта.

[c.206]

Поэтому эксперты-аналитики инвестиционного проекта, понимая ограниченность этого подхода, тем не менее используют его на практике. Лицам, принимающим решение о вложении денежных средств в инвестиционный проект, необходима ориентировочная информация о сроке окупаемости инвестиций, что поможет оценить риск проекта.

[c.206]

Метод расчета срока окупаемости инвестиций — один из наиболее распространенных. Срок окупаемости определяется подсчетом числа лет, в течение которых инвестиции будут погашены за счет получаемого дохода в виде чистых денежных поступлений. [c.376]

Ассортиментная политика формируется с учетом наличия необходимых ресурсов, уровня техники и технологии производства, возможностей создания нового производства в оптимальные сроки, наличия патентов и секретов производства и их патентной защиты ожидаемой рентабельности производства и сроков окупаемости инвестиций наличия управленческих кадров и квалифицированного персонала наличия устойчивых связей с субпоставщиками степени риска, связанного с сезонностью спроса, конъюнктурой и динамикой цен. [c.406]

[c.406]

Срок окупаемости инвестиций (в годах) 1 [c.500]

Другая группа критериев оценки инвестиционных проектов рассчитывается на основе учетных оценок. К ним относятся срок окупаемости инвестиций (СОИ) и коэффициент эффективности инвестиций (КЭИ). [c.90]

Рассмотрим простейший случай, когда выбор компании останавливается на единственном сегменте. Проведение концентрированного маркетинга позволяет компании хорошо разобраться в своих потребителях и обеспечить себе прочную позицию на рынке. Благодаря специализации фирма добивается сокращения издержек, что способствует расширению производства и позволяет увеличить расходы на рекламу и мероприятия по продвижению товаров. Кроме того, заняв лидирующее положение в выбранном сегменте, компания сокращает сроки окупаемости инвестиций. [c.344]

ИНВЕСТИЦИИ окупаются экономией на текущих затратах. Показатель, обратный сроку окупаемости ИНВЕСТИЦИЙ — коэффициент эффективности ИНВЕСТИЦИЙ -позволяет выбирать наилучший вариант развития производственных мощностей или строительства новых предприятий. [c.77]

[c.77]

Срок окупаемости инвестиций [c.5]

Решили в формировании необходимого объема инвестиций в основном полагаться на собственные деньги и кредиты акционерный капитал в случае необходимости привлекать в доле, не превышающей 20 % от уставного капитала будущего предприятия. Окончательное решение о соотношении собственного, привлеченного и заемного капитала принять после того, как в разработанном бизнес-плане выяснится уровень эффективности инвестиций (будет определена внутренняя норма прибыли и срок окупаемости инвестиций). [c.12]

Заметим, что при определении срока окупаемости инвестиций по- [c.263]

Под сроком окупаемости инвестиций понимается ожидаемый период возмещения первоначальных вложений из чистых поступлений (где чистые поступления представляют собой денежные поступления за вычетом расходов). Таким образом, исчисляется тот период времени, за который поступления от оперативной деятельности предприятия (net ash inflows) покроют затраты на инвестиции. Этот метод прост для расчетов, поэтому он иногда используется как очень грубый метод оценки риска инвестирования.

[c.142]

Этот метод прост для расчетов, поэтому он иногда используется как очень грубый метод оценки риска инвестирования.

[c.142]

Как рассчитать срок окупаемости в Excel

Срок окупаемости — это время, которое требуется проекту, чтобы окупить инвестиционные затраты. Например, если вы инвестируете 100 долларов, а доходность составляет 50 долларов в год, вы окупите свои первоначальные вложения через два года.

Срок окупаемости — простой и быстрый способ оценить удобство инвестиционного проекта и сравнить разные проекты. Например, если у проекта A период окупаемости составляет три года, а у проекта B — срок окупаемости четыре года, вы выберете проект A.

Можете ли вы заметить проблему со сроком окупаемости? Задумайтесь на минутку. ОК, срок окупаемости состоит из двух основных выпусков :

- Без учета временной стоимости денег.

- Он не учитывает все денежные потоки, которые возникают после того, как накопленный денежный поток равен нулю.

Временная стоимость денег — это экономическая концепция, которая относится к тому факту, что деньги, доступные в ближайшем будущем, стоят больше, чем такая же сумма в далеком будущем.

Срок окупаемости можно рассматривать как время, необходимое проекту для достижения нулевого накопленного денежного потока. Но два разных проекта могут иметь одинаковый срок окупаемости, а у первого более крупные положительные денежные потоки после срока окупаемости. Ясно, что первый предпочтительнее.

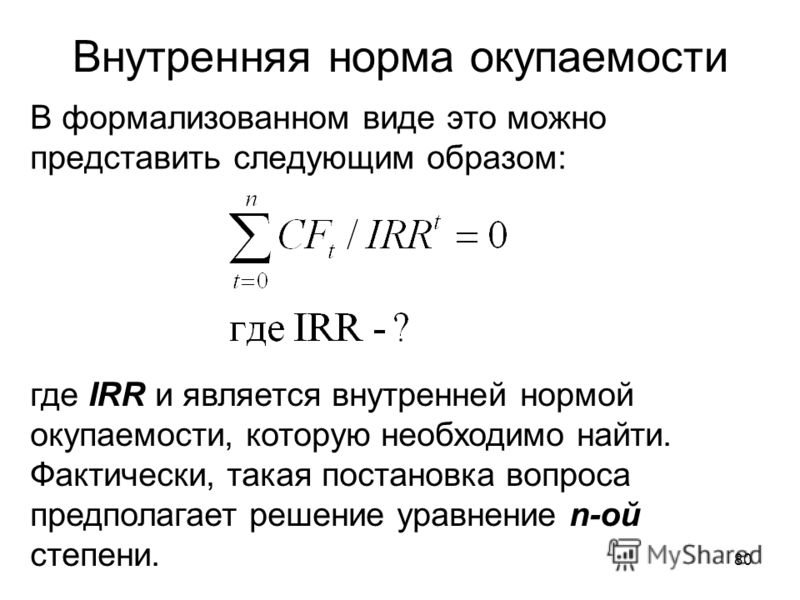

Альтернативы сроку окупаемости

Из-за проблем со сроком окупаемости, внутренняя норма доходности (IRR) и чистая приведенная стоимость (NPV) являются лучшими альтернативами PP.Эти измерения действительно принимают во внимание временную стоимость денег и все денежные потоки.

Примеры срока окупаемости

Одинаковый денежный поток каждый год

Когда денежный поток остается постоянным каждый год после первоначальной инвестиции, срок окупаемости можно рассчитать по следующей формуле:

PP = Начальные инвестиции / денежный поток

Например, если вы вложили 10000 долларов в бизнес, который приносит вам 2000 долларов в год, период окупаемости составляет 10000 долларов / 2000 долларов = 5

.

Если вы вложили 8000 долларов, а денежный поток остается 2000 долларов в год, срок окупаемости сокращается до 4 лет:

Еще один способ просмотреть период окупаемости — проверить, когда накопленный денежный поток, включая все инвестиции, равен нулю.Но иногда это не так просто, потому что за периодом отрицательного накопленного денежного потока следует период положительного накопленного денежного потока. Периода с нулевым накопленным денежным потоком нет.

В таком случае какой период мы учитываем? Первый или второй?

Когда нет периода нулевого накопленного денежного потока, период окупаемости будет положительным рациональным числом, а не целым числом. Чтобы рассчитать окупаемость, вы должны оценить долю года, которая прошла с момента, когда денежный поток был отрицательным в последний раз, пока не достиг нулевого значения.Для этой оценки мы предполагаем линейное поведение движения денежных средств.

Если абсолютное значение последнего отрицательного накопленного денежного потока совпадает с абсолютным значением первого накопленного положительного денежного потока, дробь равна 0,5, как в следующем примере:

На следующем графике мы видим динамику накопленного денежного потока:

Если абсолютное значение последнего накопленного денежного потока не совпадает с первым положительным денежным потоком, его доля не будет равна 0.5:

Как рассчитать срок окупаемости в Excel

Хотя можно использовать единую формулу для расчета окупаемости, лучше разбить ее на несколько частичных формул. Таким образом, будет проще проверять электронную таблицу и исправлять проблемы.

Чтобы рассчитать окупаемость в Excel, выполните следующие действия:

- Введите все необходимые вложения. Обычно только первоначальные вложения.

- Введите все денежные потоки.

- Расчет накопленного денежного потока за каждый период

- Для каждого периода вычислите долю достижения точки безубыточности. Используйте формулу «ABS»

- Подсчитайте количество лет с отрицательными накопленными денежными потоками. Используйте формулу «ЕСЛИ»

- Найдите необходимую долю, используя количество лет с отрицательным денежным потоком в качестве индекса. Используйте формулу «ИНДЕКС»

- Чтобы получить точный срок окупаемости, просуммируйте количество лет с отрицательным накопленным денежным потоком и соответствующую долю

Бесстыдный плагин: Мы создали файл Excel для расчета окупаемости.Он обновляется автоматически и позволяет вводить несколько инвестиций, а не только первоначальные. Он отображает окупаемость в виде долей лет, а также лет, месяцев и дней. Фактически, мы использовали этот файл для создания наших примеров, вы можете получить его всего за 5 долларов по следующей ссылке:

Дисконтированный период окупаемости (значение, формула) | Как рассчитать?

Каков дисконтированный срок окупаемости?

Дисконтированный период окупаемости относится к периоду времени, необходимому для возмещения его первоначальных денежных затрат, и рассчитывается путем дисконтирования денежных потоков, которые должны быть созданы в будущем, и последующего суммирования приведенной стоимости будущих денежных потоков, при этом дисконтирование производится с помощью взвешенных средняя стоимость капитала или внутренняя норма прибыли.

Формула дисконтированного срока окупаемости

Дисконтированный период окупаемости = год до наступления дисконтированного периода окупаемости + (совокупный денежный поток за год до восстановления / дисконтированный денежный поток за год после восстановления)

Вы можете свободно использовать это изображение на своем веб-сайте, в шаблонах и т. Д. Пожалуйста, предоставьте нам ссылку с указанием авторства Ссылка на статью с гиперссылкой

Например:

Источник: Срок окупаемости со скидкой (wallstreetmojo.com)

С точки зрения капитального бюджета этот метод намного лучше, чем простой период окупаемости.

В этой формуле есть две части.

Пример

Funny Inc. хотела бы вложить 150 000 долларов в проект в качестве начальных инвестиций. Фирма рассчитывает получить 70 000 долларов в первый год, 60 000 долларов во второй год и 60 000 долларов в третий год. Средневзвешенная стоимость капитала составляет 10%. Узнайте срок окупаемости со скидкой для Funny Inc.

Пойдем шаг за шагом.

Сначала мы выясним текущую стоимость денежного потока.3 = $ 45 078,89

Теперь рассчитаем совокупные дисконтированные денежные потоки —

.- Год 0: — 150 000 долларов США

- Год 1: — 86 363,64

- Год 2: — 36 776,86

- Год 3: 8 302,03 доллара США

Дисконтированный период окупаемости = Год до наступления дисконтированного периода окупаемости + (Совокупный денежный поток за год до возмещения / Дисконтированный денежный поток в году после восстановления)

= 2 + (36,776,86 доллара / 45 078,89 доллара) = 2 + 0,82 = 2,82 года.

Пример # 2

Проект имеет отток денежных средств в размере 30 000 долларов США при ежегодном притоке денежных средств в размере 6000 долларов США, поэтому давайте посчитаем дисконтированный период окупаемости, в этом случае, предполагая, что WACC компаний составляет 15%, а срок действия проекта — 10 лет.

| Год | Денежный поток | Фактор текущей стоимости Фактор текущей стоимости — это коэффициент, который используется для обозначения текущей стоимости денежных средств, которые будут получены в будущем, и основан на временной стоимости денег.Этот коэффициент PV представляет собой число, которое всегда меньше единицы и рассчитывается путем деления единицы на единицу плюс процентная ставка к мощности, то есть количество периодов, в течение которых должны производиться платежи. Читать далее @ 15% | Текущая стоимость денежных потоков | Накопленная приведенная стоимость денежных потоков | |

|---|---|---|---|---|---|

| 1 | 6000 долларов США | 0,870 | 5220 долларов США | 5220 долларов США | |

| 2 | 2 | 016 000 долларов США | 9 756 долларов | ||

| 3 | 6000 долларов | 0.658 | $ 3,948 | $ 13,704 | |

| 4 | $ 6,000 | 0,572 | $ 3,432 | $ 17,136 | |

| 5 | 16 9016 9018 | ||||

| 6 | 6000 долларов | 0,432 | 2,592 доллара | 22710 долларов | |

| 7 | 6000 долларов | 0,376 | 6000 долларов США 0.327 | $ 1,962 | $ 26,928 |

| 9 | $ 6,000 | 0,284 | $ 1,704 | 28,632 | |

| $ | 10 | 71||||

В этом случае совокупные денежные потоки составляют 30 114 долларов США за 10 -й год, поэтому срок окупаемости составляет прибл. 10 лет

Но, если посчитать то же самое при простой окупаемости, срок окупаемости составит 5 лет (30 000 долл. США / 6000 долл. США)

Обратите внимание, что при увеличении ставки дисконтирования увеличивается разрыв между простой нормой доходности и дисконтированным сроком окупаемости.Позвольте мне объяснить это дальше. Возьмем ставку дисконтирования 10% в приведенном выше примере и рассчитаем дисконтированный период окупаемости.

| Год | Денежный поток | Фактор приведенной стоимости при 10% | Приведенная стоимость денежных потоков | Совокупная приведенная стоимость денежных потоков | ||

|---|---|---|---|---|---|---|

| 1 | $ 6,000 | 0,909 | 5 454 долл. США | |||

| 2 | 6 000 долл. США | 0.826 | $ 4,956 | $ 10,410 | ||

| 3 | $ 6,000 | 0,751 | $ 4,506 | $ 14,916 | ||

| 16 | 16 9016 | 0,621 | 3726 долларов | 22740 долларов | ||

| 6 | 6000 долларов | 0,564 | 3384 доллара | 26124 | ||

| 7 | ||||||

| 7 | 513 | $ 3,078 | $ 29,202 | |||

| 8 | $ 6,000 | 0,466 | $ 2,796 | $ 31,998 | ||

| 9 | 16 | |||||

| 9 | 16 | 9016 9016 901 901 9016 9016 | 0,385 | 2310 долл. США | 36 852 долл. США |

В этом случае ставка дисконтирования составляет 10%, а дисконтированный период окупаемости составляет около 8 лет, тогда как дисконтированный период окупаемости составляет 10 лет, если ставка дисконтирования составляет 15%.Но простой срок окупаемости в обоих случаях составляет 5 лет. Таким образом, это означает, что по мере увеличения ставки дисконтирования разница в сроках окупаемости дисконтированного периода выплаты и простого периода окупаемости увеличивается.

| Ставка дисконтирования | Простая окупаемость (a) | Дисконтированная окупаемость (b) | Разница в сроках окупаемости (b) — (a) |

|---|---|---|---|

| 10% | 5 лет | 8 лет | 3 года |

| 15% | 5 лет | 10 лет | 5 лет |

Надеюсь, вы, ребята, получили разумное представление о сроке окупаемости и дисконтированном сроке окупаемости.Давайте рассмотрим еще несколько примеров, чтобы лучше понять концепцию.

Пример # 3

Компания хочет заменить свой старый полуавтомат на новый, полностью автоматический. На рынке доступны две модели (модель A и модель B) по цене 500 000 долларов каждая. Остаточная стоимость или стоимость утилизации — это оценочная стоимость актива после истечения срока его полезного использования. Например, если срок службы оборудования компании составляет 5 лет, и его стоимость по истечении этого срока составляет всего 5000 долларов, то остаточная стоимость составляет 5000 долларов.Читать больше старой машины стоит 1000000 долларов. Коммунальные услуги существующего оборудования, которые могут быть использованы, — это модель A, приобретенная компанией, а дополнительные коммунальные услуги, которые необходимо купить, стоят всего 100000 долларов. Однако в случае, если компания купит модель B, тогда все существующие коммунальные услуги должны быть заменены, и новые коммунальные услуги будут стоить 20000 долларов, а стоимость утилизации старых коммунальных услуг составит 20 000 долларов. Ожидаемые денежные потоки следующие, ставка дисконтирования составляет 15%

| Год | A | B | ||||||

|---|---|---|---|---|---|---|---|---|

| 1 | 1,00 000 долл. США | 2,00 000 долл. США | ||||||

| 2 | 000 долл. США 1,5015 | 570 2 | 000 долл. США | 05 | 70 | 3 | 1,80 000 долл. США | 1,80 000 долл. США |

| 4 | 2,00 000 долл. США | 1,70 000 долл. США | ||||||

| 5 | 1,70 000 долл. США | 40 000 долл. США | 50 000 долл. США | 60 000 долл. США |

Расходы в год инвестиций (нулевой год)

| Детали | A | B |

|---|---|---|

| Стоимость станка | 5 00 000 долларов США | 5 00 000 долларов США |

| 2,00,000 долларов США | ||

| Утилизация старой машины | (1,00,000 долларов США) | (100,000 долларов США) |

| Утилизация старой машины 9 | — | (20 000 долл. США) |

| Итого Exp | 5 000 000 долл. США | 5 80 000 долл. США |

| Фактор текущего значения Год | Текущая стоимость который используется для обозначения приведенной стоимости денежных средств, которые будут получены в будущем, и основан на временной стоимости денег.Этот коэффициент PV представляет собой число, которое всегда меньше единицы и рассчитывается путем деления единицы на единицу плюс процентная ставка на электроэнергию, то есть количество периодов, в течение которых должны производиться платежи. Читать далее @ 15% | Приток денежных средств ( Станок A ) | Приведенная стоимость денежных потоков ( Станок A ) | Накопленная приведенная стоимость денежных потоков ( Станок A ) | Приток денежных средств ( Станок B ) | Приведенная стоимость денежных потоков ( Станок B ) | Совокупная приведенная стоимость денежных потоков ( Станок B ) | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 0 (Как рассчитано выше) | 1.00 | $ 500,000 | $ 500,000 | $ 500,000 | $ 580,000 | $ 580,000 | $ 580,000 | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| $ 1 | ,0000,87 8716 | $ | ,0000,87 8716 | 0909||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 2 | 0,76 | 150 000 долл. США | 114 000 долл. США | 201 000 долл. США | 210 000 долл. США | 159 600 долл. США | 333 600 долл. США | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 3 | 0.66 | $ 180000 | $ 118800 | $ 319800 | $ 180000 | $ 118800 | $ 452400 | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 4 | 0,57 | $ 200000 | $ 114000 | $ 433800 | $ 170000 | $ 96900 | $ 549300 | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 5 (Включая стоимость утилизации 50 000 долларов США для Mach A и 60 000 долларов США для Mach B) | 0,50 | 170000 долларов США + 50 000 долларов США | 110 000 долларов США | 543 800 долларов США | 100 000 долларов США | 50 000 долларов США | 59916 300 | дисконтированная окупаемость машины А составляет…||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| Формула дисконтированного периода окупаемости = | Год до наступления дисконтированного периода окупаемости + |

| |||||||

Рекомендуемые статьи

Это руководство по дисконтированному периоду окупаемости и его значению.Здесь мы узнаем, как рассчитать дисконтированный период, используя его формулу, а также практические примеры. Здесь мы также предлагаем вам калькулятор периода окупаемости со скидкой с загружаемым шаблоном Excel.

Окупаемость и дисконтированная окупаемость | Основы FFM в финансовом менеджменте | Основы бухгалтерского учета | Студенты | ACCA

Мы видим, что период окупаемости составляет либо пять лет, если денежные потоки возникают в конце года, либо четыре года и (5,000 / 17,500 x 12) три месяца (с точностью до ближайшего месяца), если денежные потоки возникают в течение года.

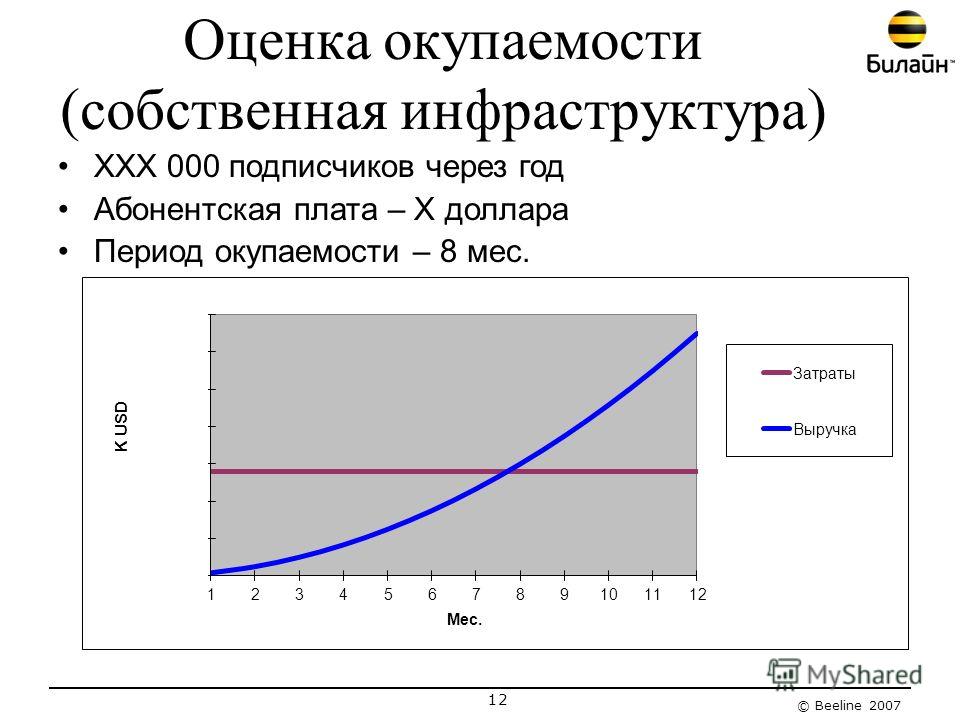

Полезность период, при этом любой проект, длящийся дольше установленного срока, отклоняется.Payback также обеспечивает большее внимание к более ранним денежным потокам, возникающим в результате проекта, поскольку они являются более определенными и более важными, если у организации есть проблемы с ликвидностью.

Два других преимущества заключаются в том, что окупаемость легко рассчитать и понять.

Однако есть недостатки, связанные с методом оценки окупаемости инвестиций:

- Денежные потоки после периода окупаемости игнорируются, поэтому влияние всего проекта на денежные потоки организации не учитывается.

- Требуется цель, которая может быть сложной и произвольной.

- Увеличение / уменьшение благосостояния инвестора в результате проекта не учитывается — например, для оценки влияния на благосостояние акционеров необходимо рассчитать чистую приведенную стоимость проекта.

- Временная стоимость денег не учитывается.

Этот последний недостаток будет преодолен, если будет рассчитываться дисконтированная окупаемость , а не срок окупаемости.

Дисконтированная окупаемость

Определение

Дисконтированная окупаемость определяется как время, в течение которого дисконтированная чистая денежная выручка / экономия затрат по проекту окупают первоначальные инвестиции.

Расчет

Расчет дисконтированной окупаемости учитывает временную стоимость денег путем дисконтирования каждого денежного потока перед вычислением совокупного денежного потока и определяет время, в которое чистая приведенная стоимость становится положительной.

Давайте воспользуемся первым примером, но расширим его, включив тот факт, что стоимость капитала организации составляет 10%.

Опять же, первым шагом будет обеспечение идентификации денежных потоков, что мы уже сделали — 17 500 долларов в год.

Второй шаг — заполнить таблицу совокупного денежного потока, но теперь требуются дополнительные столбцы для коэффициента дисконтирования и дисконтированного денежного потока:

Формула периода окупаемости(PBP) | Пример

Срок окупаемости — это метод финансового или капитального бюджета, который рассчитывает количество дней, необходимых для инвестиций, чтобы получить денежные потоки, равные первоначальным инвестиционным затратам.Другими словами, это время, необходимое вложению, чтобы заработать достаточно денег, чтобы окупить себя или окупиться. Это основанное на времени измерение особенно важно для менеджмента при анализе риска.

Определение: Что такое срок окупаемости?

Очевидно, что чем дольше вложения окупаются, тем более рискованными являются инвестиции. В большинстве случаев более длительный период окупаемости также означает менее прибыльное вложение. Подумайте об этом с точки зрения руководства. Более короткий период означает, что они могут быстрее вернуть свои деньги и инвестировать их во что-то другое.Таким образом, максимальное количество инвестиций с использованием той же суммы наличных денег. Более длительный период оставляет деньги привязанными к инвестициям без возможности реинвестировать средства в другое место.

Руководство использует расчет срока окупаемости, чтобы решить, какие инвестиции или проекты реализовать.

Формула

Простая формула срока окупаемости рассчитывается путем деления стоимости проекта или инвестиций на годовой приток денежных средств.

Как видите, с помощью этого калькулятора окупаемости вы получите в качестве ответа процент.Умножьте этот процент на 365, и вы получите количество дней, которое потребуется проекту или инвестициям, чтобы заработать достаточно денег, чтобы окупить себя.

Поскольку некоторые бизнес-проекты длятся не целый год, а другие продолжаются, вы можете дополнить это уравнение для любого периода дохода. Например, вы можете использовать месячные, полугодовые или даже двухлетние периоды притока денежных средств. Приток денежных средств должен соответствовать продолжительности инвестиций.

Пример

Рассмотрим пример.Предположим, у Jim’s Body Shop есть 10 000 долларов на покупку нового оборудования. Джим может либо приобрести новое полировальное колесо, которое сэкономит рабочее время и его команду от ручной полировки отделки автомобиля, либо он может купить пескоструйный аппарат большего размера, который сможет вместить в него все его автомобильные детали, что избавит его от необходимости передавать его на аутсорсинг. пескоструйная очистка.

По оценкам Джима, новое полировальное колесо сэкономит 10 рабочих часов в неделю. В настоящее время Джим платит своему отделочному персоналу 25 долларов в час. Таким образом, при 250 долларах в неделю буфер принесет достаточно дохода (сбережений денежных средств), чтобы окупиться за 40 недель.Вот как рассчитать срок окупаемости Jim’s Shop.

С другой стороны, Джим мог купить пескоструйный аппарат и сэкономить 100 долларов в неделю, не прибегая к аутсорсингу пескоструйной обработки.

Анализ

Management использует уравнение периода окупаемости денежных средств, чтобы увидеть, как быстро они вернут деньги компании в результате инвестиций — чем быстрее, тем лучше. В примере Джима у него есть возможность приобрести оборудование, окупаемость которого составляет 40 или 100 недель.Очевидно, что ему следует выбрать 40-недельное вложение, потому что после того, как он вернет свои деньги из буфера, он может реинвестировать их в пескоструйный аппарат.

Более длительные сроки окупаемости не только более рискованны, чем более короткие, но и более неопределенны. Чем больше времени требуется инвестициям для получения денежных поступлений, тем больше вероятность того, что вложения не окупятся и не принесут прибыль. Поскольку большая часть прироста капитала и инвестиций основывается на оценках и будущих прогнозах, нет никакой реальной уверенности в том, что произойдет с доходом в будущем.Например, буфер Джима может сломаться через 20 недель и потребовать ремонта, что потребует дополнительных инвестиционных затрат. Вот почему более короткий период окупаемости всегда предпочтительнее более длительного. Чем быстрее компания сможет получить свои первоначальные затраты наличными, тем более приемлемыми и предпочтительными станут инвестиции.

Имейте в виду, что принцип срока окупаемости денежных средств не работает со всеми типами инвестиций, такими как акции и облигации, одинаково хорошо, как с капитальными вложениями. Основная причина этого в том, что не учитывается временная стоимость денег.Теоретически, чем больше денег в инвестициях, тем меньше они стоят. Деньги сегодня дороже денег завтра. Чтобы учесть временную стоимость денег, дисконтированный период окупаемости должен использоваться для дисконтирования денежных поступлений от проекта по надлежащей процентной ставке.

Как рассчитать срок окупаемости CAC (+ уменьшить)

На каком бы этапе ни находился ваш бизнес, радость от новых клиентов никогда не исчезнет.Вы всегда должны праздновать свои победы, особенно на ранних этапах вашего бизнеса.

Но не менее важно понимать как стоимость привлечения клиента (CAC), так и период окупаемости CAC. Это время, которое требуется новому клиенту, чтобы «окупить» CAC в виде дохода, который вы от него получаете. Как только вы попадете в эту дату — вот тогда и начнется настоящий праздник.

Но как рассчитать окупаемость CAC? Что считается правильным количеством времени? Почему так важна окупаемость CAC? На все вопросы мы можем ответить для вас здесь.

Содержание

Что такое CAC Payback?

Срок окупаемости затрат на привлечение клиента (CAC) — это количество месяцев, которое потребуется для возмещения затрат на привлечение клиента (ваша точка безубыточности). Неудивительно, что вы хотите сократить этот период времени как можно короче, чтобы помочь своей компании расти. Меньшая окупаемость CAC = более быстрый рост!

После того, как вы превысите период окупаемости CAC, будущие платежи клиентов будут отнесены на счет вашего роста.

ОкупаемостьCAC также может называться «Время восстановления CAC» или «Месяцы на восстановление CAC».

Как рассчитать срок окупаемости CAC

ОкупаемостьCAC — важный показатель для любого SaaS-бизнеса. Это помогает определить период времени, который потребуется вашему бизнесу, чтобы окупить расходы, понесенные в результате привлечения клиентов.

Для расчета этого показателя вам необходимо знать свой CAC, новый чистый MRR и процент валовой прибыли.

Формула окупаемости CAC

(CAC / Средний MRR * Валовая прибыль,%)

* Используйте средние значения за 3 месяца для CAC, MRR и валовой прибыли

Давайте взглянем на пример, который мы поделили в нашем руководстве по CAC.

Допустим, привлечение клиента обошлось вам в 250 долларов, а они платят вам 25 долларов в месяц. Вам нужно, чтобы этот покупатель оставался с вами не менее 10 месяцев, чтобы он вернул вам сумму, которую вы потратили на его приобретение.

Если этот клиент откажется от услуг в течение этих 10 месяцев, вы, по сути, потеряете деньги.

А теперь представьте, если бы вам потребовалось всего 100 долларов, чтобы привлечь того же клиента. Вы вернете деньги через четыре месяца.

Также важно отметить, что, хотя вы можете упростить эту метрику в начале своего бизнеса, вы можете подумать о том, чтобы иметь разные периоды окупаемости CAC для разных типов клиентов, в зависимости от различий в затратах на привлечение каждого клиента.

Например, покупатель, привлеченный через торговую выставку, может иметь гораздо более высокую стоимость, чем покупатель, приобретенный через холодный звонок или рассылку новостей по электронной почте.

Почему так важна окупаемость CAC

Понимание эффективности приобретения через окупаемость CAC имеет решающее значение для окончательного понимания денежного потока, поступающего в ваш бизнес.

Если у вас нет четкого представления об окупаемости как CAC, так и CAC, возможно, вы тратите сотни или тысячи долларов на неэффективные методы привлечения новых клиентов.

Кроме того, окупаемость CAC может помочь как понять, сколько вы можете (или должны) потратить на одного клиента, так и как спрогнозировать будущий рост компании.

Длительный период окупаемости может быть первым признаком того, что текущая модель приобретения неэффективна и что необходимо внести изменения, прежде чем вы начнете терять доход.

Однако вы не можете просматривать окупаемость CAC в вакууме — ее нужно рассматривать в контексте с другими релевантными показателями, включая пожизненную ценность ваших клиентов (LTV) и соотношение LTV: CAC.

Тесты окупаемости CAC

Как правило, хороший показатель окупаемости CAC низкий. По данным ProfitWell, срок окупаемости SaaS-стартапов составляет 5–12 месяцев.

Компании на ранней стадии могут иметь более высокий период окупаемости CAC, который может колебаться по мере их роста и адаптации, но общее практическое правило — стремиться к тому, чтобы период окупаемости не превышал 12 месяцев.

Обратите внимание, что более крупные предприятия могут иметь более длительные периоды окупаемости CAC, поскольку они имеют больший доступ к капиталу и ресурсам, но растущий бизнес не должен рассматривать длительный период окупаемости как признак успеха.

Как снизить окупаемость CAC

Каждый доллар на счету. Помните об этом по мере роста вашего бизнеса, это только поможет вам успешно снизить окупаемость CAC.

Поскольку ваш период окупаемости напрямую связан с вашим CAC, первое, что поможет сократить период окупаемости, будет заключаться в уменьшении CAC.

Но это не может существовать в вакууме — сокращение бюджета на маркетинг и / или продажи без учета рентабельности инвестиций может принести больше вреда, чем пользы. Если вы не вкладываете деньги в привлечение клиентов, тогда не будет ни одного клиента, с которым можно было бы сравнивать!

Имея это в виду, цель будет состоять в том, чтобы минимизировать CAC, продолжая при этом соответствовать вашим целям роста.Эффективное снижение затрат на привлечение клиентов в расчете на одного покупателя в конечном итоге поможет сократить время, необходимое покупателю, чтобы «окупить» затраты.

Рассмотрим следующее:

Удвойте ваши наименее дорогие каналы привлечения

Тратите ли вы деньги на Google Рекламу, когда большинство ваших потенциальных клиентов приходят из рекламных сообщений LinkedIn? Поймите, откуда берутся наименее дорогие и качественные лиды, и удвойте их, чтобы снизить окупаемость как CAC, так и CAC.

Не забывайте о своих нынешних клиентах

Сосредоточьтесь на удержании клиентов, чтобы убедиться, что клиенты остаются достаточно долго, чтобы восстановить ваш CAC. Удовлетворение ваших нынешних клиентов так же важно, как и продажа новым клиентам. Это может включать ежемесячные проверки, чтобы увидеть, как работает продукт, и открывать каналы связи, когда что-то идет не так.

Поощрение годовой подписки или планов

Срок окупаемости вашего CAC также может зависеть от вашей модели ценообразования и от того, как ваши клиенты платят вам (годовая подписка, масштабируемые цены, ежемесячная плата и т. Д.). Более высокие первоначальные затраты клиентов помогут быстрее окупить затраты CAC. Любые корректировки вашей модели ценообразования могут и будут напрямую влиять на ваши затраты на привлечение клиентов и срок окупаемости.

Узнайте больше о том, как уменьшить CAC здесь.

Сократите период окупаемости вашего CAC и начните праздновать победы клиентов!

Формула срока окупаемости: значение, пример и формула

Срок окупаемости — это не что иное, как количество лет, необходимое для возмещения первоначальных денежных затрат, вложенных в конкретный проект. Соответственно,

Формула срока окупаемости = полные годы до возмещения + (невозмещенные затраты в начале прошлого года / денежный поток в течение последнего года)

Составление бюджета капиталовложений — одна из важных обязанностей финансового менеджера компании.

Процесс составления бюджета капиталовложений включает в себя определение и оценку капитальных проектов, то есть проектов, по которым бизнес-субъект будет получать денежные потоки в течение периода более одного года.

Поскольку капитальные проекты предполагают инвестиционные решения в долгосрочные активы, правильные решения по капитальному бюджету становятся все более важными.

Это связано с тем, что такие решения нельзя отменить с небольшими затратами, учитывая большую сумму, составляющую долгосрочные активы хозяйствующего субъекта.

Для помощи руководству в оценке различных инвестиционных проектов используются различные методы составления бюджета капиталовложений. Срок окупаемости — это один из методов, используемых для анализа того, следует ли принять конкретный инвестиционный проект или отклонить его.

Какой срок окупаемости?

Срок окупаемости — это количество лет, необходимое для возврата первоначальных инвестиций или первоначальных инвестиций, сделанных в проект. Он основан на дополнительных денежных потоках от конкретного инвестиционного проекта.

Таким образом, различные инвестиционные предложения оцениваются на основе количества лет, которое требуется бизнес-субъекту для возмещения первоначальной стоимости инвестиционного предложения. Как правило, инвестиционный проект с более коротким сроком окупаемости предпочтительнее альтернативных инвестиционных проектов.

Характеристика периода окупаемости Метод

- Метод периода окупаемости является одним из традиционных методов составления бюджета капиталовложений. Это помогает бизнес-субъекту принять решение о желательности инвестиционного предложения на основе срока полезного использования и ожидаемой прибыли от проекта.

- Этот метод не учитывает временную стоимость денег, которая является важным фактором при определении желательности инвестиционного проекта, используемого в других методах составления бюджета капиталовложений.

- Срок окупаемости — один из старейших и простейших методов оценки инвестиционных предложений, широко используемый в секторе малых предприятий.

- Срок окупаемости рассчитывается на основании информации из бухгалтерских книг хозяйствующего субъекта.

Формула срока окупаемости

Как упоминалось выше, срок окупаемости — это не что иное, как количество лет, необходимое для возмещения первоначальных денежных затрат, вложенных в конкретный проект.

Соответственно,

Срок окупаемости = полные годы до возмещения + (невозмещенные затраты на начало прошлого года / денежный поток в течение последнего года)

Пример периода окупаемости

Давайте разберемся с формулой срока окупаемости и ее применением с справка по следующему примеру.

Скажем, Kapoor Enterprises рассматривает возможность инвестиций A и B, каждая из которых требует вложения в размере 20 лакхов сегодня и денежных потоков в конце каждого из следующих 5 лет. Давайте оценим, сколько времени нужно, чтобы вернуть эти первоначальные вложения в размере 20 лакхов в каждый из проектов.

В следующей таблице показаны ожидаемые денежные потоки от инвестиционных предложений A и B.

| Предложение A | ||

| На конец года | Ожидаемые денежные потоки | Накопленные денежные потоки |

| 0 | 20,00,000)(20,00,000) | |

| 1 | 2,00,000 | (18,00,000) |

| 2 | 2,00,000 | (16,00,000) |

| 3 | 2,00,000 | (14,00,000) |

| 4 | 2,00,000 | (12,00,000) |

| 5 | 2,00,000 | (10,00,000) |

| 2,00,000 | (8,00,000) | |

| 7 | 2,00,000 | (6,00,000) |

| 8 | 2,00,000 | (4,00,000) |

| 9 | 2,00,000 9 0170 | (2,00,000) |

| 10 | 2,00,000 | 0 |

| 11 | 2,00,000 | 2,00,000 |

Таким образом, для предложения A, период возврата

= Полные годы до возмещения + (невозмещенные затраты на начало прошлого года / денежный поток в течение последнего года)= 9 + (2,00,000 / 2,00,000)

= 9 + 1

= 10 лет

| Предложение B | |||

| На конец года | Ожидаемый приток денежных средств | Совокупный приток денежных средств | |

| 0 | (20,00,000) | (20,00,000) | |

| 2,00,000 | (18,00,000) | ||

| 2 | 3,00,000 | (15,00,000) | |

| 3 | 4,00,000 | (11,00,000) | |

| 4 | 2,00,000 | (9,00,000) | |

| 5 | 4,00,000 | (5,00,000) | |

| 6 | 5,00,000 | 0 | |

| 7 | 4,00,000 | 4,00,000 | |

| Год | Денежный поток | Совокупный денежный поток | |

| 0 | (X) -1,000,000.00 | 90,0009 12015||

| 1,50,000.00 | 270,000.00 | ||

| 3 (Ш) | 300,000.00 | (Y) 570,000.00 | |

| 4 | (Z) 500,000.00 | 70 | (Z) 500,000.00 | 1070,000 | 70 | 1,070000 | 1,570,000.00 |

|---|

Из приведенной выше таблицы мы можем легко понять, что период окупаемости больше 3, но меньше 4 лет, поскольку совокупная величина денежного потока превышает первоначальную сумму инвестиций в 4-м году.

Формула срока окупаемости

Чтобы узнать точный период окупаемости, мы можем использовать следующую формулу / уравнение:

Срок окупаемости = W + (X — Y) / Z, где,

3 + (1000000 — 570000) / 500000

=> 3 + 430000/500000

= 3 + 0,86 = 3,86 года

W — год, до которого стоимость инвестиций пересекается в совокупных денежных потоках, т.е. 3 в нашем случае.

X — первоначальная инвестиция или первоначальные денежные затраты

Y — совокупный денежный поток непосредственно перед переходом стоимости инвестиции в совокупные денежные потоки

Z — денежный поток года, в котором стоимость инвестиции пересекается в совокупные денежные потоки

Критерии приемки / Оценка / Интерпретация срока окупаемости

Критерий приемки — это просто ориентир, устанавливаемый фирмой.Некоторым фирмам может быть неудобно инвестировать в очень долгосрочные проекты, и они захотят войти туда, где они смогут увидеть результаты, скажем, в среднесрочной или долгосрочной перспективе. Точно так же другие могут пойти на более долгосрочный риск.

Чтобы оценить проект на основе этого, мы можем интерпретировать проект с более низким периодом окупаемости как лучший, поскольку инвестор находится в безопасности и возвращает свои деньги. Кто не хотел бы вернуть основную сумму как можно раньше?

Преимущества и недостатки

Самым важным преимуществом этого метода является то, что его очень просто вычислить и понять.Если менеджеру требуется приблизительное представление о временных рамках, в течение которых деньги будут заблокированы, ему не нужно сидеть с ручкой, бумагой или компьютером. Его можно рассчитать на кончиках пальцев. По крайней мере, он может сказать менеджеру, стоит ли уделять проекту дополнительное время на анализ или нет.

У этого метода есть два недостатка. Во-первых, он не учитывает денежные потоки после периода окупаемости. Из-за этого мы не можем считать два проекта с одинаковым сроком окупаемости одинаково хорошими.Этот метод присвоит одинаковую оценку двум проектам с одинаковым начальным денежным потоком в 100 миллионов, где приток денежных средств для одного составляет 50 миллионов в первые два года, а другого — 50 миллионов в течение трех лет.

Во-вторых, он не учитывает временную стоимость денег. Таким образом, мы избегаем основного правила финансирования, а именно: «доллар сегодня стоит больше, чем доллар через год». В PBP мы вычисляем годы, в которые окупаются общие инвестиции. В истинном смысле охватывается только принцип; интересующая часть еще не покрыта.

Другие недостатки включают неспособность справляться с неравномерными денежными потоками с отрицательными денежными потоками между ними. Это может привести к двойным результатам.

Дисконтированный срок окупаемости

Это решение одного из недостатков, упомянутых выше, когда не учитывается временная стоимость денег. Дисконтированный срок окупаемости немного отличается от обычного расчета срока окупаемости. Нам просто нужно заменить обычные денежные потоки дисконтированными денежными потоками, а остальная часть расчетов останется прежней.Это также называется периодом окупаемости чистой приведенной стоимости (NPV).

Поделитесь знаниями, если вам понравилось .