Полтева Т.В. Сравнительная характеристика динамических показателей эффективности инвестиционных проектов

Полтева Татьяна Владимировна

Тольяттинский государственный университет

старший преподаватель кафедры «Финансы и кредит»

Polteva Tatiana Vladimirovna

Togliatti State University

assistant professor of the chair «Finance and Credit»

Библиографическая ссылка на статью:

Полтева Т.В. Сравнительная характеристика динамических показателей эффективности инвестиционных проектов // Современные научные исследования и инновации. 2016. № 12 [Электронный ресурс]. URL: https://web.snauka.ru/issues/2016/12/76252 (дата обращения: 15.09.2021).

В системе управления реальными инвестициями предприятия одним из самых ответственных и важных этапов выступает оценка эффективности инвестиционных проектов. От правильности и объективности этой оценки зависят и сроки возврата инвестированного капитала, и способы альтернативного использования капитала, и дополнительно генерируемый денежный поток в предстоящем периоде.

Методы оценки эффективности инвестиционных проектов подразделяются на два типа: простые, или статические, методы и динамические методы, основанные на дисконтировании.

Статические методы не учитывают стоимость денег во времени. Их применяют для оценки эффективности небольших краткосрочных реальных инвестиционных проектов.

Динамические методы стандартизированы на международном уровне и применяются широко с использованием компьютерных технологий. Динамические методы более надежные, они основаны на концепции стоимости денег во времени и сегодня являются преобладающими. Динамические методы основаны на дисконтировании будущих денежных потоков по формуле сложного процента с использованием определенной ставки, которая носит название ставка дисконтирования.

Ставкой дисконтирования называют обычно ежегодную ставку, которая отражает уровень доходности, которую хотел бы получить инвестор от использования вложенного капитала, с учетом уровня риска, присущего проекту. Иначе говоря, это норма доходности проводимой операции, которая компенсирует инвестору временный отказ от альтернативного использования средств, а также риски, связанные с неопределенностью конечного результата. Прежде чем рассчитывать эффективность инвестиционного проекта, инвестору необходимо определить ставку дисконтирования, необходимую для проведения расчетов, то есть ту норму доходности, которую инвестор ожидает от проекта. Это наиважнейший фактор, влияющий на результаты расчета эффективности проекта. Поэтому необходимо понимать, что же следует заложить в ставку дисконтирования для того или иного проекта, от чего она зависит.

Прежде чем рассчитывать эффективность инвестиционного проекта, инвестору необходимо определить ставку дисконтирования, необходимую для проведения расчетов, то есть ту норму доходности, которую инвестор ожидает от проекта. Это наиважнейший фактор, влияющий на результаты расчета эффективности проекта. Поэтому необходимо понимать, что же следует заложить в ставку дисконтирования для того или иного проекта, от чего она зависит.

В зависимости от различных экономических задач ставка дисконтирования рассчитывается по-разному. Существует несколько методов определения ставки дисконтирования, в большинстве методов ставка дисконтирования включает в себя безрисковую ставку и премию за риск проекта. Чем выше риск проекта, тем выше должна быть ставка дисконтирования.

Итак, к динамическим методам экономической оценки инвестиций относят:

— расчет чистого дисконтированного дохода – NPV;

— расчет индекса доходности – PI;

— расчет внутренней нормы доходности – IRR;

— расчет дисконтированного периода окупаемости – DPP.

Это четыре основных показателя, которые рассчитываются для оценки эффективности инвестиционного проекта. Рассмотрим каждый из показателей более подробно, изучим методику их расчета и способы интерпретации.

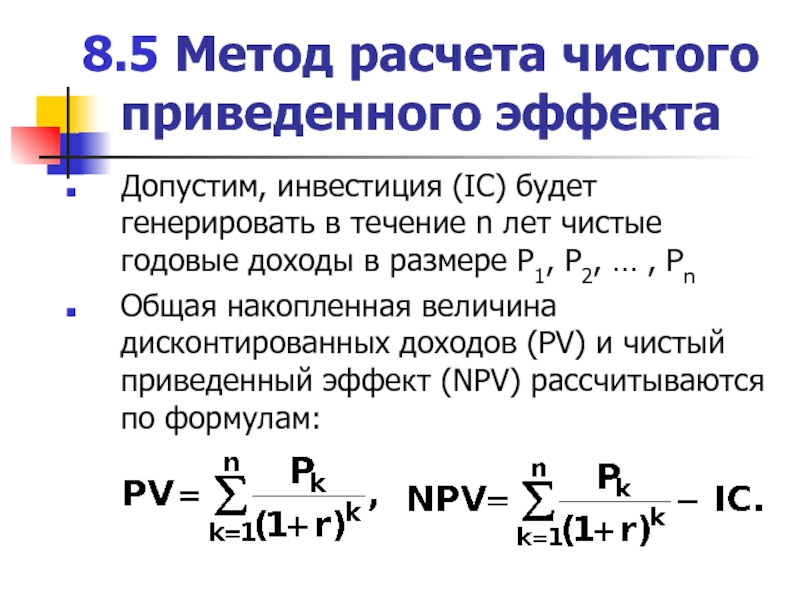

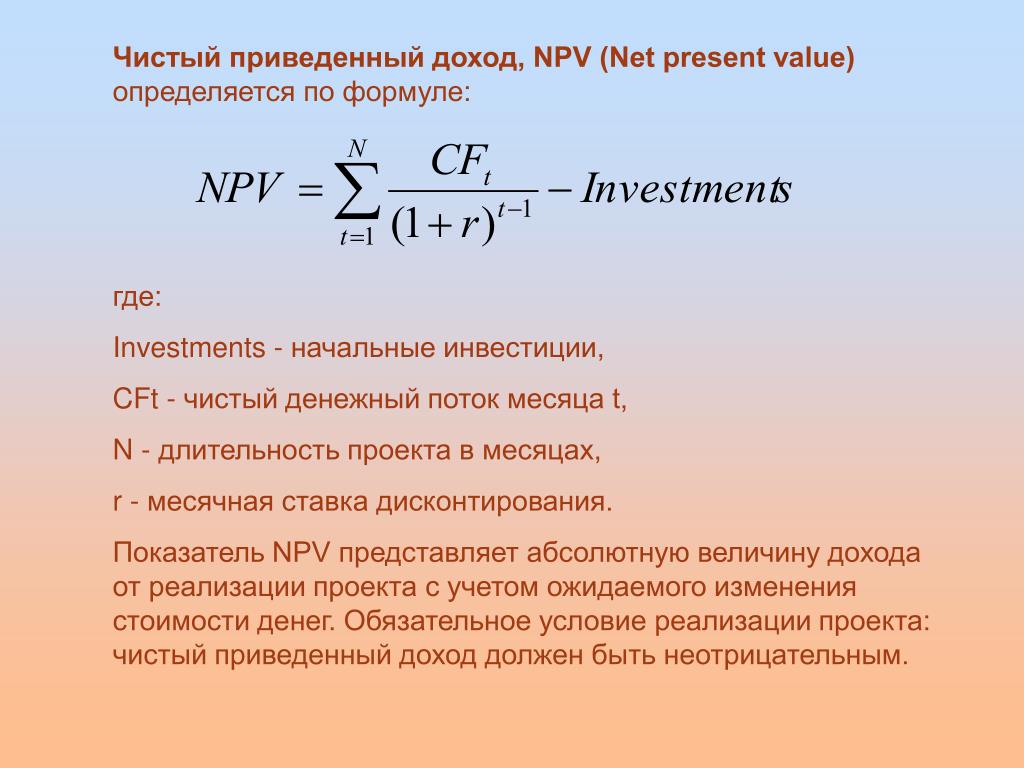

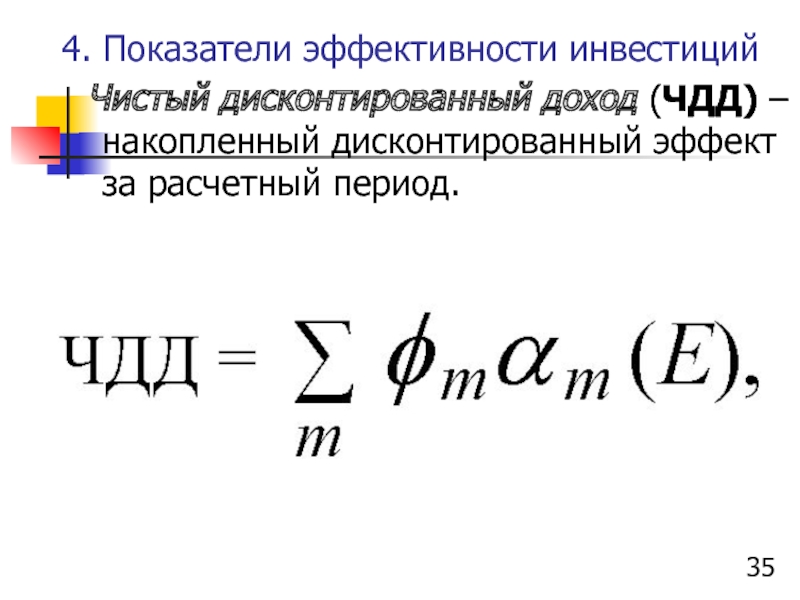

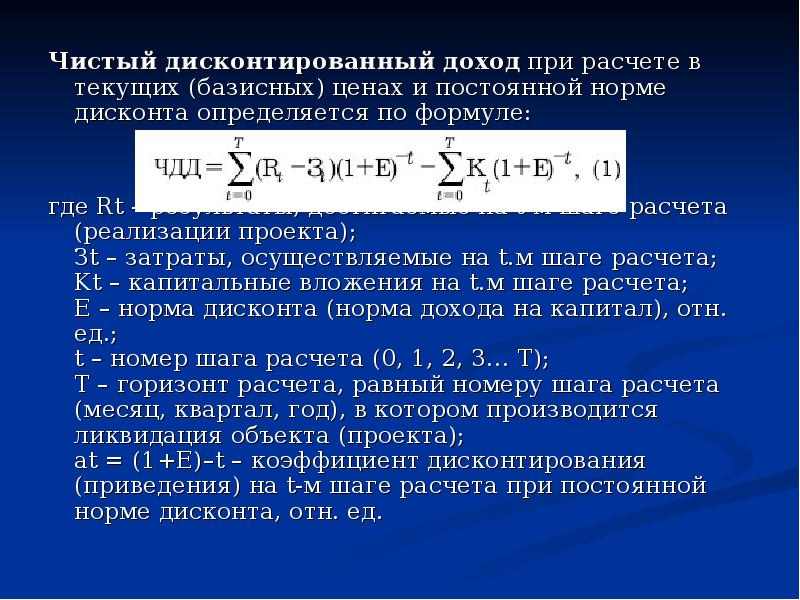

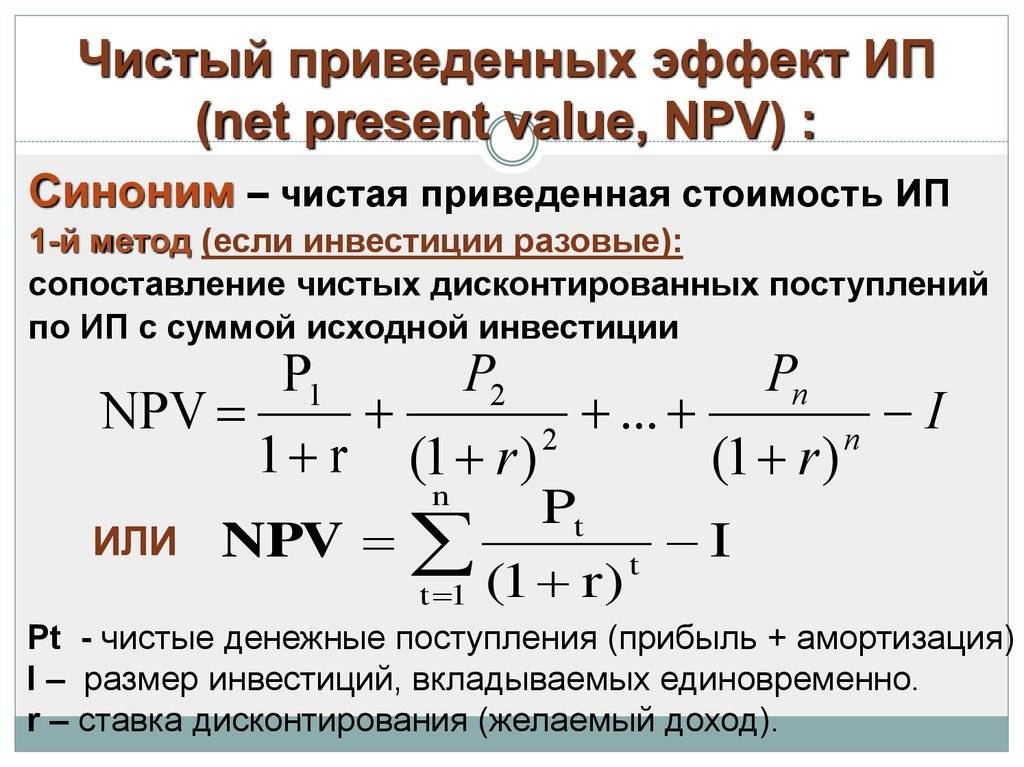

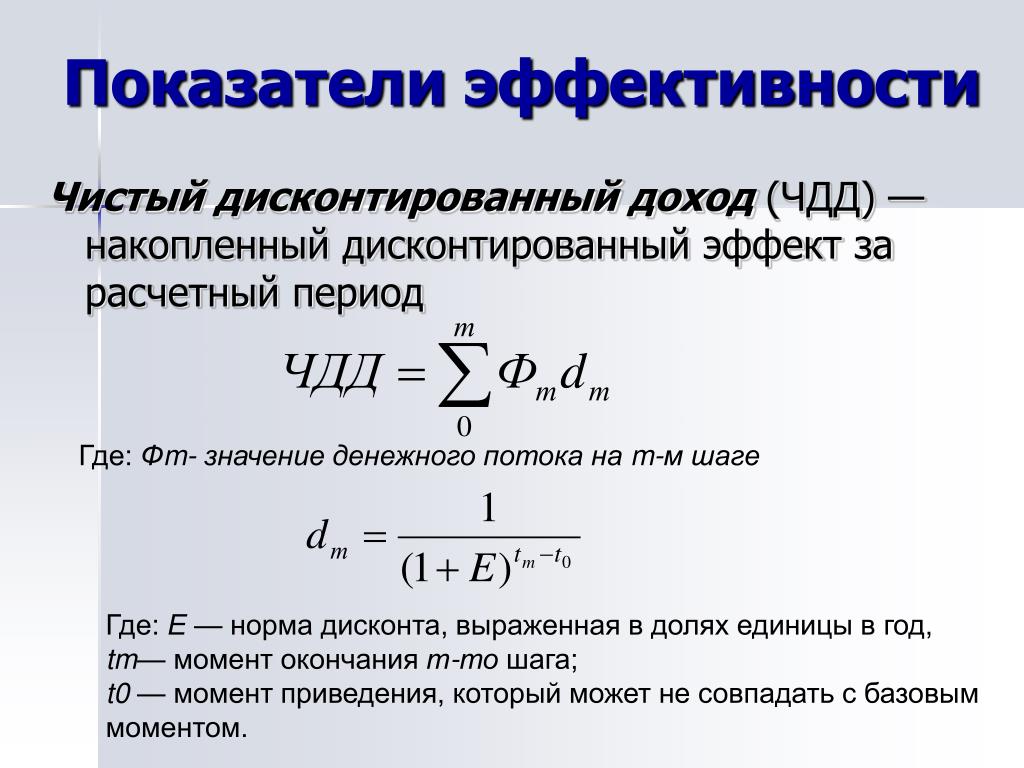

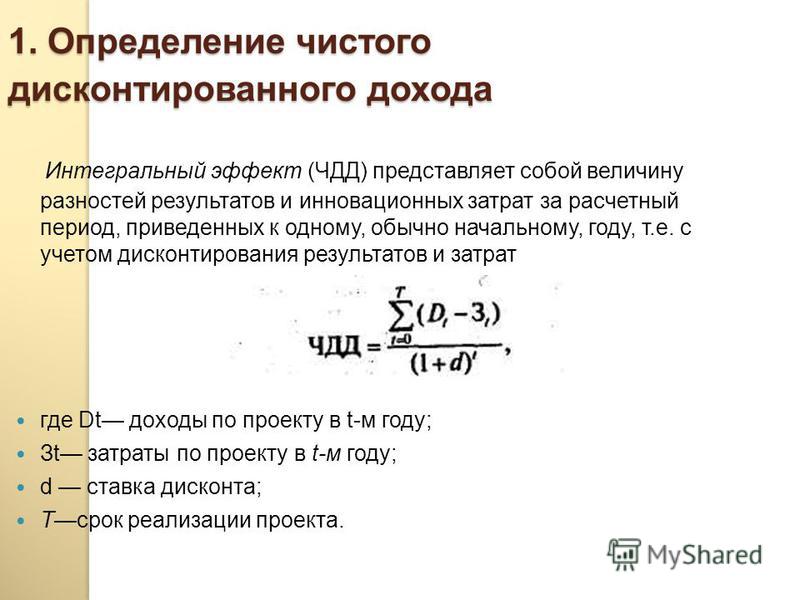

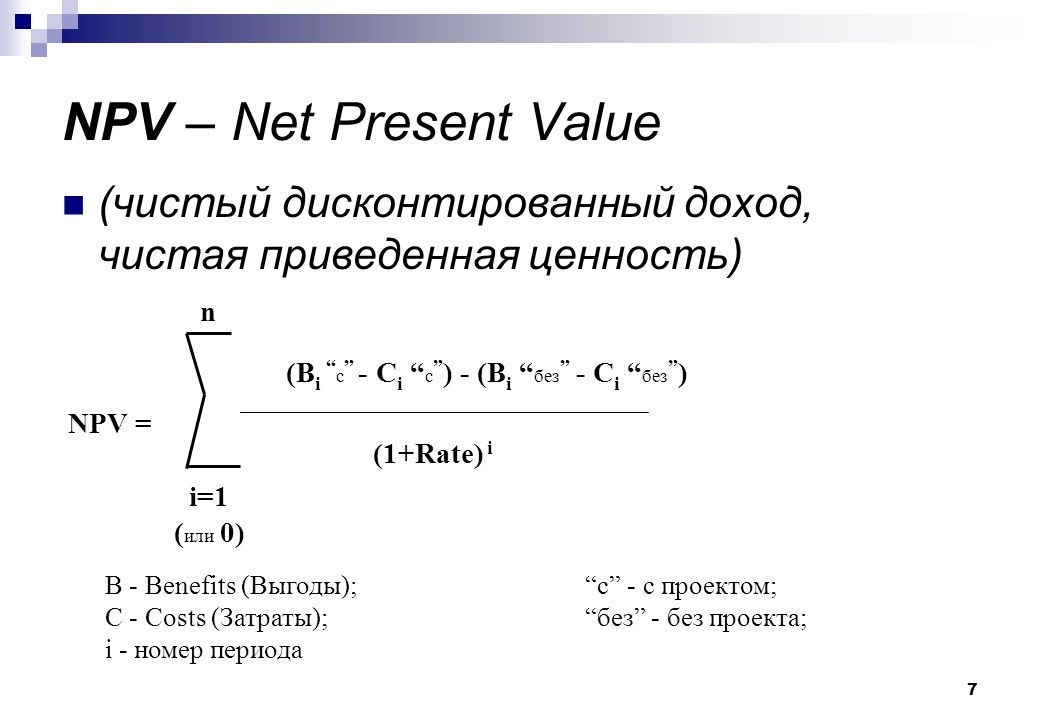

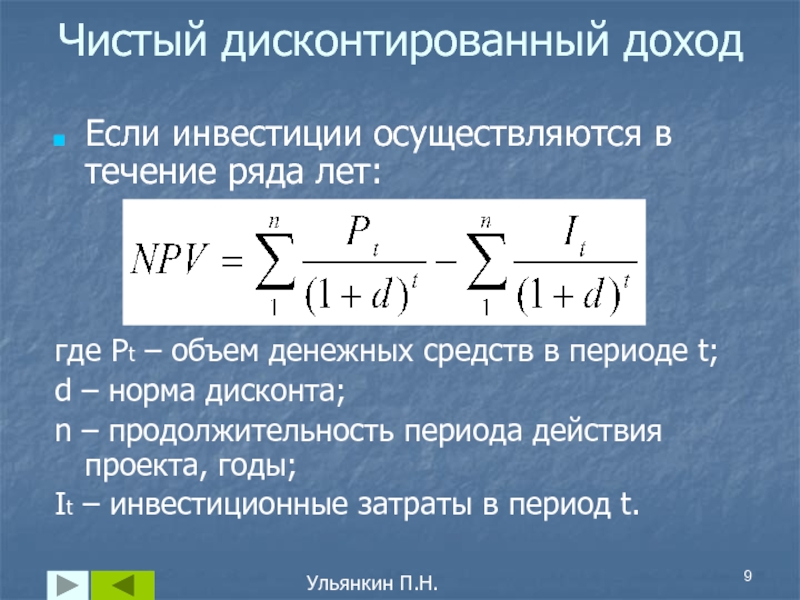

Первый показатель – это чистый дисконтированный доход, по-другому его называют чистый приведённый доход, общепринятое обозначение – NPV (Net Present Value). Это один из наиболее популярных и распространенных показателей эффективности инвестиционного проекта.

Чистый дисконтированный доход – это сумма всех положительных и отрицательных дисконтированных денежных потоков проекта. Другими словами, это сумма всех дисконтированных чистых денежных потоков, то есть доходов, за вычетом суммы дисконтированных инвестиций.

Для того чтобы определить чистый дисконтированный доход, необходимо выполнить ряд действий:

— Первое действие – определить сумму инвестиционных вложений в проект. Если инвестиции не единоразовые, то следует продисконтировать инвестиции за каждый период и найти сумму дисконтированных инвестиций.

— Второе действие – произвести расчет текущей стоимости денежных поступлений от проекта. Для этого доходы за каждый период приводятся к текущему моменту времени, то есть дисконтируются (находится PV).

— Третье действие – вычесть из текущей стоимости доходов дисконтированные инвестиционные затраты по проекту. Разница между ними и будет величиной чистого дисконтированного дохода.

Формула для расчета данного показателя представлена ниже.

(1)

где I – инвестиции за i-й период,

P – доход за i-й период,

N – число периодов,

r – ставка дисконтирования.

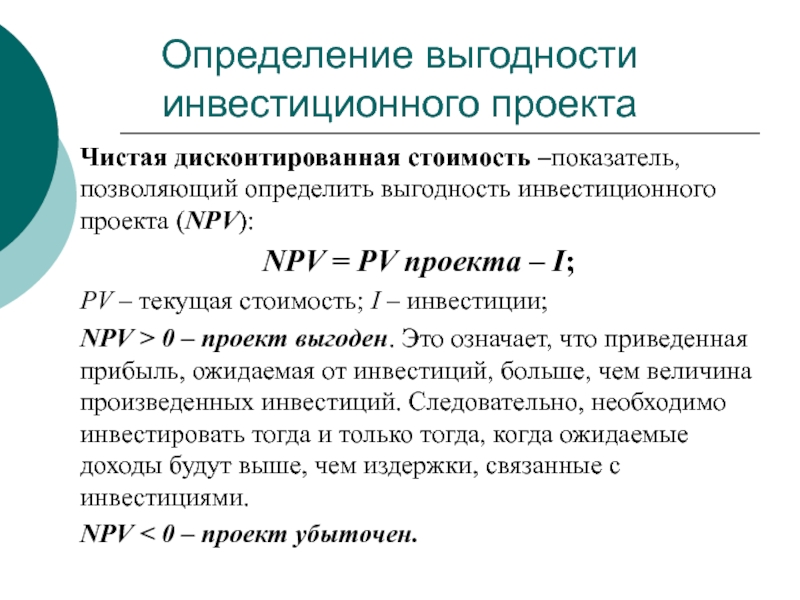

Для того чтобы проект оказался эффективным, то есть принес как минимум доходность, заложенную в ставке дисконтирования, необходимо, чтобы сумма дисконтированных под эту ставку доходов превысила сумму дисконтированных инвестиций. Поэтому проект будет эффективен, если чистый дисконтированный доход окажется больше нуля. В этом случае проект принесет как минимум ожидаемую доходность, заложенную в ставке дисконтирования.

Расчет чистого дисконтированного дохода инвестиционного проекта – это один из самых простых этапов в оценке проекта. Намного сложнее определить ожидаемые потоки денежных средств от проекта.

Когда мы проводим сравнительную оценку инвестиционных проектов, важно обратить внимание на особенности показателя чистого дисконтированного дохода.

1. Чем больший размер инвестиционных затрат в проект и, соответственно, поступлений от проекта, тем большей будет величина NPV при прочих равных условиях, так как показатель чистого дисконтированного дохода является абсолютным.

2. Величина NPV зависит от распределения инвестиционных затрат во времени. Так, если инвестиционные затраты осуществляются только вначале, показатель чистого дисконтированного дохода будет минимальным. Если же инвестиционные затраты распределены во времени, например, предприятие приобрело оборудование в беспроцентную рассрочку, то тогда показатель NPV будет больше. Это связано с тем, что сумма дисконтированных инвестиций будет меньше, а следовательно, показатель чистого дисконтированного дохода – больше.

3. На величину NPV влияет время начала эксплуатационной фазы, когда по проекту начинает поступать приток денежных средств. Так, чем дольше времени проходит от осуществления инвестиционных затрат до начала поступлений по проекту, тем меньшей будет величина чистого дисконтированного дохода при прочих равных условиях. И наоборот. Это связано с тем, что величина инвестиционных затрат за короткий промежуток времени изменится незначительно, так как будет приводиться к сегодняшнему времени под меньшую степень. В то время как величина дохода, поступившего от проекта через несколько лет, будет дисконтироваться уже под большую степень и уменьшится значительно.

И наоборот. Это связано с тем, что величина инвестиционных затрат за короткий промежуток времени изменится незначительно, так как будет приводиться к сегодняшнему времени под меньшую степень. В то время как величина дохода, поступившего от проекта через несколько лет, будет дисконтироваться уже под большую степень и уменьшится значительно.

4. Значение показателя NPV напрямую зависит от ставки дисконтирования. Очевидно, что чем больше ставка дисконтирования, тем большую доходность от проекта мы ожидаем и тем меньшим будет показатель чистого дисконтированного дохода. Важно при выборе инвестиционного проекта не только сравнивать значения NPV, важен и характер изменения NPV при различных значениях ставки дисконтирования.

Показатель чистого дисконтированного дохода является ключевым в оценке инвестиционной привлекательности проекта в сравнении с его аналогами.

Предположим, мы произвели расчет по двум независимым ординарным инвестиционным проектам, то есть состоящим из исходной инвестиции и последующих притоков денежных средств.

Как определить, какой из проектов более эффективен? Тот, у кого значение чистого дисконтированного дохода выше? Да, если величина исходных инвестиций была одинаковой для обоих проектов. Сравнительная оценка альтернативных инвестиционных проектов по показателю NPV может дать объективный результат только при их сопоставимых исходных параметрах.

Если представить, что инвестиции в первый проект, NPV которого 1000, составили 1 000 000 денежных единиц, при этом инвестиции во второй проект, NPV которого 100 , составили 500 денежных единиц, тогда становится очевидно, что второй проект в данном случае более рентабелен, так как если рассматривать доход на единицу затрат, то у второго проекта он окажется гораздо выше.

Таким образом, при сравнении эффективности нескольких проектов с различной величиной инвестиционных затрат расчет показателя чистого дисконтированного дохода оказывается недостаточным. Это связано с тем, что NPV является абсолютной величиной.

Это связано с тем, что NPV является абсолютной величиной.

Для сравнения эффективности проектов с различной величиной инвестиций дополнительно рассчитывают индекс доходности, который является относительной величиной. Рассмотрим данный показатель более подробно.

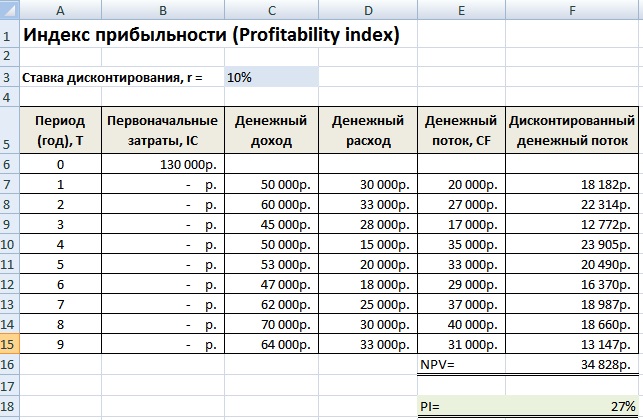

Итак, индекс доходности, или индекс рентабельности – PI (Profitability Index) – это показатель, который рассчитывается как отношение суммы дисконтированных положительных денежных потоков к сумме дисконтированных инвестиций.

Формула для расчета индекса доходности представлена ниже.

(2)

PI характеризует величину доходов на каждый вложенный рубль с учетом выбранной ставки дисконтирования. То есть характеризует доход проекта на единицу затрат сверх выбранной ставки дисконтирования.

Очевидно, что для того, чтобы проект оказался эффективным, числитель должен превышать знаменатель, а значит, показатель PI должен быть больше единицы. Тогда проект принесет тот минимум, который заложен в ставке дисконтирования. Если PI окажется меньше единицы, то проект следует отклонить, так как он не принесет ожидаемой нормы доходности. Если данный показатель будет равен единице, то внутренняя норма доходности проекта, то есть его настоящая доходность, равна той ставке, под которую мы дисконтировали денежные потоки.

Если PI окажется меньше единицы, то проект следует отклонить, так как он не принесет ожидаемой нормы доходности. Если данный показатель будет равен единице, то внутренняя норма доходности проекта, то есть его настоящая доходность, равна той ставке, под которую мы дисконтировали денежные потоки.

Следует обратить внимание, что показатели чистого дисконтированного дохода и индекса доходности взаимосвязаны. Так, если NPV больше нуля, то PI в любом случае будет больше единицы, так как и в том и в другом случае сумма дисконтированных доходов будет превышать сумму дисконтированных инвестиций. Если чистый дисконтированный доход меньше нуля, то индекс доходности меньше единицы. Если NPV равен нулю, значит сумма дисконтированных доходов равна сумме дисконтированных инвестиций, а значит и PI будет равен единице. Если данная закономерность не соблюдается, значит нужно искать ошибки в расчетах.

Анализируя показатель «индекс доходности», необходимо иметь в виду, что в его основе лежат те же особенности и исходные предпосылки, что и в основе показателя чистого дисконтированного дохода. А значит, на его величину влияют также такие факторы, как распределение инвестиционных затрат во времени, время начала эксплуатационной фазы, величина ставки дисконтирования.

А значит, на его величину влияют также такие факторы, как распределение инвестиционных затрат во времени, время начала эксплуатационной фазы, величина ставки дисконтирования.

Однако у индекса рентабельности есть одно преимущество, связанное с тем, что он является величиной относительной. А значит, на его размер не оказывает влияния масштаб инвестиционного проекта. Он показывает именно отношение суммы дисконтированных доходов к сумме дисконтированных инвестиций, то есть характеризует доход на единицу затрат. Это преимущество показателя позволяет использовать PI для сравнения эффективности инвестиционных проектов, объем инвестиционных затрат которых различен. Показатель индекса рентабельности очень важен, и именно он используется для формирования портфеля реальных инвестиций в условиях ограниченности инвестиционных ресурсов, когда инвестиционные проекты делимы.

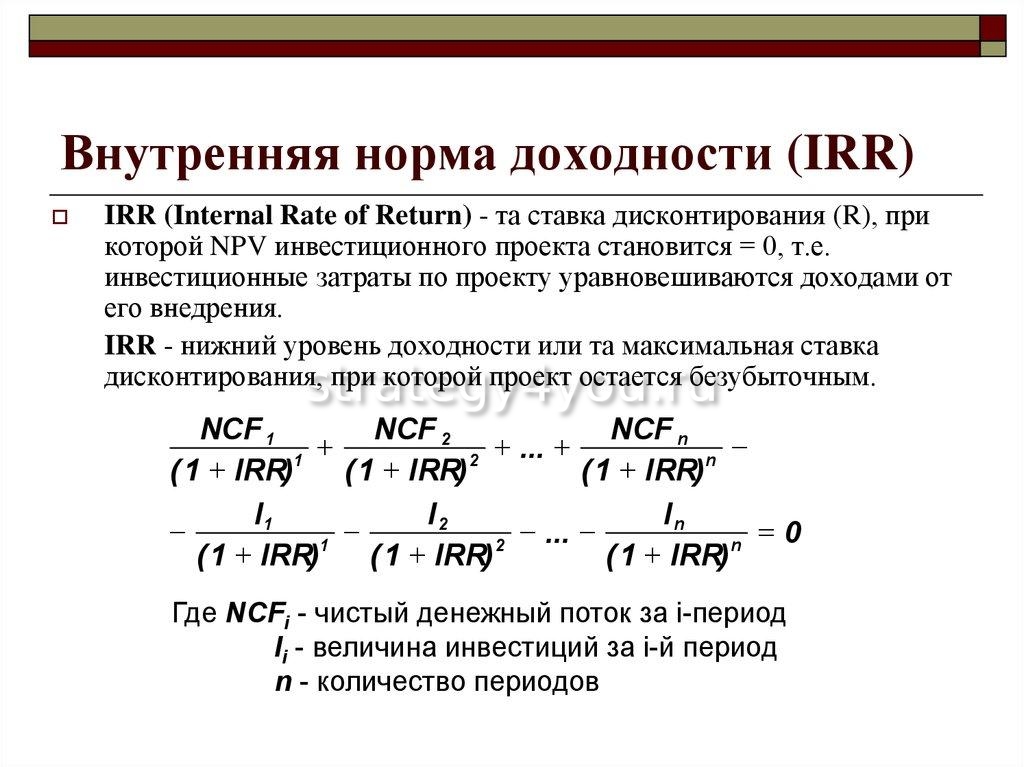

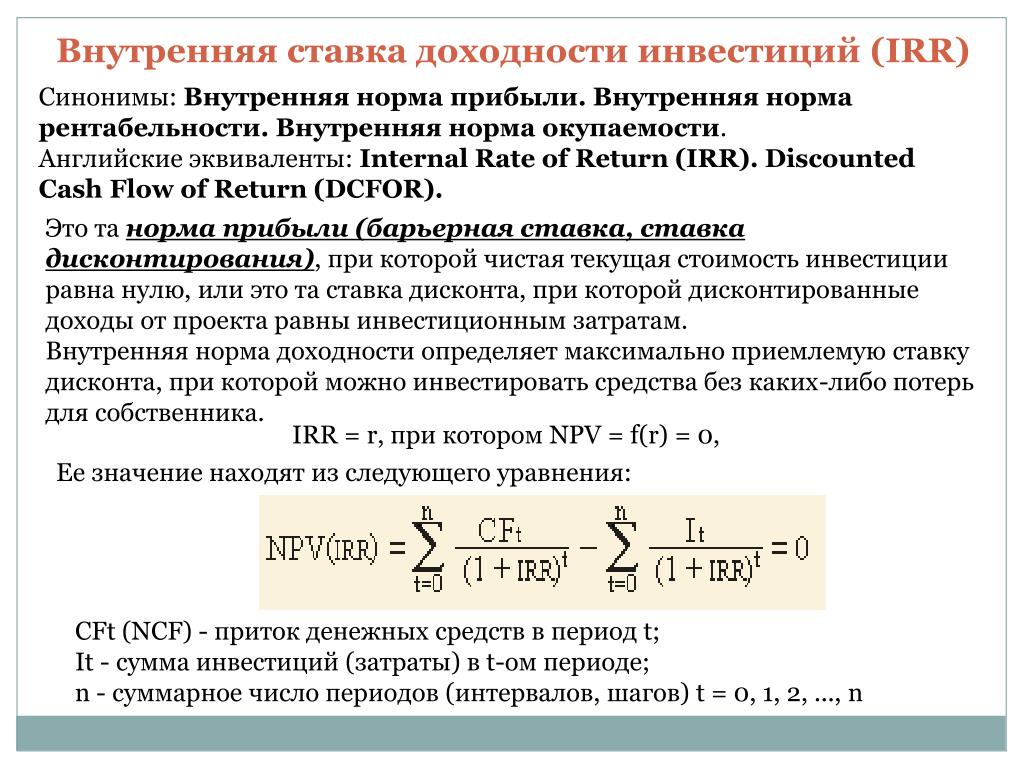

Далее рассмотрим третий показатель – внутреннюю норму доходности, или внутреннюю ставку доходности – IRR (Internal Rate of Return).

По сути, это та доходность, которую приносит проект. Поэтому IRR – это ставка дисконтирования, при которой сумма приведённых доходов равна сумме приведённых инвестиций. То есть это ставка дисконтирования, при которой чистый дисконтированный доход NPV равен нулю, а индекс доходности PI равен единице.

Прямой математической формулы, которая позволяла бы определить показатель IRR, не существует. Для расчёта IRR формулу для расчета чистого дисконтированного дохода приравнивают к нулю, при этом IRR закладывают в качестве ставки дисконтирования. Внутреннюю норму доходности можно найти, только решив данное уравнение. Несложно предположить, что решение подобного рода уравнения может быть крайне затруднительно. Поэтому для расчета данного показателя используют следующие основные способы:

1. Первый способ – это применение специализированных программ и калькуляторов. Так, для расчета внутренней нормы доходности часто используют программу Microsoft Excel. Следует выбрать «функции» – «финансовые» – «ВСД», затем выделить подряд идущие ячейки, которые характеризуют денежные потоки за последовательные равные интервалы времени, и указать предполагаемую величину IRR. И программа рассчитает внутреннюю норму доходности проекта. Значение функции вычисляется программой путем итераций и может показывать или нулевое значение, или несколько значений. Так, при нестандартных денежных потоках, то есть в неординарных проектах, есть возможность получить не одно, а несколько значений внутренней нормы доходности. По сути, внутренняя норма доходности может для проекта и не найтись. Применение Excel сводит сложность процесса расчета показателя IRR к минимуму.

И программа рассчитает внутреннюю норму доходности проекта. Значение функции вычисляется программой путем итераций и может показывать или нулевое значение, или несколько значений. Так, при нестандартных денежных потоках, то есть в неординарных проектах, есть возможность получить не одно, а несколько значений внутренней нормы доходности. По сути, внутренняя норма доходности может для проекта и не найтись. Применение Excel сводит сложность процесса расчета показателя IRR к минимуму.

2. Второй способ – метод последовательных итераций, то есть последовательных расчетных действий (рисунок 1).

Рисунок 1 – Нахождение IRR методом последовательных итераций

По сути, это расчет методом подбора. Первая итерация предполагает установление приблизительной IRR, которая может привести к тому, что сумма дисконтированных под эту ставку доходов сравняется с суммой дисконтированных под эту ставку инвестиций. Если по результатам первой итерации окажется, что NPV больше нуля, значит была выбрана слишком маленькая величина IRR и на самом деле она выше. Значит, последующие итерации предполагают использование более высоких значений ставки дисконтирования, пока не будет достигнуто предусмотренное уравнениями равенство. Если же по результатам первой итерации NPV оказался отрицательным, значит была выбрана слишком высокая ставка дисконтирования и показатель IRR на самом деле меньше. Следовательно, последующие итерации предполагают использование более низких значений данного показателя до тех пор, пока не будет выполняться равенство. Конечным результатом всех итераций является нахождение такой ставки дисконтирования, при которой сумма приведённых инвестиций будет равна сумме приведённых затрат. То есть ставка дисконтирования и будет являться искомой IRR.

Значит, последующие итерации предполагают использование более высоких значений ставки дисконтирования, пока не будет достигнуто предусмотренное уравнениями равенство. Если же по результатам первой итерации NPV оказался отрицательным, значит была выбрана слишком высокая ставка дисконтирования и показатель IRR на самом деле меньше. Следовательно, последующие итерации предполагают использование более низких значений данного показателя до тех пор, пока не будет выполняться равенство. Конечным результатом всех итераций является нахождение такой ставки дисконтирования, при которой сумма приведённых инвестиций будет равна сумме приведённых затрат. То есть ставка дисконтирования и будет являться искомой IRR.

3. Третий способ – это метод линейной интерполяции. Суть метода линейной интерполяции заключается в следующем. Выбираются две ставки дисконтирования – r1 и r2 –таким образом, чтобы при ставке дисконтирования r1 NPV был положительным, а при r2 – уже отрицательным. Очевидно, что r1 должен быть меньше, чем r2. Затем значения r1 и r2 подставляются в формулу, представленную ниже.

Затем значения r1 и r2 подставляются в формулу, представленную ниже.

(3)

Точность вычислений обратно пропорциональна длине интервала от ставки r1 до ставки r2. А наилучшая аппроксимация с использованием табулированных значений достигается в том случае, когда длина интервала минимальна, равна примерно 1 %. То есть r1 и r2 должны быть ближайшими друг к другу значениями коэффициента дисконтирования, однако должно соблюдаться изначальное условие. А именно: при ставке дисконтирования r1 NPV должен быть положительным, а при r2 – отрицательным.

IRR определяет максимально приемлемую ставку дисконта, при которой можно инвестировать средства без каких-либо потерь для собственника. Для определения целесообразности реализации инвестиционного проекта нужно сопоставить IRR с принятой на данном предприятии минимальной нормой прибыли на инвестиции, то есть выбранной ставкой дисконтирования: если IRR больше ожидаемой нормы доходности, то есть ставки дисконтирования, то проект эффективен; если IRR меньше ожидаемой нормы доходности, то есть ставки дисконтирования, то проект неэффективен. Поэтому если показатель NPV положительный, а PI больше единицы, значит IRR проекта больше, чем ставка дисконтирования. Если показатель NPV отрицательный, а PI меньше единицы, значит IRR проекта либо меньше, чем ставка дисконтирования, либо вовсе отсутствует. Если показатель NPV равен нулю, а PI равен единице, значит IRR проекта равна той ставке, что заложена в качестве ставки дисконтирования.

Поэтому если показатель NPV положительный, а PI больше единицы, значит IRR проекта больше, чем ставка дисконтирования. Если показатель NPV отрицательный, а PI меньше единицы, значит IRR проекта либо меньше, чем ставка дисконтирования, либо вовсе отсутствует. Если показатель NPV равен нулю, а PI равен единице, значит IRR проекта равна той ставке, что заложена в качестве ставки дисконтирования.

Показатель IRR позволяет сравнивать эффективность вложения в различные по протяженности инвестиционные проекты, в отличие от показателя NPV. Показатель внутренней нормы доходности применяется для сравнительной оценки не только в рамках рассматриваемых проектов, но также и в более широком аспекте. Например, показатель IRR можно использовать в сравнении с коэффициентом рентабельности операционных активов; коэффициентом рентабельности собственного капитала; доходностью по альтернативным видам инвестирования. На предприятии иногда устанавливается целевой норматив показателя IRR, то есть его минимальное значение. Поэтому инвестиционные проекты с более низким значением внутренней нормы доходности автоматически отклоняются как неэффективные.

Поэтому инвестиционные проекты с более низким значением внутренней нормы доходности автоматически отклоняются как неэффективные.

И четвертый показатель, который рассмотрим, – это дисконтированный период окупаемости – DPP (Discounted Pay-Back Period).

Дисконтированный период окупаемости – это период окупаемости, рассчитанный на основе дисконтированных денежных потоков. Показатель DPP может быть использован больше в качестве вспомогательного показателя при оценке эффективности реальных инвестиционных проектов. Также данный показатель может быть использован в качестве одного из вспомогательных критериальных показателей при формировании инвестиционного портфеля предприятия. В данном случае те проекты, которые будут иметь более высокий DPP при равенстве других показателей, будут отвергаться.

Итак, все рассмотренные показатели для оценки эффективности инвестиционных проектов, а именно – NPV, PI, IRR, DPP – находятся в тесной взаимосвязи между собой. Каждый из показателей позволяет раскрыть какую-либо из сторон инвестиционного проекта. Ввиду этого все эти показатели при оценке эффективности реальных инвестиционных проектов необходимо рассматривать совместно, в комплексе. Если предприятию необходимо выбрать из альтернативных реальных инвестиционных проектов, то ему целесообразно провести соответствующие расчеты по каждому из проектов и занести данные в сравнительную таблицу. Пример сравнительной таблицы представлен ниже (таблица 1).

Ввиду этого все эти показатели при оценке эффективности реальных инвестиционных проектов необходимо рассматривать совместно, в комплексе. Если предприятию необходимо выбрать из альтернативных реальных инвестиционных проектов, то ему целесообразно провести соответствующие расчеты по каждому из проектов и занести данные в сравнительную таблицу. Пример сравнительной таблицы представлен ниже (таблица 1).

Таблица 1 – Пример сравнительной таблицы показателей эффективности

Для того чтобы объективно оценить данные по этой таблице, необходимо показатели эффективности по каждому проекту представить в сопоставимых единицах измерения. Ранговая значимость показателей оценки эффективности инвестиционных проектов формируется на регрессионной основе, то есть наименьший ранг – единица – присваивается проекту с наилучшим значением рассматриваемого показателя эффективности. После того как таблица будет заполнена, необходимо оценить и выбрать наиболее подходящий инвестиционный проект.

Сравнительная оценка производится следующим образом:

— во-первых, на основе суммарной ранговой значимости всех показателей: тот проект, у которого сумма рангов оказалась наименьшей, считается лучшим;

— во-вторых, на основе отдельных из рассчитанных показателей, но в том случае, если для предприятия именно эти показатели являются приоритетными.

Количество просмотров публикации: Please wait

Все статьи автора «Полтева Татьяна Владимировна»

Внутренняя норма доходности на excel

Внутреннюю норму доходности можно довольно легко рассчитать при помощи встроенной финансовой функции ВСД (IRR) в MS Exel.

Функция ВСД возвращает внутреннюю ставку доходности для ряда потоков денежных средств, представленных их численными значениями. Эти денежные потоки не обязательно должны быть равными по величине (как в случае аннуитета), однако они должны иметь место через равные промежутки времени, например ежемесячно или ежегодно. При этом в структуре денежных потоков должен обязательно быть хотя бы один отрицательный денежный поток (первоначальные инвестиции) и один положительный денежный поток (чистый доход от инвестиции).

При этом в структуре денежных потоков должен обязательно быть хотя бы один отрицательный денежный поток (первоначальные инвестиции) и один положительный денежный поток (чистый доход от инвестиции).

Также для корректного расчёта внутренней нормы доходности при помощи функции ВСД важен порядок денежных потоков, т.е. если потоки денежных средств отличаются по размеру в разные периоды, то их обязательно необходимо указывать в правильной последовательности.

Синтаксис функции ВСД:

ВСД(Значения;Предположение)

где

Значения — это массив или ссылка на ячейки, содержащие числа, для которых требуется подсчитать внутреннюю ставку доходности, учитывая требования указанные выше;

Предположение — это величина, о которой предполагается, что она близка к результату ВСД:

- Microsoft Excel использует метод итераций для вычисления ВСД. Начиная со значения Предположение, функция ВСД выполняет циклические вычисления, пока не получит результат с точностью 0,00001 процента.

Если функция ВСД не может получить результат после 20 попыток, то выдается значение ошибки #ЧИСЛО!.

Если функция ВСД не может получить результат после 20 попыток, то выдается значение ошибки #ЧИСЛО!. - В большинстве случаев нет необходимости задавать Предположение для вычислений с помощью функции ВСД. Если Предположение опущено, то оно полагается равным 0,1 (10 процентов).

- Если ВСД возвращает значение ошибки #ЧИСЛО! или если результат далек от ожидаемого, можно попытаться выполнить вычисления еще раз с другим значением аргумента Предположение.

Пример расчёта внутренней ставки доходности (на основе данных о денежных потоках по трём проектам, которые рассматривались выше):

Задачи по инвестиционному менеджменту. Часть 08 (оценка проектов)

Задача №1871 (чистая дисконтированная стоимость и внутренняя норма доходности)

Если чистая дисконтированная стоимость проекта отрицательна, то это означает, что:

- а) внутренняя норма доходности ниже ставки дисконтирования;

- б) внутренняя норма доходности выше ставки дисконтирования;

- в) внутренняя норма доходности равна ставке дисконтирования.

Объясните свой выбор.

Рекомендуемые задачи по дисциплине

Решение задачи:

Внутренняя норма доходности (IRR) – это коэффициент, показывающий максимально допустимый риск по инвестиционному проекту или минимальный приемлемый уровень доходности. Внутренняя норма доходности равна ставке дисконтирования, при которой чистый дисконтированный доход отсутствует, то есть равен нулю.

Данный показатель используется для оценки привлекательности инвестиционного проекта или для сопоставительного анализа с другими проектами. Для этого IRR сравнивают с эффективной ставкой дисконтирования, то есть с требуемым уровнем доходности проекта (r):

| Значение IRR | Вывод |

| IRR больше r | Инвестиционный проект имеет внутреннюю норму доходности выше чем затраты на собственный и заемный капитал. Данный проект следует принять для дальнейшего анализа (при этом чистая дисконтированная стоимость проекта положительная) |

| IRR меньше r | Инвестиционный проект имеет норму доходности ниже чем затраты на капитал, это свидетельствует о нецелесообразности вложения в него (при этом чистая дисконтированная стоимость проекта отрицательная) |

| IRR=r | Внутренняя доходность проекта равна стоимости капитала, проект находится на минимально допустимом уровне и следует произвести корректировки движения денежных средств и увеличить денежные потоки (при этом чистая дисконтированная стоимость проекта равна нулю) |

Таким образом, если чистая дисконтированная стоимость проекта отрицательна, то это означает, что IRR меньше r, т. е. внутренняя норма доходности ниже ставки дисконтирования. Ответ – а.

е. внутренняя норма доходности ниже ставки дисконтирования. Ответ – а.

Внутренняя норма доходности (IRR) > Основные показатели оценки инвестиционных проектов > Оценка инвестиционных проектов

Чистая стоимость капитала зависит от коэффициента дисконтирования, от выбора которого существенно зависит значение показателя NPV. Если взять k = 0%, то таким образом мы принимаем, что деньги на начальной и завершающей стадиях имеют равную ценность.

Если коэффициент дисконтирования выбрать большим, то доходы через несколько лет не будут иметь практического веса, из-за дисконтирования их величина будет маленькой. Так, при k = 50% доходы через 4 года обесценятся в 5 раз. Расчет внутренней нормы доходности позволяет избежать неопределенности при выборе коэффициента дисконтирования.

Внутренняя норма доходности (IRR) равна коэффициенту дисконтирования, при котором чистая стоимость капитала (NPV) равна нулю:

IRR — это такое k, при котором NPV(k) = 0.

Качественно можно рассматривать IRR как предельную ставку, кредита, при которой реализация проекта еще выгодна.

Воспользуемся условием ранее описанного примера. В табл. 4.10 приведен пример расчета окупаемости проекта при коэффициенте дисконтирования, равном внутренней ставке доходности.

Таблица 4.10. Расчет окупаемости проекта при внутренней ставке доходности.

|

Показатель |

Год |

||||||

|

1-й |

2-й |

3-й |

4-й |

5-й |

6-й |

7-й |

|

|

Денежный поток |

-12,00 |

4,00 |

4,00 |

4,00 |

4,00 |

4,00 |

4,00 |

|

Внутренняя норма доходности |

24,3% |

||||||

|

Дисконтированный денежный поток |

-12,00 |

3,22 |

2,59 |

2,08 |

1,68 |

1,35 |

1,08 |

|

Дисконтированный денежный поток |

-12,00 |

-8,78 |

-6,19 |

-4,11 |

-2,43 |

-1,08 |

0,00 |

Если мы правильно определили внутреннюю норму доходности, дисконтированный доход нарастающим итогом в конце проекта всегда будет равным нулю.

Критерии принятия решений.

Если:

- IRR > k, проект следует принять;

- IRR

- IRR = k, решение не определено,

где k – коэффициент дисконтирования.

При использовании IRR в качестве коэффициента дисконтирования предполагается, что денежные поступления реинвестируются по той же ставке доходности. В общем случае это не так, отдельные проекты могут иметь очень высокую доходность.

Для учета этого обстоятельства используют модифицированную внутреннюю норму доходности (MIRR). Для ее расчета предполагается, что получаемые доходы реинвестируются по ставке дисконтирования. Собственно MIRR определяется из уравнения

PVout(k) = PVin(k) / (1 + MIRR)n,

или

Критерии принятия решений.

Если:

- MIRR > k, проект следует принять;

- MIRR

- MIRR = k, решение не определено,

где k – коэффициент дисконтирования.

MIRR всегда находится между IRR и коэффициентом дисконтирования, поэтому критерии принятия решений по обоим показателям совпадают.

Более подробное описание IRR см. здесь: CFA — Внутренняя норма доходности (IRR) и правило внутренней нормы доходности.

Другие материалы о показателе IRR.

%d0%92%d0%bd%d1%83%d1%82%d1%80%d0%b5%d0%bd%d0%bd%d1%8f%d1%8f%20%d0%bd%d0%be%d1%80%d0%bc%d0%b0%20%d0%b4%d0%be%d1%85%d0%be%d0%b4%d0%bd%d0%be%d1%81%d1%82%d0%b8 — с русского на все языки

Все языкиАбхазскийАдыгейскийАфрикаансАйнский языкАканАлтайскийАрагонскийАрабскийАстурийскийАймараАзербайджанскийБашкирскийБагобоБелорусскийБолгарскийТибетскийБурятскийКаталанскийЧеченскийШорскийЧерокиШайенскогоКриЧешскийКрымскотатарскийЦерковнославянский (Старославянский)ЧувашскийВаллийскийДатскийНемецкийДолганскийГреческийАнглийскийЭсперантоИспанскийЭстонскийБаскскийЭвенкийскийПерсидскийФинскийФарерскийФранцузскийИрландскийГэльскийГуараниКлингонскийЭльзасскийИвритХиндиХорватскийВерхнелужицкийГаитянскийВенгерскийАрмянскийИндонезийскийИнупиакИнгушскийИсландскийИтальянскийЯпонскийГрузинскийКарачаевскийЧеркесскийКазахскийКхмерскийКорейскийКумыкскийКурдскийКомиКиргизскийЛатинскийЛюксембургскийСефардскийЛингалаЛитовскийЛатышскийМаньчжурскийМикенскийМокшанскийМаориМарийскийМакедонскийКомиМонгольскийМалайскийМайяЭрзянскийНидерландскийНорвежскийНауатльОрокскийНогайскийОсетинскийОсманскийПенджабскийПалиПольскийПапьяментоДревнерусский языкПортугальскийКечуаКвеньяРумынский, МолдавскийАрумынскийРусскийСанскритСеверносаамскийЯкутскийСловацкийСловенскийАлбанскийСербскийШведскийСуахилиШумерскийСилезскийТофаларскийТаджикскийТайскийТуркменскийТагальскийТурецкийТатарскийТувинскийТвиУдмурдскийУйгурскийУкраинскийУрдуУрумскийУзбекскийВьетнамскийВепсскийВарайскийЮпийскийИдишЙорубаКитайский

Все языкиАнглийскийНемецкийНорвежскийКитайскийИвритФранцузскийУкраинскийИтальянскийПортугальскийВенгерскийТурецкийПольскийДатскийЛатинскийИспанскийСловенскийГреческийЛатышскийФинскийПерсидскийНидерландскийШведскийЯпонскийЭстонскийТаджикскийАрабскийКазахскийТатарскийЧеченскийКарачаевскийСловацкийБелорусскийЧешскийАрмянскийАзербайджанскийУзбекскийШорскийРусскийЭсперантоКрымскотатарскийСуахилиЛитовскийТайскийОсетинскийАдыгейскийЯкутскийАйнский языкЦерковнославянский (Старославянский)ИсландскийИндонезийскийАварскийМонгольскийИдишИнгушскийЭрзянскийКорейскийИжорскийМарийскийМокшанскийУдмурдскийВодскийВепсскийАлтайскийЧувашскийКумыкскийТуркменскийУйгурскийУрумскийЭвенкийскийБашкирскийБаскский

Определение индекса рентабельности

Что такое индекс прибыльности (ИП)?

Индекс рентабельности (PI), также называемый соотношением стоимостных инвестиций (VIR) или коэффициентом инвестиций в прибыль (PIR), описывает индекс, который представляет собой соотношение между затратами и выгодами предлагаемого проекта. Он рассчитывается как соотношение между текущей стоимостью будущих ожидаемых денежных потоков и первоначальной суммой, инвестированной в проект. Более высокий PI означает, что проект будет считаться более привлекательным.

Он рассчитывается как соотношение между текущей стоимостью будущих ожидаемых денежных потоков и первоначальной суммой, инвестированной в проект. Более высокий PI означает, что проект будет считаться более привлекательным.

Ключевые выводы

- Индекс рентабельности (PI) — это показатель привлекательности проекта или инвестиций.

- PI рассчитывается путем деления приведенной стоимости будущих ожидаемых денежных потоков на первоначальную сумму инвестиций в проект.

- PI больше 1,0 считается хорошей инвестицией, а более высокие значения соответствуют более привлекательным проектам.

- При ограниченном капитале и взаимоисключающих проектах следует реализовывать только те, которые имеют наивысший индекс эффективности.

Понимание индекса прибыльности

PI полезен при ранжировании различных проектов, поскольку он позволяет инвесторам количественно оценить ценность, созданную на каждую инвестиционную единицу. Индекс рентабельности 1,0 логически является самым низким приемлемым показателем индекса, поскольку любое значение ниже этого числа будет указывать на то, что текущая стоимость проекта (PV) меньше первоначальных инвестиций. По мере увеличения значения индекса рентабельности повышается и финансовая привлекательность предлагаемого проекта.

По мере увеличения значения индекса рентабельности повышается и финансовая привлекательность предлагаемого проекта.

Индекс рентабельности — это метод оценки потенциальных капитальных затрат. Метод делит прогнозируемый приток капитала на прогнозируемый отток капитала, чтобы определить прибыльность проекта. Как указано в вышеупомянутой формуле, индекс прибыльности использует приведенную стоимость будущих денежных потоков и первоначальные инвестиции для представления вышеупомянутых переменных.

При использовании индекса рентабельности для сравнения желательности проектов важно учитывать, как этот метод не учитывает размер проекта.Таким образом, проекты с большим притоком денежных средств могут привести к более низким расчетам индекса рентабельности, поскольку их рентабельность не так высока.

Индекс рентабельности можно рассчитать, используя следующее соотношение:

Изображение Сабрины Цзян © Investopedia 2020Составляющие индекса рентабельности

PV будущих денежных потоков (числитель)

Приведенная стоимость будущих денежных потоков требует выполнения расчетов временной стоимости денег.Денежные потоки дисконтируются на соответствующее количество периодов, чтобы приравнять будущие денежные потоки к текущим денежным уровням. Дисконтирование учитывает идею о том, что стоимость 1 доллара сегодня не равна стоимости 1 доллара, полученного в течение одного года, потому что деньги в настоящем предлагают больший потенциал заработка через процентные сберегательные счета, чем деньги, которые еще не доступны. Следовательно, денежные потоки, полученные в будущем, считаются имеющими более низкую приведенную стоимость, чем деньги, полученные ближе к настоящему времени.

Требуемые инвестиции (знаменатель)

Дисконтированный прогнозируемый отток денежных средств представляет собой первоначальные капитальные затраты по проекту.Требуемые первоначальные инвестиции — это только денежный поток, необходимый в начале проекта. Все остальные затраты могут возникнуть в любой момент жизненного цикла проекта, и они учитываются при расчетах с использованием дисконтирования в числителе. Эти дополнительные капитальные затраты могут учитывать льготы, связанные с налогообложением или амортизацией.

Расчет и интерпретация индекса рентабельности

Поскольку расчеты индекса рентабельности не могут быть отрицательными, их, следовательно, необходимо преобразовать в положительные цифры, прежде чем они будут признаны полезными.Расчеты, превышающие 1,0, указывают на то, что будущий ожидаемый дисконтированный приток денежных средств по проекту превышает ожидаемый дисконтированный отток денежных средств. Расчеты менее 1,0 указывают на то, что дефицит оттока больше дисконтированного притока, и проект не должен быть принят. Вычисления, равные 1,0, приводят к ситуациям безразличия, когда любые прибыли или убытки от проекта минимальны.

При использовании исключительно индекса рентабельности вычисления больше 1.0 ранжируются на основе самого высокого расчета. Когда доступен ограниченный капитал и проекты являются взаимоисключающими, принимается проект с наивысшим индексом рентабельности, поскольку он указывает на проект с наиболее продуктивным использованием ограниченного капитала. По этой причине индекс рентабельности также называют соотношением выгод и затрат. Хотя некоторые проекты приводят к более высокой чистой приведенной стоимости, эти проекты могут быть проигнорированы, поскольку они не имеют самого высокого индекса рентабельности и не представляют собой наиболее выгодное использование активов компании.

Определение правила индекса прибыльности (PI)

Что такое правило индекса прибыльности (PI)?

Правило индекса рентабельности — это упражнение для принятия решения, которое помогает оценить, продолжать ли проект. Сам индекс представляет собой расчет потенциальной прибыли предлагаемого проекта. Правило состоит в том, что индекс или коэффициент рентабельности больше 1 указывает на то, что проект следует продолжать. Индекс или коэффициент рентабельности ниже 1 указывает на то, что от проекта следует отказаться.

Ключевые выводы

- Формула PI — это приведенная стоимость будущих денежных потоков, деленная на первоначальную стоимость проекта.

- Правило PI гласит, что результат выше 1 означает успех, а результат ниже 1 — проигрыш.

- Правило PI является разновидностью правила NPV.

Понимание правила индекса прибыльности

Индекс рентабельности рассчитывается путем деления приведенной стоимости будущих денежных потоков, которые будут генерироваться проектом, на первоначальную стоимость проекта.Индекс рентабельности 1 означает, что проект будет безубыточным. Если оно меньше 1, затраты перевешивают выгоды. Если он больше 1, предприятие должно быть прибыльным.

Например, если проект стоит 1000 долларов и принесет прибыль в 1200 долларов, это «ход».

PI по сравнению с NPV

Правило индекса рентабельности является разновидностью правила чистой приведенной стоимости (NPV). Как правило, положительное значение NPV соответствует индексу рентабельности больше единицы. Отрицательная NPV будет соответствовать индексу рентабельности ниже единицы.

Например, для проекта стоимостью 1 миллион долларов, имеющего приведенную стоимость будущих денежных потоков 1,2 миллиона долларов, PI равен 1,2.

PI отличается от NPV в одном важном отношении: поскольку это коэффициент, он не указывает на размер фактического денежного потока.

Например, проект с первоначальными инвестициями в 1 миллион долларов и приведенной стоимостью будущих денежных потоков 1,2 миллиона долларов будет иметь индекс рентабельности 1,2. В соответствии с правилом индекса рентабельности проект будет продолжен, даже если требуемые первоначальные капитальные затраты не определены.

PI по сравнению с IRR

Внутренняя норма доходности (IRR) также используется для определения необходимости реализации нового проекта или инициативы. При дальнейшем разбиении чистая приведенная стоимость дисконтирует денежные потоки после вычета налогов от потенциального проекта на средневзвешенную стоимость капитала (WACC).

Чтобы рассчитать NPV:

- Сначала определите все поступления и оттоки денежных средств.

- Затем определите соответствующую ставку дисконтирования (r).

- Используйте ставку дисконтирования, чтобы найти текущую стоимость всех денежных поступлений и оттоков.

- Возьмите сумму всех текущих значений.

Метод NPV точно показывает, насколько прибыльным будет проект по сравнению с альтернативами. Если проект имеет положительную чистую приведенную стоимость, его следует принять. Если отрицательный, его следует отклонить. При взвешивании нескольких вариантов с положительным значением NPV следует принимать те, у которых дисконтированные значения выше.

Напротив, правило IRR гласит, что если внутренняя норма доходности проекта превышает минимально требуемую норму доходности или стоимость капитала, то проект или инвестиции должны продолжаться.Если IRR ниже стоимости капитала, проект следует закрыть.

Калькулятор индекса рентабельности| Хорошие калькуляторы

Индекс прибыльности (PI) или коэффициент прибыльности инвестиций (PIR) — широко используемый показатель для оценки жизнеспособности и прибыльности инвестиционного проекта. Он рассчитывается путем деления приведенной стоимости будущих денежных потоков на первоначальную сумму инвестиций. Если индекс прибыльности больше или равен 1, это считается хорошей и приемлемой инвестицией.

Приведенный ниже калькулятор помогает в расчете PI или PIR на основе суммы инвестиций, ставки дисконтирования и количества лет. Он также рассчитывает чистую приведенную стоимость (NPV) инвестиции.

Выполните следующие 5 простых шагов, чтобы определить PI:

- Выберите предпочитаемую валюту из раскрывающегося списка (необязательно)

- Введите сумму инвестиций

- Введите ставку дисконтирования и годы движения денежных средств

- Введите годовые денежные средства расход за каждый год

- Нажмите «Рассчитать», чтобы увидеть результаты.

Формула и пример индекса рентабельности

Этот калькулятор использует следующую формулу для расчета индекса рентабельности:

Индекс рентабельности (PI) = Текущая стоимость будущих денежных потоков / первоначальные инвестиции

OR

PI = [CF 1 × (1 + r) -1 + CF 2 × (1 + r) -2 +. . . + CF n × (1 + r) -n ] / CF 0

- Где,

- PI — индекс прибыльности,

- CF — денежный поток за период,

- r — ставка дисконтирования в десятичной форме,

- n — количество периодов (лет),

- CF 0 — начальные вложения.

Пример: Предположим, проект стоит 10 000 долларов. Он будет генерировать денежные потоки в размере 2000, 3000, 4000 долларов в течение следующих 3 лет. Рассчитайте индекс рентабельности, если ставка дисконтирования 10%.

Решение: Индекс прибыльности = [CF 1 × (1 + r) -1 + CF 2 × (1 + r) -2 +. . . + CF n × (1 + r) -n ] / CF 0

- CF 0 = 10000,

- CF 1 = 1000,

- CF 2 = 2000,

- CF 3 = 4000,

- n = 3,

- r = 10% или 0.1 в десятичном формате

В этом примере индекс прибыльности (PI) будет рассчитан следующим образом:

Индекс прибыльности = [1000 / (1.1) 1 + 2000 / (1.1) 2 + 4000 / (1.1) ) 3 ] / 10000

= [909.09 + 1652.89 + 3005.26] / 10000

= [909.09 + 1652.89 + 3005.26] / 10000

= [5567,24] / 10000

Индекс рентабельности для этого проекта составляет 0,5567

Проект должен быть отклонен, так как его ИП меньше 1

Формула индекса рентабельности | Рассчитать индекс рентабельности (примеры)

Что такое формула индекса рентабельности?

Формула индекса рентабельности проста и рассчитывается путем деления приведенной стоимости всех будущих денежных потоков проекта на первоначальные инвестиции в проект.

Индекс рентабельности = ПС будущих денежных потоков / Первоначальные инвестиции

Его можно расширить, как показано ниже,

- Индекс прибыльности = (Чистая приведенная стоимость + Начальные инвестиции) / Начальные инвестиции

- Индекс прибыльности = 1 + (Чистая приведенная стоимость / Начальные инвестиции)

Вы можете свободно использовать это изображение на своем веб-сайте, шаблоны и т. д., пожалуйста, предоставьте нам ссылку с указанием авторства Ссылка на статью для гиперссылки

Например:

Источник: Формула индекса прибыльности (wallstreetmojo.com)

Шаги для расчета индекса рентабельности

Ниже приведены шаги для расчета индекса рентабельности —

- Во-первых, первоначальные инвестиции в проект должны быть оценены на основе требований проекта с точки зрения капитальных затрат. заданный период, определяемый путем сложения чистого увеличения производственных затрат, основных средств и расходов на амортизацию в течение финансового года.подробнее о машинах u0026 оборудование и других расходах, которые также носят капитальный характер.

- Теперь необходимо определить все будущие денежные потоки, ожидаемые от проекта. Затем следует рассчитать коэффициент дисконтирования на основе текущей ожидаемой прибыли от инвестиций с аналогичным риском. Теперь, используя коэффициент дисконтирования, коэффициент дисконтирования — это весовой коэффициент, который чаще всего используется для определения приведенной стоимости будущих денежных потоков, то есть для расчета чистой приведенной стоимости (NPV).Это определяется, 1 / {1 * (1 + Discount Rate) Period Number} подробнее, можно рассчитать текущую стоимость будущих денежных потоков от проекта.

- Наконец, индекс рентабельности проекта рассчитывается путем деления текущей стоимости всей будущей стоимости денежного потока от проекта (шаг 2) на первоначальные инвестиции в проект (шаг 1).

Примеры

Пример # 1

Давайте возьмем пример компании ABC Ltd, которая решила инвестировать в проект, где они оценивают следующие годовые денежные потоки:

- 5000 долларов в год 1

- 3000 долларов в год 2

- 4000 долларов в год 3

В начале проекта начальные инвестиции, необходимые для проекта, составляют 10000 долларов, а ставка дисконтирования составляет 10%.

ПС денежного потока в 1-м году = 5000 долларов США / (1 + 10%) 1 = 4545 долларов США

ПС денежного потока во 2-м году = 3000 долларов США / (1 + 10%) 2 = 2479 долларов США

ПС денежного потока в году 3 = 4000 долларов США / (1 + 10%) 3 = 3005 долларов США

Итак, сумма PV будущих денежных потоков составит:

Индекс рентабельности проекта = 10 030 $ / 10 000 $

По формуле индекса рентабельности видно, что проект создаст дополнительную стоимость в размере 1 доллара.003 за каждый вложенный в проект $ 1. Следовательно, в проект стоит инвестировать, поскольку с тех пор оно превышает 1,00.

Пример # 2

Рассмотрим пример компании A, которая рассматривает два проекта:

пр.А

Проект A требует первоначальных инвестиций в размере 2 000 000 долларов США, ставки дисконтирования 10% и предполагаемых годовых денежных потоков:

.- 300000 долларов в год 1

- 600000 долларов в год 2

0 долларов в год 3

- 700000 долларов в год 4

- 600000 долларов в год 5

Первоначальные инвестиции = 2000000 долларов

ПС денежного потока в 1-м году = 300 000 долларов США / (1 + 10%) 1 = 272 727 долларов США

ПС денежного потока во 2-м году = 600 000 долларов США / (1 + 10%) 2 = 495 868 долларов США

ПС денежного потока в году 3 = 900 000 долларов США / (1 + 10%) 3 = 676 183 долларов США

ПС денежного потока в 4-м году = 700 000 долларов США / (1 + 10%) 4 = 478 109 долларов США

ПС денежного потока в 5-м году = 600 000 долларов США / (1 + 10%) 5 = 372 553 долларов США

Итак, сумма PV будущих денежных потоков составит:

Индекс рентабельности проекта A = 2 295 441 долл. США / 2 000 долл. США

пр.Б

Первоначальные инвестиции в размере 3 000 000 долларов США, ставка дисконтирования 12% и предполагаемые годовые денежные потоки:

- 600000 долларов в год 1

- 800000 долларов в год 2

0 долларов в год 3

- 1000000 долларов в год 4

- 1200000 долларов в год 5

ПС денежного потока в год 1 = 600000 долларов США / (1 + 12%) 1 = 535 714 долларов США

ПС денежного потока во 2-м году = 800 000 долларов США / (1 + 12%) 2 = 637 755 долларов США

ПС денежного потока в году 3 = 900 000 долларов США / (1 + 12%) 3 = 640 602 долларов США

ПС денежного потока в 4-м году = 1000000 долларов США / (1 + 12%) 4 = 635 518 долларов США

ПС денежного потока в 5-м году = 1 200 000 долларов США / (1 + 12%) 5 = 680 912 долларов США

Итак, сумма PV будущих денежных потоков составит:

Индекс рентабельности проекта B = 3 130 502 долл. США / 3 000 000 долл. США

Используя формулу индекса рентабельности, можно увидеть, что Проект A создаст дополнительную стоимость в размере 0 долларов США.15 на каждый 1 доллар, вложенный в проект, по сравнению с Проектом B, что создаст дополнительную ценность в 0,04 доллара на каждый 1 доллар, вложенный в проект. Следовательно, компания A должна выбрать проект A, а не проект B.

Калькулятор индекса рентабельности

Вы можете использовать следующий калькулятор индекса рентабельности —

| Формула индекса рентабельности = |

|

Актуальность и использование

Понятие прибыльности Прибыльность относится к способности компании генерировать доход и максимизировать прибыль сверх своих расходов и операционных затрат.Он измеряется с использованием определенных коэффициентов, таких как валовая прибыль, EBITDA и чистая прибыль. Он помогает инвесторам анализировать результаты деятельности компании. Узнать больше Формула индекса очень важна с точки зрения проектного финансирования Project Finance — это долгосрочное долговое финансирование, предлагаемое для крупных инфраструктурных проектов в зависимости от их прогнозируемых денежных потоков. Более того, инвестор должен создать компанию специального назначения (SPV), чтобы ее приобрести. Подробнее. Это удобный инструмент, когда нужно решить, инвестировать в проект или нет.Индекс может использоваться для ранжирования инвестиций в проекты с точки зрения созданной стоимости на единицу инвестиций.

- Основная идея заключается в том, что чем выше индекс, тем привлекательнее вложение.

- Если индекс больше единицы, то проект увеличивает стоимость компании или, в противном случае, уничтожает ценность, когда индекс меньше единицы.

Рекомендуемые статьи

Это руководство по формуле индекса рентабельности. Здесь мы обсудим, как рассчитать индекс прибыльности, а также практические примеры, калькулятор и загружаемый шаблон Excel.Вы можете узнать больше о моделировании в Excel из следующих статей —

Что такое индекс прибыльности?

Индекс рентабельности (PI), также известный как коэффициент прибыльности инвестиций (PIR) или коэффициент стоимостных инвестиций (VIR), представляет собой инструмент капитального бюджета, который измеряет потенциальную прибыльность инвестиций или проекта. Его можно использовать как метод оценки или применять к потенциальным капитальным затратам, а также использовать как полезную формулу для ранжирования финансовых перспектив проекта наряду с другими инвестициями.Индекс прибыльности позволяет инвесторам количественно оценить сумму стоимости, созданной на единицу инвестиций.

Формула

Индекс рентабельности рассчитывается путем деления приведенной стоимости будущих денежных потоков на первоначальную стоимость (или первоначальные инвестиции) в проект. Первоначальные затраты включают денежный поток, необходимый для запуска команды и проекта. Расчет будущих денежных потоков не включает первоначальную сумму инвестиций.

Индекс прибыльности = Текущая стоимость будущих денежных потоков ÷ Первоначальные инвестиции в проект.

Приведенная стоимость будущих денежных потоков представляет собой метод дисконтирования будущих денежных средств до их текущей стоимости и требует выполнения расчета временной стоимости денег . Это дисконтирование происходит потому, что текущее значение 1 доллара не эквивалентно значению 1 доллара, полученному в будущем. Деньги, полученные ближе к настоящему времени, считаются более ценными, чем деньги, полученные в будущем.

Индекс доходности 1 указывает на безубыточность, что является безразличным результатом для потенциальных инвесторов.Если результат меньше 1,0, логика подсказывает, что инвестиций следует избегать, поскольку затраты на проект перевешивают потенциальную прибыль. Если результат больше 1,0, инвесторы, вероятно, обратятся к рассмотрению других достоинств проекта. Если, например, индекс прибыльности проекта равен 1,2, инвесторы ожидают возврата в размере 1,20 доллара США на каждые 1 доллар США, потраченные на финансирование проекта.

Приложение

Индекс прибыльности часто используется для ранжирования инвестиций и / или проектов фирмы наряду с другими.Для максимизации ограниченных финансовых ресурсов и прибыли для акционеров инвесторы, естественно, хотят тратить деньги на проекты с высоким краткосрочным потенциалом роста. Когда доступно множество инвестиционных проектов, потенциальные инвесторы могут использовать индекс прибыльности (наряду с другими формулами) для ранжирования проектов от высокого к низкому, прежде чем решить, какая из них является наилучшей возможностью. Даже когда проект предлагает высокую чистую приведенную стоимость, он все равно может быть пропущен из-за использования других финансовых расчетов.

Важно отметить, что одна проблема с использованием индекса рентабельности заключается в том, что он не позволяет владельцу бизнеса рассматривать весь масштаб проекта. Использование метода чистой приведенной стоимости для оценки инвестиционных проектов помогает смягчить эту проблему, но поднимает другие детали, которые стоит рассмотреть. Конечно, время, необходимое проекту для того, чтобы стать прибыльным, постоянно беспокоит инвесторов, а рыночные факторы могут непредсказуемо увеличить график.

Рассматривайте индекс прибыльности как полезный ориентир, но всегда используйте его в тандеме с методом чистой приведенной стоимости и другими формами многогранного анализа.

Как определить прибыльность и стратегические решения

Как вы, как сотрудник, можете принести материальную пользу своей организации? Это вопрос, над которым профессионалы из разных отраслей сталкиваются каждый день. Один из способов — использовать навыки финансового учета для расчета прибыльности вашей компании и проектов и использовать эти знания для принятия стратегических решений.

Каждое решение, которое вы принимаете, влияет на финансы вашей компании, понимаете вы это или нет. Рассмотрите возможность перехода к мышлению сверху вниз — начните с понимания общего финансового состояния вашей организации, а затем двигайтесь вниз, чтобы спросить: «Какие решения я могу принять на своем уровне, чтобы положительно повлиять на прибыльность моей организации?» Это принятие стратегических решений.

Хорошее начало — знакомство с финансовой отчетностью вашей компании. Чтобы рассчитать прибыльность и ожидаемую финансовую отдачу, вам необходимо уметь читать и понимать отчет о прибылях и убытках. Чтобы расширить свои знания о финансах вашей компании, ознакомьтесь с балансом и отчетом о движении денежных средств. Элементы этих документов являются строительными блоками для формул, определяющих прибыльность, и, следовательно, могут служить трамплином для стратегических решений, которые вы принимаете в будущем.

Понимая финансовое положение своей компании, вы можете рассчитать прогнозируемую прибыльность будущих проектов и определить, какие из них окажут наибольшее влияние на ваш бизнес.

Бесплатная электронная книга: Руководство для менеджера по финансам и бухгалтерскому учету

Получите доступ к своей бесплатной электронной книге сегодня.

СКАЧАТЬ СЕЙЧАСИспользование прибыльности для принятия стратегических решений

Обладая инструментами и знаниями для расчета прибыльности, вы можете принимать стратегические решения в своей организации.Вот три способа сделать это.

1. Выберите проекты для выполнения

Понимание того, как рассчитать прибыльность, может помочь вам понять, какие проекты или инициативы вы решите реализовать. Например, если рентабельность вашей компании низка из-за повсеместного повышения заработной платы, может быть неразумно выбирать дорогостоящий проект без доказательств твердой окупаемости инвестиций. С другой стороны, если рентабельность вашей компании высока из-за недавней экономии затрат за счет повышения эффективности процессов, сейчас самое подходящее время для выбора проекта с показателями будущей прибыльности.

2. Питч-проекты и инициативы

Если вы не отвечаете за принятие решений, использование прибыльности вашей организации для планирования проектов и инициатив может дать вам рычаги воздействия при передаче своих идей руководителям или руководителям групп. Покажите, что вы выполнили необходимые расчеты, чтобы понять, какое влияние ваш проект окажет на компанию. Если ваш проект повысит прибыльность, у вас будет больше шансов получить финансирование для его реализации.

3. Помните о более крупной картине

Некоторые люди попадают в ловушку «работать в бизнесе» вместо «работать в бизнесе» и увязнуть в мелочах.Понимание прибыльности вашей организации и проектов может быть напоминанием о том, что ваши действия и решения напрямую влияют на финансы вашей компании.

По теме: Руководство для начинающих по чтению финансовой отчетности

3 показателя для прогнозирования прибыльности проекта

Понимание того, как отслеживать и использовать финансовые данные и показатели, может значительно улучшить вашу деловую хватку и навыки. Вот три показателя, которые вы можете использовать для прогнозирования прибыльности проекта и принятия более обоснованных решений.

1. Чистая приведенная стоимость

Чтобы рассчитать, сколько стоит конкретная инвестиция для вашей компании сегодня, вам необходимо принять во внимание стоимость инвестиций с течением времени.

«Чем раньше поступят денежные потоки, тем они ценнее», — объясняет профессор Гарвардской школы бизнеса В.Г. Нараянан в онлайн-курсе по финансовому учету Гарвардской школы бизнеса. «И чем дольше будет задерживаться отток денежных средств, тем лучше».

Чтобы рассчитать чистую приведенную стоимость (NPV) проекта, необходимо сначала определить текущую стоимость каждого денежного потока в сценарии.Любые расходы, которые вам необходимо понести для завершения проекта, должны быть учтены вместе с ожидаемым притоком денежных средств от успеха проекта.

Текущая стоимость = Платеж / (1 + Ставка дисконтирования) Количество периодов

В уравнении приведенной стоимости платеж — это сумма прогнозируемого притока или оттока денежных средств (например, сумма денежных средств, которую вы ожидаете получить от проекта, или сумма, которую вы платите за оборудование для выполнения проекта).

Ставка дисконтирования — это процентная ставка, определяемая компанией для расчета текущей стоимости будущих денежных потоков. Ставка дисконтирования определяется на основе факторов, влияющих на временную стоимость денег, таких как инфляция, риск и альтернативные издержки. Поскольку будущие денежные потоки связаны с большей степенью неопределенности, они стоят меньше, чем если бы вы получили такую же сумму денег прямо сейчас. При использовании ставки дисконтирования в уравнении обязательно используйте ее десятичную форму.

Наконец, количество периодов — это то, как часто вы будете платить или получать эту сумму денег.Это единовременный платеж или ежемесячная подписка? Обязательно учтите это.

Чистая приведенная стоимость — это сумма приведенных стоимостей каждого денежного потока вашего проекта. После того, как вы рассчитали текущую стоимость каждого денежного потока, сложите их. Если NPV — отрицательное число, это означает, что проект не прогнозируется как прибыльный и, следовательно, не рекомендуется для инвестиций.

2. Внутренняя норма прибыли

Внутренняя норма прибыли (IRR) — это ставка дисконтирования, при которой чистая приведенная стоимость проекта равна нулю.Другими словами, ваш проект не будет ни прибыльным, ни убыточным.

Рекомендуется рассчитывать IRR с помощью Excel или аналогичного программного обеспечения для работы с электронными таблицами из-за сложности формулы.

В Excel используйте формулу «= IRR» и заключите в скобки ячейки столбца, содержащего ваши денежные потоки (например, «= IRR (B2: B5)»).

IRR — это наивысшая приемлемая ставка дисконтирования. Это может быть полезно при взвешивании проектов, которые следует реализовать — те, у которых ставка дисконтирования выше IRR, вряд ли будут стоящими инвестициями.

3. Срок окупаемости

Срок окупаемости — это время, которое потребуется, чтобы проект окупился. Эта метрика проста и может быть полезна при продвижении проектов. Определение срока окупаемости показывает, что ваш проект не только будет прибыльным, но и принесет окупаемость инвестиций в течение определенного периода.

Чтобы рассчитать период окупаемости, посмотрите на свои денежные поступления по периодам на диаграмме или в электронной таблице. Затем вычтите каждый приток денежных средств из первоначального оттока денежных средств, чтобы найти совокупный поток денежных средств по завершении каждого периода.Наступит момент, когда ваш совокупный денежный поток изменится с отрицательного на положительный. Срок окупаемости находится между этими двумя периодами (например, от одного до двух лет).

Чтобы точно определить, где наступает срок окупаемости, используйте следующую формулу:

Срок окупаемости =

Последний период времени с отрицательным совокупным денежным потоком

(последний отрицательный совокупный денежный поток / первый положительный денежный приток)

Важно отметить, что, хотя срок окупаемости является полезным показателем, он не учитывает временную стоимость денег так же, как расчеты NPV и IRR.По этой причине рекомендуется использовать его вместе с формулами NPV и IRR, чтобы иметь полное представление о прогнозируемой прибыльности вашего проекта.

Определение прибыльности проекта: пример

Предположим, вы работаете в пекарне и у вас возникла идея приобрести революционное оборудование для выпечки, которое позволит вам резко увеличить производство специального печенья для удовлетворения растущего спроса. Прежде чем предлагать свою идею владельцу пекарни, вы хотите определить ее потенциальную прибыльность.

Определение чистой приведенной стоимости

Во-первых, вам нужно перечислить ваши денежные потоки по проекту. Допустим, вы знаете, что с помощью этой машины вы сможете делать 2000 специальных печений в год. Вы также узнали от производителя, что следующее поколение машины, которое обеспечит еще большую производственную мощность, выйдет через три года, и вы ожидаете обновления этой модели для удовлетворения спроса. Таким образом, в вашем анализе вы будете учитывать только три года использования.

Стоимость машины составляет 7200 долларов США, включая доставку и установку.

Ваше исследование рынка показывает, что большинство людей готовы платить 2 доллара за одно из ваших специальных файлов cookie, и вы планируете продавать все 2000 файлов cookie, которые вы планируете производить каждый год. Ваши денежные потоки следующие:

- Общая стоимость станка: — 7 200 долларов США

- Ожидаемая выручка за каждый из трех лет: 4 000 долларов США

Затем определите текущую стоимость каждого из ваших денежных потоков.Допустим, у вас есть ставка дисконтирования в пять процентов, которая представляет собой неотъемлемые риски и затраты вашей пекарни с течением времени.

Текущая стоимость станка = -7 200 / (1 + 0,05) 0 = — 7 200 долларов

Приведенная стоимость ожидаемой выручки = 4000 / (1 + 0,05) 1 = 3809,52 долларов США

Приведенная стоимость ожидаемой выручки = 4000 / (1 + 0,05) 2 = 3628,12 долл. США

Приведенная стоимость ожидаемой выручки = 4,000 / (1 +.05) 3 = 3 455,35 долл. США

Чтобы найти чистую приведенную стоимость (NPV), сложите текущую стоимость всех денежных потоков.

NPV = (-7 200) + 3 809,52 + 3 628,12 + 3 455,35 = 3 692,99 долл. США

Этот проект дает NPV в размере 3 692,99 долларов США. Поскольку это положительное число, проект все еще находится на рассмотрении.

Расчет внутренней нормы прибыли

Внутреннюю норму прибыли (IRR) проще всего рассчитать в Excel. Чтобы найти IRR, сначала настройте свои данные с вашими денежными потоками с течением времени:

| Периоды | Денежный поток |

|---|---|

| 0 | -7 200 |

| 1 | 4 000 |

| 2 | 4 000 |

| 3 | 4 000 |

Затем введите формулу в строку ввода.В данном случае это «= IRR (B2: B5)». Это дает IRR примерно 31 процент. IRR этого проекта выше ставки дисконтирования, что говорит о том, что он может окупить ваши инвестиции.

Расчет срока окупаемости

Наконец, вы можете рассчитать срок окупаемости ваших инвестиций. Введите свои данные в таблицу и рассчитайте совокупный денежный поток после каждого года.

| Периоды | Денежный поток | Совокупный денежный поток |

|---|---|---|

| 0 | -7 200 | -7 200 |

| 1 | 4 000 | -3 200 |

| 2 | 4 000 | 800 |

| 3 | 4 000 | 4800 |

Найдите точку, в которой совокупный денежный поток переключается с отрицательного числа на положительное.Из этой таблицы вы знаете, что на то, чтобы окупить первоначальную стоимость оборудования, потребуется от одного до двух лет. Вы не можете быть уверены в том, что файлы cookie будут продаваться с постоянной скоростью, поэтому вы не можете определить точный момент времени, когда ваши инвестиции будут возвращены. Но если вы находитесь в ситуации, когда приток денежных средств гарантирован на постоянной основе, вы можете использовать формулу в приведенном выше объяснении срока окупаемости, чтобы рассчитать, в каком месяце года ваши инвестиции будут возвращены.

Сделайте удачное вложение

После расчета NPV, IRR и периода окупаемости вы можете убедиться, что ваша идея о покупке оборудования является хорошей.При положительном NPV, IRR выше, чем ставка дисконтирования, и относительно коротком периоде окупаемости, владелец пекарни должен серьезно подумать об этом вложении.

Этот гипотетический сценарий — полезный инструмент, который вы можете использовать в качестве отправной точки для определения прибыльности ваших собственных проектов и принятия более обоснованных решений.

Поддержка ключевых решений финансовыми навыками

Расчет ценности, которую вы приносите организации, может показаться сложной задачей, но, обладая финансовыми навыками, есть множество способов доказать и предсказать ценность.Определение прибыльности ваших проектов может позволить вам извлекать уроки из своих побед и недостатков, менять направление при необходимости, повышать эффективность затрат и двигаться вперед со стратегическим мышлением, основанным на общей картине.

Вы заинтересованы в том, чтобы узнать, как финансовые навыки могут помочь в принятии бизнес-решений? Изучите наш шестинедельный курс Leading with Finance , восьминедельный курс Финансовый учет и другие онлайн-курсы по финансам и бухгалтерскому учету, чтобы узнать, как вы можете получить навыки и уверенность чтобы понять финансовый ландшафт вашего бизнеса и отрасли.

Введение в бюджетирование капиталовложений | Безграничные финансы

Определение капитального бюджета

Составление бюджета капиталовложений — это процесс планирования, используемый для определения того, какие из долгосрочных инвестиций организации стоит осуществить.

Цели обучения

Различия между различными методами бюджета капиталовложений

Основные выводы

Ключевые моменты

- Составление бюджета капиталовложений, которое также называют инвестиционной оценкой, — это процесс планирования, используемый для определения того, стоит ли проводить долгосрочные инвестиции, основной капитал или расходы.

- Основные методы составления бюджета капиталовложений включают чистую приведенную стоимость, внутреннюю норму доходности, период окупаемости, индекс прибыльности, эквивалентный аннуитет и анализ реальных опционов.

- Метод IRR приведет к тому же решению, что и метод NPV для не исключающих друг друга проектов в неограниченной среде; Тем не менее, для взаимоисключающих проектов правило принятия решения о выборе проекта с самой высокой IRR может выбрать проект с более низкой NPV.

Ключевые термины

- APT : В финансах теория арбитражного ценообразования (APT) — это общая теория ценообразования активов, которая утверждает, что ожидаемая доходность финансового актива может быть смоделирована как линейная функция различных макроэкономических факторов или теоретических расчетов. рыночные индексы, где чувствительность к изменениям каждого фактора представлена коэффициентом бета, зависящим от конкретного фактора.

- Модифицированная внутренняя норма доходности : Модифицированная внутренняя норма доходности (MIRR) является финансовым показателем инвестиционной привлекательности. Он используется при составлении бюджета капиталовложений для ранжирования альтернативных инвестиций равного размера. Как следует из названия, MIRR — это модификация внутренней нормы доходности (IRR) и, как таковая, направлена на решение некоторых проблем с IRR.

Составление бюджета

Составление бюджета капиталовложений, которое также называют «инвестиционной оценкой», — это процесс планирования, используемый для определения того, какие из долгосрочных инвестиций организации, таких как новое оборудование, заменяемое оборудование, новые заводы, новые продукты и проекты исследований, заслуживают внимания.Это бюджет для крупных капиталовложений или расходов.

Основные методы

При составлении бюджета капиталовложений используются многие формальные методы, в том числе следующие:

- Чистая приведенная стоимость

- Внутренняя норма доходности

- Срок окупаемости

- Индекс рентабельности

- Эквивалентная рента

- Анализ реальных опционов

Чистая приведенная стоимость

Чистая приведенная стоимость (NPV) используется для оценки стоимости каждого потенциального проекта с использованием оценки дисконтированного денежного потока (DCF).Эта оценка требует оценки размера и сроков всех дополнительных денежных потоков от проекта. На ЧПС сильно влияет ставка дисконтирования, поэтому выбор правильной ставки, иногда называемой пороговой ставкой, имеет решающее значение для принятия правильного решения.

Это должно отражать рискованность инвестиций, обычно измеряемую волатильностью денежных потоков, и должно учитывать структуру финансирования. Менеджеры могут использовать модели, такие как CAPM или APT, для оценки ставки дисконтирования, подходящей для каждого конкретного проекта, и использовать средневзвешенную стоимость капитала (WACC), чтобы отразить выбранную структуру финансирования.Обычной практикой при выборе ставки дисконтирования для проекта является применение WACC, который применяется ко всей фирме, но более высокая ставка дисконтирования может быть более подходящей, когда риск проекта выше, чем риск фирмы в целом.

Внутренняя норма прибыли

Внутренняя норма доходности (IRR) определяется как ставка дисконтирования, которая дает нулевую чистую приведенную стоимость (NPV). Это обычно используемый показатель эффективности инвестиций.

Метод IRR приведет к тому же решению, что и метод NPV для не взаимоисключающих проектов в неограниченной среде, в обычных случаях, когда отрицательный денежный поток возникает в начале проекта, за которым следуют все положительные денежные потоки.Тем не менее, для взаимоисключающих проектов правило принятия решения о выборе проекта с самой высокой IRR, которое часто используется, может выбрать проект с более низким NPV.

Одним из недостатков метода IRR является то, что его часто неправильно понимают как выражение фактической годовой прибыльности инвестиций. Соответственно, часто используется показатель, называемый «Модифицированная внутренняя норма доходности (MIRR)».

Срок окупаемости

Срок окупаемости при планировании капитальных вложений означает период времени, необходимый для возврата инвестиций, чтобы «погасить» сумму первоначальных инвестиций.Срок окупаемости интуитивно определяет, сколько времени нужно, чтобы «окупить себя». «При прочих равных условиях более короткие сроки окупаемости предпочтительнее более длительных.

Срок окупаемости считается методом анализа с серьезными ограничениями и оговорками для его использования, поскольку он не учитывает временную стоимость денег, риск, финансирование или другие важные факторы, такие как альтернативные издержки.

Индекс рентабельности

Индекс рентабельности (PI), также известный как коэффициент прибыльности инвестиций (PIR) и коэффициент стоимостных инвестиций (VIR), представляет собой отношение окупаемости к инвестициям в предлагаемый проект.Это полезный инструмент для ранжирования проектов, поскольку он позволяет количественно оценить сумму стоимости, созданной на единицу инвестиций.

Эквивалентная рента

Метод эквивалентной аннуитета выражает NPV как годовой денежный поток путем деления его на приведенную стоимость коэффициента аннуитета. Его часто используют при сравнении инвестиционных проектов с разной продолжительностью жизни. Например, если проект A имеет ожидаемый срок службы семь лет, а проект B — 11 лет, было бы неправильно просто сравнивать чистую приведенную стоимость (NPV) двух проектов, если только проекты не могут быть повторяется.

Анализ реальных опционов

Методы дисконтирования денежных потоков по существу оценивают проекты как рискованные облигации с известными обещанными денежными потоками. Но у менеджеров будет много вариантов того, как увеличить будущий приток денежных средств или уменьшить будущий отток денежных средств. Другими словами, менеджеры могут управлять проектами, а не просто принимать или отклонять их. Анализ реальных опционов пытается оценить выбор — ценность опциона, — которую менеджеры будут иметь в будущем, и добавляет эти значения к чистой приведенной стоимости.

Эти методы используют дополнительные денежные потоки от каждой потенциальной инвестиции или проекта. Иногда используются методы, основанные на бухгалтерском учете и правилах бухгалтерского учета. Также используются упрощенные и гибридные методы, такие как срок окупаемости и дисконтированный срок окупаемости.

Цели капитального бюджета

Основными целями составления бюджета капиталовложений являются не только контроль ресурсов и обеспечение видимости, но также ранжирование проектов и сбор средств.

Цели обучения

Опишите цели процесса бюджетирования капиталовложений

Основные выводы

Ключевые моменты

- По сути, цель составления бюджета — дать прогноз доходов и расходов и построить модель того, как бизнес может вести себя в финансовом отношении.

- Составление бюджета капиталовложений наиболее активно участвует в ранжировании проектов и привлечении средств, когда принимаются во внимание долгосрочные инвестиции.

- Составление бюджета капиталовложений — важная задача, так как речь идет о крупных денежных суммах, а однажды сделанное долгосрочное вложение не может быть отменено без значительной потери вложенного капитала.

Ключевые термины

- Обыкновенные акции : Обыкновенные акции — это форма корпоративной долевой собственности, вид ценной бумаги.

- Привилегированные акции : Привилегированные акции (также называемые привилегированными акциями, привилегированными акциями или просто привилегированными акциями) представляют собой долевые ценные бумаги, обладающие свойствами как долевого, так и долгового инструмента, и обычно считаются гибридным инструментом.

Целью составления бюджета является прогноз доходов и расходов. То есть, чтобы построить модель того, как бизнес может работать в финансовом отношении, если определенные стратегии, события и планы будут выполнены. Он позволяет сравнивать фактические финансовые операции бизнеса с прогнозом и устанавливает ограничения по стоимости проекта, программы или операции.

Составление бюджета помогает при планировании фактических операций, заставляя менеджеров учитывать, как могут измениться условия и какие шаги следует предпринять в таком случае.Это побуждает менеджеров рассматривать проблемы до того, как они возникнут. Это также помогает координировать деятельность организации, заставляя менеджеров исследовать отношения между своей собственной деятельностью и деятельностью других отделов.

Другие важные функции бюджета включают:

- Для управления ресурсами

- Для передачи планов различным руководителям центров ответственности

- Для мотивации руководителей стремиться к достижению бюджетных целей

- Для оценки работы менеджеров

- Для обеспечения прозрачности деятельности компании

Составление бюджета капиталовложений, как часть составления бюджета, более конкретно фокусируется на долгосрочных инвестициях, основных капитальных и капитальных затратах.Основные цели капитального бюджета включают:

Рейтинг проектов

Реальная ценность капитального бюджета заключается в ранжировании проектов. У большинства организаций есть много проектов, которые потенциально могут быть финансово выгодными. После того, как было определено, что конкретный проект преодолел свое препятствие, его следует оценить по сравнению с аналогичными проектами (например, от самого высокого индекса прибыльности до самого низкого индекса прибыльности). Проекты с самым высоким рейтингом должны быть реализованы до тех пор, пока не будет израсходован предусмотренный в бюджете капитал.

Private Equity : Фирмы прямых инвестиций, такие как NBGI, предоставляют средства компаниям, которые не могут или не заинтересованы в получении средств публично.

Привлечение средств

Когда корпорация определяет свой капитальный бюджет, она должна привлекать средства. Для публичных корпораций обычно доступны три метода: корпоративные облигации, привилегированные акции и обыкновенные акции. Идеальное сочетание этих источников финансирования определяется финансовыми менеджерами фирмы и зависит от суммы финансового риска, который корпорация готова взять на себя.