Срок окупаемости — это… Что такое Срок окупаемости?

- Срок окупаемости

- Срок окупаемости

- Срок окупаемости — период, в течение которого восстанавливается первоначальная стоимость проекта независимо от временной стоимости денег.

По-английски: Payback period

Синонимы: Период окупаемости, Период возврата капитала

Синонимы английские: PP, Recoupment period, Capital recovery period

См. также: Методы оценки инвестиционных проектов Инвестиционные проекты

Финансовый словарь Финам.

.

- Срок ожидания платежа

- Срок платежа по займу

Смотреть что такое «Срок окупаемости» в других словарях:

СРОК ОКУПАЕМОСТИ — См.

Срок окупаемости — – период времени с начала реализации инвестиционного проекта до того момента, когда накопленная сумма чистой прибыли и амортизационных отчислений («кэш флоу») превысит инвестиционные затраты на проект (капиталовложения). [МД 3.02 2000]… … Энциклопедия терминов, определений и пояснений строительных материалов

Срок окупаемости — Эту статью следует викифицировать. Пожалуйста, оформите её согласно правилам оформления статей. Срок окупаемости (англ. Pay Back Period) период времени, нео … Википедия

срок окупаемости — 3.14 срок окупаемости: Период, после которого полученный суммарный чистый доход сравняется с величиной вложенного начального капитала. [ИСО 15663 1] Примечание Метод расчета срока окупаемости не эквивалентен внутренней норме рентабельности.… … Словарь-справочник терминов нормативно-технической документации

Срок окупаемости — время, требуемое для покрытия первоначальных инвестиций за счет положительного чистого денежного потока, генерируемого инновационным (инвестиционным) проектом в операционный период.

Срок окупаемости — см. в ст. Окупаемость капитальных вложений … Большая советская энциклопедия

Срок окупаемости капиталовложений — [payback period, payoff period, recoupment period] показатель эффективности использования капиталовложений в строительство производственных объектов, реализацию целевых программ и т.п.; представляет собой период времени, в течение которого… … Экономико-математический словарь

Срок окупаемости инвестиционного проекта — срок со дня начала финансирования инвестиционного проекта до дня, когда разность между накопленной суммой чистой прибыли с амортизационными отчислениями и объемом инвестиционных затрат приобретает положительное значение;… Источник: Федеральный… … Официальная терминология

Срок окупаемости инвестиционного проекта с иностранными инвестициями — срок окупаемости инвестиционного проекта срок со дня начала финансирования инвестиционного проекта с использованием прямой иностранной инвестиции до дня, когда разность между накопленной суммой чистой прибыли с амортизационными отчислениями и… … Официальная терминология

Срок окупаемости инвестиционного проекта — (англ.

period of recoupment of investment plan, recoupment period) по законодательству РФ об иностранных инвестициях срок со дня начала финансирования инвестиционного проекта с использованием … Энциклопедия права

period of recoupment of investment plan, recoupment period) по законодательству РФ об иностранных инвестициях срок со дня начала финансирования инвестиционного проекта с использованием … Энциклопедия права

Статья 1 / КонсультантПлюс

Статья 1. Внести в Федеральный закон от 25 февраля 1999 года N 39-ФЗ «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений» (Собрание законодательства Российской Федерации, 1999, N 9, ст. 1096) следующие изменения и дополнения:

статью 1 дополнить абзацами следующего содержания:

«приоритетный инвестиционный проект — инвестиционный проект, суммарный объем капитальных вложений в который соответствует требованиям законодательства Российской Федерации, включенный в перечень, утверждаемый Правительством Российской Федерации;

срок окупаемости инвестиционного проекта — срок со дня начала финансирования инвестиционного проекта до дня, когда разность между накопленной суммой чистой прибыли с амортизационными отчислениями и объемом инвестиционных затрат приобретает положительное значение;

совокупная налоговая нагрузка — расчетный суммарный объем денежных средств, подлежащих уплате в виде ввозных таможенных пошлин (за исключением особых видов пошлин, вызванных применением мер по защите экономических интересов Российской Федерации при осуществлении внешней торговли товарами в соответствии с законодательством Российской Федерации), федеральных налогов (за исключением акцизов, налога на добавленную стоимость на товары, производимые на территории Российской Федерации) и взносов в государственные внебюджетные фонды (за исключением взносов в Пенсионный фонд Российской Федерации) инвестором, осуществляющим инвестиционный проект, на день начала финансирования инвестиционного проекта.

статью 2 дополнить частью второй следующего содержания:

«Настоящий Федеральный закон не распространяется на отношения, связанные с вложениями инвестиций в банки и иные кредитные организации, а также в страховые организации, которые регулируются соответственно законодательством Российской Федерации о банках и банковской деятельности и законодательством Российской Федерации о страховании.»;

статью 15 изложить в следующей редакции:

«Статья 15. Государственные гарантии прав субъектов инвестиционной деятельности

1. Государство в соответствии с настоящим Федеральным законом, другими федеральными законами и иными нормативными правовыми актами Российской Федерации, законами субъектов Российской Федерации и иными нормативными правовыми актами субъектов Российской Федерации гарантирует всем субъектам инвестиционной деятельности независимо от форм собственности:

обеспечение равных прав при осуществлении инвестиционной деятельности;

гласность в обсуждении инвестиционных проектов;

право обжаловать в суд решения и действия (бездействие) органов государственной власти, органов местного самоуправления и их должностных лиц;

защиту капитальных вложений.

2. В случае, если вступают в силу новые федеральные законы и иные нормативные правовые акты Российской Федерации, изменяющие размеры ввозных таможенных пошлин (за исключением особых видов пошлин, вызванных применением мер по защите экономических интересов Российской Федерации при осуществлении внешней торговли товарами в соответствии с законодательством Российской Федерации), федеральных налогов (за исключением акцизов, налога на добавленную стоимость на товары, производимые на территории Российской Федерации) и взносов в государственные внебюджетные фонды (за исключением взносов в Пенсионный фонд Российской Федерации), либо вносятся в действующие федеральные законы и иные нормативные правовые акты Российской Федерации изменения и дополнения, которые приводят к увеличению совокупной налоговой нагрузки на деятельность инвестора по реализации приоритетного инвестиционного проекта на территории Российской Федерации или устанавливают режим запретов и ограничений в отношении осуществления капитальных вложений на территории Российской Федерации по сравнению с совокупной налоговой нагрузкой и режимом, действовавшими в соответствии с федеральными законами и иными нормативными правовыми актами Российской Федерации на день начала финансирования приоритетного инвестиционного проекта, то такие новые федеральные законы и иные нормативные правовые акты Российской Федерации, а также изменения и дополнения, вносимые в действующие федеральные законы и иные нормативные правовые акты Российской Федерации, не применяются в течение сроков, указанных в пункте 3 настоящей статьи, в отношении инвестора, осуществляющего приоритетный инвестиционный проект, при условии, что товары, ввозимые на таможенную территорию Российской Федерации инвестором, используются целевым назначением для реализации приоритетного инвестиционного проекта.

3. Стабильность для инвестора, осуществляющего инвестиционный проект, условий и режима, указанных в настоящей статье, гарантируется в течение срока окупаемости инвестиционного проекта, но не более семи лет со дня начала финансирования указанного проекта. Дифференциация сроков окупаемости инвестиционных проектов в зависимости от их видов определяется в порядке, установленном Правительством Российской Федерации.

4. В исключительных случаях при реализации инвестором приоритетного инвестиционного проекта в сфере производства или создания транспортной либо иной инфраструктуры, срок окупаемости которого превышает семь лет, Правительство Российской Федерации принимает решение о продлении для указанного инвестора срока действия условий и режима, указанных в пункте 2 настоящей статьи.

5. Положения пункта 2 настоящей статьи не распространяются на изменения и дополнения, которые вносятся в законодательные акты Российской Федерации, или принимаемые новые федеральные законы и иные нормативные правовые акты Российской Федерации в целях защиты основ конституционного строя, нравственности, здоровья, прав и законных интересов других лиц, обеспечения обороны страны и безопасности государства.

6. Правительство Российской Федерации:

устанавливает критерии оценки изменения в неблагоприятном для инвестора, осуществляющего приоритетный инвестиционный проект на территории Российской Федерации, отношении условий взимания ввозных таможенных пошлин, федеральных налогов и взносов в государственные внебюджетные фонды, режима запретов и ограничений в отношении осуществления капитальных вложений на территории Российской Федерации;

утверждает порядок, определяющий день начала финансирования инвестиционного проекта, в том числе с участием иностранных инвесторов;

утверждает порядок регистрации приоритетных инвестиционных проектов;

осуществляет контроль за исполнением инвестором взятых им обязательств по реализации приоритетного инвестиционного проекта в сроки, указанные в пунктах 3 и 4 настоящей статьи.

В случае неисполнения инвестором обязательств, указанных в части первой настоящего пункта, он лишается льгот, предоставленных ему в соответствии с настоящей статьей. Сумма денежных средств, не уплаченных в результате предоставления указанных льгот, подлежит возврату в порядке, установленном законодательством Российской Федерации.».

Сумма денежных средств, не уплаченных в результате предоставления указанных льгот, подлежит возврату в порядке, установленном законодательством Российской Федерации.».

Период окупаемости проекта

Яна Кузина

Начальник отдела стратегического консалтинга

компании Noble Gibbons

Сегодня речь пойдет о том, что нужно знать о периоде окупаемости проекта, как правильно его рассчитать и сопоставить с инвестиционной привлекательностью оцениваемого проекта.

Период окупаемости определяет тот период времени, за который должен вернуться вложенный капитал. Это одна из ключевых характеристик проекта для инвестора.

В данной статье изложено три основных момента, которые необходимо знать о периоде окупаемости, рассчитанном аналитиками, чтобы принять верное решение относительно целесообразности инвестирования в тот или иной проект:

- какой период окупаемости используется в качестве сравнения: недисконтированный, дисконтированный, а также какова ставка дисконтирования, по которой оценивали проект;

- за какой период был рассчитан срок окупаемости: был ли включен период проектирования и строительства или период окупаемости был определен только исходя из операционного цикла;

- наконец, какой период окупаемости можно считать средним для проектов данной сферы и какой период окупаемости считают приемлемым банки.

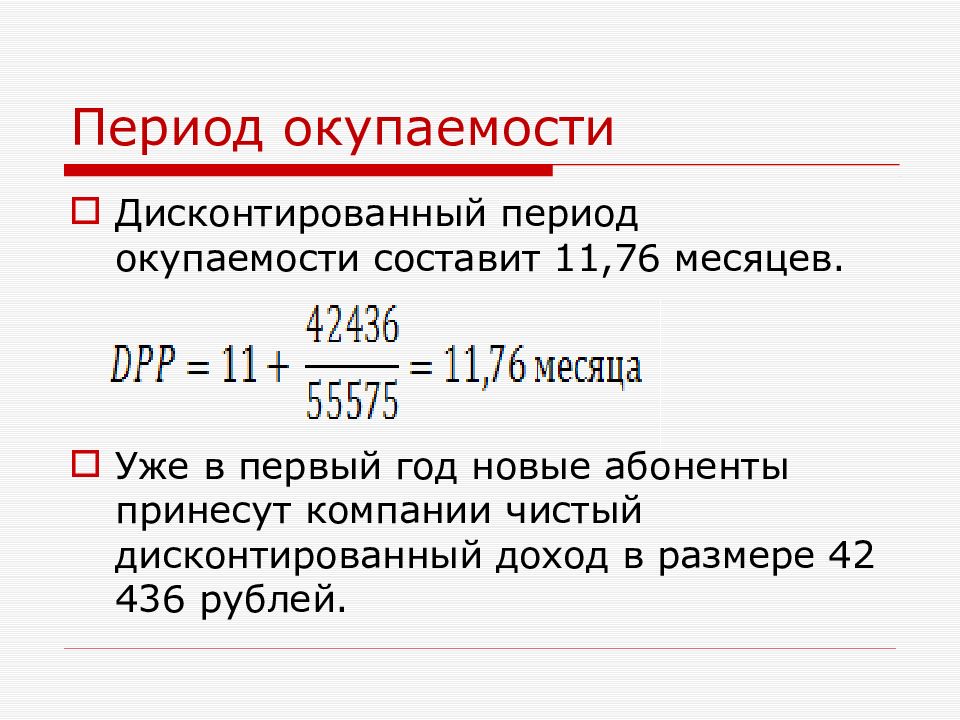

Дисконтированный период окупаемости — время, необходимое для получения суммы инвестированных денежных средств с учетом фактора стоимости денег во времени, снижающим текущую ценность будущих доходов. Таким образом, окупаемость проекта рассчитывается на основе приведения будущих поступлений к их текущей стоимости при помощи выбранной ставки дисконтирования.

Дисконтированный период окупаемости считается более консервативным и более объективным критерием оценки проектов, чем простой период окупаемости, так как позволяет учесть риск недополучения денег в будущем, риск появления более доходных инвестиционных возможностей за период реализации проекта и другие риски. В то же время на данный критерий оценки проектов существенно влияет выбор ставки дисконтирования. Фиксированных ставок дисконтирования не существует, и поэтому сколько экспертов, столько может быть и мнений. При дисконтировании денежного потока для собственного капитала ставка дисконтирования, как правило, определяется методом кумулятивного построения. При оценке ДП для собственного капитала существует два варианта расчета ставки дисконтирования: кумулятивное построение и модель оценки капитальных активов (САРМ). САРМ пока что остается практически неприменимой моделью в условиях волатильности и короткой истории российского фондового рынка, и тем более рынка недвижимости.

При оценке ДП для собственного капитала существует два варианта расчета ставки дисконтирования: кумулятивное построение и модель оценки капитальных активов (САРМ). САРМ пока что остается практически неприменимой моделью в условиях волатильности и короткой истории российского фондового рынка, и тем более рынка недвижимости.

Если производится оценка проекта в долларовом выражении, то в качестве безрисковой ставки принимается доходность по еврооблигациям, в основном используется FED 30. На сегодняшний день доходность FED 30 (benchmark) находится на уровне 7%. Остальные компоненты ставки дисконтирования определяются на уровне экспертного мнения оценщика: риск ликвидности объекта, риск изменения окружения, местоположения, конкуренции, управленческий риск.

Кроме того, существует еще один способ определения ставки дисконтирования, в большей степени связанный с практикой рынка. Ставку дисконтирования можно рассчитать по ставке капитализации (отношения дохода, приносимого объектом, к цене его реализации). Ставка капитализации и ставка дисконтирования отличаются на ставку роста, приемлемую для данного бизнеса. Если мы ожидаем, что в будущем данный объект будет возрастать в стоимости, то ставка капитализации будет меньше ставки дисконтирования на предполагаемую величину роста цен, и наоборот. К счастью, у профессионалов существует так называемое интуитивное чувство при выборе той или иной ставки. Поэтому мнения экспертов относительно ставки дисконтирования по одному и тому же проекту расходятся несильно в большинстве случаев. Надеемся, это ваш случай.

Ставка капитализации и ставка дисконтирования отличаются на ставку роста, приемлемую для данного бизнеса. Если мы ожидаем, что в будущем данный объект будет возрастать в стоимости, то ставка капитализации будет меньше ставки дисконтирования на предполагаемую величину роста цен, и наоборот. К счастью, у профессионалов существует так называемое интуитивное чувство при выборе той или иной ставки. Поэтому мнения экспертов относительно ставки дисконтирования по одному и тому же проекту расходятся несильно в большинстве случаев. Надеемся, это ваш случай.

Период расчета срока окупаемости проекта

Иногда возникает путаница в связи с тем, что период окупаемости рассчитывают только для времени эксплуатации проекта. Такой подход использовался какое-то время назад отдельными школами, однако в соответствии с последними официальными методиками, принятыми к использованию и в России, и на международном уровне, и согласно ФЗ от 25 февраля 1999 г. №39-ФЗ «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений» (с изменениями от 2 января 2000 г. ), период окупаемости необходимо рассчитывать с учетом времени, затрачиваемого на подготовку и реализацию проекта.

), период окупаемости необходимо рассчитывать с учетом времени, затрачиваемого на подготовку и реализацию проекта.

Средний приемлемый период окупаемости проекта

Однозначного ответа на вопрос, на какой период окупаемости следует ориентироваться, не существует. Из практики оценки и прогноза будущих поступлений от проектов для удачных проектов в сфере коммерческой недвижимости срок окупаемости проекта (недисконтированный) составляет 5-6 лет (с учетом строительства).

Я не принимаю во внимание проекты многофункционального характера, где одной из составляющих является жилье, а также не принимаю во внимание проекты, где проектирование и строительство производятся исключительно собственными силами, а ставки аренды принимаются на уровне проектов, соответствующих международным стандартам. Действительно, высокие ставки аренды были гарантированы практически для любого нового здания в условиях перегретого рынка, «рынка продавца». С приходом «рынка покупателя» качеству предлагаемого продукта будет уделяться все большее внимание. Нельзя будет продавать дорого проекты, построенные за «три копейки».

Нельзя будет продавать дорого проекты, построенные за «три копейки».

Что касается банков, то, как правило, западные финансовые институты готовы рассматривать проекты со сроком окупаемости 7-8 лет, российские банки отдают преимущество проектам со сроком окупаемости до 3 лет и рассматривают проекты со сроком окупаемости максимум до 5 лет. При этом речь идет о простом, недисконтированном сроке окупаемости. Насколько я понимаю, дисконтирование и оценка чистой текущей стоимости потенциального проекта производится банком самостоятельно, по разработанным методикам (ставки дисконтирования, соотношение собственных и заемных средств), которые позволяют сопоставлять различные проекты.

Остается заметить, что есть проекты, связанные с развитием очень перспективных видов недвижимости, например, это склады, гостиницы «3 звезды», где окупаемость по объективным причинам достигается позднее (например, для гостиниц это РР = 6-7 лет), чем окупаемость объектов торгового назначения. Однако на сегодняшний день данные проекты являются менее рисковыми сточки зрения инвестиционных вложений, в то время как рынок торговых помещений балансирует на грани ожидаемого снижения ставок аренды. Поэтому при принятии решения необходимо рассматривать совокупность факторов, позволяющих сопоставить как ожидаемые доходы, сроки окупаемости, так и риски, связанные с достижением запланированных результатов.

Поэтому при принятии решения необходимо рассматривать совокупность факторов, позволяющих сопоставить как ожидаемые доходы, сроки окупаемости, так и риски, связанные с достижением запланированных результатов.

Журнал «Commercial real estate — Коммерческая недвижимость» январь 2004

Некоторым девкам хорошо, когда их насилуют, некоторым — с точностью до наоборот не нравится. Вне зависимости от того, какой вид порнухи из этих вариантов Вы любите, Вы найдете что то, нужное Вам в данном каталоге порно с изнасилованием, где женщины стонут от жесткого насилия!

Срок окупаемости — Формула, использование и иллюстрации

Составление бюджета капиталовложений — одна из основных функций финансового менеджмента. При этом используются различные методы, помогающие руководству выбирать один проект по сравнению с другим.

В ходе своей деятельности руководство сталкивается с различными возможностями, которые приводят к расширению существующих или новых проектов. В идеале менеджмент не хотел бы отказываться от хорошей возможности, но из-за нехватки капитала ему приходится выбирать между проектами.

В идеале менеджмент не хотел бы отказываться от хорошей возможности, но из-за нехватки капитала ему приходится выбирать между проектами.

Одним из методов составления бюджета капиталовложений является использование «периода окупаемости».

Значение срока окупаемости

Срок окупаемости — это время, необходимое для возмещения первоначальной стоимости инвестиции. Это количество лет, которое потребуется, чтобы вернуть первоначальные инвестиции, сделанные в проект. Следовательно, в качестве метода составления бюджета капиталовложений период окупаемости будет использоваться для сравнения проектов и определения количества лет, которое потребуется для возврата первоначальных инвестиций.Обычно выбирается проект с наименьшим количеством лет.

- Срок окупаемости — это простой расчет времени возврата первоначальных инвестиций.

- Он игнорирует временную стоимость денег.

Все другие методы составления бюджета капиталовложений учитывают концепцию временной стоимости денег. Временная стоимость денег означает, что рупия сегодня более ценна, чем рупия завтра. Таким образом, другие методы дисконтируют будущие притоки и дают дисконтированные потоки.

Все другие методы составления бюджета капиталовложений учитывают концепцию временной стоимости денег. Временная стоимость денег означает, что рупия сегодня более ценна, чем рупия завтра. Таким образом, другие методы дисконтируют будущие притоки и дают дисконтированные потоки. - Используется в сочетании с другими методами составления бюджета капиталовложений. Срок окупаемости в силу своей простоты не может быть единственным методом выбора проекта.

Иллюстрации

Давайте разберемся с методом срока окупаемости с помощью нескольких иллюстраций. У Apple Limited есть два варианта проекта.

Первоначальные инвестиции в оба проекта составляют рупий. 10,00,000.

— Проект А имеет равный приток рупий. 1,00,000 каждый год.

— Проект B имеет следующие неравномерные денежные потоки:

-> Год 1 — Rs. 2,00,000

-> Год 2 — рупий. 3,00,000

-> Год 3 — рупий. 4,00,000

-> Год 4 — рупий. 1,00,000

Теперь применим метод срока окупаемости к обоим проектам.

Проект А:

Формула срока окупаемости при равных денежных потоках:

Срок окупаемости = Первоначальные инвестиции / Чистый годовой приток денежных средств

Если мы воспользуемся формулой Начальные инвестиции / Чистый годовой приток денежных средств

, то период окупаемости вычисляет — 10,00,000 / 1,00,000 = 10 лет

Проект B :

Общий приток = 10,00,000 (2,00,000+ 3,00,000+ 4,00,000+ 1,00,000)

Общий отток = 10,00,000

Формула для расчета срока окупаемости неравномерных денежных потоков:

Принимая год окупаемости как «n».

(Период до n-1 + совокупный денежный поток за n-1 год) / Приток денежных средств в течение n-го года

Теперь давайте изменим денежные потоки проекта B и посмотрим, как получить период окупаемости:

Допустим, денежные поступления составляют:

год 1 — рупий. 2,00,000

2,00,000

Год 2 — Rs. 3,00,000

Год 3 — рупий. 7,00,000

Год 4 — рупий. 1,50,000

Срок окупаемости можно рассчитать следующим образом:

| Год | Общий поток (в Лакхах) | Накопленный поток |

| 0 | -10 | -10 |

| 1 | 2 | -8 |

| 2 | 3 | -5 |

| 3 | 7 | 2 |

| 4 | 1.5 | 3,5 |

Теперь узнаем срок окупаемости:

- Шаг 1: Мы должны выбрать год, в котором отток стал положительным. Другими словами, необходимо выбрать год с последним отрицательным оттоком. Итак, в данном случае это будет второй год.

- Шаг 2: Разделите общий совокупный поток за год, в котором денежные потоки стали положительными, на общий поток за год подряд.

Итак, это: 5/7 = 0,71

Итак, это: 5/7 = 0,71 - Шаг 3 : Шаг 1 + Шаг 2 = Срок окупаемости равен 2.71 год. Следовательно, между Проектом A и B, исключительно по методу окупаемости, будет выбран Проект B (в обоих примерах). Приведенный выше пример представляет собой очень простую презентацию. В реальном сценарии инвестиции могут не приносить прибыли в течение первых нескольких лет. Постепенно со временем это может принести прибыль. Это тоже будет играть важную роль в определении срока окупаемости.

Примечание: В случае, если организация заменяет существующее оборудование, притоки будут учитываться на поэтапной основе.

Недостатки использования метода окупаемости

Метод «Срок окупаемости» не учитывает временную стоимость денег и рассматривает все потоки по номиналу. Например, 100 000 рупий, инвестируемых ежегодно, чтобы сделать инвестиции в размере 10 000 000 рупий в течение 10 лет, сегодня могут показаться прибыльными, но те же 100 000 не будут иметь той же стоимости через десять лет.

Также метод не учитывает денежные потоки после возврата инвестиций. Некоторые проекты могут генерировать более высокие денежные потоки на более позднем этапе реализации проекта.

Несмотря на свои недостатки, метод окупаемости является наиболее простым методом анализа различных проектов / инвестиций. В его основе лежит принцип ликвидности. Выбирается проект, обеспечивающий более быстрый возврат инвестиций.

Больше ликвидности означает больше средств для инвестирования в большее количество проектов. Он используется руководством для быстрого анализа проекта. Метод окупаемости используется физическими лицами также для анализа инвестиционных решений.

Он основан на очень простой потребности вернуть хотя бы то, сколько было потрачено.Фактически, даже будучи физическими лицами, когда мы инвестируем в акции, паевые инвестиционные фонды, наш первый вопрос всегда касается периода времени, в течение которого мы вернем вложенные деньги. Итак, это просто и очень легко понять.

Получите эксперта по доступной цене

Для ITR, возврат GST, регистрация компании, регистрация товарного знака, регистрация GST

Преимущества и недостатки метода расчета окупаемости капитала | Малый бизнес

Джим Вудрафф Обновлено 4 февраля 2019 г.

Метод оценки окупаемости капитальных вложений очень популярен, поскольку его легко вычислить и понять.Однако он имеет серьезные ограничения и игнорирует многие важные факторы, которые следует учитывать при оценке экономической целесообразности проектов.

Метод окупаемости

Целью метода окупаемости является определение количества лет, которое требуется для возврата первоначальных инвестиций. Формула состоит в том, чтобы взять начальные инвестиции и разделить их на денежный поток в год:

Срок окупаемости в годах = Начальные инвестиции / денежный поток в год

Пример расчета инвестиций

Корпорация Hasty Rabbit Corporation рассматривает возможность расширения на 150 000 долларов. к производственной линии, которая делает их самые продаваемые кроссовки — Blazing Hare.Компания получает валовую прибыль в размере 40 долларов с каждой пары кроссовок, а расширение производства увеличит выпуск на 1250 пар в год. Менеджер по продажам заверил высшее руководство, что кроссовки Blazing Hare пользуются большим спросом, и он сможет продать всю увеличившуюся продукцию.

к производственной линии, которая делает их самые продаваемые кроссовки — Blazing Hare.Компания получает валовую прибыль в размере 40 долларов с каждой пары кроссовок, а расширение производства увеличит выпуск на 1250 пар в год. Менеджер по продажам заверил высшее руководство, что кроссовки Blazing Hare пользуются большим спросом, и он сможет продать всю увеличившуюся продукцию.

Расширение приведет к ежегодному увеличению денежного потока на 50 000 долларов в год (1250 пар x 40 долларов на пару) от расширения. При таких темпах компания получит денежный поток в размере 150 000 долларов за первые три года расширения.

Таким образом, срок окупаемости выражается следующим образом: Первоначальные инвестиции / денежный поток в год = 150 000 долл. США / 50 000 долл. США — окупаемость за 3 года.

Преимущества метода окупаемости

Самым существенным преимуществом метода окупаемости является его простота. Это простой способ сравнить несколько проектов, а затем выбрать проект с наименьшим сроком окупаемости. Однако окупаемость имеет несколько практических и теоретических недостатков.

Однако окупаемость имеет несколько практических и теоретических недостатков.

Недостатки метода окупаемости

Игнорирует временную стоимость денег : Наиболее серьезным недостатком метода окупаемости является то, что он не учитывает временную стоимость денег.Денежные потоки, полученные в первые годы реализации проекта, имеют больший вес, чем денежные потоки, полученные в последующие годы. Два проекта могут иметь одинаковый период окупаемости, но один проект генерирует больший денежный поток в первые годы, тогда как другой проект имеет более высокие денежные потоки в последующие годы. В этом случае метод окупаемости не дает четкого определения, какой проект выбрать.

Не учитывает денежные потоки, полученные после периода окупаемости. : Для некоторых проектов наибольшие денежные потоки могут возникнуть только после окончания периода окупаемости.Эти проекты могут иметь более высокую рентабельность инвестиций и могут быть предпочтительнее проектов с более коротким сроком окупаемости.

Игнорирует прибыльность проекта. : Тот факт, что проект имеет короткий период окупаемости, не означает, что он прибыльный. Если денежные потоки заканчиваются в период окупаемости или резко сокращаются, проект может никогда не принести прибыль, и, следовательно, это будет неразумным вложением средств.

Не учитывает рентабельность инвестиций в проект: Некоторым компаниям требуется, чтобы капитальные вложения превышали определенный порог доходности; в противном случае проект отклоняется.Метод окупаемости не учитывает доходность проекта.

Метод окупаемости — удобный инструмент для первоначальной оценки различных проектов. Это очень хорошо работает для небольших проектов и для тех, у которых есть постоянные денежные потоки каждый год. Однако метод окупаемости не дает полного анализа привлекательности проектов, которые получают денежные потоки после окончания срока окупаемости. При этом не учитывается ни прибыльность проекта, ни его окупаемость.

Анализ срока окупаемости | EME 460: Оценка георесурсов и инвестиционный анализ

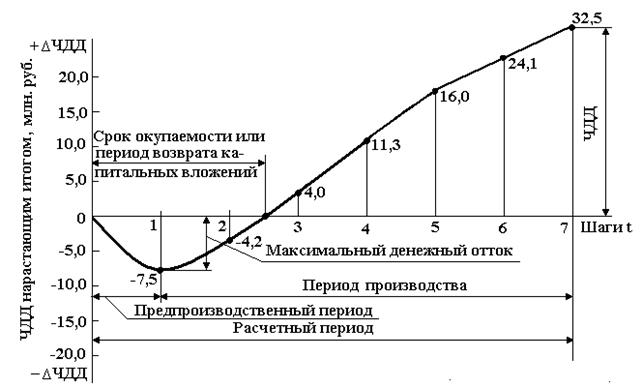

ВЕДУЩИЙ: В этом видео я расскажу о сроке окупаемости. Срок окупаемости — это самый ранний период, когда инвестор может окупить свои инвестиции — свои капитальные затраты. Срок окупаемости — это время, которое требуется для положительного денежного потока, прибыли, чтобы восстановить отрицательный денежный поток, который был инвестициями, который был капитальными затратами.

Срок окупаемости можно рассчитать как для недисконтированного денежного потока, так и для дисконтированного денежного потока.И его можно рассчитывать с начала проекта или с начала производства. И очевидно, что чем раньше — тем короче — срок окупаемости, тем лучше для инвестора. Это отражает время, в течение которого инвестор может вернуть свои деньги.

Недостатком срока окупаемости является то, что период окупаемости не отражает никакой информации о производительности проекта после возмещения капитальных затрат. Итак, давайте поработаем над этим примером и посмотрим, как можно рассчитать период окупаемости денежного потока.

Итак, давайте поработаем над этим примером и посмотрим, как можно рассчитать период окупаемости денежного потока.

Таким образом, этот денежный поток представляет собой денежный поток проекта после уплаты налогов. У нас будут инвестиции в настоящее время, в 1-й год, и у нас будет прибыль со 2-го по 5-й год. Первым шагом в расчете срока окупаемости является расчет совокупного денежного потока.

Итак, в этой строке я рассчитал совокупный денежный поток за год 0 или в настоящее время, совокупный денежный поток равен капитальным затратам в настоящее время. Для года 1 совокупный денежный поток — это совокупный денежный поток за предыдущий год плюс денежный поток за год 1, который в сумме составит 450 долларов.

Совокупный денежный поток за год 2 представляет собой сумму денежного потока за год 2 и совокупного денежного потока за год 1 и так далее. Итак, как мы видим здесь, знак совокупного денежного потока меняется между 3-м и 4-м годом. Таким образом, период окупаемости будет 3 плюс что-то — некоторая доля.

Таким образом, инвестор собирается возместить капитальные затраты в размере 200 долларов в настоящее время и 250 долларов в год 1. Инвестор возмещает эти капитальные затраты где-то между 3 и 4 годом. Таким образом, период окупаемости будет составлять примерно 3 балла. .И как рассчитать эту дробь? На самом деле дробь равна 120, разделенному на этот интервал. Разница между этими двумя числами — совокупный денежный поток в вашем 3 и совокупный денежный поток в 4-м году.

Таким образом, 120, разделенное на эту разницу, которая составит 220, даст нам долю периода окупаемости. Таким образом, срок окупаемости этих инвестиций составит 3 плюс 120, разделенные на 220, что составит 3,55 года. А еще мы можем рассчитать срок окупаемости с начала производства, как вы можете видеть здесь.Производство, с 2 года.

Таким образом, срок окупаемости с начала проекта составит 3,55. И если вы хотите рассчитать срок окупаемости с начала производства, то производство начинается со 2-го года. Таким образом, мы должны вычесть 2 года из рассчитанного нами срока окупаемости. Таким образом, срок окупаемости с начала проекта минус 2 года добычи составляет 1,55 года окупаемости после выпуска.

Таким образом, мы должны вычесть 2 года из рассчитанного нами срока окупаемости. Таким образом, срок окупаемости с начала проекта минус 2 года добычи составляет 1,55 года окупаемости после выпуска.

Обращаем ваше внимание, что срок окупаемости 3.55, и он не будет рассматривать какие-либо платежи или выполнение проекта через несколько месяцев после этого — года 4. Таким образом, все, что произошло в проекте, не будет отражено в периоде окупаемости.

Итак, давайте воспользуемся таблицей Excel, чтобы рассчитать коэффициент окупаемости для этого примера. Первый шаг — расчет совокупного денежного потока. В настоящее время совокупный денежный поток составляет 200 долларов США — капитальные затраты в настоящее время. Совокупный денежный поток за год 1 равен совокупному денежному потоку предыдущего года плюс денежный поток за год 1.И мы можем применить их к другим ячейкам, и мы можем аналогичным образом рассчитать совокупный денежный поток за другие годы.

Итак, как вы можете видеть здесь, знак совокупного денежного потока меняется с отрицательного на положительный в период с 3 по 4 год. Таким образом, период окупаемости будет 3 плюс дробь. И как рассчитать дробь? Мы должны вычислить 120, разделенное на разницу между этими двумя числами, которая составляет 220. Таким образом, 120 делится на 220, что будет равно 3,5.

Таким образом, период окупаемости будет 3 плюс дробь. И как рассчитать дробь? Мы должны вычислить 120, разделенное на разницу между этими двумя числами, которая составляет 220. Таким образом, 120 делится на 220, что будет равно 3,5.

Я мог бы также сослаться на ячейки здесь, но будьте осторожны, когда вы говорите об этих ячейках — это имеет отрицательный знак, поэтому вам нужно добавить отрицательный знак, чтобы убедиться, что результат будет положительным.Это число делится на это минус это. И еще раз, пожалуйста, проверьте еще раз. Вы должны указать здесь отрицательный знак, потому что это число имеет отрицательное значение, и вы хотите убедиться, что ваш период окупаемости составляет 3 с небольшим.

Также мы можем рассчитать срок окупаемости дисконтированного денежного потока. И давайте поработаем над этим примером. Учитывая минимальную доходность или ставку дисконтирования 15%, рассчитайте дисконтированный период окупаемости. Во-первых, нам нужно рассчитать дисконтированный денежный поток. Таким образом, мы дисконтируем денежный поток за каждый год на 15% по количеству лет.

Таким образом, мы дисконтируем денежный поток за каждый год на 15% по количеству лет.

Затем мы вычисляем совокупный дисконтированный денежный поток, который представляет собой сумму совокупного — в настоящее время он равен денежному потоку в настоящее время. Для года 1 он равен совокупному денежному потоку за год 0 плюс денежный поток за год 1 и так далее. То же самое и в другие годы.

И снова, как вы можете видеть здесь, кумулятивный дисконтированный денежный поток — знак кумулятивного дисконтированного денежного потока меняется с отрицательного на положительный между 4 и 5 годами. Таким образом, период окупаемости дисконтированного денежного потока — дисконтированный период окупаемости — — это 4 плюс дробь.Как рассчитать дробь? Доля равняется кумулятивному денежному потоку за 4-й год, кумулятивному дисконтированному денежному потоку за 4-й год, разделенному на эту разницу. Делится на разницу между накопленным денежным потоком — накопленным дисконтированным денежным потоком — за 5-й и 4-й год, что равняется денежному потоку за 5-й год.

Таким образом, получится 4 плюс 59,83, разделенные на 99,44, что составит 4,6 года с учетом периода окупаемости. И снова, мы можем рассчитать это с начала производства, то есть года 2.Таким образом, мы вычитаем 2 года из этого 4.6 и указываем 2.6 как дисконтированный срок окупаемости с начала добычи.

Итак, давайте рассчитаем дисконтированный период окупаемости с помощью таблицы Excel. Итак, мне нужно посчитать — во-первых, я должен рассчитать дисконтированный денежный поток.

Итак, ставка дисконтирования составляла 15%, поэтому я дисконтирую денежный поток на 1 плюс 0,15, мощность, год — настоящее время, капитальные затраты не нужно дисконтировать. А мощность равна 0, поэтому она должна быть такой же.И мы применим это к другим годам. Затем мы должны рассчитать совокупный дисконтированный денежный поток, который в настоящее время равен дисконтированному денежному потоку за год 1 — равен совокупному дисконтированному денежному потоку предыдущего года плюс денежный поток текущего года.

Итак, это совокупный дисконтированный денежный поток за год 1. Я применим его к другим годам. И, как вы можете видеть здесь, совокупный дисконтированный денежный поток — признак совокупного дисконтированного денежного потока изменяется с отрицательного на положительный где-то между 4 и 5 годом.Теперь нужно рассчитать дисконтированный срок окупаемости.

Итак, дисконтированный срок окупаемости равен 4 плюс дробь. Чтобы вычислить дробь, мы должны разделить 59,83 на разницу между накопленным дисконтированным денежным потоком за год 4 и год 5. Эта разница равна этой, поэтому я могу использовать это число или вычислить разницу. Опять же, поскольку это число имеет отрицательный знак, убедитесь, что вы добавили отрицательный знак для этого числа.

Итак, я скажу минус это, разделенное на это число минус это число.И должно быть 4 с чем-то. И снова, как вы можете видеть здесь, это дисконтированный период окупаемости — 4,6, [AUDIO OUT]

Основы периодов окупаемости в управлении проектами

Одна из основных обязанностей менеджера проекта — определить, стоит ли инвестировать в проект, и обеспечить его успех от начала до конца. Например, одним полезным показателем стоимости проекта является срок окупаемости; то есть сколько времени потребуется, чтобы окупить ваши первоначальные вложения в проект? Давайте подробнее рассмотрим основы периода окупаемости, чтобы помочь нам лучше подготовиться к экзамену PMP.

Срок окупаемости Определение PMP®

Срок окупаемости — это методика экзамена PMP® для расчета времени, необходимого для возврата суммы, вложенной в проект. Другими словами, когда вы достигнете точки безубыточности, при которой ваши общие инвестиции равны вашему общему доходу?

Руководители проектов и владельцы бизнеса используют срок окупаемости для принятия инвестиционных решений. По истечении срока окупаемости ваш проект вернул свои первоначальные капитальные вложения и начал приносить прибыль.Чем раньше вы достигнете этой стадии, тем раньше вы начнете пользоваться финансовыми выгодами проекта.

Формула срока окупаемости PMP

Формула срока окупаемости довольно проста, если предположить, что доход от проекта постоянен. Используйте приведенную ниже формулу экзамена PMP, чтобы рассчитать период окупаемости проекта:

Термины, используемые в формуле срока окупаемости PMP :

- Первоначальные инвестиции описывают ваши первоначальные затраты в проекте

- Периодический денежный поток описывает доход, который приносит ваш проект в течение заданного промежутка времени

В ваших результатах за Период окупаемости будет использоваться та же единица измерения, что и для вашего Периодического денежного потока.Например, если вы укажете периодический денежный поток в долларах в месяц, ваш период окупаемости также будет измеряться в месяцах.

Расчет срока окупаемости PMP — Примеры

Допустим, вы рассматриваете проект с начальными инвестициями в размере 250 000 долларов. Проект будет приносить положительный денежный поток в размере 50 000 долларов в год. По формуле срока окупаемости:

Срок окупаемости — 5 лет.

Что делать, если ваш проект имеет начальные инвестиции в размере 20 000 долларов США и будет приносить положительный денежный поток в размере 2 500 долларов США в месяц? Рассчитайте срок окупаемости по формуле:

Срок окупаемости составит 8 месяцев.

Как видите, использовать эту формулу для расчета срока окупаемости относительно просто, если исходить из предположения, что прибыль проекта более или менее постоянна.

Интерпретация срока окупаемости

Более короткий период окупаемости обычно более выгоден с финансовой точки зрения. Этот результат несложен по своей логике: расчет срока окупаемости обычно используется для проектов со значительными первоначальными инвестициями и стабильной окупаемостью с течением времени. Более быстрый период окупаемости помогает снизить риски для инвестиций.

- Чем короче период окупаемости, тем быстрее вы окупите первоначальные инвестиции в проект

- Чем короче период окупаемости, тем быстрее ваш проект начнет приносить прибыль

- Пока денежный поток положительный, вы будете получать прибыль от вашего проекта — даже если прибыль относительно небольшая

- Чем дольше период окупаемости, тем выше риск того, что что-то пойдет не так, что нарушит ваш поток доходов

Компания нередко вкладывает значительные средства в проект , но попутно столкнетесь с финансовыми проблемами.Возможно, поток доходов окажется слабее, чем ожидалось, клиент решит прекратить выплату гонорара или произойдет что-то еще. Более короткий период окупаемости помогает ограничить негативное финансовое воздействие подобных неблагоприятных событий.

Если неблагоприятное событие произойдет до завершения периода окупаемости, вы не окупите свои инвестиции. Если это произойдет позже, вы вернете первоначальные инвестиции и, возможно, получите некоторую прибыль.

Плюсы и минусы срока окупаемости

Срок окупаемости может быть полезным методом управления проектом, но у него есть свои ограничения.Рассмотрим эти преимущества и недостатки использования этой формулы для расчета срока окупаемости:

- Плюсы срока окупаемости:

- Помогает сделать выбор между различными вариантами проекта

- Обеспечивает количественное обоснование инвестиций

- Позволяет измерить потенциальная стоимость проекта

- Определяет проекты с высокой стоимостью и быстрым сроком окупаемости

- Может помочь вам определить риск возникновения неблагоприятных событий в течение срока окупаемости

- Минусы срока окупаемости:

- Не учитывает потоки переменных доходов

- Не учитывает неблагоприятные события в течение периода окупаемости

- Не учитывает то, что происходит после окончания периода окупаемости

- Не учитывает временную стоимость денег

Пока срок окупаемости esse Это важно для проектов со значительными начальными инвестициями и играет решающую роль в процессе отбора проектов, но не должно быть единственным фактором, который используется для принятия решений о том, какие проекты следует реализовывать.Вы также должны быть знакомы с концепциями и использованием рентабельности инвестиций, соотношения затрат и выгод, чистой приведенной стоимости и других концепций выбора проектов.

Срок окупаемости Советы по экзамену PMP

В деловом мире расчет сроков окупаемости является обычной практикой. В результате руководители проектов должны понимать, как период окупаемости играет важную роль при выборе проекта.

Хотя срок окупаемости, вероятно, не будет тщательно проверенной концепцией на экзамене PMP, это хорошие базовые знания.Любой в деловом мире должен быть знаком с этой универсальной бизнес-концепцией. Вряд ли от вас потребуется ответить более чем на один-два вопроса о сроках окупаемости.

Для экзамена PMP вы должны понимать, каков период окупаемости, как его рассчитывать, и что организации используют этот инструмент в своих критериях выбора проектов при определении того, какие проекты следует продолжать. Скорее всего, вам не придется рассчитывать срок окупаемости для любого вопроса, но это все же ценный ресурс, который нужно иметь в своем наборе инструментов для управления проектами.

Готовитесь к экзамену PMP?

Пример периода окупаемости Вопросы

Поскольку экзамен PMP не является бухгалтерским экзаменом, потенциальные держатели полномочий PMP обычно не обязаны использовать формулу PMP периода окупаемости для расчета периода окупаемости проектов. Вместо этого экзамен PMP больше фокусируется на проверке ваших концептуальных знаний.

Готовясь к экзамену PMP, спросите себя: понимаете ли вы значение термина «период окупаемости»? Вы знаете, когда и почему он используется, как интерпретировать результаты, а также о преимуществах и недостатках этого метода?

Используйте приведенные ниже примеры экзаменационных вопросов PMP, чтобы проверить свои знания о сроках окупаемости.

Пример вопроса 1

Вы выбираете между двумя предложениями по проектам, чтобы порекомендовать вашей организации, какой проект продолжать. Срок окупаемости проектного предложения А составляет 15 месяцев, а проектного предложения Б — 20 месяцев. Какой проект порекомендовать?

- Проект A

- Проект B

- Осуществлять оба проекта

- Не рекомендовать ни один из проектов

На основании предоставленной информации, каков правильный ответ? Ответ: У проекта А

меньший срок окупаемости.Согласно этой методике PMP, проект A с большей вероятностью принесет финансовую выгоду вашей организации.

Пример вопроса 2

Вы входите в комитет по отбору проектов, и вам было поручено рассчитать период окупаемости ваших последних двух вариантов. Вы обнаружили, что проект A имеет первоначальные инвестиции в размере 10 000 долларов США и период окупаемости 24 месяца, тогда как проект B имеет первоначальные инвестиции в размере 12 000 долларов США и период окупаемости 18 месяцев. Какой проект порекомендовать?

- Проект A, поскольку первоначальные инвестиции меньше

- Проект A, потому что период окупаемости больше

- Проект B, потому что первоначальные инвестиции больше

- Проект B, потому что период окупаемости короче

На основе предоставленная информация, каков правильный ответ? Ответ: D

В этом вопросе содержится посторонняя информация.В этом случае первоначальные инвестиции не имеют значения для ответа, что исключает варианты A и C. Правильный ответ — вариант D, поскольку более короткие сроки окупаемости считаются более выгодными с финансовой точки зрения.

Заключение

Руководителям проектов нужны способы количественной оценки стоимости проекта и последующего обоснования инвестиций в проект. По этой причине период окупаемости является важной темой для понимания экзамена PMP. Мы надеемся, что это руководство по срокам окупаемости в управлении проектами было полезно!

Для получения дополнительных инструкций по экзамену PMP свяжитесь со своими экспертами в Академии управления проектами или зарегистрируйтесь на нашем онлайн-или личном тренинге по сертификации PMP.Мы здесь, чтобы помочь вам сдать экзамен PMP и ускорить вашу карьеру в области управления проектами.

Предстоящий тренинг по сертификации PMP — интерактивные и онлайн-классы

| Имя | Дата | Место | |

| Сертификационный тренинг PMP | декабрь 6,7,8,9 8:30 — 18:00 | Boston, MA | Подробнее |

| Сертификационный тренинг PMP | 24,25,26,27 января 8:30 — 18:00 | Boston, MA | Подробнее |

| Сертификационный тренинг PMP | 29 ноября — 2 декабря, 6—9 18:00 — 22:30 | Онлайн — Великобритания / Ирландия (GMT) | Подробнее |

Что такое срок окупаемости?

Ранее мы обсуждали тот факт, что чистая приведенная стоимость (NPV) считается золотым стандартом при принятии финансовых решений.Если у проекта NPV больше нуля, то предполагается, что это финансово жизнеспособный проект, и фирма должна инвестировать свои ресурсы в этот проект, в противном случае проект должен быть отклонен.

Но NPV — не единственный показатель, который мы можем использовать для принятия решения о принятии или отклонении проекта. Срок окупаемости — еще один такой показатель. В этой статье мы обсудим концептуальные основы срока окупаемости, а затем увидим его недостатки.

Срок окупаемости

Срок окупаемости в основном обращает внимание на скорость, с которой первоначальные инвестиции, сделанные в проект, будут окупаться за счет последующих денежных потоков.Проект, который помогает быстрее окупить инвестиции, считается лучшим проектом, и именно на этот проект фирма должна направить свои ресурсы.

Пример:

Допустим, есть 2 проекта A и B. Оба требуют равных затрат в размере 2000 долларов США. Проект A возвращает 1500 долларов в год 1, 500 долларов в год 2 и 500 долларов в год 3. Проект B, с другой стороны, выплачивает 750 долларов в течение 4 лет подряд.

Итак, теперь в этом случае, если бы мы использовали правило срока окупаемости.Мы могли бы рассмотреть период, в который окупаются первоначальные инвестиции в размере 2000 долларов США. В случае проекта А мы восстанавливаем его за 2 года, в то время как в случае проекта Б на это требуется 3 года. Таким образом, согласно правилу окупаемости, проект A лучше, чем проект B, и компания должна четко направить свои ограниченные ресурсы на проект A, прежде чем она решит, осуществлять или нет проект B.

Это решение могло быть неправильным по нескольким причинам:

- Во-первых, мы только подсчитываем время, необходимое для окупаемости сделанных нами первоначальных инвестиций.При этом мы игнорируем все денежные потоки, которые возникают после полной окупаемости первоначальных инвестиций. В приведенном выше примере проект A выплачивает в общей сложности 2500 долларов США, тогда как проект B выплачивает в общей сложности 3000 долларов США за время своего существования. Тем не менее, наши критерии решения заставили нас проигнорировать это и выбрать Проект A. Таким образом, использование периода окупаемости в качестве критерия решения может привести к игнорированию проектов, которые платят медленнее, но на самом деле будут платить больше и, следовательно, повысить ценность компании.

- Во-вторых, денежная стоимость всех денежных потоков, происходящих во все годы, считалась одинаковой.Это означает, что мы неявно заявляем, что стоимость доллара, полученного в год 1, такая же, как стоимость, полученная в год 4 или 5. Мы знаем, что это не так. Реальная стоимость денег продолжает снижаться с течением времени. Кроме того, мы также игнорируем альтернативную стоимость денег, которые мы могли бы заработать, если бы получили их раньше.

Чтобы преодолеть второе ограничение игнорирования временной стоимости денег, часто используется модифицированная мера периода окупаемости, называемая дисконтированным периодом окупаемости.Эта мера по-прежнему не преодолевает тот факт, что в периоде окупаемости не учитываются денежные потоки после окупаемости первоначальных инвестиций. Это причина, по которой период окупаемости не является идеальным показателем и почему NPV позволяет принимать более правильные решения.

Авторство / ссылки — Об авторе (ах)

Статья написана «Прачи Джунджа» и проверена группой Management Study Guide Content Team .В состав группы MSG по содержанию входят опытные преподаватели, профессионалы и эксперты в предметной области. Мы являемся сертифицированным поставщиком образовательных услуг ISO 2001: 2015 . Чтобы узнать больше, нажмите «О нас». Использование этого материала в учебных и образовательных целях бесплатно. Укажите авторство используемого содержимого, включая ссылку (-ы) на ManagementStudyGuide.com и URL-адрес страницы содержимого.

Какой срок окупаемости? — Бухгалтерские вопросы и ответы (Q&A)

Какой срок окупаемости?

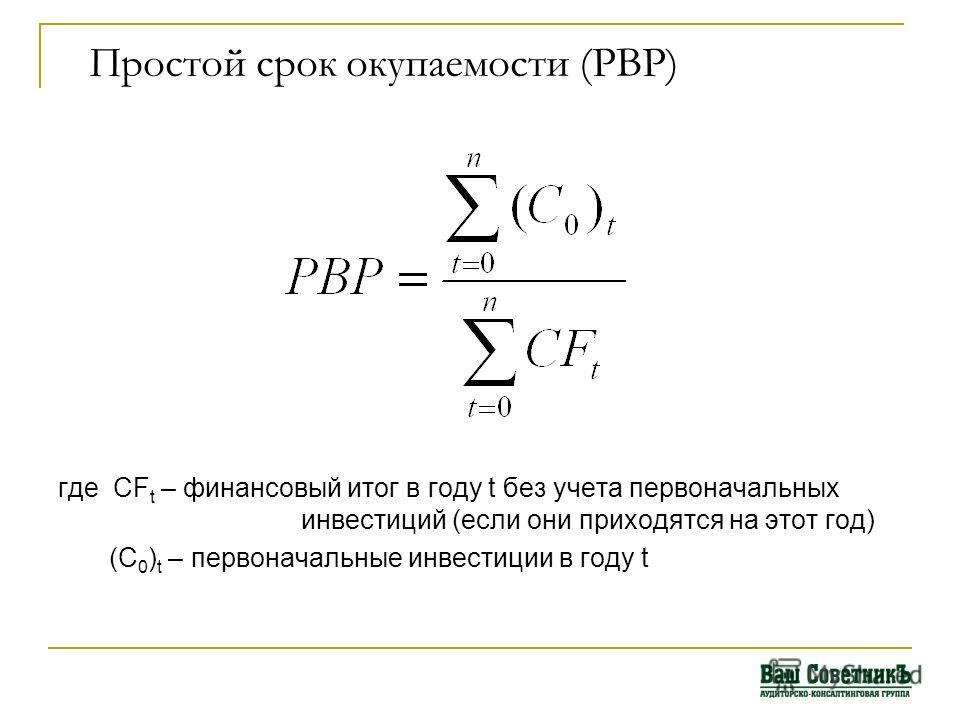

3.Расчет срока окупаемости

Определить срок окупаемости, первоначальные вложения разделить на годовые денежные потоки:

Срок окупаемости = | Первоначальные инвестиции |

Годовой приток денежных средств |

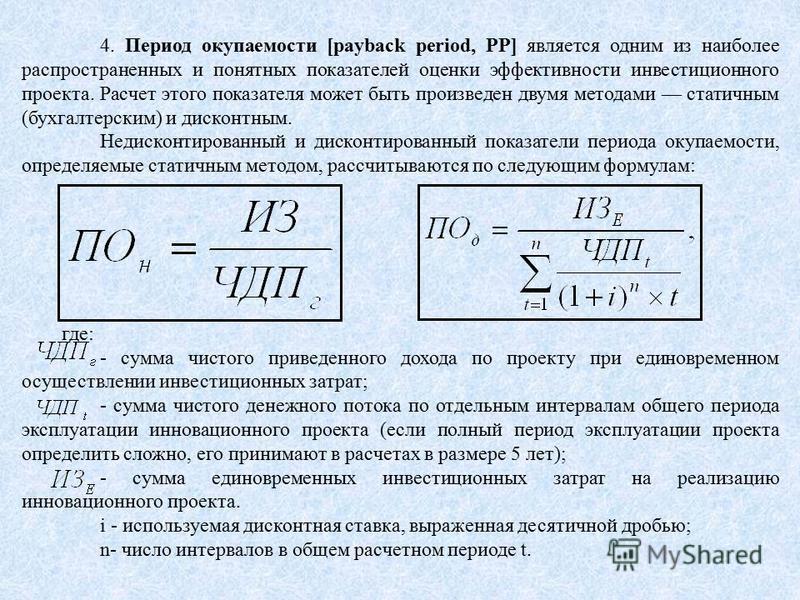

The Расчет срока окупаемости зависит от равномерности годовых денежных потоков.Когда годовые денежные потоки не равны (т.е. различаются каждый год), существует два шаги по расчету срока окупаемости. Когда годовые денежные потоки равны, или другими словами, компания получает аннуитет, расчет срок окупаемости прост: первоначальные инвестиции разделить на годовые. поток наличных денег. Давайте посмотрим на следующий пример, чтобы лучше понять, как рассчитан срок окупаемости.

Компания XYZ рассматривает возможность инвестиций в размере 100 000 долларов США.Срок полезного использования проекта 10 годы. Период отсечения составляет три (3) года. Совет директоров имеет определили две альтернативы A и B. Ожидаемые годовые денежные потоки равны следует:

Затраты или денежный поток | Альтернатива A | Альтернатива B |

Начальная стоимость | (100 000 долл. США) | (100 000 долл. США) |

Денежный поток, год 1 | 35 000 | 35 000 |

Денежный поток 2 год | 28 000 | 35 000 |

Денежный поток, год 3 | 32 000 | 35 000 |

Денежный поток, год 4 | 40 000 | 35 000 |

Окупаемость период для Альтернатива A рассчитывается следующим образом:

- 35 000 долларов США + 28 000 долларов США + 32 000 долларов США = 95 000 долларов США.Через 3 года компания рассчитывает вернуть 95 000 долларов из первоначальных вложенных 100 000 долларов. Спустя 3 года компания необходимо будет вернуть еще 5000 долларов от первоначальных инвестиций.

- 2В четвертый год компания рассчитывает вернуть оставшиеся 5000 долларов, а годовой денежный поток в этом году составляет 40 000 долларов. Предполагая, что денежный поток однороден в течение года мы можем разделить 5000 долларов на 40 000, чтобы получить 0,125 (или 1,5 месяцы).

- Срок окупаемости Альтернативы А — 3.125 лет (т. Е. 3 года плюс 1,5 месяцы).

Окупаемость период для Альтернатива B рассчитывается следующим образом:

- Разделите первоначальные инвестиции на аннуитет: 100 000 долларов США 35 000 долларов США = 2,86 (или 10,32 месяца).

- Срок окупаемости Альтернативы B составляет 2,86 года (т.е. 2 года плюс 10,32 года). месяцы).

Как Как уже упоминалось ранее, срок отсечения для Компании XYZ составляет 3 года. Поскольку Альтернатива B возвращает инвестиции в течение периода отсечения (т.е., 2,86 меньше 3), Альтернатива B может быть принята.

Это Метод оценки окупаемости двух вариантов инвестирования имеет свои ограничения: временная стоимость денег не учитывается. Чтобы включить временную стоимость В денежном выражении можно использовать метод дисконтированного срока окупаемости.

Еще не участник?

Узнайте, почему люди присоединяются к нашему

онлайн-курс бухгалтерского учета:

Какой срок окупаемости? Описание Срок окупаемости — это, пожалуй, самый простой способ взглянуть на один или

больше инвестиционных проектов или идей.Метод срока окупаемости ориентирован на восстановление

стоимость вложений. Срок окупаемости представляет собой количество времени

что требуется для проекта составления бюджета, чтобы окупить его первоначальную стоимость. Расчет срока окупаемости. ФормулаРасчет Срок окупаемости можно осуществить следующим образом: Стоимость проекта / Инвестиция PP = ———————————————— — Годовой приток денежных средств Согласно концепции периода окупаемости, при прочих равных условиях лучшая инвестиция — та, у которой более короткий срок окупаемости. Пример расчета срока окупаемости Например, возьмем проект общей стоимостью 200 000 долларов. Ожидаемая прибыль

проекта составляют 40 000 долларов в год. Срок окупаемости составит 200 000 долларов США.

: 40 000 долларов = 5 лет. Преимущества срока окупаемостиПериод окупаемости определенно имеет то достоинство, что его легко вычислить и Легко понять. Но в этой простоте есть свои недостатки. Ограничение срока окупаемостиЕсть как минимум две основные проблемы, связанные со сроком окупаемости model: 1) PP игнорирует любые выгоды, возникающие после периода окупаемости. Это не

измерить общие доходы. По этим двум причинам более профессиональные методы бюджетирования капиталовложений желательны.

Сравнить со сроком окупаемости: чистая приведенная стоимость | Внутренняя норма доходности | Дисконтированный денежный поток Вернуться в центр управления: принятие решений и оценка | Финансы и инвестирование Дополнительные методы, модели и теория управления | |||||||||||||||

period of recoupment of investment plan, recoupment period) по законодательству РФ об иностранных инвестициях срок со дня начала финансирования инвестиционного проекта с использованием … Энциклопедия права

period of recoupment of investment plan, recoupment period) по законодательству РФ об иностранных инвестициях срок со дня начала финансирования инвестиционного проекта с использованием … Энциклопедия права

Все другие методы составления бюджета капиталовложений учитывают концепцию временной стоимости денег. Временная стоимость денег означает, что рупия сегодня более ценна, чем рупия завтра. Таким образом, другие методы дисконтируют будущие притоки и дают дисконтированные потоки.

Все другие методы составления бюджета капиталовложений учитывают концепцию временной стоимости денег. Временная стоимость денег означает, что рупия сегодня более ценна, чем рупия завтра. Таким образом, другие методы дисконтируют будущие притоки и дают дисконтированные потоки. Итак, это: 5/7 = 0,71

Итак, это: 5/7 = 0,71